| 报告摘要

沙特阿拉伯水务产业正经历由国家战略驱动、PPP机制承载、覆盖全产业链的系统性重构。作为全球最大海水淡化生产国(占世界产能21%),沙特在水资源极度匮乏的刚性约束下,将水安全提升至国家战略高度,系统推进从“能源换淡水”向“循环经济+私人资本+技术赋能”的范式跃迁。

核心数据:水务及废水处理市场规模将从2024年40.3亿美元增至2033年74.3亿美元,CAGR 7.05%。至2030年,城镇用水需求达17.08百万立方米/日,淡化水覆盖率92%,污水处理网络覆盖率95%,回用率70%。国家私有化战略锁定水务为18个优先领域之一,目标2030年前签署超220个PPP合同、撬动逾640亿美元私人资本。

结构性机遇贯穿全产业链:沿海8座大型海水淡化厂、内陆二期40万立方米/日再生水产能、1640公里战略输水管线、123座小型污水处理厂集群,以及覆盖40%无集中管网家庭的分散式智能装备需求。

中企战略命题:当前仍以设备供应、分包为主,尚未以牵头方身份进入核心PPP项目主竞标圈。未来三年是弥补“无独立牵头业绩”的战略窗口期——央企需以“小股跟投+EPC”积累资信,民企应聚焦分散式、智能化赛道实现差异化突围。能够从“打工者”跃升为“合伙人”的企业,将在这片千亿级热土上赢得长期席位。

| 目录

第一章 市场概述:从水危机到水战略

第二章 市场规模与核心增长驱动力 2.1 整体市场规模与预测 2.2 需求侧核心驱动力 2.3 供给端产能目标

第三章 政策机制与PPP生态 3.1 国家顶层设计 3.2 国家私有化战略 3.3 SWPC:单一窗口与可融资性保障 3.4 近期PPP项目动态

第四章 产业链全景与细分赛道深度分析 4.1 海水淡化——基本盘与技术主航道 4.2 污水处理与再生水——循环经济的核心闭环 4.3 管网与储水——千亿级基建的“血管系统” 4.4 分散式与场景化解决方案——被忽视的蓝海赛道

第五章 竞争格局分析 5.1 行业集中度与龙头格局 5.2 国际巨头:品牌与技术护城河 5.3 本土龙头:政策红利与渠道壁垒 5.4 中国企业:当前生态位与能力缺口

第六章 中企机遇、挑战与战略路径 6.1 核心机遇 6.2 主要挑战 6.3 分层战略建议 6.3.1 第一梯队:央企/国有基建集团 6.3.2 第二梯队:民营装备与工程企业 6.3.3 第三梯队:科技与软件企业

第七章 结论

第一章 市场概述:从水危机到水战略

沙特阿拉伯是全球最干旱的国家之一,年均降雨量不足200毫米,境内无常年性河流,可再生淡水资源近乎于无。长期以来,王国依赖两大不可持续路径支撑用水需求:一是高能耗的海水淡化——沙特是全球最大海水淡化生产国,占世界总产能21%;二是对深层化石地下水的过度开采。农业灌溉消耗全国84%的淡水,其中90%依赖不可再生的地下水。

这一模式在“2030愿景”框架下面临根本性重构。随着人口从当前的3900万增至2030年的4500万,城市化率已达88%,工业扩张持续推进,水资源供需矛盾持续加剧。与此同时,国家战略明确要求摆脱对石油财政的单一依赖,“以出口原油换取淡化水”的传统逻辑必须升级。

沙特水务产业被重新定位为:以私人资本分担投资压力、以循环经济提升资源效率、以技术创新降低能耗成本的战略性转型实验场。

产业核心特征:

从政府财政主导转向PPP全面主导。SWPC作为中央承购方,已形成标准化、可融资的合同体系。

从单一供水转向全水链闭环。废水不再是负担,而是战略资源——国家目标直指近100%处理与70%回用率。

从孤立项目转向系统化网络。海水淡化、污水处理、输水管线、战略水库四大板块同步推进,形成覆盖东西海岸至内陆腹地的水安全网络。

第二章 市场规模与核心增长驱动力

2.1 整体市场规模与预测

沙特水务及废水处理市场呈现明确的量价齐升态势:

| 2024年市场规模 | 40.3亿美元 |

| 2033年预测规模 | 74.3亿美元 |

| 年复合增长率(2025-2033) | 7.05% |

这一增速显著高于全球水务市场平均水平,反映沙特正处于水务基础设施投资的“超级周期”。

2.2 需求侧核心驱动力

人口与城市化刚性增长。沙特总人口已近4000万,城市化率高达88%,且仍在上升。这意味着市政供水与污水处理需求将持续刚性扩张。

工业扩张与环保合规。油气、石化、制造业等支柱产业既是用水大户,也是废水排放大户。随着环保标准日趋严格,工业企业成为污水处理技术与设备的刚需用户-。

水资源替代战略。政府明确以“处理-回用”替代地下水开采,废水再生水将大规模用于农业灌溉及工业冷却。这一政策导向直接驱动污水处理产能的快速扩张。

2.3 供给端产能目标

至2028年,沙特已安装饮用水产能将从当前的约每日1134万立方米提升至每日1582万立方米,期间需投运8座大型海水淡化厂。

至2030年,海水淡化将覆盖城镇用水的92%,地下水仅保留内陆少数地区的补充角色-。

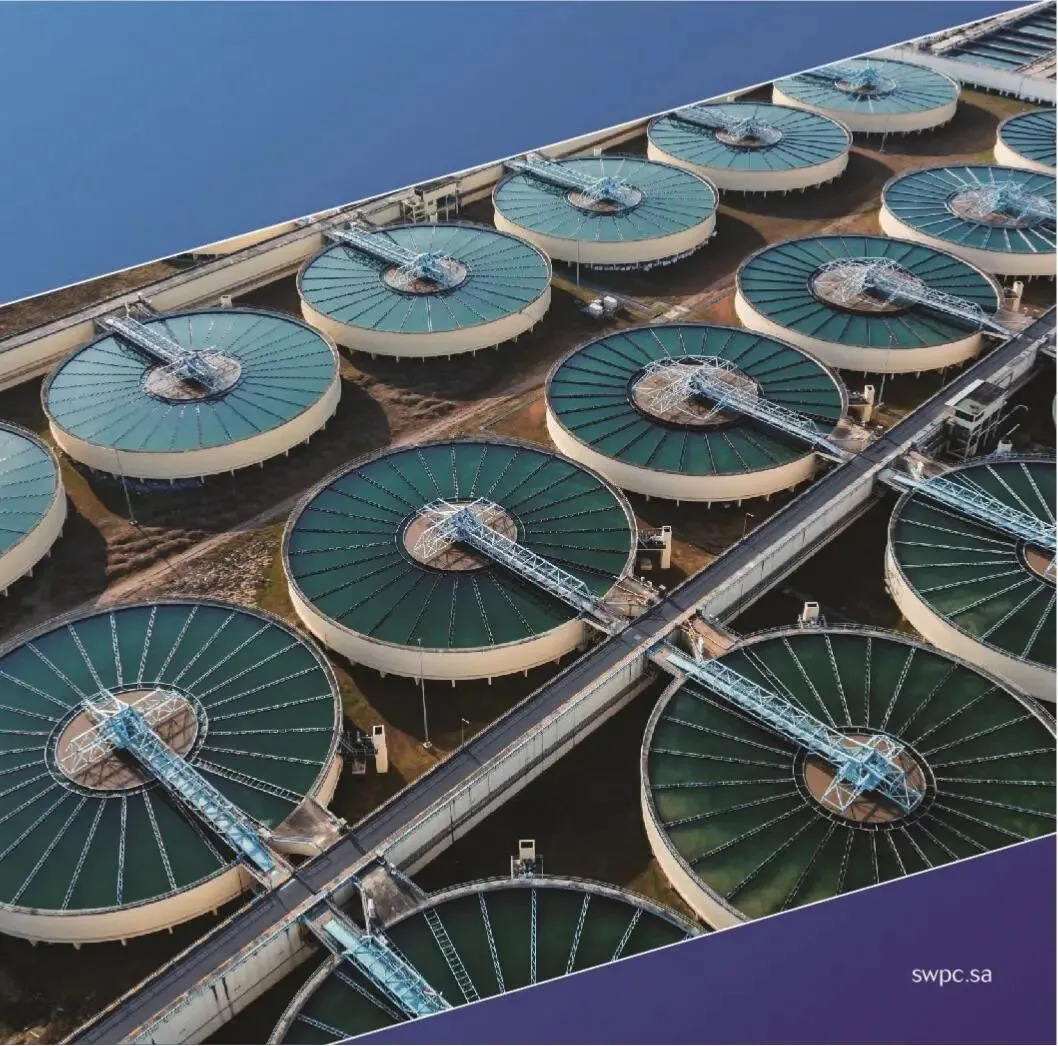

废水处理领域:首批3座公用事业级独立污水处理厂(ISTP)已形成每日60万立方米再生水供应能力,第二波项目将再增每日40万立方米。

管网与储水领域:至2029年,新建约1640公里骨干输水管线,设计输水能力每日246.5万立方米;战略储水能力目标提升至7天应急储备,首个PPP储水项目已在麦加附近的Juranah完成招标。

第三章 政策机制与PPP生态

3.1 国家顶层设计

2030愿景将水资源可持续利用列为国家战略目标。国家水战略2030进一步细化:保障平急两用供水安全、推动全领域节水、优化水资源配置、引入私营资本提升行业竞争力。

3.2 国家私有化战略

2026年1-2月,沙特正式发布新一轮国家私有化战略,由私有化与PPP中心(NCP)统筹实施。这是水务领域PPP加速扩容的最核心政策信号。

核心量化目标:

18个重点领域:水务明确入列

2030年前签署PPP合同:超220个

撬动私人资本投资:逾640亿美元

该战略标志着沙特PPP从“试点探索期”全面进入“规模化执行期”。水领域被列为优先开放板块,涵盖海水淡化、污水处理、战略水库、输水管线等全业态。

3.3 SWPC

沙特水务合作公司(SWPC)是水务PPP的中央承购方及招标统筹机构。其制度设计解决了新兴市场基础设施投资的三大痛点:

第一,对手方风险。SWPC作为单一对接窗口,提供标准化的招标文件、购水协议(WPA)及政府背书,支付义务由沙特财政部最终担保。

第二,信息透明度。公开的结构化询价(RFQ)、建议书征求(RFP)流程、合同草案公示、路演及咨询机制,显著降低外资的尽调成本与学习曲线。

第三,风险分配惯例化。20-30年特许经营期内,私人方承担融资、建设、运营责任;SWPC承诺长期照付不议。这一模型已在海水淡化(IWP)、污水处理(ISTP)、输水(IWTP)、储水(战略水库)四大领域形成成熟先例。

3.4 近期PPP项目动态

项目一:Hadda与Arana ISTP项目(2026年1月)

SWPC完成两大ISTP项目技术财务评估,合计产能每日75万立方米(可扩至每日95万立方米)。

Arana ISTP:初始25万吨/日,可扩至50万吨/日。Miahona领衔联合体以1.35沙特里亚尔/立方米的平准化成本中标

Hadda ISTP:初始10万吨/日,可扩至25万吨/日。Metito联合体以2.354沙特里亚尔/立方米中标

两项目均包含完整的再生水回用系统,其成本分别占中标价的31%和27%,彰显废水资源化的经济可行性。

项目二:沙特陆港水和污水处理项目(2026年2月)

NCP与天课税务海关总局联合招标,覆盖全国10个陆港口岸的水及污水处理设施。共54家开发商表达意向,含20家国际巨头及34家本土龙头企业。项目采用设计-建设-融资-运营-维护-移交(DBFOMT)模式,合同期15年。

此项目释放两个重要信号:一是PPP模式正向分散式、中小型、多站点场景下沉;二是水务PPP的竞标池已高度国际化、专业化,竞争门槛正在提升。

第四章 产业链全景与细分赛道深度分析

沙特水务产业已形成覆盖“源头开发-输配存储-处理回用-终端消费”的全链条投资机会。依据资产形态与商业模式,可分为四大核心赛道。

4.1 海水淡化

市场地位:沙特是全球最大海水淡化市场,占世界产能21%。至2030年,海水淡化需覆盖城镇用水的92%,增量需求明确。

技术主线:反渗透(RO)已全面取代热法。以SWPC招标的IWP项目为代表,RO因更低能耗和快速建设周期成为绝对主流。

机会焦点:

EPC承包:未来数年需密集投运8座大型海水淡化厂

膜组件及化学品:RO膜、阻垢剂、清洗剂等高消耗品进口依赖度高

新能源耦合:项目强制要求配套光伏,水-光-储一体化方案需求上升

4.2 污水处理与再生水

政策目标:近100%处理与回用率,再生水定向回补农业、工业及市政绿化。

项目形态:以独立污水处理厂(ISTP) 为绝对主导模式。第一波3座ISTP已形成60万吨/日再生水能力,第二波将再增40万吨/日。最新Hadda/Arana项目单厂产能已达25-50万吨/日级。

机会焦点:

大型ISTP的PPP投资与EPC:20-30年长期现金流,适合基建投资型中企

再生水管网与泵站:配套输送设施需求同步释放

污泥处理:项目普遍要求“90%干度”环保标准,技术解决方案缺口明显

4.3 管网与储水

输水管线:至2029年新建约1640公里主干管线,输水能力246.5万吨/日。首批独立输水项目(IWTP)已进入PPP招标序列。

战略储水:目标本十年末实现7天应急储备。首个PPP储水项目(Juranah)已招标。

机会焦点:

大口径管道及输配设备:球墨铸铁管、GRP管、阀门、泵站

智慧水务系统:漏损监测、压力调控、SCADA系统

储水池建设:混凝土结构、衬垫材料、清洗系统

4.4 分散式与场景化解决方案:被忽视的蓝海赛道

市场基底数据:根据阿卜杜拉国王科技大学(KAUST)的研究,40%的沙特家庭目前未接入集中式污水管网。在纳吉兰、巴哈等城市,集中处理覆盖率为零。这部分家庭依赖罐车运输污水,导致处理厂拥堵、大量污水直排。

政策端佐证:沙特水务合作公司(SWPC)已将分散式处理设施纳入常规PPP招标序列。吉赞地区20座小型污水处理厂(SSTP)项目,总产能10.45万吨/日,单厂规模1000-15000吨/日,配套1500公里管网,25年特许经营期。2021年招标即吸引46家企业、38个联合体竞标,包括6家中资企业。

市场端量化:

中东一体化污水处理市场:2024年6.113亿美元,2033年13.391亿美元,CAGR 9.4%(Grand View Research)

产品形态明确分为:模块化处理厂、集装箱式系统、撬装式系统三大类

沙特本土科研孵化企业Al-Miyah已实现技术产业化,目标客户为偏远社区、住宅区、酒店、医院、农场

产业落地佐证:2026年1月,中国云南合续环境与沙特本土环保企业BEIYAH正式签署合作备忘录,围绕“生活污水处理、分散式水处理系统、水资源回用”开展实质性合作。该成果被中华环保联合会列为“出海计划在沙特取得标志性成果”。

战略价值:在百万吨级集中式PPP项目由国际巨头与本土龙头主导的格局下,分散式赛道是中国民营企业凭借“技术产品化、产品场景化”能力实现差异化突围的最现实入口。

第五章 竞争格局分析

5.1 行业集中度与龙头格局

沙特水务行业呈现“龙头集中+长尾分散”的双层结构。头部企业以Marafiq、NWC、SWPC体系内的特许经营商为主,占据近半产值;下游则有数千家中小型工程服务商、设备分销商、运维公司,市场高度碎片化。

5.2 国际巨头

采出水处理领域主要国际玩家:

Schlumberger、Halliburton、Baker Hughes(油服三巨头)

Veolia Water Technologies、SUEZ(水务专业国际龙头)

Aquatech International、Metito、Xylem、IDE Technologies

海水淡化与市政水务领域:

ACWA Power(沙特本土国际化龙头,实为国际竞标主力)

西班牙Acciona、FCC Aqualia,法国苏伊士,美国Fluor等

竞争优势:长期PPP项目操盘经验、成熟的国际融资能力、全球供应链整合、20年以上特许经营运营履历。

战略动向:从单一投标向本土化合资延伸。Metito、Veolia均与沙特本地企业成立长期运营实体,绑定后续运维收益。

5.3 本土龙头

Alkhorayef Water & Power Technologies

Tadawul上市水务龙头

深度参与SWPC/NCP招标,近期入围陆港项目及ISTP竞标

Miahona

新兴PPP专业户

连续中标Arana ISTP及陆港项目短名单,资本化进程加速

East Pipes、Al Bawani、Al Gihaz、Alfanar、Nesma

构成强大的本地执行力量

常与国际企业组成联合体,承担土建、管道、机电安装

5.4 中国企业

当前角色:以设备供应商、分包商、EPC合作方为主。

核心优势:

技术性价比:中国水务装备已达国际先进水平,价格竞争力显著

全产业链供应能力:管材、机电、控制系统的“一站式”配套能力

柔性响应:可依据项目需求定制集成成套设备

典型案例:海水淡化RO膜、压力容器、高压泵等核心设备,中国品牌份额持续提升

战略短板:

尚未以“牵头方+股权投资”身份进入SWPC/NCP核心PPP项目主竞标圈

与国际巨头及本土龙头相比,中企在项目融资、长期运营、风险包干能力上仍有明显差距

形成负向循环:无业绩→无资格投标→更无业绩

必须正视:中国企业在沙特水务价值链中仍处于中低端环节——可替代性强、议价能力弱、无法分享20-30年长期运营收益。

第六章 中企机遇、挑战与战略路径

6.1 核心机遇

机遇一:PPP规模化红利国家私有化战略明确水务为优先领域,2030年前220个PPP合同、640亿美元私人资本撬动。这是未来五年沙特水务产业最确定性的增量来源。

机遇二:全产业链投资缺口

海水淡化:8座大型IWP需投运,膜元件、能量回收、高压泵年采购额巨大

管网输配:1640公里新建管线、数百座泵站,管材需求持续释放

水回用:二期ISTP再增40万吨/日再生水能力,配套管网同步招标

分散式:123座SSTP已进入采购序列,单厂规模1000-15000吨/日,适合民企产品化切入

机遇三:本土化制造的激励窗口沙特政府持续推进“沙特制造”本地化率要求,对在本地设厂、技术转让、雇佣沙特籍员工的企业给予招标评分倾斜。这是中国装备企业从“贸易出口”转向“产能出海”的政策窗口。

6.2 主要挑战

挑战一:身份天花板中企在沙特水务高端市场仍被定位为“分包商”而非“投资开发商”。无独立牵头PPP中标业绩是当前最核心、最紧迫的战略短板。

挑战二:融资能力短板PPP项目要求投标方具备强大的股权出资能力及长期负债融资能力。中国民企海外融资成本高、授信难;央企虽有资金实力,但对沙特水务PPP的风险定价与回报预期仍在磨合期。

挑战三:运营经验缺失20-30年特许经营的核心是长期稳定运营。中国水务企业(尤其是民营企业)海外运营经验积累不足,与国际巨头存在代际差距。

挑战四:技术认知障碍据Ken Research调研,超过60%的沙特油气及工业企业对最新的水处理技术缺乏了解。这意味着即使有成熟方案,也需要投入大量资源进行市场教育。

挑战五:标准与认证壁垒沙特对涉水产品有严格的SASO认证、饮用水卫生许可等准入要求,技术标准常参考美欧体系,中国标准尚未被认可。

6.3 分层战略建议

6.3.1 第一梯队:央企/国有基建集团

战略定位:向 “PPP牵头方+长期资产持有者” 跃升

阶段一:积累业绩与资信

与国际一流水务运营商(Veolia、Metito、Acciona)组成联合体,以“小股跟投+主要EPC”模式参与IWP/ISTP投标

将沙特PPP项目纳入国家政策性金融机构(进出口行、信保)的优先支持清单,降低融资成本

目标:3年内至少参与2个联合体投标,1个中标

阶段二:提升主导权

尝试以“联合体共同牵头方”身份竞标中型水务PPP项目(如单厂10-20万吨/日ISTP)

在沙特设立区域性运营总部,组建本地化运维团队,培育长期运营能力

目标:实现中方联合体牵头零突破

阶段三:独立主导

独立或以中方主导联合体身份中标核心水务PPP项目

将成功模式复制至周边海湾国家及中东、北非市场

6.3.2 第二梯队:民营装备与工程企业

战略定位:依托差异化产品,做深细分场景

策略A:分散式智能装备赛道

需求基底:KAUST研究证实40%家庭无集中管网接入

市场量化:中东一体化污水处理市场CAGR 9.4%,2033年13.4亿美元

产品定位:100-5000吨/日级撬装式/集装箱式一体化处理装置

营销路径:参展沙特环博会(IFAT)→ 寻找本土代理商 → 建立备件库与售后中心 → 与本土工程商绑定入围

标杆参照:合续环境×BEIYAH签约(2026年1月,国家级协会认证)

策略B:核心水务耗材本地化生产

机会点:RO膜、滤芯、消毒药剂等高进口依赖度消耗品

行动项:评估在沙特经济城设立组装线或分切包装中心的经济性,享受本地化率加分

初期策略:绑定大型运营商供应库,逐步向终端客户渗透

策略C:管网设备专业供应商

机会点:1640公里新建输水管线及泵站配套设备

行动项:获取沙特饮用水管道及阀门SASO认证

渠道策略:与中资EPC总包方(电建、能建)出海,形成集团作战优势

6.3.3 第三梯队:科技与软件企业

战略定位:智慧水务赋能者

机会赛道:

漏损管控系统:沙特管网漏损率超25%,智慧分区计量(DMA)需求明确

AI智能曝气与节能控制:污水处理厂电耗占运营成本大头,算法优化节能空间巨大

数字孪生与运维平台:新建大型水厂普遍要求数字化交付

进入策略:

与中标PPP项目的国际运营商或本土龙头建立技术合作,以“联合研发+试用验证”切入

将沙特作为区域性智慧水务标杆市场,复制至中东其他缺水国家

市场佐证:6Wresearch已将“IoT & AI Analytics”列为沙特水处理服务市场的独立技术细分赛道

第七章 结论

沙特阿拉伯的水务产业不再是一个传统的市政基建板块,而是一场由国家战略驱动、PPP机制承载、贯穿全产业链的系统性价值重构。

对于中国企业而言,沙特水务市场的本质挑战不是“要不要进”,而是“以何种身份进”。

央企要敢于从“跟投”走向“牵头”,用资本和信保优势补齐业绩短板。未来三年是弥补“无独立牵头业绩”的战略窗口期,可接受“小股跟投”降低风险,但必须进入联合体、积累资信。

民企要善于从“红海”转入“蓝海”。SWPC已为123座小型污水处理厂打开PPP通道,KAUST数据证实40%家庭等待分散式解决方案,中东一体化污水处理市场以9.4%的速度增长。这不是边缘补充,而是结构性赛道。

科技企业要精于从“卖软件”转型“卖服务”。智慧水务是沙特从“工程驱动”转向“科技驱动”的核心载体,12.1%的区域市场增速、明确的漏损治理需求、NWC的试点验证——轻资产模式同样可以占据价值高地。

沙特政府反复申明:水务PPP对全球投资者开放,不问国别、规模,只要具备技术能力与资本实力。这是一场公平的竞赛,规则透明、对手方可靠、回报机制清晰。

未来的赢家,属于那些不把沙特仅看作“销售目的地”,而视作“能力磨炼场”和“长期根据地”的企业。

| 声明

本报告仅为基于公开信息的初步战略参考。沙特市场机遇巨大,但政策、竞争和消费者行为复杂且快速演变。

在您进行任何关键决策前,我们强烈建议进行针对贵公司具体产品、资源和战略目标的专业市场调研。

我方可提供的深度市场调研服务包括但不限于:

定制化市场规模与预测模型

竞争对手深度对标与情报分析

目标消费者定量与定性实证研究

渠道扫描与合作伙伴尽职调查

政策合规与本地化落地路径规划

我们随时准备为您提供下一步的专业支持。