02

/

06

﹁

企业卖什么

卖给谁

﹂

合

并

利

润

表

比亚迪2024年企业战略分析

/////

{企业战略与财报数据的关联性}

(1)战略不仅看口号,更要看数据支撑

(2)业务结构反映战略布局

产品分类与收入占比能体现企业是否真正实现多元化。

地区结构能反映企业的市场重心(如国内vs国外、华东vs其他地区)。

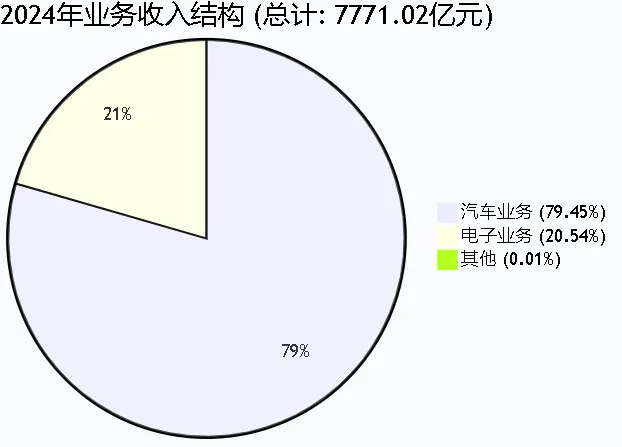

核心业务结构分析

light & shadow sway

双轮驱动的“一超一强”格局

车业务是绝对基石

电子业务略有反弹

汽车业务绝对基石

收入构成:

汽车业务:6,174亿元,

占比 79.45%(2023年80.27%)。

电子业务:1,596亿元,

占比 20.54%(2023年19.68%)。

“其他”业务可忽略不计。

增长动能:

电子业务增速反超:

同比增长34.60%,显著快于汽车业务的27.70% 和整体营收增速(29.02%)。这与半年报中电子业务负增长(-5.54%)的局面截然相反,表明其下半年实现了强劲复苏。

汽车业务仍是主引擎:

凭借近80%的占比,

其27.70%的增长贡献了大部分增量

战略解读:

“一超一强”格局稳固:汽车业务的绝对主导地位

(“一超”)未变,电子业务(“一强”)规模仍远逊,

但显示出新的增长活力。

业务协同性显现:电子业务的强势反弹(可能与核心

客户新品周期或部件升级有关)说明该业务并非“包袱”,而是能提供稳定现金流和制造协同的板块。比亚迪并非简单的“一元化”,而是形成了以汽车为核心、电子制造为重要协同的有机业务结构。

固定布局

工具条上设置固定宽高,

背景可以设置被包含,可以完美对齐背景图和文字,

以及用于模板制作。

盈利质量对比:

汽车业务盈利能力强且持续优化

毛利率水平:

汽车业务:22.31%,同比提升 1.29 个百分点。

电子业务:8.34%,同比微降 0.30 个百分点。

成本控制:

汽车业务营收增速(27.70%)高于成本增速(25.62%),实现了正向的“成本收益”,这是其毛利率提升的关键。

电子业务成本增速(35.05%)略高于收入增速(34.60%),导致毛利率微降。

战略解读:

核心竞争力在汽车:汽车业务不仅规模大,且盈利能力持续增强,验证了其通过技术(如刀片电池、DM-i)、垂直整合与规模效应构筑的竞争壁垒。

电子业务定位清晰:作为精密制造平台,其毛利率水平(约8%)符合代工行业特性,其战略价值在于维持现金流、分摊研发与制造成本、并保持与消费电子巨头的技术纽带。

市场区域布局分析

light & shadow sway

国内基本盘稳固,海外进入快车道

收入占比

中国(含港澳台):5,552亿元,

占比 71.45%(2023年:73.40%)。

境外:2,219亿元,

占比 28.55%(2023年:26.60%)。增速高达 38.49%,

远超国内市场增速(25.59%)。

毛利率变化

-----

境外毛利率 17.58%,

同比大幅提升 10.82 个百分点

(调整后口径显示从低基数快速改善)

国内毛利率 20.18%,

同比下降 2.69 个百分点。

战略解读

全球化第二阶段:境外收入占比稳步提升至近29%,

且增速领跑,表明比亚迪的国际化从“试水”进入

“规模化扩张”阶段。毛利率的跃升显示其在海外市场

初步建立起品牌溢价和成本控制能力。

国内市场竞争白热化:国内毛利率下滑,直接反映了

新能源汽车行业激烈的价格战和内卷。

比亚迪依靠规模与成本优势维持了超过20%的毛利率,已属行业领先,但压力可见。

销售模式:经销与直销并重,均衡发展

经销(51.98%)与直销(48.02%)

占比几乎平分秋色,且两者增速均接近30%,

发展均衡。这体现了比亚迪在渠道建设上的

多元化策略,既能通过直销把握核心市场与客户,

又能利用经销网络快速下沉和扩张。

产业链与客户结构分析:独立且健康

1. 客户集中度风险低

前五大客户销售占比仅 18.35%,其中最大客户占比 12.68%。这一比例在制造业中属于较低水平,表明比亚迪不依赖单一或少数大客户,客户结构多元、业务独立性高,营收可持续性强。

2. 供应商集中度可控

前五大供应商采购占比 16.92%,关联采购占比仅 1.43%。这表明比亚迪的供应链管理较为分散,对单一供应商依赖度低,抗风险能力强。结合其众所周知的垂直整合战略(自产电池、电机、电控等核心部件),其在产业链中拥有很强的自主权和议价能力。

数据

来源:

比亚迪2024年年度报告(源自东方财富网等公开信息披露平台)

分析框架参考:

《四维读财报》张新民 著

声明:

本文案基于公开资料及个人解读,旨在交流学习,不构成任何投资建议。分析结论仅供参考,如有疏漏或错误,欢迎指正。