随着 2月10日MPOB报告的发布,迎来了关键的结构性转折。此前市场担忧的“300万吨历史性高库存”压力被证实已在1月份得到显著释放。市场的主导逻辑正从单一的“库存压制”转向“马来西亚超预期去库”与“印尼政策托底”的双重利多共振 。

根据MPOB最新发布的1月数据,马来西亚棕榈油库存环比大幅下降7.72%至 281.5万吨,远低于市场预期的290-295万吨区间。这一数据的落地,标志着马来西亚正式开启了去库存周期,打破了此前连续10个月累库形成的“价格天花板”。与此同时,印尼维持B40强制掺混并计划从3月1日起上调原棕油(CPO)出口征税(Levy)至12.5%,继续为全球价格构建坚实的“地板” 。

核心发现与市场预判:

1.去库加速(Bullish): 1月库存跌破285万吨关键支撑位,且CPO(原油)与PPO(精炼油)库存同步大幅下降,显示由于印度强劲的补库需求和产量的季节性骤降,供需缺口已在1月打开。2.需求端的验证: 1月出口环比大增11.44%,这一官方数据证伪了此前部分悲观的市场传言,确认了印度在关税红利窗口期的激进采购行为 。3.价格展望修正:

•短期(2月-3月): 随着库存压力显著轻于预期,且2月产量受假期影响可能进一步探底,短期价格中枢将上移。预计BMD基准合约将尝试在 RM 4,050 - RM 4,350 区间运行。•中长期(2026年Q2): 需警惕3月后南美大豆上市带来的比价压力,但在印尼税费改革生效前,棕榈油的独立行情有望延续。

2. 马来西亚市场基本面深度解构:MPOB数据的多维透视

基于2026年2月10日发布的MPOB 1月官方数据,马来西亚市场的供需格局发生了根本性逆转。此前压制市场的“高库存”逻辑已被“强劲去库”的现实所取代。

2.1 库存周期:超预期的拐点(Destocking Pivot)

根据MPOB最新数据,马来西亚棕榈油期末库存结束了漫长的累库周期,出现了断崖式下跌。

表 1:马来西亚棕榈油期末库存结构分析(2026年1月 vs 2025年12月)

可以看到:

库存的下降是“产量骤降”与“出口激增”共同作用的结果(Scissors Effect)。

1.物理去化: 单月库存减少了 23.56万吨。按照这个速度,只需再过一个月(依旧处于减产周期),库存就能回到250万吨左右的舒适区间。这意味着买方市场的议价权正在迅速削弱。2.结构健康: CPO和PPO同步去化,表明不存在结构性的滞销。

2.2 生产端:季节性减产兑现

MPOB数据显示,1月产量出现了符合季节性规律的大幅回落。

•CPO产量:1,577,454 吨(环比下降 13.78%)。•核心产区表现:•半岛 (P. Malaysia): 产量下降 13.39%。•沙捞越 (Sarawak): 产量降幅最大,达到 19.20%,这可能与当地严重的降雨和洪水干扰了鲜果串(FFB)运输有关。•沙巴 (Sabah): 产量下降 9.28%。

关键指标分析:

•FFB价格: 1% OER的FFB价格微跌0.09%至RM 43.75,显示原料成本相对稳定。•OER(出油率): 1月降雨虽然影响了采摘,但也普遍导致果实含水量增加,压低了OER,这是一种“隐性减产”。

2月展望: 考虑到2月工作日较少(农历新年假期)且降雨持续,预计2月产量将进一步探底至 125-135万吨 区间,这将为库存的进一步下降提供数学上的确定性。

2.3 出口数据:证伪“需求疲软论”

这是本次报告中最令人惊喜的部分。此前部分高频数据(如SGS)暗示出口可能疲软,但MPOB官方数据给出了强力反击。

•总出口量:1,484,267 吨(环比增长 11.44%)。•数据背离的修正: MPOB最终数据接近ITS和AmSpec的乐观预估,证明了印度和中国在春节及斋月前的备货需求是真实且强劲的。

逻辑推演:

11.44%的出口增幅叠加13.78%的产量降幅,直接制造了约25万吨的当月供需缺口。如果2月出口能维持在120万吨以上(考虑到工作日减少),配合极低的产量,2月底库存有很大极大概率进一步降至 255万-265万吨。这将彻底扭转2025年四季度的累库悲观情绪。

3. 印尼政策矩阵:全球棕榈油定价的“做市商”

作为全球最大的棕榈油生产国,印尼的政策动向是2026年市场最大的不确定性来源,也是最大的结构性支撑。印尼政府正在通过生物柴油政策和出口税费改革,试图夺回对全球棕榈油的定价权,并为价格设定“地板”。

3.1 B40与B50的博弈:从激进扩张到稳健落地

市场此前一度热炒印尼将在2026年直接实施B50(50%掺混率)生物柴油政策,这将每年额外消耗约250万吨CPO。然而,印尼经济协调部已正式确认,2026年将维持B40强制掺混政策,B50计划因资金和技术测试原因被推迟 。

•政策修正的影响: B50预期的落空在短期内是一个利空因素,因为它消除了原本计入价格的“超额需求”泡沫。•B40的底线支撑: 尽管B50推迟,但2026年的生物柴油配额已设定为 1,565万千升 。这是一个极其庞大的数字。这意味着印尼国内每年将刚性消耗约1,300-1,400万吨棕榈油用于能源,占其总产量的近25%。这一巨大的国内消费池(Domestic Consumption Sink)为全球棕榈油价格提供了一个坚实的底部,使其难以像2018-2019年那样出现深度崩盘。无论外部食品需求如何波动,这部分能源需求是刚性的、非价格敏感的。

3.2 出口税费改革(3月生效):重塑贸易流向

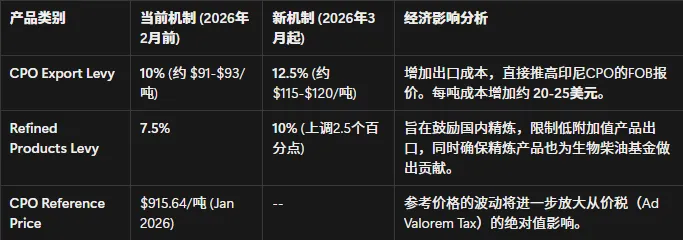

印尼计划从2026年3月1日起,将原棕油(CPO)的出口征税(Levy)从参考价格的 10% 上调至 12.5%。这一政策变动是Q1市场博弈的核心,旨在为B40/B50项目筹集更多补贴资金。

表 2:印尼棕榈油出口成本结构变化预测

替代效应(Substitution Effect)

这一政策将产生显著的跨国界替代效应:

1.短期抢运(2月): 国际买家将在2月份迅速从印尼采购,以规避3月份的税费上涨。这解释了为何印尼12月和1月出口数据表现强劲(12月出口环比激增102%),以及为何2月市场仍有支撑。2.中期转移(3月后): 3月之后,印尼CPO相较于马来西亚CPO的FOB竞争力将下降。这将迫使价格敏感型买家(如印度和巴基斯坦)转向马来西亚采购。这对马来西亚是一个重大利好,有助于其在Q2加速去化库存。

3.3 土地整顿与供给侧约束

除了税费和生物柴油,印尼政府正在对森林区域内的非法种植园进行严厉整顿,涉及面积高达330万公顷,其中150万公顷已移交国有管理 。这一行政干预可能在短期内打断部分供应链,导致化肥施用减少和管理效率下降,从而限制印尼2026年的产量复苏幅度(GAPKI预测增产150-200万吨)。这为供应端埋下了一个长期的、结构性的利多伏笔。

4. 需求端深度透视:印度与中国的分化

基于2026年2月5日的最新贸易数据和精炼利润分析,全球最大的两个植物油进口国——印度和中国,正呈现出截然不同的采购策略。这种分化是理解当前价格支撑与压力的关键。

4.1 印度:价格敏感度驱动的“投机者”

印度市场在2026年初的表现不仅是“强劲”,更可以说是“激进的投机性补库”。

4.1.1 进口激增与替代逻辑 根据路透社和交易商的数据,2026年1月,印度棕榈油进口量环比暴涨 51%,达到四个月以来的最高水平 。这一激增并非建立在整体需求暴涨的基础上,而是建立在对竞争性软油的残酷替代之上:

•棕榈油进口: +51%(替代品)•葵花籽油进口: -23%•大豆油进口: -45%

4.1.2 核心驱动力:19.25% 的税差红利 这种替代的根本原因在于印度政府的关税结构调整。印度政府将粗食用油(包括CPO)的基本关税(BCD)削减至10%(有效税率16.5%),但维持精炼油(如RBD Palmolein)的关税在35.75%不变 。

•

税差(Duty Differential): 35.75% - 16.5% = 19.25%。

这 19.25% 的巨大税差极大地激励了印度买家进口原棕油(CPO)并在国内进行精炼。

于4.1.3 精炼利润分析(IOC案例) 印度石油公司(IOC)报告其季度净利润飙升了四倍,主要归功“精炼利润(Refining Margins)”的暴涨 。

•价差驱动: 除了税差,棕榈油相对于大豆油和葵花籽油的FOB价差扩大到了 $100 - $150 / 吨 。对于价格敏感的印度大众消费市场,这使得棕榈油成为唯一经济可行的选择。•库存驱动: 数据显示,印度2025年12月的总油脂库存降至175万吨,远低于上年同期的242万吨 。低库存叠加高利润,迫使印度买家在斋月前必须进行大规模的物理补库。

4.1.4 结论与推论

印度的强劲需求是当前支撑马盘价格在RM 4,000上方的核心支柱。但是,这种需求具有脆弱性。一旦斋月备货在2月底结束,或者南美大豆上市导致豆棕价差收窄到$50以内,印度的需求可能出现断崖式下跌。

4.2 中国:进口倒挂下的“刚需”回归

与印度的火热不同,中国市场在2026年初表现得异常冷静,甚至可以说是“防御性”的。

4.2.1 利润倒挂的常态化

基于《中国大豆压榨与棕榈油进口利润》的最新追踪数据,中国进口棕榈油的利润窗口几乎完全关闭。

•倒挂现状: 截至2026年2月5日,进口利润依然维持低位甚至深度倒挂(Inverted)。历史数据显示,2025年4月船期的进口利润曾一度低至 -141元/吨。目前的市场反馈显示,现货进口成本(CNF + 关税 + 增值税)持续高于国内批发价格。•贸易商心态: 在倒挂状态下,贸易商缺乏买船的动力,仅维持最低限度的库存周转。

4.2.2 结构性替代:豆粕周期的牺牲品

中国对棕榈油需求的疲软,其根源在于国内庞大的大豆压榨产能。

•豆粕逻辑: 中国为了满足庞大的生猪养殖饲料需求,必须压榨大量大豆以生产豆粕。•豆油溢出: 豆油是大豆压榨的副产品。随着大豆压榨量的提升(尤其是南美大豆即将大量到港),国内豆油供应过剩,价格低廉。•替代效应: 当国产豆油价格与进口棕榈油价格接近甚至更低时,食品工业(餐饮、调和油)会迅速切换回豆油。

4.2.3 数据验证 MPOB数据显示,2025年马来西亚对中国的出口暴跌35.7% 。这一趋势在2026年Q1并未逆转。除非棕榈油价格大幅下跌修复进口利润,否则中国将仅维持核心刚需采购。

5. 2026年Q1及中长期价格走势研判

结合 MPOB 1月数据确立的去库拐点,我们运用多因子模型对价格走势进行修正推演。

5.1 短期走势(2026年2月 - 3月):维稳向上,寻找新平衡

•核心逻辑变化: 由之前的“高库存压制”修正为“去库加速 + 季节性减产”。•价格区间预测: 上调至 RM 4,050 – RM 4,350 / 吨。•利多因素(Bullish Factors):

1.库存利好兑现: 1月库存281.5万吨显著低于295万吨的心理关口,空头回补(Short Covering)将推高价格。2.产量断崖: 1月产量大跌13.78%,且2月大概率继续走低。3.斋月备货尾声: 尽管已接近尾声,但出口惯性仍在。

5.2 中长期走势(2026年Q2 - Q3):均值回归,下行压力显现

•核心逻辑: 供给恢复 vs. 替代品冲击。•价格趋势预测: 震荡下行,目标位 RM 3,600 – RM 3,800 / 吨。•关键驱动力:

1.南美大豆上市: 巴西大豆创纪录的丰产将从3月开始大量涌入全球市场,压低豆油价格。这将迅速压缩豆棕价差,削弱棕榈油的性价比,导致印度需求转向。2.马来西亚复产: 3月以后,马来西亚将逐步走出减产季,进入增产周期。3.印尼B50缺席: 缺乏B50的新增需求引擎,仅靠B40难以消化印尼预期的增产(+150万吨)。

6. 结论与战略建议

2026年一季度的棕榈油市场是一场“强现实(去库确认)”与“强政策(印尼税费)的巅峰对决。MPOB 1月报告是多头的强心针。

核心观点总结:

•库存:281.5万吨的库存水平标志着累库周期的结束,市场正式进入去库通道。•需求: 印度一己之力支撑了1月行情,11.44%的出口增长验证了这一点;中国需求仍因利润倒挂仍处于休眠状态。•政策: 印尼3月上调Levy至12.5%将继续在下方托底价格,并利好马来西亚Q2的出口。•策略:短期看多(基于去库事实和季节性减产),中期维持谨慎(基于南美豆油冲击)。