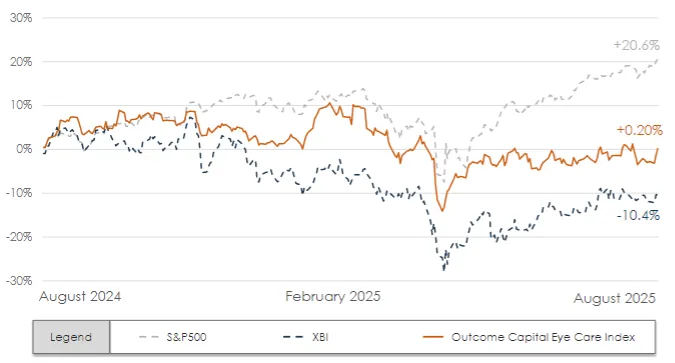

? 眼科领域在过去一年展现出强劲韧性,表现优于整体生物技术行业,后者较标准普尔500指数落后30%。

? 尽管生命科学市场面临挑战,但主流眼科药物的稳健销售和创新医疗技术的应用,助力该领域业绩保持稳定。

? 眼科疾病患病率持续上升,公众认知度不断提高,这一趋势加剧了市场竞争,并吸引大量投资者资金涌入眼科生态系统。

? 快速增长的眼科医疗市场积极寻求交易机会

? 行业变革趋势

生物制药:具有新型作用机制的先进疗法推动眼科药物行业投资,滴眼液是主流给药方式。

医疗技术:激光及精准手术设备实现更精准、微创的手术,持续追求护理标准提升。 诊断领域:人工智能驱动的光学相干断层扫描(OCT)设备,提高多种眼病的诊断和分期准确性与效率。

? 市场增长驱动力

人工智能在诊断中的应用,提升眼科治疗的准确性和效率。 新型治疗靶点的发现,为首创药物(first-in-class)提供机会。 针对可预防性失明的持续投入,推动市场增长。 眼科疾病发病率和认知度上升,催生对新型治疗方案的需求。

? 眼科医疗展望

创新技术将通过提升手术的精准度与疗效,同时降低眼科手术的侵入性并缩短手术时长,进而优化患者就医体验 人工智能将进一步推动疗法研发,提升手术器械、诊断工具和实时监测系统的精准度。 眼科数字化解决方案旨在拓宽医疗服务的可及性,同时为需频繁复诊的眼病患者提供便利。

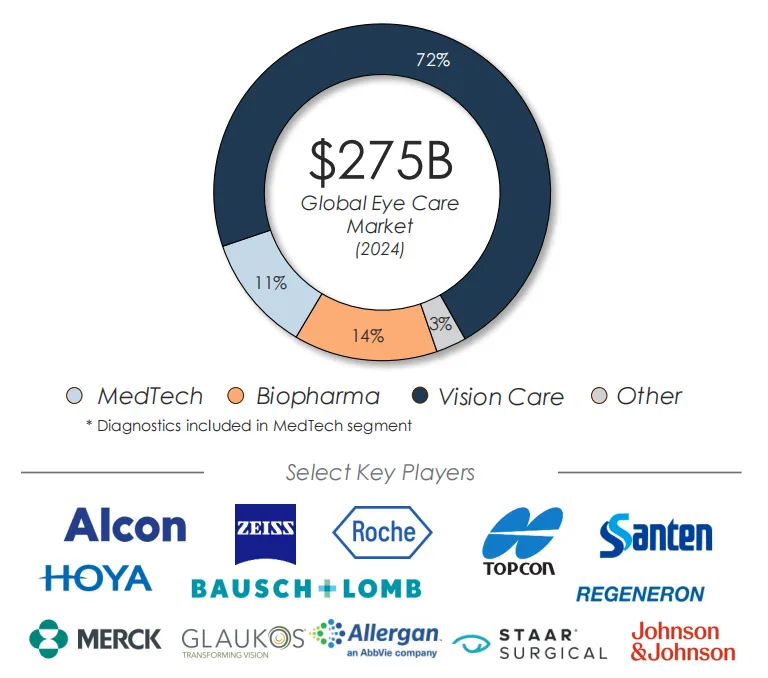

? 市场概况

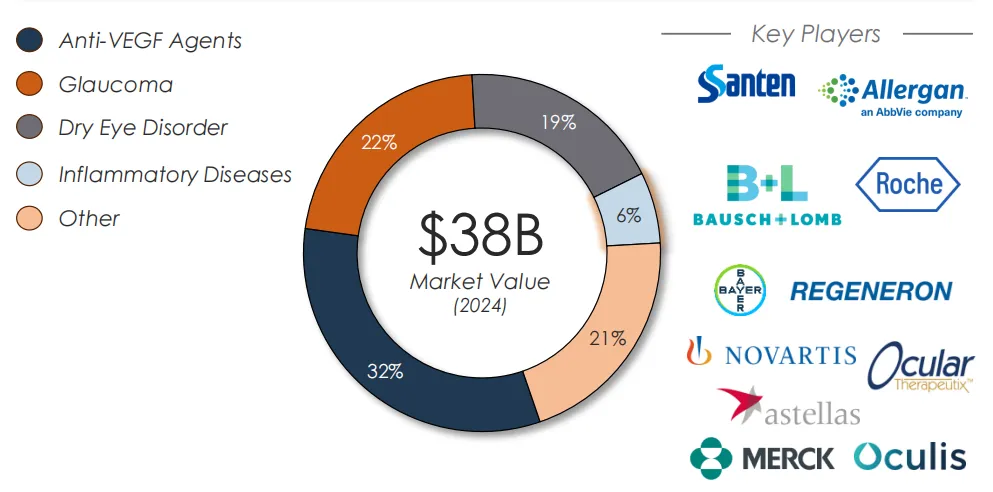

少数重磅药物主导,亟需新型方案。? 全球眼科药物市场(2024年)

抗血管内皮生长因子(Anti-VEGF)药物主导眼科药物市场,用于治疗湿性年龄相关性黄斑变性、糖尿病黄斑水肿和糖尿病视网膜病变,市场规模达125亿美元。 用于治疗感染、过敏、屈光不正、术后护理和罕见适应症的药物占市场份额的21%。 抗炎眼科药物预计将实现最快增长,2024-2030年复合年增长率达9.4%。 干性年龄相关性黄斑变性目前尚无获批疗法,是该领域最大未满足需求。

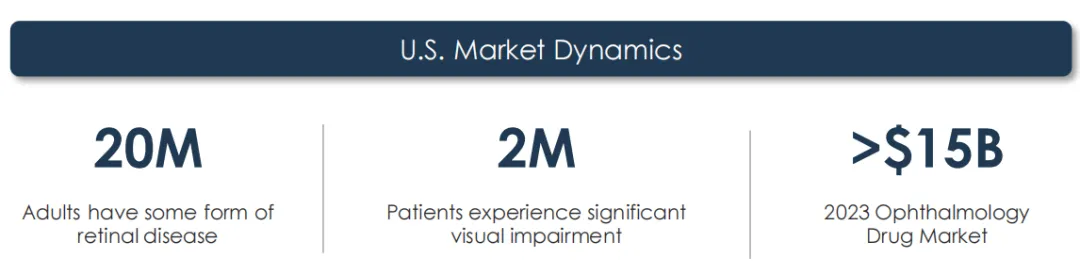

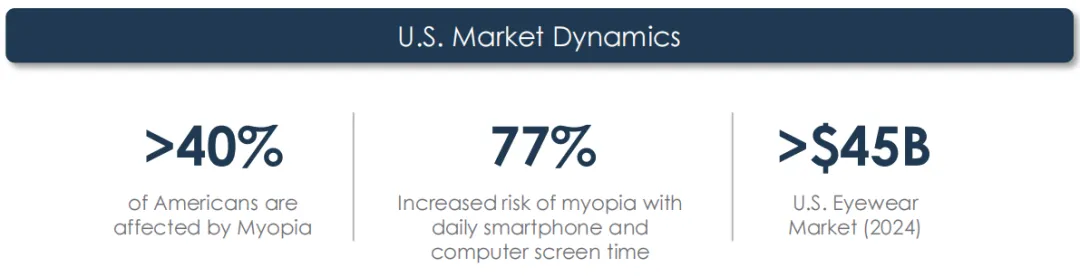

? 美国市场动态

年龄相关性黄斑变性(AMD)是全球最常见的视网膜疾病,也是成年人视力丧失的主要原因。 视网膜疾病的患病率持续上升,推动了相关创新技术和市场规模的增长。 FDA 持续批准新药,带动行业投资,为管线更新注入动力。

? 重要 FDA 批准事件

2023年8月:Regeneron 公司的 Eylea®HD 注射液获批,用于治疗湿性年龄相关性黄斑变性、糖尿病黄斑水肿和糖尿病视网膜病变。 2023年12月:Glaukos 公司的 iDose® TR 获批,这是一种长效疗法,用于降低青光眼或高眼压患者的眼压。 2025年5月:Alcon 公司研发的 TRYPTYR®获批,通过刺激泪液分泌治疗干眼症。

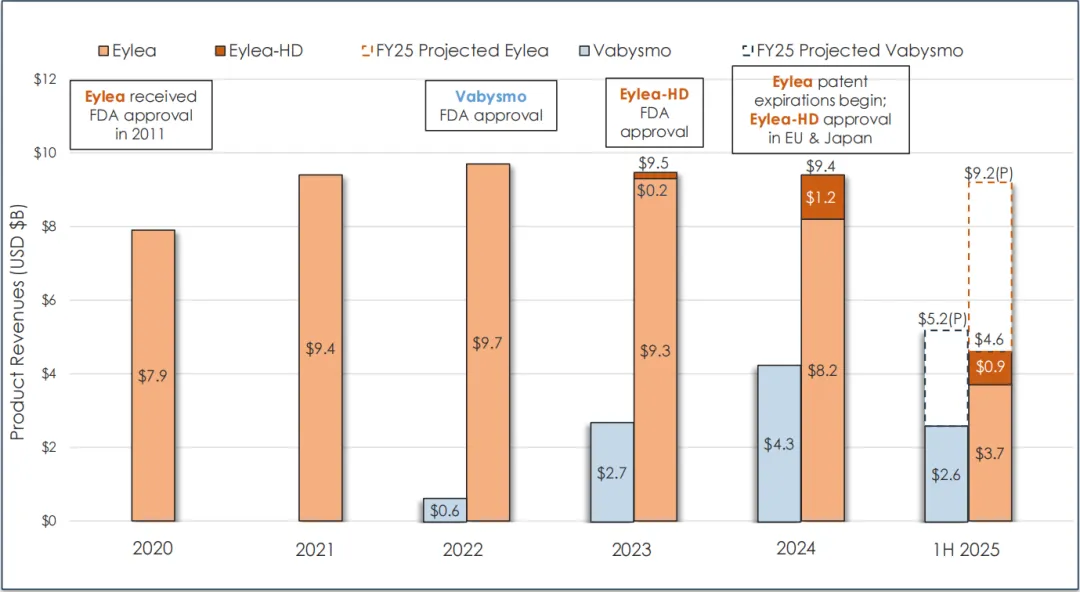

? 抗血管内皮生长因子生物制剂引领眼科资产年度销售额

抗血管内皮生长因子A(VEGF-A)生物制剂仍是眼科生物制药市场的主导治疗类别。 Vabysmo 自2022年初获 FDA 批准以来,商业扩张持续推进,2024年销售额较2023年同比增长64%。 Amgen 公司计划依托 Tepezza 的强劲表现,并借助其 Eylea 生物类似药 Pavblu 的销售,扩大眼科领域收入。 Xiidra 在 BAUSCH+LOMB 收购后的首个完整年度实现强劲销售业绩。

血管内皮生长因子 A(VEGF-A)拮抗剂持续主导眼科适应症生物制药市场

?市场领先眼科药物 —— 抗血管内皮生长因子药物的主导地位之争

自 Vabysmo 进入湿性年龄相关性黄斑变性和糖尿病黄斑水肿的 VEGF-A 市场后,Eylea 的年度销售额开始下滑。 Eylea-HD 的推出有助于缓解 Eylea 即将到来的知识产权到期压力,并使其顺利整合到现有商业架构中。 尽管 Vabysmo 的总销售额仍低于 Eylea 系列产品的合计销售额,但它已在美国湿性年龄相关性黄斑变性和糖尿病黄斑水肿的 Anti-VEGF 市场建立强劲领先地位。 2025年二季度,Roche 报告 Vabysmo 美国销售额达18亿美元(14.5亿瑞士法郎),超过 Regeneron 公司同期 Eylea 和 Eylea-HD 的美国合计销售额(11.5亿美元)。

Regeneron为 Eylea-HD 寻求适应症扩展监管批准,以抵御 Roche 的 Vabysmo 日益加剧的市场压力

数据来源:公司官网投资者资料

? 市场概况

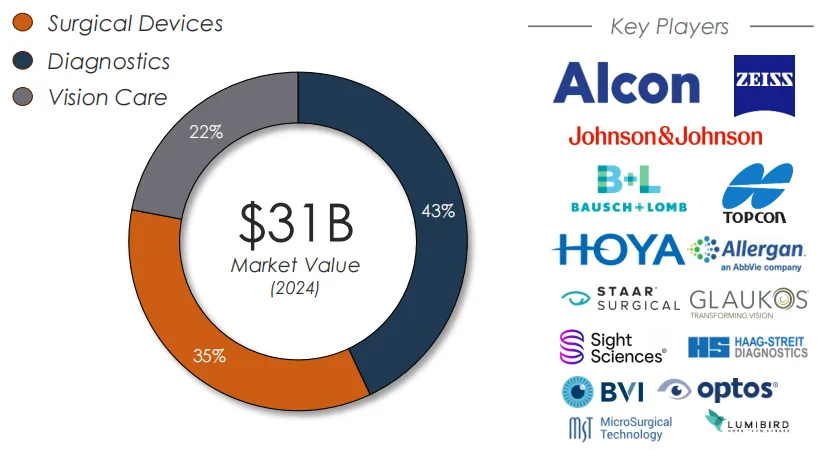

手术器械与诊断设备驱动市场增长。

? 全球眼科器械与诊断设备市场(2024年)

诊断与监测设备主导眼科医疗技术市场,这得益于其在疾病早期诊断与病程管理中的应用。 随着越来越多患者从传统眼镜转向隐形眼镜,视力矫正领域有望实现强劲增长。 人工智能提升了眼科医生的诊断效率,并助力制定个性化治疗方案。 白内障手术量的增加推动了手术器械领域的技术进步,促使更精密、精准的技术得到普及。

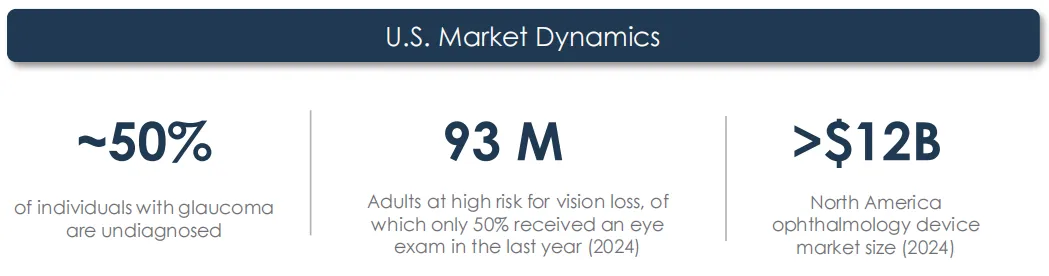

? 美国市场动态

白内障、年龄相关性黄斑变性、糖尿病视网膜病变等与年龄相关眼病的患病率持续上升,推动了北美市场的发展。 对疾病早期检测及预防性眼保健的高度重视,是北美眼科市场增长的关键驱动力。

? 重要 FDA 批准事件

2024年5月:Notal Vision 公司的 SCANLY® 家用光学相干断层扫描设备获批,利用人工智能监测年龄相关性黄斑变性,追踪重要生物标志物,改善个性化护理。 2024年11月:Novoxel 公司的 Tixel i 获批,通过热机械作用治疗上下睑板腺蒸发型干眼症。 2025年4月:BVI 公司的激光内窥镜眼科系统获批,通过减少眼内液体生成降低青光眼患者的眼压。

? 市场领先医疗技术产品

无创方法、远程解决方案和可生物降解技术的持续应用,正在塑造下一代创新眼科设备。 眼科医疗技术主要聚焦于通过先进手术激光和人工晶状体改善白内障治疗。 眼科手术器械和工具的日益普及,凸显市场对微创手术和提升工作流程效率的需求。

眼科器械行业的核心发展方向:矫正屈光不正与治疗白内障

数据来源:Global Data 、企业新闻稿

? 驱动交易活动的眼科疾病

年龄相关性黄斑变性、青光眼、近视及糖尿病视网膜病变仍为眼科领域核心交易驱动因素

数据来源: Research and Markets、PitchBook、CapIQ、企业新闻稿

? 全球疾病趋势驱动市场动态

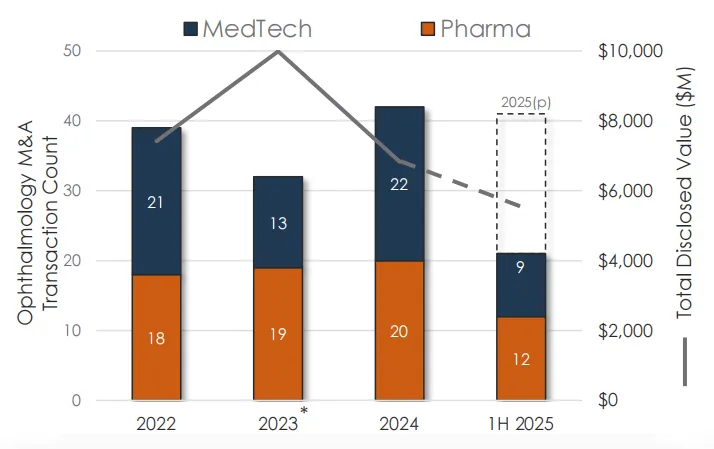

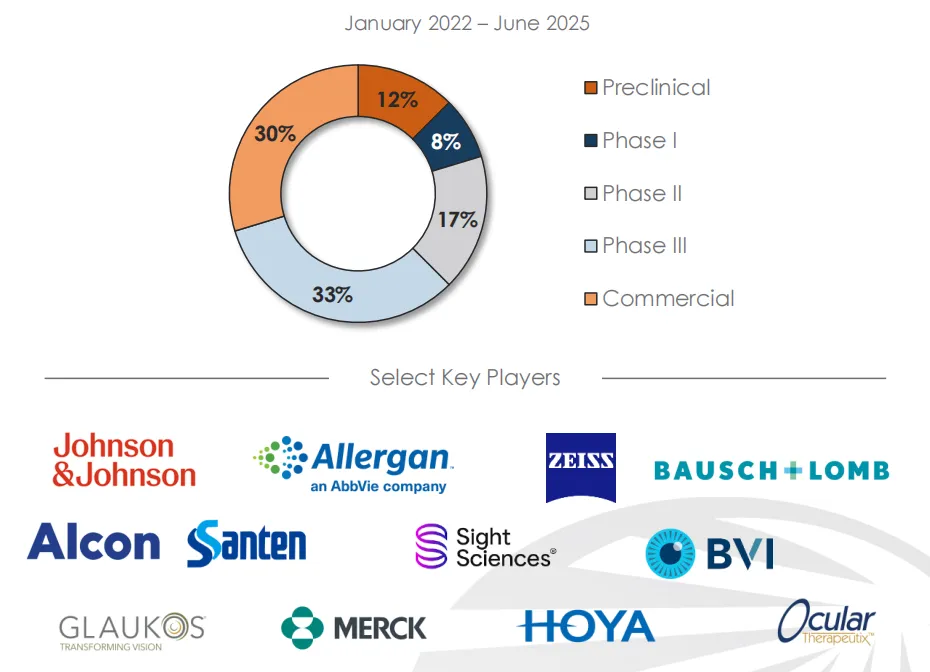

2025年二季度末,并购交易数量略低于往年同期,但有望超过2024年总交易数。 III期和商业化阶段资产是眼科药物领域并购交易的主要标的。

? 生物制药并购交易临床阶段分布

眼科后期药物驱动并购交易,以满足老龄化人群的未被满足医疗需求

数据来源: IBISWorld、Research & Markets、联合国经济和社会事务部

注:本统计不含安进公司以280亿美元收购Horizon的交易

? 行业标志性的并购交易(聚焦低风险资产)

技术成熟、处于后期研发阶段的项目,正吸引着希望在眼科领域拓展布局的战略投资方加大关注。 诺华公司“眼前段”资产(包括 Xiidra®)的收购,是 BAUSCH+LOMB 2023-2024年总营收增长17%的关键因素。 被收购资产均聚焦于预防由年龄相关性黄斑变性、糖尿病黄斑水肿和甲状腺相关眼病等疾病导致的视力丧失。 2025年市场估值普遍低迷但交易数量增加,可能促使战略投资者抓住机会,以较低成本通过外部扩张扩大产品组合。

眼科器械行业的核心发展方向为屈光不正矫正与白内障治疗

数据来源:Global Data 、企业新闻稿

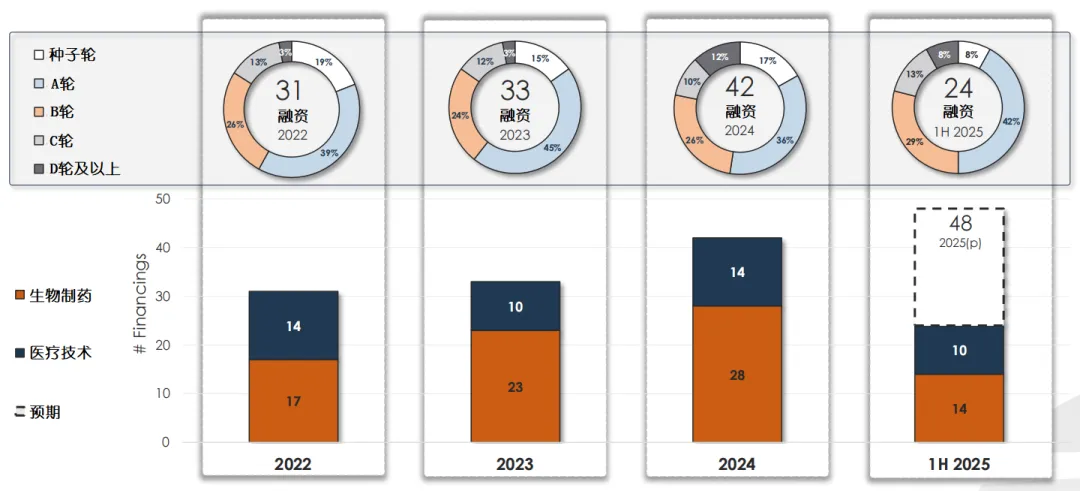

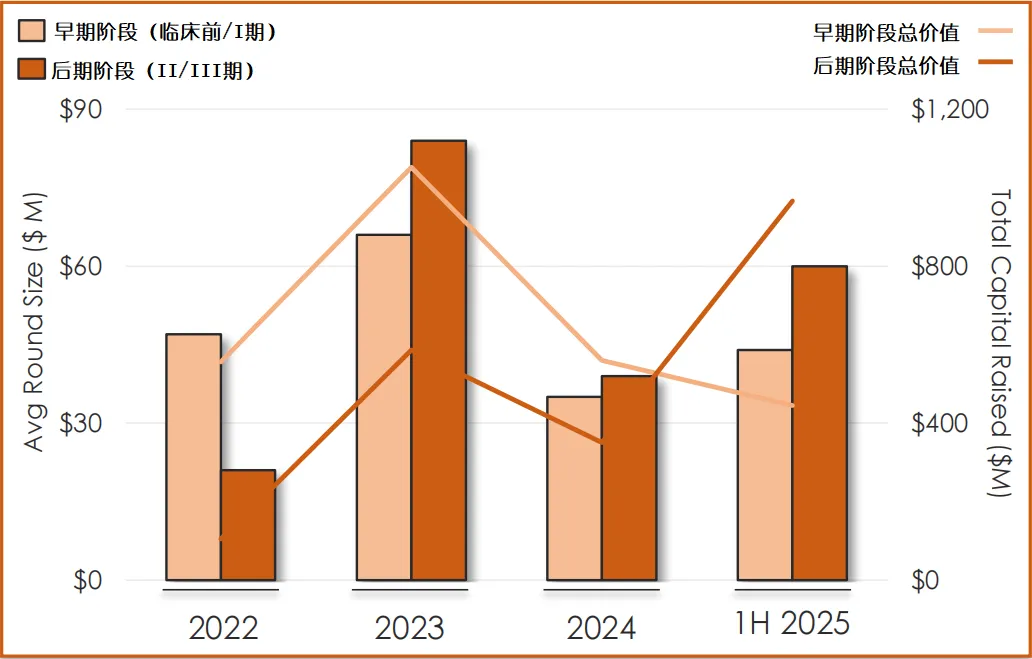

? 眼科领域融资总额实现同比增长

自2022年以来,眼科风险投资轮次逐年增加,2025年上半年融资活动延续上升趋势。 2025年上半年种子轮融资数量下降,表明投资者关注点转向更先进、成熟的技术。 生物制药领域投资规模有望达到2024年水平,而眼科医疗技术公司的融资轮次将显著超过往年。

自2022年起,眼科领域融资规模年增长率稳定在15%左右,凸显该领域投资者参与度的提升

数据来源: Research and Markets、PitchBook、CapIQ、企业新闻稿

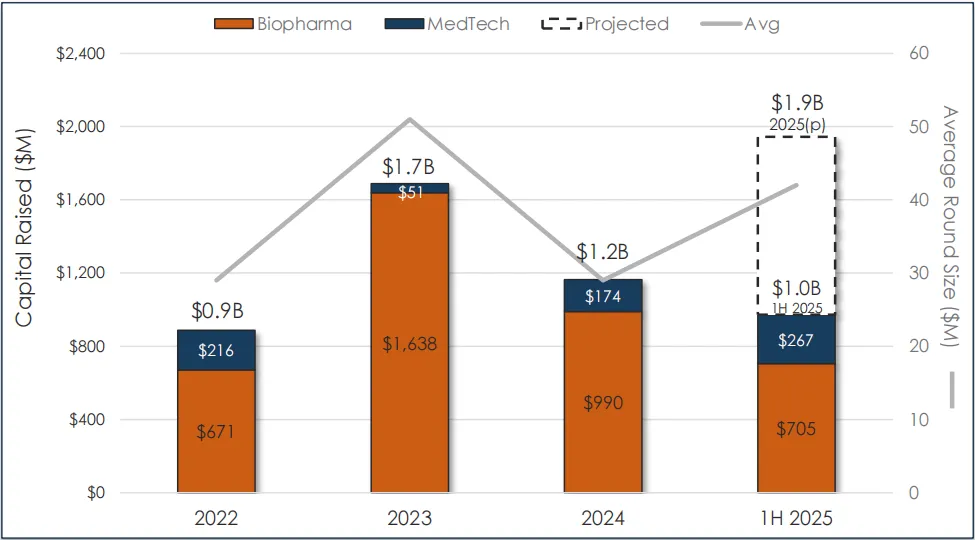

? 2025年眼科融资规模持续增长

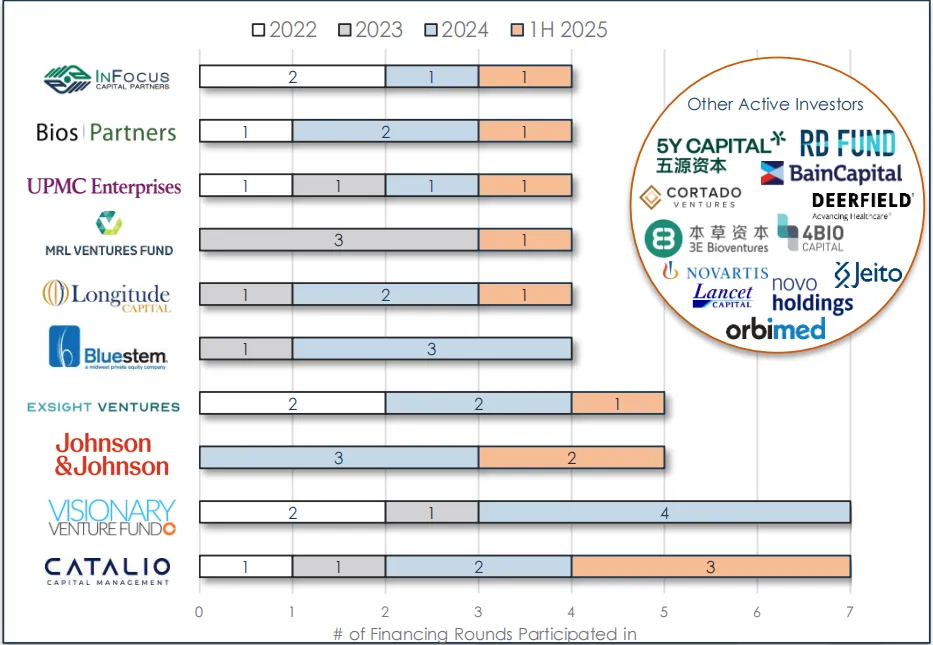

? 主要投资者分布

生物制药领域每年持续吸引眼科投资者的最大份额资金,而医疗技术领域总投资自2023年以来呈稳步上升趋势。 投资者对人工智能在药物研发、成像和疾病管理中的应用兴趣日益浓厚,推动眼科医疗技术领域融资增加。 Catalio Capital Management 是2025年上半年眼科投资的领军者,重点关注治疗失明的疗法(包括年龄相关性黄斑变性)。

2025年眼科融资有望超过往年募集的总资金规模

数据来源: Research and Markets、PitchBook、CapIQ、企业新闻稿

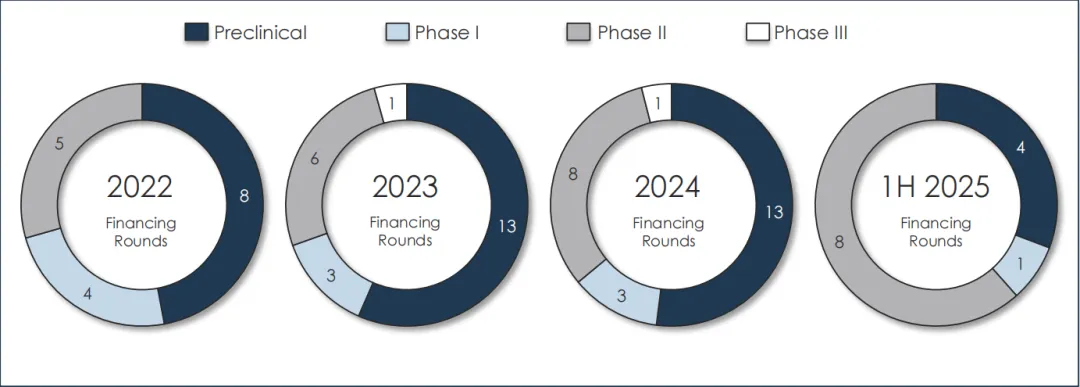

? 投资者关注点转向后期生物制药公司

2025年上半年,II期生物制药公司占据超过60%的眼科风险投资轮次,与往年临床前阶段公司主导融资活动形成显著差异。 2022-2024年,临床前眼科生物制药公司吸引了最多投资者资金:2022年4.54亿美元,2023年8.37亿美元,2024年4.72亿美元;但2025年上半年,II期公司领先,目前已募集4.83亿美元。 眼科投资者通过增加对后期生物制药公司的资金配置,降低风险并缩短回报周期。

眼科领域的投资动向,日益聚焦于后期阶段生物制药企业

数据来源: Research and Markets、PitchBook、CapIQ、企业新闻稿

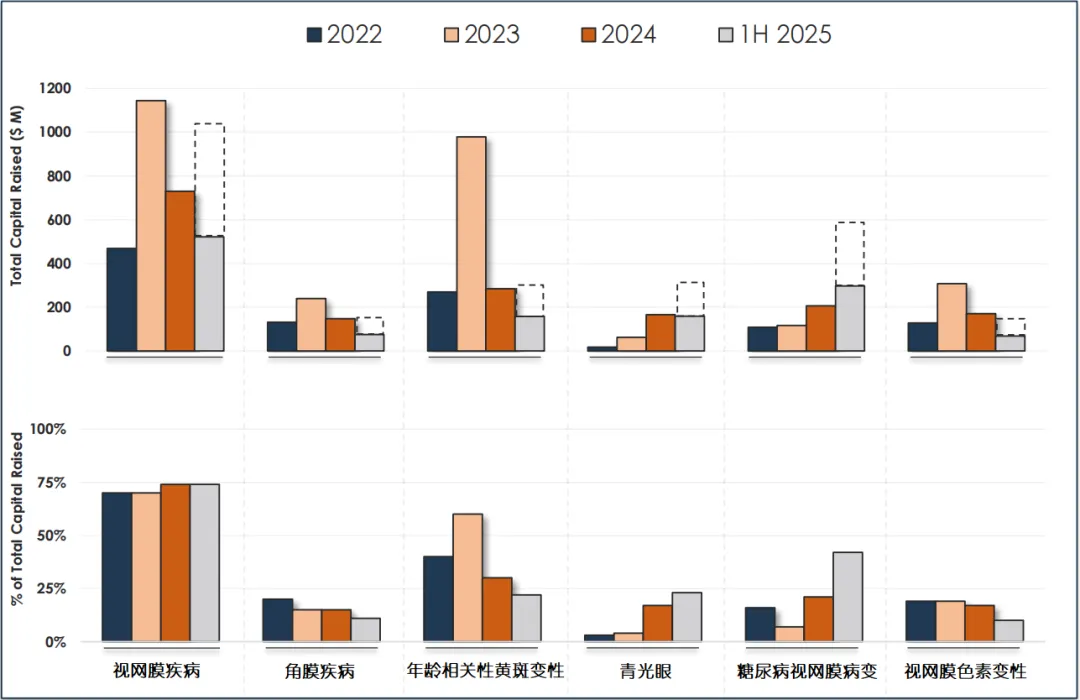

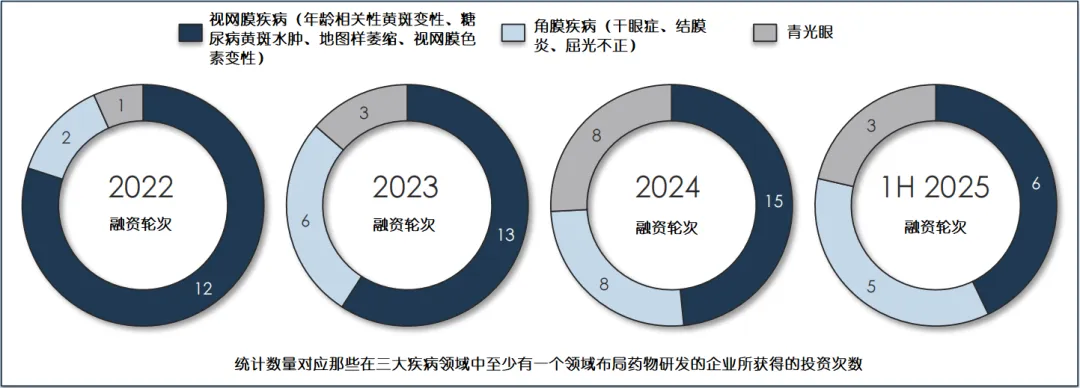

? 眼科投资主要适应症动态变化

约75%的眼科投资者资金持续流向专注于治疗视网膜疾病的公司。 投资者对青光眼的兴趣上升,2025年上半年融资已等同于2024财年青光眼相关公司的总募集资金。 2025 年上半年,用于开发糖尿病黄斑水肿治疗药物的公司融资已超过往年该适应症的总募集资金。 2025年上半年,视网膜色素变性资产的投资进一步下降,可能归因于基因治疗在市场准入和高制造成本方面面临的广泛挑战。

尽管青光眼与角膜疾病领域的投资热度正持续攀升,但视网膜适应症仍是眼科领域最主要的投资方向

数据来源: Research and Markets、PitchBook、CapIQ、企业新闻稿

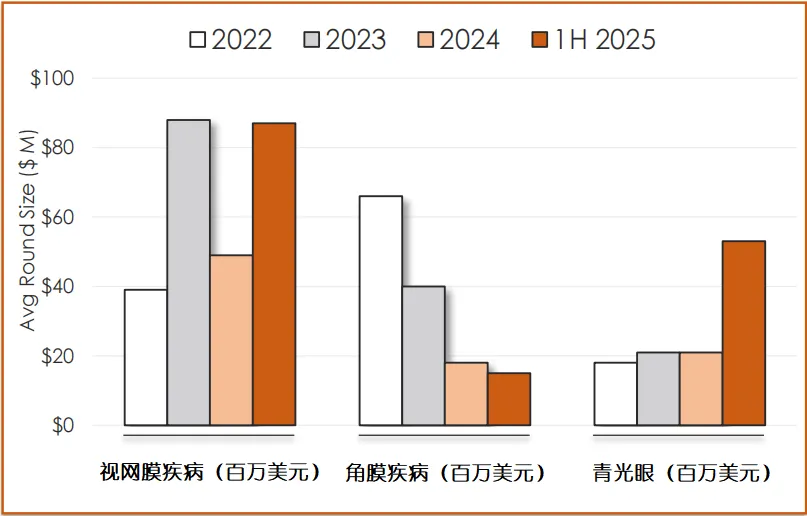

? 视网膜疾病领域持续引领眼科行业的绝大部分投资

投资者开始将眼科投资从以视网膜疾病为主,多元化转向青光眼和角膜相关适应症。 尽管角膜相关适应症的融资轮次数量有所增长,但相关投资轮次的平均价值恰好下降。 对角膜疗法的关注增加,与干眼症患病率上升及其对患者日常生活的影响相关。

尽管青光眼与角膜疾病领域的投资热度正在上升,但视网膜疾病仍是眼科领域最受资本青睐的赛道

数据来源: Research and Markets、PitchBook、CapIQ、企业新闻稿

? 行业标志性的投资案例

开发后段眼病治疗方法的公司吸引了知名投资者联盟的大量资金。 主要市场参与者的专利到期,为早期公司提供了推出创新解决方案的机会,这些解决方案可改善现有生物制剂的递送和疗效。 尽管研发和商业化面临挑战和风险,部分眼科基因治疗公司仍持续获得大量风险投资。

创新眼科领域强劲的风险投资,将推动市场形成良性竞争

数据来源: Global Data、企业新闻稿

? 生物制药管线重点产品

管线项目旨在解决干性年龄相关性黄斑变性的重大未满足需求,该病约占确诊病例的90%,目前尚无获批疗法。 抗血管内皮生长因子(Anti-VEGF)治疗药物(如阿柏西普、法瑞西单抗、兰尼单抗)影响了生物制剂的研发重点,这类药物具有选择性抑制疾病发展关键通路的优势。 基于 Tinlarebant 在 Stargardt 病中的III期中期积极结果以及该药物获得的 FDA 突破性疗法认定,Belite Bio 的估值超过20亿美元。

临床阶段的生物制剂创新,正重新吸引投资者关注视网膜疾病领域大量未被满足的医疗需求

? 医疗技术管线重点产品

对眼科手术更高精度和效率的需求,推动激光手术和系统创新。 人工智能通过早期检测、个性化疾病管理和定制化护理服务,无缝变革筛查和监测流程。 新兴技术正在简化临床工作流程,同时实现更准确和个性化的治疗策略。 隐形眼镜工程技术的进步(如角膜交联),加速了视力矫正人群从眼镜向隐形眼镜的转变。

人工智能助力眼病早期筛查,有望预防不可逆的视力损伤

数据来源: Global Data、企业新闻稿

? 聚焦变革性技术的合作布局

不可逆视力丧失凸显预防性护理和早期检测的重要性。 对早期检测和及时干预的认知,推动筛查技术进步。 人工智能的整合,将眼部成像能力进一步推向个性化医疗。 光学相干断层扫描技术彻底变革了视网膜疾病的诊断和管理,提供高分辨率、无创成像。

先进诊断技术助力眼病早干预,可预防不可逆的视力损伤

数据来源: Global Data、企业新闻稿

? 聚焦变革性药物递送技术的合作布局

眼科行业寻求新的给药途径,以提高精准度、耐受性和整体患者疗效。 前房植入物受到关注,由于其可提供缓释药物,可能减少对频繁滴眼液的需求。 眼科行业通过连接诊断、治疗和持续管理的平台,实现全互联护理愿景。

合作创新赋能眼科药物研发与递送全领域发展

数据来源: Global Data、企业新闻稿

? 聚焦变革性再生医学的合作布局

人工智能在药物研发中的应用,加速了年龄相关性黄斑变性治疗药物的开发和个性化疗法的推出。 基因和细胞疗法研发的近期激增,彻底变革了遗传性视网膜疾病的治疗。 技术公司与成熟行业参与者的合作,正在突破眼科护理的界限。

眼科专业优势融合数据驱动洞察,助力再生医学领域创新发展

数据来源: Global Data、企业新闻稿

? 市场概况

增长潜力凸显。? 全球视力保健市场(2024年)

? 美国市场动态

电子商务和网上药店的兴起,推动非处方药和在线眼镜市场增长。 公众对眼部安全(包括紫外线和蓝光防护)的认知提高,推动市场增长。 太阳镜领域增长受眼镜品牌与奢侈时尚品牌合作的影响。 行业聚焦并合作开发智能眼镜,如整合人工智能和增强现实技术的产品。

? 新兴技术合作

EssilorLuxottica 与 Meta 合作,支持多代智能眼镜开发。

Ray-Ban Meta 眼镜的两代产品具备拍照录像、通话信息、音乐播放和与 Meta 人工智能交互的功能。

科技与眼镜融合创新,重新定义穿戴式消费产品

? 视力保健品牌市场领导者

日常生活中数字设备的使用增加,提高了对矫正镜片的需求。 战略参与者旨在在视力保健领域建立灵活地位,该领域在近视流行的早期阶段有望实现显著增长。 隐形眼镜制造商提供多样化的镜片产品组合,旨在满足广泛的视力保健需求,包括多焦点矫正、干眼症缓解和散光矫正等。

提供隐形眼镜、眼镜及滴眼液的业务板块延续强劲增长态势

数据来源: Global Data、企业新闻稿

? 市场动态:技术进步推动行业增长

基因疗法和生物制剂的开发加速,为市场领导地位的转变奠定基础。 人工智能驱动的平台技术因其广泛适用性和在疾病检测与管理中的价值,令战略投资者和普通投资者均感兴趣。 大量投资推动年龄相关性黄斑变性、糖尿病黄斑水肿、视网膜静脉阻塞和干眼症领域的创新。 眼镜在消费者视力保健领域占据主导地位,但对矫正镜片的需求上升和积极的生活方式,推动行业更关注隐形眼镜产品组合。

? 交易环境:受青光眼市场冲击,角膜疾病治疗相关交易规模下滑

生物制药投资仍高度聚焦视网膜疾病与青光眼领域,而角膜疾病适应症的平均融资额出现下滑。 近期趋势显示,风险投资机构正通过押注后期临床资产、联合大型投资财团共同参与大额融资的方式来降低风险。 战略投资方的并购活动则集中于处于后期研发阶段或已商业化的器械类资产。 尽管视网膜疾病仍在总融资额中占据主导,但青光眼治疗领域正获得投资者的高度关注。

? 细分领域展望:创新技术为药物递送开辟新路径,亦推动无创诊疗技术发展

头部战略投资方凭借行业专业积淀,为人工智能融合解决方案的研发合作创造机遇。 治疗理念从针对不可逆症状的对症治疗,向抑制疾病进展潜在机制的根源干预转变。 主流疗法专利到期带来市场缺口,催生新型解决方案的需求;同时市场龙头企业正面临生物类似药/仿制药入市带来的竞争冲击。 先进的筛查技术助力实现疾病早期诊断,为眼科诊疗的突破性革新与整体化干预方案提供科学依据。

合作与融资需求高涨,为企业开展交易创造良好契机

Outcome Capital 简介

核心定位:专注全球医疗领域增长最快的未满足需求。

Outcome Capital 是市场上首个专注于眼科疾病(全球主要致残原因)的专业投资银行团队。公司以“战略为先、贴合市场”的理念著称,整合科学临床专业知识与敏锐的市场洞察。作为创新眼科公司值得信赖的合作伙伴,Outcome Capital 提供风险投资支持和协作指导,通过提供更广泛的战略机会、全面的市场情报和无缝的交易结构设计,帮助客户实施关键的风险降低策略,为企业的长期发展奠定核心布局优势。

PPT原文链接:https://www.outcomecapital.com/wp-content/uploads/2025/09/Outcome-Capital-Eye-Care-Market-Insight_vF.pdf

商务合作和技术转移

长按以下二维码关注