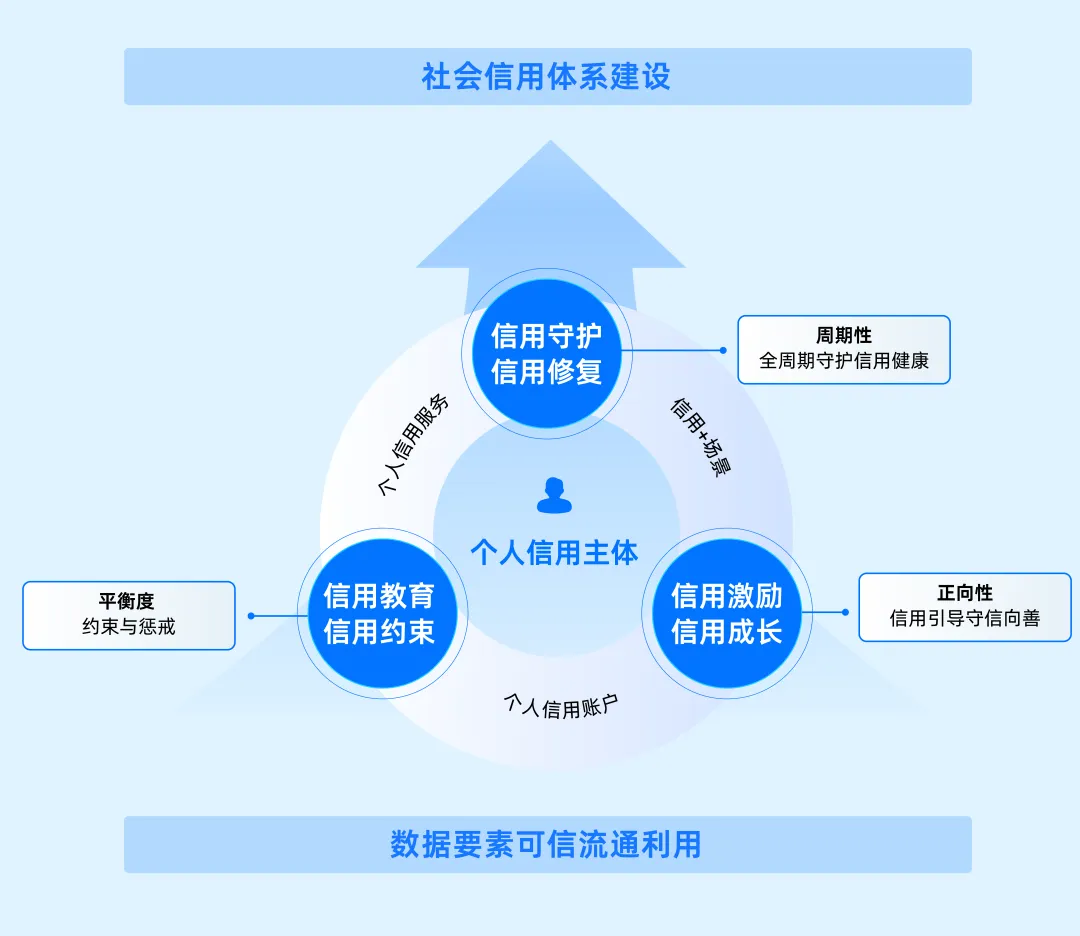

当前个人信用的发展呈现三大趋势:

一是个人信用从被动记录走向主动管理;

二是长周期的信用管理与时点性的信用消费结合;

三是从惩戒为主,迈向提升激励、教育约束和守护修复的正向循环。

故满足百姓需求,实现个人信用在践行普惠金融、提升理性消费、促进就业等重大民生课题的应用,是个人信用经济的核心价值所在。

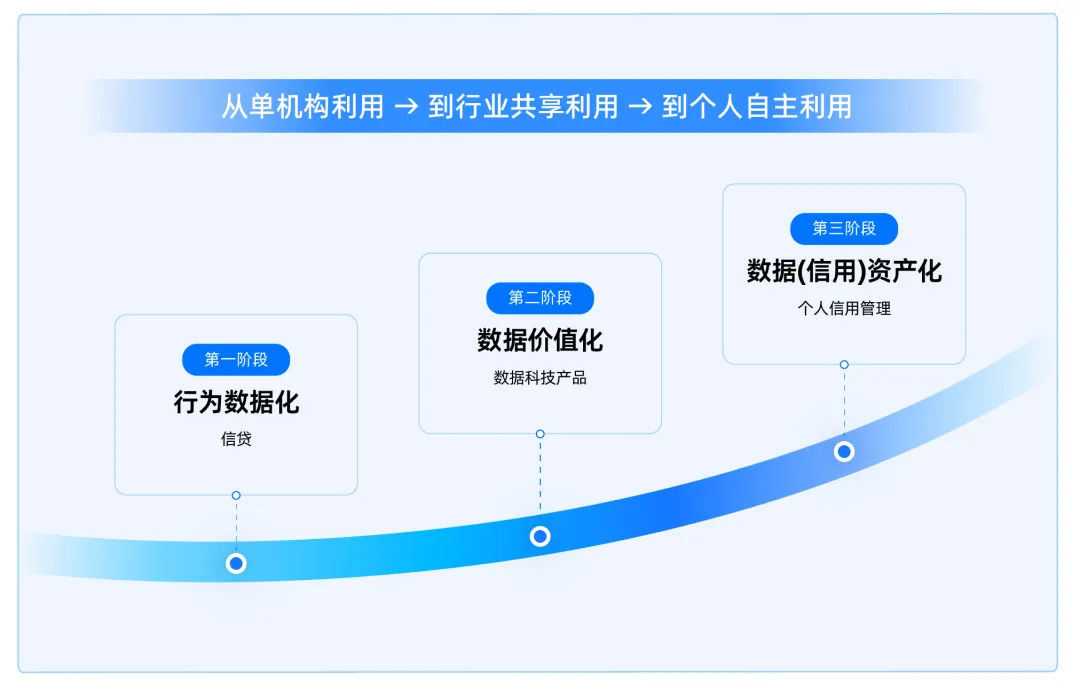

第一阶段:行为数据化-个人信用数据的超级基础设施建设阶段

我国个人信用行业从个人征信业起步,以信贷征信为起点。1999年,中国人民银行在上海启动个人征信试点,标志着我国个人征信进入系统化探索阶段。2006年1月,个人信用信息基础数据库正式在全国范围内投入运行,实现商业银行全国联网,集中归集信贷账户、还款记录等标准化数据。2013年《征信业管理条例》出台,标志着中国征信业进入法治化轨道。

在此阶段,个人信用服务主要应用于金融信贷领域,信用数据的积累主要来自银行信贷行为,辅之以公共信息、司法信息等。个人信用报告作为核心产品,主要应用于银行等金融机构的信贷全流程风控。截至2025年11月,金融信用信息基础数据库已收录11.6亿自然人,其中具备信贷记录的约为81亿人,经当事人同意,日均对外提供查询服务达到两千万笔。

第二阶段:数据价值化-多源数据融合应用阶段

伴随着互联网的快速发展,个人在消费、交易、出行、履约等多方面的行为被逐步数字化,为更合理刻画个人信用状况奠定了数据基础,替代性数据的应用开始兴起。近年来,健全社会信用体系和数据要素两个重大国家政策的推进,为个人信用行业的数据流通利用提供了坚实制度保障。

在这一背景下,自2018年起,百行征信、朴道征信、钱塘征信先后成立。据笔者了解,第四家个人征信牌照也即将在上海诞生,名称“浦江征信(拟)”。但是,我国个人征信行业进入“政府+市场"阶段,开启个人征信服务多元化发展新篇章。保守统计,截至目前我国的市场化个人征信行业已收录个人信息主体超过7亿人,合计服务超过1,000家金融机构,各类征信产品累计调用量突破2,000亿次。企业征信方面,2025年前三季度,154家企业征信机构实现服务量约300亿次。

在这一阶段,数据价值化蓬勃发展,信用数据的价值在行业间得到更广泛的挖掘与流转。但从生态参与主体看,服务仍以金融机构需求为主导,数据价值更多体现在为金融机构和商业机构提供信用评价与决策支持,供给方扩展至市场化征信机构、数据源公司及金融科技公司,云、存储、算力等基础设施逐步完善,部分数据的经济价值形成商业闭环,隐私保护与个人授权机制建立。个人虽可查询信用报告,但对自身信用进行主动管理的方式、渠道均较为有限。

第三阶段:数据资产化-个人信用资产化发展新阶段

展望2026年及未来,在中央“十五五”规划建议提出建设信用经济的指引下,个人信用服务市场正迎来结构性转型的关键时期。

在这一阶段,围绕个人的信用管理服务逐步构建并成熟,融合金融、商业、政务等多维数据,形成涵盖信用报告、信用评分、信用监测、信用预警、信用修复等全周期产品。信用的资产化进程,将进一步激活多层次消费与普惠金融活力。信用深度融入金融、就业、租赁、医疗、社会服务等生活场景:在普惠金融领域,依托信用实现“快速授信”“先享后付”;在商业交互中,信用赋能企业优化风控与信任效率,提升交易安全并优化营销决策;在就业、租赁、医疗等服务中,也为个人形成可积累的信用记录,降低信息不对称,提高资源配置效率。

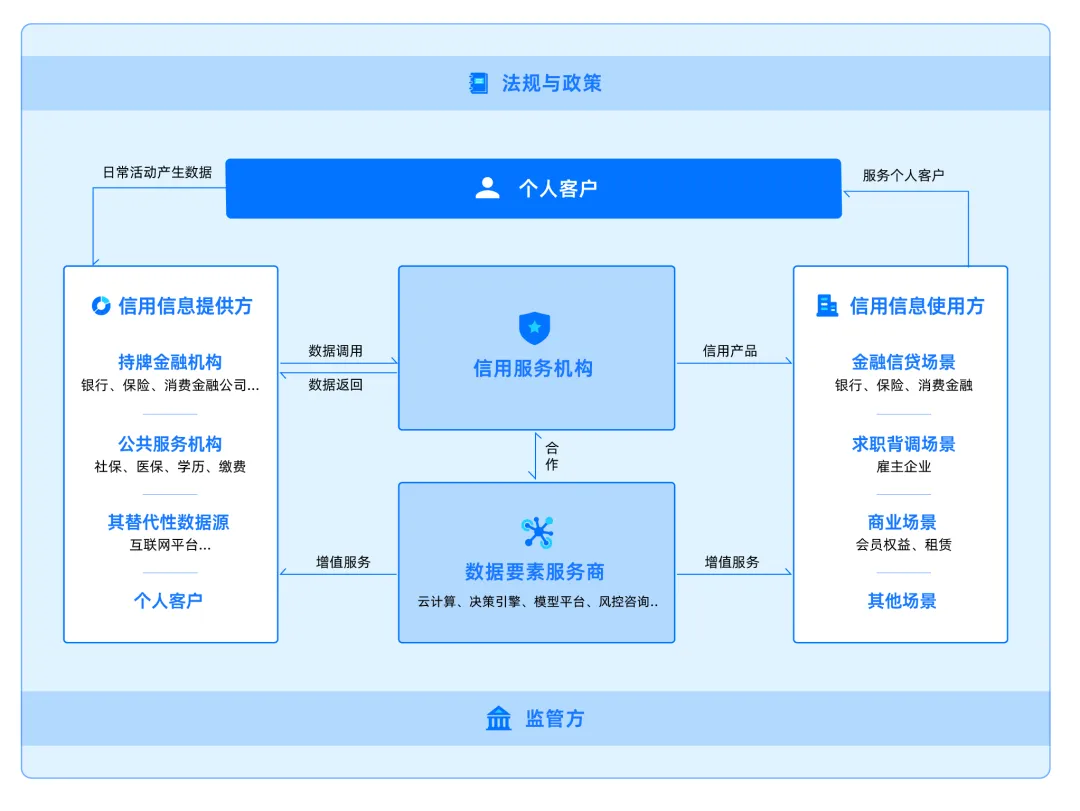

图说:《个人信用经济发展报告》提出个人信用经济的理论体系

“十五五”期间增长8-10倍

报告对中国个人信用服务产业进行了保守估算,当前我国个人信用服务产业年营收已超过100亿元。

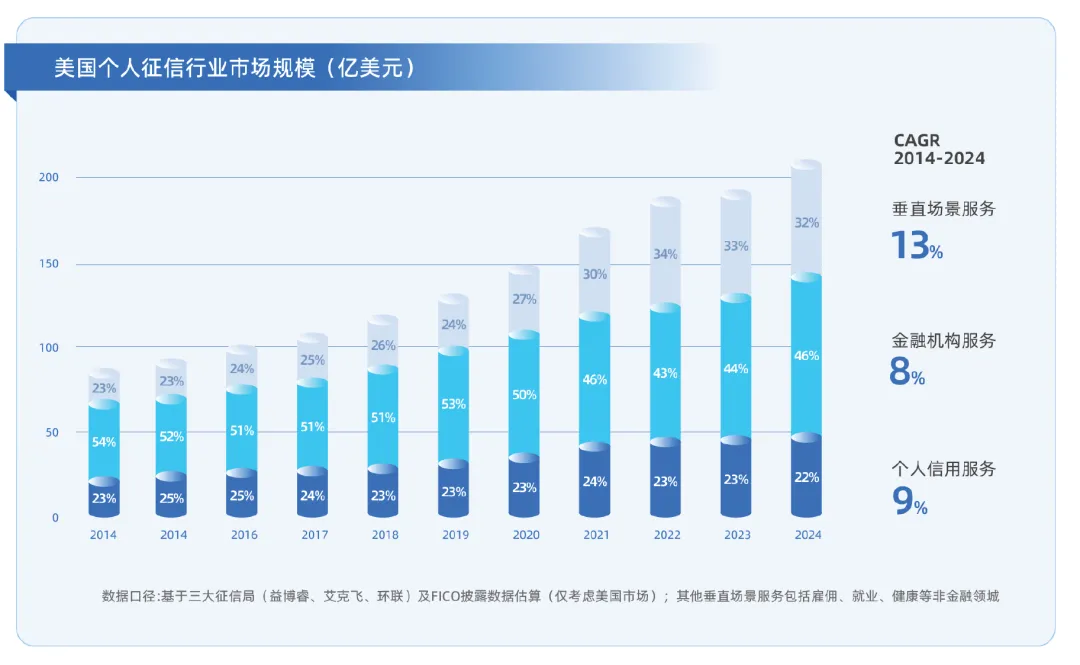

从市场规模来看,当前以美国为例,头部五家信用行业上市公司益博睿(Experian)、费埃哲(FICO)、艾克飞(Equifax)、环联(TransUnion)和邓白氏(Dun&Bradstreet),合计总市值超过1,300亿美元,全球年营收超210亿美元,服务超3亿美国公民。

参考美国个人信用服务市场及韩国Mydata服务模式等国际实践,《报告》预测在“十五五”期间,我国个人信用服务市场或可直接产生的年营收达800-1,000亿元。也就是说,个人征信服务市场规模将增长到现有规模的8-10倍。

计算思路如下:

假设我国个人信用服务市场的客群范围是国内18-60岁公民(约8亿人),结合中国当前约80%的互联网普及率,考虑实现60%-80%服务渗透率叠加我国信用服务的政治性、人民性的天然要求,保守估计形成相对美国信用服务市场1/3的人均产值水平,我国的个人信用服务市场成熟后可直接产生的产业年营收可达800-1000亿元人民币。

百年演进:美国个人信用服务市场观察

从个人信用经济的规模与成熟度来看,美国是一个信用经济高度市场化的代表,从第一家征信机构邓白氏成立起已走过超过180年的市场化发展历程。

目前,美国信用服务市场已形成头部五家上市公司为主导、超过400家区域性与专业信用服务机构的格局,业务遍及全球80多个国家和地区,全行业从业人员规模超过15万人。

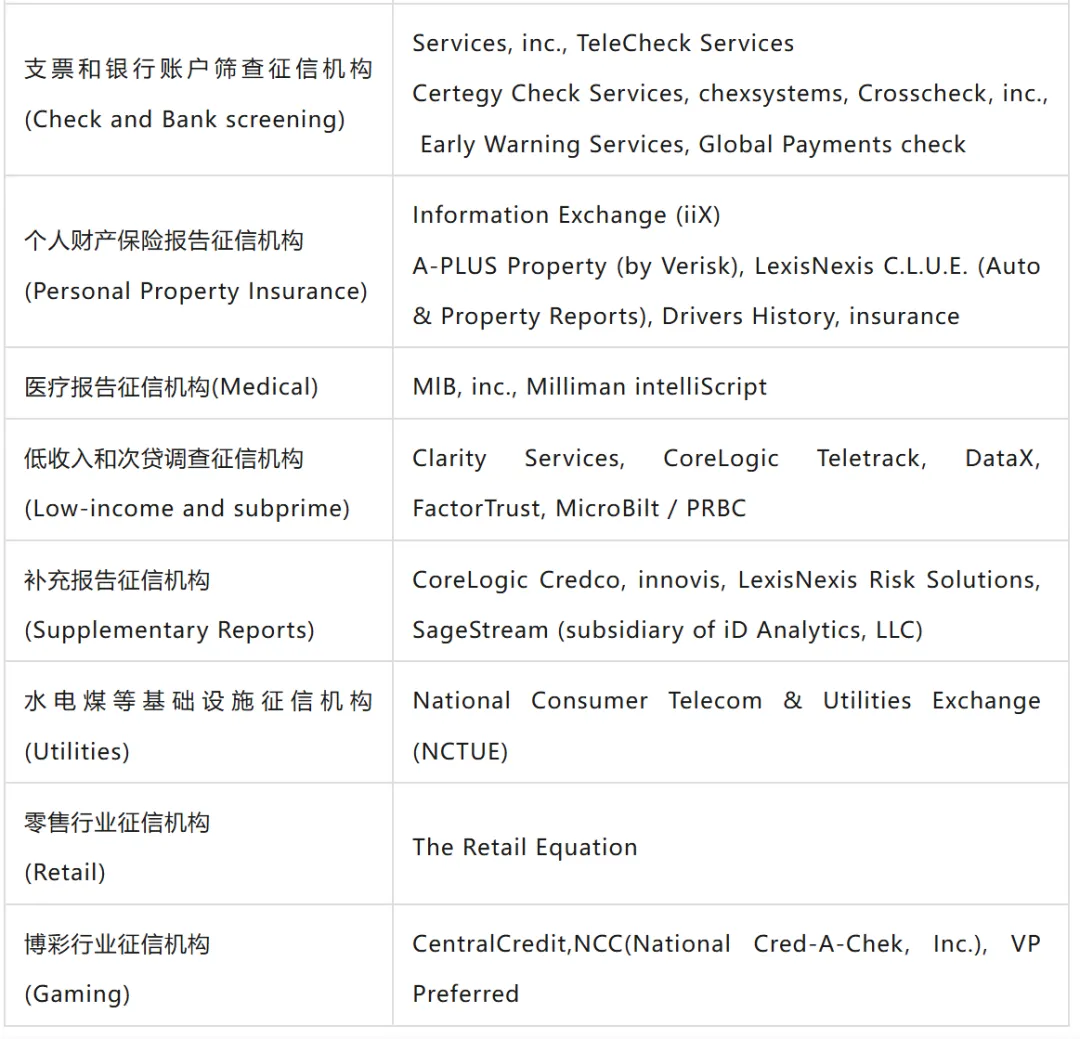

美国征信行业的核心优势之一在于数据来源的高度多元化。

各征信机构通过持续收购与合作将数据采集范围从传统银行信贷拓展至租房记录、公共事业缴费、法院记录、电信账单、就业收入乃至“先买后付”等非信贷领域,构建了覆盖广泛的替代数据生态。

在产品与场景应用上,个人信用报告与信用评分已深度融入公众日常生活,广泛渗透至金融信贷、求职就业、房屋租赁、保险定价、商业会员等多元场景,成为金融与商业文化的重要组成部分。

例如,房东依赖租房信用报告筛选租客,雇主通过背景调查评估求职者诚信,保险公司则基于信用评分进行差异化定价。

同时,面向个人用户的信用监测、身份盗用防护、信用分数模拟等产品也日益普及,助力消费者实时掌握并主动管理自身信用健康。

经统计,在头部征信机构的营收结构中,来自垂直行业场景与个人用户服务的收入贡献超过一半,反映出美国信用服务市场已演进为覆盖多场景、服务多主体的成熟生态。

在制度法规引领和部门监管指导下,信用数据要素在个人、金融机构、征信机构、科技公司、政府部门等参与主体间有序流转。一个市场多方深度参与、多元主体协同发展的丰富产业生态正被逐步构建。

从发展路径来看,参考互联网等行业发展经验,个人信用经济初期可通过一批现实需求大、付费意愿强的商业场景(如金融、就业)率先建立可持续的商业模式,并支持更广泛但暂无商业模式的信用应用场景,孵化一批具备数据治理能力、合规技术实力和场景落地经验的本土信用服务机构。这不仅直接创造一批高质量就业岗位,也将间接拉动金融科技、法律服务、消费者教育等相关领域就业。

在这一生态体系中,以数据要素的可信流转为纽带,信用服务机构提供多维度的个人信用管理服务,既连接个人用户、持牌金融机构、公共部门及各类积淀数据的平台方,汇聚形成多源、高质量的数据供给体系,又广泛赋能于信贷风控、求职背调、商业租赁等多元化社会应用场景,推动信用价值在真实场景中持续释放。

数据要素服务商则以技术赋能者的角色,依托隐私计算、区块链、人工智能等可信技术,为数据的合规使用与融合创新提供支撑。这种多方参与、有序演进的生态格局,极大地丰富了产业内涵与服务层次,为个人信用经济的稳健、可持续发展提供了坚实的基础。

欢迎留言交流,需要报告原文的请留言!作者需要您的“赞”和“❥”!