本报告由“亚思维”制作提供。任何对本报告的阅读、使用的行为,都被视作已无条件接受本声明所载的全部内容。

一、公司简介杭州长川科技股份有限公司成立于2008年,2017年4月登陆深交所创业板(代码300604),主营集成电路测试机、分选机、AOI光学检测设备及自动化整线解决方案。公司总部在杭州滨江,在日本、新加坡、马来西亚、韩国、菲律宾、泰国、中国香港、中国台湾、成都、苏州、深圳、内江、哈尔滨等地设有研发、制造或销售基地,员工约4800人,研发人员占比>50%。

二、公司目前所处的发展阶段

处于“高端品类放量+海外并购整合”的成长期中后期阶段:

主力数字测试机、三温分选机、探针台已完成0→1,进入1→N的放量期;

2023年完成马来西亚Exis(转塔式分选机)并购,2025年1月完成深圳长川半导体(功率/第三代半导体测试)并购,整合效应刚启动;

杭州、内江、成都、苏州、深圳五大基地同步扩产,固定资产与在建工程余额同比+121%,产能处于快速释放前夜。

三、财报及研报要点1、业绩情况

2、核心竞争力① 高速SoC数字测试机D9000:512-site并行,最高1GHz矢量速率,已用于5G射频、车规MCU,性能对标泰瑞达UltraFlex,售价低30%。② 三温分选机C6800T:-55~150℃温控精度±0.5℃,8-site并测,通过日月光、安靠车规认证,国内唯一批量供货。③ 探针台CP12系列:CP12-Memory完成客户端认证,定位DRAM HBM测试,打破东京精密垄断;CP12-SiC/GaN兼容8英寸SiC晶圆,已进入比亚迪半导体供应链。④ AOI 2D/3D混合光学量测:STI子公司2D/3D算法+长川运动控制,检测速度4倍于KLA 8520,漏检率<10ppm。⑤ 专利>1150项(发明>370),2025H1研发投入5.77亿元,占营收26.7%,高于国内同行平均15%。

3、重要财务指标

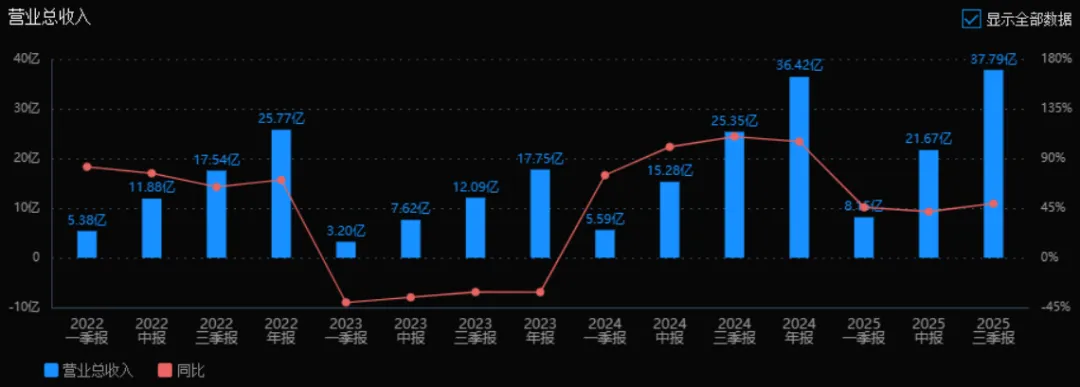

1) 营业总收入:2025年三季度的营业总收入为37.79亿元,相较于2024年三季度的25.35亿元,增长了49.05%。评价: 收入增长显著,说明公司业务持续扩张,市场竞争力较强。

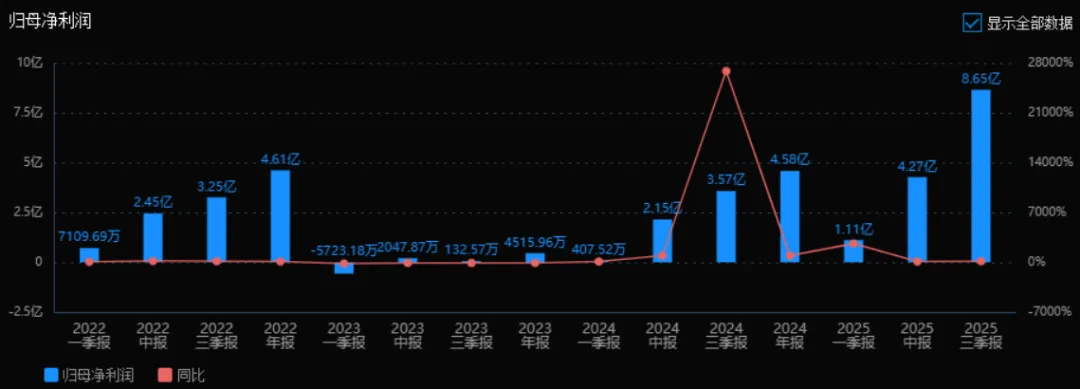

2) 归母净利润:2025年三季度的归母净利润为8.65亿元,相较于2024年三季度的3.57亿元,增长了142.14%。评价: 净利润增速远超收入增速,说明公司盈利能力大幅提升,成本控制或产品结构优化效果显著。

3) 净资产收益率(ROE)和投入资本回报率(ROIC(TTM)):2025年三季度的ROE为22.96%,ROIC为15.49%;2024年三季度的ROE为11.54%,ROIC为8.59%。两者均有显著提升。评价: ROE与ROIC均大幅提高,表明公司资本运用效率和股东回报能力明显增强。

4) 销售毛利率:2025年三季度的销售毛利率为54.48%,略低于2024年三季度的56.06%。评价: 毛利率虽略有下降,但仍保持在较高水平,说明公司产品或服务仍具有较强的定价能力与盈利空间。

5) 期间费用率:2025年三季度的期间费用率为32.48%,低于2024年三季度的42.19%。评价: 期间费用率明显下降,说明公司在费用控制方面有所加强,管理效率提升。

6) 销售成本率:2025年三季度的销售成本率为45.52%,略高于2024年三季度的43.94%。评价: 销售成本率略有上升,可能与原材料成本上涨或业务结构调整有关,但整体仍处于可控范围。

7) 净利润现金含量:2025年三季度的净利润现金含量为9.88%,较2024年三季度的118.63%大幅下降。评价: 现金含量明显偏低,说明公司利润中现金回收比例下降,可能存在应收账款增加或存货积压等情况。

8) 存货周转率和应收账款周转率:2025年三季度的存货周转率为0.63次,应收账款周转率为2.20次;2024年三季度的存货周转率为0.49次,应收账款周转率为2.13次。两者均略有提升。评价: 周转率均有所改善,说明公司在库存管理和应收账款回收方面效率略有提升。

9) 应收账款和存货:2025年三季度的应收账款为19.13亿元,存货为32.68亿元,均较2024年三季度有所增加。评价: 应收账款和存货金额均呈上升趋势,虽与业务增长相关,但也需关注其周转效率和资金占用风险。

10) 资产负债率:2025年三季度的资产负债率为51.23%,高于2024年三季度的43.32%。评价: 资产负债率有所上升,说明公司杠杆使用增加,财务风险略有上升,但仍处于合理水平。

总体评价:该公司在2025年前三季度表现出强劲的成长性和盈利能力,营业收入和净利润均实现高速增长,ROE和ROIC显著提升,期间费用控制良好。然而,需关注净利润现金含量偏低、应收账款与存货规模扩大、资产负债率上升等问题,这些可能对公司的现金流和财务稳健性构成一定压力。整体来看,公司处于快速发展阶段,盈利能力突出,但在高速扩张中应加强营运资金管理和财务风险控制。

4、品牌质量及客户资源品牌:国内封测设备龙头,获评“国家制造业单项冠军示范企业”,在封测厂招标中与Advantest、Teradyne同列A级供应商。质量:数字测试机、分选机核心指标与国外同级差距<5%,价格低20-30%,交付周期45-60天,优于国外90-120天。客户:封测端——长电科技、华天科技、通富微电、日月光(上海/昆山)、安靠(上海)、力成(西安);IDM/晶圆——士兰微、华润微、比亚迪半导体、华为海思、三星西安、德州仪器成都;存储——长江存储、长鑫存储、晋华集成;车规——博世(无锡)、蔚来、小鹏、理想功率模块代工厂。

四、行业情况及公司的市场地位和竞争格局1、行业总体情况集成电路测试设备位于半导体产业链下游,上游为精密机械、视觉、射频器件,下游为封测厂、IDM、晶圆厂。行业技术迭代由5G、AI、车规、HBM驱动,测试复杂度指数级提升。

2、市场容量及增速SEMI 2024年7月报告:全球ATE市场2023年规模68亿美元,预计2027年达110亿美元,CAGR 12.8%;中国占28%,2027年市场空间约220亿元人民币。其中数字测试机占比>45%,分选机>25%,探针台>15%。

3、公司市场地位2024年中国大陆ATE+分选机+探针台合计市场规模约150亿元,长川科技2024年营收36.4亿元,测算市占率24%,排名本土第一、全球第五;细分数字测试机市占率本土第一(约35%),分选机本土第一(约30%),探针台本土第二(约15%)。

4、主要竞争对手国际:Advantest(日本)、Teradyne(美国)、Cohu(美国)、东京精密(日本)、KLA(美国)国内:华峰测控、精测电子、矽电半导体、联动科技、金海通

5、竞争优势

产品线宽度唯一覆盖“测试机+分选机+探针台+AOI”本土公司,可提供Turn-key方案;

并购STI、Exis后拥有海外品牌通道,直接进入日月光、安靠、三星供应链;

三温、高压、大电流、射频测试技术领先国内同行1-2代;

软件算法全部自研,升级周期2周,国外厂商通常3-6个月;

价格和服务响应优势,平均售后到场时间<24小时,国外>72小时。

五、AI分析的未来三年利润增长情况基准假设:行业自然增速12-13%,公司产能2025Q4-2027Q2陆续释放,市占率每年提升2-3pct,毛利率维持43-44%,费用率稳定。

2025年:杭州、内江基地新增数字测试机产能300台、分选机600台,预计2025下半年新增收入8亿元,新增净利1.8亿元;全年归母净利预测9.8亿元,同比+46%。

2026年:深圳长川半导体并表全年,功率/SiC测试机放量,叠加成都、苏州基地扩产,收入预计65亿元,归母净利13.2亿元,同比+35%。

2027年:探针台CP12-Memory大规模替代进口,海外Exis转塔机在欧洲IDM落地,收入预计84亿元,归母净利17.6亿元,同比+33%。2025-2027归母净利复合增速约38%,高于行业自然增速约25个百分点,增量主要来自:

数字测试机国产替代(贡献约60%增量利润);

三温分选机车规需求爆发(贡献约25%);

探针台、AOI海外订单突破(贡献约15%)。

预测公司发展速度:

1、PEG估值法:

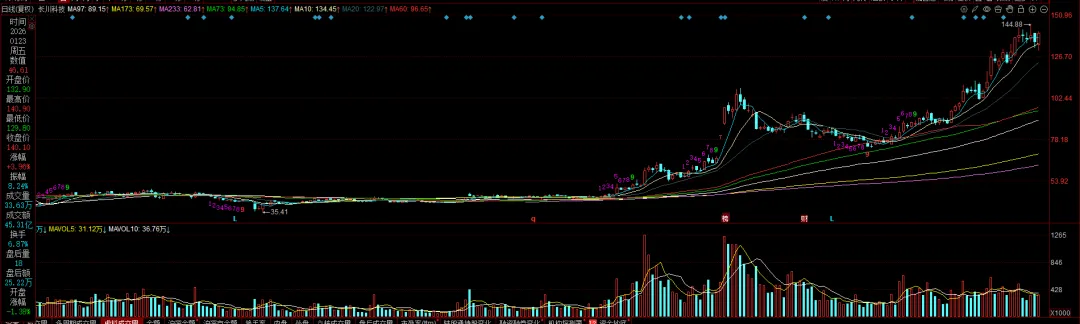

静态PE、动态PE、最新价分别为:193.90、77.03、140.10

注:$长川科技$非为亚思维持仓股。

注意:

1、本股是按《科学投资法------价值投资4.0》选择产生,未来不可预测,没有人可以押中一支股一定挣钱,投资需要组合来规避押宝的风险,股票评估报告只是完成了股票投资的第一步,用本方法选择的股票,也只适合科学投资法来进行投资操作。

2、文中的K线图以及“今天最新市场估值”均为亚思维撰写此报告时的即时数据,可能与当天的收盘行情有出入,敬请注意。

3、估值并不是恒定不动的数据,而是会随着时间的推移而发生变动,这是亚思维最新的研究成果,道理很简单:市场风险偏好对估值有一定的影响------理论上最科学的估值方法自由净现金流折现法的折现率就是因为人们的风险偏好而发生变动的,并非一个定值,尽管在一定时期内变化不大,但是随着时间周期的拉长或者市场风险偏好的变动;同时随着人们对股票三年发展预期的变化,等等因素的影响,估值就会发生较大的偏移。

注:以下四本书是我在我的拙作《价值投资4.0》中推荐的四本“价值投资者”必读书籍,只有很好地理解了这四本书,才能更好地理解亚思维《价值投资4.0》的投资方法和策略。