本文由青白视角特约授权中国眼科网信息平台发布

版权归原作者所有 转载须得授权

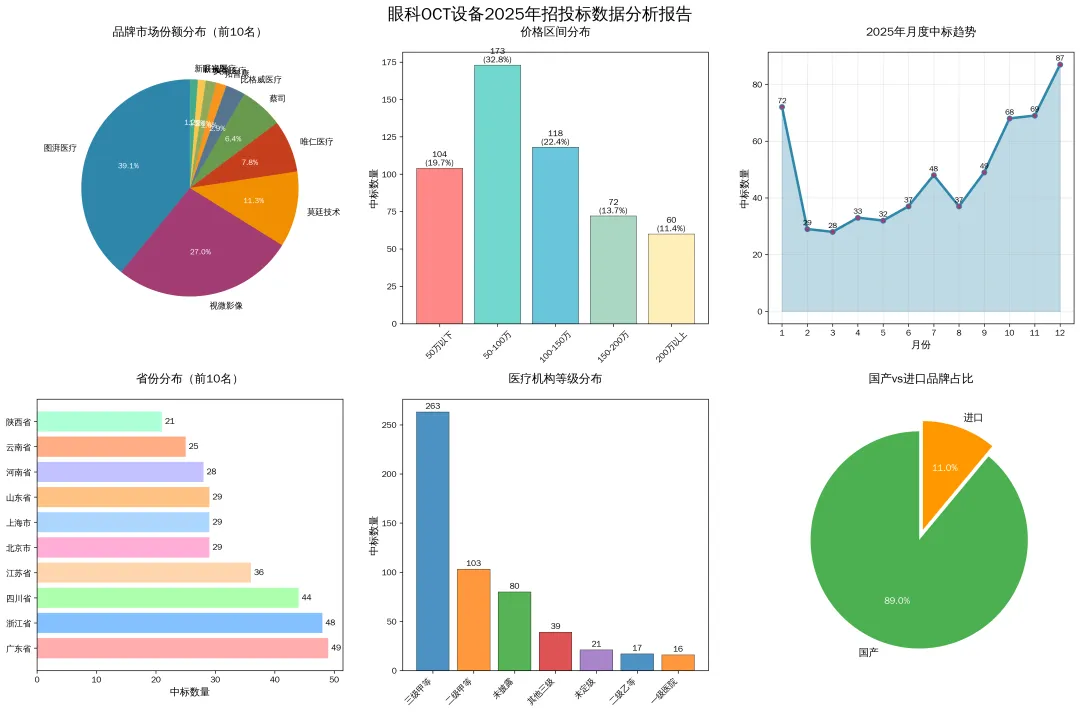

1.2 头部品牌市场份额(前10名)

图湃医疗:201 次中标(38.2%);

Intalight 赛炜:139 次中标(26.4%)

莫廷医疗:58 次中标(11.0%) 唯仁医疗:40 次中标(7.6%) 蔡司:33 次中标(6.3%) 比格威医疗:15 次中标(2.9%) 拓普康:8 次中标(1.5%) 执鼎医疗:8 次中标(1.5%) 新视野医疗:6 次中标(1.1%) 新眼光医疗:6 次中标(1.1%)

1.3 国产替代完成的核心标志

国产品牌占比:89.0% 进口品牌占比:11.0%

02 价格与客户分层分析

全市场覆盖的价格梯度成型

2.1 价格区间分布特征

主流价格带:50-100 万:173 条(32.8%);覆盖二级医院核心需求;

基层型:50 万以下:104 条(19.7%);基层医疗机构配置主力;

中端市场:100-150 万:118 条(22.4%);三级乙等及区域中心医院首选;

高端市场:150 万以上:132 条(25.1%);顶级三甲医院科研与临床需求。

2.2 医疗机构等级与价格匹配特征

03 区域布局与时间规律

需求分布与采购周期特征

3.1 区域市场分布 TOP5(按公开采购发布量)

高端市场核心:广东省:49 条(8.3%) 均衡发展典型:浙江省:48 条(8.1%) 西部核心市场:四川省:44 条(7.5%) 经济发达地区:江苏省:36 条(6.1%) 顶级医院集中:北京 / 上海:29 条(4.9%)

3.2 月度采购规律与周期特征

采购高峰:11-12 月(156 条,26.5%)

分析:医疗设备采购受财政预算执行周期、招标审批流程等因素影响,呈现出显著的年末集中采购特征。年末是各级医疗机构完成年度预算执行、落实设备更新计划的关键窗口期,叠加招标流程收尾节点的时间约束,使得 11-12 月成为全年采购峰值期,这一规律与医疗行业采购的普遍周期性特征高度契合。

采购淡季:2-3 月(57 条,9.7%)

分析:受春节假期影响,招标流程暂停、采购决策延迟,导致采购量出现季节性波动。

价格周期特征:年末采购平均价格最高(133.3 万),以高端设备为主;年中采购平均价格相对较低(112.5 万),中端性价比产品占比提升

04 总体分析

行业发展核心洞察与战略意义

从行业发展维度来看,2025 年眼科 OCT 设备 589 台约 6.7 亿元(按均价 114.6 万元测算)的年度采购规模,不仅是量化层面的重要突破,更是整个眼科医疗设备行业高质量发展的关键信号,为产业链各方注入了强劲信心:

4.1 市场需求:高增长赛道的确定性凸显

589 台的采购量对应全国各级医疗机构的刚性临床需求落地,既印证了眼科医疗服务体系建设的持续深化,也反映出基层医疗机构设备更新换代的加速推进。

这一规模意味着:

仅公开数据来看,年度市场规模已突破 6.7 亿元,相较于往年数据(弗若斯特沙利文:眼科OCT 2023年度公立医院中标公开可查询台数为404台),对比 2023-2025 年的增长轨迹,年均增速或超 21%,远高于医疗设备行业整体 5-8% 的平均增速,成为高端医疗设备领域的高增长赛道,展现出眼科设备市场的抗周期性和长期增长潜力; 三级医院的高端采购需求(200 万以上设备占比 11.4%)与基层医疗机构的基础需求(50 万以下占比 19.7%)形成双轮驱动,市场结构更趋健康。

4.2 产业发展:国产主导的产业生态成型

在 589 台采购量中,国产品牌中标占比高达 89%(524 台),图湃医疗、Intalight赛炜等头部企业单品牌年采购量突破百台级别,这不仅是国产设备技术成熟度、产品可靠性的直接体现,更标志着:

国产眼科高端设备已完成从 "替代进口" 到 "主导市场" 的阶段跨越,产业链自主可控能力大幅提升; 国产厂商的规模化出货,将进一步摊薄研发成本、加速技术迭代,形成 "市场份额提升→研发投入增加→产品竞争力增强" 的正向循环; 区域品牌(如莫廷技术、唯仁医疗、比格威医疗)的快速成长,丰富了市场供给层次,推动行业从 "少数品牌垄断" 向 "多元竞争、差异化发展" 转型。

4.3 行业信心:全产业链的发展预期提振

这一采购规模为行业上下游带来了全方位的信心支撑:

对设备制造商而言:明确的市场需求规模,为产能规划、渠道布局、新品研发提供了清晰的决策依据,打消了对眼科市场需求不确定性的顾虑; 对医疗机构而言:规模化采购背后是眼科诊疗服务能力建设的持续投入,印证了医疗资源向基层下沉、向专科深化的政策导向,增强了医疗机构开展眼科专科建设的积极性; 对投资端而言:本报告展示的采购规模数据及背后的增长逻辑,证明眼科医疗设备是医疗健康领域兼具成长性与确定性的优质赛道,有助于吸引更多产业资本、创新资源向该领域集聚。

4.4 长期发展:行业高质量发展的基础奠定

同时,必须指出的是,采购量的规模化,将加速设备标准化、服务规范化进程,推动行业从 "产品竞争" 向 "产品 + 服务 + 生态" 的综合竞争升级; 基层医疗机构采购占比近 20%,意味着眼科诊疗服务的可及性持续提升,为整个眼科医疗服务市场的扩容奠定设备基础; 年末采购高峰(11-12 月占比 26.5%)的特征,也为行业供应链、销售端提供了清晰的节奏指引,有助于全产业链效率提升。

简言之,眼科医疗设备行业进入 "高质量增长期" —— 既验证了国产替代的成果,也明确了市场需求的方向,更提振了整个产业链对未来发展的信心,为行业从 "规模扩张" 向 "质量提升" 转型提供了关键支撑。

从国家战略视角来看,高复合增长不仅是眼科 OCT 市场的行业红利,更是国家多重战略协同推进的必然结果。它既体现了国家对公共卫生体系建设的持续投入,也彰显了国产医疗装备自主可控的战略成效,更印证了医疗资源均衡配置的战略落地。这一增长态势,将进一步推动我国眼科医疗装备产业从 “跟跑” 向 “领跑” 跨越,为健康中国建设、制造强国战略提供坚实支撑,更向行业传递了国家战略赋能下的明确发展信号,为全产业链注入了长远发展的战略信心。

特别说明:

本报告基于公开招投标数据编制,因部分招投标信息存在品牌、型号、价格等字段未完全披露的情况,可能导致分析结果存在一定局限性。若报告数据存在缺失、统计偏差或信息误差,本报告仅作为行业趋势参考,不构成任何投资决策、采购选型或商业合作的依据。任何依据本报告内容作出的决策,其相关风险由决策方自行承担,建议结合更多权威数据源及实际情况综合判断。

值班审核:cheng

推荐文章

免责声明:部分文章转载自互联网及其他公众平台,转载文章 旨在知识分享,如涉及作品内容、版权和其它问题,请联系我们删除!内容仅供读者参考,特约授权文章版权归原作者所有,转载须得授权!文章内容为作者个人观点,并不代表本公众号赞同或支持其观点。本公众号拥有对此声明的最终解释权。