зҷҪ银жңүиүІ,жүҖеӨ„иЎҢдёҡ(ж·ұеәҰеҲҶжһҗ)

жң¬ж Ҹзӣ®дёәйҮ‘й“Іеӯҗи§ЈиҜ»е…ЁзҪ‘зҹ©йҳөиҙҰеҸ·пјҢдё“жіЁдәҺе…¬еҸёжүҖеӨ„зҡ„иЎҢдёҡеҲҶжһҗгҖӮ

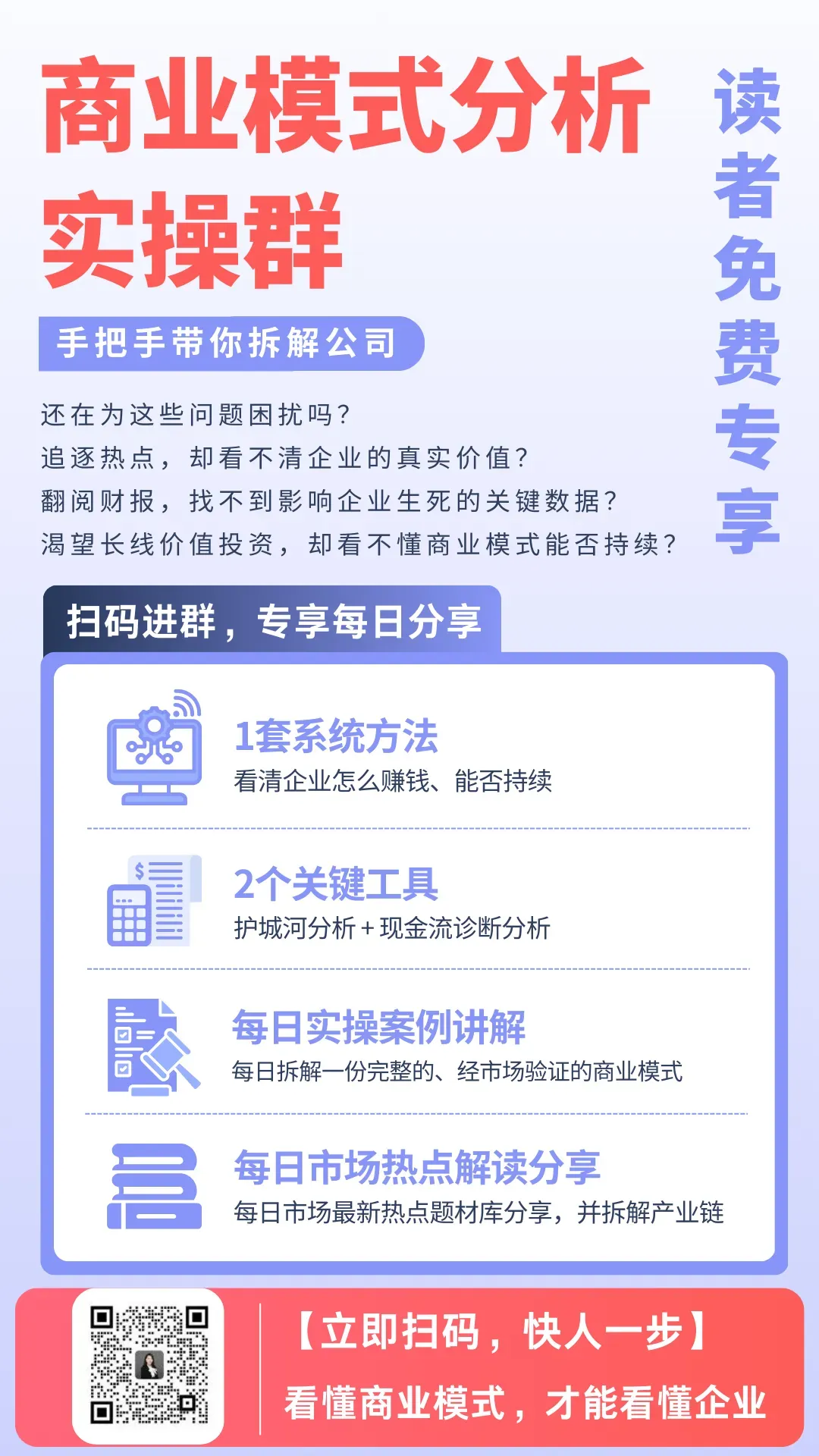

жҲ‘们еҸҰеӨ–ејҖйҖҡдәҶиҜ»иҖ…дәӨжөҒзҫӨпјҲе…Қиҙ№зҰҸеҲ©зҫӨпјүпјҢйҮҢйқўдјҡжңүеёӮеңәеҲҶжһҗе’ҢжҜҸж—ҘзғӯзӮ№иө„и®Ҝи§ЈиҜ»еҲҶдә«пјҢеҗҢж—¶д№ҹдјҡе®ҡжңҹеҲҶдә«дёҖдәӣдё“йўҳзұ»е®һж“Қ(еҪ“еүҚпјҡе•ҶдёҡжЁЎејҸеҲҶжһҗе®һж“Қ)пјҢжӯӨеӨ–пјҡ

вҳқеҰӮжһңдҪ дёҚзҹҘйҒ“иҜҘе…іжіЁе“Әдәӣж–№еҗ‘пјҹзҫӨеҶ…жҜҸж—Ҙжӣҙж–°еёӮеңәзғӯзӮ№йўҳжқҗеә“пјҢеӨ§иө„йҮ‘еҠЁеҗ‘иҝҪиёӘпјҢиҝҳжңүиҮӘз ”жҜҸж—ҘжҪңеҠӣ黑马ж Үзҡ„пјҢзӣҙжҺҘз»ҷдҪ еҸҜеҸӮиҖғзҡ„ж–№еҗ‘пјҢдёҚз”ЁеҶҚиҙ№еҝғеҲ°еӨ„жү’ж¶ҲжҒҜгҖҒжүҫзәҝзҙўгҖӮ

вҳқеҰӮжһңдҪ жңүзңӢеҘҪзҡ„е…¬еҸёжғіиҰҒеҲҶжһҗпјҹеҸ‘йҖҒд»»дёҖдёҠеёӮе…¬еҸёеҗҚз§°жҲ–д»Јз ҒпјҢеҚіеҸҜжҹҘзңӢе…¬еҸёж·ұеәҰеҲҶжһҗиҜҠж–ӯжҠҘе‘ҠвҖ”вҖ” д»ҺиҙўжҠҘж•°жҚ®гҖҒе•ҶдёҡжЁЎејҸпјҢеҲ°иЎҢдёҡж јеұҖгҖҒзҹӯжңҹи¶ӢеҠҝпјҢе…Ёж–№дҪҚжӢҶи§Је…¬еҸёзңҹе®һд»·еҖјпјҢд»ҺжӯӨе‘ҠеҲ«з„Ұиҷ‘гҖӮ

жҲ‘们д№ҹиҮӘе»әдәҶдё“дёҡж•°жҚ®еә“е№іеҸ°пјҢдёӢж–№жү«з Ғж·»еҠ иҝӣзҫӨпјҢеҸҜе…ұдә«дҪҝз”ЁгҖӮдё“жіЁз ”з©¶дёҠеёӮе…¬еҸёд»·еҖје’Ңд»·ж ј

В жңүе®Ҹи§Ӯ В жңүж·ұеәҰ В жңүд»·еҖј В В

第дёҖжӯҘпјҡиЎҢдёҡеёӮеңә规模еҲҶжһҗ

еҪ“еүҚеёӮеңә规模жөӢз®—

зҷҪ银жңүиүІжүҖеұһзҡ„дәҢзә§иЎҢдёҡдёәжңүиүІйҮ‘еұһ-е·ҘдёҡйҮ‘еұһ-й“ңгҖӮж №жҚ®2025е№ҙдёүеӯЈжҠҘж•°жҚ®пјҢе…¬еҸёеүҚдёүеӯЈеәҰе®һзҺ°иҗҘдёҡ收е…Ҙ726.43дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ5.21%пјҢе…¶дёӯйҳҙжһҒй“ңдёҡеҠЎеҚ жҜ”47.65%пјҢй»„йҮ‘дёҡеҠЎеҚ жҜ”18.67%пјҢй”Ңй”ӯеҚ жҜ”7.39% гҖӮз»“еҗҲиЎҢдёҡиғҢжҷҜпјҢжҲ‘еӣҪжңүиүІйҮ‘еұһиЎҢдёҡ2025е№ҙ延з»ӯзЁіеҒҘеўһй•ҝжҖҒеҠҝпјҢз”ҹдә§з«ҜдҝқжҢҒжү©еј пјҢеӣәе®ҡиө„дә§жҠ•иө„еўһйҖҹйўҶе…Ҳе·ҘдёҡйўҶеҹҹпјҢдҪҶеҸ—ең°зјҳж”ҝжІ»е’Ңиҙёжҳ“ж”ҝзӯ–еҪұе“ҚпјҢдё»иҰҒйҮ‘еұһд»·ж јеҲҶеҢ–гҖӮжңӘжқҘеёӮеңәз©әй—ҙйў„жөӢ

жңүиүІйҮ‘еұһиЎҢдёҡжңӘжқҘеўһй•ҝдё»иҰҒдҫқиө–ж–°иғҪжәҗгҖҒз”өеӯҗдҝЎжҒҜе’Ңй«ҳз«ҜеҲ¶йҖ зӯүйўҶеҹҹзҡ„йңҖжұӮгҖӮдҫӢеҰӮпјҢзҷҪ银жңүиүІеҸӮиӮЎзҡ„з”ҳиӮғеҫ·зҰҸж–°жқҗж–ҷе·ІеҪўжҲҗ7дёҮеҗЁй”Ӯз”өй“ңз®”дә§иғҪпјҢе®ўжҲ·иҰҶзӣ–е®Ғеҫ·ж—¶д»ЈгҖҒжҜ”дәҡиҝӘзӯүеӨҙйғЁдјҒдёҡгҖӮжӯӨеӨ–пјҢе…ЁзҗғзҷҪ银йңҖжұӮдёӯе·ҘдёҡеҚ жҜ”56%пјҢе…үдјҸгҖҒж–°иғҪжәҗжұҪиҪҰзӯүж–°е…ҙйўҶеҹҹеҜ№зҷҪ银зҡ„ж¶ҲиҖ—жҢҒз»ӯеўһй•ҝгҖӮйў„и®ЎеҲ°2027е№ҙпјҢеӣҪеҶ…зҷҪ银йңҖжұӮйҮҸеҸҜиғҪиҫҫеҲ°28000еҗЁпјҢе№ҙеқҮеўһйҖҹзәҰ5% гҖӮиЎҢдёҡеўһй•ҝйҖҹеәҰиҜ„дј°

2025е№ҙеүҚдёүеӯЈеәҰпјҢзҷҪ银жңүиүІеҪ’жҜҚеҮҖеҲ©ж¶ҰеҗҢжҜ”дёҠеҚҮ30.90%пјҢжүЈйқһеҮҖеҲ©ж¶ҰеҗҢжҜ”дёҠеҚҮ99.44%пјҢжҳҫзӨәзӣҲеҲ©иғҪеҠӣжҒўеӨҚгҖӮжңүиүІйҮ‘еұһиЎҢдёҡж•ҙдҪ“ж•ҲзӣҠж”№е–„пјҢдҪҶеҸ—е…Ёзҗғз»ҸжөҺеӨҚиӢҸиҠӮеҘҸе’Ңж”ҝзӯ–и°ғжҺ§еҪұе“ҚпјҢйў„и®ЎжңӘжқҘ3-5е№ҙиЎҢдёҡеўһйҖҹз»ҙжҢҒеңЁ5%-8%еҢәй—ҙгҖӮ第дәҢжӯҘпјҡиЎҢдёҡз”ҹе‘Ҫе‘ЁжңҹеҲӨж–ӯ

жүҖеӨ„йҳ¶ж®ө

жңүиүІйҮ‘еұһиЎҢдёҡж•ҙдҪ“еӨ„дәҺжҲҗзҶҹжңҹпјҢдҪҶз»ҶеҲҶйўҶеҹҹеӯҳеңЁе·®ејӮпјҡеҹәжң¬йҮ‘еұһпјҲеҰӮй“ңгҖҒй“…гҖҒй”ҢпјүпјҡеёӮеңәйҘұе’ҢеәҰиҫғй«ҳпјҢеўһй•ҝдҫқиө–еӯҳйҮҸжӣҝд»Је’Ңж–°е…ҙйңҖжұӮгҖӮиҙөйҮ‘еұһпјҲеҰӮй»„йҮ‘гҖҒзҷҪ银пјүпјҡе…је…·йҒҝйҷ©еұһжҖ§е’Ңе·ҘдёҡйңҖжұӮпјҢеӨ„дәҺжҲҗй•ҝжңҹе°ҫйғЁпјҢеҸ—йҖҡиғҖе’Ңж–°иғҪжәҗй©ұеҠЁгҖӮж–°жқҗж–ҷпјҲеҰӮи¶…еҜјз”өзјҶгҖҒй”Ӯз”өжқҗж–ҷпјүпјҡеұһдәҺеҜје…Ҙжңҹеҗ‘жҲҗй•ҝжңҹиҝҮжёЎпјҢжҠҖжңҜеЈҒеһ’й«ҳпјҢеёӮеңәжҪңеҠӣеӨ§гҖӮйҳ¶ж®өзү№еҫҒдёҺжҢҒз»ӯж—¶й—ҙ

жҲҗзҶҹжңҹиЎҢдёҡзү№еҫҒдёәдҪҺеўһй•ҝгҖҒй«ҳз«һдәүпјҢдҪҶзҷҪ银жңүиүІйҖҡиҝҮдә§дёҡй“ҫ延伸пјҲеҰӮй”Ӯз”өй“ңз®”гҖҒзЈ·й…ёй”°й“Ғй”Ӯпјүе’Ңи¶…еҜјжҠҖжңҜзӘҒз ҙпјҢжңүжңӣеңЁз»ҶеҲҶйўҶеҹҹе®һзҺ°дәҢж¬Ўеўһй•ҝжӣІзәҝгҖӮиҙөйҮ‘еұһе’Ңж–°жқҗж–ҷдёҡеҠЎзҡ„жё—йҖҸзҺҮжҸҗеҚҮеҸҜиғҪжҢҒз»ӯ5-10е№ҙгҖӮиЎҢдёҡжё—йҖҸзҺҮ

зҷҪ银еңЁе·ҘдёҡйўҶеҹҹзҡ„жё—йҖҸзҺҮе·Іиҫғй«ҳпјҲеҰӮз”өеӯҗгҖҒе…үдјҸпјүпјҢдҪҶеңЁж–°иғҪжәҗжұҪиҪҰе’ҢеӮЁиғҪйўҶеҹҹзҡ„еә”з”Ёд»ҚеӨ„дәҺж—©жңҹгҖӮдҫӢеҰӮпјҢзҷҪ银жңүиүІзҡ„зЈ·й…ёй”°й“Ғй”ӮжӯЈжһҒжқҗж–ҷдёҖжңҹ2дёҮеҗЁдә§иғҪжҠ•дә§пјҢдё»иҰҒйқўеҗ‘еӮЁиғҪе’Ң3CйўҶеҹҹпјҢжё—йҖҸзҺҮжҸҗеҚҮз©әй—ҙжҳҫи‘—гҖӮ第дёүжӯҘпјҡдә§дёҡй“ҫз»“жһ„еҲҶжһҗ

дә§дёҡй“ҫе…ЁжҷҜеӣҫ

дёҠжёёпјҡзҹҝдә§иө„жәҗејҖйҮҮпјҲй“ңгҖҒй“…гҖҒй”ҢгҖҒйҮ‘гҖҒ银пјүпјӣдёӯжёёпјҡеҶ¶зӮјеҠ е·ҘпјҲйҳҙжһҒй“ңгҖҒй»„йҮ‘гҖҒзҷҪ银зӯүпјүпјӣдёӢжёёпјҡе·Ҙдёҡеә”з”ЁпјҲз”өеҠӣгҖҒж–°иғҪжәҗгҖҒз”өеӯҗдә§е“Ғпјү+ж¶Ҳиҙ№йўҶеҹҹпјҲзҸ е®қгҖҒжҠ•иө„пјүгҖӮзҷҪ银жңүиүІиҰҶзӣ–е…Ёдә§дёҡй“ҫпјҢ并йҖҡиҝҮеҸӮиӮЎе…¬еҸёе»¶дјёиҮій”Ӯз”өжқҗж–ҷпјҲз”ҳиӮғеҫ·зҰҸз”өи§Јй“ңз®”пјүгҖҒжӯЈжһҒжқҗж–ҷпјҲзҷҪ银时代з‘һиұЎLMFPпјүе’Ңзәізұіж°§еҢ–й”ҢпјҲз”ҳиӮғ银зҹідёӯ科пјүгҖӮд»·еҖјй“ҫеҲ©ж¶ҰеҲҶеёғ

дёҠжёёиө„жәҗпјҡеҲ©ж¶ҰеҚ жҜ”зәҰ30%пјҢеҸ—зҹҝдә§еӮЁйҮҸе’ҢејҖйҮҮжҲҗжң¬еҪұе“ҚпјӣдёӯжёёеҶ¶зӮјпјҡеҲ©ж¶ҰеҚ жҜ”40%пјҢдҫқиө–жҠҖжңҜж•ҲзҺҮе’Ң规模ж•Ҳеә”пјӣдёӢжёёй«ҳйҷ„еҠ еҖјдә§е“ҒпјҡеҲ©ж¶ҰеҚ жҜ”30%пјҢеҰӮи¶…еҜјз”өзјҶгҖҒй”Ӯз”өжқҗж–ҷжҜӣеҲ©зҺҮй«ҳдәҺдј з»ҹдёҡеҠЎгҖӮе…¬еҸёдә§дёҡй“ҫдҪҚзҪ®

зҷҪ银жңүиүІеӨ„дәҺдёӯжёёж ёеҝғең°дҪҚпјҢ并йҖҡиҝҮжҠҖжңҜеҚҮзә§еҗ‘й«ҳйҷ„еҠ еҖјзҺҜиҠӮ延伸гҖӮдҫӢеҰӮпјҢй•ҝйҖҡе…¬еҸёзҡ„и¶…еҜјз”өзјҶеә”з”ЁдәҺеӣҪйҷ…зғӯж ёиҒҡеҸҳе®һйӘҢе ҶпјҲITERпјүпјҢжҠҖжңҜж°ҙе№іиЎҢдёҡйўҶе…ҲгҖӮ第еӣӣжӯҘпјҡиЎҢдёҡз«һдәүж јеұҖеҲҶжһҗ

еёӮеңәйӣҶдёӯеәҰ

CR3/CR5пјҡеӣҪеҶ…жңүиүІйҮ‘еұһиЎҢдёҡйӣҶдёӯеәҰиҫғдҪҺпјҢCR5зәҰ30%-40%пјҢдҪҶз»ҶеҲҶйўҶеҹҹе·®ејӮжҳҫи‘—гҖӮдҫӢеҰӮпјҢй»„йҮ‘жҰӮеҝөжқҝеқ—дёӯпјҢжӢӣйҮ‘зҹҝдёҡгҖҒж№–еҚ—й»„йҮ‘гҖҒзҷҪ银жңүиүІдёәйҫҷеӨҙпјҢеҗҲи®ЎеёӮеҚ зҺҮзәҰ15% гҖӮзҷҪ银дёҡеҠЎпјҡзҷҪ银жңүиүІзҷҪ银дә§йҮҸ544.09еҗЁпјҲ2024е№ҙпјүпјҢеӣҪеҶ…еёӮеҚ зҺҮзәҰ5%-8% гҖӮдё»иҰҒз«һдәүеҜ№жүӢ

иҘҝйғЁи¶…еҜјпјҡи¶…еҜјжқҗж–ҷжҠҖжңҜйўҶе…ҲпјҢдҪҶдёҡеҠЎиҒҡз„ҰеҶӣе·Ҙе’ҢеҢ»з–—пјӣзҙ«йҮ‘зҹҝдёҡпјҡй“ңгҖҒйҮ‘иө„жәҗеӮЁйҮҸдё°еҜҢпјҢе…ЁзҗғеҢ–еёғеұҖжӣҙејәпјӣжұҹиҘҝй“ңдёҡпјҡз”өи§Јй“ңдә§иғҪжңҖеӨ§пјҢдҪҶж–°иғҪжәҗжқҗж–ҷеёғеұҖиҫғж…ўгҖӮз«һдәүеЈҒеһ’

жҠҖжңҜеЈҒеһ’пјҡи¶…еҜјз”өзјҶгҖҒй”Ӯз”өй“ңз®”йңҖй•ҝжңҹз ”еҸ‘з§ҜзҙҜпјҢзҷҪ银жңүиүІеҫ®з»Ҷз”өзЈҒзәҝжҠҖжңҜиҫҫиЎҢдёҡе…Ҳиҝӣж°ҙе№іпјӣж”ҝзӯ–еЈҒеһ’пјҡзҺҜдҝқе’Ңе®үе…Ёз”ҹдә§зӣ‘з®Ўи¶ӢдёҘпјҢдёӯе°ҸдјҒдёҡйҖҖеҮәжҲҗжң¬й«ҳпјӣиө„йҮ‘еЈҒеһ’пјҡеҶ¶зӮјйЎ№зӣ®жҠ•иө„规模еӨ§пјҢзҷҪ银жңүиүІ2025е№ҙеҗ‘еӯҗе…¬еҸёеўһиө„15дәҝе…ғжү©дә§гҖӮ第дә”жӯҘпјҡиЎҢдёҡеҸ‘еұ•еүҚжҷҜеҲӨж–ӯ

й•ҝжңҹеўһй•ҝй©ұеҠЁеҠӣ

ж–°иғҪжәҗйңҖжұӮпјҡе…үдјҸиЈ…жңәйҮҸеўһй•ҝеёҰеҠЁзҷҪ银иҖ—з”ЁйҮҸпјҲжҜҸGWе…үдјҸз”өжұ йңҖ200еҗЁзҷҪ银пјүпјҢй”Ӯз”өй“ңз®”йңҖжұӮе№ҙеқҮеўһйҖҹи¶…20% пјӣжҠҖжңҜеҚҮзә§пјҡеҸҜжҺ§ж ёиҒҡеҸҳе•ҶдёҡеҢ–е°ҶжҺЁеҠЁи¶…еҜјз”өзјҶйңҖжұӮпјҢзҷҪ银жңүиүІе·ІдәӨд»ҳеӣҪеҶ…йҰ–ж №750зұіж ёиҒҡеҸҳз”Ёи¶…еҜјз”өзјҶпјӣж”ҝзӯ–ж”ҜжҢҒпјҡвҖңдёӨж–°дёҖйҮҚвҖқж”ҝзӯ–жү©еӨ§еҹәе»әжҠ•иө„пјҢеҲәжҝҖжңүиүІйҮ‘еұһж¶Ҳиҙ№гҖӮжҠҖжңҜжј”иҝӣи¶ӢеҠҝ

и¶…еҜјжҠҖжңҜпјҡд»Һе®һйӘҢе®Өеҗ‘е•ҶдёҡеҢ–иҝҮжёЎпјҢй•ҝйҖҡе…¬еҸёеёӮеҚ зҺҮи¶…90% пјӣжқҗж–ҷеҲӣж–°пјҡзЈ·й…ёй”°й“Ғй”ӮпјҲLMFPпјүжӯЈжһҒжқҗж–ҷиғҪйҮҸеҜҶеәҰжҸҗеҚҮпјҢзҷҪ银жңүиүІдёҖжңҹ2дёҮеҗЁдә§иғҪжҠ•дә§гҖӮж”ҝзӯ–ж”ҜжҢҒеҠӣеәҰ

еӣҪ家еҮәеҸ°еӨҡйЎ№ж”ҝзӯ–ж”ҜжҢҒжңүиүІйҮ‘еұһиЎҢдёҡз»ҝиүІиҪ¬еһӢе’Ңй«ҳз«ҜеҢ–еҸ‘еұ•пјҢдҫӢеҰӮгҖҠе…ідәҺжҺЁеҠЁжңүиүІйҮ‘еұһе·ҘдёҡиҪ¬еһӢеҚҮзә§зҡ„ж„Ҹи§ҒгҖӢйј“еҠұдә§дёҡй“ҫ延伸е’Ңиө„жәҗеӣһ收гҖӮзҷҪ银жңүиүІзҡ„еҫӘзҺҜз»ҸжөҺйЎ№зӣ®пјҲеҰӮзәізұіж°§еҢ–й”Ңпјүз¬ҰеҗҲж”ҝзӯ–еҜјеҗ‘гҖӮ第е…ӯжӯҘпјҡESGдёҺзӨҫдјҡд»·еҖјиҜ„дј°

ESGиҜ„зә§

еҚҺиҜҒжҢҮж•°2025е№ҙ12жңҲESGиҜ„зә§дёәCCCпјҢиЎҢдёҡжҺ’еҗҚ第172/206пјҢе…¶дёӯEйЎ№пјҲзҺҜеўғпјүе’ҢGйЎ№пјҲжІ»зҗҶпјүеҫ—еҲҶиҫғдҪҺпјҢSйЎ№пјҲзӨҫдјҡпјүдёәBBB гҖӮзӨҫдјҡиҙЎзҢ®

е°ұдёҡдёҺзЁҺ收пјҡдҪңдёәз”ҳиӮғзңҒеұһеӣҪдјҒпјҢзҷҪ银жңүиүІзӣҙжҺҘеёҰеҠЁе°ұдёҡи¶…дёҮдәәпјҢ2024е№ҙзәізЁҺйўқи¶…10дәҝе…ғпјӣжҠҖжңҜиҫ“еҮәпјҡи¶…еҜјз”өзјҶжҠҖжңҜеҠ©еҠӣеӣҪ家йҮҚеӨ§е·ҘзЁӢпјҲеҰӮITERпјүпјҢеҫ®з»Ҷз”өзЈҒзәҝеә”з”ЁдәҺиҲӘеӨ©е’Ңж–°иғҪжәҗйЎ№зӣ®гҖӮеҸҜжҢҒз»ӯеҸ‘еұ•иғҪеҠӣ

е…¬еҸёйқўдёҙзҺҜдҝқеҺӢеҠӣпјҲеҰӮESGиҜ„зә§дҪҺпјүпјҢдҪҶйҖҡиҝҮиө„жәҗеӣһ收项зӣ®пјҲеҰӮзәізұіж°§еҢ–й”Ңпјүе’ҢдҪҺзўіеҶ¶зӮјжҠҖжңҜжҸҗеҚҮеҸҜжҢҒз»ӯжҖ§гҖӮжҖ»з»“

зҷҪ银жңүиүІжүҖеұһзҡ„е·ҘдёҡйҮ‘еұһ-й“ңиЎҢдёҡеӨ„дәҺжҲҗзҶҹжңҹпјҢдҪҶйҖҡиҝҮдә§дёҡй“ҫ延伸е’ҢжҠҖжңҜзӘҒз ҙпјҢе…¬еҸёеңЁи¶…еҜјгҖҒй”Ӯз”өжқҗж–ҷзӯүй«ҳеўһй•ҝйўҶеҹҹе…·еӨҮз«һдәүеҠӣгҖӮжңӘжқҘйңҖеҠ ејәESGжІ»зҗҶпјҢжҸҗеҚҮзҺҜеўғе’ҢзӨҫдјҡиҙЈд»»иЎЁзҺ°пјҢд»Ҙж”Ҝж’‘й•ҝжңҹеҸҜжҢҒз»ӯеҸ‘еұ•гҖӮзӮ№еҮ»еңЁзңӢпјҢи®ҫдёәжҳҹж Ү

еҸӘжҠ•иө„иҮӘе·ұзңӢеҫ—жҮӮзҡ„е…¬еҸё

е‘ҠиҜүжҲ‘пјҢжҲ‘дјҡеҝҳи®°

ж•ҷз»ҷжҲ‘пјҢжҲ‘еҸҜиғҪи®°дҪҸ

и®©жҲ‘еҸӮдёҺпјҢжҲ‘жүҚиғҪеӯҰдјҡ

@ жҹҘзҗҶВ·иҠ’ж ј

еЈ°жҳҺ

жң¬е…¬дј—еҸ·еҶ…е®№дёҘж јеҹәдәҺдёҠеёӮе…¬еҸёдҫқжі•е…¬ејҖжҠ«йңІзҡ„дҝЎжҒҜпјҲеҢ…жӢ¬дҪҶдёҚйҷҗдәҺдёҙж—¶е…¬е‘ҠгҖҒе®ҡжңҹжҠҘе‘ҠгҖҒе®ҳж–№дә’еҠЁе№іеҸ°зӯүжі•е®ҡжҠ«йңІжё йҒ“пјүеҸҠжқғеЁҒеӘ’дҪ“е…¬ејҖдҝЎжҒҜж•ҙзҗҶиҖҢжҲҗпјҢдёҚжһ„жҲҗд»»дҪ•еҪўејҸзҡ„жҠ•иө„е»әи®®гҖӮ