зҝ еҫ®иӮЎд»Ҫ,жүҖеӨ„иЎҢдёҡ(ж·ұеәҰеҲҶжһҗ)

жң¬ж Ҹзӣ®дёәйҮ‘й“Іеӯҗи§ЈиҜ»е…ЁзҪ‘зҹ©йҳөиҙҰеҸ·пјҢдё“жіЁдәҺе…¬еҸёжүҖеӨ„зҡ„иЎҢдёҡеҲҶжһҗгҖӮ

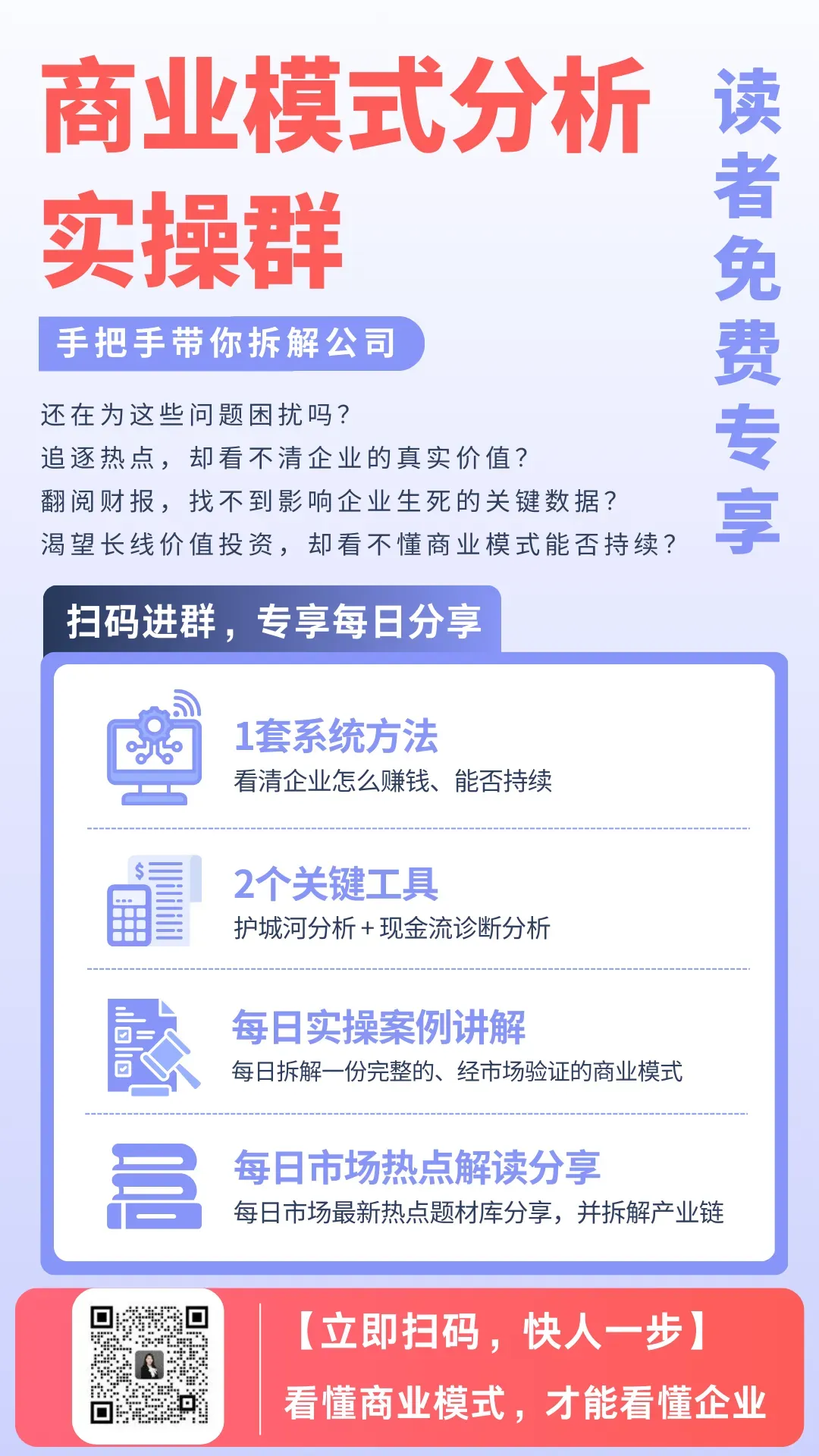

жҲ‘们еҸҰеӨ–ејҖйҖҡдәҶиҜ»иҖ…дәӨжөҒзҫӨпјҲе…Қиҙ№зҰҸеҲ©зҫӨпјүпјҢйҮҢйқўдјҡжңүеёӮеңәеҲҶжһҗе’ҢжҜҸж—ҘзғӯзӮ№иө„и®Ҝи§ЈиҜ»еҲҶдә«пјҢеҗҢж—¶д№ҹдјҡе®ҡжңҹеҲҶдә«дёҖдәӣдё“йўҳзұ»е®һж“Қ(еҪ“еүҚпјҡе•ҶдёҡжЁЎејҸеҲҶжһҗе®һж“Қ)пјҢжӯӨеӨ–пјҡ

вҳқеҰӮжһңдҪ дёҚзҹҘйҒ“иҜҘе…іжіЁе“Әдәӣж–№еҗ‘пјҹзҫӨеҶ…жҜҸж—Ҙжӣҙж–°еёӮеңәзғӯзӮ№йўҳжқҗеә“пјҢеӨ§иө„йҮ‘еҠЁеҗ‘иҝҪиёӘпјҢиҝҳжңүиҮӘз ”жҜҸж—ҘжҪңеҠӣ黑马ж Үзҡ„пјҢзӣҙжҺҘз»ҷдҪ еҸҜеҸӮиҖғзҡ„ж–№еҗ‘пјҢдёҚз”ЁеҶҚиҙ№еҝғеҲ°еӨ„жү’ж¶ҲжҒҜгҖҒжүҫзәҝзҙўгҖӮ

вҳқеҰӮжһңдҪ жңүзңӢеҘҪзҡ„е…¬еҸёжғіиҰҒеҲҶжһҗпјҹеҸ‘йҖҒд»»дёҖдёҠеёӮе…¬еҸёеҗҚз§°жҲ–д»Јз ҒпјҢеҚіеҸҜжҹҘзңӢе…¬еҸёж·ұеәҰеҲҶжһҗиҜҠж–ӯжҠҘе‘ҠвҖ”вҖ” д»ҺиҙўжҠҘж•°жҚ®гҖҒе•ҶдёҡжЁЎејҸпјҢеҲ°иЎҢдёҡж јеұҖгҖҒзҹӯжңҹи¶ӢеҠҝпјҢе…Ёж–№дҪҚжӢҶи§Је…¬еҸёзңҹе®һд»·еҖјпјҢд»ҺжӯӨе‘ҠеҲ«з„Ұиҷ‘гҖӮ

жҲ‘们д№ҹиҮӘе»әдәҶдё“дёҡж•°жҚ®еә“е№іеҸ°пјҢдёӢж–№жү«з Ғж·»еҠ иҝӣзҫӨпјҢеҸҜе…ұдә«дҪҝз”ЁгҖӮдё“жіЁз ”з©¶дёҠеёӮе…¬еҸёд»·еҖје’Ңд»·ж ј

В жңүе®Ҹи§Ӯ В жңүж·ұеәҰ В жңүд»·еҖј В В

第дёҖжӯҘпјҡиЎҢдёҡеёӮеңә规模еҲҶжһҗ

еҪ“еүҚеёӮеңә规模жөӢз®—

зҝ еҫ®иӮЎд»ҪжүҖеұһзҡ„дәҢзә§иЎҢдёҡдёәеӨҡе…ғйҮ‘иһҚ-ж•°еӯ—йҮ‘иһҚжңҚеҠЎпјҢе…¶ж ёеҝғдёҡеҠЎж¶өзӣ–е•Ҷдёҡйӣ¶е”®дёҺ第дёүж–№ж”Ҝд»ҳгҖӮе•Ҷдёҡйӣ¶е”®дёҡеҠЎпјҡ2025е№ҙдёҠеҚҠе№ҙпјҢжҲ‘еӣҪзӨҫдјҡж¶Ҳиҙ№е“Ғйӣ¶е”®жҖ»йўқиҫҫ24.55дёҮдәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ5.0%пјҢе…¶дёӯйҷҗйўқд»ҘдёҠйӣ¶е”®дёҡеҚ•дҪҚдёӯзҷҫиҙ§еә—йӣ¶е”®йўқеҗҢжҜ”еўһй•ҝ1.2%гҖӮеҢ—дә¬еёӮзӨҫйӣ¶жҖ»йўқеҗҢжҜ”дёӢйҷҚ3.8%пјҢдҪҶеҚҮзә§зұ»е•Ҷе“ҒпјҲеҰӮйҮ‘银зҸ е®қгҖҒйҖҡи®ҜеҷЁжқҗпјүдҝқжҢҒеўһй•ҝгҖӮ第дёүж–№ж”Ҝд»ҳдёҡеҠЎпјҡ2025е№ҙдёҖеӯЈеәҰпјҢе…ЁеӣҪ银иЎҢеҚЎдәӨжҳ“йҮ‘йўқиҫҫ257.79дёҮдәҝе…ғпјҢйқһ银иЎҢж”Ҝд»ҳжңәжһ„еӨ„зҗҶзҪ‘з»ңж”Ҝд»ҳдёҡеҠЎ84.17дёҮдәҝе…ғгҖӮжө·з§‘иһҚйҖҡдҪңдёәиЎҢдёҡйўҶе…Ҳжңәжһ„пјҢ收еҚ•дёҡеҠЎйҮҸдҪҚеұ…еүҚеҲ—пјҢдҪҶж”Ҝд»ҳиЎҢдёҡж•ҙдҪ“йқўдёҙзӣ‘з®Ўи¶ӢдёҘе’Ңз«һдәүеҠ еү§зҡ„жҢ‘жҲҳгҖӮжңӘжқҘеёӮеңәз©әй—ҙйў„жөӢ

е•Ҷдёҡйӣ¶е”®пјҡж”ҝзӯ–з«ҜжҢҒз»ӯеҸ‘еҠӣжҸҗжҢҜж¶Ҳиҙ№пјҢд»Ҙж—§жҚўж–°гҖҒеҺҝеҹҹе•ҶдёҡдҪ“зі»е»әи®ҫзӯүж”ҝзӯ–жңүжңӣйҮҠж”ҫдёӢжІүеёӮеңәжҪңеҠӣгҖӮйў„и®ЎеҲ°2029е№ҙпјҢзҺ°д»Јйӣ¶е”®дҪ“зі»еҲқжӯҘеҪўжҲҗпјҢжңҚеҠЎйӣ¶е”®гҖҒдҪ“йӘҢж¶Ҳиҙ№зӯүж–°дёҡжҖҒе°ҶиҙЎзҢ®ж–°еўһй•ҝзӮ№гҖӮ第дёүж–№ж”Ҝд»ҳпјҡж•°еӯ—дәәж°‘еёҒжҺЁе№ҝгҖҒи·Ёеўғж”Ҝд»ҳйңҖжұӮеўһй•ҝеҸҠAIжҠҖжңҜеә”з”Ёе°ҶжҺЁеҠЁиЎҢдёҡеҚҮзә§гҖӮжҚ®еӨ®иЎҢж•°жҚ®пјҢ2025е№ҙдёҖеӯЈеәҰ移еҠЁж”Ҝд»ҳдёҡеҠЎиҫҫ513.65дәҝ笔пјҢеҗҢжҜ”еўһй•ҝзәҰ10%пјҢжҠҖжңҜй©ұеҠЁеһӢжңҚеҠЎпјҲеҰӮSaaSгҖҒжҷәиғҪйЈҺжҺ§пјүе°ҶжҲҗдёәеўһй•ҝеј•ж“ҺгҖӮиЎҢдёҡеўһй•ҝйҖҹеәҰиҜ„дј°

е•Ҷдёҡйӣ¶е”®иЎҢдёҡж•ҙдҪ“еўһйҖҹж”ҫзј“пјҢдҪҶз»“жһ„жҖ§жңәдјҡжҳҫи‘—пјҢйў„и®ЎжңӘжқҘ3-5е№ҙеӨҚеҗҲеўһй•ҝзҺҮзәҰ3%-5%гҖӮ第дёүж–№ж”Ҝд»ҳиЎҢдёҡеҸ—ж”ҝзӯ–и°ғжҺ§еҪұе“ҚпјҢдј з»ҹ收еҚ•дёҡеҠЎеўһйҖҹеҸҜиғҪйҷҚиҮі5%-8%пјҢдҪҶж•°еӯ—еҢ–科жҠҖжңҚеҠЎпјҲеҰӮAIиөӢиғҪгҖҒи·Ёеўғж”Ҝд»ҳпјүеўһйҖҹжҲ–иҫҫ15%-20%гҖӮ第дәҢжӯҘпјҡиЎҢдёҡз”ҹе‘Ҫе‘ЁжңҹеҲӨж–ӯ

иЎҢдёҡжүҖеӨ„йҳ¶ж®ө

е•Ҷдёҡйӣ¶е”®пјҡдј з»ҹзҷҫиҙ§дёҡжҖҒеӨ„дәҺжҲҗзҶҹжңҹеҗ‘иЎ°йҖҖжңҹиҝҮжёЎйҳ¶ж®өпјҢеҸ—з”өе•ҶеҶІеҮ»е’Ңж¶Ҳиҙ№д№ жғҜеҸҳеҢ–еҪұе“ҚпјҢйғЁеҲҶеҢәеҹҹеёӮеңәе‘ҲзҺ°иҙҹеўһй•ҝгҖӮдҪҶдҪ“йӘҢејҸж¶Ҳиҙ№гҖҒзӨҫеҢәе•Ҷдёҡзӯүж–°жЁЎејҸеҸҜиғҪ延й•ҝз”ҹе‘Ҫе‘ЁжңҹгҖӮ第дёүж–№ж”Ҝд»ҳпјҡж•ҙдҪ“иЎҢдёҡиҝӣе…ҘжҲҗй•ҝжңҹеҗҺжңҹпјҢдәӨжҳ“规模еўһйҖҹж”ҫзј“пјҢдҪҶж•°еӯ—еҢ–еҚҮзә§пјҲеҰӮAIгҖҒеҢәеқ—й“ҫпјүе’Ңи·Ёеўғж”Ҝд»ҳзӯүз»ҶеҲҶйўҶеҹҹд»ҚеӨ„дәҺеҝ«йҖҹжү©еј йҳ¶ж®өгҖӮйҳ¶ж®өзү№еҫҒдёҺжҢҒз»ӯж—¶й—ҙ

е•Ҷдёҡйӣ¶е”®йңҖйҖҡиҝҮдёҡжҖҒеҲӣж–°пјҲеҰӮеҹҺеёӮжӣҙж–°гҖҒзәҝдёҠзәҝдёӢиһҚеҗҲпјүз»ҙжҢҒз«һдәүеҠӣпјҢйў„и®ЎиҪ¬еһӢжңҹе°ҶжҢҒз»ӯ3-5е№ҙгҖӮ第дёүж–№ж”Ҝд»ҳиЎҢдёҡйӣҶдёӯеәҰжҸҗеҚҮпјҢеӨҙйғЁдјҒдёҡйҖҡиҝҮжҠҖжңҜеЈҒеһ’е·©еӣәдјҳеҠҝпјҢж”ҝзӯ–зӣ‘з®Ўи¶ӢдёҘеҸҜиғҪеҠ йҖҹдёӯе°Ҹжңәжһ„йҖҖеҮәгҖӮиЎҢдёҡжё—йҖҸзҺҮиҜ„дј°

е•Ҷдёҡйӣ¶е”®дёӯйҷҗйўқд»ҘдёҠдјҒдёҡжё—йҖҸзҺҮе·Іиҫғй«ҳпјҲзәҰ30%пјүпјҢдҪҶж–°е…ҙдёҡжҖҒпјҲеҰӮзӨҫеҢәе•Ҷдёҡпјүжё—йҖҸзҺҮдёҚи¶і10%пјҢеӯҳеңЁжҸҗеҚҮз©әй—ҙгҖӮ第дёүж–№ж”Ҝд»ҳжё—йҖҸзҺҮеңЁй«ҳйў‘ж¶Ҳиҙ№еңәжҷҜпјҲеҰӮйӨҗйҘ®гҖҒйӣ¶е”®пјүи¶…иҝҮ80%пјҢдҪҶдёӢжІүеёӮеңәе’Ңи·ЁеўғеңәжҷҜжё—йҖҸзҺҮд»ҚдҪҺдәҺ50%гҖӮ第дёүжӯҘпјҡдә§дёҡй“ҫз»“жһ„еҲҶжһҗ

дә§дёҡй“ҫе…ЁжҷҜеӣҫ

дёҠжёёпјҡе“ҒзүҢдҫӣеә”е•ҶпјҲеҝ«ж¶Ҳе“ҒгҖҒжңҚйҘ°гҖҒ家з”өзӯүпјүгҖҒзү©дёҡдёҡдё»гҖӮдёӯжёёпјҡзҷҫиҙ§йӣ¶е”®дјҒдёҡпјҲзҝ еҫ®иӮЎд»ҪгҖҒзҺӢеәңдә•зӯүпјүгҖӮдёӢжёёпјҡж¶Ҳиҙ№иҖ…гҖҒжң¬ең°з”ҹжҙ»жңҚеҠЎе№іеҸ°пјҲеҰӮзҫҺеӣўгҖҒдә¬дёңеҲ°е®¶пјүгҖӮдёҠжёёпјҡ银иЎҢгҖҒ银иҒ”/зҪ‘иҒ”жё…з®—жңәжһ„гҖҒжҠҖжңҜжңҚеҠЎе•ҶпјҲAIгҖҒеӨ§ж•°жҚ®пјүгҖӮдёӯжёёпјҡж”Ҝд»ҳжңәжһ„пјҲжө·з§‘иһҚйҖҡгҖҒжӢүеҚЎжӢүзӯүпјүгҖӮдёӢжёёпјҡе•ҶжҲ·пјҲе°Ҹеҫ®дјҒдёҡгҖҒиҝһй”Ғе“ҒзүҢпјүгҖҒи·Ёеўғиҙёжҳ“дјҒдёҡгҖӮд»·еҖјй“ҫеҲ©ж¶ҰеҲҶеёғ

е•Ҷдёҡйӣ¶е”®пјҡдёҠжёёе“ҒзүҢе•ҶеҚ жҚ®30%-40%еҲ©ж¶ҰпјҢдёӯжёёйӣ¶е”®дјҒдёҡжҜӣеҲ©зҺҮзәҰ20%-30%пјҢдё»иҰҒдҫқиө–з§ҹйҮ‘е’ҢжүЈзӮ№ж”¶е…ҘгҖӮ第дёүж–№ж”Ҝд»ҳпјҡдёҠ游银иЎҢе’Ңжё…з®—жңәжһ„еҲҶж¶ҰжҜ”дҫӢиҫғй«ҳпјҲзәҰ50%пјүпјҢдёӯжёёж”Ҝд»ҳжңәжһ„еҮҖеҲ©зҺҮйҖҡеёёдҪҺдәҺ5%пјҢеҲ©ж¶ҰжқҘжәҗеҗ‘科жҠҖжңҚеҠЎпјҲSaaSгҖҒж•°жҚ®жңҚеҠЎпјүгҖӮе…¬еҸёеңЁдә§дёҡй“ҫдёӯзҡ„дҪҚзҪ®

е•Ҷдёҡйӣ¶е”®пјҡдёӯжёёж ёеҝғиҠӮзӮ№пјҢйҖҡиҝҮиҮӘжңүзү©дёҡпјҲеҚ жҜ”48.22%пјүе’ҢеҢәеҹҹе“ҒзүҢдјҳеҠҝжҸҗеҚҮи®®д»·иғҪеҠӣгҖӮ第дёүж–№ж”Ҝд»ҳпјҡдёӯжёёйўҶе…ҲдјҒдёҡпјҢдҫқжүҳжҠҖжңҜиҮӘдё»зҹҘиҜҶдә§жқғпјҲ160йЎ№иҪҜ件著дҪңжқғпјүе’ҢAIеёғеұҖпјҢеҗ‘ж•°еӯ—еҢ–科жҠҖжңҚеҠЎе»¶дјёгҖӮ第еӣӣжӯҘпјҡиЎҢдёҡз«һдәүж јеұҖеҲҶжһҗ

еёӮеңәйӣҶдёӯеәҰпјҲCR3/CR5пјү

е•Ҷдёҡйӣ¶е”®пјҡCR5зәҰ20%-25%пјҢиЎҢдёҡй«ҳеәҰеҲҶж•ЈпјҢеӨҙйғЁдјҒдёҡпјҲеҰӮзҺӢеәңдә•гҖҒжӯҰе•ҶйӣҶеӣўпјүйҖҡиҝҮ并иҙӯж•ҙеҗҲжҸҗеҚҮд»ҪйўқгҖӮ第дёүж–№ж”Ҝд»ҳпјҡCR3и¶…иҝҮ60%пјҲж”Ҝд»ҳе®қгҖҒеҫ®дҝЎж”Ҝд»ҳдё»еҜјпјүпјҢжө·з§‘иһҚйҖҡдҪңдёәеҢәеҹҹжҖ§жңәжһ„пјҢеёӮеңәд»ҪйўқзәҰ2%-3%пјҢиҒҡз„ҰеһӮзӣҙйўҶеҹҹпјҲеҰӮдёӯе°Ҹе•ҶжҲ·гҖҒи·Ёеўғж”Ҝд»ҳпјүгҖӮдё»иҰҒз«һдәүеҜ№жүӢ

е•Ҷдёҡйӣ¶е”®пјҡзҺӢеәңдә•пјҲе…ЁеӣҪжҖ§зҷҫиҙ§пјүгҖҒжӯҰе•ҶйӣҶеӣўпјҲеҢәеҹҹйҫҷеӨҙпјүгҖҒеӨ©иҷ№иӮЎд»ҪпјҲж•°еӯ—еҢ–иҪ¬еһӢж ҮжқҶпјүгҖӮ第дёүж–№ж”Ҝд»ҳпјҡжӢүеҚЎжӢүпјҲз»јеҗҲ收еҚ•пјүгҖҒжұҮд»ҳеӨ©дёӢпјҲеһӮзӣҙиЎҢдёҡпјүгҖҒ银зӣӣж”Ҝд»ҳпјҲи·ЁеўғеңәжҷҜпјүгҖӮз«һдәүеЈҒеһ’

жҠҖжңҜеЈҒеһ’пјҡж”Ҝд»ҳиЎҢдёҡйңҖиҮӘдё»зҹҘиҜҶдә§жқғе’ҢAIиғҪеҠӣпјҲеҰӮжө·з§‘иһҚйҖҡзҡ„160йЎ№иҪҜ件著дҪңжқғпјүгҖӮж”ҝзӯ–еЈҒеһ’пјҡж”Ҝд»ҳдёҡеҠЎйңҖеӨ®иЎҢзүҢз…§пјҢйӣ¶е”®иЎҢдёҡеҸ—е•Ҷдёҡең°дә§ж”ҝзӯ–пјҲеҰӮеҹҺеёӮжӣҙж–°пјүеҪұе“ҚгҖӮиө„йҮ‘еЈҒеһ’пјҡйӣ¶е”®дёҡйңҖйҮҚиө„дә§жҠ•е…ҘпјҲиҮӘжңүзү©дёҡпјүпјҢж”Ҝд»ҳиЎҢдёҡйңҖеһ«д»ҳиө„йҮ‘е’ҢжҠ—йЈҺйҷ©иғҪеҠӣгҖӮ第дә”жӯҘпјҡиЎҢдёҡеҸ‘еұ•еүҚжҷҜеҲӨж–ӯ

й•ҝжңҹеўһй•ҝй©ұеҠЁеҠӣ

е•Ҷдёҡйӣ¶е”®пјҡж”ҝзӯ–й©ұеҠЁпјҲеҰӮеҺҝеҹҹе•Ҷдёҡе»әи®ҫгҖҒз»ҝиүІж¶Ҳиҙ№пјүгҖҒдёҡжҖҒеҲӣж–°пјҲдҪ“йӘҢејҸж¶Ҳиҙ№гҖҒзӨҫеҢәйӣ¶е”®пјүгҖӮ第дёүж–№ж”Ҝд»ҳпјҡж•°еӯ—дәәж°‘еёҒжҺЁе№ҝгҖҒи·Ёеўғж”Ҝд»ҳйңҖжұӮгҖҒAIжҠҖжңҜиөӢиғҪе•ҶжҲ·ж•°еӯ—еҢ–иҝҗиҗҘгҖӮжҠҖжңҜжј”иҝӣи¶ӢеҠҝ

е•Ҷдёҡйӣ¶е”®пјҡAIй©ұеҠЁзҡ„жҷәиғҪйҖүе“ҒгҖҒе…Ёжё йҒ“иһҚеҗҲпјҲеҰӮз§ҒеҹҹжөҒйҮҸиҝҗиҗҘпјүгҖӮ第дёүж–№ж”Ҝд»ҳпјҡеӨ§жЁЎеһӢжҠҖжңҜдјҳеҢ–йЈҺжҺ§гҖҒи·Ёеўғж”Ҝд»ҳдёҖдҪ“еҢ–и§ЈеҶіж–№жЎҲгҖӮж”ҝзӯ–ж”ҜжҢҒеҠӣеәҰ

еӣҪеҠЎйҷўгҖҠжҸҗжҢҜж¶Ҳиҙ№дё“йЎ№иЎҢеҠЁж–№жЎҲгҖӢжҳҺзЎ®ж”ҜжҢҒйӣ¶е”®дёҡиҪ¬еһӢпјҢеӨ®иЎҢжҺЁеҠЁж”Ҝд»ҳиЎҢдёҡ规иҢғеҸ‘еұ•гҖӮ第е…ӯжӯҘпјҡESGдёҺзӨҫдјҡд»·еҖјиҜ„дј°

ESGиҜ„зә§з»“жһң

ж №жҚ®еҚҺиҜҒжҢҮж•°2025е№ҙиҜ„зә§пјҢзҝ еҫ®иӮЎд»ҪESGиҜ„зә§дёәBпјҢиЎҢдёҡжҺ’еҗҚ第12дҪҚпјҢзҺҜеўғпјҲEпјүз»ҙеәҰиЎЁзҺ°иҫғејұпјҢжІ»зҗҶпјҲGпјүз»ҙеәҰеӣ ж•°еӯ—еҢ–иҪ¬еһӢеҫ—еҲҶиҫғй«ҳгҖӮзӨҫдјҡиҙЎзҢ®еҲҶжһҗ

е•Ҷдёҡйӣ¶е”®дёҡеҠЎжҸҗдҫӣе°ұдёҡжңәдјҡпјҢ2025е№ҙдёҠеҚҠе№ҙеҢ—дә¬еёӮзӨҫйӣ¶жҖ»йўқдёӯжңҚеҠЎйӣ¶е”®еўһй•ҝеҠ еҝ«гҖӮ第дёүж–№ж”Ҝд»ҳеҠ©еҠӣдёӯе°Ҹеҫ®дјҒдёҡж•°еӯ—еҢ–еҚҮзә§пјҢжө·з§‘иһҚйҖҡйҖҡиҝҮиһҚж•°е№іеҸ°ж”ҜжҢҒж•°жҚ®жІ»зҗҶе’ҢйЈҺйҷ©иҜҶеҲ«гҖӮеҸҜжҢҒз»ӯеҸ‘еұ•иғҪеҠӣ

жҠҖжңҜжҠ•е…ҘпјҲAIгҖҒеҢәеқ—й“ҫпјүжҸҗеҚҮж”Ҝд»ҳдёҡеҠЎеҸҜжҢҒз»ӯжҖ§пјҢдҪҶйңҖеә”еҜ№зӣ‘з®Ўж”ҝзӯ–еҸҳеҢ–йЈҺйҷ©гҖӮе•Ҷдёҡйӣ¶е”®йҖҡиҝҮеҹҺеёӮжӣҙж–°пјҲеҰӮеҪ“д»Је•ҶеҹҺйЎ№зӣ®пјүзӣҳжҙ»еӯҳйҮҸиө„дә§пјҢдҪҶйңҖе№іиЎЎжҲҗжң¬дёҺ收зӣҠгҖӮжҖ»з»“

зҝ еҫ®иӮЎд»ҪжүҖеұһзҡ„еӨҡе…ғйҮ‘иһҚ-ж•°еӯ—йҮ‘иһҚжңҚеҠЎиЎҢдёҡе‘ҲзҺ°вҖңеҸҢиҪ®й©ұеҠЁвҖқзү№еҫҒпјҡе•Ҷдёҡйӣ¶е”®дёҡеҠЎйңҖеә”еҜ№дј з»ҹдёҡжҖҒиҪ¬еһӢеҺӢеҠӣпјҢдҪҶж”ҝзӯ–ж”ҜжҢҒдёҺдёҡжҖҒеҲӣж–°жҸҗдҫӣз»“жһ„жҖ§жңәдјҡпјӣ第дёүж–№ж”Ҝд»ҳдёҡеҠЎдҫқжүҳжҠҖжңҜеЈҒеһ’е’Ңж•°еӯ—еҢ–еҚҮзә§з»ҙжҢҒеўһй•ҝпјҢдҪҶйңҖеә”еҜ№иЎҢдёҡйӣҶдёӯеәҰжҸҗеҚҮе’Ңзӣ‘з®ЎжҢ‘жҲҳгҖӮе…¬еҸёйҖҡиҝҮиҮӘжңүзү©дёҡдјҳеҠҝе’Ңж”Ҝд»ҳ科жҠҖеёғеұҖжһ„е»әз«һдәүеЈҒеһ’пјҢESGиЎЁзҺ°дёӯзӯүпјҢй•ҝжңҹйңҖе…іжіЁжҠҖжңҜиҝӯд»ЈдёҺж”ҝзӯ–еҗҲ规йЈҺйҷ©гҖӮзӮ№еҮ»еңЁзңӢпјҢи®ҫдёәжҳҹж Ү

еҸӘжҠ•иө„иҮӘе·ұзңӢеҫ—жҮӮзҡ„е…¬еҸё

е‘ҠиҜүжҲ‘пјҢжҲ‘дјҡеҝҳи®°

ж•ҷз»ҷжҲ‘пјҢжҲ‘еҸҜиғҪи®°дҪҸ

и®©жҲ‘еҸӮдёҺпјҢжҲ‘жүҚиғҪеӯҰдјҡ

@ жҹҘзҗҶВ·иҠ’ж ј

еЈ°жҳҺ

жң¬е…¬дј—еҸ·еҶ…е®№дёҘж јеҹәдәҺдёҠеёӮе…¬еҸёдҫқжі•е…¬ејҖжҠ«йңІзҡ„дҝЎжҒҜпјҲеҢ…жӢ¬дҪҶдёҚйҷҗдәҺдёҙж—¶е…¬е‘ҠгҖҒе®ҡжңҹжҠҘе‘ҠгҖҒе®ҳж–№дә’еҠЁе№іеҸ°зӯүжі•е®ҡжҠ«йңІжё йҒ“пјүеҸҠжқғеЁҒеӘ’дҪ“е…¬ејҖдҝЎжҒҜж•ҙзҗҶиҖҢжҲҗпјҢдёҚжһ„жҲҗд»»дҪ•еҪўејҸзҡ„жҠ•иө„е»әи®®гҖӮ