зӣҲж–№еҫ®,жүҖеӨ„иЎҢдёҡ(ж·ұеәҰеҲҶжһҗ)

жң¬ж Ҹзӣ®дёәйҮ‘й“Іеӯҗи§ЈиҜ»е…ЁзҪ‘зҹ©йҳөиҙҰеҸ·пјҢдё“жіЁдәҺе…¬еҸёжүҖеӨ„зҡ„иЎҢдёҡеҲҶжһҗгҖӮ

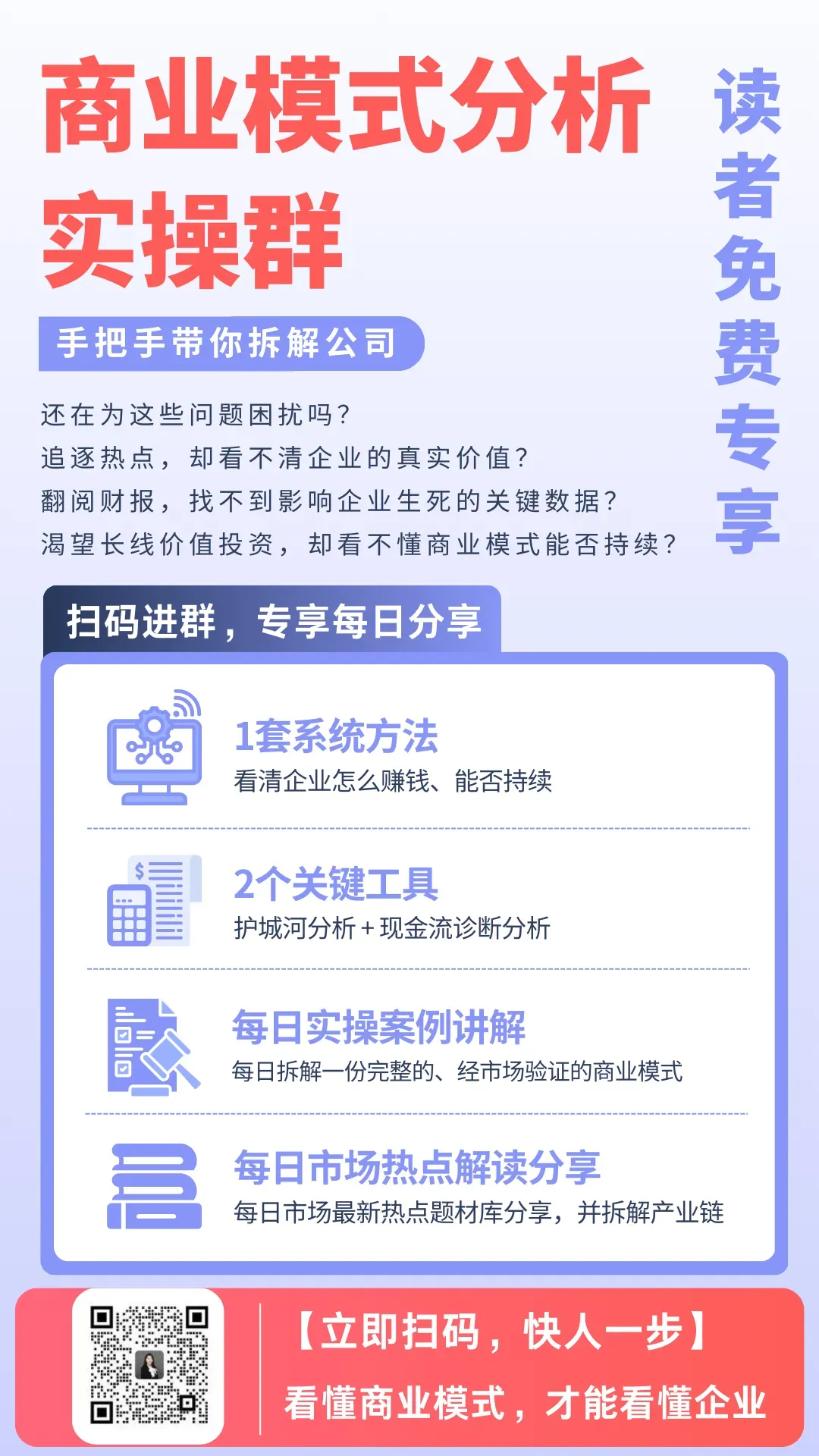

жҲ‘们еҸҰеӨ–ејҖйҖҡдәҶиҜ»иҖ…дәӨжөҒзҫӨпјҲе…Қиҙ№зҰҸеҲ©зҫӨпјүпјҢйҮҢйқўдјҡжңүеёӮеңәеҲҶжһҗе’ҢжҜҸж—ҘзғӯзӮ№иө„и®Ҝи§ЈиҜ»еҲҶдә«пјҢеҗҢж—¶д№ҹдјҡе®ҡжңҹеҲҶдә«дёҖдәӣдё“йўҳзұ»е®һж“Қ(еҪ“еүҚпјҡе•ҶдёҡжЁЎејҸеҲҶжһҗе®һж“Қ)пјҢжӯӨеӨ–пјҡ

вҳқеҰӮжһңдҪ дёҚзҹҘйҒ“иҜҘе…іжіЁе“Әдәӣж–№еҗ‘пјҹзҫӨеҶ…жҜҸж—Ҙжӣҙж–°еёӮеңәзғӯзӮ№йўҳжқҗеә“пјҢеӨ§иө„йҮ‘еҠЁеҗ‘иҝҪиёӘпјҢиҝҳжңүиҮӘз ”жҜҸж—ҘжҪңеҠӣ黑马ж Үзҡ„пјҢзӣҙжҺҘз»ҷдҪ еҸҜеҸӮиҖғзҡ„ж–№еҗ‘пјҢдёҚз”ЁеҶҚиҙ№еҝғеҲ°еӨ„жү’ж¶ҲжҒҜгҖҒжүҫзәҝзҙўгҖӮ

вҳқеҰӮжһңдҪ жңүзңӢеҘҪзҡ„е…¬еҸёжғіиҰҒеҲҶжһҗпјҹеҸ‘йҖҒд»»дёҖдёҠеёӮе…¬еҸёеҗҚз§°жҲ–д»Јз ҒпјҢеҚіеҸҜжҹҘзңӢе…¬еҸёж·ұеәҰеҲҶжһҗиҜҠж–ӯжҠҘе‘ҠвҖ”вҖ” д»ҺиҙўжҠҘж•°жҚ®гҖҒе•ҶдёҡжЁЎејҸпјҢеҲ°иЎҢдёҡж јеұҖгҖҒзҹӯжңҹи¶ӢеҠҝпјҢе…Ёж–№дҪҚжӢҶи§Је…¬еҸёзңҹе®һд»·еҖјпјҢд»ҺжӯӨе‘ҠеҲ«з„Ұиҷ‘гҖӮ

жҲ‘们д№ҹиҮӘе»әдәҶдё“дёҡж•°жҚ®еә“е№іеҸ°пјҢдёӢж–№жү«з Ғж·»еҠ иҝӣзҫӨпјҢеҸҜе…ұдә«дҪҝз”ЁгҖӮдё“жіЁз ”з©¶дёҠеёӮе…¬еҸёд»·еҖје’Ңд»·ж ј

В жңүе®Ҹи§Ӯ В жңүж·ұеәҰ В жңүд»·еҖј В В

第дёҖжӯҘпјҡиЎҢдёҡеёӮеңә规模еҲҶжһҗ

еҪ“еүҚеёӮеңә规模жөӢз®—

е…ЁзҗғеҚҠеҜјдҪ“еёӮеңәпјҡ2025е№ҙе…ЁзҗғеҚҠеҜјдҪ“еёӮеңә规模预计иҫҫ7009дәҝзҫҺе…ғпјҢеҗҢжҜ”еўһй•ҝ11.2%пјҲWSTSж•°жҚ®пјүгҖӮе…¶дёӯпјҢе·ҘдёҡгҖҒжұҪиҪҰз”өеӯҗгҖҒAIз®—еҠӣйңҖжұӮй©ұеҠЁеўһй•ҝпјҢиҖҢж¶Ҳиҙ№з”өеӯҗйңҖжұӮз–ІиҪҜгҖӮдёӯеӣҪеҚҠеҜјдҪ“еёӮеңәпјҡ2025е№ҙдёҠеҚҠе№ҙдёӯеӣҪйӣҶжҲҗз”өи·ҜиҝӣеҸЈйҮҸеҗҢжҜ”еўһй•ҝ8.9%пјҢеҮәеҸЈйҮҸеўһй•ҝ20.6%пјҢиҙёжҳ“йҖҶ差收зӘ„4.7%пјҢеӣҪдә§жӣҝд»ЈиҝӣзЁӢеҠ йҖҹгҖӮз»ҶеҲҶйўҶеҹҹпјҡ

AIз®—еҠӣпјҡGPUзӯүеҫ®еӨ„зҗҶеҷЁеҸҠй«ҳеёҰе®ҪеҶ…еӯҳйңҖжұӮжҝҖеўһпјҢеёҰеҠЁж•°жҚ®дёӯеҝғдә§дёҡй“ҫеўһй•ҝгҖӮжұҪиҪҰз”өеӯҗпјҡжҷәиғҪеҢ–дёҺз”өеҠЁеҢ–жҺЁеҠЁеҚ•иҪҰеҚҠеҜјдҪ“д»·еҖјйҮҸжҸҗеҚҮгҖӮеҲҶй”ҖжңҚеҠЎпјҡе…ЁзҗғеҚҠеҜјдҪ“еҲҶй”ҖеёӮеңә规模超3000дәҝзҫҺе…ғпјҢдёӯеӣҪеҚ зәҰ30%д»ҪйўқгҖӮжңӘжқҘеёӮеңәз©әй—ҙйў„жөӢ

е…ЁзҗғеёӮеңәпјҡйў„и®Ў2026е№ҙе…ЁзҗғеҚҠеҜјдҪ“еёӮеңә规模зӘҒз ҙ9000дәҝзҫҺе…ғпјҢAIгҖҒж–°иғҪжәҗжұҪиҪҰгҖҒе·ҘдёҡиҮӘеҠЁеҢ–дёәеўһй•ҝж ёеҝғй©ұеҠЁеҠӣгҖӮдёӯеӣҪеёӮеңәпјҡж”ҝзӯ–ж”ҜжҢҒдёӢеӣҪдә§жӣҝд»ЈеҠ йҖҹпјҢйў„и®Ў2025-2027е№ҙеӣҪеҶ…еҚҠеҜјдҪ“еёӮеңә规模е№ҙеқҮеўһйҖҹи¶…15%пјҢе…¶дёӯиҠҜзүҮи®ҫи®ЎгҖҒеҲҶй”ҖйўҶеҹҹеўһйҖҹйўҶе…ҲгҖӮиЎҢдёҡеўһй•ҝйҖҹеәҰиҜ„дј°

ж•ҙдҪ“еўһйҖҹпјҡе…ЁзҗғеҚҠеҜјдҪ“иЎҢдёҡ2025е№ҙеўһйҖҹ11.2%пјҢдёӯеӣҪеўһйҖҹйў„и®Ўй«ҳдәҺе…Ёзҗғе№іеқҮж°ҙе№іпјҲзәҰ15%-20%пјүгҖӮз»ҶеҲҶйўҶеҹҹеўһйҖҹпјҡ

AIжңҚеҠЎеҷЁзӣёе…іиҠҜзүҮеўһйҖҹи¶…50%пјӣжұҪиҪҰз”өеӯҗеҚҠеҜјдҪ“еўһйҖҹзәҰ20%-25%пјӣдј з»ҹж¶Ҳиҙ№з”өеӯҗеҚҠеҜјдҪ“еўһйҖҹдҪҺдәҺ5% гҖӮ第дәҢжӯҘпјҡиЎҢдёҡз”ҹе‘Ҫе‘ЁжңҹеҲӨж–ӯ

жүҖеӨ„йҳ¶ж®ө

еҚҠеҜјдҪ“иЎҢдёҡж•ҙдҪ“пјҡеӨ„дәҺжҲҗй•ҝжңҹпјҢжҠҖжңҜиҝӯд»ЈдёҺйңҖжұӮжү©еј жҺЁеҠЁжҢҒз»ӯеўһй•ҝгҖӮз»ҶеҲҶйўҶеҹҹе·®ејӮпјҡ

ж¶Ҳиҙ№з”өеӯҗпјҡиҝӣе…ҘжҲҗзҶҹжңҹпјҢйңҖжұӮеўһй•ҝж”ҫзј“пјҢз«һдәүеҗҢиҙЁеҢ–гҖӮAIз®—еҠӣгҖҒжұҪиҪҰз”өеӯҗпјҡеӨ„дәҺзҲҶеҸ‘еҲқжңҹпјҢжҠҖжңҜдёҺйңҖжұӮеҸҢиҪ®й©ұеҠЁгҖӮеӣҪдә§еҲҶй”ҖжңҚеҠЎпјҡеӨ„дәҺжҲҗй•ҝжңҹпјҢеҸ—зӣҠдәҺдҫӣеә”й“ҫе®үе…ЁйңҖжұӮгҖӮйҳ¶ж®өзү№еҫҒдёҺжҢҒз»ӯж—¶й—ҙ

жҲҗй•ҝжңҹзү№еҫҒпјҡжҠҖжңҜеҝ«йҖҹиҝӯд»ЈпјҲеҰӮе…ҲиҝӣеҲ¶зЁӢгҖҒе°ҒиЈ…жҠҖжңҜпјүгҖҒж”ҝзӯ–ејәж”ҜжҢҒпјҲеӣҪдә§жӣҝд»ЈпјүгҖҒиө„жң¬еҜҶйӣҶжҠ•е…ҘгҖӮжё—йҖҸзҺҮиҜ„дј°пјҡ

еӣҪдә§еҚҠеҜјдҪ“еңЁе…ій”®йўҶеҹҹпјҲеҰӮAIиҠҜзүҮпјүжё—йҖҸзҺҮдёҚи¶і10%пјӣеҲҶй”ҖжңҚеҠЎйўҶеҹҹеӣҪдә§еҢ–зҺҮзәҰ30%-40%пјҢдҪҶй«ҳз«Ҝдә§е“Ғдҫқиө–иҝӣеҸЈгҖӮ第дёүжӯҘпјҡдә§дёҡй“ҫз»“жһ„еҲҶжһҗ

дә§дёҡй“ҫе…ЁжҷҜеӣҫ

еҚҠеҜјдҪ“дә§дёҡй“ҫж¶өзӣ–и®ҫи®ЎгҖҒеҲ¶йҖ гҖҒе°ҒжөӢгҖҒеҲҶй”ҖеҸҠз»Ҳз«Ҝеә”з”ЁгҖӮзӣҲж–№еҫ®еёғеұҖвҖңиҠҜзүҮи®ҫи®Ў+еҲҶй”ҖвҖқеҸҢдё»дёҡпјҡдёҠжёёпјҡиҠҜзүҮи®ҫи®ЎпјҲеҰӮSoCгҖҒISPжҠҖжңҜпјүгҖҒжҷ¶еңҶеҲ¶йҖ пјҲ委еӨ–д»Је·ҘпјүгҖӮдёӯжёёпјҡз”өеӯҗе…ғеҷЁд»¶еҲҶй”ҖпјҲд»ЈзҗҶдёңиҠқгҖҒзҪ—е§Ҷзӯүе“ҒзүҢпјүпјҢеҚҠеҜјдҪ“и®ҫеӨҮеҲҶй”ҖпјҲж–°еўһдёҡеҠЎпјүгҖӮдёӢжёёпјҡж¶Ҳиҙ№з”өеӯҗгҖҒжұҪиҪҰз”өеӯҗгҖҒе·ҘдёҡжҺ§еҲ¶гҖҒAIжңҚеҠЎеҷЁзӯүеңәжҷҜгҖӮд»·еҖјй“ҫеҲ©ж¶ҰеҲҶеёғ

и®ҫи®ЎзҺҜиҠӮпјҡй«ҳйҷ„еҠ еҖјйўҶеҹҹпјҲеҰӮAIиҠҜзүҮпјүжҜӣеҲ©зҺҮзәҰ30%-40%пјӣдј з»ҹж¶Ҳиҙ№з”өеӯҗиҠҜзүҮжҜӣеҲ©зҺҮзәҰ15%-20%гҖӮеҲ¶йҖ /е°ҒжөӢпјҡж ҮеҮҶеҢ–зҺҜиҠӮпјҢжҜӣеҲ©зҺҮзәҰ10%-15%гҖӮеҲҶй”ҖзҺҜиҠӮпјҡжҷ®йҖҡе…ғеҷЁд»¶жҜӣеҲ©зҺҮ5%-8%пјҢжҠҖжңҜй©ұеҠЁеһӢеҲҶй”ҖпјҲеҰӮе®ҡеҲ¶еҢ–ж–№жЎҲпјүжҜӣеҲ©зҺҮ10%-15% гҖӮе…¬еҸёдә§дёҡй“ҫдҪҚзҪ®

зӣҲж–№еҫ®дҪңдёәдёӯжёёж•ҙеҗҲиҖ…пјҢйҖҡиҝҮвҖңи®ҫи®Ў+еҲҶй”ҖвҖқжЁЎејҸпјҡи®ҫи®Ўз«ҜпјҡиҒҡз„ҰеҪұеғҸеӨ„зҗҶSoCиҠҜзүҮпјҢжҠҖжңҜеЈҒеһ’иҫғдҪҺдҪҶе®ўжҲ·зІҳжҖ§ејәгҖӮеҲҶй”Җз«Ҝпјҡд»ЈзҗҶеӣҪйҷ…е“ҒзүҢе…ғеҷЁд»¶пјҢж–°еўһеҚҠеҜјдҪ“и®ҫеӨҮеҲҶй”ҖдёҡеҠЎпјҲеҜҢеЈ«еҫ·дёӯеӣҪпјүпјҢеҲҮе…Ҙй«ҳйҷ„еҠ еҖјйўҶеҹҹгҖӮ第еӣӣжӯҘпјҡиЎҢдёҡз«һдәүж јеұҖеҲҶжһҗ

еёӮеңәйӣҶдёӯеәҰпјҲCR3/CR5пјү

е…ЁзҗғеҚҠеҜјдҪ“еёӮеңәпјҡCR3зәҰ30%-40%пјҲиӢұзү№е°”гҖҒдёүжҳҹгҖҒеҸ°з§Ҝз”өдё»еҜјпјүпјҢCR5зәҰ50%-60%гҖӮдёӯеӣҪиҠҜзүҮи®ҫи®ЎйўҶеҹҹпјҡCR3зәҰ20%-25%пјҢеӨҙйғЁдјҒдёҡеҢ…жӢ¬еҚҺдёәжө·жҖқгҖҒйҹҰе°”иӮЎд»ҪгҖҒе…Ҷжҳ“еҲӣж–°гҖӮеҚҠеҜјдҪ“еҲҶй”ҖйўҶеҹҹпјҡе…ЁзҗғCR3зәҰ30%-40%пјҲеӨ§иҒ”еӨ§гҖҒж–Үжҷ”科жҠҖгҖҒиүҫзқҝз”өеӯҗпјүпјҢдёӯеӣҪжң¬еңҹеҲҶй”Җе•ҶйӣҶдёӯеәҰиҫғдҪҺпјҢCR5зәҰ15%-20% гҖӮдё»иҰҒз«һдәүеҜ№жүӢ

иҠҜзүҮи®ҫи®ЎпјҡеҜ’жӯҰзәӘпјҲAIиҠҜзүҮпјүгҖҒз‘һиҠҜеҫ®пјҲжҷәиғҪз»Ҳз«ҜиҠҜзүҮпјүгҖҒе…Ёеҝ—科жҠҖпјҲеә”з”ЁеӨ„зҗҶеҷЁпјүгҖӮеҚҠеҜјдҪ“еҲҶй”Җпјҡж·ұеңіеҚҺејәгҖҒдёӯз”өжёҜгҖҒиӢұе”җжҷәжҺ§пјӣеӣҪйҷ…е·ЁеӨҙеҰӮеӨ§иҒ”еӨ§гҖҒиүҫзқҝз”өеӯҗгҖӮз«һдәүеЈҒеһ’

жҠҖжңҜеЈҒеһ’пјҡиҠҜзүҮи®ҫи®ЎйңҖжҢҒз»ӯз ”еҸ‘жҠ•е…ҘпјҲеҰӮRISC-Vжһ¶жһ„гҖҒе…ҲиҝӣеҲ¶зЁӢпјүпјҢеҲҶй”ҖйңҖжҠҖжңҜж”ҜжҢҒиғҪеҠӣгҖӮж”ҝзӯ–еЈҒеһ’пјҡеӣҪдә§жӣҝд»Јж”ҝзӯ–еҖҫеҗ‘жң¬еңҹдјҒдёҡпјҢеҰӮж”ҝеәңйЎ№зӣ®йҮҮиҙӯеӣҪдә§иҠҜзүҮгҖӮиө„йҮ‘еЈҒеһ’пјҡеҲҶй”ҖдёҡеҠЎйңҖеӨ§йҮҸеә“еӯҳе‘ЁиҪ¬иө„йҮ‘пјҢиҠҜзүҮи®ҫи®ЎйңҖй•ҝжңҹз ”еҸ‘жҠ•е…ҘпјҲзӣҲж–№еҫ®2025е№ҙз ”еҸ‘иҙ№з”ЁеҚ жҜ”зәҰ8%пјүгҖӮ第дә”жӯҘпјҡиЎҢдёҡеҸ‘еұ•еүҚжҷҜеҲӨж–ӯ

й•ҝжңҹеўһй•ҝй©ұеҠЁеҠӣ

ж”ҝзӯ–й©ұеҠЁпјҡгҖҠж–°ж—¶жңҹйӣҶжҲҗз”өи·Ҝдә§дёҡж”ҝзӯ–гҖӢзӯүж–Ү件жҳҺзЎ®ж”ҜжҢҒеӣҪдә§жӣҝд»ЈпјҢ2025е№ҙеӣҪ家еӨ§еҹәйҮ‘дёүжңҹжӢҹжҠ•еҗ‘иҠҜзүҮи®ҫи®ЎдёҺи®ҫеӨҮйўҶеҹҹгҖӮжҠҖжңҜжј”иҝӣпјҡAIеӨ§жЁЎеһӢжҺЁеҠЁз®—еҠӣйңҖжұӮпјҢRISC-Vжһ¶жһ„еҙӣиө·жү“з ҙжө·еӨ–еһ„ж–ӯпјҢжұҪиҪҰз”өеӯҗеҗ‘жҷәиғҪеҢ–еҚҮзә§гҖӮйңҖжұӮжү©еј пјҡж–°иғҪжәҗжұҪиҪҰгҖҒе·ҘдёҡиҮӘеҠЁеҢ–гҖҒAIжңҚеҠЎеҷЁйңҖжұӮзҲҶеҸ‘пјҢ2025е№ҙеӣҪеҶ…AIиҠҜзүҮеёӮеңә规模预计иҫҫ400дәҝе…ғгҖӮжҠҖжңҜжј”иҝӣи¶ӢеҠҝ

иҠҜзүҮи®ҫи®Ўпјҡеҗ‘еӨҡж ёејӮжһ„гҖҒдҪҺеҠҹиҖ—жһ¶жһ„еҸ‘еұ•пјҢRISC-Vз”ҹжҖҒеҠ йҖҹжҲҗзҶҹгҖӮеҲ¶йҖ е·Ҙиүәпјҡ3nmеҲ¶зЁӢйҮҸдә§пјҢChipletе°ҒиЈ…жҠҖжңҜйҷҚдҪҺи®ҫи®ЎжҲҗжң¬гҖӮеҲҶй”ҖжңҚеҠЎпјҡд»ҺвҖңеҚ•зәҜиҙёжҳ“вҖқиҪ¬еҗ‘вҖңжҠҖжңҜ+дҫӣеә”й“ҫвҖқдёҖдҪ“еҢ–и§ЈеҶіж–№жЎҲгҖӮж”ҝзӯ–ж”ҜжҢҒеҠӣеәҰ

еӣҪ家еӨ§еҹәйҮ‘дёүжңҹжӢҹжҠ•1.5дёҮдәҝе…ғпјҢйҮҚзӮ№ж”ҜжҢҒиҠҜзүҮи®ҫи®ЎгҖҒи®ҫеӨҮжқҗж–ҷеӣҪдә§еҢ–пјӣең°ж–№ж”ҝеәңжҸҗдҫӣзЁҺ收дјҳжғ гҖҒз ”еҸ‘иЎҘиҙҙпјҢеҰӮеҚ—дә¬жҷ¶еңҶеҺӮеҗ‘зӣҲж–№еҫ®ејҖж”ҫдә§иғҪдјҳе…ҲжқғгҖӮ第е…ӯжӯҘпјҡESGдёҺзӨҫдјҡд»·еҖјиҜ„дј°

ESGиҜ„зә§з»“жһң

зӣҲж–№еҫ®2025е№ҙESGиҜ„зә§дёәCзә§пјҲеҚҺиҜҒжҢҮж•°пјүпјҢиЎҢдёҡжҺ’еҗҚ第150/152пјҢе…¶дёӯпјҡEпјҲзҺҜеўғпјүпјҡCCзә§пјҢжҺ’еҗҚ第149/152пјҢдё»иҰҒеӣ зјәд№ҸзўіжҺ’ж”ҫжҠ«йңІпјӣSпјҲзӨҫдјҡпјүпјҡCCCзә§пјҢжҺ’еҗҚ第150/152пјҢзӨҫдјҡиҙЎзҢ®жҠ«йңІдёҚи¶іпјӣGпјҲжІ»зҗҶпјүпјҡBBзә§пјҢжҺ’еҗҚ第139/152пјҢжІ»зҗҶз»“жһ„еҹәжң¬еҗҲ规дҪҶдҝЎжҠ«иҙЁйҮҸеҫ…жҸҗеҚҮгҖӮзӨҫдјҡиҙЎзҢ®

еӣҪдә§жӣҝд»ЈпјҡйҖҡиҝҮиҠҜзүҮи®ҫи®ЎдёҺеҲҶй”ҖдёҡеҠЎпјҢйҷҚдҪҺеҜ№иҝӣеҸЈе…ғеҷЁд»¶зҡ„дҫқиө–гҖӮе°ұдёҡеёҰеҠЁпјҡ2025е№ҙе‘ҳе·ҘжҖ»ж•°зәҰ1200дәәпјҢеҲҶеёғдәҺз ”еҸ‘дёҺеҲҶй”ҖзҪ‘з»ңгҖӮжҠҖжңҜиөӢиғҪпјҡдёәдёӢжёёе®ўжҲ·жҸҗдҫӣе®ҡеҲ¶еҢ–иҠҜзүҮж–№жЎҲпјҢеҠ©еҠӣжҷәиғҪз»Ҳз«ҜеҚҮзә§гҖӮеҸҜжҢҒз»ӯеҸ‘еұ•иғҪеҠӣ

жҠҖжңҜзҹӯжқҝпјҡиҠҜзүҮи®ҫи®ЎйўҶеҹҹдёҺеӣҪйҷ…йҫҷеӨҙпјҲеҰӮиӢұдјҹиҫҫпјүеӯҳеңЁд»Је·®пјҢйңҖеҠ еӨ§з ”еҸ‘жҠ•е…ҘгҖӮжІ»зҗҶж”№иҝӣпјҡйңҖжҸҗеҚҮESGдҝЎжҒҜжҠ«йңІйҖҸжҳҺеәҰпјҢеҠ ејәдҫӣеә”й“ҫзӨҫдјҡиҙЈд»»з®ЎзҗҶгҖӮжҖ»з»“

зӣҲж–№еҫ®жүҖеңЁзҡ„еҚҠеҜјдҪ“иЎҢдёҡеӨ„дәҺжҲҗй•ҝжңҹпјҢеҸ—зӣҠдәҺеӣҪдә§жӣҝд»ЈдёҺAIгҖҒжұҪиҪҰз”өеӯҗйңҖжұӮзҲҶеҸ‘пјҢдҪҶйқўдёҙе…Ёзҗғз«һдәүдёҺжҠҖжңҜеЈҒеһ’жҢ‘жҲҳгҖӮе…¬еҸёйҖҡиҝҮвҖңиҠҜзүҮи®ҫи®Ў+еҲҶй”ҖвҖқеҸҢиҪ®й©ұеҠЁпјҢеңЁдёӯжёёзҺҜиҠӮеҚ жҚ®дёҖе®ҡдјҳеҠҝпјҢдҪҶйңҖзӘҒз ҙжҠҖжңҜ瓶йўҲ并жҸҗеҚҮESGиЎЁзҺ°гҖӮй•ҝжңҹжқҘзңӢпјҢж”ҝзӯ–ж”ҜжҢҒдёҺиЎҢдёҡжҷҜж°”еәҰдёәе…¶жҸҗдҫӣеўһй•ҝз©әй—ҙпјҢдҪҶйңҖиӯҰжғ•еҚҠеҜјдҪ“е‘ЁжңҹжіўеҠЁдёҺеёӮеңәз«һдәүеҠ еү§йЈҺйҷ©гҖӮзӮ№еҮ»еңЁзңӢпјҢи®ҫдёәжҳҹж Ү

еҸӘжҠ•иө„иҮӘе·ұзңӢеҫ—жҮӮзҡ„е…¬еҸё

е‘ҠиҜүжҲ‘пјҢжҲ‘дјҡеҝҳи®°

ж•ҷз»ҷжҲ‘пјҢжҲ‘еҸҜиғҪи®°дҪҸ

и®©жҲ‘еҸӮдёҺпјҢжҲ‘жүҚиғҪеӯҰдјҡ

@ жҹҘзҗҶВ·иҠ’ж ј

еЈ°жҳҺ

жң¬е…¬дј—еҸ·еҶ…е®№дёҘж јеҹәдәҺдёҠеёӮе…¬еҸёдҫқжі•е…¬ејҖжҠ«йңІзҡ„дҝЎжҒҜпјҲеҢ…жӢ¬дҪҶдёҚйҷҗдәҺдёҙж—¶е…¬е‘ҠгҖҒе®ҡжңҹжҠҘе‘ҠгҖҒе®ҳж–№дә’еҠЁе№іеҸ°зӯүжі•е®ҡжҠ«йңІжё йҒ“пјүеҸҠжқғеЁҒеӘ’дҪ“е…¬ејҖдҝЎжҒҜж•ҙзҗҶиҖҢжҲҗпјҢдёҚжһ„жҲҗд»»дҪ•еҪўејҸзҡ„жҠ•иө„е»әи®®гҖӮ