产业掘金,左手成长趋势&右手周期红利

一、核心业务、商业模式与实控人

公司的核心业务以北斗高精度导航定位技术为核心,提供“芯片/板卡-终端装备-行业解决方案”全链条产品与服务,覆盖高精度定位装备、地理空间信息、智能应用等领域,聚焦建筑基建、资源公共事业、低空经济、商业航天等场景。

公司采用“产品销售+技术服务+解决方案”一体化模式,终端装备直接面向客户销售,同时提供定制化行业解决方案,配套数据处理、技术培训、维修维护等增值服务;海外市场通过本地化服务中心拓展渠道,实现全球化布局。

实控人为赵延平,截至2025年三季度末,直接及通过上海华测投资控股有限公司间接合计控制公司约32.87%的股份,为公司核心决策主导者。

二、利润来源、产品占比与下游场景

高精度定位装备营收占比约45%,包括RTK接收机、全站仪、GNSS板卡等,是利润核心支柱。地理空间信息产品营收占比约23%,以三维激光雷达、无人机测绘系统为主,同比增长87.6%,成为增长主力。

智能应用解决方案营收占比约22%,涵盖农机自动驾驶、形变监测等场景化服务。其他业务营收占比约10%,含技术服务、备件销售等。

下游应用场景包括建筑与基建有桥梁、道路、隧道的测绘放样与形变监测,适配中建、中铁等企业施工需求;资源与公共事业有土地确权、矿产勘探、水利堤坝监测、电力巡检等;地理空间信息有实景三维建模、智慧城市建设、低空经济测绘、林业调查;智能应用有农机自动驾驶、物流机器人导航、矿区无人矿卡定位等。

三、业绩表现、核心贡献产品与毛利率

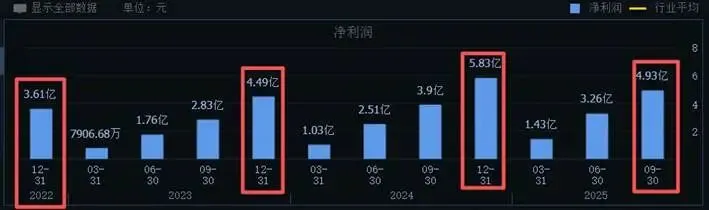

2025年前三季度实现营收26.18亿元,同比增长15.5%,归母净利润4.93亿元,同比增长26.41%,扣非归母净利润4.68亿元,同比增长24.32%,业绩保持稳健增长。

核心贡献业绩的产品主要是地理空间信息产品,三维激光雷达(如AA15机载扫描仪、AU20车载测量系统)同比增速超80%,成为最大增长引擎。高精度定位装备有RTK接收机、全站仪等传统核心产品保持10%以上稳定增速,贡献基础营收。海外业务营收占比32.8%,同比增长35%,成为业绩重要增量。

2025年前三季度整体毛利率60.41%,其中核心产品(高精度定位装备、激光雷达)毛利率超65%,海外业务毛利率超70%,显著高于国内业务。技术服务及解决方案毛利率约55%,整体盈利水平保持行业领先。

四、财务关键指标

截至2025年三季度末,公司资产负债率为38.76%,较上年同期略有下降,处于行业较低水平,财务结构稳健。

2025年前三季度经营性净现金流为3.26亿元,同比增长18.9%,现金流与净利润匹配度良好,盈利质量较高;上半年经营性净现金流2.14亿元,占全年预期比重超50%,现金流状况持续改善。

2025年前三季度财务费用为1286万元,同比减少7.3%,主要因汇率波动带来的汇兑收益增加;其中利息支出352万元,利息收入894万元,财务费用率仅0.49%,财务成本控制优异。

五、客户结构、竞争对手与市场占有率

公司的客户类型以企业客户为主(占比约75%),包括建筑施工企业、测绘院、农业机械厂商、科技公司等。政府及事业单位客户占比约25%,涵盖自然资源、水利、电力等部门。

行业分布:建筑基建(25%)、资源与公共事业(27%)、地理信息(23%)、智能应用(15%)、海外及其他(10%)。

同行竞争对手里,国际品牌有Trimble(天宝)、Topcon(拓普康)、LeicaGeosystems(徕卡),在高端市场竞争。国内品牌有中海达、合众思壮、北斗星通,以及激光雷达领域的维特光子、天宇智航等。

占有率方面,国内高精度GNSS设备市场占有率约28%,位居国内第一、全球前三。三维激光雷达国内市场占有率约15%,其中机载激光雷达市占率超20%,车载移动测量系统市占率稳居行业前列。农机自动驾驶系统国内市占率超30%,细分赛道龙头地位稳固。

六、核心竞争力及增长潜力

1、公司自研“璇玑”高精度基带芯片,掌握GNSS信号处理、多源融合导航等核心算法,拥有900余项自主知识产权。业务覆盖140多个国家与地区,国内29个省级行政区设服务机构,海外13个服务中心。

2、华测导航虽非商业航天上游制造主体,但作为地面端“不可或缺的配套商”,其业务、技术与商业航天景气度高度绑定,且已通过订单落地验证商业价值。随着国内低轨星座建设提速、商业发射频次增加、应用场景拓展,公司商业航天相关业务营收占比有望从2025年的14.3%(Q3商业航天相关订单突破1.8亿元)提升至2027年的15%以上,成为继地理空间信息、自动驾驶后的又一核心增长极,是商业航天景气度提升的地面端核心受益者。

如果您喜欢本期内容,想看到更多有价值的产业链和上述核心公司具体逻辑,还可以扫码与win链长交流:

往期精彩回顾:

A周期红利:

B产业大趋势: