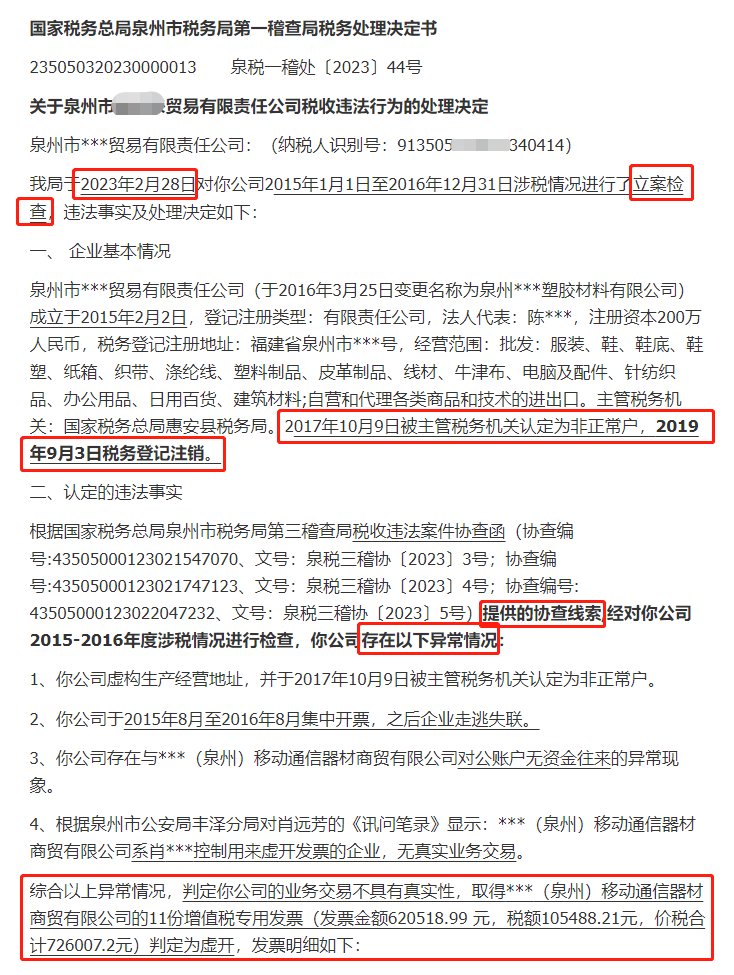

дёҖгҖҒдёӘдҪ“жҲ·дҫқжі•жіЁй”Җ7е№ҙеҗҺиў«жҹҘ

е®һжҺ§дәәиў«иҝҪзҪҡ122дёҮ

пјҲеӨ„зҪҡеҶіе®ҡд№Ұж–ҮеҸ·пјҡеёёзЁҺзЁҪдёҖзҪҡ[2023]10еҸ·пјү

иҝқжі•дәӢе®һпјҡ

иҜҘдёӘдҪ“жҲ·еңЁ2010е№ҙиҮі2016е№ҙй—ҙпјҢдёҺе®қй”ҹгҖҒжө·зЈҠгҖҒзӣӣдҪ°жәҗдёү家公еҸёж— е®һйҷ…дёҡеҠЎеҫҖжқҘпјҢиҷҡејҖеҸ‘зҘЁйҖҫ500дёҮпјҢ并дәҺ2016е№ҙжіЁй”ҖгҖӮ

жңҖз»ҲеӨ„зҪҡпјҡ

еҜ№иҜҘдёӘдҪ“жҲ·иҷҡејҖеҸ‘зҘЁзҪҡж¬ҫ122дёҮе…ғпјҢдҪҶз”ұдәҺе…¶е·ІеңЁ2016е№ҙе·Ҙе•ҶжіЁй”ҖпјҢж°‘дәӢдё»дҪ“иө„ж је·Із»Ҹж¶ҲзҒӯпјҢи°ўжҹҗдҪңдёәиҜҘдёӘдҪ“жҲ·зҡ„жҠ•иө„иҖ…е’Ңе®һйҷ…з»ҸиҗҘдәәпјҢж•…еҜ№е®һжҺ§дәәи°ўжҹҗиҝҪзјҙзҪҡж¬ҫ122дёҮе…ғгҖӮ

д»ҺдёҠиҝ°жЎҲдҫӢжҲ‘们еҸҜд»Ҙжё…жҘҡзңӢеҲ°пјҢжіЁй”ҖдёҚжҳҜдёҮдәӢеӨ§еҗүпјҒд№ҹдёҚжҳҜе…Қжӯ»йҮ‘зүҢпјҒ

дәҢгҖҒдјҒдёҡжіЁй”Җиҝ‘4е№ҙеҗҺиў«жҹҘ

еҲӨе®ҡиҷҡејҖ移йҖҒеҸёжі•жңәе…і

еҪ“дјҒдёҡеңЁз»ҸиҗҘдёҚе–„жҲ–иҖ…жІЎжңүдёҡеҠЎж—¶пјҢдҫҝдјҡйҖүжӢ©е°ҶдјҒдёҡжіЁй”ҖгҖӮиҝҷж—¶еҫҲеӨҡдәәи®Өдёәе…¬еҸёжіЁй”ҖдәҶпјҢзӣёеә”зҡ„зЁҺ收йЈҺйҷ©д№ҹе°ұжІЎжңүдәҶпјҢдҪҶжҳҜеңЁзЁҺеҠЎжіЁй”Җзҡ„ж—¶еҖҷеҚҙиў«зЁҺеҠЎзәҰи°ҲиЎҘзЁҺгҖӮ

еҫҲеӨҡиҖҒжқҝе’Ңдјҡи®ЎпјҢе№іж—ҘйҮҢеҜ№дәҺзЁҺеҠЎй—®йўҳ并дёҚжҳҜеӨӘиҝҮе…іеҝғпјҢд»ҘдёәеҚідҫҝжҳҜжңүзЁҺеҠЎй—®йўҳпјҢеҲ°ж—¶еҖҷд№ҹиғҪйҖҡиҝҮвҖңжіЁй”ҖвҖқжқҘи„ұжё…е№Ізі»гҖӮ

然иҖҢпјҢзҺ°е®һеҚҙ并дёҚжҳҜиҝҷж ·зҡ„гҖӮдјҒдёҡжіЁй”ҖпјҢдёҚе°‘дјҒдёҡеҚідҫҝжіЁй”ҖдәҶпјҢдҫқ然дјҡиў«зЁҺеҠЎжңәе…іеӨ„зҪҡгҖӮ

жҲ‘们еҶҚжқҘзңӢдёӘзӣёе…іжЎҲдҫӢпјҡ

иҝҷ家дјҒдёҡжіЁй”Җиҝ‘4е№ҙиў«зЁҺеҠЎзЁҪжҹҘдәҶпјҒ

д»ҺдёҠиҝ°жЎҲдҫӢжҲ‘们еҸҜд»ҘзңӢеҲ°пјҢдјҒдёҡжіЁй”Җиҝ‘4е№ҙеҗҺпјҢиҝҳжҳҜиў«жҹҘпјҢжңҖз»ҲеҲӨе®ҡдёәиҷҡејҖеҸ‘зҘЁпјҢж¶үе«ҢеҲ‘дәӢзҠҜзҪӘпјҢдҫқ法移йҖҒе…¬е®үжңәе…іиҝӣдёҖжӯҘдҫҰжҹҘпјҢз”ұжӯӨеҸҜи§Ғиҝқжі•жҲҗжң¬д№ӢеӨ§гҖӮ

жүҖд»ҘпјҢдјҒдёҡеңЁжіЁй”Җж—¶еҰӮжһңжІЎжҠҠй—®йўҳжё…зҗҶе®ҢпјҢжіЁй”ҖеҗҺеҸҲиў«зЁҺеҠЎеұҖзЁҪжҹҘе°ұдёҚи¶ідёәеҘҮдәҶпјҒ

еҫҲеӨҡдәәйғҪжңүиҝҷж ·дёҖдёӘиҜҜеҢәпјҡи®Өдёәе…¬еҸёеҸӘиҰҒжіЁй”ҖдәҶпјҢзЁҺеҠЎеұҖе°ұдёҚдјҡжүҫеҲ°дҪ пјҢзңӢе®ҢдёҠиҝ°зҡ„жЎҲдҫӢпјҢдҪ иҝҳиҝҷж ·жғіеҗ—пјҹ

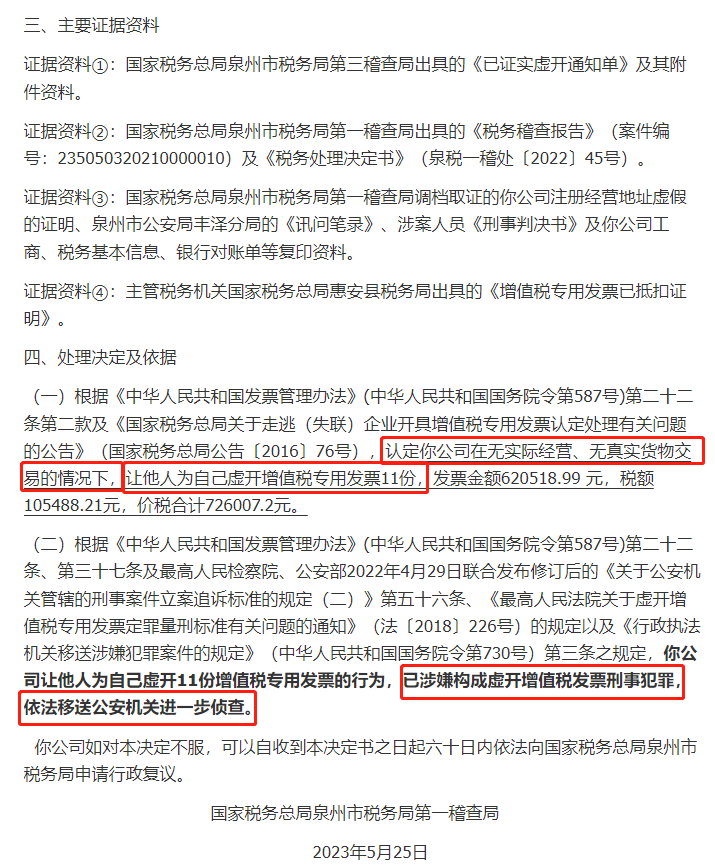

ж №жҚ®гҖҠзЁҺ收еҫҒ收管зҗҶжі•гҖӢ规е®ҡпјҢзәізЁҺдәәеӯҳеңЁеҒ·зЁҺгҖҒжҠ—зЁҺгҖҒйӘ—зЁҺжғ…еҪўзҡ„пјҢе°Ҷдјҡж— йҷҗжңҹиҝҪжҹҘпјҒ

йҷӨжӯӨд№ӢеӨ–пјҢж №жҚ®гҖҠдёӯеҚҺдәәж°‘е…ұе’ҢеӣҪж°‘жі•е…ёгҖӢ第дә”еҚҒе…ӯжқЎи§„е®ҡпјҢвҖңдёӘдҪ“е·Ҙе•ҶжҲ·зҡ„еҖәеҠЎпјҢдёӘдәәз»ҸиҗҘзҡ„пјҢд»ҘдёӘдәәиҙўдә§жүҝжӢ…пјӣ家еәӯз»ҸиҗҘзҡ„пјҢд»Ҙ家еәӯиҙўдә§жүҝжӢ…пјӣж— жі•еҢәеҲҶзҡ„пјҢд»Ҙ家еәӯиҙўдә§жүҝжӢ…гҖӮвҖқз®ҖеҚ•жқҘиҜҙпјҢе°ұжҳҜдёӘдҪ“е·Ҙе•ҶжҲ·зҡ„е®һжҺ§дәәпјҢжүҝжӢ…зҡ„жҳҜж— йҷҗиҝһеёҰиҙЈд»»гҖӮ

зӣ®еүҚеңЁйҮ‘зЁҺдёүжңҹ+еӨ§ж•°жҚ®дёӢпјҢеҸӘиҰҒж¶үзЁҺиҝқжі•пјҢйӣҒиҝҮеҝ…е®ҡз•ҷз—•пјҢеҶҚжғійҖҡиҝҮжіЁй”Җе…¬еҸёйҖғи„ұиҙЈд»»жҳҜиЎҢдёҚйҖҡзҡ„гҖӮ

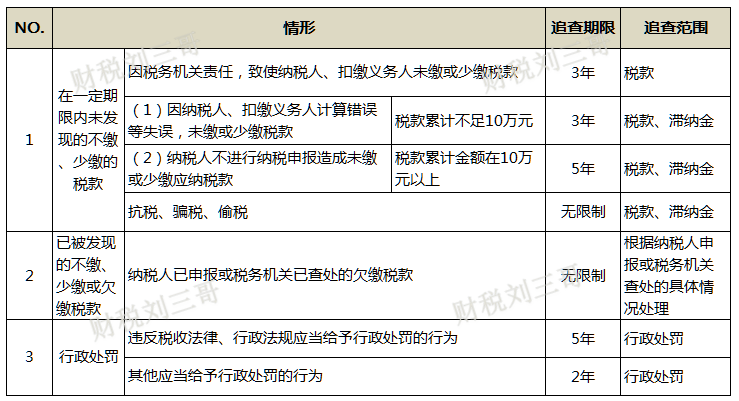

йҷ„пјҡзЁҺеҠЎзЁҪжҹҘжөҒзЁӢеӣҫ

еӣӣгҖҒе…¬еҸёжіЁй”ҖеүҚпјҢ

ж¶ӣе“ҘжҸҗйҶ’пјҡиҰҒжғідёҚиў«жҹҘпјҢе…Ҳеҫ—дјҡиҮӘжҹҘпјҢзЁҺеҠЎжіЁй”ҖеүҚпјҢиҝҷдәӣе®№жҳ“вҖңзҲҶйӣ·вҖқзҡ„еқ‘дёҖе®ҡиҰҒеҰҘе–„еӨ„зҗҶпјҡ

дёҖгҖҒиҙҰйқўжңүеӯҳиҙ§пјҢдҪҶж— е®һзү©

дёҖиҲ¬жғ…еҶөдёӢпјҢеӯҳиҙ§иҙҰеӯҳе®һж— зҡ„еҺҹеӣ жңүдёӨз§Қпјҡ

1гҖҒеӯҳиҙ§е·Із»Ҹй”Җе”®

е·Із»Ҹй”Җе”®зҡ„иҙ§зү©дёҚеҒҡиҙҰгҖҒдёҚејҖеҸ‘зҘЁпјҢйҡҗзһ’й”Җ售收е…ҘпјҢеҗҢж—¶й”Җе”®жҲҗжң¬дёҚз»“иҪ¬пјҢеҜјиҮҙиҙҰйқўеӯҳиҙ§ж•°еӨ§дәҺе®һйҷ…еә“еӯҳж•°гҖӮ

иҜҘиЎҢдёәж¶үе«ҢеҒ·зЁҺпјҢжңүжӯӨжғ…еҶөзҡ„дјҒдёҡиҰҒеҪ“еҝғдәҶпјҢйңҖ马дёҠиҝӣиЎҢиҮӘжҹҘпјҢ并иЎҘзјҙеўһеҖјзЁҺгҖҒдјҒдёҡжүҖеҫ—зЁҺзӯүзЁҺж¬ҫпјҢиў«зЁҺеҠЎжҹҘеҲ°е°ұеҗҺжһңдёҘйҮҚдәҶпјҒ

2гҖҒеӯҳиҙ§е·Із»ҸжҚҹжҜҒ

еӯҳиҙ§жҚҹжҜҒйңҖжҹҘжҳҺеҺҹеӣ пјҢеҰӮжһңжңүе……еҲҶиҜҒжҚ®иҜҒжҳҺеұһдәҺеҗҲзҗҶжҚҹиҖ—пјҢйӮЈд№ҲеўһеҖјзЁҺж— йңҖеӨ„зҗҶпјҢжҚҹеӨұд№ҹеҸҜд»ҘеңЁдјҒдёҡжүҖеҫ—зЁҺеүҚжүЈйҷӨпјӣ

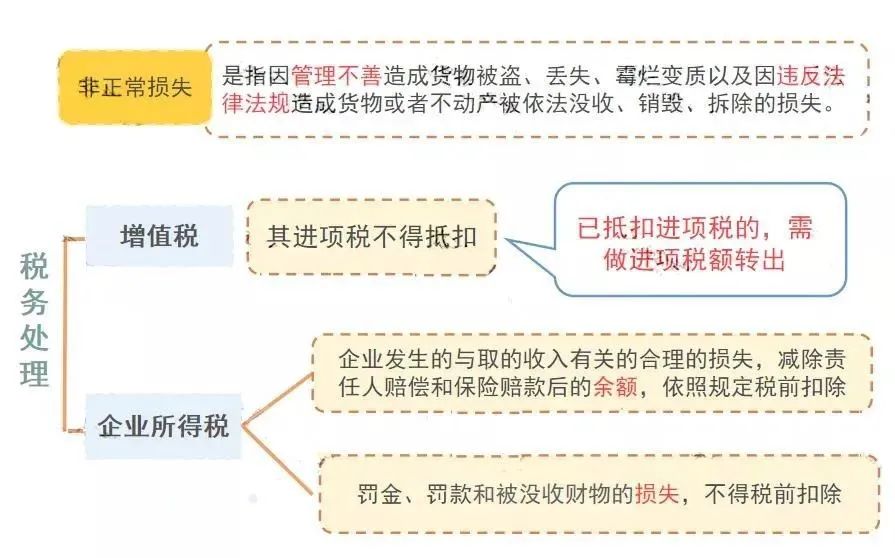

еҰӮжһңжҳҜйқһжӯЈеёёжҚҹеӨұпјҢеўһеҖјзЁҺиҝӣйЎ№дёҚеҫ—жҠөжүЈпјҢдјҒдёҡжүҖеҫ—зЁҺеүҚжүЈйҷӨд№ҹжңүжқЎд»¶пјҢе…·дҪ“规е®ҡеҰӮдёӢпјҡ

дәҢгҖҒиҙҰйқўжңүеӯҳиҙ§пјҢдҪҶиҝҮжңҹдәҶ

иҜҘжғ…еҶөдёӢжңүдёӨз§ҚеӨ„зҗҶж–№ејҸпјҡ

1гҖҒдҪңдёәиө„дә§жҚҹеӨұеӨ„зҗҶ

еұһдәҺз”ҹдә§з»ҸиҗҘжҙ»еҠЁдёӯе®һйҷ…еҸ‘з”ҹзҡ„иө„дә§жҚҹеӨұпјҢеҮҶдәҲеңЁдјҒдёҡжүҖеҫ—зЁҺеүҚжүЈйҷӨпјӣ

еўһеҖјзЁҺиҝӣйЎ№зҡ„еӨ„зҗҶеҲҶдёӢеҲ—дёӨз§Қжғ…еҶөпјҡ

2гҖҒдҪҺд»·й”Җе”®

йҖҡеёёдјҒдёҡеӨ„зҗҶдёҙжңҹе•Ҷе“ҒжҲ–еӣ жё…еҒҝеҖәеҠЎгҖҒиҪ¬дә§гҖҒжӯҮдёҡзӯүеҺҹеӣ иҝӣиЎҢйҷҚд»·й”Җе”®е•Ҷе“Ғзҡ„пјҢдёҖиҲ¬еҸҜи§ҶдёәжңүжӯЈеҪ“зҗҶз”ұзҡ„дҪҺд»·й”Җе”®иЎҢдёәпјҢдёҚдјҡиў«зЁҺеҠЎеұҖи§Ҷдёәд»·ж јеҒҸдҪҺиҖҢиҝӣиЎҢж ёе®ҡгҖӮ

дёүгҖҒеўһеҖјзЁҺжңүз•ҷжҠөдёҚиғҪйҖҖпјҢејҖзҘЁз»ҷе…іиҒ”ж–№дәҶ

ж №жҚ®иҙўзЁҺгҖ”2005гҖ•165еҸ·зҡ„规е®ҡпјҢдјҒдёҡжіЁй”ҖеҗҺпјҢеӯҳиҙ§дёӯе°ҡжңӘжҠөжүЈзҡ„е·ІеҫҒзЁҺж¬ҫд»ҘеҸҠз•ҷжҠөзЁҺйўқпјҢзЁҺеҠЎжңәе…ійғҪжҳҜдёҚдәҲйҖҖиҝҳзҡ„гҖӮ

дјҒдёҡеҸҜд»Ҙе°Ҷиҙ§зү©й”Җе”®з»ҷе…іиҒ”е…¬еҸёпјҢиҝҷж ·е°ұдә§з”ҹдәҶй”ҖйЎ№зЁҺпјҢеҗҢж—¶з»ҷе…іиҒ”е…¬еҸёејҖе…·дәҶиҝӣйЎ№еҸ‘зҘЁпјҢе°ұе°Ҷз•ҷжҠөзҡ„зЁҺйўқиҪ¬е«Ғз»ҷдәҶе…іиҒ”е…¬еҸёгҖӮ

дҪҶжҳҜпјҢйңҖиҰҒжҸҗйҶ’жіЁж„Ҹзҡ„жҳҜпјҡдёҺе…іиҒ”е…¬еҸёд№Ӣй—ҙзҡ„дәӨжҳ“еҝ…йЎ»жңүеҗҲзҗҶзҡ„е•Ҷдёҡзӣ®зҡ„пјҢдё”д»·ж је…¬е…ҒпјҢеҗҰеҲҷпјҢеҸҜиғҪдјҡиў«и®Өе®ҡдёәиҷҡејҖеҸ‘зҘЁеҷўпјҒ

еӣӣгҖҒиҖҒжқҝгҖҒе‘ҳе·Ҙд»Һе…¬еҸёеҖҹж¬ҫпјҢдёҖзӣҙжңӘеҪ’иҝҳ

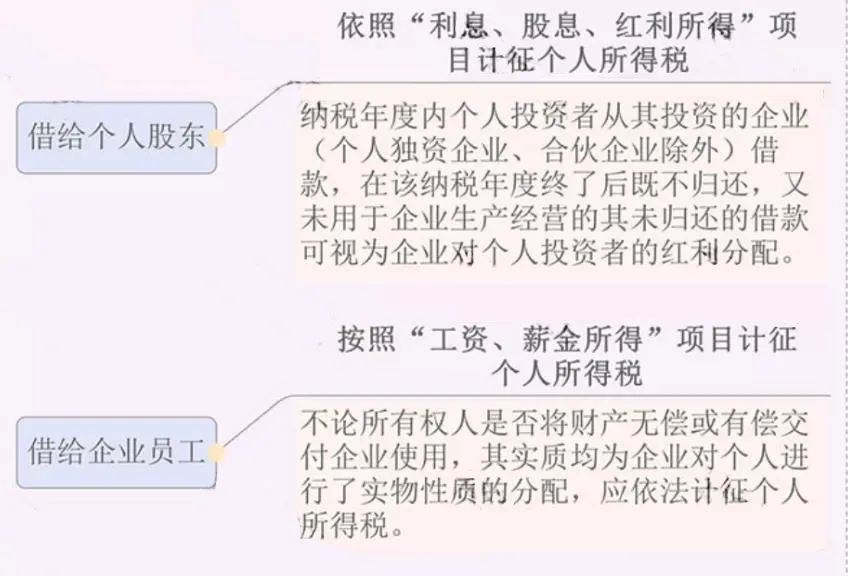

иҝҷз§Қжғ…еҶөдёӢеҸҜиғҪдјҡж¶үеҸҠзјҙзәідёӘдәәжүҖеҫ—зЁҺпјҢе…·дҪ“规е®ҡеҰӮдёӢпјҡ

еӣ жӯӨпјҢдјҒдёҡжіЁй”ҖеүҚдёҖе®ҡиҰҒеҘҪеҘҪиҮӘжҹҘдёҖдёӢвҖңе…¶д»–еә”收ж¬ҫвҖқзӯүеҫҖжқҘ科зӣ®гҖӮ

дә”гҖҒеҚ°иҠұзЁҺжңӘи¶ійўқзјҙзәі

еҚ°иҠұзЁҺзҡ„еҫҒзЁҺиҢғеӣҙйқһеёёе№ҝжіӣпјҢиҙӯй”ҖгҖҒз§ҹиөҒгҖҒжіЁиө„гҖҒиҗҘдёҡиҙҰз°ҝзӯүйғҪж¶үеҸҠеҚ°иҠұзЁҺгҖӮ

иҖҢиҝҷе№іж—¶дёҚиө·зңјзҡ„е°ҸзЁҺз§ҚеңЁжіЁй”Җзҡ„ж—¶еҖҷйҖҡеёёдјҡиў«зЁҺеҠЎеұҖзҝ»дёӘеә•жңқеӨ©гҖӮ

йҒҝе…ҚйЈҺйҷ©зҡ„е”ҜдёҖзҡ„еҠһжі•е°ұжҳҜе…ҲиҮӘжҹҘпјҒ

дә”гҖҒдјҒдёҡжіЁй”Җж—¶пјҢйҒҮеҲ°иҝҷдәӣй—®йўҳжҖҺд№ҲеҠһпјҹ

дјҒдёҡжіЁй”ҖжңҖеёёи§Ғзҡ„6дёӘй—®йўҳдҫӣеҸӮиҖғпјҡ

дёҖгҖҒйқһжӯЈеёёжҲ·еҰӮдҪ•жіЁй”Җпјҹ

иў«зәіе…ҘдәҶйқһжӯЈеёёжҲ·зҡ„дјҒдёҡпјҢиҝҳйңҖиҰҒе…ҲиЎҘе……зәізЁҺз”іжҠҘгҖҒиЎҘзјҙзЁҺж¬ҫ并зјҙзәізӣёеә”зҡ„ж»һзәійҮ‘е’ҢзҪҡж¬ҫпјҢи§ЈйҷӨйқһжӯЈеёёзҠ¶жҖҒеҗҺпјҢжүҚиғҪжҢүз…§жӯЈеёёзЁӢеәҸжҸҗдәӨжіЁй”Җз”іиҜ·гҖӮ

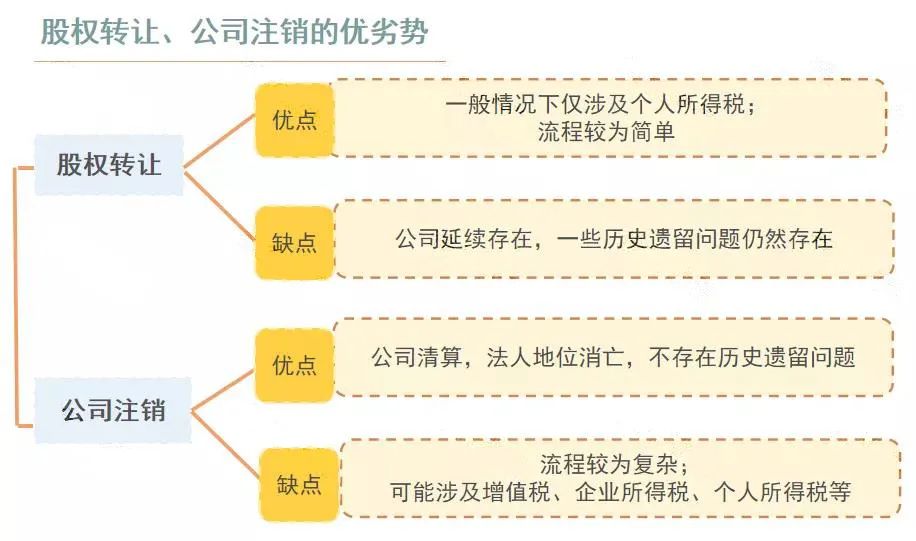

дәҢгҖҒеҰӮжһңжҳҜиҮӘ然дәәиӮЎдёңпјҢиӮЎжқғиҪ¬и®©еҗҲйҖӮиҝҳжҳҜжіЁй”ҖеҗҲйҖӮпјҹ

дёӨиҖ…еҗ„жңүеҲ©ејҠпјҡ

дёүгҖҒжіЁй”Җж—¶зЁҺеҠЎиҰҒжҹҘдёүе№ҙзҡ„иҙҰеҗ—пјҹ

дёҚдёҖе®ҡгҖӮ

зӣ®еүҚзЁҺ收法规并没жңүжҳҺ确规е®ҡе…¬еҸёжіЁй”Җж—¶еҝ…йЎ»жҹҘиҙҰпјҢиҰҒи§ҶдјҒдёҡзҡ„е…·дҪ“жғ…еҶөиҖҢе®ҡгҖӮ

д№ӢжүҖд»ҘжңүжҹҘдёүе№ҙиҙҰзҡ„иҜҙжі•пјҢжҳҜеӣ дёәгҖҠзЁҺ收еҫҒз®Ўжі•гҖӢ第дә”еҚҒдәҢжқЎеҜ№зЁҺж¬ҫиҝҪзјҙжңҹжңү规е®ҡпјҡ

вҖңеӣ зЁҺеҠЎжңәе…ізҡ„иҙЈд»»пјҢиҮҙдҪҝзәізЁҺдәәгҖҒжүЈзјҙд№үеҠЎдәәжңӘзјҙжҲ–иҖ…е°‘зјҙзЁҺж¬ҫзҡ„пјҢзЁҺеҠЎжңәе…іеңЁдёүе№ҙеҶ…еҸҜд»ҘиҰҒжұӮзәізЁҺдәәгҖҒжүЈзјҙд№үеҠЎдәәиЎҘзјҙзЁҺж¬ҫпјҢдҪҶжҳҜдёҚеҫ—еҠ 收ж»һзәійҮ‘гҖӮвҖқ

еҶҚж¬ЎжҸҗйҶ’еӨ§е®¶пјҡдёҚиҰҒд»ҘдёәжіЁй”Җе®Ңе°ұжІЎдәӢдәҶпјҢеҰӮжһңжңүеҒ·зЁҺжјҸзЁҺзӯүиҝқжі•иЎҢдёәпјҢзЁҺеҠЎжңәе…іеҸҜд»Ҙж— йҷҗжңҹзҡ„иҝҪиҙЈгҖӮ

еӣӣгҖҒе…¬еҸёжіЁй”ҖеҗҺеҸҲ收еӣһеҖәеҠЎпјҢжҖҺд№ҲеӨ„зҗҶпјҹ

иҝҷдёӘй—®йўҳеңЁе®һеҠЎдёӯжңүеҲҶжӯ§гҖӮ

еҸҜд»ҘеҸӮз…§дёҠжө·еёӮй«ҳйҷўгҖҠе…ідәҺе…¬еҸёиў«дҫқжі•жіЁй”ҖеҗҺе…¶дә«жңүзҡ„иҙўдә§жқғзӣҠеә”еҰӮдҪ•еӨ„зҗҶзҡ„иӢҘе№Ій—®йўҳзҡ„и§Јзӯ”гҖӢпјҡиӮЎдёңеңЁе…¬еҸёжіЁй”ҖеҗҺпјҢеҸ–еҫ—е…¬еҸёеңЁжё…з®—дёӯйҒ—жјҸзҡ„еҖәжқғжҲ–иҙўдә§жқғзӣҠпјҢиҜҘеҖәжқғжҲ–иҙўдә§жқғзӣҠеҺҹеұһдәҺе…¬еҸёиҙўдә§пјҢеә”еҪ“еҪ’еұһдәҺе…ЁдҪ“иӮЎдёңпјҢз”ұе…ЁдҪ“иӮЎдёңжҢүз…§е…¬еҸёз« зЁӢжҲ–жі•еҫӢзҡ„规е®ҡиҝӣиЎҢеҲҶй…ҚгҖӮ

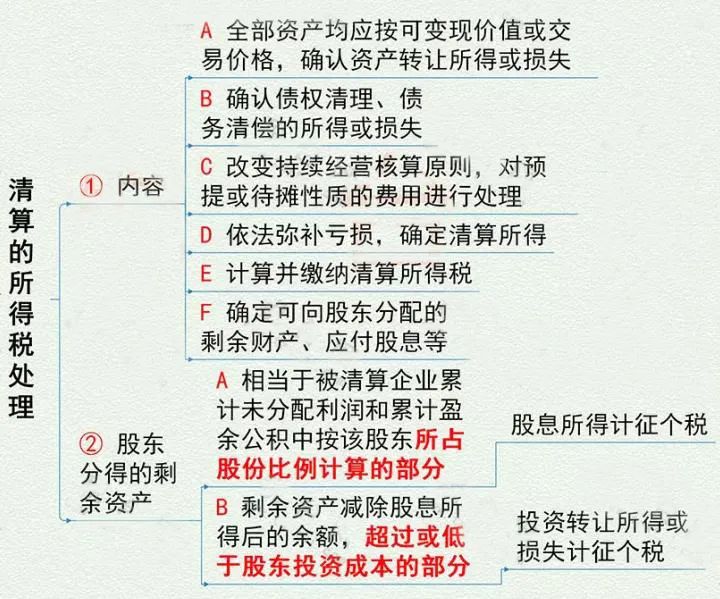

дә”гҖҒе…¬еҸёзҡ„жё…з®—жүҖеҫ—жҖҺд№ҲдәӨзЁҺпјҹ

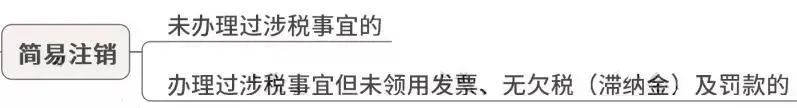

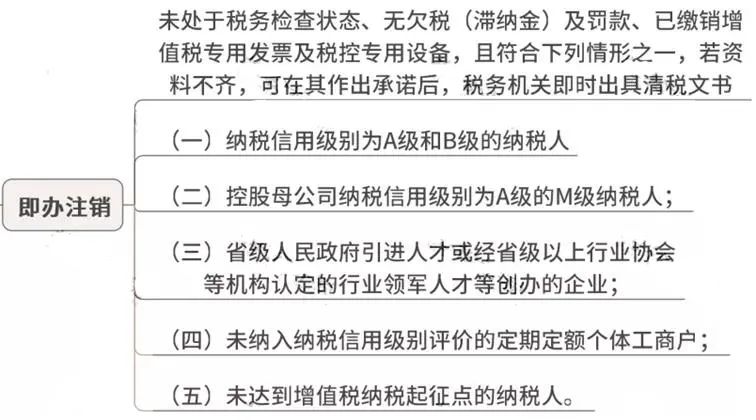

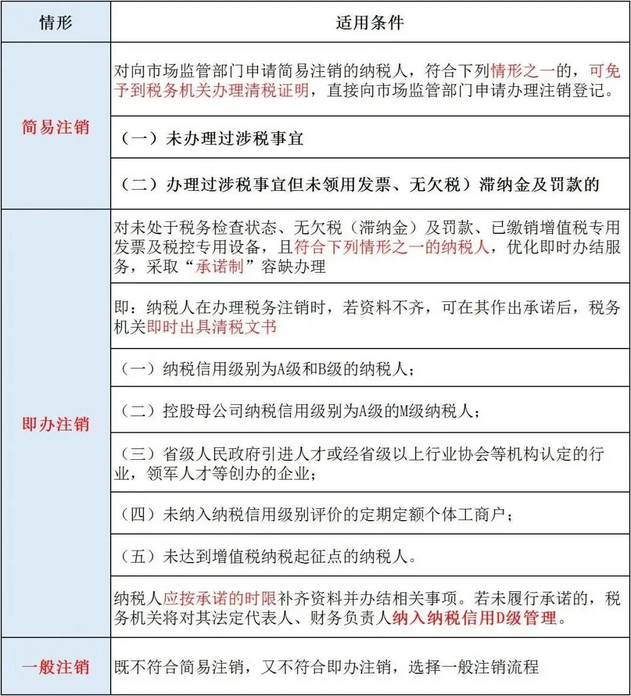

е…ӯгҖҒвҖңз®Җжҳ“жіЁй”ҖвҖқе’ҢвҖңеҚіеҠһжіЁй”ҖвҖқжҳҜд»Җд№Ҳж„ҸжҖқпјҹ

1гҖҒз®Җжҳ“жіЁй”Җ

ж»Ўи¶ідёӢеҲ—жқЎд»¶д№ӢдёҖпјҢеҸҜе…ҚдәҲеҠһзҗҶжё…зЁҺиҜҒжҳҺпјҢзӣҙжҺҘеҗ‘еёӮеңәзӣ‘зқЈйғЁй—Ёз”іиҜ·еҠһзҗҶжіЁй”Җзҷ»и®°пјҡ

2гҖҒеҚіеҠһжіЁй”Җ

з¬ҰеҗҲдёӢеҲ—жғ…еҪўд№ӢдёҖзҡ„зәізЁҺдәәпјҢзЁҺеҠЎжңәе…ійҮҮеҸ–вҖңжүҝиҜәеҲ¶вҖқе®№зјәеҠһзҗҶж–№ејҸпјҢеҚіпјҡиө„ж–ҷдёҚйҪҗпјҢеҸҜеңЁдҪңеҮәжүҝиҜәеҗҺпјҢеҚіж—¶еҮәе…·жё…зЁҺж–Үд№Ұпјҡ

жҸҗйҶ’жіЁж„ҸпјҡвҖңеҚіеҠһжіЁй”ҖвҖқж–№ејҸиҷҪж–№дҫҝпјҢдҪҶдјҒдёҡеҰӮжһңжІЎжңүеңЁйҷҗе®ҡжңҹйҷҗеҶ…еҠһзҗҶзӣёе…ідәӢйЎ№пјҢзәізЁҺдҝЎз”Ёдјҡ收еҲ°еҪұе“ҚгҖӮ

дјҒдёҡеә”иҜҘжҖҺд№ҲжіЁй”ҖпјҢжҸҗдҫӣдёҖдёӢеӨ§жҰӮжҖқи·ҜпјҢеҸҜд»Ҙж №жҚ®йңҖиҰҒжіЁй”ҖдјҒдёҡжғ…еҶөзҒөжҙ»йҖүжӢ©еҠһзҗҶпјҡ

дёҖгҖҒжіЁй”Җеҹәжң¬жқЎд»¶

1.е…¬еҸёиў«дҫқжі•е®Је‘Ҡз ҙдә§пјӣ

2.е…¬еҸёз« зЁӢ规е®ҡиҗҘдёҡжңҹйҷҗеұҠж»ЎжҲ–иҖ…е…¶д»–и§Јж•ЈдәӢз”ұеҮәзҺ°пјӣ

3.е…¬еҸёеӣ еҗҲ并гҖҒеҲҶз«Ӣи§Јж•Јпјӣ

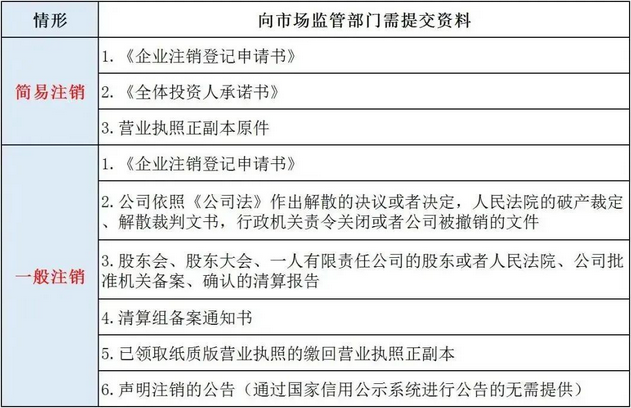

дәҢгҖҒжіЁй”ҖжөҒзЁӢ

1.иӮЎдёңеҶіи®®жё…з®—

жҲҗз«Ӣжё…з®—е°Ҹз»„д№ӢеүҚе…¬еҸёе…ЁдҪ“иӮЎдёңиҰҒеҸ¬ејҖе…¬еҸёиӮЎдёңдјҡи®®пјҢд»Ҙж–Ү件зҡ„еҪўејҸжҳҺзЎ®иҝӣиЎҢе…¬еҸёж’Өй”Җ并清算пјҢйңҖиҰҒзӯҫзҪІе…¬еҸёжіЁй”Җзҷ»и®°з”іиҜ·д№ҰгҖӮ

2.жҲҗз«Ӣжё…з®—е°Ҹз»„

жё…з®—з»„еңЁжё…з®—жңҹй—ҙиЎҢдҪҝдёӢеҲ—иҒҢжқғпјҡ

в‘ жё…зҗҶе…¬еҸёиҙўдә§пјҢеҲҶеҲ«зј–еҲ¶иө„дә§иҙҹеҖәиЎЁе’Ңиҙўдә§жё…еҚ•пјӣ

в‘ЎйҖҡзҹҘгҖҒе…¬е‘ҠеҖәжқғдәәпјӣ

в‘ўеӨ„зҗҶдёҺжё…з®—жңүе…ізҡ„е…¬еҸёжңӘдәҶз»“зҡ„дёҡеҠЎпјӣ

в‘Јжё…зјҙжүҖж¬ зЁҺж¬ҫд»ҘеҸҠжё…з®—иҝҮзЁӢдёӯдә§з”ҹзҡ„зЁҺж¬ҫпјӣ

в‘Өжё…зҗҶеҖәжқғгҖҒеҖәеҠЎпјӣ

в‘ҘеӨ„зҗҶе…¬еҸёжё…еҒҝеҖәеҠЎеҗҺзҡ„еү©дҪҷиҙўдә§пјӣ

в‘Ұд»ЈиЎЁе…¬еҸёеҸӮдёҺж°‘дәӢиҜүи®јжҙ»еҠЁгҖӮ

3.е·Ҙе•ҶйғЁй—ЁжіЁй”ҖеӨҮжЎҲ

жҢҒе…¬еҸёиҗҘдёҡжү§з…§пјҢеҗ„з§Қз« пјҢжі•дәәиӮЎдёңиә«д»ҪиҜҒеҺҹ件пјҢжё…з®—з»„зӯҫеӯ—зҡ„гҖҠжё…з®—еӨҮжЎҲз”іиҜ·д№ҰгҖӢпјҢгҖҠеӨҮжЎҲзЎ®и®Өз”іиҜ·д№ҰгҖӢзӯүиө„ж–ҷеҺ»е·Ҙе•ҶйғЁй—ЁзӘ—еҸЈеҠһзҗҶжіЁй”ҖеӨҮжЎҲпјҲйғЁеҲҶзңҒд»ҪеҸҜд»ҘзҪ‘дёҠз”өеӯҗеҠһзҗҶпјүпјҢжҜҸдёӘең°ж–№и§„е®ҡз•ҘжңүдёҚеҗҢпјҢеӨҮжЎҲеүҚиҰҒе…Ҳе’ЁиҜўеҪ“ең°е·Ҙе•ҶйғЁй—ЁгҖӮ

4.жіЁй”Җе…¬е‘Ҡ

еңЁеӣҪ家дјҒдёҡдҝЎз”ЁдҝЎжҒҜе…¬зӨәзі»з»ҹиҮӘиЎҢе…¬е‘ҠпјҢиҮӘе…¬е‘Ҡд№Ӣж—Ҙиө·45еӨ©еҗҺз”іиҜ·жіЁй”Җзҷ»и®°гҖӮ

5.зЁҺеҠЎжіЁй”Җзҷ»и®°

ж №жҚ®дјҒдёҡжғ…еҶөдёҚеҗҢпјҢеҲҶд»ҘдёӢ3з§Қжғ…еҶөпјҡ

е®һеҠЎж“ҚдҪңдёӯпјҢеҫҲеӨҡзЁҺеұҖдёҚе»әи®®дјҒдёҡйҮҮз”ЁвҖңеҚіеҠһжіЁй”ҖвҖқзҡ„ж–№ејҸпјҢеҰӮжһңдјҒдёҡжІЎжңүеңЁйҷҗе®ҡзҡ„жңҹйҷҗеҶ…еҠһзҗҶзӣёе…ідәӢйЎ№пјҢзәізЁҺдҝЎз”ЁдјҡеҸ—еҪұе“ҚгҖӮ

з®Җжҳ“жіЁй”ҖйҖӮз”ЁиҢғеӣҙ

йўҶеҸ–иҗҘдёҡжү§з…§еҗҺжңӘејҖеұ•з»ҸиҗҘжҙ»еҠЁпјҲжңӘејҖдёҡпјүпјҢз”іиҜ·жіЁй”Җзҷ»и®°еүҚжңӘеҸ‘з”ҹеҖәжқғеҖәеҠЎжҲ–е·Іе°ҶеҖәжқғеҖәеҠЎжё…з®—е®Ңз»“пјҲж— еҖәжқғеҖәеҠЎпјүзҡ„еҰӮдёӢдјҒдёҡпјҡ

в‘ жңүйҷҗиҙЈд»»е…¬еҸёпјӣ

в‘Ўйқһе…¬еҸёдјҒдёҡжі•дәәпјӣ

в‘ўдёӘдәәзӢ¬иө„дјҒдёҡпјӣ

в‘ЈеҗҲдјҷдјҒдёҡгҖӮ

дәәж°‘жі•йҷўиЈҒе®ҡејәеҲ¶жё…з®—жҲ–иЈҒе®ҡе®Је‘Ҡз ҙдә§зҡ„пјҢдјҒдёҡз®ЎзҗҶдәәеҸҜжҢҒдәәж°‘жі•йҷўз»Ҳз»“ејәеҲ¶жё…з®—зЁӢеәҸзҡ„иЈҒе®ҡжҲ–з»Ҳз»“з ҙдә§иЈҒе®ҡзЁӢеәҸзҡ„иЈҒе®ҡпјҢеҸҜзӣҙжҺҘеҗ‘иў«ејәеҲ¶жё…з®—дәәжҲ–з ҙдә§дәәзҡ„еҺҹзҷ»и®°жңәе…із”іиҜ·еҠһзҗҶз®Җжҳ“жіЁй”Җзҷ»и®°пјҢж— йңҖиҝӣиЎҢз®Җжҳ“жіЁй”Җе…¬е‘ҠгҖӮ

7.жіЁй”ҖзӨҫдҝқзҷ»и®°

жіЁпјҡдјҒдёҡеә”еҪ“иҮӘеҠһзҗҶдјҒдёҡжіЁй”Җзҷ»и®°д№Ӣж—Ҙиө·30ж—ҘеҶ…пјҢеҗ‘еҺҹзӨҫдјҡдҝқйҷ©зҷ»и®°жңәжһ„жҸҗдәӨжіЁй”ҖзӨҫдјҡдҝқйҷ©зҷ»и®°з”іиҜ·е’Ңе…¶д»–жңүе…іжіЁй”Җж–Ү件пјҢеҠһзҗҶжіЁй”ҖзӨҫдјҡдҝқйҷ©зҷ»и®°жүӢз»ӯгҖӮ

8.жіЁй”Җ银иЎҢиҙҰжҲ·

еҲ°е…¬еҸёејҖжҲ·иЎҢжіЁй”Җе…¬еҸёзҡ„ејҖжҲ·и®ёеҸҜиҜҒе’Ң银иЎҢеҹәжң¬жҲ·зӯүе…¶д»–иҙҰжҲ·гҖӮ

9.жіЁй”ҖеҚ°з«

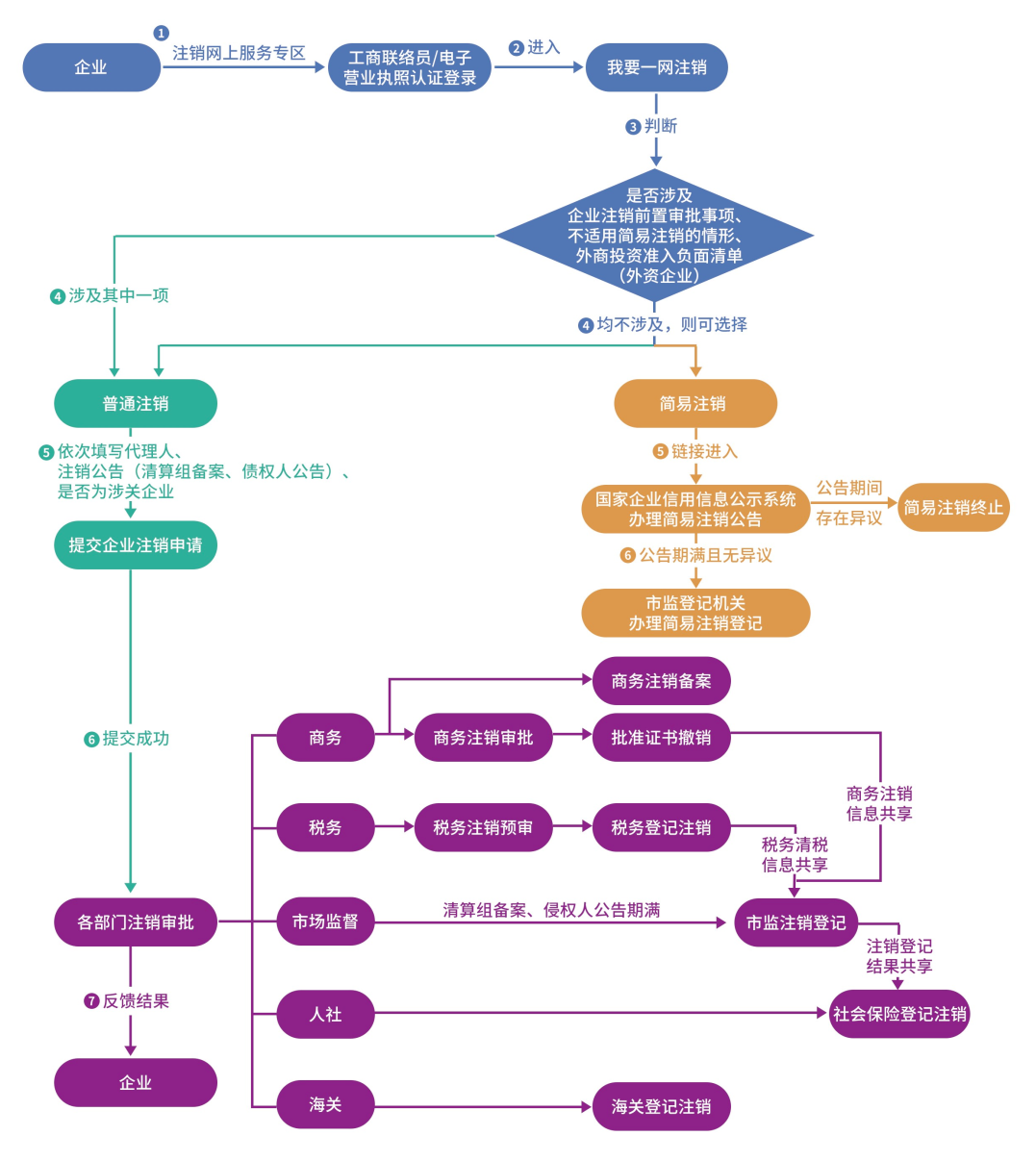

дёүгҖҒжіЁй”ҖжөҒзЁӢеӣҫ

ж¶ӣе“ҘжҸҗйҶ’д»ҘдёӢеҮ зӮ№пјҡ

2.зәізЁҺдәәз”іиҜ·жё…зЁҺжіЁй”ҖеүҚпјҢеә”еҪ“з»“жё…еә”зәізЁҺж¬ҫгҖҒеӨҡйҖҖпјҲе…ҚпјүзЁҺж¬ҫгҖҒж»һзәійҮ‘е’ҢзҪҡж¬ҫпјҢзјҙй”ҖеҸ‘зҘЁе’Ңе…¶д»–зЁҺеҠЎиҜҒ件гҖӮиҝҷе…¶дёӯеҢ…жӢ¬йңҖиҰҒз”іжҠҘзјҙзәідјҒдёҡжүҖеҫ—зЁҺпјҲжіЁй”Җжё…з®—жүҖеҫ—д№ҹиҰҒз”іжҠҘпјүпјҢжё…з®—еңҹең°еўһеҖјзЁҺпјҢз»“жё…еҮәеҸЈйҖҖпјҲе…ҚпјүзЁҺж¬ҫзӯүгҖӮ

3.жіЁй”Җеә”е…ҲзЁҺеҠЎеҗҺе·Ҙе•ҶпјҢиў«еҗҠй”ҖиҗҘдёҡжү§з…§зҡ„пјҢйңҖиҰҒеңЁеҗҠй”Җд№Ӣж—Ҙиө·15еӨ©д»ҘеҶ…пјҢз”іжҠҘеҠһзҗҶжё…зЁҺжіЁй”ҖгҖӮ

4.е·ІеңЁзЁҺеҠЎжңәе…іиҝӣиЎҢдәҶзӨҫдҝқзҷ»и®°зҡ„пјҢиҝҳйңҖиҰҒеҠһзҗҶжіЁй”Җдҝқйҷ©иҙ№зјҙиҙ№дҝЎжҒҜзҷ»и®°гҖӮ

5.дјҒдёҡжіЁй”ҖеҗҺиҙҰз°ҝзӯүж¶үзЁҺиө„ж–ҷдёҖе®ҡиҰҒжҢү规е®ҡдҝқеӯҳпјҢдёҚеҫ—ж“…иҮӘй”ҖжҜҒпјҢд№ӢеүҚе°ұжңүдәәеӣ дёәж— зҹҘй”ҖжҜҒеҗҺиў«еҲӨеҲ‘пјҒ

жқҘжәҗпјҡиҙўзЁҺеҲҳдёүе“ҘпјҢзЁҺе‘јзҪ‘пјҢж¶ӣе“ҘиҜҙзЁҺпјҢиҙўдјҡз ”жһҗпјҢжў…жқҫи®ІзЁҺпјҢеӣҪ家зЁҺеҠЎеұҖзӯүгҖӮеҶ…е®№д»…дҫӣиҜ»иҖ…еӯҰд№ гҖҒдәӨжөҒд№Ӣзӣ®зҡ„гҖӮеҰӮжңүдёҚеҰҘпјҢиҜ·иҒ”зі»еҲ йҷӨгҖӮ