+

дёҡз»©з®ҖиҜ„

2023е№ҙ8жңҲ25ж—Ҙе…¬еҸёжҠ«йңІеҚҠе№ҙжҠҘпјҢдёҠеҚҠе№ҙе…¬еҸёе®һзҺ°иҗҘ收130.90дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ3.35%пјӣе®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ22.57дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ43.79%пјҢдәҢеӯЈеәҰиҗҘ收63.57дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ19.33%пјҢеҪ’жҜҚеҮҖеҲ©ж¶Ұ10.72дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ52.76%гҖӮ

з»ҸиҗҘеҲҶжһҗ

з„ҰзӮӯзӣҲеҲ©дҫқ然жңүжүҖжүҝеҺӢпјҢз„Ұз…Өдә§иғҪжү©е……зј“и§Јз„ҰзӮӯеҺӢеҠӣгҖӮдәҢеӯЈеәҰпјҢ收еҲ°з„ҰзӮӯдёҡеҠЎеҪұе“ҚпјҢе…¬еҸёзҡ„ж•ҙдҪ“дёҡз»©иЎЁзҺ°зӣёеҜ№жүҝеҺӢпјҢз„ҰзӮӯдәҢеӯЈеәҰе®һзҺ°дә§й”Җ179гҖҒ184дёҮеҗЁпјҢеҹәжң¬е®һзҺ°дә§иғҪж»ЎиҙҹиҚ·иҝҗиЎҢпјҢиҷҪ然жңҖеӨ§зЁӢеәҰдёҠйҷҚдҪҺеӣәе®ҡжҠҳж—§еёҰжқҘзҡ„еҪұе“ҚпјҢдҪҶиЎҢдёҡжүҝеҺӢжҳҺжҳҫпјҢдәҢеӯЈеәҰз„ҰзӮӯй”Җе”®д»·ж јзҺҜжҜ”дёӢйҷҚ23%пјҢз»Ҳз«ҜдёӢжёёжҲҝең°дә§еҸҠеҹәе»әзҡ„жҒўеӨҚзӣёеҜ№зј“ж…ўпјҢиЎҢдёҡж–°еўһдә§иғҪйҡҫд»Ҙжңүж•Ҳж¶ҲеҢ–пјҢдҫӣз»ҷе……иЈ•еҜјиҮҙдә§е“ҒеҚ•зҺҜиҠӮз„Ұз…Ө-з„ҰзӮӯд»·е·®еӨ§е№…收зӘ„пјҢиЎҢдёҡиҝӣе…ҘдәҸжҚҹзҠ¶жҖҒпјҢе…¬еҸёйҖҡиҝҮе·®ејӮеҢ–еёғеұҖеҸҠиҮӘиә«зҡ„з„Ұз…ӨиҮӘдҫӣжҸҗеҚҮжқҘйҷҚдҪҺз„ҰзӮӯзӣҲеҲ©еҺӢеҠӣпјҢзӣҲеҲ©ж°ҙе№ій«ҳдәҺиЎҢдёҡж°ҙе№ігҖӮ

дјҙйҡҸз»Ҳз«ҜйңҖжұӮзј“ж…ўжҒўеӨҚпјҢе…¬еҸёзҡ„жҲҗжң¬дјҳеҠҝиҝӣдёҖжӯҘеҮёжҳҫпјҢзғҜзғғдёҡеҠЎзӣҲеҲ©жҢҒз»ӯж”№е–„гҖӮдәҢеӯЈеәҰе…¬еҸёзғҜзғғдә§е“ҒиҝҗиЎҢиҺ·еҫ—ж”№е–„пјҢдёҖж–№йқўеҺҹжқҗж–ҷз…ӨзӮӯд»·ж јжңүжүҖеӣһи°ғпјҢз…ӨеӨҙе·ҘиүәиҺ·еҫ—жӯЈеёёеӣһеҪ’пјҢеҸҰдёҖж–№йқўпјҢдёӢжёёйңҖиҰҒйҖҗжӯҘдҝ®еӨҚпјҢиЎҢдёҡд»·е·®иҺ·еҫ—дёҖе®ҡзЁӢеәҰж”№е–„гҖӮе…¬еҸёдҪңдёәжҳҫи‘—зҡ„жҲҗжң¬з®ЎжҺ§дјҳз§ҖдјҒдёҡпјҢзғҜзғғеҚ•еҗЁеҮҖеҲ©иҺ·еҫ—жҳҺжҳҫж”№е–„гҖӮдәҢеӯЈеәҰе…¬еҸёзҡ„зғҜзғғдә§й”ҖйҮҸзәҰдёә30дёҮеҗЁпјҢзҺҜжҜ”жңүжүҖдёӢйҷҚпјҢдҪҶдјҙйҡҸдёӢеҚҠе№ҙе…¬еҸёзҡ„е®ҒеӨҸдёүжңҹйЎ№зӣ®зҡ„зғҜзғғзҺҜиҠӮйҖҗжӯҘжҠ•дә§пјҢе…¬еҸёзҡ„зғҜзғғдёҡеҠЎиҝҳжңүиҝӣдёҖжӯҘжҸҗеҚҮпјҢеёҰеҠЁж•ҙдҪ“дёҡз»©иҺ·еҫ—ж”№е–„гҖӮ

ж–°йЎ№зӣ®йҖҗжӯҘиҝӣе…ҘжҠ•дә§жңҹпјҢдә§е“Ғз§Қзұ»иҝӣдёҖжӯҘдё°еҜҢгҖӮе…¬еҸёеңЁзғҜзғғдә§е“ҒдјҳеҢ–жҲҗжң¬жү©е……дә§иғҪзҡ„еҗҢж—¶пјҢдё°еҜҢиҮӘиә«зҡ„дә§е“Ғз§Қзұ»пјҢ20дёҮеҗЁ/е№ҙиӢҜд№ҷзғҜйЎ№зӣ®е·ІдәҺ8жңҲеҲқжҠ•е…ҘиҜ•з”ҹдә§е№¶з”ҹдә§еҮәеҗҲж јдә§е“ҒпјҢе®ҒдёңдёүжңҹзғҜзғғйЎ№зӣ®иҒҡзғҜзғғиЈ…зҪ®е·Із»ҸжҠ•е…ҘиҜ•з”ҹдә§пјҢдёӢеҚҠе№ҙ25дёҮеҗЁEVAдә§иғҪд№ҹе°ҶйҖҗжӯҘиҝӣе…ҘжҠ•дә§йҳ¶ж®өгҖӮеңЁжӯӨд№ӢдёҠпјҢе…¬еҸёеҶ…и’ҷеҸӨ300дёҮеҗЁ/е№ҙзғҜзғғйЎ№зӣ®е»әи®ҫжҢүз…§ж—ўе®ҡи®ЎеҲ’йЎәеҲ©иҝӣиЎҢпјҢжңүжңӣеңЁжҳҺе№ҙеә•е®һзҺ°жҠ•дә§пјҢеңЁжҢҒз»ӯй«ҳйҖҹжҲҗй•ҝзҡ„еҹәзЎҖдёҠиҝӣдёҖжӯҘжһ„е»әе№іеҸ°еҹәзЎҖгҖӮ

зӣҲеҲ©йў„жөӢгҖҒдј°еҖјдёҺиҜ„зә§

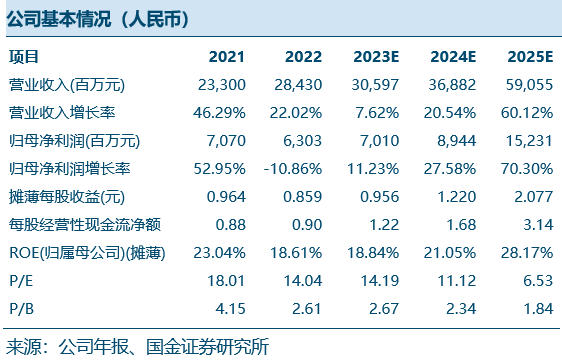

з”ұдәҺз„ҰзӮӯдёҡеҠЎзӣҲеҲ©зӣёеҜ№жүҝеҺӢпјҢдёӢи°ғе…¬еҸё2023е№ҙзӣҲеҲ©13%пјҢйў„дј°е…¬еҸё2023-2025е№ҙе®һзҺ°иҗҘдёҡ收е…Ҙ305.97гҖҒ368.82гҖҒ590.55дәҝе…ғпјҢе®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ70.10гҖҒ89.44гҖҒ152.31дәҝе…ғпјҢEPSеҲҶеҲ«дёә0.96гҖҒ1.22гҖҒ2.08е…ғ/иӮЎпјҢеҪ“еүҚиӮЎд»·еҜ№еә”дј°еҖјеҲҶеҲ«дёә14гҖҒ11гҖҒ7еҖҚPEпјҢз»ҷдёҺвҖңд№°е…ҘвҖқиҜ„зә§гҖӮ

йЈҺйҷ©жҸҗзӨәпјҡеҺҹж–ҷд»·ж јеү§зғҲжіўеҠЁпјӣиЎҢдёҡз«һдәүеҠ еү§пјӣдёӢжёёйңҖжұӮдёҚиҫҫйў„жңҹйЈҺйҷ©гҖӮ

пјӢ

еҫҖжңҹжҠҘе‘Ҡ

2.гҖҠе®қдё°иғҪжәҗе…¬еҸёзӮ№иҜ„пјҡеҹәжң¬йқўйҖҗжӯҘеӣһжҡ–пјҢдёҡз»©жңүжңӣйҖҗеӯЈж”№е–„гҖӢпјҢ2023.4.21

3.гҖҠе®қдё°иғҪжәҗе…¬еҸёзӮ№иҜ„пјҡжҲҗжң¬дјҳеҠҝеҮёжҳҫпјҢз–«жғ…зј“и§Је…·жңүдҝ®еӨҚз©әй—ҙгҖӢпјҢ2023.3.10

пјӢ

жҠҘе‘ҠдҝЎжҒҜ

иҜҒеҲёз ”究жҠҘе‘ҠпјҡгҖҠе®қдё°иғҪжәҗе…¬еҸёзӮ№иҜ„гҖӢ

еҜ№еӨ–еҸ‘еёғж—¶й—ҙпјҡ2023е№ҙ08жңҲ26ж—Ҙ

жҠҘе‘ҠеҸ‘еёғжңәжһ„пјҡеӣҪйҮ‘иҜҒеҲёиӮЎд»Ҫжңүйҷҗе…¬еҸё

еҹәзЎҖеҢ–е·Ҙз»„

еҲҶжһҗеёҲпјҡйҷҲеұ№пјҲжү§дёҡS1130521050001пјү

chenyi3пј gjzq.com.cn

еҲҶжһҗеёҲпјҡжқЁзҝјиҚҘпјҲжү§дёҡS1130520090002пјү

yangyiyingпј gjzq.com.cn

гҖҗеӣҪйҮ‘еҢ–е·Ҙ&ж–°жқҗж–ҷеӣўйҳҹгҖ‘

йҷҲВ В еұ№В

Email:chenyi3@gjzq.com.cnВ

жқЁзҝјиҚҘ

Email:yangyiying@gjzq.com.cn

зҺӢжҳҺиҫү

Email:wangmh@gjzq.com.cn

йҮ‘ В з»ҙ

Email:jinw@gjzq.com.cn

жқҺеҗ«й’°

Email:lihanyu@gjzq.com.cn

д»»е»әж–Ң

Email:renjb@gjzq.com.cn

зӮ№еҮ»дёӢж–№йҳ…иҜ»еҺҹж–ҮпјҢиҺ·еҸ–жӣҙеӨҡжңҖж–°иө„и®Ҝ