一、高盛如何看当前的市场分歧

高盛指出,自 2024 年 10 月微软披露 1QFY 业绩以来,股价累计回调约 13%,显著跑输同期纳斯达克指数。报告认为,市场情绪转弱主要集中在三点:

对 OpenAI 生态及其长期回报路径的担忧;

对应用软件被 AI“去中介化”的讨论,尤其是生产力与业务流程部门(约占微软收入的 43%);

对 Azure 在云基础设施层面的竞争地位及增速可持续性的疑虑。

在此背景下,高盛认为,微软财报前的风险回报结构呈现出“偏正向”的特征。

二、Azure:增长路径与市场预期的差异

在 Azure 相关问题上,高盛的分析重点并非单一季度的同比增速,而是增长路径是否仍具可见性。

对 2QFY,高盛预计 Azure 在固定汇率口径下的增速约为 39%,高于公司此前给出的 37% 指引;

对 3QFY,高盛预计管理层给出的指引区间在 38%–40%,与市场当前一致预期(38%)相比仍存在上行空间;

从更长周期看,高盛认为未来 12–24 个月 Azure 增速存在回到 40%–45% 区间的路径。

报告强调,Azure 的增长并非单纯由“算力投入”线性决定,而是与微软在 AI 场景中的资源分配策略密切相关。

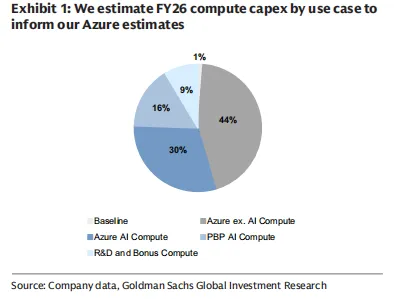

三、AI 投入:高盛如何拆解微软的 Capex 结构

针对市场对资本开支与 Azure 收入匹配度的疑问,高盛在报告中对微软的 AI 相关算力投入进行了进一步拆解。

高盛将微软的算力需求划分为三类:

第一方应用(1P)包括 Copilot 等微软自有应用。这部分算力可能具备优于 Azure IaaS 的单位经济性。

内部研发用途主要服务于 Microsoft AI(MAI)相关的模型研发,用于特定垂直场景的 LLM 能力优化。

Azure 客户承诺包括对 OpenAI 等大客户的算力交付责任。

在该框架下,高盛认为,微软的资本开支并非“单点押注 Azure 增速”,而是在多个 AI 应用层之间进行更具战略性的配置。这也是高盛对 Azure 中期表现保持信心的重要原因之一。

四、Copilot:企业级 AI 落地的进展信号

在需求端,高盛基于近期与系统集成商(SI)及企业客户的调研,认为 Copilot 的采用情况较一年前明显改善。

报告中的主要观察包括:

企业 AI 预算环境较去年更为宽松,宏观不确定性下降;

Copilot 已从早期试点阶段,逐步进入更大规模部署;

Office 365 的 ARPU 增速已从 3QFY25 的 5% 提升至 1QFY26 的 11%;

在部分客户中,Copilot 被视为“多工具整合方案”,在成本与功能之间具备较高性价比。

与此同时,高盛也提到,当前 Copilot 的推广仍伴随一定程度的折扣策略,且企业在使用过程中仍需适应新的工作流与提示方式。

五、竞争格局与差异化因素

针对市场对应用层竞争的担忧(包括来自 Anthropic、Claude 等工具的压力),高盛认为微软的优势主要体现在:

深度嵌入企业工作流的分发能力;

在安全、合规与企业级可靠性方面的长期积累;

能够在 Azure AI 堆栈之上,对不同模型进行抽象与整合。

报告指出,高盛并不认为 Copilot 必然排他性胜出,而是更接近于与其他 AI 工具“共存”的格局,类似于 Microsoft Defender 与 CrowdStrike 在安全领域的关系。

六、硅片与成本控制:边际改善的潜在来源

在供给侧,高盛提到两点值得关注的变化:

微软已引入 AMD 作为 GPU 的第二供应来源,并持续拓展对多种第三方算力架构的访问;

在折旧压力上升的背景下,管理层对运营成本的关注度较一年前明显提升,高盛预计不含 D&A 的费用增速约为 12%。

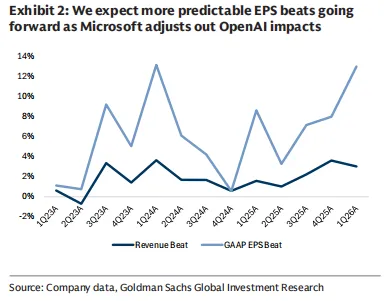

此外,OpenAI 投资的会计处理方式调整,也有助于降低未来 EPS 波动性,提高业绩可预测性。

综合来看,高盛在本次研报中维持对微软的 Buy 评级,并给出 655 美元 的 12 个月目标价。其核心判断并不建立在单一季度业绩超预期之上,而是基于以下几项关键假设:

Azure 增速在中期仍具备回升空间;

AI 相关资本开支具备更优的结构性回报;

Copilot 与企业级 AI 应用正逐步进入规模化落地阶段。

后续验证仍将取决于 Azure 增速兑现、AI 投入的实际回报,以及应用层竞争格局的进一步演进。