(报名回放,合格投资者请扫描添加小伙伴!)

核心内容:

行业规模突破22万亿的关键数据

百亿私募阵营扩容至113家

量化私募成为增长主力军

1、行业规模:突破 22 万亿元大关,证券类私募成增长核心

2025 年,私募基金行业管理规模实现历史性跨越,从年初的 19.91 万亿元稳步攀升至 11 月末的 22.09 万亿元,年内净增规模超过 2 万亿元,成功突破 22 万亿元大关并屡创历史新高。这一规模增长终结了此前长达两年多的调整周期,标志着行业正式进入新一轮扩张阶段。2025 年 4 月末,行业规模重新站上20 万亿元关口,下半年增长加速,10 月末首次突破 22 万亿元达到 22.05 万亿元,11 月末进一步刷新纪录,展现出强劲的增长韧性。

从产品类型来看,私募证券投资基金成为拉动规模扩张的核心引擎。这类基金年初存续规模仅为 5.21万亿元,10 月末即攀升至 7.01 万亿元,首次突破 7 万亿元大关,截至 11 月末规模进一步增至 7.04 万亿元,年内累计增量高达 1.83 万亿元,占全行业净增规模的 90% 以上。规模增长的背后,一方面得益于 A 股市场显著回暖带来的业绩驱动,另一方面则是居民财富配置需求的结构性转变。在 "房住不炒" 政策持续深化与利率下行的背景下,居民财富从传统资产向金融资产转移的趋势明显,权益类资产作为增值潜力突出的配置选项,受到越来越多投资者青睐。

百亿规模私募阵营的快速壮大成为行业规模扩张的重要风向标。截至 2025 年 10 月底,百亿私募数量一举突破 113 家,单月新晋百亿私募达到 18 家,行业再度回到 "百家百亿" 的双百时代。与上一轮百亿潮相比,本轮扩容呈现出两个显著特征:一是扩容速度更快,反映出资金回流私募产品的意愿强烈;二是量化私募成为新晋百亿的绝对主力,百亿量化私募数量已明显超过百亿主观私募,成为行业规模增长的核心推动力。

募资端的回暖为规模增长提供了直接支撑。2025 年下半年以来,私募募资环境持续改善,备案数据持续走高。11 月新备案私募基金数量达 1689 只,新备案规模达 1074.27 亿元,单月备案规模创下近四年新高,其中私募证券基金备案规模高达 792.81 亿元,占比超过 74%,显示大量资金通过股票私募产品入市。11 月,私募证券产品备案数量达到 1285 只,环比增长近三成,创下年内月度备案数量次高纪录,募资端的活跃为行业规模扩张奠定了坚实基础。

1.2 业绩表现:平均收益率超 25%,各策略全面盈利

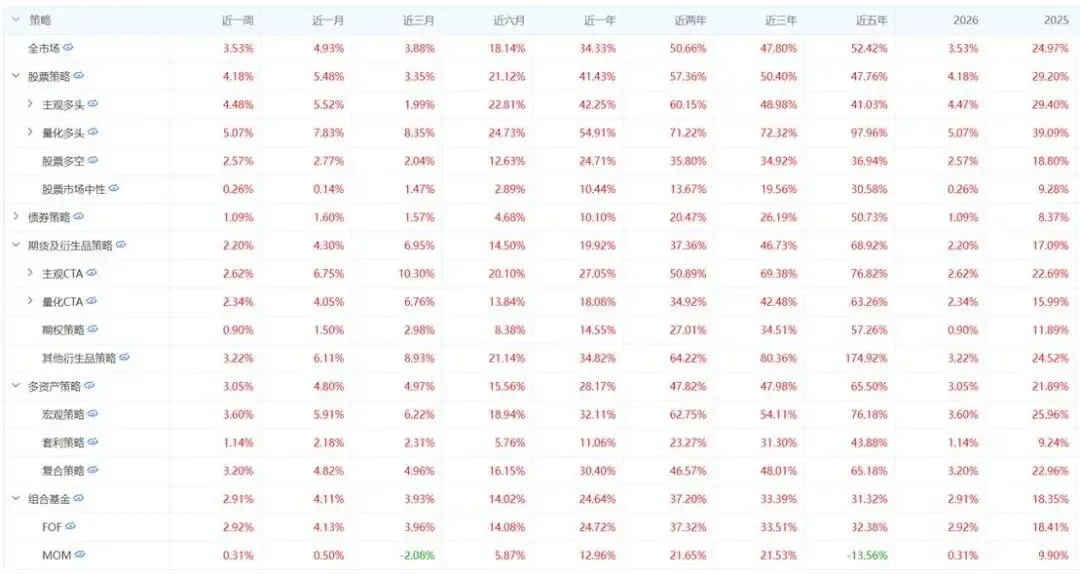

2025 年,境内私募证券全行业盈利面与收益率均创近年新高。根据私募排排网统计,全市场有业绩记录的 9934 只私募证券产品中,8915 只产品实现正收益,正收益占比达 89.74%;全市场各策略平均收益率达 24.97%,收益中位数亦录得 18.78%,这一业绩表现不仅远超 2024 年,也显著高于过去五年的平均水平。

从各细分策略业绩来看,呈现出差异化增长态势,其中股票策略以绝对优势成为收益冠军。股票策略平均收益率高达 29.20%,充分受益于 2025 年 A 股市场的结构性行情。在股票策略各子策略中,量化多头表现尤为突出,平均收益率39.09%;主观多头表现仅次于量化多头,产品平均收益率 29.40%,均大幅跑赢同期大盘指数。

多资产策略凭借跨资产配置的特性,实现了收益与风险的良好平衡。该策略正收益占比 90.61%,略高于股票策略;平均收益率 25.96%,通过在股票、债券、衍生品等多类资产中灵活调配,有效平滑了单一市场波动,展现出较强的抗风险能力。

组合基金则成为 2025 年最稳健的策略,正收益占比高达 96.19%,位列策略前列;尽管平均收益率 18.41% 低于股票策略和多资产策略,但中业绩整体表现相对更稳健些,通过分散投资最大限度降低了单一投资标的风险。

期货及衍生品策略整体表现良好,产品正收益占比 84.86%,平均收益率 17.09%,中位数收益率 10.40%;债券策略作为传统的求稳型策略,依旧保持稳定表现,正收益占比 89.93%,平均收益率 8.37%,成为低风险偏好投资者的重要选择。

1.3 行业格局:头部集中加剧,供给侧改革深化

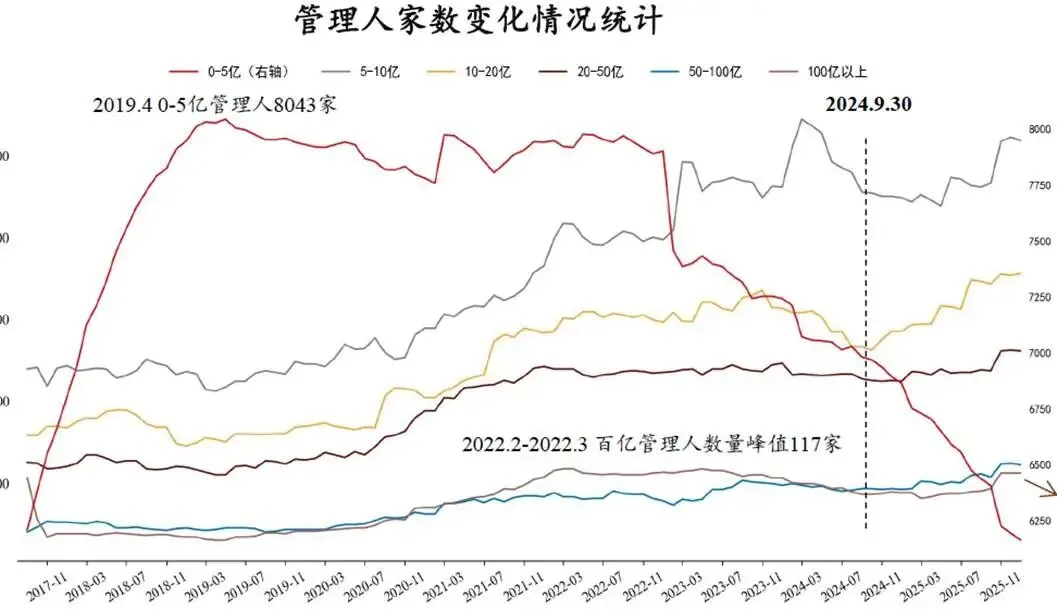

2025 年,私募基金行业的马太效应进一步加剧,头部机构与中小机构的差距持续拉大,行业供给侧改革成效显著。在监管趋严、市场竞争加剧的背景下,行业呈现出 "头部虹吸、尾部出清" 的鲜明特征,资源加速向优质机构集中。

从管理人数量来看,行业总量持续萎缩,大量小型私募被淘汰出局。2025 年注销的管理人数量多达 500 多家,连续 4 年年度注销数量超过 500 家,行情出清趋势明显。这些被淘汰的机构主要集中在 0-5 亿规模的小私募,普遍存在投研能力不足、风控体系不完善、合规意识薄弱等问题,在市场竞争与监管压力下难以持续经营。与此形成鲜明对比的是,头部机构的市场份额持续提升,尤其是百亿级私募的规模占比不断扩大,行业资源配置效率显著提升。

行业竞争的焦点正从规模扩张转向核心能力建设,行业竞争进入 "赢者通吃" 的新阶段。随着市场环境的变化,单纯追求规模增长的发展模式已难以为继,头部机构纷纷加大在投研、技术、人才等方面的投入,构建核心竞争力。AI 大模型在投研体系的深度嵌入、算力设施的升级迭代、因子挖掘的精细化发展,成为头部量化机构的竞争重点;而主观私募则聚焦于行业研究深度、个股精选能力和风险控制水平的提升。

在清晰的行业格局之下,是各策略路线的激烈竞逐。究竟哪种策略在2025年脱颖而出?其中又揭示了怎样的市场逻辑?敬请关注本系列第二篇(上),【2025私募复盘②】策略深度篇(上):指增策略称王,中性策略承压。我们将为您深度解析指数增强与市场中性策略的业绩风云。

每周《周度市场观察》《量化策略周度TOP50榜单》《管理人深度尽调报告》等完整版,深度投研成果资料,请下方扫码加入合投私募俱乐部,进入策略方舟服务平台!

一站式私募服务平台

专业路演:定期举办管理人闭门交流,提供与核心团队直面沟通的独家机会

深度报告:基于专业尽调与路演对话,输出系统化、可落地的深度研究报告

私募社群:打造聚焦私募投资的高质量交流平台,助力信息共享与认知提升

护航服务:“投前精选-投中支持-投后跟踪”的全流程赋能,解决投资实践核心痛点

提醒:以上数据来自基金管理人、托管人或数据机构,具体投资前一定要看产品合同,搞清楚策略逻辑和风险。没有 “稳赚不赔” 的策略,只有 “适合自己” 的选择,别盲目跟风!

市场有风险,投资需谨慎。本文中对任何管理机构、策略或产品的提及与分析,均不代表其未来表现,亦不构成任何投资邀约。私募基金仅面向合格投资者募集,投资者在做出任何投资决定前,应详细阅读相关产品的法律文件。

私募不盲投:从策略解析到圈层价值,一站式私募投资护航体系来了

机构投资者

净资产 ≥ 1000万元 单只基金投资金额 ≥ 100万元

个人投资者

金融资产 ≥ 300万元 近三年年均收入 ≥ 50万元 单只基金投资金额 ≥ 100万元

特别提醒,私募基金投资风险较高,本文内容仅作交流参考,不构成任何投资建议和销售推荐。

声明:如果您发现我的分析有错误和遗漏的地方,欢迎指正和补充。 投资有风险,投资需谨慎。以上内容中不代表任何投资建议或承诺,投资者不应将此作为投资或决策依据。 您在做出投资决策之前,请仔细阅读基金合同等说明,充分认识该基金产品的风险收益特征和产品特性,认真考虑各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。产品的过往业绩并不预示其未来表现。 投资有风险,请谨慎选择。