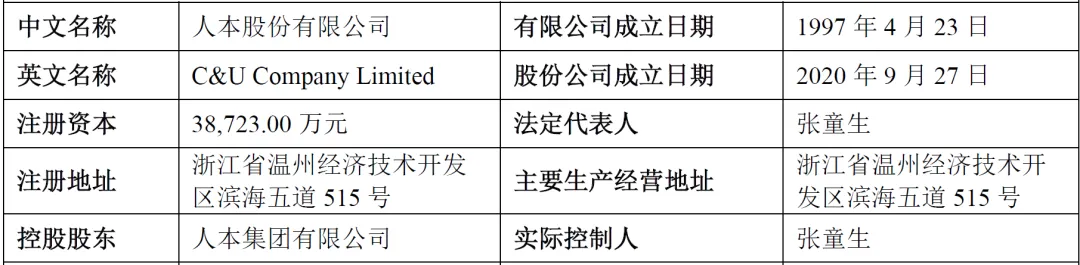

дёҖгҖҒдјҒдёҡжҰӮеҶө

дәәжң¬иӮЎд»Ҫжңүйҷҗе…¬еҸёпјҲC&Ucompany LimitedпјүжҲҗз«ӢдәҺ1991е№ҙпјҢжҖ»йғЁдҪҚдәҺжөҷжұҹзңҒжё©е·һз»ҸжөҺжҠҖжңҜејҖеҸ‘еҢәж»Ёжө·дә”йҒ“515еҸ·гҖӮе…¬еҸёдё»иҰҒд»ҺдәӢиҪҙжүҝеҸҠзӣёе…ідә§е“Ғзҡ„з ”еҸ‘гҖҒз”ҹдә§е’Ңй”Җе”®пјҢжҳҜжҲ‘еӣҪ规模жңҖеӨ§гҖҒе“Ғзұ»жңҖе…Ёзҡ„з»јеҗҲжҖ§иҪҙжүҝеҲ¶йҖ йӣҶеӣўпјҢиҮӘ2013е№ҙиө·иҝһз»ӯеҚҒдәҢе№ҙдә§й”ҖйҮҸдҪҚеұ…еӣҪеҶ…иЎҢдёҡйҰ–дҪҚпјҢжҳҜе”ҜдёҖиҝӣе…Ҙе…ЁзҗғиҪҙжүҝиЎҢдёҡеүҚеҚҒзҡ„дёӯеӣҪдјҒдёҡгҖӮ

е…¬еҸёдёҡеҠЎиҢғеӣҙиҰҶзӣ–е…ЁзҗғдёғеҚҒдҪҷдёӘеӣҪ家е’Ңең°еҢәпјҢеўғеҶ…еӨ–е»әз«ӢдәҶд№қеӨ§з”ҹдә§еҹәең°пјҢеҢ…жӢ¬жё©е·һгҖҒжқӯе·һгҖҒдёҠжө·гҖҒж№–е·һзӯүеӣҪеҶ…е…«еӨ§еҹәең°еҸҠиҸІеҫӢе®ҫжө·еӨ–еҹәең°пјҢе‘ҳе·ҘжҖ»ж•°иҝ‘дёӨдёҮеҗҚгҖӮ

дәҢгҖҒиӮЎжқғз»“жһ„

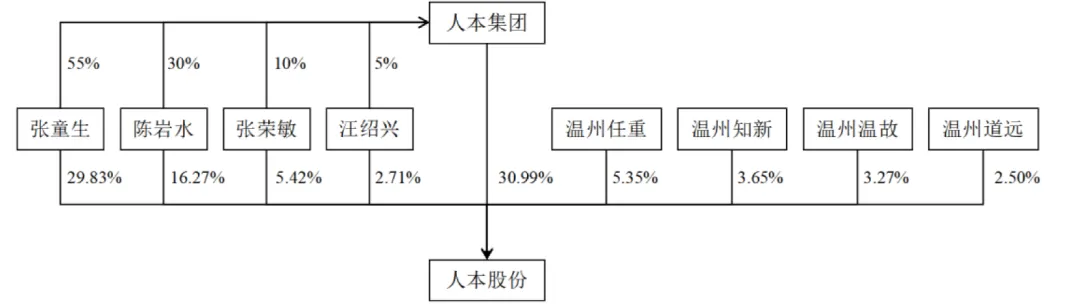

жҲӘиҮіжӢӣиӮЎиҜҙжҳҺд№ҰзӯҫзҪІж—ҘпјҢе…¬еҸёжҖ»иӮЎжң¬дёә38,723.00дёҮиӮЎпјҢиӮЎжқғз»“жһ„зӣёеҜ№йӣҶдёӯдё”зЁіе®ҡгҖӮжҺ§иӮЎиӮЎдёңдёәдәәжң¬йӣҶеӣўжңүйҷҗе…¬еҸёпјҢзӣҙжҺҘжҢҒжңү12,000.00дёҮиӮЎпјҢеҚ жҜ”30.99%пјӣе®һйҷ…жҺ§еҲ¶дәәдёәеј з«Ҙз”ҹпјҢзӣҙжҺҘжҢҒжңү11,550.00дёҮиӮЎпјҲеҚ жҜ”29.83%пјүпјҢ并йҖҡиҝҮдәәжң¬йӣҶеӣўй—ҙжҺҘжҺ§еҲ¶30.99%зҡ„иЎЁеҶіжқғпјҢеҗҲи®ЎжҺ§еҲ¶е…¬еҸё60.82%зҡ„иЎЁеҶіжқғпјҢеҜ№е…¬еҸёйҮҚеӨ§еҶізӯ–е…·жңүдё»еҜјдҪңз”ЁгҖӮ

е…¶д»–дё»иҰҒиӮЎдёңеҢ…жӢ¬йҷҲеІ©ж°ҙпјҲзӣҙжҺҘжҢҒиӮЎ16.27%пјүгҖҒеј иҚЈж•ҸпјҲзӣҙжҺҘжҢҒиӮЎ5.42%пјүгҖҒжұӘз»Қе…ҙпјҲзӣҙжҺҘжҢҒиӮЎ2.71%пјүпјҢд»ҘеҸҠеӣӣ家е‘ҳе·ҘжҢҒиӮЎе№іеҸ°пјҲжё©е·һд»»йҮҚгҖҒжё©е·һзҹҘж–°гҖҒжё©е·һжё©ж•…гҖҒжё©е·һйҒ“иҝңпјүпјҢеҲҶеҲ«жҢҒиӮЎ5.35%гҖҒ3.65%гҖҒ3.27%гҖҒ2.50%гҖӮжң¬ж¬ЎеҸ‘иЎҢеҗҺпјҢеҗ„иӮЎдёңжҢҒиӮЎжҜ”дҫӢе°Ҷзӣёеә”зЁҖйҮҠпјҢдҪҶе®һйҷ…жҺ§еҲ¶дәәжҺ§иӮЎең°дҪҚдёҚдјҡеҸ‘з”ҹж №жң¬еҸҳеҢ–гҖӮ

дёүгҖҒдёҡеҠЎжғ…еҶө

пјҲдёҖпјүдё»иҰҒдёҡеҠЎ

е…¬еҸёд»ҘиҪҙжүҝз ”еҸ‘гҖҒз”ҹдә§гҖҒй”Җе”®дёәж ёеҝғпјҢеҪўжҲҗвҖңз ”еҸ‘-йҮҮиҙӯ-з”ҹдә§-й”Җе”®вҖқе…Ёдә§дёҡй“ҫеёғеұҖгҖӮз ”еҸ‘ж–№йқўпјҢеңЁдёҠжө·гҖҒиҠңж№–зӯүең°и®ҫз«Ӣз ”еҸ‘дёӯеҝғпјҢеңЁеҫ·еӣҪгҖҒзҫҺеӣҪи®ҫз«ӢжҠҖжңҜдёӯеҝғдёҺе·ҘзЁӢдёӯеҝғпјӣйҮҮиҙӯж–№йқўпјҢз”ұеӯҗе…¬еҸёжөҷжұҹеҸҢеҠЁе’Ңе’ҢеҚҸзІҫе·Ҙз»ҹзӯ№еҺҹжқҗж–ҷеҸҠйғЁд»¶йҮҮиҙӯпјӣз”ҹдә§ж–№йқўпјҢд№қеӨ§з”ҹдә§еҹәең°иҰҶзӣ–е…Ёе·ҘеәҸиҮӘдё»з”ҹдә§пјӣй”Җе”®ж–№йқўпјҢеўғеҶ…и®ҫдёүеҚҒдҪҷ家й”Җе”®еӯҗе…¬еҸёпјҢеўғеӨ–еңЁж¬§зҫҺгҖҒж—Ҙжң¬зӯүең°еёғеұҖй”Җе”®зҪ‘з»ңгҖӮ

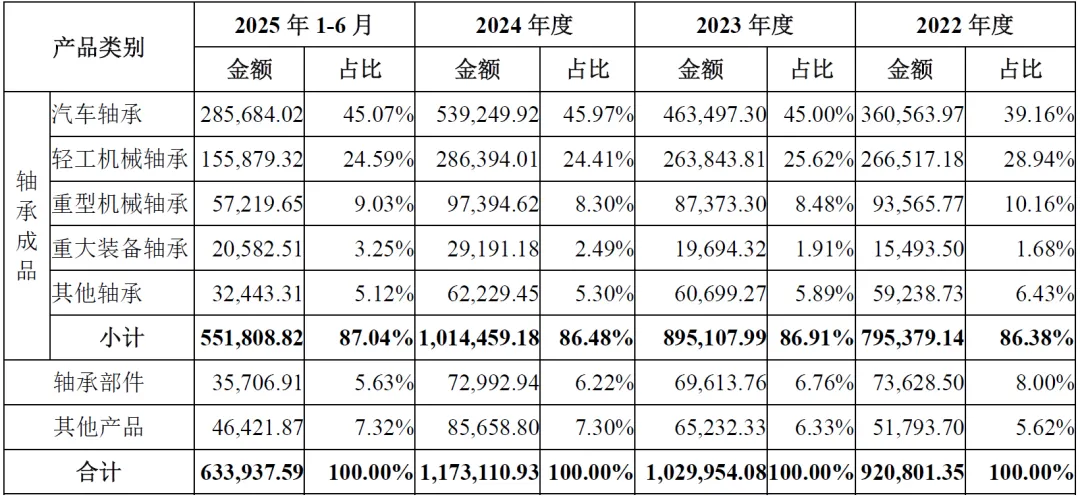

е…¬еҸёж ёеҝғдёҡеҠЎеҢ…жӢ¬пјҡжұҪиҪҰиҪҙжүҝвҖ”вҖ”ж¶өзӣ–жұҪиҪҰеә•зӣҳзі»з»ҹгҖҒеҠЁеҠӣеҸҠиҪ®зі»зі»з»ҹгҖҒдј еҠЁзі»з»ҹгҖҒиҪ¬еҗ‘зі»з»ҹзӯүе…Ёзі»еҲ—иҪҙжүҝпјҢжҳҜе…¬еҸёж”¶е…Ҙзҡ„йҮҚиҰҒз»„жҲҗйғЁеҲҶгҖӮиҪ»е·Ҙжңәжў°иҪҙжүҝвҖ”вҖ”дё»иҰҒеә”з”ЁдәҺ家з”өгҖҒе·Ҙдёҡз”өжңәгҖҒз”өеҠЁе·Ҙе…·гҖҒз”өжўҜзӯүйўҶеҹҹпјҢжҳҜе…¬еҸёдј з»ҹдјҳеҠҝдә§е“ҒгҖӮйҮҚеһӢжңәжў°иҪҙжүҝвҖ”вҖ”еҢ…жӢ¬е·ҘзЁӢжңәжў°гҖҒеҶңдёҡжңәжў°гҖҒеҶ¶йҮ‘жңәжў°зӯүйўҶеҹҹдҪҝз”Ёзҡ„иҪҙжүҝпјҢеёӮеңәйңҖжұӮзЁіе®ҡгҖӮйҮҚеӨ§иЈ…еӨҮиҪҙжүҝвҖ”вҖ”еҰӮиҪЁйҒ“дәӨйҖҡиҪҙжүҝгҖҒйЈҺеҠӣеҸ‘з”өиҪҙжүҝгҖҒзӣҫжһ„жңәиҪҙжүҝзӯүпјҢжҳҜе…¬еҸёжңӘжқҘеҸ‘еұ•зҡ„йҮҚзӮ№ж–№еҗ‘гҖӮ

дәҢгҖҒдё»иҰҒе®ўжҲ·еҸҠдҫӣеә”е•Ҷ

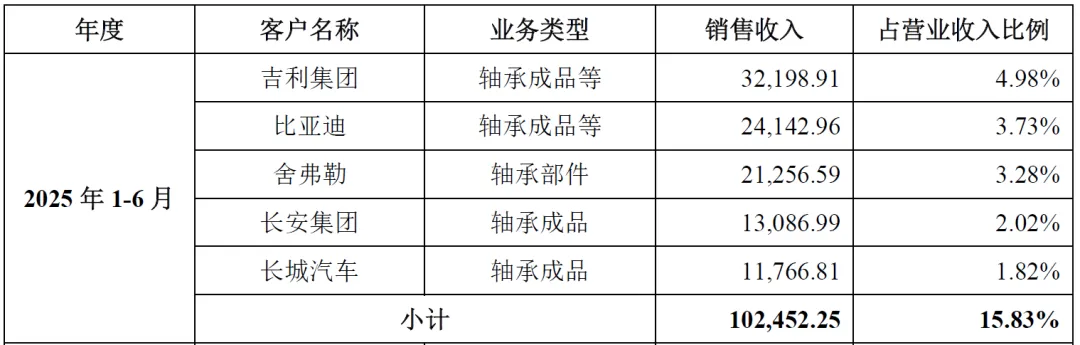

дәәжң¬иӮЎд»Ҫзҡ„е®ўжҲ·зҫӨдҪ“е№ҝжіӣпјҢж¶өзӣ–дәҶеӣҪеҶ…еӨ–дј—еӨҡзҹҘеҗҚдјҒдёҡе’ҢиЎҢдёҡйҫҷеӨҙдјҒдёҡгҖӮжҠҘе‘ҠжңҹеҶ…пјҢеүҚдә”еӨ§е®ўжҲ·й”Җ售收е…ҘеҚ иҗҘдёҡ收е…ҘжҜ”дҫӢеҲҶеҲ«дёә11.17%пјҲ2022е№ҙпјүгҖҒ13.61%пјҲ2023е№ҙпјүгҖҒ14.99%пјҲ2024е№ҙпјүгҖҒ15.83%пјҲ2025е№ҙ1-6жңҲпјүпјҢдёҚеӯҳеңЁеҚ•дёҖе®ўжҲ·дҫқиө–йЈҺйҷ©пјҢе®ўжҲ·з»“жһ„еҲҶж•ЈеҗҲзҗҶгҖӮ

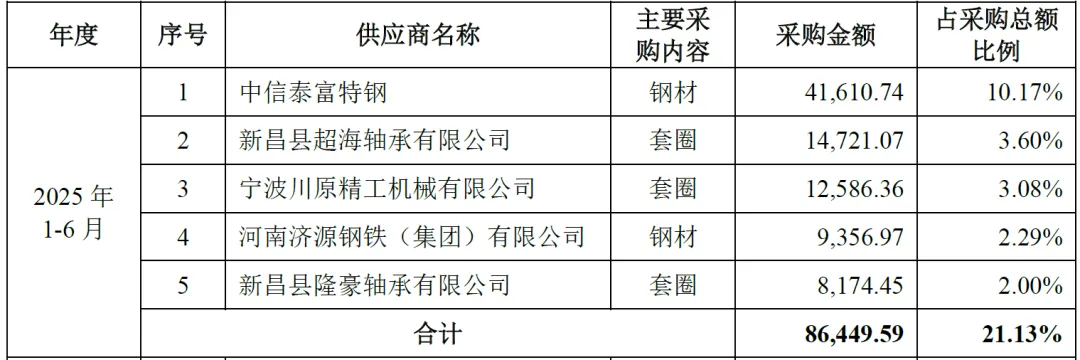

е…¬еҸёйҮҮиҙӯзҡ„дё»иҰҒеҺҹжқҗж–ҷеҢ…жӢ¬й’ўжқҗгҖҒй’ўз®ЎгҖҒ锻件зӯүй’ўжқҗеҲ¶е“ҒпјҢд»ҘеҸҠж»ҡеҠЁдҪ“гҖҒдҝқжҢҒжһ¶зӯүиҪҙжүҝйғЁд»¶пјҢе»әз«ӢдәҶй•ҝжңҹзЁіе®ҡзҡ„дҫӣеә”й“ҫеҗҲдҪңдҪ“зі»гҖӮеүҚдә”еӨ§дҫӣеә”е•Ҷд»Ҙй’ўжқҗз”ҹдә§дјҒдёҡе’ҢиҪҙжүҝйғЁд»¶еҠ е·ҘдјҒдёҡдёәдё»пјҢ2022-2025е№ҙ1-6жңҲпјҢеүҚдә”еӨ§дҫӣеә”е•ҶйҮҮиҙӯйҮ‘йўқеҚ жҜ”еҲҶеҲ«дёә25.56%гҖҒ23.91%гҖҒ22.36%гҖҒ21.13%пјҢйӣҶдёӯеәҰйҖҗе№ҙдёӢйҷҚпјҢдёҚеӯҳеңЁеҜ№еҚ•дёҖдҫӣеә”е•Ҷзҡ„йҮҚеӨ§дҫқиө–гҖӮ

еӣӣгҖҒиҙўеҠЎжғ…еҶө

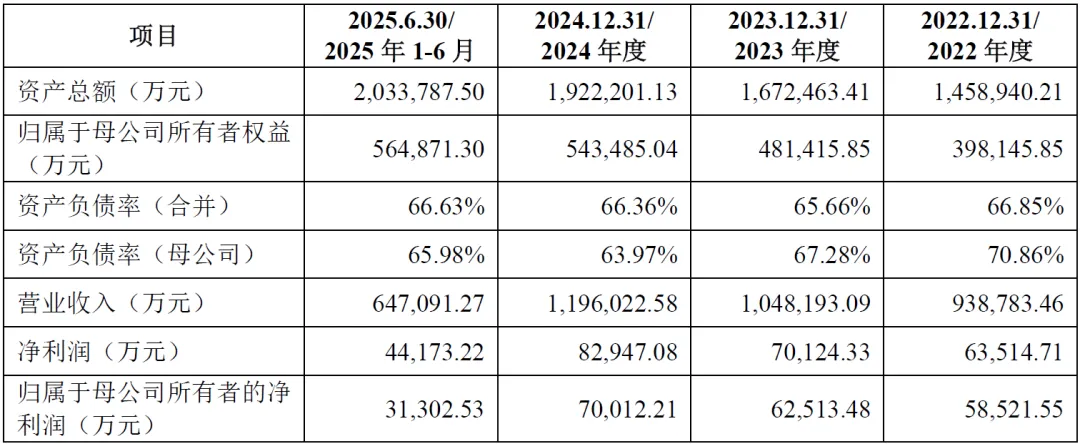

е…¬еҸёиө„дә§и§„жЁЎжҢҒз»ӯеўһй•ҝпјҢ2022-2024е№ҙеӨҚеҗҲеўһй•ҝзҺҮ15.68%пјҢдё»иҰҒзі»дёҡеҠЎжү©еј еҸҠдә§иғҪе»әи®ҫжүҖиҮҙгҖӮиө„дә§иҙҹеҖәзҺҮз»ҙжҢҒеңЁ65%-67%еҢәй—ҙпјҢзӣёеҜ№иҫғй«ҳпјҢдё»иҰҒеӣ з»ҸиҗҘиө„йҮ‘йңҖжұӮдҫқиө–银иЎҢеҖҹж¬ҫпјҢжҲӘиҮі2025е№ҙ6жңҲжң«пјҢ银иЎҢеҖҹж¬ҫдҪҷйўқеҚ иҙҹеҖәжҖ»йўқжҜ”дҫӢиҫҫ62.39%гҖӮжөҒеҠЁжҜ”зҺҮе’ҢйҖҹеҠЁжҜ”зҺҮеҹәжң¬зЁіе®ҡпјҢзҹӯжңҹеҒҝеҖәиғҪеҠӣеӨ„дәҺеҗҲзҗҶж°ҙе№іпјҢдҪҶйңҖе…іжіЁиҙҹеҖә规模еҸҠеҒҝеҖәеҺӢеҠӣгҖӮ

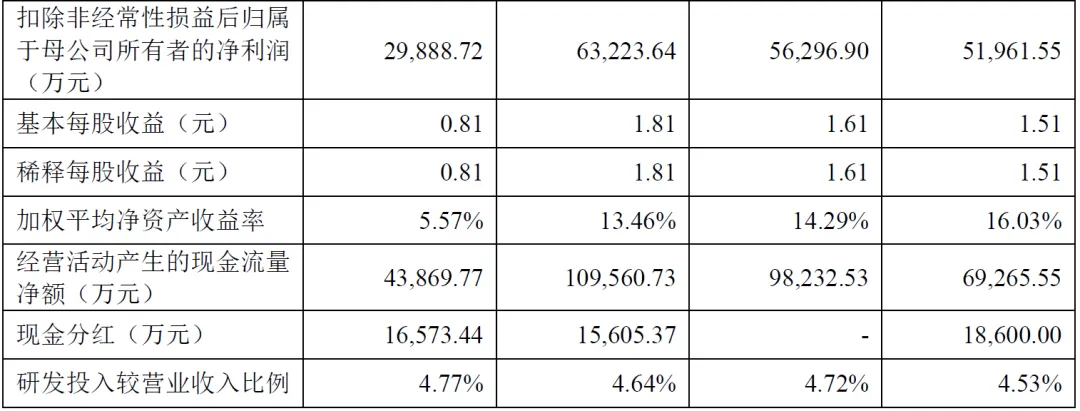

жҠҘе‘ҠжңҹеҶ…пјҢе…¬еҸёиҗҘдёҡ收е…Ҙе’ҢеҮҖеҲ©ж¶ҰеқҮе‘ҲзЁіеҒҘеўһй•ҝи¶ӢеҠҝпјҢ2022-2024е№ҙиҗҘдёҡ收е…ҘеӨҚеҗҲеўһй•ҝзҺҮ13.24%пјҢеҮҖеҲ©ж¶ҰеӨҚеҗҲеўһй•ҝзҺҮ14.77%пјҢзӣҲеҲ©иғҪеҠӣжҢҒз»ӯжҸҗеҚҮгҖӮ2025е№ҙ1-6жңҲпјҢиҗҘдёҡ收е…Ҙе’ҢеҮҖеҲ©ж¶ҰеҲҶеҲ«дёә64.71дәҝе…ғе’Ң4.42дәҝе…ғпјҢ延з»ӯеўһй•ҝжҖҒеҠҝгҖӮеҹәжң¬жҜҸиӮЎж”¶зӣҠд»Һ2022е№ҙ1.51е…ғеўһй•ҝиҮі2024е№ҙ1.81е…ғпјҢеҠ жқғе№іеқҮеҮҖиө„дә§ж”¶зӣҠзҺҮз»ҙжҢҒеңЁ13%д»ҘдёҠпјҢзӣҲеҲ©иҙЁйҮҸиүҜеҘҪгҖӮ

зӣҲеҲ©иғҪеҠӣжҢҮж Үж–№йқўпјҢ2022-2025е№ҙ1-6жңҲпјҢдё»иҗҘдёҡеҠЎжҜӣеҲ©зҺҮеҲҶеҲ«дёә27.69%гҖҒ27.13%гҖҒ27.18%гҖҒ25.79%пјҢж•ҙдҪ“дҝқжҢҒзЁіе®ҡпјҢдҪ“зҺ°е…¬еҸёдә§е“Ғиҫғејәзҡ„е®ҡд»·иғҪеҠӣе’ҢжҲҗжң¬жҺ§еҲ¶иғҪеҠӣгҖӮз ”еҸ‘жҠ•е…ҘеҚ иҗҘдёҡ收е…ҘжҜ”дҫӢеҲҶеҲ«дёә4.53%гҖҒ4.72%гҖҒ4.64%гҖҒ4.77%пјҢжҢҒз»ӯй«ҳз ”еҸ‘жҠ•е…ҘдёәжҠҖжңҜеҲӣж–°е’Ңдә§е“ҒеҚҮзә§жҸҗдҫӣдҝқйҡңгҖӮ

иҝҗиҗҘиғҪеҠӣжҢҮж Үж–№йқўпјҢжҠҘе‘ҠжңҹеҶ…пјҢеә”收иҙҰж¬ҫе‘ЁиҪ¬зҺҮз»ҙжҢҒеңЁ4ж¬Ўе·ҰеҸіпјҢеӯҳиҙ§е‘ЁиҪ¬зҺҮз»ҙжҢҒеңЁ2.5ж¬Ўе·ҰеҸіпјҢиҝҗиҗҘж•ҲзҺҮзЁіе®ҡгҖӮеә”收иҙҰж¬ҫ规模йҖҗе№ҙеўһй•ҝпјҢжҲӘиҮі2025е№ҙ6жңҲжң«иҫҫ32.21дәҝе…ғпјҢеҚ жөҒеҠЁиө„дә§жҜ”дҫӢ28.43%пјҢйңҖе…іжіЁеқҸиҙҰйЈҺйҷ©пјӣеӯҳиҙ§и§„жЁЎиҫғй«ҳпјҢжҲӘиҮі2025е№ҙ6жңҲжң«дёә32.67дәҝе…ғпјҢеҚ жөҒеҠЁиө„дә§жҜ”дҫӢ28.84%пјҢе…¬еҸёйңҖдјҳеҢ–еә“еӯҳз®ЎзҗҶпјҢйҷҚдҪҺиө„йҮ‘еҚ з”ЁгҖӮ

еҒҝеҖәиғҪеҠӣжҢҮж Үж–№йқўпјҢиө„дә§иҙҹеҖәзҺҮзӣёеҜ№иҫғй«ҳпјҢдҪҶеҲ©жҒҜдҝқйҡңеҖҚж•°з»ҙжҢҒеңЁ5еҖҚд»ҘдёҠпјҢзӣҲеҲ©иғҪеҠӣеҜ№еҲ©жҒҜзҡ„иҰҶзӣ–иғҪеҠӣиҫғејәгҖӮе…¬еҸёйғЁеҲҶжҲҝеұӢгҖҒеңҹең°дҪҝз”Ёжқғи®ҫзҪ®жҠөжҠјз”ЁдәҺ银иЎҢеҖҹж¬ҫпјҢиӢҘжңӘжқҘз»ҸиҗҘзҠ¶еҶөжҒ¶еҢ–жҲ–дҝЎиҙ·ж”ҝзӯ–收зҙ§пјҢеҸҜиғҪйқўдёҙеҒҝеҖәеҺӢеҠӣгҖӮ

дә”гҖҒиЎҢдёҡжғ…еҶө

пјҲдёҖпјүиЎҢдёҡжҰӮеҶө

иҪҙжүҝиЎҢдёҡжҳҜжңәжў°еҲ¶йҖ зҡ„еҹәзЎҖдә§дёҡпјҢе…¶дә§е“Ғе№ҝжіӣеә”з”ЁдәҺжұҪиҪҰгҖҒ家з”өгҖҒе·ҘзЁӢжңәжў°гҖҒиҪЁйҒ“дәӨйҖҡзӯүдј—еӨҡйўҶеҹҹгҖӮе…ЁзҗғиҪҙжүҝеёӮеңәз”ұеӣҪйҷ…е…«еӨ§е®¶дё»еҜјпјҢеҢ…жӢ¬з‘һе…ёж–ҜеҮҜеӯҡпјҲSKFпјүгҖҒеҫ·еӣҪиҲҚеј—еӢ’пјҲSchaefflerпјүгҖҒзҫҺеӣҪй“Ғе§ҶиӮҜпјҲTIMKENпјүзӯүгҖӮдёӯеӣҪдҪңдёәе…ЁзҗғжңҖеӨ§зҡ„иҪҙжүҝз”ҹдә§еӣҪе’Ңж¶Ҳиҙ№еӣҪпјҢиҝ‘е№ҙжқҘеңЁжҠҖжңҜз ”еҸ‘е’ҢеёӮеңәжӢ“еұ•ж–№йқўеҸ–еҫ—дәҶжҳҫи‘—иҝӣеұ•гҖӮ

пјҲдәҢпјүиЎҢдёҡз«һдәүж јеұҖ

1гҖҒеӣҪйҷ…з«һдәү

еӣҪйҷ…е…«еӨ§е®¶дё»еҜје…Ёзҗғдёӯй«ҳз«ҜеёӮеңәпјҢеңЁжҠҖжңҜз ”еҸ‘гҖҒе“ҒзүҢеҸЈзў‘гҖҒе®ўжҲ·иө„жәҗзӯүж–№йқўе…·жңүжҳҫи‘—дјҳеҠҝпјҢе·ІеңЁеӣҪеҶ…и®ҫз«Ӣз”ҹдә§еҹәең°е’Ңз ”еҸ‘дёӯеҝғпјҢз«һдәүжҝҖзғҲгҖӮ

2гҖҒеӣҪеҶ…з«һдәү

еӣҪеҶ…дјҒдёҡеҲҶдёәдёүдёӘжўҜйҳҹпјҢ第дёҖжўҜйҳҹд»Ҙдәәжң¬иӮЎд»ҪгҖҒжҙӣиҪҙиӮЎд»ҪгҖҒз“ҰиҪҙйӣҶеӣўзӯүдёәд»ЈиЎЁпјҢе…·еӨҮ规模еҢ–з”ҹдә§иғҪеҠӣе’ҢдёҖе®ҡжҠҖжңҜдјҳеҠҝпјӣ第дәҢжўҜйҳҹдёәеҢәеҹҹйҫҷеӨҙдјҒдёҡпјҢиҒҡз„Ұз»ҶеҲҶйўҶеҹҹпјӣ第дёүжўҜйҳҹдёәдј—еӨҡдёӯе°ҸеһӢдјҒдёҡпјҢд»ҘдёӯдҪҺз«Ҝдә§е“Ғдёәдё»пјҢз«һдәүжҝҖзғҲгҖӮдәәжң¬иӮЎд»ҪдҪңдёәеӣҪеҶ…йҫҷеӨҙпјҢжҳҜе”ҜдёҖиҝӣе…Ҙе…ЁзҗғеүҚеҚҒзҡ„дёӯеӣҪдјҒдёҡпјҢеңЁдә§е“Ғе“Ғзұ»гҖҒдә§иғҪ规模гҖҒе®ўжҲ·иө„жәҗзӯүж–№йқўйўҶе…ҲеӣҪеҶ…еҗҢиЎҢгҖӮ

пјҲдёүпјүиЎҢдёҡеҸ‘еұ•и¶ӢеҠҝ

в–ә В В жҠҖжңҜй«ҳз«ҜеҢ–:дёӢжёёиЎҢдёҡеҚҮзә§жҺЁеҠЁиҪҙжүҝдә§е“Ғеҗ‘й«ҳзІҫеәҰгҖҒй«ҳеҸҜйқ жҖ§гҖҒй•ҝеҜҝе‘Ҫж–№еҗ‘еҸ‘еұ•пјҢйҮҚеӨ§иЈ…еӨҮиҪҙжүҝгҖҒж–°е…ҙдә§дёҡиҪҙжүҝжҲҗдёәжҠҖжңҜж”»е…ійҮҚзӮ№гҖӮ

в–ә В В еёӮеңәе…ЁзҗғеҢ–:еӣҪйҷ…иҪҙжүҝдјҒдёҡеҠ йҖҹе…ЁзҗғеёғеұҖпјҢеӣҪеҶ…йҫҷеӨҙдјҒдёҡйҖҡиҝҮжө·еӨ–е»әеҺӮгҖҒжӢ“еұ•жө·еӨ–еёӮеңәжҸҗеҚҮеӣҪйҷ…з«һдәүеҠӣгҖӮ

в–ә В В з”ҹдә§жҷәиғҪеҢ–:ж•°еӯ—еҢ–гҖҒзҪ‘з»ңеҢ–гҖҒжҷәиғҪеҢ–з”ҹдә§жҲҗдёәи¶ӢеҠҝпјҢиҮӘеҠЁеҢ–з”ҹдә§зәҝгҖҒжңәеҷЁдәәеә”з”ЁйҖҗжӯҘжҷ®еҸҠпјҢжҸҗеҚҮз”ҹдә§ж•ҲзҺҮдёҺдә§е“ҒиҙЁйҮҸзЁіе®ҡжҖ§гҖӮ

в–ә В В дә§дёҡйӣҶдёӯеҢ–:иЎҢдёҡж•ҙеҗҲеҠ йҖҹпјҢе…·еӨҮжҠҖжңҜгҖҒ规模гҖҒе“ҒзүҢдјҳеҠҝзҡ„еӨҙйғЁдјҒдёҡе°ҶеҚ жҚ®жӣҙеӨҡеёӮеңәд»ҪйўқпјҢеёӮеңәйӣҶдёӯеәҰйҖҗжӯҘжҸҗеҚҮгҖӮ

е…ӯгҖҒдјҒдёҡеҲҶжһҗ

пјҲдёҖпјүдјҒдёҡдјҳеҠҝ

в–ә В В жҠҖжңҜз ”еҸ‘дјҳеҠҝ

е»әз«Ӣе®Ңе–„з ”еҸ‘дҪ“зі»пјҢжӢҘжңүеӣҪ家и®Өе®ҡдјҒдёҡжҠҖжңҜдёӯеҝғгҖҒ2150йЎ№дё“еҲ©пјҲеҗ«298йЎ№еҸ‘жҳҺдё“еҲ©пјүпјҢзҙҜи®ЎжүҝжӢ…15йЎ№еӣҪ家зә§жҠҖжңҜж”»е…ійЎ№зӣ®пјҢвҖңй«ҳжҖ§иғҪж»ҡеҠЁиҪҙжүҝеҠ е·Ҙе…ій”®жҠҖжңҜдёҺеә”з”ЁвҖқиҺ·еӣҪ家科жҠҖиҝӣжӯҘдәҢзӯүеҘ–пјҢжҠҖжңҜж°ҙе№іеӣҪеҶ…йўҶе…ҲгҖӮ

в–ә В В е…Ёдә§дёҡй“ҫдёҖдҪ“еҢ–дјҳеҠҝ

е…·еӨҮд»ҺиҪҙжүҝжқҗж–ҷгҖҒйғЁд»¶еҲ°жҲҗе“Ғзҡ„е…Ёдә§дёҡй“ҫеҲ¶йҖ иғҪеҠӣпјҢе…ій”®зҺҜиҠӮиҮӘдё»еҸҜжҺ§пјҢдҝқйҡңдә§е“ҒиҙЁйҮҸдёҺдҫӣеә”зЁіе®ҡжҖ§пјҢиҪҙжүҝйғЁд»¶дҫӣеә”еӣҪйҷ…е…«еӨ§е®¶гҖӮ

в–ә В В дә§е“ҒдёҺеә”з”ЁдјҳеҠҝ

дә§е“Ғе“Ғзұ»и¶…5дёҮз§ҚпјҢиҰҶзӣ–жүҖжңүж»ҡеҠЁиҪҙжүҝе“Ғзұ»пјҢеә”з”ЁйўҶеҹҹе№ҝжіӣпјҢжұҪиҪҰиҪҙжүҝгҖҒиҪ»е·Ҙжңәжў°иҪҙжүҝеёӮеңәд»ҪйўқйўҶе…ҲпјҢйҮҚеӨ§иЈ…еӨҮиҪҙжүҝгҖҒж–°е…ҙдә§дёҡиҪҙжүҝйҖҗжӯҘе®һзҺ°зӘҒз ҙгҖӮ

в–ә В В е®ўжҲ·иө„жәҗдёҺжё йҒ“дјҳеҠҝ

з§ҜзҙҜе…ЁзҗғдјҳиҙЁе®ўжҲ·иө„жәҗпјҢдёҺеӣҪеҶ…еӨ–йҫҷеӨҙдјҒдёҡе»әз«Ӣй•ҝжңҹеҗҲдҪңе…ізі»пјӣеўғеҶ…еӨ–й”Җе”®зҪ‘з»ңе®Ңе–„пјҢе“Қеә”е®ўжҲ·йңҖжұӮиғҪеҠӣејәгҖӮ

в–ә   规模дёҺе“ҒзүҢдјҳеҠҝ

иҝһз»ӯеҚҒдәҢе№ҙеӣҪеҶ…дә§й”ҖйҮҸ第дёҖпјҢе”ҜдёҖиҝӣе…Ҙе…ЁзҗғеүҚеҚҒзҡ„дёӯеӣҪдјҒдёҡпјҢвҖңC&UвҖқе“ҒзүҢе…·жңүиҫғй«ҳзҹҘеҗҚеәҰе’ҢзҫҺиӘүеәҰгҖӮ

пјҲдәҢпјүдјҒдёҡдёҚи¶іеҸҠйЈҺйҷ©

в–ә В В й«ҳз«ҜжҠҖжңҜе·®и·қ

дёҺеӣҪйҷ…е…«еӨ§е®¶зӣёжҜ”пјҢеңЁеҹәзЎҖзҗҶи®әз ”з©¶гҖҒйҮҚеӨ§иЈ…еӨҮиҪҙжүҝжҠҖжңҜж°ҙе№ізӯүж–№йқўд»Қжңүе·®и·қпјҢй«ҳз«ҜеёӮеңәд»ҪйўқиҫғдҪҺгҖӮ

в–ә В В иһҚиө„жё йҒ“еҚ•дёҖ

еӨ–йғЁиһҚиө„дё»иҰҒдҫқиө–银иЎҢеҖҹж¬ҫпјҢиө„дә§иҙҹеҖәзҺҮиҫғй«ҳпјҢиһҚиө„жё йҒ“зӣёеҜ№еҚ•дёҖпјҢеҲ¶зәҰз ”еҸ‘жҠ•е…Ҙе’Ңдә§иғҪжү©еј гҖӮ

в–ә В В иө„дә§е‘ЁиҪ¬ж•ҲзҺҮ

еә”收иҙҰж¬ҫе’Ңеӯҳиҙ§и§„жЁЎиҫғеӨ§пјҢиө„йҮ‘еҚ з”ЁиҫғеӨҡпјҢиө„дә§е‘ЁиҪ¬ж•ҲзҺҮжңүеҫ…жҸҗеҚҮгҖӮ

в–ә В В жө·еӨ–дёҡеҠЎеҚ жҜ”еҒҸдҪҺ

еўғеӨ–й”Җ售收е…ҘеҚ жҜ”зәҰ18%пјҢдҪҺдәҺеӣҪйҷ…е…«еӨ§е®¶жө·еӨ–收е…ҘеҚ жҜ”пјҢжө·еӨ–еёӮеңәжӢ“еұ•д»ҚжңүжҸҗеҚҮз©әй—ҙгҖӮ

в–ә В В еӣҪйҷ…з«һдәүжҝҖзғҲ

еӣҪйҷ…е…«еӨ§е®¶еңЁй«ҳз«ҜеёӮеңәеҚ жҚ®дё»еҜјең°дҪҚпјҢжҠҖжңҜгҖҒе“ҒзүҢгҖҒиө„йҮ‘дјҳеҠҝжҳҺжҳҫпјҢеӣҪеҶ…еёӮеңәз«һдәүеҠ еү§гҖӮ

в–ә В В е®Ҹи§Ӯз»ҸжөҺжіўеҠЁ

иҪҙжүҝиЎҢдёҡдёҺе®Ҹи§Ӯз»ҸжөҺеҜҶеҲҮзӣёе…іпјҢиӢҘе®Ҹи§Ӯз»ҸжөҺеўһй•ҝж”ҫзј“пјҢдёӢжёёиЎҢдёҡйңҖжұӮдёӢйҷҚпјҢе°ҶеҪұе“Қе…¬еҸёдёҡз»©гҖӮ

в–ә В В еҺҹжқҗж–ҷд»·ж јжіўеҠЁ

зӣҙжҺҘжқҗж–ҷжҲҗжң¬еҚ дё»иҗҘдёҡеҠЎжҲҗжң¬60%д»ҘдёҠпјҢй’ўжқҗд»·ж јжіўеҠЁе°ҶеҪұе“Қе…¬еҸёжҲҗжң¬жҺ§еҲ¶е’ҢзӣҲеҲ©иғҪеҠӣгҖӮ

в–ә В В еӣҪйҷ…иҙёжҳ“ж‘©ж“Ұ

дёӯзҫҺиҙёжҳ“ж‘©ж“ҰзӯүеӣҪйҷ…иҙёжҳ“зҺҜеўғеҸҳеҢ–пјҢеҸҜиғҪеҜјиҮҙе…ізЁҺеўһеҠ гҖҒеҮәеҸЈеҸ—йҷҗпјҢеҪұе“ҚеўғеӨ–дёҡеҠЎгҖӮ

в–ә В В жҠҖжңҜиҝӯд»ЈйЈҺйҷ©

дёӢжёёиЎҢдёҡжҠҖжңҜеҝ«йҖҹиҝӯд»ЈпјҢиӢҘе…¬еҸёжҠҖжңҜз ”еҸ‘е’Ңдә§е“ҒеҚҮзә§дёҚеҸҠйў„жңҹпјҢе°Ҷдё§еӨұеёӮеңәз«һдәүеҠӣгҖӮ