2025年12月,全国生产粗钢6818万吨、同比下降10.3%,日产219.94万吨/日、环比下降5.6%;生产生

【核心观点】

在“双碳”目标引领的能源革命浪潮中,中国的电力结构正经历前所未有的深刻变革。

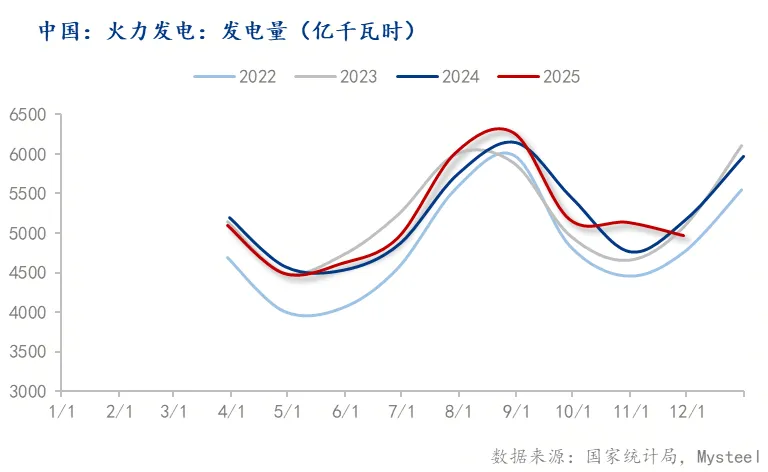

在新能源发电大力发展阶段,中国火力发电行业正处在一个看似矛盾却内在统一的转型节点:一方面,其装机占比持续下降,让位于快速发展的新能源;另一方面,其保障性作用被提到了前所未有的战略高度。

展望“十五五”(2026-2030年),火力发电的发展路径将更加清晰:规模即将触顶,功能持续强化,并开启清洁化深度转型。

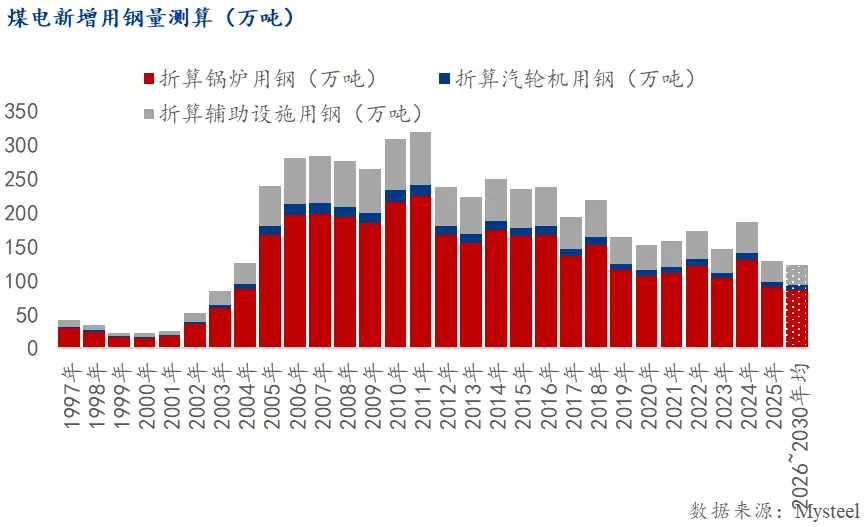

根据市场数据显示,截止2025年11月,火电装机量较2024年新增0.8亿千瓦,以煤电在火电装机中占比80~85%来算,到2025年底,全国煤电装机或能达到12.6亿千瓦附近。我们预计“十五五”期间煤电总新增装机规模将与“十四五”时期相当,大概新增装机规模要达到接近2亿千瓦,考虑部分机组退役,到2030年全国煤电装机大约能达到14.2亿千瓦,这将带动年均120万吨的用钢需求。

此外,随着清洁高效利用新国标落地,在“十五五”火电稳定建设阶段,清洁煤技术装备商、火电龙头、以及高质量煤炭资源企业可能存在价值重估。

【正文】

一、发展背景与现状:规模扩张下的功能重塑

在“双碳”目标引领的能源革命浪潮中,中国的电力结构正经历前所未有的深刻变革。作为长期以来的电力供应“主力军”和“压舱石”,火力发电(尤以煤电为核心)的角色、定位与发展路径备受关注。其发展不仅关乎国家能源安全与电力系统稳定,也深刻影响着上游原材料产业,特别是钢铁行业的需求格局。

当前,中国火力发电行业正处在一个看似矛盾却内在统一的转型节点:一方面,其装机占比持续下降,让位于快速发展的新能源;另一方面,其保障性作用被提到了前所未有的战略高度,投资与建设在特定领域呈现“回暖”态势。这背后是多重因素共同作用下的结构性深度调整。

1. 历史支柱低位与“双碳”背景下的战略再定位

长期以来,火力发电是中国电力供应的绝对支柱。即使在2024年底,在以风光为主的新能源装机总量首次超越火电的背景下,火电装机占总装机的比重降至43.1%,但仍贡献了全国约67.36%的发电量,凸显了不可替代的基荷保供能力。

随着近些年“双碳”战略目标的提出,新能源和可再生能源发电开始快速增长。不过,以煤电为代表的火力发电仍然扮演着能源体系低碳转型的关键。

党的二十届四中全会通过的《中共中央关于制定国民经济和社会发展第十五个五年规划的建议》提出,要加快建设新型能源体系。这是党中央深刻把握全球能源发展大势、深入实施能源安全新战略的重大决策,是新时代新征程推动能源高质量发展、建设能源强国的部署要求。“十五五”时期是我国新型能源体系建设“夯基垒台”的关键时期,必须坚持系统观念,统筹发展和安全,兼顾当前和长远,合理把握节奏力度,加快建设清洁低碳安全高效的新型能源体系,为推动高质量发展、推进中国式现代化提供能源支撑。

所谓新型能源体系,就是在传统能源体系基础上,逐步建立以非化石能源为供应主体、化石能源为兜底保障、新型电力系统为关键支撑、绿色智慧节约为用能导向,清洁低碳安全高效的能源体系。

因此,传统化石能源的角色被明确重新定义:从过去追求增量的“主力电源”,向未来注重质量的“基础保障性和系统调节性电源”转变。这意味着,火电存在的核心价值不再是多发满发,而是在新型电力系统中扮演“稳定器”和“调节阀”,为波动性大的新能源提供调峰、调频、备用等支撑服务。

2. 火电发展现状:装机占比下降,投资建设热潮趋稳

(1)规模占比持续收缩:

2025年1月21日,国家能源局最新发布的2024年全国电力工业统计数据显示,截至2024年12月底,全国累计发电装机容量约33.5亿千瓦,同比增长14.6%。其中,火电装机容量约14.44亿千瓦,同比增长3.8%,占全国发电装机容量的44.14%,比重较2023年再次大幅度下降4.48个百分点,火电装机比重自2007年的77.73%,连续18年持续下滑至当前的44.14%。

(2)核准与投资逆势活跃后,增速逐渐下降:

与占比下降形成明显对比的是,处于能源安全“先立后破”的考虑,以及对2021-2022年电力供应紧张的反思,“十四五期间”火电迎来了一波核准与投资的小高潮。

伴随着新能源装机的大规模增长,其与生俱来的波动性所决定的低出力和“无效装机”问题也得以暴露,煤电的兜底保供价值不可或缺,煤电“压舱石”地位再次得到官方确认。因此“十四五”中后期煤电投资和装机又开始持续增加。

2022年至2024年,全国核准煤电项目规模分别达到1.46亿千瓦、1.17亿千瓦和6670万千瓦。同时,十四五期间火电投资额持续增长,截止2024年底火电投资额达到1879亿元,同比激增67%。

(3)技术升级与功能分化

当前的火电建设已非简单的规模复制,而是紧扣新定位的技术革命。新建项目普遍追求“高效率”与“高灵活性”的双重目标:一方面,采用超超临界等先进技术,供电煤耗可低至270克/千瓦时以下,热效率突破50%;另一方面,机组需具备深度调峰(最低至30%负荷)、快速启停和负荷响应能力,以服务新能源消纳。

此外,为高比例可再生能源配套的大型风光火储一体化基地项目,以及为负荷中心提供顶峰能力的支撑性电源项目,成为当前火电建设的两个主要方向,区域和技术路径分化明显。

二、“十五五”火力发电市场规划

展望“十五五”(2026-2030年),火力发电的发展路径将更加清晰:规模即将触顶,功能持续强化,并开启清洁化深度转型。

对于火电未来发展的预测,需要综合考虑国家“双碳”战略目标、能源安全需求、电力系统转型节奏以及技术进步等多重因素。总体来看呈现出以下几个特点:一是火电装机速度或将有所放缓,但不会断崖式下降,整体缓慢过渡。二是发电量增速或将低于装机增速。三是投资金额或从“新建”流向“改造”。

装机速度放缓,但不会断崖式下降,整体缓慢过度。风电、光伏等新能源储能目前难以支撑长时间、大范围的缺电(如连续一周的阴天无风),目前新能源保有量以及配套设施并不完善。在极端天气频发的背景下,必须保留足够规模、可随时启停的战略备用电源。火电因其燃料可储存、稳定可控,仍是能源安全现实的依托,为新能源消纳提供调峰空间。而超过13亿千瓦的火电装机,背后是完整的产业链,激进退出会引发金融风险和社会问题,在新能源和配套体系足够完善之前,火电仍应有序、渐进地调整角色,而非突然退出。

发电量增速或将低于装机增速。从成本的角度上看,在电力调度和市场中,风电、光伏、水电边际成本近乎为零,具备优先被消纳条件,这直接挤压了火电的发电空间,对于火力发电形成补充,导致利用小时数系统性下降。另外,新能源技术成熟后,从需要补贴的“补充能源”,变成了在市场上挤压火电的“主体能源”,这是发电量增速放缓最直接的市场原因。其次碳约束将显著增加火电成本,随着免费碳配额收紧、碳价上涨,火电的发电成本将显著增加。在电力市场竞争中,高碳成本会使其在报价中处于劣势,进一步减少其发电机会。

近年来全社会用电量增速逐步回落,不再出现以往高速增长的态势,例如2019 年以来全社会用电量增速明显回落。火电装机是为了满足电力供应的峰值需求和保障供电稳定,会提前预留一定的装机冗余,而当实际用电需求增长放缓时,发电量无需随装机量同步增长,就会出现装机增速高于发电增速的情况。

投资金额或从“新建”流向“改造”。一是投资回报将有所下降,在利用小时数持续下降、碳成本持续上升的预期下,新建煤电厂很可能在退役前都无法收回成本,成为“搁浅资产”,投资者将会更加谨慎。二是容量电价机制的落地意味着,若是火电机组具备快速响应、深度调峰的能力,即使不发电或发得少,也能通过收取“容量电费”获得稳定收益。相比新建电厂,对现有机组进行锅炉、汽机、控制系统的改造,能迅速提升核心竞争力。

基于以上分析,进行三种情景对火电的影响预测。

情景A假设火电缓慢下降、新能源发电增长。预计 2026 - 2027 年受此前核准的 6000 万千瓦煤电项目投产影响,装机量会小幅攀升,之后随着老旧机组逐步退役,装机量开始缓慢回落,到 2030 年维持在 14.2 亿千瓦左右。例如运行超 12 年的老旧小机组,未来几年会陆续进入延寿或退役阶段。2024 年火电发电量为 6.4 万亿千瓦时,后续会随新能源替代持续下降,预计 2030 年降至 5.2万亿千瓦时左右。新能源的间歇性和波动性,让火电逐渐退出基荷发电领域,更多在新能源出力不足的高峰时段或极端天气时发力,发电时长被压缩。预计传统新建投资趋稳,改造与新业态投资成核心增长点。年均投资规模维持在 2500 亿元左右。当前新建高效火电项目单位投资回报周期延长,也使得企业不会盲目扩大新建规模。

情景B假设政策稳定,新能源增长快但波动较大。具体表现来看,假设政策方面容量电价全面实施,碳价温和上涨。天气方面峰谷差拉大,极端天气频发。竞争方面风光成本优势明显,但长时储能未突破。投资方面灵活性改造投资主导。在此种假设情况下,预计2030年前火电装机达16.5亿千瓦,后缓慢下降,发电量在2028年前后达峰,年均增速小于0.5%,后以年均1-2%速度下降,年投资额稳定在2000-3000亿,以改造为主。

情景C假设气候目标压倒性优先,新能源存在技术突破。具体表现来看,假设政策方面碳配额急剧收紧,碳价高企,禁燃时间表达成共识。设备方面长时储能、氢能等取得突破性进展。竞争方面“新能源+储能”成本低于火电运营成本。投资方面投资快速转向CCUS(碳捕集、利用与封存)。在此种假设情况下,预计2028年后火电装机进入下降通道。发电量快速下降,2030年后年均下降速率大于3%,利用小时数急剧下降,多数机组转为备用。投资方面,传统投资萎缩,CCUS投资占比迅速提升。

三、火电用钢情况分析及未来新增用钢测算

根据市场数据显示,截止2025年11月,火电装机量较2024年新增0.8亿千瓦,以煤电在火电装机中占比80~85%来算,到2025年底,全国煤电装机或能达到12.6亿千瓦附近。

而中国火力发电行业正行进在一条独特的转型之路上,不再追求装机规模的无限扩张,而是在一个明确的达峰预期下,通过技术创新和功能重塑,强化其作为电力系统“稳定之锚”和“调节之源”的核心价值。这一结构性变革,决定了未来火电发展的质量优先于数量,功能优先于规模。

因此,随着发电装机总量规模持续上升,再加上电力短缺风险所驱动的快速冲量情况将明显减少,未来我国煤电装机量大概率将进入“装机规模稳定、装机增速放缓”阶段,并有可能在“十五五”末期逐步达峰。结合上文所述情景假设,我们认为发展新能源发电的同时,火电建设在短期内仍有兼顾的必要性,因此以情景A作为基准假设进行分析。

我们预计“十五五”期间煤电总新增装机规模将与“十四五”时期相当,大概新增装机规模要达到接近2亿千瓦,考虑部分机组退役,到2030年全国煤电装机大约能达到14.2亿千瓦。且每年新增装机情况相对平均,预计年装机规模高于“十四五”前期但低于其后期。

此外,中电联也预测到2030年,全国煤电装机将迈入峰值平台期,随后将维持十年左右的稳定水平,十五五期间新增装机约2亿千瓦,主要集中在三类区域——沙漠戈壁荒漠地区大型清洁能源基地配套调峰煤电、东中部缺电负荷中心系统保障性煤电、供热负荷集中区域煤基热电联产项目。

对于钢铁行业而言,在“十五五”期间新建设的2亿千瓦规模的煤电机组将催生一个规模约600万吨的钢材需求市场,年均需求约120万吨。

具体来看,对未来火力发电带来的新增用钢量进行精确测算较为复杂,但可基于前述装机规划、投资数据及行业经验参数进行框架性估算。

1. 测算逻辑与关键假设

- 测算范围:主要考虑“十五五”期间(2026-2030年)新增煤电装机相关建设带来的钢材需求。

- 核心数据:“十五五”期间预计新增煤电装机约2亿千瓦,到2030年,煤电总装机规模达到14.2亿千瓦左右(考虑淘汰)。

火力发电厂建设是钢材消耗密集型工程。电站锅炉、电站汽轮机是煤电厂用钢最主要组成部分,其余耗钢主要在于主厂房钢结构、烟风道、煤仓、管道等。本文使用煤电厂用钢占比最大的产品产量,如电站用锅炉、电站汽轮机的年度需求量等来模拟当年新建煤电项目带来的耗材增量,再对锅炉、汽轮机及其他相关建设内容所耗钢材规模进行测算。

2. 测算结果

首先,根据火电站用钢最多的部分——锅炉、汽轮机的产量历史数据,大致推算历史上新建燃煤电厂所带来的耗钢量。整体趋势显示在“十四五”阶段,随着火电发电容量核准数量快速增加,火电建设速度提高,用钢强度显著提升,十四五期间,新建燃煤电厂带来的年度用钢量在158万吨左右。

根据上文所述“十五五”的煤电增量,推算建厂所需主要部件的用量,结果显示,2026~2030年,火电建设带来的用钢量在612万吨。折算到年度,每年平均用钢量贡献为123万吨。

3. 测算解析与不确定性说明

- 用钢结构分析:600万吨的钢材需求中,大部分将是中厚板、型钢(H型钢、工字钢等)用于主体结构和锅炉钢架,其次是钢管(无缝钢管、焊接钢管)用于各类管道系统。

- 不确定性因素:

· 建设进度:钢材需求并非均匀释放,而是与项目核准、开工和建设高峰周期紧密相关。

· 技术路径影响:若CCUS技术进入大规模商业化应用,其捕集、压缩、输送环节将额外增加大量的压力容器、管道用钢,可能显著提升钢材消耗系数。

· 存在扩建项目,所需工程量一般小于新建工程,配套设施用钢量会减少。上述测算未包含大规模的“三改联动”(节能、供热、灵活性改造)和低碳化改造。这类改造同样会产生钢材需求,例如增加换热设备、改造燃烧系统、加装监测控制系统支架等,但其单位装机用钢量远低于新建项目

· 政策调整:“十五五”期间能源政策的微调,可能影响最终投产装机规模,从而影响用钢总量。

四、结论

我们整体认为,在我国大力发展可再生能源与新能源发电的过程中,短期火电作为主要支撑和辅助调峰调频的作用不可忽视,短期仍有发展的必要性。

根据测算,我们认为“十五五”期间我国煤电装机建设增速较“十四五”期间放缓,但仍将带来年均120万吨的钢材需求。

此外,考虑到国家发改委等六部门联合发布《煤炭清洁高效利用重点领域标杆水平和基准水平(2025年版)》,煤电进一步高质量建设也将使得部分其他行业板块受益:

一是清洁煤技术与环保装备企业站上风口,要实现“标杆水平”,离不开先进锅炉、烟气治理、智能控制系统等核心技术。政策明确鼓励“加强工艺技术装备研发和推广应用”,直接利好具备自主知识产权的高端装备商和环保服务商。

二是传统火电龙头迎来“价值重估”窗口。在新标准下,大量老旧煤电机组面临强制改造或退出,而本身能效高、技术强、资本雄厚的电力央企反而成为“政策宠儿”。它们不仅自身机组接近或已达标杆水平,还能承接行业改造订单,形成“自我升级+对外输出”的双重收益模式。

三是优质煤炭资源企业强者恒强。新标准强调“商品煤质量稳步提高”,高热值、低硫、低灰的优质动力煤和化工煤需求将提升。同时,具备“煤-电-化”一体化能力的企业,可内部消化升级成本,抗周期波动能力更强。

铁6072万吨、同比下降9.9%,日产195.87万吨/日、环比下降5.7%;生产钢材11531万吨、同比下降3.8%,日产371.97万吨/日、环比下降3.7%;1-12月,全国累计生产粗钢9.61亿吨,同比下降4.4%,累计日产263.24万吨;生产生铁8.36亿吨、同比下降3.0%,累计日产229.05万吨;生产钢材14.46亿吨、同比增长3.1%,累计日产396.2万吨。

2025年12月,重点统计钢铁企业共生产粗钢5831.74万吨、同比下降10.5%,日产188.12万吨、环比下降7.6%;生产生铁5523.94万吨、同比下降5.8%,日产178.19万吨、环比下降5.1%;生产钢材6211.56万吨、同比下降5.6%,日产200.37万吨、环比下降5.8%。1-12月,重点统计钢铁企业累计生产粗钢8.05亿吨、累计同比下降2.7%,粗钢累计日产220.46万吨;累计生产生铁7.32亿吨、累计同比下降0.7%,生铁累计日产200.56万吨;累计生产钢材8.26亿吨、累计同比增长0.9%,钢材累计日产226.22万吨。