AиӮЎеёӮеңәзӮ’дҪңе‘Ёжңҹж·ұеәҰи§ЈжһҗдёҺйҫҷеӨҙиӮЎз ”究жҠҘе‘Ҡ

дёҖгҖҒеёӮеңәзӮ’дҪңе‘ЁжңҹзҗҶи®әж·ұеәҰи§Јжһҗ

1. зӮ’дҪңе‘Ёжңҹеӣӣйҳ¶ж®өиҜҰз»Ҷзү№еҫҒ

еёӮеңәзӮ’дҪңе‘ЁжңҹйҖҡеёёеҲҶдёәеҗҜеҠЁжңҹгҖҒй«ҳжҪ®жңҹгҖҒйҖҖжҪ®жңҹе’ҢеҶ°зӮ№жңҹгҖӮеҪ“еүҚеёӮеңәж•°жҚ®жҳҫзӨәеҮәе…ёеһӢзҡ„е‘ЁжңҹиҪ¬жҚўзү№еҫҒгҖӮеҗҜеҠЁжңҹйҖҡеёёиЎЁзҺ°дёәж¶ЁеҒң家数温е’ҢеўһеҠ пјҢиҝһжқҝжўҜйҳҹејҖе§ӢеҪўжҲҗпјҢеёӮеңәжғ…з»Әд»ҺеҶ°зӮ№еӨҚиӢҸгҖӮй«ҳжҪ®жңҹеҲҷиЎЁзҺ°дёәж¶ЁеҒң家数жҝҖеўһпјҢиҝһжқҝй«ҳеәҰдёҚж–ӯжӢ“еұ•пјҢеёӮеңәиөҡй’ұж•Ҳеә”жү©ж•ЈпјҢжҲҗдәӨйҮҸжҳҫи‘—ж”ҫеӨ§гҖӮйҖҖжҪ®жңҹд»Ҙж¶ЁеҒң家数еҮҸе°‘гҖҒи·ҢеҒң家数еўһеҠ гҖҒиҝһжқҝй«ҳеәҰйӘӨйҷҚдёәж Үеҝ—пјҢеёӮеңәжғ…з»Әеҝ«йҖҹйҷҚжё©гҖӮеҶ°зӮ№жңҹеҲҷиЎЁзҺ°дёәж¶ЁеҒң家数зЁҖе°‘пјҢеёӮеңәдәӨжҠ•жё…ж·ЎпјҢжғ…з»ӘйҷҚиҮіи°·еә•гҖӮ

2. е‘ЁжңҹиҪ¬жҚўжңәеҲ¶дёҺйҮҸеҢ–еҲӨж–ӯдҪ“зі»

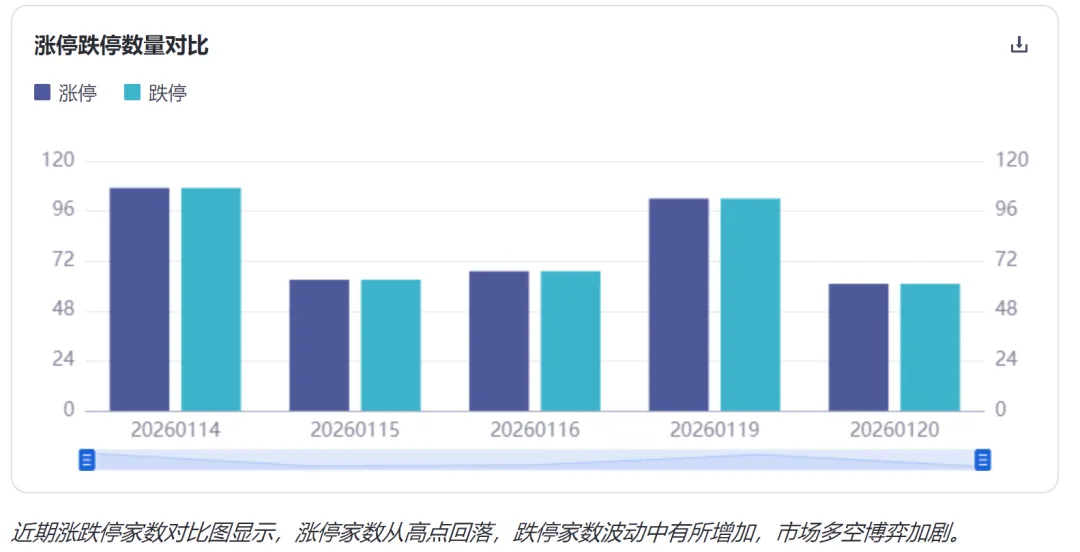

е‘ЁжңҹиҪ¬жҚўзҡ„ж ёеҝғеңЁдәҺеёӮеңәжғ…з»Әзҡ„жһҒз«ҜеҢ–е’Ңиө„йҮ‘иЎҢдёәзҡ„йҖҶиҪ¬гҖӮйҮҸеҢ–еҲӨж–ӯдҪ“зі»йңҖз»јеҗҲд»ҘдёӢжҢҮж Үпјҡж¶ЁеҒң家数пјҲеҸҚжҳ еҒҡеӨҡејәеәҰпјүгҖҒи·ҢеҒң家数пјҲеҸҚжҳ еҒҡз©әеҺӢеҠӣпјүгҖҒиҝһжқҝжўҜйҳҹз»“жһ„пјҲеҸҚжҳ зӮ’дҪңжҢҒз»ӯжҖ§пјүгҖҒеёӮеңәжҲҗдәӨйҮҸдёҺжҚўжүӢзҺҮпјҲеҸҚжҳ иө„йҮ‘еҸӮдёҺеәҰпјүгҖӮеҪ“еүҚж•°жҚ®жҳҫзӨәпјҢж¶ЁеҒң家数д»Һиҝ‘жңҹй«ҳзӮ№пјҲеҰӮ1жңҲ14ж—Ҙзҡ„107家пјүеӣһиҗҪиҮі1жңҲ20ж—Ҙзҡ„61家пјҢиҖҢи·ҢеҒң家数д»Һ1жңҲ14ж—Ҙзҡ„19家еўһиҮі1жңҲ20ж—Ҙзҡ„23家пјҢжҳҫзӨәеӨҡз©әеҠӣйҮҸеҜ№жҜ”жӯЈеңЁеҸ‘з”ҹеҸҳеҢ–1гҖӮеёӮеңәжҲҗдәӨйўқд№ҹд»Һ1жңҲ14ж—Ҙзҡ„иҝ‘4дёҮдәҝй«ҳзӮ№еӣһиҗҪиҮі1жңҲ20ж—Ҙзҡ„2.80дёҮдәҝ2пјҢиЎЁжҳҺиө„йҮ‘жҙ»и·ғеәҰжңүжүҖдёӢйҷҚгҖӮиҝҷдәӣеқҮжҳҜе‘ЁжңҹеҸҜиғҪд»Һй«ҳжҪ®жңҹеҗ‘йҖҖжҪ®жңҹиҪ¬жҚўзҡ„йҮҸеҢ–дҝЎеҸ·гҖӮ

дәҢгҖҒеҪ“еүҚеёӮеңәж•°жҚ®е…ЁжҷҜеҲҶжһҗ

1. ж¶ЁеҒңжқҝж·ұеәҰз»ҹи®Ў

2026е№ҙ1жңҲ20ж—ҘпјҢе…ЁеёӮеңәж¶ЁеҒңдёӘиӮЎе…ұи®Ў62еҸӘ3гҖӮд»Һж¶ЁеҒңеҺҹеӣ еҲҶжһҗпјҢе‘ҲзҺ°еӨҡзӮ№ејҖиҠұдҪҶдё»зәҝдёҚжҳҺзҡ„зү№еҫҒгҖӮзғӯзӮ№еҲҶж•ЈеңЁеӨҡдёӘйўҶеҹҹпјҡеҢ…жӢ¬еҢ–е·ҘпјҲеҰӮе®ҸжҹҸж–°жқҗгҖҒзәўеўҷиӮЎд»ҪгҖҒжІ§е·һеӨ§еҢ–пјүгҖҒиҙөйҮ‘еұһпјҲж№–еҚ—зҷҪ银гҖҒзҷҪ银жңүиүІпјүгҖҒз”өзҪ‘и®ҫеӨҮпјҲе№ҝз”өз”өж°”гҖҒж–°иҒ”з”өеӯҗгҖҒжЈ®жәҗз”өж°”пјүгҖҒжҲҝең°дә§пјҲеӨ§жӮҰеҹҺгҖҒдёӯеҚҺдјҒдёҡгҖҒеҗҲиӮҘеҹҺе»әпјүгҖҒжңәеҷЁдәәжҰӮеҝөпјҲй”ӢйҫҷиӮЎд»ҪгҖҒй“ҒжөҒиӮЎд»Ҫпјүд»ҘеҸҠAIеә”з”ЁпјҲиӢҸеҚҡзү№гҖҒйҒҘжңӣ科жҠҖпјүзӯү4гҖӮиҝҷз§ҚеҲҶж•ЈжҖ§йҖҡеёёеҮәзҺ°еңЁдёҖиҪ®дё»еҚҮжөӘзҡ„еҗҺжңҹжҲ–йҖҖжҪ®еҲқжңҹпјҢиө„йҮ‘еңЁеҜ»жүҫж–°зҡ„зӘҒз ҙеҸЈжҲ–иҝӣиЎҢйҳІеҫЎжҖ§еҲҮжҚўгҖӮ

2. иҝһжқҝжўҜйҳҹз»“жһ„и§Јжһҗ

иҝһжқҝжўҜйҳҹжҳҜеҲӨж–ӯеёӮеңәзӮ’дҪңејәеәҰе’ҢжҢҒз»ӯжҖ§зҡ„ж ёеҝғжҢҮж ҮгҖӮжҲӘиҮі1жңҲ20ж—ҘпјҢеёӮеңәиҝһжқҝжўҜйҳҹз»“жһ„еҰӮдёӢиЎЁжүҖзӨәпјҢе‘ҲзҺ°еҮәвҖңдёҖи¶…еӨҡејәпјҢдҪҶж–ӯеұӮжҳҺжҳҫвҖқзҡ„зү№еҫҒгҖӮ

еёӮеңәиҝһжқҝжўҜйҳҹиҜҰжғ…пјҲ2026е№ҙ1жңҲ20ж—Ҙпјү

жўҜйҳҹеҲҶжһҗжҳҫзӨәпјҡ

- з»қеҜ№йҫҷеӨҙ

пјҡй”ӢйҫҷиӮЎд»ҪпјҲ15иҝһжқҝпјүдҪңдёәеёӮеңәз©әй—ҙжқҝпјҢе…¶иҝһз»ӯж¶ЁеҒңеӨ©ж•°иҝңи¶…е…¶д»–дёӘиӮЎпјҢе…·еӨҮжҳҫи‘—зҡ„йҫҷеӨҙж•Ҳеә”гҖӮдҪҶе…¶ж¶ЁеҒңеҺҹеӣ дёәвҖңеӨҚзүҢ+дјҳеҝ…йҖүе…Ҙдё»вҖқпјҢеұһдәҺзӢ¬з«ӢдәӢ件й©ұеҠЁпјҢеҜ№жқҝеқ—зҡ„еёҰеҠЁдҪңз”ЁжңүйҷҗгҖӮ - дёӯдҪҚиӮЎжўҜйҳҹ

пјҡ3иҝһжқҝдёӘиӮЎжңү4еҸӘпјҲе№ҝз”өз”өж°”гҖҒжЈ®жәҗз”өж°”гҖҒжұүзјҶиӮЎд»ҪпјүпјҢ2иҝһжқҝдёӘиӮЎжңү11еҸӘгҖӮдёӯдҪҚиӮЎж•°йҮҸе°ҡеҸҜпјҢдҪҶйўҳжқҗеҲҶж•ЈдәҺз”өзҪ‘и®ҫеӨҮгҖҒеҢ–е·ҘгҖҒеҢ»иҚҜгҖҒжңәеҷЁдәәзӯүеӨҡдёӘж–№еҗ‘пјҢжңӘиғҪеҪўжҲҗз»ҹдёҖзҡ„ејәеҠҝдё»зәҝгҖӮ - йҰ–жқҝеҹәж•°

пјҡйҰ–жқҝж¶ЁеҒңеӨҡиҫҫ46еҸӘпјҢеҚ жҜ”й«ҳиҫҫ74%пјҢиҜҙжҳҺжҜҸж—Ҙд»ҚжңүеӨ§йҮҸж–°йўҳжқҗжҲ–дёӘиӮЎе°қиҜ•еҗҜеҠЁпјҢдҪҶжҢҒз»ӯжҖ§еӯҳз–‘гҖӮ - ж–ӯеұӮйЈҺйҷ©

пјҡеңЁ3иҝһжқҝдёҺ15иҝһжқҝд№Ӣй—ҙеӯҳеңЁе·ЁеӨ§зҡ„ж–ӯеұӮпјҢзјәд№Ҹ4-14жқҝзҡ„дёӘиӮЎгҖӮиҝҷз§Қз»“жһ„йҖҡеёёжҳҜдёҚеҒҘеә·зҡ„пјҢж„Ҹе‘ізқҖдёӯдҪҚиӮЎжҷӢзә§еӨұиҙҘзҺҮиҫғй«ҳпјҢеёӮеңәжҺҘеҠӣжғ…з»ӘејҖе§Ӣи°Ёж…ҺпјҢжҳҜйҖҖжҪ®жңҹеёёи§Ғзҡ„зү№еҫҒгҖӮ

3. и·ҢеҒңжқҝеҜ№жҜ”еҲҶжһҗдёҺжҲҗдәӨйҮҸжҙ»и·ғеәҰ

1жңҲ20ж—ҘеёӮеңәи·ҢеҒңдёӘиӮЎ23еҸӘ5пјҢж¶Ёи·ҢеҒңжҜ”дҫӢзәҰдёә2.7:1пјҲ62:23пјүгҖӮеӣһйЎҫиҝ‘жңҹж•°жҚ®пјҢ1жңҲ16ж—Ҙж¶ЁеҒң67家пјҢи·ҢеҒң57家пјҢж¶Ёи·ҢеҒңжҜ”жҺҘиҝ‘1:1пјҢжҳҫзӨәз©әеӨҙеҠӣйҮҸдёҖеәҰйқһеёёејәеҠІ1гҖӮйҡҸеҗҺеҮ ж—Ҙи·ҢеҒң家数жңүжүҖеҮҸе°‘пјҢдҪҶ1жңҲ20ж—ҘеҶҚеәҰеӣһеҚҮиҮі23家пјҢиЎЁжҳҺз©әеӨҙеҠӣйҮҸ并жңӘе®Ңе…Ёж¶ҲйҖҖпјҢеёӮеңәеҲҶжӯ§дҫқ然иҫғеӨ§гҖӮ

д»ҺжҲҗдәӨйҮҸзңӢпјҢеёӮеңәжҙ»и·ғеәҰе‘ҲзҺ°й«ҳдҪҚеӣһиҗҪжҖҒеҠҝгҖӮеҗҢиҠұйЎәе…ЁAжҲҗдәӨйўқд»Һ1жңҲ14ж—Ҙзҡ„3.99дёҮдәҝеі°еҖјпјҢиҝһз»ӯдёӢйҷҚиҮі1жңҲ20ж—Ҙзҡ„2.80дёҮдәҝ2гҖӮжҚўжүӢзҺҮд№ҹд»Һ1жңҲ14ж—Ҙзҡ„3.18%йҷҚиҮі1жңҲ20ж—Ҙзҡ„2.72%гҖӮйҮҸиғҪзҡ„иҗҺзј©йҖҡеёёдјҙйҡҸзқҖеёӮеңәжғ…з»Әзҡ„йҷҚжё©пјҢиө„йҮ‘иҝҪй«ҳж„Ҹж„ҝеҮҸејұгҖӮ

4. еҺҶеҸІе‘ЁжңҹеҜ№жҜ”

е°ҶеҪ“еүҚж•°жҚ®дёҺеҺҶеҸІзӮ’дҪңе‘ЁжңҹиҝӣиЎҢеҜ№жҜ”пјҢеҸҜд»ҘеҸ‘зҺ°зӣёдјјд№ӢеӨ„гҖӮеҺҶеҸІж•°жҚ®жҳҫзӨәпјҢеңЁдёҖиҪ®зӮ’дҪңй«ҳжҪ®еҗҺпјҢеҫҖеҫҖдјҙйҡҸзқҖж¶ЁеҒң家数зҡ„й”җеҮҸе’Ңи·ҢеҒң家数зҡ„еўһеҠ пјҢиҝһжқҝй«ҳеәҰеҮәзҺ°ж–ӯеұӮ6гҖӮеҪ“еүҚеёӮеңәеңЁз»ҸеҺҶдәҶ1жңҲдёҠж—¬зҡ„ж”ҫйҮҸдёҠж¶ЁеҗҺпјҢеҸ—зӣ‘з®ЎвҖңйҷҚжё©вҖқз»„еҗҲжӢіпјҲеҰӮдёҠи°ғиһҚиө„дҝқиҜҒйҮ‘жҜ”дҫӢпјүеҪұе“ҚпјҢеёӮеңәжғ…з»Әд»ҺиҝҮзғӯеҢәй—ҙеӣһиҗҪ78гҖӮиҝҷдёҺеҺҶеҸІдёҠж”ҝзӯ–еј•еҜјеёӮеңәвҖңж…ўзүӣвҖқгҖҒжҠ‘еҲ¶иҝҮеәҰжҠ•жңәеҗҺзҡ„еёӮеңәиЎЁзҺ°жңүзӣёдјјд№ӢеӨ„пјҢеҚіжҢҮж•°иҝӣе…ҘйңҮиҚЎпјҢз»“жһ„жҖ§иЎҢжғ…еҲҶеҢ–пјҢзӮ’дҪңе‘Ёжңҹиҝӣе…Ҙйҳ¶ж®өжҖ§зҡ„йҖҖжҪ®дёҺж•ҙеӣәгҖӮ

дёүгҖҒйҫҷеӨҙиӮЎж·ұеәҰз ”з©¶еҲҶжһҗ

1. йҫҷеӨҙиӮЎиҜҶеҲ«дёҺеҲҶзұ»

ж №жҚ®иҝһжқҝеӨ©ж•°гҖҒеёӮеңәеҪұе“ҚеҠӣпјҢеҸҜе°ҶйҫҷеӨҙиӮЎеҲҶзұ»еҰӮдёӢпјҡ

- жҖ»йҫҷеӨҙ/з©әй—ҙйҫҷ

пјҡй”ӢйҫҷиӮЎд»ҪпјҲ15иҝһжқҝпјүгҖӮе…¶иҝһжқҝй«ҳеәҰеҶіе®ҡдәҶеёӮеңәзҹӯзәҝзӮ’дҪңзҡ„еӨ©иҠұжқҝгҖӮ - жқҝеқ—йҫҷеӨҙ/и·ҹйЈҺйҫҷ

пјҡ - з”өзҪ‘и®ҫеӨҮжқҝеқ—

пјҡжЈ®жәҗз”өж°”пјҲ3иҝһжқҝпјүгҖҒжұүзјҶиӮЎд»ҪпјҲ3иҝһжқҝпјүгҖҒж–°иҒ”з”өеӯҗпјҲ2иҝһжқҝпјүгҖӮиҜҘжқҝеқ—жўҜйҳҹзӣёеҜ№е®Ңж•ҙпјҢжҳҜеҪ“еүҚе…·жңүдёҖе®ҡжқҝеқ—ж•Ҳеә”зҡ„ж–№еҗ‘гҖӮ - еҢ–е·Ҙжқҝеқ—

пјҡжІ§е·һеӨ§еҢ–пјҲ2иҝһжқҝпјүгҖҒзәўеўҷиӮЎд»ҪпјҲйҰ–жқҝпјүгҖӮеҸ—зҺҜж°§дёҷзғ·зӯүдә§е“Ғж¶Ёд»·ж¶ҲжҒҜеҲәжҝҖ9гҖӮ - жңәеҷЁдәәжҰӮеҝө

пјҡй”ӢйҫҷиӮЎд»ҪпјҲ15иҝһжқҝпјҢе…јеұһпјүгҖҒй“ҒжөҒиӮЎд»ҪпјҲ2иҝһжқҝпјүгҖӮ - еӣҪдјҒж”№йқ©/еӨ®дјҒиғҢжҷҜ

пјҡеӨҡеҸӘдёӘиӮЎе…·еӨҮжӯӨеұһжҖ§пјҢеҰӮдёӯеӣҪеҢ–еӯҰгҖҒеҚ—зҪ‘иғҪжәҗзӯүпјҢжҳҜжҡ—зәҝйҖ»иҫ‘гҖӮ

2. йҫҷеӨҙиӮЎеҹәжң¬йқўдёҺжҠҖжңҜйқўеҲҶжһҗ

д»Ҙз©әй—ҙйҫҷй”ӢйҫҷиӮЎд»Ҫе’Ңжқҝеқ—йҫҷжЈ®жәҗз”өж°”дёәдҫӢиҝӣиЎҢж·ұеәҰеҲҶжһҗпјҡ

й”ӢйҫҷиӮЎд»Ҫ (002931.SZ)пјҡ

- еҹәжң¬йқў

пјҡеёӮеҖј163.38дәҝе…ғпјҢеҠЁжҖҒеёӮзӣҲзҺҮй«ҳиҫҫ569.43еҖҚпјҢдј°еҖјеӨ„дәҺжһҒй«ҳдҪҚзҪ®10гҖӮ2025е№ҙдёүеӯЈжҠҘеҪ’жҜҚеҮҖеҲ©ж¶Ұ2151.85дёҮе…ғпјҢеҗҢжҜ”еўһй•ҝ1714.99%пјҢдҪҶеҲ©ж¶Ұеҹәж•°з»қеҜ№еҖјиҫғе°Ҹ10гҖӮеҪ“еүҚзӮ’дҪңж ёеҝғйҖ»иҫ‘жҳҜвҖңдјҳеҝ…йҖүе…Ҙдё»вҖқпјҢеұһдәҺеӨ–延ејҸ并иҙӯеёҰжқҘзҡ„еҹәжң¬йқўйҮҚдј°йў„жңҹпјҢзҹӯжңҹж— жі•иҜҒдјӘпјҢдҪҶй•ҝжңҹд»·еҖјйңҖи§ӮеҜҹж•ҙеҗҲж•ҲжһңгҖӮ - жҠҖжңҜйқў

пјҡ1жңҲ20ж—ҘжҚўжүӢзҺҮд»…0.26%пјҢе‘ҲзҺ°зј©йҮҸдёҖеӯ—ж¶ЁеҒңпјҢзӯ№з Ғй”Ғе®ҡжһҒеҘҪ11гҖӮMACDеҖјй«ҳиҫҫ8.8пјҢRSIдёә99.39пјҢKDJдёә101.71пјҢеӨҡйЎ№жҠҖжңҜжҢҮж ҮжҳҫзӨәеӨ„дәҺжһҒз«Ҝи¶…д№°зҠ¶жҖҒ12гҖӮиҝҷз§ҚжҠҖжңҜеҪўжҖҒж„Ҹе‘ізқҖжҢҒзӯ№иҖ…иҺ·еҲ©дё°еҺҡпјҢдёҖж—ҰејҖжқҝе°Ҷйқўдёҙе·ЁеӨ§зҡ„жҠӣеҺӢгҖӮ

жЈ®жәҗз”өж°” (002358.SZ)пјҡ

- еҹәжң¬йқў

пјҡеёӮеҖј72.61дәҝе…ғпјҢеҠЁжҖҒеёӮзӣҲзҺҮ37.89еҖҚпјҢеңЁйўҳжқҗиӮЎдёӯдј°еҖјзӣёеҜ№еҗҲзҗҶ10гҖӮ2025е№ҙдёүеӯЈжҠҘиҗҘ收дёҺеҮҖеҲ©ж¶ҰеқҮе®һзҺ°жӯЈеўһй•ҝпјҲ8.23%пјҢ 10.05%пјү10пјҢе…·еӨҮдёҖе®ҡзҡ„дёҡз»©ж”Ҝж’‘гҖӮйўҳжқҗдёҠеұһдәҺвҖңзү№й«ҳеҺӢ+з”өзҪ‘и®ҫеӨҮ+жІіеҚ—еӣҪиө„вҖқпјҢеҘ‘еҗҲж–°еҹәе»әе’ҢеӣҪдјҒж”№йқ©еҸҢйҮҚдё»зәҝгҖӮ - жҠҖжңҜйқў

пјҡ1жңҲ20ж—Ҙзј©йҮҸдёҖеӯ—ж¶ЁеҒңпјҲжҚўжүӢзҺҮ2.22%пјү11гҖӮMACDдёә0.39пјҢRSIй«ҳиҫҫ96.93пјҢKDJдёә108.06пјҢд№ҹеӨ„дәҺејәеҠҝи¶…д№°еҢәеҹҹ12гҖӮдҪңдёә3иҝһжқҝдёӘиӮЎпјҢеҚіе°ҶйқўдёҙеүҚжңҹеҘ—зүўзӣҳе’ҢиҺ·еҲ©зӣҳзҡ„еҸҢйҮҚиҖғйӘҢгҖӮ

3. йҫҷеӨҙиӮЎиҙЁйҮҸиҜ„дј°дёҺеёӮеңәиЎЁзҺ°

з»јеҗҲиҜ„дј°пјҢеҪ“еүҚеёӮеңәйҫҷеӨҙиӮЎе‘ҲзҺ°д»ҘдёӢзү№еҫҒпјҡ

- зӮ’дҪңдёҺеҹәжң¬йқўиғҢзҰ»

пјҡеӨҡж•°й«ҳж ҮйҫҷеӨҙиӮЎпјҲеҰӮй”ӢйҫҷиӮЎд»ҪпјүеёӮзӣҲзҺҮз•ёй«ҳпјҢзӮ’дҪңдё»иҰҒдҫқиө–йўҳжқҗе’Ңжғ…з»Әй©ұеҠЁпјҢиҖҢйқһдёҡз»©еўһй•ҝгҖӮ - иө„йҮ‘еҒҸеҘҪ

пјҡиө„йҮ‘жҳҺжҳҫеҒҸеҘҪе…·жңүвҖңеӣҪдјҒиғҢжҷҜвҖқгҖҒвҖңж”ҝзӯ–ж”ҜжҢҒвҖқпјҲеҰӮз”өзҪ‘жҠ•иө„пјүгҖҒвҖңдә§е“Ғж¶Ёд»·вҖқпјҲеҢ–е·ҘпјүзӯүйҖ»иҫ‘зҡ„дёӘиӮЎпјҢжҳҫзӨәйЈҺйҷ©еҒҸеҘҪжңүжүҖ收ж•ӣпјҢд»ҺзәҜйўҳжқҗзӮ’дҪңеҗ‘жңүйҖ»иҫ‘ж”Ҝж’‘зҡ„ж–№еҗ‘еҖҫж–ңгҖӮ - йЈҺйҷ©ж”¶зӣҠжҜ”

пјҡй«ҳж ҮйҫҷеӨҙпјҲеҰӮй”ӢйҫҷиӮЎд»ҪпјүеӨ„дәҺжҢҒзӯ№иҖ…зӣӣе®ҙйҳ¶ж®өпјҢжҪңеңЁж”¶зӣҠз©әй—ҙиў«еҺӢзј©пјҢиҖҢдёҖж—ҰиҪ¬еҠҝйЈҺйҷ©е·ЁеӨ§гҖӮдёӯдҪҚиӮЎпјҲеҰӮжЈ®жәҗз”өж°”пјүйңҖи§ӮеҜҹе…¶иғҪеҗҰеңЁеҲҶеҢ–дёӯи„ұйў–иҖҢеҮәпјҢеӨұиҙҘеҲҷйқўдёҙиҫғеӨ§еӣһи°ғйЈҺйҷ©гҖӮ

еӣӣгҖҒеёӮеңәжғ…з»ӘдёҺиө„йҮ‘жөҒеҗ‘ж·ұеәҰеҲҶжһҗ

1. жғ…з»ӘжҢҮж ҮйҮҸеҢ–иҜ„дј°

з»јеҗҲж¶ЁеҒң家数гҖҒиҝһжқҝжўҜйҳҹгҖҒж¶Ёи·ҢеҒңжҜ”гҖҒжҲҗдәӨйҮҸзӯүж•°жҚ®пјҢжһ„е»әз®Җжҳ“жғ…з»ӘжҢҮж•°гҖӮеҪ“еүҚжғ…з»ӘжҢҮж•°е·Ід»Һ1жңҲдёҠж—¬зҡ„вҖңиҝҮзғӯвҖқеҢәй—ҙпјҲеҜ№еә”ж¶ЁеҒңи¶…100家пјҢжҲҗдәӨиҝ‘4дёҮдәҝпјүеӣһиҗҪиҮівҖңдёӯжҖ§еҒҸзғӯвҖқеҢәй—ҙгҖӮзӣ‘з®ЎйҷҚжё©жҺӘж–Ҫж•ҲжһңеҲқжӯҘжҳҫзҺ°пјҢдҪҶеёӮеңәиөҡй’ұж•Ҳеә”并жңӘе®Ңе…Ёж¶ҲеӨұпјҢеӨ„дәҺдёҖз§ҚвҖңзғӯеәҰйҷҚжё©пјҢдҪҶдҪҷжё©е°ҡеӯҳвҖқзҡ„зҠ¶жҖҒ137гҖӮ

2. иө„йҮ‘иЎҢдёәжЁЎејҸдёҺжқҝеқ—иҪ®еҠЁ

иө„йҮ‘иЎҢдёәжҳҫзӨәпјҡ

- й«ҳйЈҺйҷ©еҒҸеҘҪиө„йҮ‘йҖҖжҪ®

пјҡиһҚиө„дҝқиҜҒйҮ‘жҜ”дҫӢдёҠи°ғеҗҺпјҢжқ жқҶиө„йҮ‘жөҒе…ҘйҖҹеәҰйў„и®Ўж”ҫзј“14гҖӮеүҚжңҹжҡҙж¶Ёзҡ„е•ҶдёҡиҲӘеӨ©зӯүзәҜдё»йўҳжқҝеқ—еҮәзҺ°жҳҺжҳҫеӣһи°ғ159гҖӮ - иө„йҮ‘й«ҳдҪҺеҲҮжҚўдёҺйҳІеҫЎ

пјҡд»Һж¶Ёе№…е·ЁеӨ§зҡ„科жҠҖйўҳжқҗжөҒеҗ‘дҪҺдҪҚгҖҒдҪҺдј°еҖјзҡ„еҢ–е·ҘгҖҒжҲҝең°дә§гҖҒе…¬з”ЁдәӢдёҡзӯүжқҝеқ—9гҖӮ1жңҲ20ж—Ҙж¶Ёе№…еұ…еүҚзҡ„зҺҜж°§дёҷзғ·гҖҒиҙөйҮ‘еұһгҖҒжҲҝең°дә§зӯүжқҝеқ—дҪ“зҺ°дәҶиҝҷдёҖзү№еҫҒгҖӮ - жңәжһ„дёҺж•ЈжҲ·иЎҢдёәеҲҶеҢ–

пјҡйғЁеҲҶжңәжһ„жҢҒд»“еҚ жҜ”иҫғй«ҳзҡ„е®ҪеҹәETFеҮәзҺ°иө„йҮ‘жөҒеҮәпјҢиҖҢдёӘдәәжҠ•иө„иҖ…еҸӮдёҺеәҰй«ҳзҡ„йўҶеҹҹд»ҚжңүзғӯеәҰ16гҖӮ

жқҝеқ—иҪ®еҠЁеҠ еҝ«пјҢзјәд№ҸжҢҒз»ӯжҖ§ејәзҡ„дё»зәҝпјҢиҝҷжҳҜеёӮеңәиҝӣе…ҘйңҮиҚЎеҲҶеҢ–йҳ¶ж®өзҡ„е…ёеһӢзү№еҫҒгҖӮ

дә”гҖҒзӮ’дҪңе‘Ёжңҹйҳ¶ж®өзІҫеҮҶеҲӨж–ӯ

з»јеҗҲеҲӨж–ӯпјҡеҪ“еүҚеёӮеңәзӮ’дҪңе‘ЁжңҹеӨ„дәҺвҖңй«ҳжҪ®жңҹеҗҺзҡ„йҖҖжҪ®еҲқжңҹвҖқгҖӮ

еҲӨж–ӯдҫқжҚ®иҜҰз»Ҷи®әиҜҒпјҡ

- йҫҷеӨҙи§ҒйЎ¶дҝЎеҸ·

пјҡеёӮеңәжҖ»йҫҷеӨҙй”ӢйҫҷиӮЎд»ҪиҷҪжңӘејҖжқҝпјҢдҪҶе·І15иҝһжқҝпјҢеӨ„дәҺжһҒз«Ҝй«ҳдҪҚпјҢдё”дёҺжқҝеқ—иҒ”еҠЁжҖ§ејұпјҢйў„зӨәжң¬иҪ®жғ…з»Әе‘ЁжңҹеҸҜиғҪжҺҘиҝ‘е°ҫеЈ°гҖӮ - жўҜйҳҹз»“жһ„жҒ¶еҢ–

пјҡиҝһжқҝжўҜйҳҹеҮәзҺ°е·ЁеӨ§ж–ӯеұӮпјҲ3жқҝдёҺ15жқҝд№Ӣй—ҙпјүпјҢдёӯдҪҚиӮЎжҷӢзә§йҡҫеәҰеҠ еӨ§пјҢжҺҘеҠӣз”ҹжҖҒејҖе§ӢжҒ¶еҢ–гҖӮ - йҮҸд»·е…ізі»иғҢзҰ»

пјҡеёӮеңәжҢҮж•°йңҮиҚЎжҲ–и°ғж•ҙпјҢжҲҗдәӨйҮҸиғҪжҢҒз»ӯиҗҺзј©пјҢжҳҫзӨәеўһйҮҸиө„йҮ‘е…Ҙеңәж„Ҹж„ҝеҮҸејұгҖӮ - жғ…з»ӘжҢҮж ҮеӣһиҗҪ

пјҡж¶ЁеҒң家数д»Һеі°еҖји…°ж–©пјҢи·ҢеҒң家数дёҚж—¶еўһеӨҡпјҢжғ…з»ӘжҢҮж•°д»ҺиҝҮзғӯеҢәй—ҙеӣһиҗҪгҖӮ - зӣ‘з®ЎзҺҜеўғеҸҳеҢ–

пјҡжҳҺзЎ®зҡ„зӣ‘з®ЎвҖңйҷҚжё©вҖқдҝЎеҸ·пјҲдёҠи°ғдёӨиһҚдҝқиҜҒйҮ‘пјүж”№еҸҳдәҶиө„йҮ‘жқ жқҶзҺҜеўғпјҢжҠ‘еҲ¶дәҶжҠ•жңәж°ӣеӣҙ78гҖӮ - жқҝеқ—зү№еҫҒ

пјҡзғӯзӮ№еҝ«йҖҹиҪ®еҠЁдё”еҲҶж•ЈпјҢиө„йҮ‘иҝӣиЎҢйҳІеҫЎжҖ§еҲҮжҚўпјҢд»Һй«ҳдҪҚйўҳжқҗжөҒеҗ‘дҪҺдҪҚе‘Ёжңҹе“ҒпјҢиҝҷжҳҜйҖҖжҪ®жңҹеёёи§Ғзҡ„иө„йҮ‘иЎҢдёәгҖӮ

йҳ¶ж®өзү№еҫҒйӘҢиҜҒпјҡеҪ“еүҚеёӮеңәиЎЁзҺ°е®Ңе…Ёз¬ҰеҗҲйҖҖжҪ®еҲқжңҹзҡ„е…ёеһӢзү№еҫҒпјҡжҢҮж•°дёҠиЎҢд№ҸеҠӣгҖҒжҲҗдәӨйҮҸиҗҺзј©гҖҒй«ҳдҪҚиӮЎж»һж¶ЁжҲ–ејҖе§ӢеҲҶжӯ§гҖҒдёӯдҪҚиӮЎеӨ§йқўеўһеҠ гҖҒи·ҢеҒңиӮЎеҮәзҺ°гҖҒиө„йҮ‘е°қиҜ•й«ҳдҪҺеҲҮжҚўгҖӮ

е…ӯгҖҒеҺҶеҸІе‘Ёжңҹ规еҫӢдёҺеҜ№жҜ”з ”з©¶

еӣһйЎҫеҺҶеҸІж•°жҚ®пјҢеңЁзӣ‘з®ЎеұӮеҮәдәҺйҳІжҺ§йЈҺйҷ©зӣ®зҡ„дё»еҠЁдёәеёӮеңәйҷҚжё©еҗҺпјҢеёӮеңәеҫҖеҫҖдёҚдјҡз«ӢеҚіиҝӣе…ҘзҶҠеёӮпјҢиҖҢжҳҜдјҡз»ҸеҺҶдёҖж®өж—¶й—ҙзҡ„йңҮиҚЎе’Ңз»“жһ„и°ғж•ҙ817гҖӮдҫӢеҰӮпјҢеңЁзұ»дјјзҡ„ж”ҝзӯ–и°ғжҺ§еҗҺпјҢеёӮеңәеҸҜиғҪд»Һжҷ®ж¶Ёз–ҜзүӣиҪ¬дёәж…ўзүӣпјҢиЎҢжғ…дё»зәҝд»ҺвҖңжөҒеҠЁжҖ§й©ұеҠЁвҖқиҪ¬еҗ‘вҖңеҹәжң¬йқўй©ұеҠЁвҖқ7гҖӮеҪ“еүҚеёӮеңәжӯЈеӨ„дәҺиҝҷз§ҚвҖңй©ұеҠЁеҠӣеҲҮжҚўвҖқе’ҢвҖңиҠӮеҘҸеҸҳеҢ–вҖқзҡ„иҠӮзӮ№гҖӮ

еҺҶеҸІзӮ’дҪңе‘Ёжңҹи¶ӢеҠҝеӣҫжҳҫзӨәпјҢеёӮеңәжғ…з»ӘеңЁиҫҫеҲ°жһҒз«Ҝй«ҳдҪҚеҗҺпјҢйҖҡеёёдјҡз»ҸеҺҶеӣһиҗҪдёҺж•ҙеӣәгҖӮ

еӨұиҙҘжЎҲдҫӢзҡ„иӯҰзӨәеңЁдәҺпјҢйҖҖжҪ®жңҹжңҖеӨ§зҡ„йЈҺйҷ©жқҘиҮӘдәҺеҜ№й«ҳдҪҚиӮЎзҡ„зӣІзӣ®жҺҘеҠӣд»ҘеҸҠдёӯдҪҚиӮЎзҡ„вҖңеӨ©ең°жқҝвҖқйЈҺйҷ©гҖӮжӯӨж—¶пјҢи„ұзҰ»еҹәжң¬йқўзҡ„зәҜйўҳжқҗзӮ’дҪңиӮЎйЈҺйҷ©жңҖеӨ§гҖӮ

дёғгҖҒжңӘжқҘдёҖе‘ЁеёӮеңәжғ…з»Әйў„жөӢжЁЎеһӢ

1. йў„жөӢжЁЎеһӢдёҺе…ій”®еҪұе“Қеӣ зҙ

еҹәдәҺеҪ“еүҚеӨ„дәҺвҖңйҖҖжҪ®еҲқжңҹвҖқзҡ„еҲӨж–ӯпјҢжһ„е»әжңӘжқҘдёҖе‘Ёжғ…з»Әжј”еҢ–жЁЎеһӢгҖӮе…ій”®еҪұе“Қеӣ зҙ еҢ…жӢ¬пјҡ

- зӣ‘з®Ўж”ҝзӯ–

пјҡжҳҜеҗҰдјҡжңүиҝӣдёҖжӯҘзҡ„вҖңйҷҚжё©вҖқжҲ–вҖңз»ҙзЁівҖқжҺӘж–ҪгҖӮ - йҫҷеӨҙиӮЎиө°еҠҝ

пјҡй”ӢйҫҷиӮЎд»ҪејҖжқҝеҗҺзҡ„еёӮеңәжүҝжҺҘжғ…еҶөпјҢе°ҶжһҒеӨ§еҪұе“Қзҹӯзәҝжғ…з»ӘгҖӮ - дёҡз»©жҠ«йңІ

пјҡ1жңҲдёӢж—¬пјҢдёҠеёӮе…¬еҸёдёҡз»©йў„е‘ҠеҜҶйӣҶжҠ«йңІпјҢдёҡз»©и¶…йў„жңҹжҲ–жҡҙйӣ·е°ҶеҠ еү§дёӘиӮЎеҲҶеҢ–814гҖӮ - еӨ–йғЁзҺҜеўғ

пјҡ欧зҫҺе…ізЁҺжҲҳзӯүеӨ–йғЁдёҚзЎ®е®ҡжҖ§еҜ№еёӮеңәйЈҺйҷ©еҒҸеҘҪзҡ„еҪұе“Қ18гҖӮ

2. жғ…з»Әжј”еҢ–и·Ҝеҫ„дёҺжҰӮзҺҮеҲҶжһҗ

еӨ§жҰӮзҺҮи·Ҝеҫ„пјҲжҰӮзҺҮзәҰ60%пјүпјҡжғ…з»Ә继з»ӯжё©е’ҢйҖҖжҪ®гҖӮеёӮеңәз»ҙжҢҒйңҮиҚЎж јеұҖпјҢжҲҗдәӨйҮҸиҝӣдёҖжӯҘиҗҺзј©гҖӮй«ҳдҪҚиӮЎйҷҶз»ӯеҮәзҺ°иЎҘи·ҢпјҢй”ӢйҫҷиӮЎд»ҪејҖжқҝеҗҺйңҮиҚЎжҲ–иө°ејұгҖӮж¶ЁеҒң家数з»ҙжҢҒеңЁ50-70家д№Ӣй—ҙпјҢи·ҢеҒң家数еҒ¶жңүеҮәзҺ°гҖӮиө„йҮ‘继з»ӯеңЁдҪҺдҪҚжқҝеқ—пјҲеҰӮеҢ–е·ҘгҖҒең°дә§гҖҒж¶Ҳиҙ№пјүе’Ңжңүдёҡз»©ж”Ҝж’‘зҡ„ж–№еҗ‘й—ҙиҪ®еҠЁгҖӮеёӮеңәиҝӣе…ҘвҖңиҪ»жҢҮж•°гҖҒйҮҚдёӘиӮЎвҖқзҡ„з»“жһ„жҖ§иЎҢжғ…йҳ¶ж®өгҖӮ

ж¬ЎжҰӮзҺҮи·Ҝеҫ„пјҲжҰӮзҺҮзәҰ30%пјүпјҡжғ…з»Әеҝ«йҖҹйҖҖжҪ®пјҢиҝӣе…ҘеҶ°зӮ№жңҹгҖӮй”ӢйҫҷиӮЎд»ҪејҖжқҝеҗҺеӨ§е№…жқҖи·ҢпјҢеј•еҸ‘й«ҳдҪҚиӮЎйӣҶдҪ“йҖҖжҪ®пјҢи·ҢеҒң家数жҳҫи‘—еўһеҠ пјҲеҸҜиғҪи¶…иҝҮ50家пјүгҖӮж¶ЁеҒң家数й”җеҮҸиҮі30家д»ҘдёӢпјҢеёӮеңәжҒҗж…Ңжғ…з»ӘйҮҠж”ҫгҖӮиҝҷз§Қжғ…еҶөеҸҜиғҪз”ұеӨ–йғЁеҲ©з©әжҲ–дёҡз»©вҖңзҲҶйӣ·вҖқжҪ®и§ҰеҸ‘гҖӮ

е°ҸжҰӮзҺҮи·Ҝеҫ„пјҲжҰӮзҺҮзәҰ10%пјүпјҡжғ…з»ӘеҶҚеәҰйҖҶиҪ¬пјҢејҖеҗҜж–°е‘ЁжңҹгҖӮйңҖиҰҒеҮәзҺ°ејәеӨ§зҡ„ж–°дё»зәҝпјҲеҰӮжңүи¶…йў„жңҹзҡ„дә§дёҡж”ҝзӯ–жҲ–з»ҸжөҺж•°жҚ®пјүпјҢ并且еҫ—еҲ°жҲҗдәӨйҮҸжңүж•Ҳж”ҫеӨ§зҡ„й…ҚеҗҲпјҢеёҰеҠЁеёӮеңәжғ…з»ӘVеһӢеҸҚиҪ¬гҖӮеңЁеҪ“еүҚзӣ‘з®ЎзҺҜеўғе’Ңе‘ЁжңҹдҪҚзҪ®дёӢпјҢеҸҜиғҪжҖ§иҫғдҪҺгҖӮ

3. е…ій”®йў„иӯҰдҝЎеҸ·

- йЈҺйҷ©йў„иӯҰдҝЎеҸ·

пјҡй”ӢйҫҷиӮЎд»Ҫж”ҫе·ЁйҮҸејҖжқҝдё”еҪ“ж—Ҙ收йҳҙпјӣдёӨеёӮи·ҢеҒң家数иҝһз»ӯдёӨж—Ҙи¶…иҝҮ30家пјӣеёӮеңәж—ҘеқҮжҲҗдәӨйўқиҗҺзј©иҮі2.5дёҮдәҝд»ҘдёӢгҖӮ - жғ…з»Әеӣһжҡ–дҝЎеҸ·

пјҡеёӮеңәеҮәзҺ°ж–°зҡ„5жқҝд»ҘдёҠйҫҷеӨҙпјҢдё”еёҰеҠЁжқҝеқ—ж•Ҳеә”пјӣж¶ЁеҒң家数йҮҚеӣһ80家д»ҘдёҠдё”и·ҢеҒң家数少дәҺ5家пјӣжҲҗдәӨйҮҸеҶҚеәҰжё©е’Ңж”ҫеӨ§гҖӮ

е…«гҖҒжҠ•иө„зӯ–з•ҘдёҺйЈҺйҷ©з®ЎзҗҶ

1. йҳ¶ж®өжҖ§ж“ҚдҪңзӯ–з•Ҙ

йүҙдәҺеӨ„дәҺйҖҖжҪ®еҲқжңҹпјҢжҖ»дҪ“зӯ–з•Ҙеә”д»ҘВ вҖңйҳІе®ҲеҸҚеҮ»пјҢжҺ§еҲ¶д»“дҪҚвҖқВ дёәдё»гҖӮ

- йҷҚдҪҺд»“дҪҚ

пјҡе°Ҷж•ҙдҪ“д»“дҪҚйҷҚиҮі5жҲҗд»ҘдёӢпјҢдҝқз•ҷе……и¶ізҺ°йҮ‘д»Ҙеә”еҜ№дёҚзЎ®е®ҡжҖ§гҖӮ - еӣһйҒҝй«ҳдҪҚ

пјҡеқҡеҶіеӣһйҒҝй”ӢйҫҷиӮЎд»ҪзӯүеӨ„дәҺжһҒз«Ҝй«ҳдҪҚдё”и„ұзҰ»еҹәжң¬йқўзҡ„дёӘиӮЎпјҢдёҚеҸӮдёҺеҚҡеӮ»гҖӮ - и°Ёж…ҺжҺҘеҠӣ

пјҡеҜ№2жқҝеҸҠд»ҘдёҠзҡ„дёӯдҪҚиӮЎдҝқжҢҒй«ҳеәҰиӯҰжғ•пјҢеҸӮдёҺд»·еҖјдҪҺпјҢйЈҺйҷ©еӣһжҠҘжҜ”е·®гҖӮ

2. йҫҷеӨҙиӮЎжҠ•иө„зӯ–з•Ҙ

- з©әй—ҙйҫҷ

пјҡд»…дҪңдёәжғ…з»Әи§ӮеҜҹжҢҮж ҮпјҢдёҚеҸӮдёҺгҖӮ - жқҝеқ—йҫҷ

пјҡе…іжіЁеңЁеҲҶеҢ–дёӯиғҪиө°еҮәжқҘзҡ„жҙ»еҸЈгҖӮйҮҚзӮ№и§ӮеҜҹжңүж”ҝзӯ–жҲ–дёҡз»©йҖ»иҫ‘ж”Ҝж’‘зҡ„жқҝеқ—йҫҷеӨҙпјҲеҰӮз”өзҪ‘и®ҫеӨҮзҡ„жЈ®жәҗз”өж°”гҖҒеҢ–е·Ҙзҡ„жІ§е·һеӨ§еҢ–пјүпјҢдҪҶе…¶д№°зӮ№еә”еңЁжқҝеқ—ж•ҙдҪ“еҲҶжӯ§еҗҺгҖҒдёӘиӮЎжҠ—и·ҢиҪ¬ејәж—¶пјҢиҖҢйқһиҝҪй«ҳгҖӮ - ж–°йўҳжқҗйҰ–жқҝ

пјҡе°Ҹд»“дҪҚиҜ•й”ҷж–°еҗҜеҠЁзҡ„гҖҒжңүйҖ»иҫ‘зЎ¬дјӨзҡ„йҰ–жқҝдёӘиӮЎпјҢдҪҶйңҖдёҘж јжӯўжҚҹгҖӮ

3. д»“дҪҚз®ЎзҗҶдёҺйЈҺйҷ©жҺ§еҲ¶

- еҠЁжҖҒд»“дҪҚ

пјҡиӢҘеёӮеңәиө°еӨ§жҰӮзҺҮи·Ҝеҫ„пјҲжё©е’ҢйҖҖжҪ®пјүпјҢд»“дҪҚжҺ§еҲ¶еңЁ3-5жҲҗпјӣиӢҘиө°ж¬ЎжҰӮзҺҮи·Ҝеҫ„пјҲеҝ«йҖҹйҖҖжҪ®пјүпјҢйҷҚиҮі3жҲҗд»ҘдёӢжҲ–з©әд»“и§ӮжңӣгҖӮ - жӯўжҚҹзәӘеҫӢ

пјҡеҜ№дәҺд»»дҪ•жҢҒд»“пјҢи®ҫзҪ®жҳҺзЎ®зҡ„жӯўжҚҹдҪҚпјҲеҰӮ-8%пјүпјҢдёҖж—Ұи§ҰеҸ‘ж— жқЎд»¶жү§иЎҢгҖӮ - еҲҶж•ЈжҢҒд»“

пјҡжҢҒд»“дёҚе®ңиҝҮдәҺйӣҶдёӯпјҢйҒҝе…ҚеҚ•дёҖдёӘиӮЎй»‘еӨ©й№…гҖӮ

д№қгҖҒеҗҺеёӮеұ•жңӣдёҺж“ҚдҪңжҢҮеј•

1. зҹӯжңҹеёӮеңәеұ•жңӣпјҲжңӘжқҘ1-2е‘Ёпјү

еёӮеңәйў„и®Ўе°Ҷд»ҘйңҮиҚЎи°ғж•ҙдёәдё»пјҢж ёеҝғд»»еҠЎжҳҜж¶ҲеҢ–еүҚжңҹж¶Ёе№…е’ҢиҝҮзғӯзҡ„жғ…з»ӘгҖӮдёҠиҜҒжҢҮж•°еҸҜиғҪеңЁе…ій”®еқҮзәҝпјҲеҰӮ10ж—Ҙзәҝпјүйҷ„иҝ‘еҜ»жұӮж”Ҝж’‘9гҖӮеҲӣдёҡжқҝгҖҒ科еҲӣжқҝзӯүеј№жҖ§жӣҙеӨ§зҡ„жҢҮж•°еҸҜиғҪи°ғж•ҙе№…еәҰжӣҙж·ұ9гҖӮеёӮеңәиөҡй’ұж•Ҳеә”е°Ҷжҳҫ著收缩пјҢж“ҚдҪңйҡҫеәҰеҠ еӨ§гҖӮ

2. е…іжіЁйҮҚзӮ№дёҺж—¶жңә

- е…іжіЁйҮҚзӮ№

пјҡ - дёҡз»©зәҝ

пјҡеҜҶеҲҮе…іжіЁдёҡз»©йў„е‘ҠпјҢеҜ»жүҫе№ҙжҠҘ/дёҖеӯЈжҠҘдёҡз»©и¶…йў„жңҹдё”дј°еҖјеҗҲзҗҶзҡ„дёӘиӮЎ89гҖӮ - дҪҺдҪҚжқҝеқ—

пјҡеҢ–е·ҘпјҲж¶Ёд»·йҖ»иҫ‘пјүгҖҒе…¬з”ЁдәӢдёҡгҖҒйғЁеҲҶж¶Ҳиҙ№е“ҒзӯүйҳІеҫЎжҖ§еҸҠе‘Ёжңҹжқҝеқ—зҡ„иҪ®еҠЁжңәдјҡгҖӮ - ж–°йўҳжқҗиҜ•й”ҷ

пјҡе…іжіЁжҳҜеҗҰжңүдҪҺдҪҚж–°йўҳжқҗеңЁйҖҖжҪ®жңҹйҖҶеҠҝеҗҜеҠЁгҖӮ - е…ій”®ж—¶жңә

пјҡиҖҗеҝғзӯүеҫ…еёӮеңәжғ…з»ӘеҶ°зӮ№пјҲеҰӮиҝһз»ӯдёӨж—Ҙж¶Ёи·ҢеҒңжҜ”е°ҸдәҺ1:1пјҢжҲҗдәӨйҮҸжһҒеәҰиҗҺзј©пјүзҡ„еҮәзҺ°пјҢйӮЈе°ҶжҳҜйЈҺйҷ©йҮҠж”ҫеҗҺжӣҙеҘҪзҡ„е·Ұдҫ§еёғеұҖж—¶жңәгҖӮ

3. ж“ҚдҪңиҠӮеҘҸжҠҠжҸЎ

- жң¬е‘ЁпјҲйҖҖжҪ®еҲқжңҹпјү

пјҡд»ҘеҚ–еҮәе’Ңи§Ӯжңӣдёәдё»пјҢеҮҸе°‘ејҖж–°д»“гҖӮеӨ„зҗҶжүӢдёӯжҢҒд»“пјҢеҺ»ејұз•ҷејәгҖӮ - дёӢе‘ЁеҸҠд»ҘеҗҺ

пјҡи§ӮеҜҹжғ…з»ӘжҳҜеҗҰи§ҰеҸҠеҶ°зӮ№гҖӮиӢҘеҮәзҺ°жғ…з»ӘеҶ°зӮ№дҝЎеҸ·пјҢеҸҜејҖе§Ӣе°Ҹд»“дҪҚеёғеұҖжҠ—и·Ңзҡ„жҪңеңЁж–°ж–№еҗ‘жҲ–дёҡз»©и¶…йў„жңҹдёӘиӮЎгҖӮеҗҰеҲҷпјҢ继з»ӯиҖҗеҝғзӯүеҫ…гҖӮ

з»“и®әйҮҚз”іпјҡеҪ“еүҚеёӮеңәзӮ’дҪңе‘Ёжңҹе·ІжӯҘе…ҘйҖҖжҪ®еҲқжңҹпјҢйЈҺйҷ©еӨ§дәҺжңәдјҡгҖӮжҠ•иө„иҖ…еә”йҰ–иҰҒеҒҡеҘҪйЈҺйҷ©йҳІжҺ§пјҢйҷҚдҪҺ收зӣҠйў„жңҹпјҢзӯүеҫ…еёӮеңәеҮәжё…е’Ңж–°зҡ„е‘ЁжңҹеҘ‘жңәгҖӮ

жң¬еҲҶжһҗжҠҘе‘Ҡз”ұиҮӘе®ҡд№үйҮҸеҢ– Agentе№іеҸ°з”ҹжҲҗпјҢд»…дҫӣдҝЎжҒҜеҸӮиҖғпјҢдёҚжһ„жҲҗд»»дҪ•жҠ•иө„е»әи®®пјҢеёӮеңәжңүйЈҺйҷ©пјҢжҠ•иө„йңҖи°Ёж…ҺгҖӮ