速通是AI级量化手动交易;全自动基本面量化点击:实盘

节假日据实动态调整

!好投资=盈利的好资产+便宜的好价格!

!资产好坏可分析,价值多少可估算!

!股价涨跌来自市场,短期波动不可预测!

!一切过程基于保守出发,坏事期望没有,立足于有!

本文用作学习目的:协助读者快速整理投研资料,根据价值投资经典估值模型评估分析企业价值,不可作为买卖依据。过程逻辑大于结论判定。

!!!投资有风险,入市需谨慎!!!

昨日四大类组合及点播池涨跌如下:

·点播待分析队列:维护在数据库中……周四周五好公司插队,其余按估值较低者优先,节约读者机会成本(欢迎新老读者免费点播)

爱柯迪分析及评估报告(准备阶段)

数据来源:理杏仁、Wind、芝士财富、企业年报及券商预测。用于归纳整理,不构成投资建议。(截至2026年1月15日)

准备工作一:估值分位计算

第一步:基础数据(细分行业:底盘与发动机系统)

- 公司当前市值 (M): 201.9亿元

- 当前市盈率 (PE): 18.47

- 当前市净率 (PB): 2.16

- 所在细分行业市盈率均值 (PE_Ind): 21.8

第二步:5\10年估值分位

准备工作二:利润成长性分析

第一步:近6年财务数据

第二步:复合增长率计算

- 营收CAGR (2019-2024): (67.46 / 26.26)^(1/5) - 1 = 20.76%

- 归母净利润CAGR (2019-2024): (9.39 / 4.39)^(1/5) - 1 = 16.43%

第三步:6种数学方法评估平均利润成长率

线性回归增长率法、中位数增长率法、指数平滑法、加权移动平均法、Theil-Sen 稳健回归法、分位数回归法(40%分位)

- 6种方法结果: 22.62%, 2.85%, 13.52%, 28.61%, 21.80%, 18.40%

- 处理: 无>50%值,去掉最大值(28.61%)和最小值(2.85%)

- 剩余值: 22.62%, 13.52%, 21.80%, 18.40%

- 平均值 = (22.62% + 13.52% + 21.80% + 18.40%) / 4 = 19.085%

- 评估平均利润成长率: 19.09%

第四步:利润加权复合增长率

- 利润历史复合增长率: 16.43%

- 评估平均利润成长率: 19.09%

- 利润加权复合增长率 = (16.43% + 19.09%) / 2 = 17.76%

爱柯迪分析及评估报告(读研报分析估值正文阶段)

数据来源:芝士财富、理杏仁、企业年报、券商研报及行业公开信息,用于归纳整理,不构成投资建议。

一、业务及产品清晰度

主要产品或服务

爱柯迪专注于汽车铝合金精密压铸件的研发、生产与销售,产品覆盖传统汽车系统(雨刮、转向系统等)及新能源汽车核心部件(三电系统、车身结构件、智能驾驶系统等),并积极拓展至机器人精密结构件领域。公司采用“产品超市”模式,提供从3克到30千克的全系列压铸件,大件产品占比超15% 。

行业发展的逻辑与周期

长期需求驱动:汽车轻量化、电动化、智能化趋势明确,推动铝合金压铸市场持续增长。据测算,全球车用铝压铸市场规模有望达9200–12400亿元,国内市场至2030年复合增长率(CAGR)超9% 。

周期属性:公司业务与汽车行业景气度关联度高,但新能源与全球化布局弱化了传统周期波动,属于弱周期股。

盈利模式与利润来源

盈利主要依赖精密压铸件销售,采用以销定产的直销模式,客户为全球头部Tier1供应商(如博世、法雷奥)和主机厂(如理想、蔚来)。毛利率稳定在26%–30%,高于行业平均,体现成本控制与工艺优势 。

财务战略:效益与效率的取舍

公司注重效益优先,通过自动化产线(如5G智慧工厂)提升人效,同时持续投入研发(费用率约5%)和全球化产能(墨西哥、马来西亚基地),平衡短期利润与长期竞争力 。

业务模式清晰度

产品定位明确,客户群稳定,盈利模式透明,易于理解与跟踪。

营运资本与经营模式分类

近三年资本开支主要用于产能扩张(如海外工厂),经营性现金流可覆盖投资需求。更倾向于 d类:只需少量新增营运资本即可扩大业务 。

评分:8.5/10

理由:业务聚焦高景气赛道,盈利模式清晰,但全球化管理复杂度及铝价波动需持续关注。

二、经营稳定性

企业所处发展周期与行业对比

公司处于成长期:2019–2024年营收CAGR为17.0%,归母净利润CAGR为13.5%,高于行业平均增速(9%)。

2025年H1营收34.50亿元(+6.16%),净利润5.73亿元(+27.42%),增长动能延续 。

周期性与经营稳定性

近5年利润波动主要受铝价、汇兑损益影响(如2024年净利润增速降至2.86%),但新能源业务占比提升(超30%)平滑了周期波动,整体经营稳定性中等偏上 。

内部风险排查

客户集中度低:与全球Top Tier1长期合作,前五大客户占比未披露,但订单分散(超4000种产品)。

供应链安全:马来西亚基地实现铝材自供,降低原材料风险 。

外部风险排查

受大宗商品(铝价)波动影响显著(2024年毛利率因铝价上涨承压);

政策支持新能源,但贸易摩擦(如关税)需通过海外产能规避 。

评分:7.5/10

理由:全球化布局增强抗风险能力,但原材料成本与海外运营不确定性仍存。

三、产品定价权及定价权种类

定价权强弱

公司凭借技术工艺(如高真空压铸、半固态成型)、规模效应(年产超2000万件)和客户认证壁垒,具备中等定价权,毛利率领先同业 。

定价权来源

属于 c类(规模效应) 与 d类(产业链整合):通过自动化生产降本,并依托全产业链协同(模具自制率超80%)强化成本优势 。

客户黏性

与博世、法雷奥等合作超10年,参与客户前端研发,替换成本高,黏性稳固 。

评分:7.0/10

理由:定价权源于工艺与效率,但行业竞争激烈,需持续技术迭代维持优势。

四、成长分析

过去成长归因

依赖 a(行业增长) 与 b(市占率提升):新能源车渗透率提升+公司从中小件向中大件拓展(产品品类增30%)。

未来成长可持续性

成长可持续系数 CZ=0.75(基于:行业增速放缓,但公司机器人/全球化业务提供新动能,预计未来成长性为过去的75%)。

券商预测2025–2027年净利润CAGR为16.4%,低于历史CAGR(13.5%→16.4%),反映严苛评估 。

产能与订单支撑

在建工程:墨西哥二期投产,马来西亚基地建设中,产能提升30%+ 。

订单饱满:截至2023年9月,新能源订单累计268.9亿元 。

产能与行业周期匹配度

新能源车需求长期向上,产能扩张与行业趋势匹配,错配风险低。

天花板分析

终极利润(永续期):按全球市占率5%测算,对应净利润20–30亿元(当前约9–12亿元)。

评分:8.0/10

理由:成长路径清晰,但机器人业务落地效果待验证。

五、行业竞争度

波特五力分析

行业内竞争:格局分散(CR5=11.9%),但公司龙头地位凸显 ;

潜在进入者:技术、资金壁垒高;

替代品威胁:铝压铸为轻量化主流技术,替代风险低;

上游议价能力:铝供应商集中,公司通过自供降低依赖;

下游议价能力:客户为大型车企/Tier1,议价力较强 。

行业地位与集中度

公司为国内铝压铸中小件“隐形冠军”,但全球市场仍由跨国企业主导,行业处于集中度提升阶段 。

评分:7.0/10

理由:行业竞争激烈,但公司通过技术与管理优势占据细分市场高地。

主要竞争对手

旭升集团(603305)、文灿股份(603348)、广东鸿图(002101) 。

六、财务质量分析

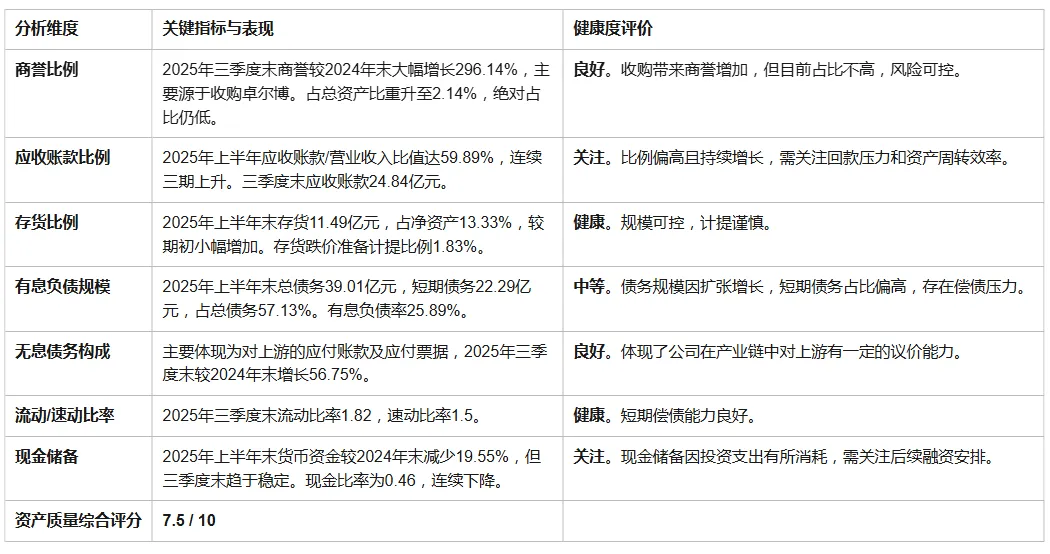

1. 资产质量分析

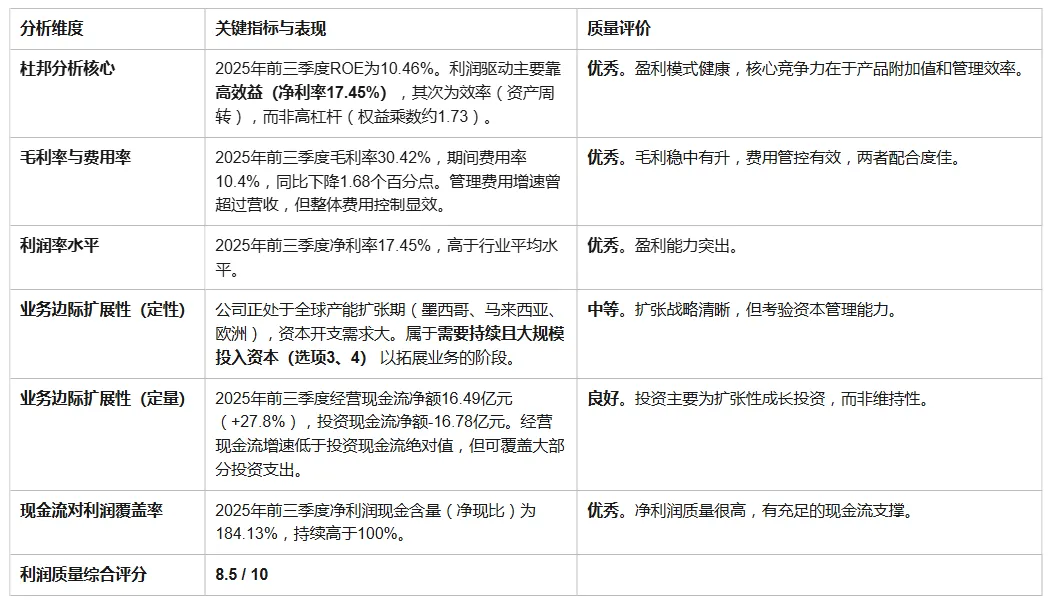

2. 利润质量分析

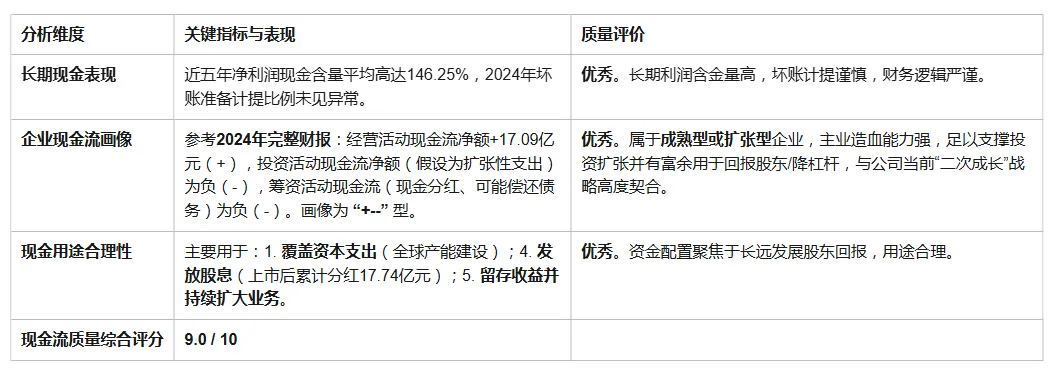

3. 现金流质量分析

4. 财务勾稽检查

- 公司三表勾稽关系基本合理。强劲的经营现金流、与投资扩张匹配的资本开支、稳健的负债和分红政策,共同构成内在逻辑一致的财务叙事。尽管应收账款增长较快,但其与营收的变动趋势、坏账计提政策未见明显异常。

- 财务勾稽情况评分:95%(仅发现少量需关注点,如其他应收款变动)

5. 财务质量综合得分

- 计算:(资产质量评分7.5 + 利润质量评分8.5 + 现金流质量评分9.0) / 3 × 财务勾稽百分比95% = 7.92

- 财务质量最终得分:7.9 / 10

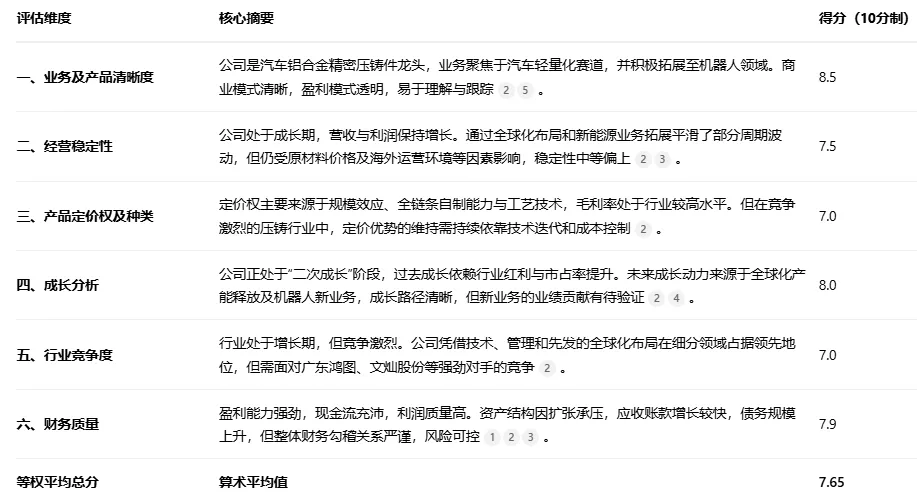

七、总结评分

八、企业估值

1. 未来成长率保守估算

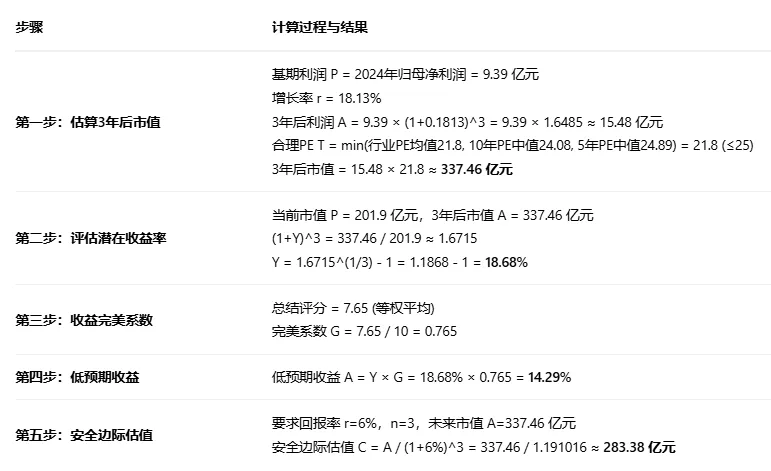

2. 3年后PE折现估值

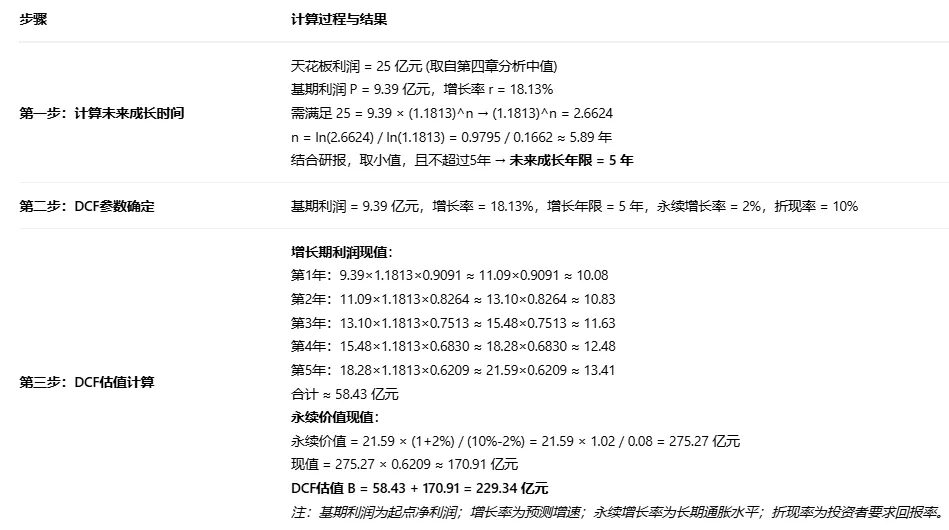

3. DCF内在价值估值

九、最终结论

1. 估值结论表

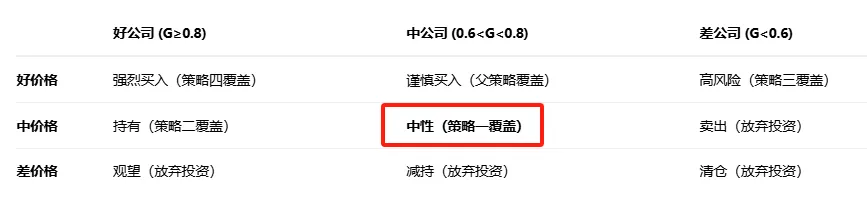

2. 费雪\格老评价表(含笔者应对及策略介绍,点击跳转)

准备工作:根据本公司等级G的值,若估值算数平均值小于LOW则为好价格,大于UP则为差价格,之间为中价格。

其中:LOW = -18% / G = -0.18 / 0.765 = -23.53%,UP = 18% × G = 0.18 × 0.765 = 13.77%

第一步:公司等级判定

完美系数 G = 0.765,属于 0.6 < G < 0.8 → 中公司

第二步:价格等级判定

四种估值偏离算数平均值 = (-24.60% + -22.38% + -11.97% + -28.76%) / 4 = -87.71% / 4 = -21.93%

-21.93% 在 LOW (-23.53%) 与 UP (13.77%) 之间 → 中价格

公司当前市值202亿元,根据模型评估比两种估值229亿和283亿均便宜,综合估值评价-21.93%(0.78),相比估值便宜下限-23.53%(0.76),尚需要跌至97%附近(0.76/0.78)。即市值196亿左右,股价19元(最近日2025-12)附近模型认为绝对便宜。以上内容用于估值演算的模拟思考,不构成投资建议。