曾经,中国 ToB 行业习惯了躲在“默认增长”的幻觉里,以为终局可以被无限期推迟。但 2025 年,最后一块遮羞布被扯掉了。

01

这类企业已完成发行,正式挂牌交易,如下

数据来源于公开信息整理

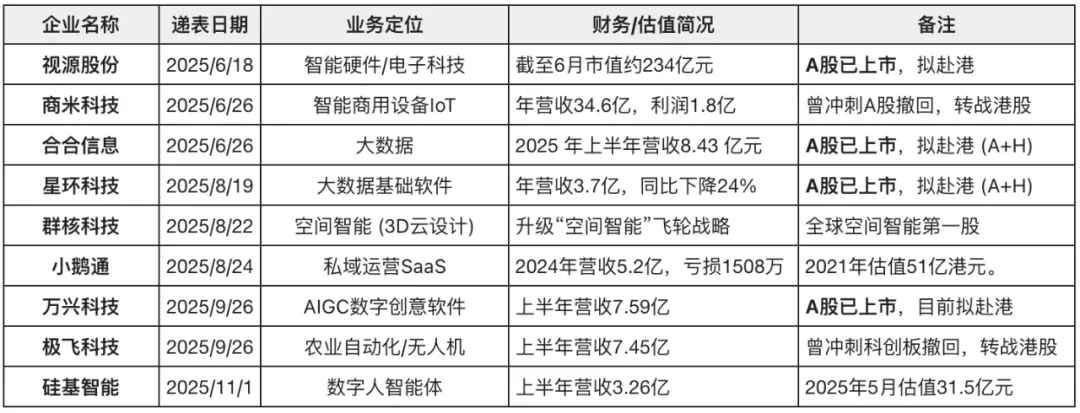

正在申请上市中,首次上市和已 A 股上市转战港股的企业。如下:

数据来源于公开信息整理

智谱AI,4月15日启动IPO,目前处于中金公司上市辅导阶段,首选A股递表。它是大模型“六小虎”中首个启动IPO,估值超200亿。

2025 年,中国企业软件领域迎来了一轮密集的上市与上市筹备潮。一亩田在纳斯达克上市,成为首家登陆全球资本市场的中国农业全产业链互联网企业;聚水潭、明略科技、滴普科技、云知声相继登陆港交所;与此同时,智谱 AI 启动上市辅导,星环、合合信息、小鹅通、群核科技、万兴科技、极飞科技、硅基智能等企业密集递表或转战港股。

如果只从数量来看,这更像是一份上市名单;但在行业里,这更像是中国企业软件在经历几年调整之后,与资本市场重新建立连接的一个窗口期。

与上一轮(2019-2020 年前后)以“高增长想象力”为主导的上市周期不同,2025 年走向资本市场的企业,覆盖了电商 SaaS、数据智能、工业软件、数字农业、空间智能、AI 基础能力等多个细分方向。这些公司不是都在高速扩张阶段,但大多已经形成相对稳定的客户结构、收入模型与商业化路径,能够接受更现实和更严格的市场审视。

在这些上市/准上市企业中,不少企业的上市既是业务发展到一定阶段后的自然选择,也是在早期融资周期逐渐进入兑现期后,不得不面对的现实路径。过去十年间,中国企业软件曾集中获得风险资本支持,一批公司在 2015年到2021 年完成多轮融资;到目前,部分投资机构进入明确的退出窗口,但并购通道还没有完全打开,上市成为少数企业的可行性选择之一。

也正因如此,资本市场对这一轮企业软件上市的定价逻辑,发生了明显变化。市场不再单纯奖励“故事完整度”,而是更关注经营质量、客户黏性与长期现金流的可预期性。能不能上市,更像是一场持续而公开的压力测试,既考验公司的经营能力,也考验资本对长期价值的耐心。

02

在 2025 年的资本事件中,还出现了一条尚未形成规模、但具有参照意义的退出路径探索。

与常见的参股或战略投资不同,这是一种以控制权交易为核心的深度进入方式,本质上也为企业软件公司及其早期股东,提供了一种不同于独立 IPO 或并购的退出思路。

在中国企业软件的发展历程中,2018 年,有赞通过借壳港股创业板公司完成上市;2019 年,微盟以独立 IPO 的方式登陆港交所主板,成为“新经济 SaaS 第一股”。而在 2025 年,当 IPO 窗口更加审慎、并购通道还没有完全打开时,通过控制权交易完成退出与再定位,成为一种现实但未被广泛复制的选择。

这个案例给到了一种可能性:在存量时代,中国企业软件的资本路径,或许正在从“单一目标的上市”,走向更加多元、更加务实的退出结构。

03

在 2025 年中国企业软件的关键事件中,品茗科技这笔交易虽然不是最“显眼”的,却有典型的参考价值。它并不属于并购,也不是上市动作,而是一种在不改变控制权的前提下,引入战略资本的中间路径。

这是一次明确以“结构优化”为目标的股权交易。控股权不变、长期锁定安排清晰、业绩承诺严格,这些条款共同指向一个核心诉求:在资本环境趋紧的背景下,为上市公司引入长期资金与潜在产业资源,同时尽量降低对经营稳定性的冲击。这与早年以财务投资为主的定增或减持逻辑明显不同。

而这类交易反映出一个正在出现的现实变化:部分企业软件上市公司,正在主动寻找“非控制权型”的资本补充方式。在并购通道还不通畅、继续融资的环境相对慎重的情况下,协议转让正在成为一种更可控、也更灵活的选择。

更重要的是,这一事件为行业提供了一个清晰样本:企业并非只有“继续独立”“被并购”或“彻底卖控股权”三种选择。在保持公司治理稳定的前提下,引入战略投资者、换取更长周期的发展空间,正在成为一条值得被认真讨论的现实路径。

04

2025 年,企业软件领域连续出现多起具有代表性的并购与合并案例。

企业软件并购正在从“横向扩张规模”,转向“围绕核心场景补能力、补结构”。

北森收购酷学院,不是简单买下一条培训产品线,而是围绕 “AI Learning” 集中压强,也就是说,用并购补齐训练数据、应用场景与客户覆盖,再快速推出产品完成整合;盖雅收购 34Learning,也不是为了讲一个 AI 新故事,而是将培训、理念与自身在劳动力管理和人效领域的数字化工具结合,形成可落地、可变现的业务闭环。两者的共同点在于:并购服务于既定战略,而不是反过来为并购寻找意义。

泊松与天喻的合并,则发生在工业软件这样一个更强调“全栈能力”的赛道。与其在单点产品上持续投入,不如通过整合补齐从设计、仿真到 PLM 的完整链条,提高在高端制造领域的整体交付能力。这同样是一种以结构完整性为目标的并购逻辑,而不是单纯追求规模或资本想象空间。

这几起案例共同指向的,并不是并购潮的回归,而是并购动机的变化:在增长放缓、资本趋紧的环境下,企业软件公司更倾向于通过并购强化核心能力、提升客户生命周期价值,而不是盲目做大盘子。 从这个角度看,2025 年的并购更像是一种“内生战略的外化”。

05

2025 年,中国企业软件行业出现了一起高度受关注的结构性事件。

在国内企业软件领域,腾讯大多是以投资者或生态合作方的身份出现,这是我们看见的腾讯首次以控股方式,直接参与一家成熟 SaaS 公司的经营与组织治理。

对销售易而言,成立于 2011 年,是完成了多轮融资的头部 CRM 厂商。在资本环境趋紧、上市节奏放缓的背景下,进入腾讯体系,为其提供了一条更具确定性的持续发展路径,也为公司在云、AI 及大客户资源层面打开了新的空间。

更重要的是,这件事为一批头部 SaaS 公司,提供了一个清晰但不常见的参考样本:不同于独立 IPO,也不同于被传统软件厂商并购,而是在保留创始团队与产品体系的前提下,引入大型科技公司的深度参与。随着行业进入存量竞争阶段,这种路径本身,也是企业可评估的操作选项。

06

如果说前面的上市、并购与平台接管,描绘的是少数企业仍然拥有选择空间的一面,那么 2025 年同样清晰地呈现出行业的另一面——经营压力开始以更直接的方式暴露出来。

部分企业软件公司公开承认面临回款放缓、资金紧张等问题,不得不通过业务收缩、组织调整来维持运营节奏。也有公司进入债务重整或预重整讨论阶段,尝试通过制度性方式完成自救。元年科技与澜码科技,正好处在这条压力曲线的不同位置。

与过去不同的是,这类情况不再被视为“个别公司管理不善”的例外,而是逐渐被行业理解为周期切换后的必然结果。当融资不再顺畅、增长预期回落,企业软件的高固定成本结构首先承压的,往往不是产品能力,而是现金流与回款节奏。问题从“跑得够不够快”,变成了“还能不能稳住”。

这种变化,也让企业之间的差距迅速拉开。一部分公司仍有能力通过削减非核心投入、调整客户结构,为自己争取时间;另一部分公司则已经失去通过经营调整自救的空间,不得不直面重整甚至出清的现实。从这一年开始,“活着”不再是行业的默认状态,而是一种需要被证明的能力。

这一阶段的压力算得上是行业的筛选。它把之前被增长掩盖的问题推到了台前,也迫使企业重新审视自身的成本结构、客户质量与长期承载能力。对于仍留在牌桌上的公司而言,这既是压力,也是一次真正回归经营基本面的机会。

07

……

如果说 2025 年之前,中国企业软件行业对“能不能赚钱”还有大量争论,那么这一年,上市公司财报开始用连续的数据给出更清晰的答案:一批头部 SaaS 企业,正在集体走向盈亏平衡,甚至实现持续盈利。

这一变化,首先体现在现金流与亏损结构的实质性改善上。以北森为例,在截至 2025 年 3 月 31 日的财年中,公司收入同比增长 10.6%,毛利率提升至 65%,经调整净亏损同比大幅收窄,更重要的是,首次实现经营现金流转正。对一家长期处于投入期的 HR SaaS 公司而言,这意味着经营模型开始具备自我造血能力,而不再完全依赖外部资金。

类似的拐点并非个案。2025 年以来,多家企业软件上市公司或正在申请上市的公司陆续在财报(或招股书)中出现同向变化:有赞、微盟、小鹅通、迈富时、天润云等公司,在不同细分领域中实现扭亏为盈或盈利能力显著提升;即使还有在亏损状态的公司,但亏损幅度也在快速收窄。“止血”不再是零散现象,而是开始在行业层面出现一致趋势。

如果把时间线再往前拉,会发现这并不是短期行为的结果。以有赞为例,其盈利并不是收入瞬间反弹,而是源于 2022 年以来持续推进的组织与经营调整——收入规模基本稳定,但成本结构、人效水平与现金流质量发生了根本性变化。到 2023 年实现整体盈利后,这种经营韧性在随后两年中被不断验证。

在 2025 中国 SaaS 大会上,高成投资创始合伙人洪婧对这一现象给出了简洁判断:从国内主要 SaaS 上市公司的数据来看,头部企业已经整体迈过“规模化盈利”的拐点。

回到行业本身,这一事件的真正意义,并不在于“谁赚了多少钱”,而在于企业软件第一次在现实约束下,验证了可持续经营的可能性。当盈利不再只是对未来的承诺,而是被反复写进财报,行业的竞争逻辑也随之发生变化——能否持续盈利,开始成为决定公司是否还能长期留在牌桌上的关键门槛。

08

2025 年,Manus 是一个非常特殊的存在。它在极短时间内,完成了从产品发布、商业化到国际化布局的连续跃迁,并最终用 ARR 这一核心指标,给出了明确结果。

首先,“现象级”本身在行业里就不常见。无论是等待名单规模、市场关注度,还是在专业基准测试中的表现,Manus 都迅速突破了 AI 产品通常只在技术圈内部传播的边界,成为一个被广泛讨论的专业级工具。

其次,Manus 在产品发布后迅速完成了明确而彻底的国际化转向。从总部迁移,到海外设点与招聘,直接围绕全球市场进行的组织重构。这种节奏,在中国企业软件与 AI 产品中并不多见。

更关键的是,ARR 的快速突破让这一切不止停留在热度层面。1 亿美元 ARR 意味着持续付费能力和商业模式的成立,这也是软件里最难被“包装”的结果指标。

Manus 这样的 AI 原生产品,第一次在同一年内同时完成了现象级出现、彻底国际化,以及商业结果的正向验证。

09

星标 牛透社 ,ToB 洞察不错过

星标 牛透社 ,ToB 洞察不错过

点击“阅读原文”获取出海报告