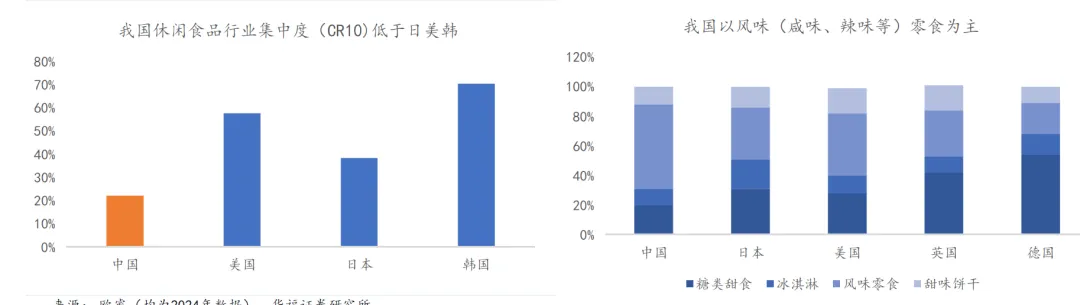

• 整体集中度:我国休闲食品市场较分散,整体CR10在22%左右。对标海外,我国集中度较海外有较大差距。

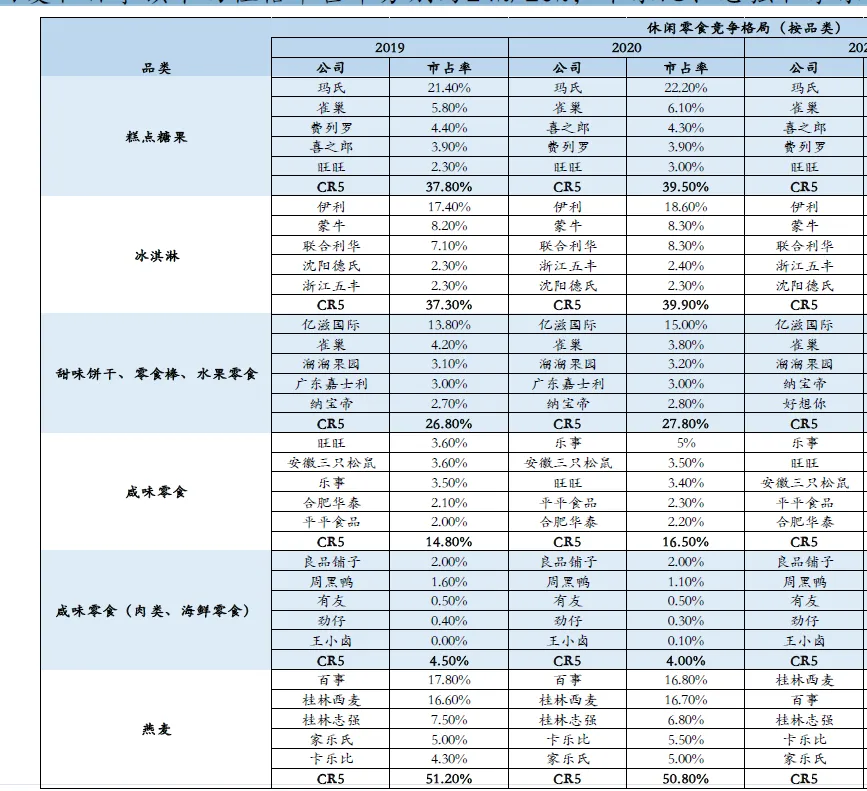

• 分品类看,根据欧睿数据,我国多数品类过去几年集中度持续提升,品类之间集中度差异较大(见下页)。

• 品类结构:根据欧睿数据,风味零食在我国休闲零食中占据主导地位,占比超50%,其中咸味零食占大头。西方国家德国、英国,以及日本,则以糖果、巧克力等甜食为主。国家间饮食偏好不同导致各国休闲零食结构差异较大。

集中度较高的品类:

• ①糕点糖果的市场集中度较高,2023年CR5为40.9%。其中,玛氏占超过20%;其余包括雀巢6.9%、喜之郎4.6%、旺旺4.5%和费列罗4.3%;

• ②冰淇淋:2023年CR5为50%。其中,伊利的市占率达到25.3%,蒙牛和联合利华市占率较为接近,分别为9.9%和9.8%;

• ③燕麦:西麦和百事旗下的桂格市占率分别为24%/20%;卡乐比、志强和家乐氏之间的市占率差距较小,2023年行业CR5达63.4% 。

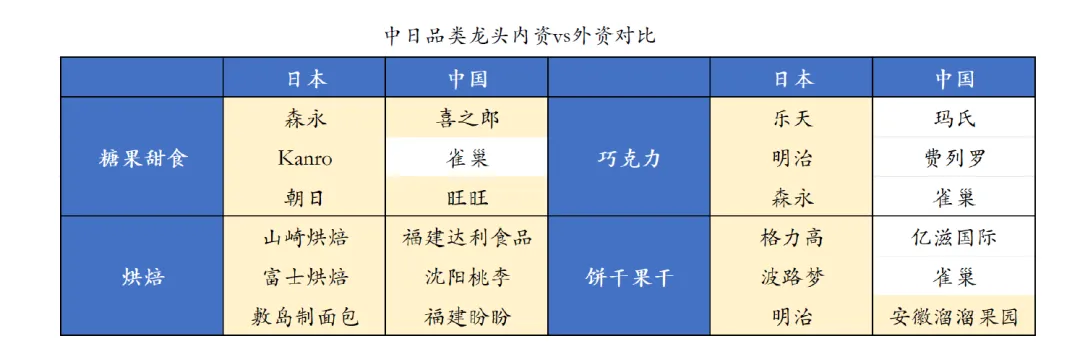

日本:休闲食品行业从明治时代发展至今,经过多年本土化融合,无论是否是舶来品,日本本土企业均已成为品类领袖。明治时代(1868-1912年)以来,日本开始从封建社会向现代化国家转型,西方零食和零食制造技术与西方的政治、军事、经济、文化等思潮一同涌入日本。随着行业持续发展,日本的本土企业从挑选西方市场的畅销产品进行照抄,到逐渐进行本土化改造和创新(例如日本虾巧克力、鲑鱼冰淇淋和清酒味糖果等),行业发展至今,无论品类是否为舶来品,日本企业均已占主导。

• 中国:对标中国来看,虽然我国企业在烘焙等品类上也占据了头部主导地位,但在巧克力、饼干果干等偏西式的品类上,外资企业仍相对领先。

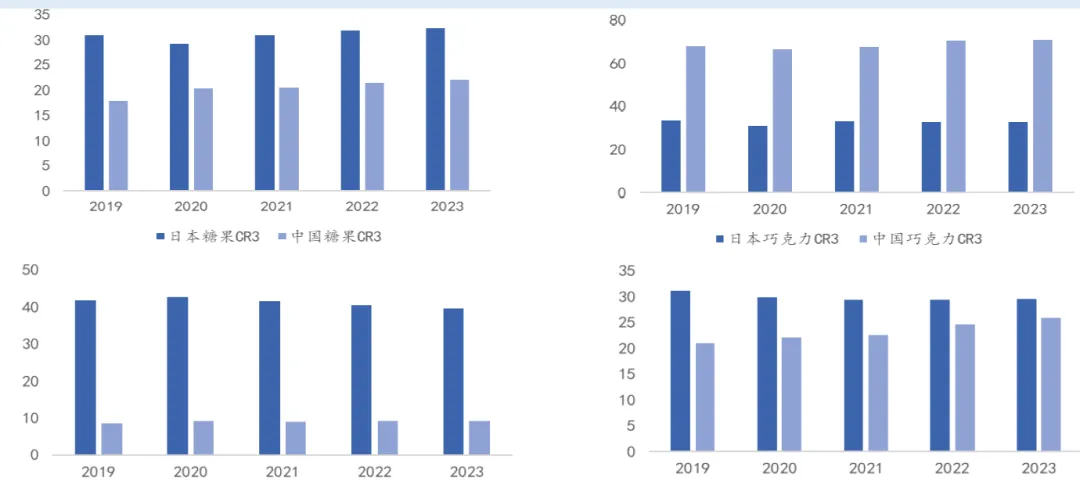

目本休闲食品品类龙头份额均高于我国,我国龙头份额仍在稳步提升中,对标日本看多数品类龙头集中度提升空间较大。选取糖果、烘焙、巧克力和饼干果干四个品类,我们发现在四个品类中,除了巧克力以外,日本品类龙头CR3的份额均高于我国CR3。方向:此外,过去五年中,我国糖果、烘焙、巧克力和饼干果干的CR3市场份额均在持续稳步提升,趋势明晰;而日本的烘焙、巧克力、饼干果干的前三名龙头份额则没有明显增长趋势或略有波动下滑。考虑到两国休闲零食行业的发展阶段的差异,我国多数零食品类的龙头份额还有望持续提升,但像成熟的日本市场一样,出现龙头份额稳定或波动还有较远距离,程度:由于我国人口和而积庞大,区域间经济水平、口味差异较大,在信息流通快的时代、复制成本较低的行业里,打造全国性大单品难度高。