摘 要

报告导读:公司业绩短期承压,存在以价换量趋势,外销表现更优,线下拓展积极。增持。

摘要:

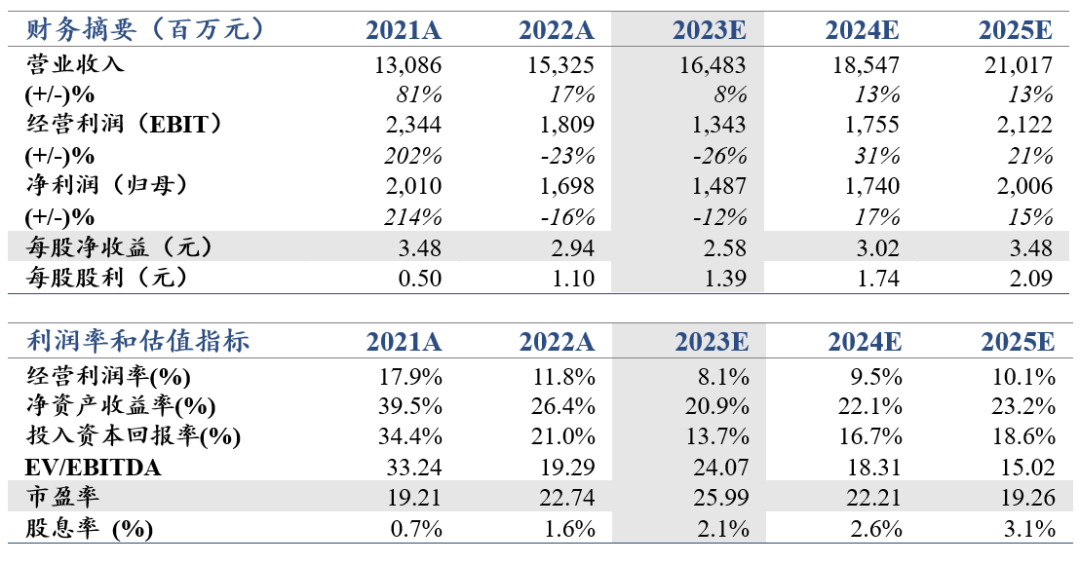

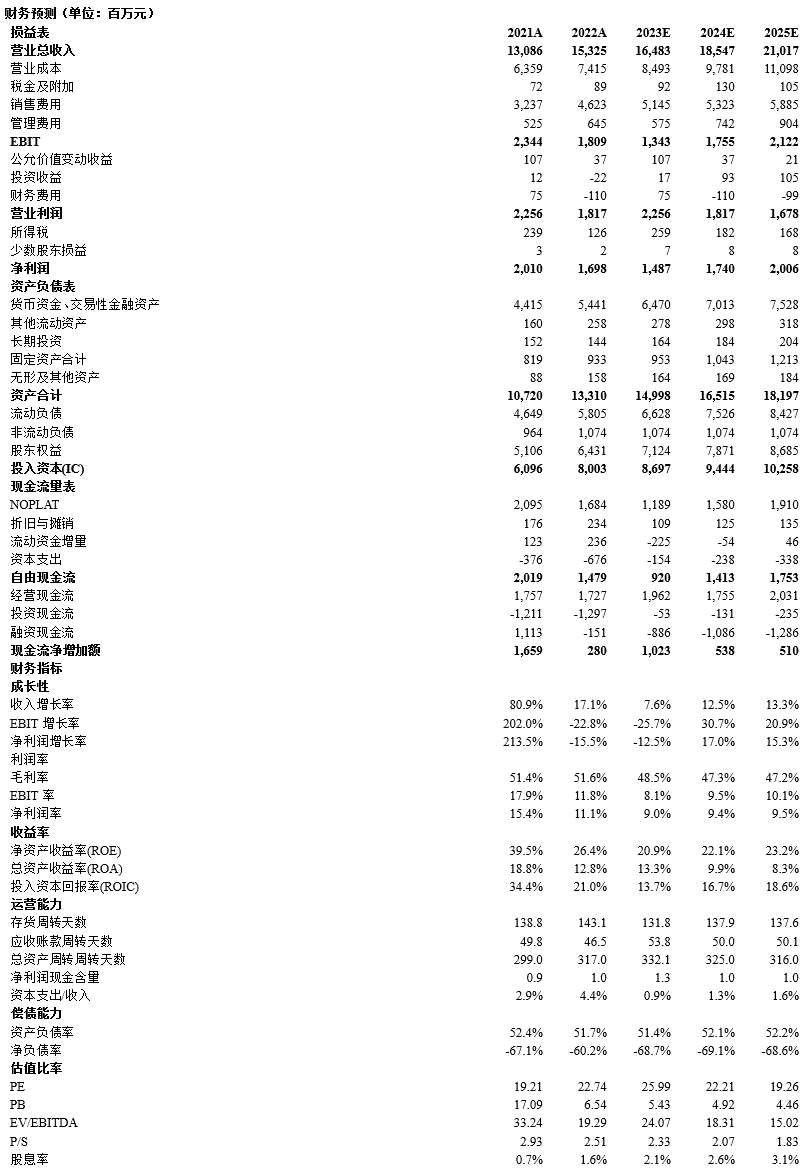

投资建议:公司业绩短期承压,存在以价换量趋势,外销表现更优,线下拓展积极。预计2023-2025年EPS 为2.58/3.02/3.48元,同比-12%/+17%/+15%,参考可比公司,给予公司23年30xPE,目标价为77.3元,维持“增持”评级。

营收及业绩表现低于预期:公司2023H1营收71.44亿元,同比+4.72%,归母净利润5.84亿元,同比-33.4%;2023Q2营收39.08亿元,同比+7.92%,归母净利润2.58亿元,同比-43.1%。

外销相对更优,积极布局线下:服务机器人2023H1营收35.54亿元,同比+0.77%,在一季度出货量同比下降的情况下,二季度实现出货量增长;添可自主品牌营收32.80亿元,同比+ 11.08%,芙万系列产品23H1合计出货 144 万台,较上年同期增长 32.5%。科沃斯品牌23H1海外收入同比+26.5%,添可23H1海外收入同比+24.2%,表现优于内销。23H1科沃斯/添可网点已增至1665 家/850家,线下布局积极。

毛销差承压,短期转化变难:2023Q2毛利率为47.57%,同比-4.71pct,毛销差为13.1%,同比-9.8pcts,环比-8.3pcts。推测价格竞争对公司盈利带来短期影响。此外,整体消费相对疲弱使得营销转化的难度提升,销售费用中平台服务及佣金费用3.53亿元,同比+65%,推测主要原因为达人带货等销售占比提升,而这一部分佣金扣点率较高。

风险提示:整体消费回暖速度不及预期、行业竞争持续。

目 录

1. 事件

公司业绩短期承压,营收及业绩表现低于预期。公司2023上半年年实现营业收入71.44亿元,同比+4.72%,归母净利润5.84亿元,同比-33.4%,扣非归母净利润5.06亿元,同比-39.9%;其中2023Q2营业收入39.08亿元,同比+7.92%,归母净利润2.58亿元,同比-43.1%,扣非归母净利润2.2亿元,同比-52.26%。

2. 收入端:外销相对更优,

积极布局线下

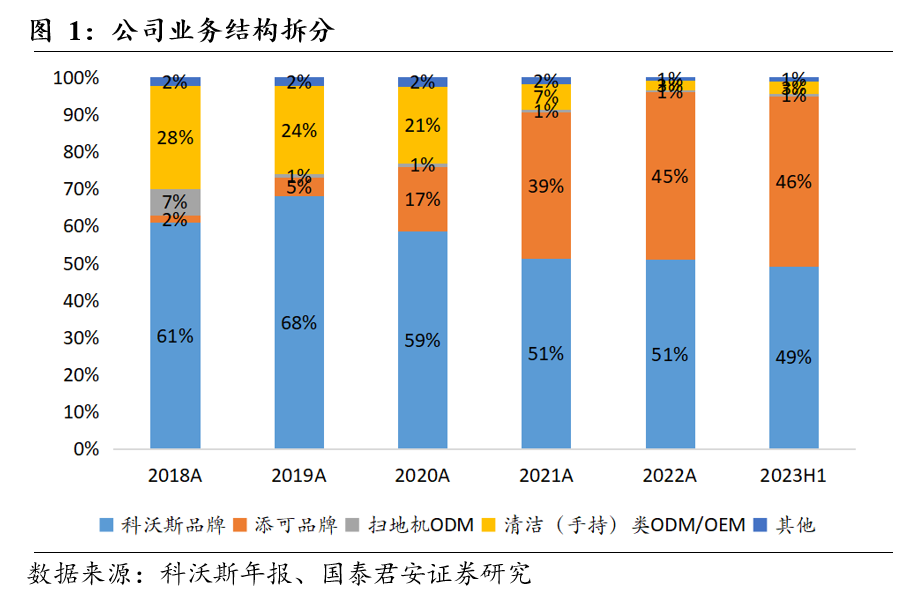

从品类来看:扫地机+洗地机双轮驱动持续,其他机产品布局逐渐丰富。

1)扫地机出现量增迹象,产品结构持续优化:公司服务机器人(扫地机为主)2023H1营收35.54亿元,同比+0.77%;预计23H1整体出现以价换量的趋势,在一季度出货量同比下降的情况下,二季度实现出货量增长。扫地机产品持续迭代升级,2023H1自清洁类产品收入占科沃斯品牌扫地机器人中国市场收入的80.3%,同比+16.5pcts;出货量75万台,同比+37.2%;其中,全能基站型产品出货量67万台,同比+155.1%。

2)洗地机销量景气维持,均价下探明显:公司智能生活电器2023H1营收35.08亿元,同比+8.85%;其中添可自主品牌营收32.80亿元,同比+ 11.08%;在行业玩家持续推新竞争的过程中,降价成为23年洗地机行业的主旋律,我们预计23H1添可品牌均价下滑约10%,量增成为规模增长的有力支撑。添可芙万系列产品23H1合计出货 144 万台,较上年同期增长 32.5%。

3)服务机器人ODM业务实现增长:服务机器人ODM营收4995万元,同比+64.39%;清洁类电器ODM//OEM营收2.3亿元,同比-15.55%。

4)丰富其他产品矩阵:2023H1公司重点以食万料理机为核心加速布局智慧厨房生态体系,此外公司也积极布局广义机器人领域,投资包括割草机器人、商业清洁机器人等在内的新品类。

从线上线下渠道来看,公司积极布局线下,多元化渠道效果明显。23H1科沃斯品牌国内线下销售网点已增至 1665 家(22H1为1300 家),添可全国累计终端数量近 850 家(22H1为600 家),并在全国重点城市快速建立品牌旗舰体验店 50 余家。23H1公司中国市场实现线下销售收入 13.06 亿元人民币,同比增长5.63%,占同期国内销售收入的 28.58%。

从海内外销售情况来看,外销相对更优,海外布局积极。公司科沃斯品牌23H1海外收入同比+26.5%,添可23H1海外收入同比+24.2%,我们预计科沃斯和添可Q2也在海外实现了双位数的增长。未来公司将进一步加大对海外市场的投入,提升产品结构,优化渠道,扩大地域市场,推动海外营收规模的持续快速成长。

3. 利润端:毛销差承压,

营销转化难度变大

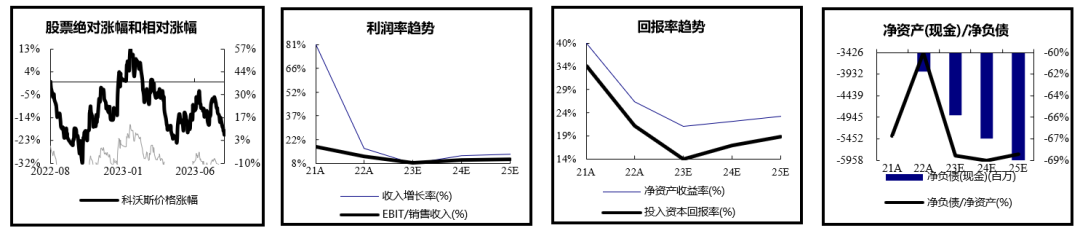

毛利端:毛利率承压,毛销差出现明显下滑。2023年上半年公司毛利率为48.97%,同比-2.01pct,净利率为8.17%,同比-4.7pct;其中2023Q2毛利率为47.57%,同比-4.71pct,净利率为6.6%,同比-5.94pct。公司23Q2毛销差为13.1%,同比-9.8pcts,环比-8.3pcts。我们推测主要原因为:扫地机自从22H2以来出现较为明显的价格竞争,在此过程中科沃斯策略相对激进,降价对产品毛利率带来影响;洗地机行业均价下探亦较为明显,同样将产生影响。

费用率:产品营销转化难度进一步升级。公司2023年上半年销售、管理、研发、财务费用率分别为32.15%、3.87%、5.46%、-0.79%,同比+4.93、-0.87、+0.3、+0.01pct;其中2023Q2季度销售、管理、研发、财务费用率分别为34.49%、3.23%、5.19%、-2.26%,同比+5.07、-1.39、-0.03、-0.28pct。公司2023H1末账上有1.5亿美元(换算成人民币10.9亿元),受汇率波动影响,公司2023H1公司汇兑收益6063万元。受整体消费环境影响,市场营销投入产出效率有所下降,22H1销售费用中的市场营销及广告费用13.72亿元,同比+12.6%,平台服务及佣金费用3.53亿元,同比+65%。若用我们推测的23H1扫地机和洗地机整体销量进行测算,则单台产品的市场广告费约为430元,同比存在增长趋势;单台产品的平台费约为110元,同比实现高双位数增长。推测平台佣金增长明显主要由于达人带货等销售占比提升,而这一部分佣金扣点率较高。

4. 资产及现金流:

Q2经营性现金流有所改善

资产情况 :公司2023年上半年期末现金+交易性金融资产为51.26亿元,同比+20.07%,存货为32.24亿元,同比+9.15%,应收票据和账款合计为16.79亿元,同比7.25%。

周转情况:公司2023年上半年期末存货、应收账款和应付账款的周转天数分别为151.34、45.76和150.45天,同比+6.78、+1.57和+12.39天,存货周转有所放缓,预计与整体消费恢复速度较慢有关。

现金流情况:公司2023年上半年经营活动产生的现金流量净额为4.84亿元,同比-6.9%,其中销售商品及提供劳务现金流入80.69亿元,同比+11.39%,购买商品、接受劳务支付的现金42.92亿元,同比+17.47%,支付其他与经营活动有关的现金(主要为期间费用)21.82亿元,同比+25.12%,支付给职工以及为职工支付的现金10.78亿元,同比+10.26%;其中2023Q2经营活动产生的现金流量净额为4.67亿元,同比+52.71%,其中销售商品及提供劳务现金流入41.41亿元,同比+29.14%,购买商品、接受劳务支付的现金20.07亿元,同比+64.24%。公司Q2末应收票据及应收账款环比2022年底-2.75亿元,应付票据及应付款项环比2022年底-1.22亿元,Q2经营性现金流有所改善。

公司2023年上半年投资活动产生的现金流量净额为1.75亿元,同比+834.04%,主要系本期赎回银行理财产品收到的现金增加所致;2023Q2投资活动产生的现金流量净额为5.68亿元,同比+888.12%。公司2023年上半年筹资活动产生的现金流量净额为-1.67亿元,同比-68.55%,主要系本期偿还债务支付的现金增加所致;2023Q2筹资活动产生的现金流量净额为-8.48亿元,同比41.1%。

5. 投资建议

目标价77.3元,维持“增持”评级。公司业绩短期承压,存在以价换量趋势,外销表现更优,线下拓展积极。我们预计2023-2025年EPS 为2.58/3.02/3.48元,同比-12%/+17%/+15%,参考可比公司,给予公司23年30xPE,目标价为77.3元,维持“增持”评级。

6. 风险提示

整体消费回暖速度不及预期、行业竞争持续。

法律声明

本公众订阅号(微信号: gh_49f770991561 )为国泰君安证券研究所家电研究团队依法设立并运营的微信公众订阅号。本团队负责人蔡雯娟具备证券投资咨询(分析师)执业资格,资格证书编号为S0880521050002。

本订阅号不是国泰君安证券研究报告发布平台。本订阅号所载内容均来自于国泰君安证券研究所已正式发布的研究报告,如需了解详细的证券研究信息,请具体参见国泰君安证券研究所发布的完整报告。本订阅号推送的信息仅限完整报告发布当日有效,发布日后推送的信息受限于相关因素的更新而不再准确或者失效的,本订阅号不承担更新推送信息或另行通知义务,后续更新信息以国泰君安证券研究所正式发布的研究报告为准。

本订阅号所载内容仅面向国泰君安证券研究服务签约客户。因本资料暂时无法设置访问限制,根据《证券期货投资者适当性管理办法》的要求,若您并非国泰君安证券研究服务签约客户,为控制投资风险,还请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。如有不便,敬请谅解。

市场有风险,投资需谨慎。在任何情况下,本订阅号中信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。国泰君安证券及本订阅号运营团队不对任何人因使用本订阅号所载任何内容所引致的任何损失负任何责任。

本订阅号所载内容版权仅为国泰君安证券所有。任何机构和个人未经书面许可不得以任何形式翻版、复制、转载、刊登、发表、篡改或者引用,如因侵权行为给国泰君安证券研究所造成任何直接或间接的损失,国泰君安证券研究所保留追究一切法律责任的权利。