2023年8月18日,金融监管总局公布《2023年二季度银行业主要监管指标数据情况》。

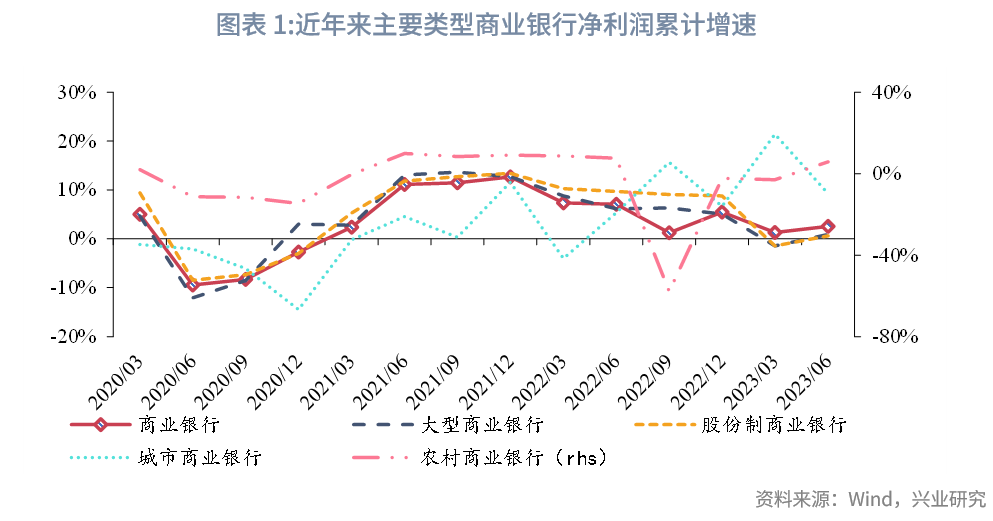

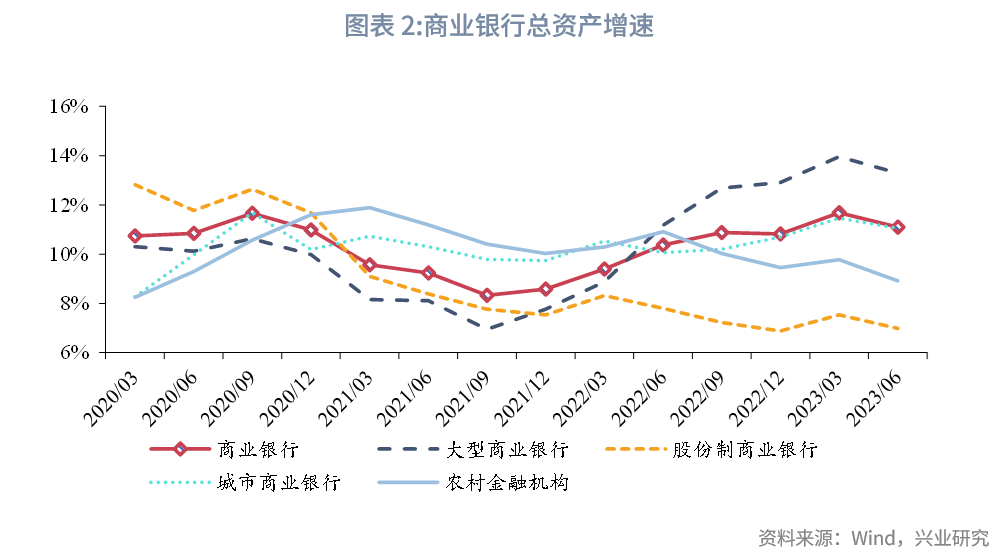

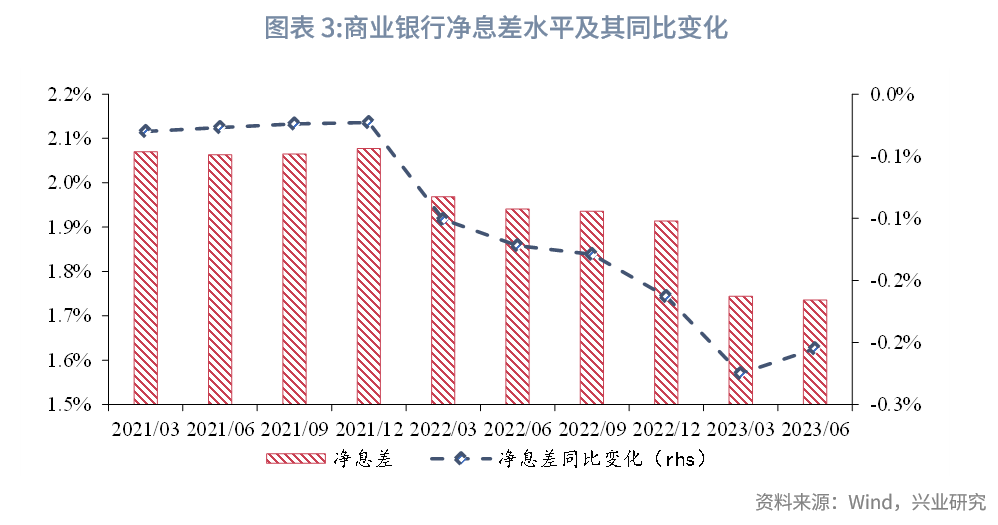

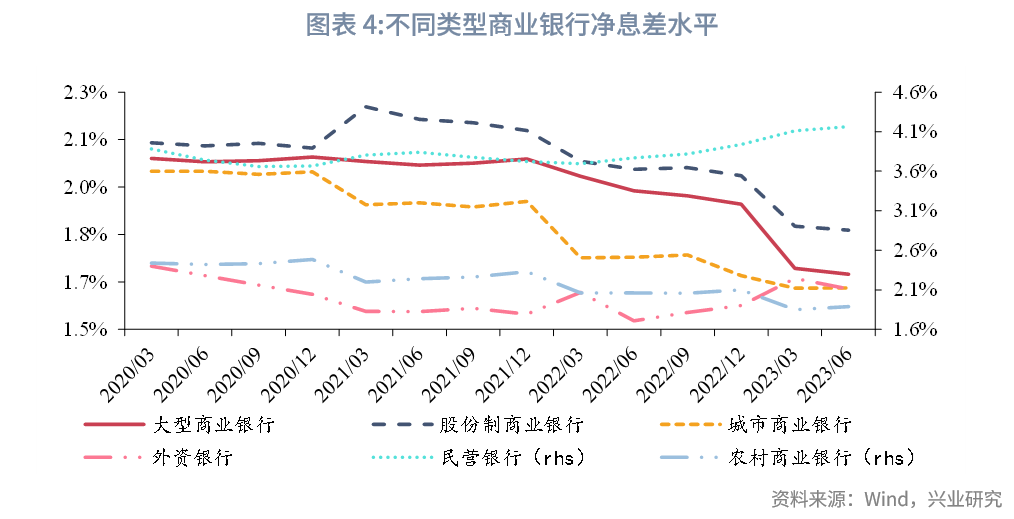

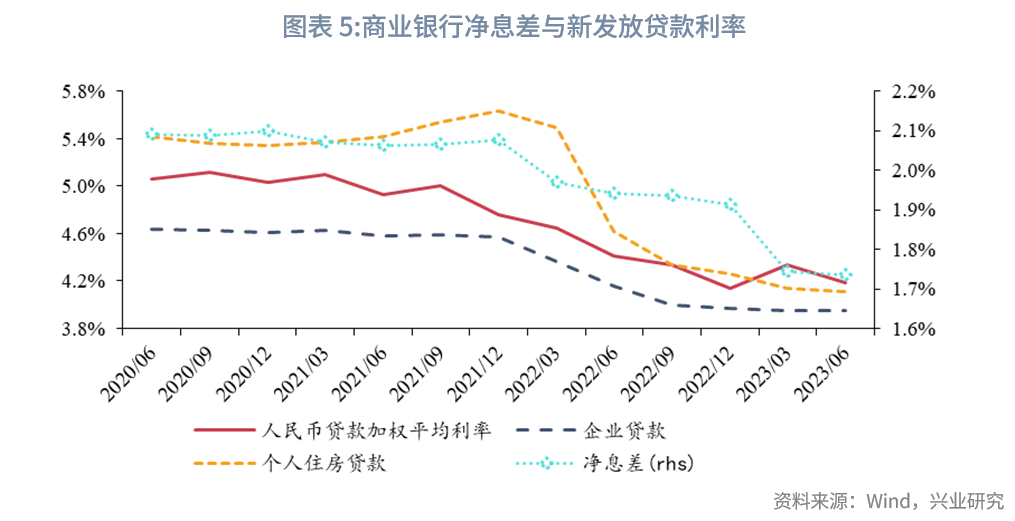

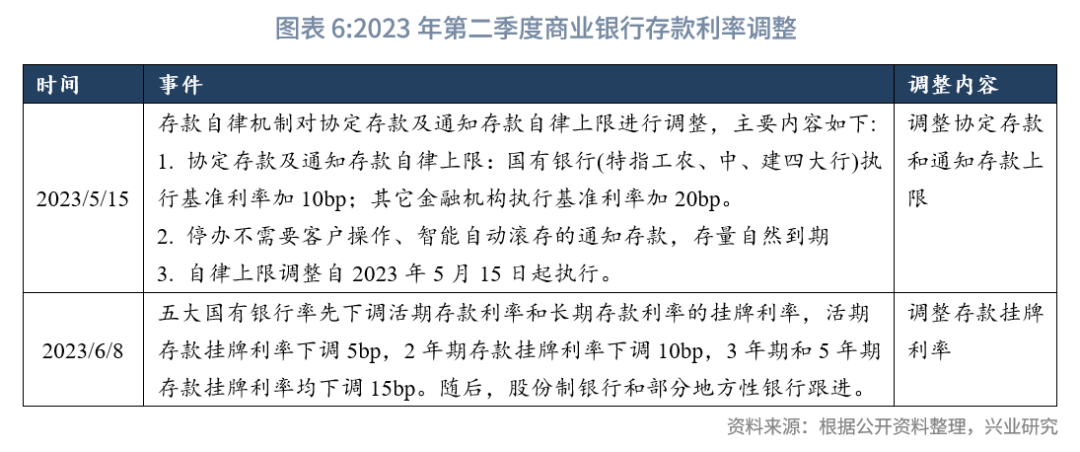

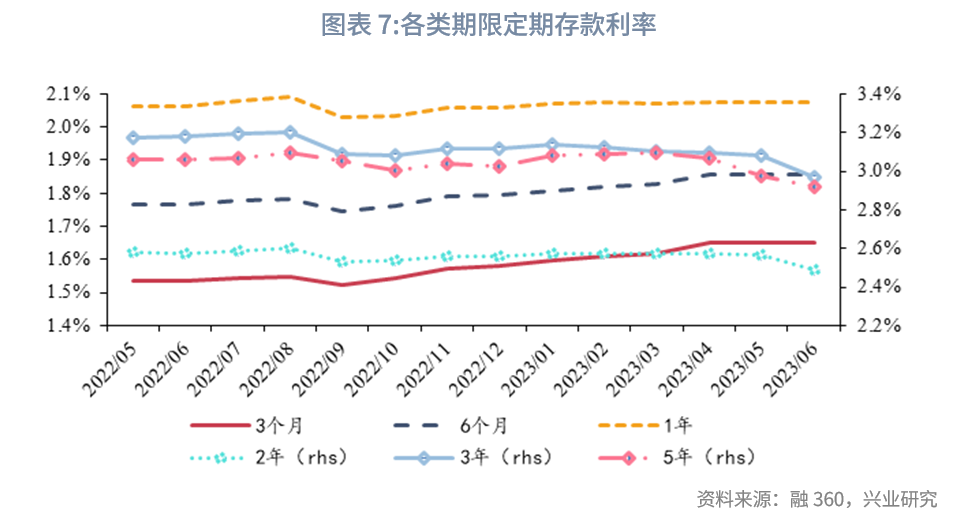

从盈利情况来看,商业银行表现边际改善。2023年上半年,商业银行净利润累计增速为2.56%,较2023年第一季度上升1.27个百分点;商业银行净息差1.74%,同比降幅有所收窄,为2022年以来首次。后续来看,为确保银行可持续支持实体经济的能力并维护金融稳定基础,需要保持银行合理利润和净息差水平,存款利率将进一步下调。

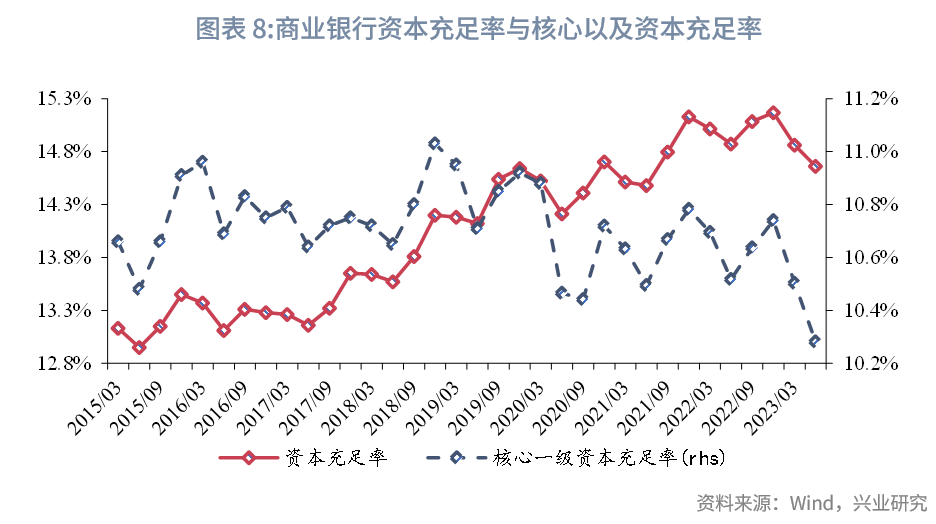

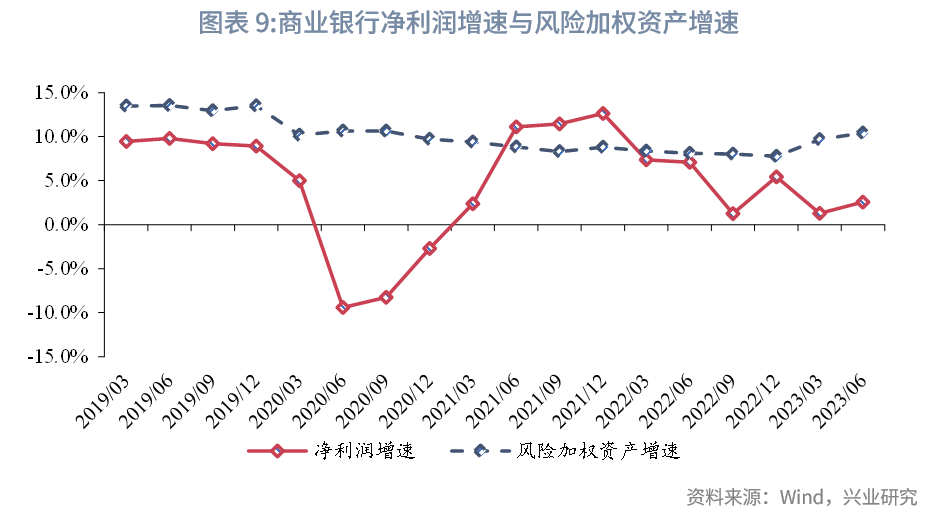

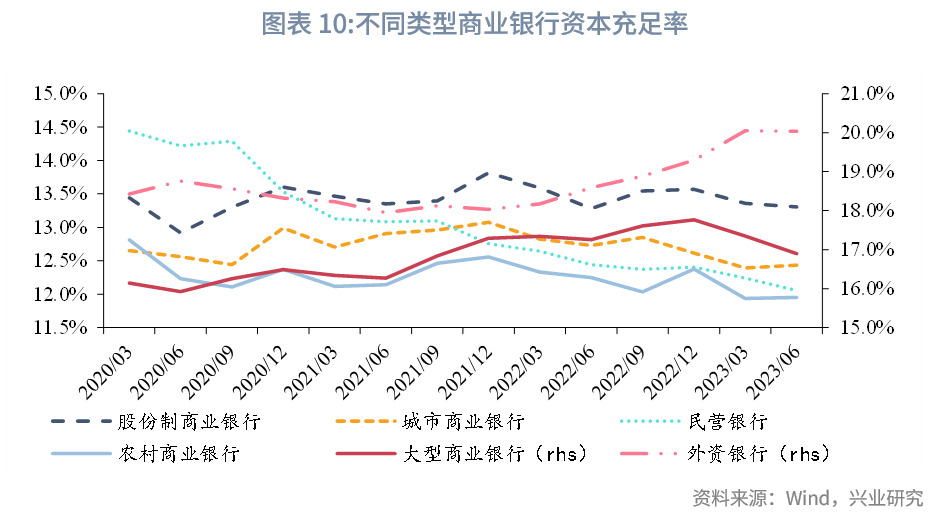

从资本情况来看,2023年上半年末,商业银行整体核心一级资本充足率水平创2015年以来历史同期最低水平,核心一级资本补充压力加大。与此同时,银行风险加权资产增速与净利润增速差值仍处于较高水平,银行内源性资本补充能力仍有较大的提升空间。

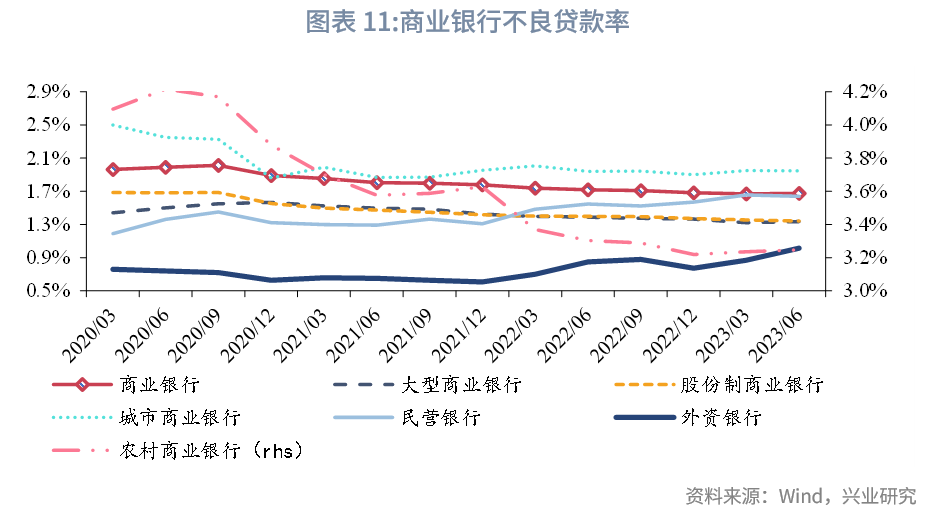

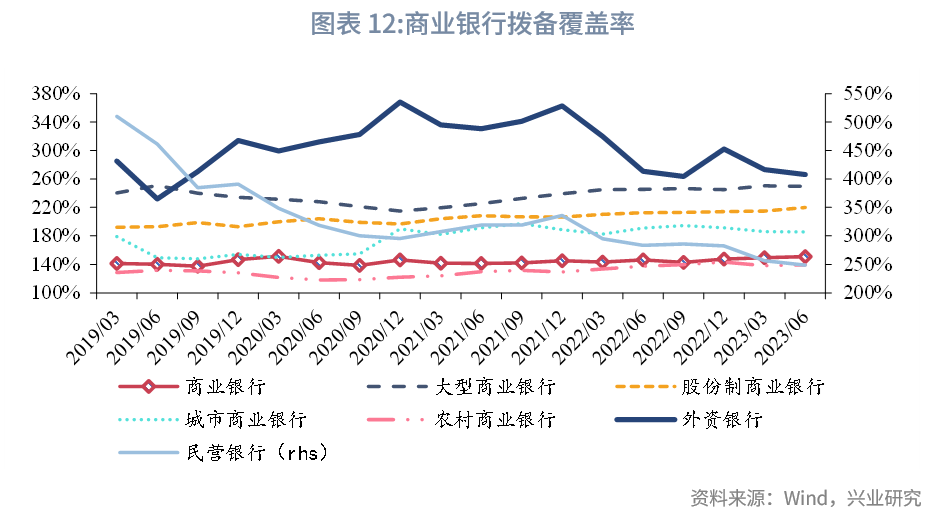

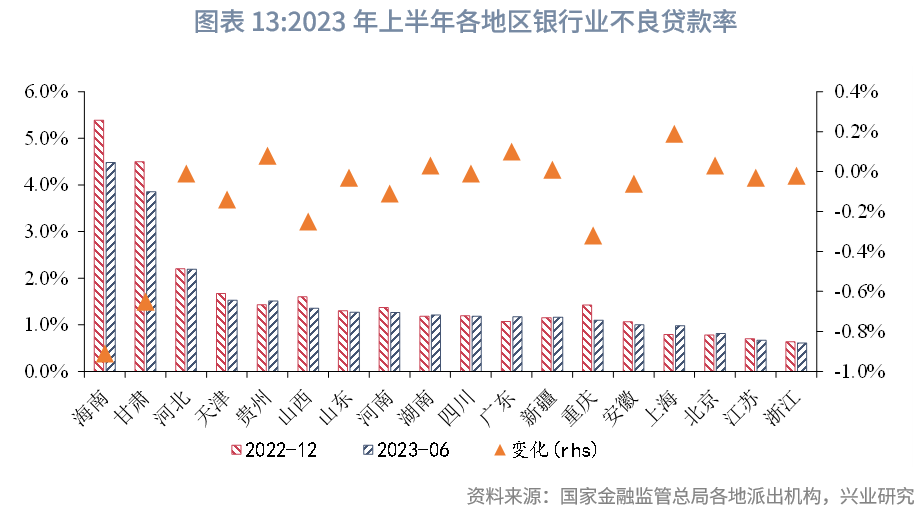

从资产质量来看,2023年上半年末,商业银行不良贷款率仍处于较低水平,拨备覆盖率较2023年第一季度末有所上升。截至8月18日,已公布银行业不良贷款率情况的18个地区中,12个地区不良贷款率较2022年末有所下降。

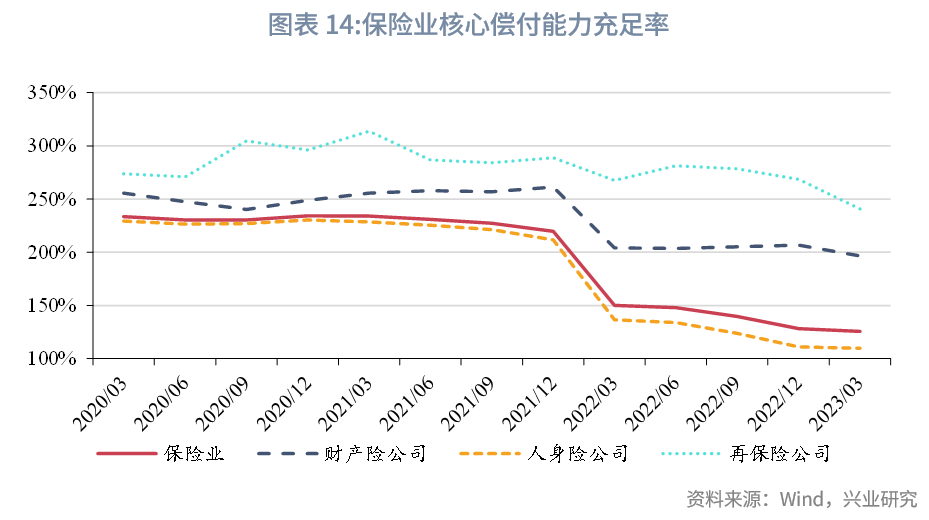

此外,2023年第一季度,保险公司核心偿付能力充足率延续下降趋势,达到近年来的最低位。其中,人身险公司核心偿付能力充足率达到109.70%的低位。

[1]资料来源:《2023年二季度银行业保险业主要监管指标数据情况》,金融监管总局官网,[EB/OL],2023/08/18[2023/08/19],http://www.cbirc.gov.cn/cn/view/pages/ItemDetail.html?docId=1123531&itemId=915。

[2]资料来源:吕思聪、吕爽、陈昊、鲁政委,《协定存款与通知存款利率下调影响几何?》[EB/OL],2023/5/12[2023/8/19],https://app.cibresearch.com/shareUrl?name=0000000087f979bf01880df7a9505a0f。

[3]资料来源:何帆、郭于玮、鲁政委,《金融支持实体的“可持续化”——货币政策执行报告解读》[EB/OL],2023/8/18[2023/8/19],https://app.cibresearch.com/shareUrl?name=402388a089be9a2b018a06c60b802b9f。

[4]资料来源:陈昊、吕思聪、吕爽、鲁政委,《净息差的转折点——2023年中银行业与监管展望》[EB/OL],2023/7/13[2023/8/19],https://app.cibresearch.com/shareUrl?name=402388a088f2a1c501894efeb7800c59。