今日,深圳北芯生命科技股份有限公司(以下简称“北芯生命”)正式在科创板上市,这也是心血管介入领域又一家公司走向上市。随着北芯生命上市,我们不禁要问,为何是它?以及行业赛道的下一个机会又在哪里?

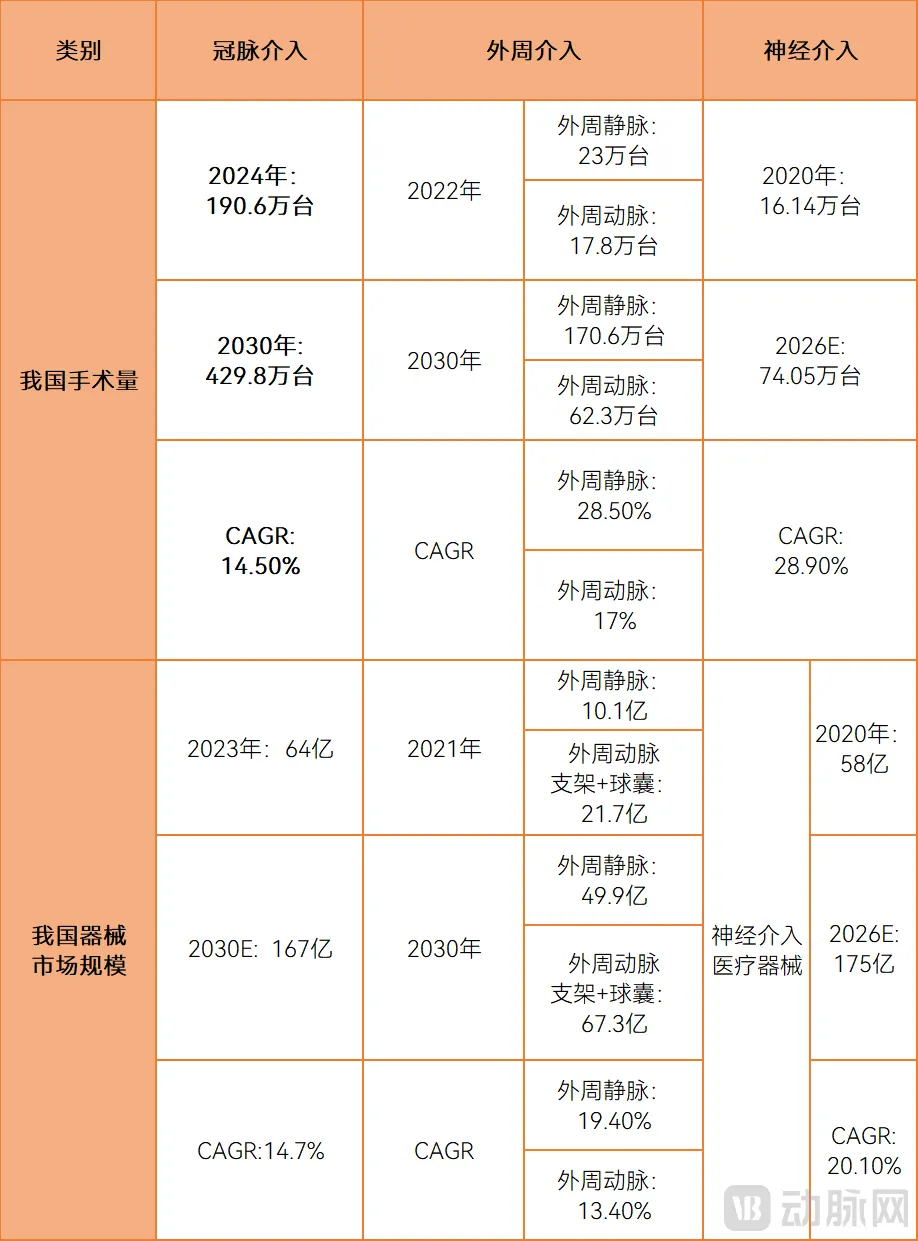

北芯生命上市,与资本市场对心血管介入、尤其是冠脉介入赛道的长期关注有关。首先,在泛血管介入领域,北芯生命布局的冠脉介入赛道年手术量已超200万台,市场体量巨大。

数据来源:弗若斯特沙利文数据、灼识咨询数据、西南证券;动脉网整理

数据来源:弗若斯特沙利文数据、灼识咨询数据、西南证券;动脉网整理

注:不同统计口径数据可能不同。国家心血管系统疾病医疗质量控制中心显示2024年PCI手术量为221万例

根据弗若斯特沙利文,预计中国冠脉疾病患病人数将从 2022 年的 0.27 亿人增长至 2030 年的 0.32 亿人,复合年增长率约为2.2%。与此同时,患者需求带动了冠脉疾病治疗主要手段PCI(经皮冠状动脉介入治疗)手术量的增长,预期中国PCI 手术量将于2030年增长至429.8 万台,复合年增长率约为 14.5%。

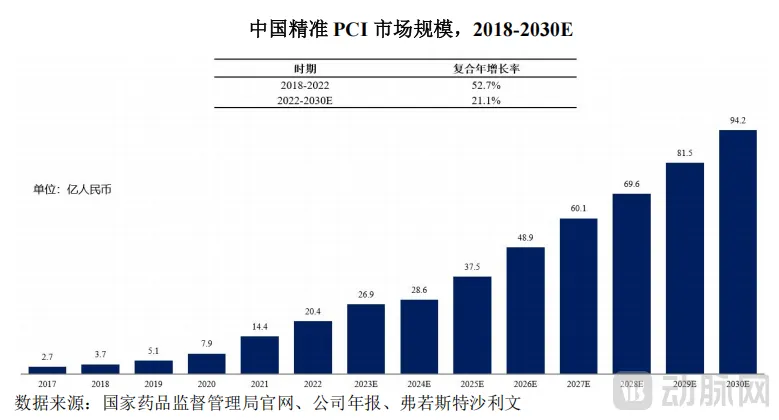

其次,北芯生命重点布局的是冠脉介入赛道里有着高增长潜力的精准PCI领域。随着PCI手术核心治疗产品支架与球囊逐步纳入集采,PCI治疗成本进一步降低。叠加人们健康意识水平的提升,PCI治疗进一步向更具临床价值的精准PCI治疗方向迈进。弗若斯特沙利文预计中国精准 PCI 市场规模将从 2022 年的 20.4 亿元增长至 2030 年的 94.2 亿元,复合年增长率约为 21.1%、远高于PCI手术量增速。

图源:北芯生命招股书

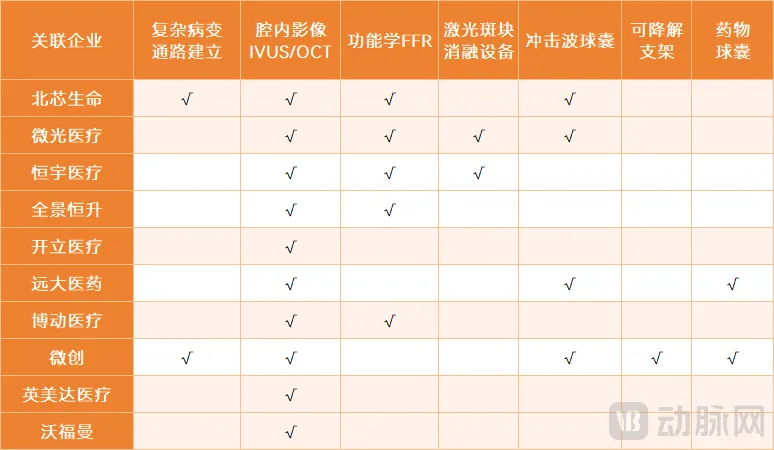

再次,北芯生命作为冠脉介入解决方案的行业标杆性企业,其核心产品FFR系统、IVUS系统均为国内首创产品,成功推动了我国冠脉介入治疗中精准诊断领域的国产化进程。

需要指出的是,北芯生命目前上市商业化的产品除覆盖冠脉介入领域,也覆盖外周介入领域。从行业发展趋势来看,冠脉介入领域临床标准严格、证据体系完善、术式成熟,是新型介入技术验证安全性、有效性与商业化可行性的核心场景。

企业往往选择以此为突破口,构筑核心技术壁垒与市场基础,再依托同源技术平台,实现泛血管介入其他领域的拓展。既然冠脉介入赛道如此重要,并且受到资本的广泛关注,那么赛道发展现状如何、哪些细分领域更值得行业关注?

经心导管技术通过疏通狭窄甚至闭塞的冠状动脉管腔,从而改善心肌的血流灌注,主要包括桡/股动脉穿刺术、冠脉造影、建立通路以及支架植入等重要步骤。

从整体市场来看,目前仍由治疗产品冠脉支架+球囊占据主导,但是用于病变评估的FFR、IVUS/OCT等技术产品迅速发展,正被更加广泛地应用于PCI手术全流程:在一场复杂的PCI手术中,其可能被运用于包括术前评估、复杂病变预处理效果评估、支架/药物球囊治疗效果评估、后扩张治疗效果评估等环节。作为当前发展最为迅速的领域之一,我们也将在文中对其做重点分析。

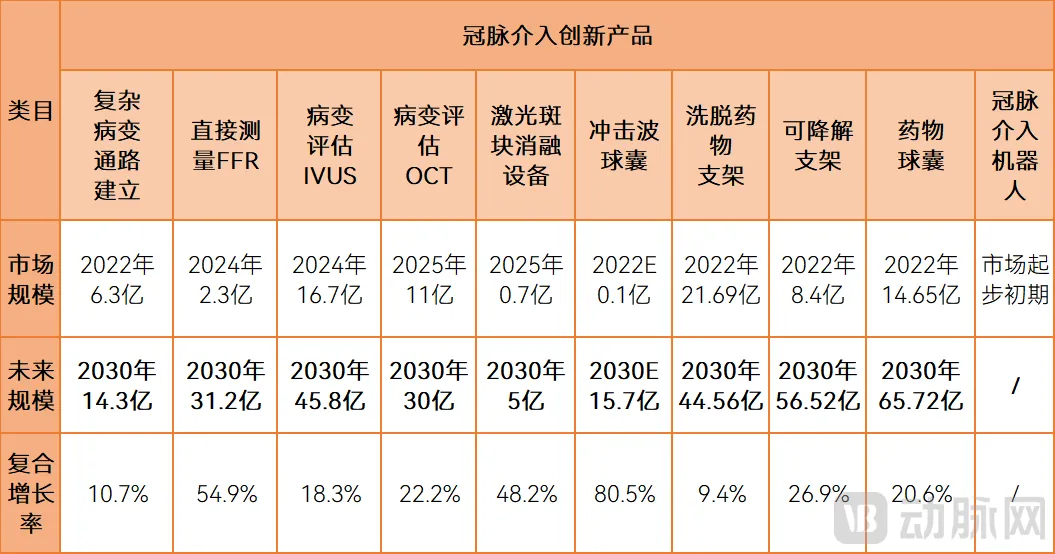

冠脉介入细分赛道创新器械市场规模及增速,数据来源:弗若斯特沙利文、灼识咨询、西南证券、上市公司对外公告、医林研究院等;动脉网整理制图

按照PCI手术流程,我们大致将冠脉介入领域创新产品分为以下几类:

■ 通路建立——日益强调复杂病变适配,通过显影降低盲操作

通路建立,是指通过鞘管、指引导管、导丝、微导管建立从体外到冠脉病变处的安全通道。当前,复杂PCI约占所有PCI的50%。在复杂PCI手术中,更多地涉及迂曲、串联、弥漫、分叉、严重狭窄等复杂病变情况,需要适配的复杂病变血管通路产品。该市场主要由泰尔茂、朝日英达和波士顿科学等进口厂商占据,进口厂商的市占率于2022年约为80.5%,国产厂商主要有埃普特(惠泰医疗)等企业。目前通路建立类产品主要围绕通过性(细管径)、推送性和柔顺性、特殊场景操控性、智能性(显影,减少盲操作)等发展。从市场规模来看,根据弗若斯特沙利文,中国冠脉复杂病变血管通路产品市场规模有望从2022年的6.3亿元增长至2030年的14.3亿元,复合年增长率约为 10.7%。

■ 病变评估——影像学等评估技术成必要手段,贯穿诊疗全流程

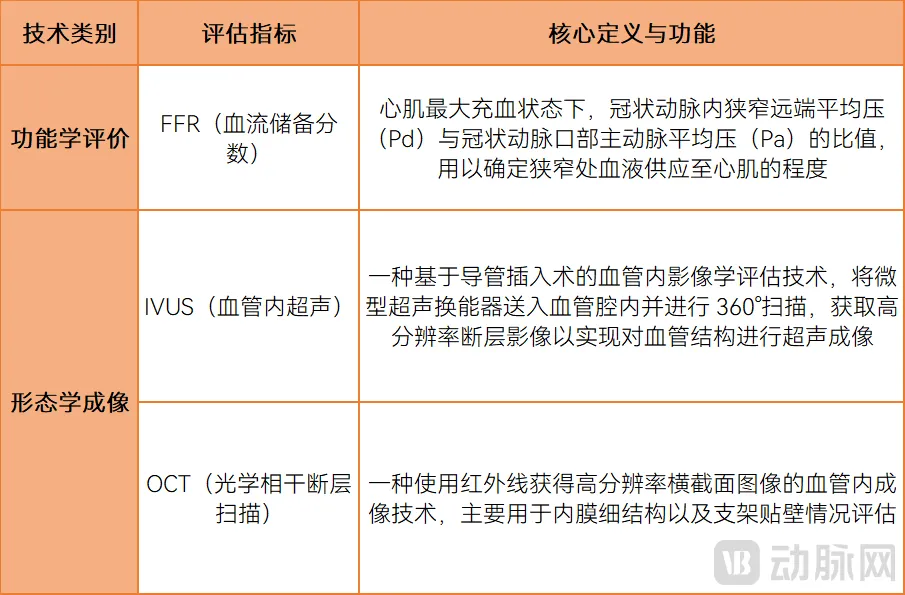

血管内介入主要诊断技术,动脉网整理制图

血管内介入主要诊断技术,动脉网整理制图

功能学FFR及形态学成像的IVUS技术与OCT技术,为精准PCI提供了更具价值的临床指标用于指导治疗,正逐渐成为精准PCI的必要手段。

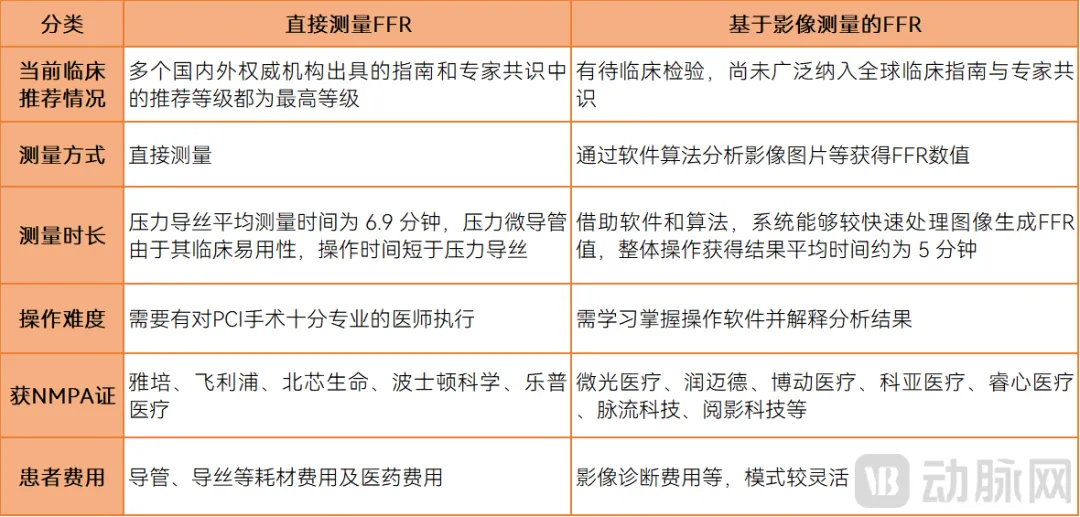

①功能学评价FFR——金标准FFR仍是主流,基于影像测量FFR加速获证

直接测量FFR与基于影像测量的FFR对比,数据来源:北芯生命招股书,动脉网整理制图

当前,FFR技术被广泛运用于 PCI 术后评估、ST 段抬高型心肌梗死的 PCI、不稳定型心绞痛(UA)、非 ST 段抬高型心肌梗死(NSTEMI)、药物涂层球囊治疗,以及所有接受冠脉造影检查等场景。目前,直接测量FFR与基于影像测量的FFR存在竞争关系:其中,直接测量FFR,为金标准FFR。其优势在于雅培、飞利浦等大厂在市场耕耘多年,有着较好的临床教育与应用基础,且渗透率仍在持续提升。

而基于影像测量的FFR,包括基于CT血管造影术的FFR和基于血管造影的FFR,优势在于其主要通过软件算法分析影像图片等获得FFR数值,未来随着算法提升、技术进步和影像图片质量提高以及循证医学证据获得充分的积累,可能对前者造成替代性威胁。以博动医疗QFR为代表的计算血流储备分数已经在临床获得广泛应用。

之前国产厂家主要获批的是基于造影的计算FFR,最新消息显示,1月底微光医疗基于(OCT)影像计算获得定量血流分数(OCT-FFR)的产品获批。本土厂商正在加速推进产品落地。

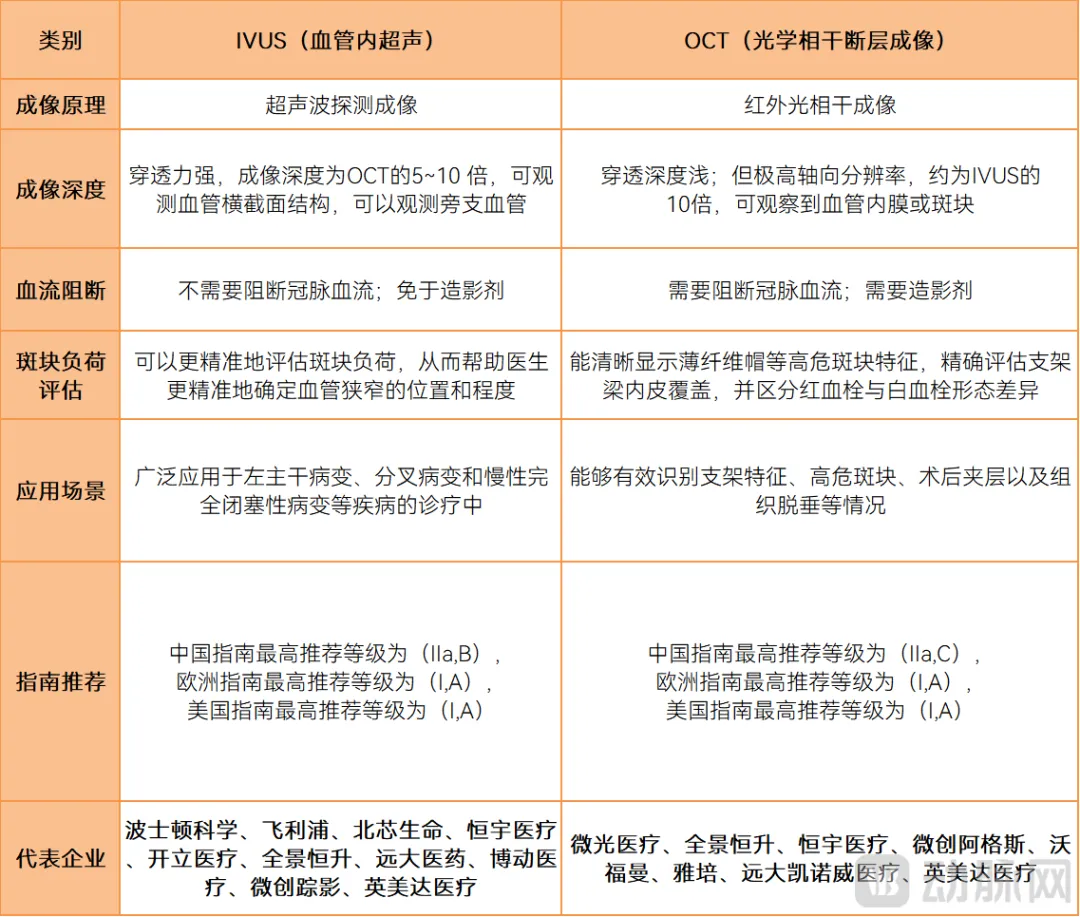

②影像学诊断IVUS/OCT:IVUS技术得到大规模应用,循证证据助力OCT市场渗透率提升

作为PCI手术中患者疾病与治疗效果评估的重要诊断工具,IVUS与OCT与冠脉造影形成互补。造影负责血管走行与术中导航,OCT与IVUS则重点对血管壁进行断层成像与定量评估。随着北芯生命上市,IVUS价值已越来越多地被看见。根据弗若斯特沙利文,2024年IVUS冠脉领域市场规模约为16.7亿元,2030年有望达到45.8亿元,年复合增长率高达18.3%。但是OCT领域技术的价值仍有待挖掘,它有望成为下一个技术爆点。

OCT技术与IVUS技术对比,数据来源:北芯生命招股书,器械魔方,动脉网整理制图

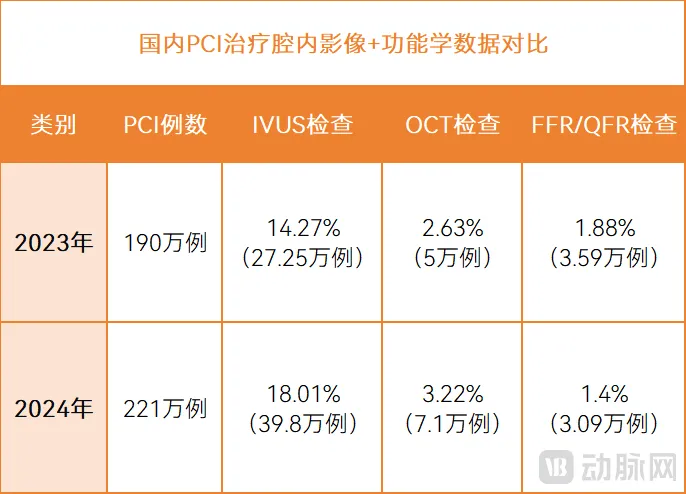

从集采来看,目前IVUS系统已部分纳入集采实现放量,而OCT系统未来有望通过集采实现放量。血管内超声IVUS,随着2023年末浙江省牵头的省际联盟采购开始,开启了全国性大规模集采。国内市场已获批产品10款,除远大医药的Novasight Hybrid Catheter、微创踪影 Outsight®(离见®)一次性使用血管内超声诊断导管、英美达一次性使用血管内成像导管Innereye 外,所有实现商业化的IVUS产品均已进入医保目录,部分产品被纳入集采范围。

集采推动国内企业快速实现替代并放量。根据国家心血管系统疾病医疗质量控制中心的数据,IVUS检查例数从2023年的大约27.25万例,快速增长至39.8万例。而OCT赛道,随着国产企业的获批上市,通过快速迭代,同样完成了对外企垄断市场的突破。参考IVUS领域的市场放量,未来OCT市场也有望进一步扩容。

数据来源:国家心血管系统疾病医疗质量控制中心,医谱学术;动脉网制图

从技术发展来看,当前OCT技术渗透率仍低于IVUS技术,但远期发展或许不亚于IVUS技术。北芯生命招股书指出,当前IVUS技术渗透率更高。而国家心血管系统疾病医疗控制中心的数据显示,无论是IVUS检查还是OCT检查,两者的市场渗透率都有所提升,在并未集采的情形下OCT使用量仍旧呈现同比42%的快速增长。

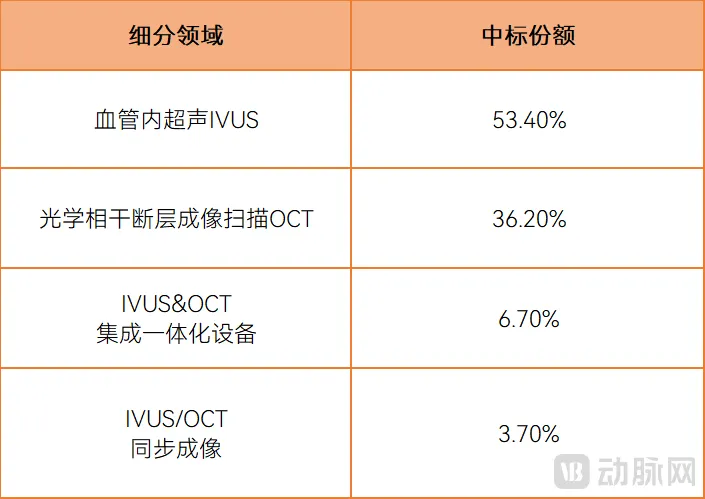

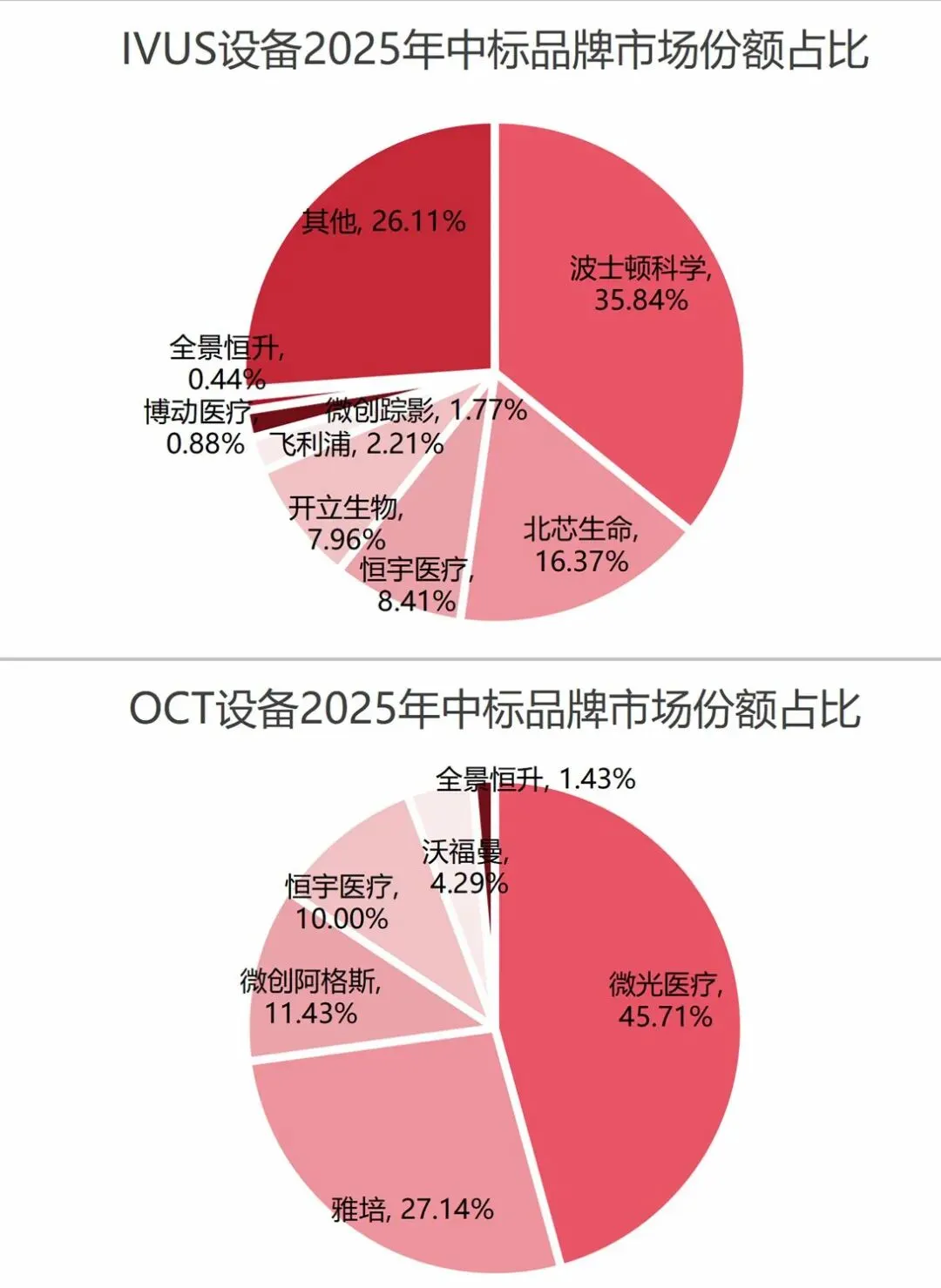

究其原因,与OCT技术作为创新技术,企业从布局到收获的时间周期更长有关——过往临床应用以IVUS为主,OCT技术缺乏循证证据。而目前,随着更多利好循证证据的增加,OCT技术有望加速渗透。例如,韩国的一项旨在对比OCT与IVUS的数据(OCTIVUS研究(2024))已经出炉:在韩国9个研究中心开展的一项前瞻性、多中心、随机、开放标签研究显示,OCT组的主要手术并发症低于IVUS组(2.2% vs. 3.7%);与IVUS组相比,OCT组使用的造影剂总量更高,但总PCI时间更短。IVUS/OCT行业本土企业正在加速发展,甚至在细分领域超越外企市场份额。从乙方宝招投标平台数据来看,整个市场来看,IVUS领域波士顿科学仍旧占据主导,紧随其后的是北芯生命、恒宇医疗等企业;而从OCT领域来看,国产企业已经突破海外企业的市场垄断,微光医疗作为OCT领域头部企业,2025年在OCT领域中标市场份额已经超越该领域的雅培(27.14%),位列第一,市场份额占比达到(45.71%),处于绝对的龙头地位。

血管内成像器械各细分领域的2025年中标份额,数据来源:器械魔方,动脉网制图

2025年各类设备中标品牌市场份额占比;数据来源:乙方宝平台;动脉网整理制图

2025年各类设备中标品牌市场份额占比;数据来源:乙方宝平台;动脉网整理制图

■ 病变预处理——临床日益重视,激光斑块消融、冲击波球囊等治疗手段受到关注

激光斑块减容设备为冠状动脉硬化狭窄与闭塞病变的开通提供了更加安全、高效、便捷的治疗选择。在该领域,仍由飞利浦等企业主导。国内头部企业正在获证过程中,例如微创、先瑞达、微光医疗等。

目前,微光医疗冷激光斑块消融系统已进入注册审评阶段,不出意外,可能会是中国首个激光斑块减容类器械。与此同时,2025年初微光医疗启动了中国首个冠脉冷激光消融导管的临床入组,并开发了针对钙化病变的激光震波技术和大尺寸斑块减容技术。

而部分患者动脉壁中的斑块可能会演变成钙沉积。手术前,需要对血管钙化病变进行充分预处理,以实现支架的完美贴壁。而针对轻中重度血管钙化病变治疗时,往往采用诸如超高压球囊、切割球囊、棘突球囊等产品或旋磨等术式进行治疗。但是受制于并发症、适应症、卫生经济学等问题,制约着这些术式大范围推广。

比如,超高压球囊容易产生内膜撕裂;切割球囊和巧克力球囊通过外径较大,通过性往往不好;而旋磨对医生经验要求非常高。震波球囊(冲击波球囊)所代表的血管内声波碎石术(IVL)是目前唯一对深层钙化病变有治疗作用的技术。国内健适医疗、赛禾医疗、乐普医疗、谱创医疗、蓝帆医疗、健维医疗、微创旋律、佳沐垚医疗等厂商均拥有已获批上市的冠脉冲击波球囊治疗产品。根据北芯生命招股书,目前市场规模方面,冲击波球囊仍处于导入阶段,预期2030年有望达到15.7亿市场规模。复合年增长率达80.5%。

动脉网整理制图

动脉网整理制图

未来,通过“激光”技术联合冲击波球囊等技术,将更好地应对患者超高难度钙化等问题。

■ 治疗产品——药物洗脱支架向可降解支架迈进,药物球囊使用占比进一步提升

冠脉支架与球囊产品是PCI手术中核心耗材。

药物洗脱支架为目前主流产品。其主要采用生物相容性良好的聚合物,将增殖抑制药物涂覆在支架表面,通过缓慢释放药物,达到抑制细胞增生的目的,从而降低再狭窄发生的概率。但是药物洗脱支架产品设计和工艺局限,容易导致内皮化愈合障碍。近年来可降解聚合物载体药物支架、无聚合物载体药物支架及生物可吸收支架(BVS)探索日益增加。

相关领域目前涌现出了一大批创新企业,诸如美中双和、矩正医疗、脉全医疗、阿迈特、百心安等等。弗若斯特沙利文预测,到2030年中国使用的全降解支架将增长至128.9万个,占全部支架数量约30%。而根据西南证券,在2030年,药物洗脱支架市场规模有望达到44.56亿元,而可降解支架有望达到56.52亿元。其中,可降解支架年复合增长率高达26.9%。

数据来源:西南证券;动脉网整理制图

当前,药物球囊的使用占比也在持续增加。根据CCIF&CCPCC2023,药物球囊在PCI中的使用占比已经从2019年的6.4%上升到17.6%。其优势在于完全实现药物释放后,可撤出血管,不留异物。并且其具备术后抗栓治疗时间短,出血风险低,血管弹性保留好等优势。但目前其主要适用于支架内再狭窄、血管分支开口病变、小血管病变、高出血风险的患者,无法用于严重血管病变的患者。西南证券数据显示,药物球囊2020年达14.65亿元,有望于2030年达到60.75亿元,复合增长率高达20.6%。

■ 辅助治疗——冠脉介入手术机器人获批,手术智能化程度提升

随着2025年首款冠脉介入手术机器人获批,该领域也更多地进入到大众视野中。目前,主流产品均采用主从控制架构,核心价值在于精准递送导丝/导管/支架、降低医生辐射、提升复杂病变操作稳定性。国内已有多款产品获批上市或进入临床试验阶段。代表性企业包括已经获批注册证的唯迈医疗、介若医疗,两家厂商均于2025年获批冠脉介入手术机器人三类证。

其中,唯迈医疗ETcath®是首个进入国家药监局“创新医疗器械特别审批程序”并获批的第三类医疗器械国产自研冠脉介入手术机器人。企业金达莱估算指出,根据2014-2024 年中国血管造影机DSA 设备增购数据,推测未来可装机血管介入手术机器人的手术室约12000 间。2030年全球血管机器人市场规模约 44.8 亿美元,中国市场约58.2 亿元人民币。目前血管介入手术机器人仍处于市场导入期。

纵观冠脉介入治疗领域的发展,本质上是以患者为中心,对更小创伤、更快恢复、更好愈后效果的不断追求,从过往更多地依赖医生经验到更多地依赖影像技术与循证证据、从解决短期血管通畅问题到更多地保障患者长期预后转变。当前,冠脉介入治疗领域主要呈现以下趋势:

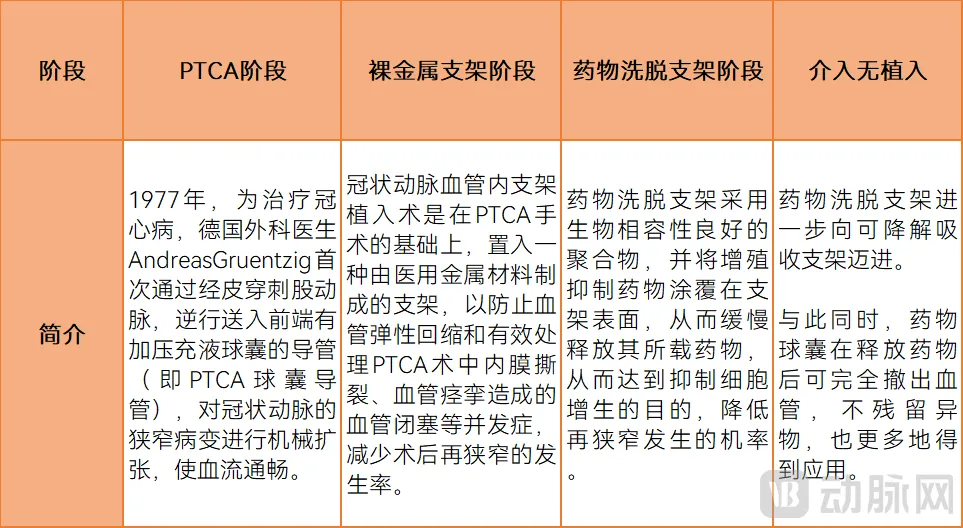

一是介入无植入的发展趋势。冠脉介入治疗,经历了通过PTCA阶段、裸金属支架阶段、药物洗脱支架阶段,进一步过渡到“介入无植入”阶段——通过药物球囊靶向药物释放、可吸收支架等产品,实现血管自然愈合,降低长期并发症的风险。而在这一趋势下,对精准了解血管内结构和生理学提出了要求,它也推动了冠脉治疗精准影像诊断与评估工具的市场成为仅次于冠脉支架、药物球囊的另一重磅市场。

数据来源:南方证券,动脉网整理制图

数据来源:南方证券,动脉网整理制图

二是行业从过往单一技术创新走向影像诊断等技术引导治疗的系统性创新,IVUS/OCT技术逐渐升级为必要手段。无论是功能学诊断FFR,还是影像学诊断IVUS/OCT,通过精准识别解剖狭窄与缺血等问题,可更为准确地实现针对性治疗,并避免过度医疗,降低医保负担。其中,诊断方向,医学影像产品多模态融合趋势日益明显。

三是行业逐步走向智能化,融合AI以及手术机器人进行诊断与治疗成为趋势之一。当前,AI技术不仅仅被用于手术机器人的辅助控制,也被用于诸如IVUS/OCT等医学影像测量以简化医生操作。同时,人工智能技术也被用于算法生成VFR(虚拟FFR)筛选缺血病变,减少不必要的PCI手术,辅助医生决策。未来,随着智能化的融合,诊断评估与治疗的精准度有望大幅提升。四是冠脉介入市场将更多地从外资主导转向本土企业崛起。冠脉介入市场,国产企业正全方位地打破海外企业的垄断,并逐步从跟随者转而成为引领者。

这一变化发生在两个方面,一是中国冠脉介入领域的专家开始更多地走向世界舞台,发表学术见解并分享前沿技术带来的临床效果。二是中国PCI手术关联产品取得市场上的突破并走向全球。以影像诊断为例,北芯医疗的IVUS产品,不仅是国内首个自主创新的60MHz 高清高速国产IVUS 产品,也是首个在海外获批上市(欧盟 MDR)的国产IVUS 产品,上市后其突破海外企业垄断;

无独有偶,在OCT领域,在国际大厂雅培的市场垄断下,2025年本土企业微光医疗的多模态OCT获批美国FDA。作为第一个获得FDA认证的中国腔内影像公司,其正在全球10多个国家和地区布局,2025年全年海外增速高达100%。

企业布局领域,根据企业公众号、国家药品监督管理局等数据整理,动脉网制图

企业布局领域,根据企业公众号、国家药品监督管理局等数据整理,动脉网制图

未来,在冠脉介入乃至泛血管介入赛道,不仅有着国产替代的机会,更有着全球化的机遇。其中,更为重要的是谁能更好地把握行业需求与技术发展趋势,更为迅速地推出与迭代创新产品。在这个过程中,中国创新企业势必将在全球市场中扮演更为重要的角色,为中国乃至全球患者带来更为优质的医疗创新解决方案。

中科创星

Portfolio