中来股份300393深度价值投资分析报告:从“民营尖兵”到“国资重器”

风险提示与免责声明:本报告基于公开资料撰写,力求客观但不对准确性负责。内容仅供本人作为参考,不构成任何投资建议。市场有风险,投资需谨慎,请根据自身情况独立决策并自担风险。公司定位:全球领先的光伏背板龙头,N型TOPCon电池技术先行者,现由浙江国资(浙能电力)控股。一、 核心投资逻辑:从“民营尖兵”到“国资重器”

控股股东背景转换:浙能电力(600023.SH)已正式控股中来股份。作为浙江省属能源平台,浙能的入主不仅提供了雄厚的资金支持(授信与融资成本优势),更在光伏电站开发、绿电交易及产业链协同上为公司提供了确定的下游订单支撑。背板业务的绝对统治力:中来是全球最大的光伏背板供应商,出货量连续多年位居全球第一。在行业下行周期中,背板业务作为辅材,其盈利韧性高于组件环节,是公司的“现金牛”。N型技术先行者:公司是国内最早布局并量产N型TOPCon电池的企业之一,拥有深厚的技术专利储备。截至2025年,其TOPCon电池量产平均效率已超过26%,技术溢价能力依然存在。二、 财务表现与现状分析 (2025-2026)

业绩承压与减亏:2025年度业绩预告显示归母净利润预计为亏损(约-10亿至-15亿元)。亏损主因是光伏产业链价格剧烈波动、上游硅料及银浆成本上涨,以及计提了较大额度的减值准备。边际改善:2025年下半年起,亏损幅度已呈现收窄趋势。随着行业产能出清,毛利水平正在修复。资产负债:在浙能控股后,资产负债结构趋于稳健,抗风险能力显著增强。三、 业务板块深度解析

1. 光伏辅材(背板)

技术优势:核心产品透明背板在双面组件市场极具竞争力,相比双玻组件具有重量轻、易安装、无PID风险等优势。市场地位:市场占有率保持领先,是公司抵御行业周期性波动的重要屏障。2. 高效电池与组件(TOPCon)

产能布局:山西太原等基地的N型高效电池产能持续释放。研发进展:210尺寸TOPCon电池研发效率已突破$26.99\%$,正加速能量产导入,以保持在二梯队阵营中的技术领先地位。3. 光伏应用系统(分布式电站)

模式:“中来民生”品牌深耕户用光伏,采用EPC与合作开发模式。协同效应:借助浙能集团的资源,加速向工商业分布式及大型地面电站拓展。四、深度拆解:

1、 技术差异:中来股份 vs 晶科能源 (TOPCon)

虽然两家公司都是 TOPCon 的坚定拥护者,但在工艺路径和产品定位上存在显著差异:| 维度 | 中来股份 (JNT) | 晶科能源 (Tiger Neo) |

| 技术路径 | 主推 POPAID(等离子体氧化及原位掺杂) | 主推 LPCVD/PECVD 改进工艺 |

| 核心优势 | 解决绕镀问题更好,背面零银耗方案领先(J-TOPCon 3.0+),成本控制更精细。 | 规模效应极强,量产效率迭代快,全球渠道覆盖最广。 |

| 电池结构 | 侧重于双面、透明背板配套,主打分布式与轻量化市场。 | 侧重于大尺寸、高功率组件,主打地面集中式电站。 |

| 专利壁垒 | 拥有 N 型 TOPCon 早期核心专利,具有较强的技术先发防御权。 | 拥有庞大的 N 型实用新型专利池,量产一致性极高。 |

关键差异点:中来更像是一个“精工专家”,在减少浆料消耗和薄片化上走得很靠前;而晶科是“全能冠军”,利用规模平摊研发成本。中来目前正通过J-TOPCon 4.0导入钙钛矿叠层技术储备,试图在下一代技术中弯道超车。2、 浙能电力控股后的资产重组预期

浙能电力的入主(浙能电力持股约 $10\%$ 且拥有表决权,成为控股股东)不是简单的财务投资,而是产业整合:能源平台整合:浙能集团拥有庞大的传统火电和水电资产,面临巨大的“脱碳”压力。中来股份将成为浙能旗下唯一的光伏制造与分布式开发平台。资产重组方向:*分布式电站剥离与证券化:市场预期浙能可能将旗下的光伏资产与中来的分布式业务(中来民生)进行深度整合,甚至不排除未来将中来的辅材业务与组件业务进行分拆运营。治理结构:随着管理层完成换届,公司治理已从“家族化”转向“机构化”,这有助于解决过往因大股东质押风险带来的估值折价。3、 2026年业绩反弹空间测算

基于2026年光伏行业供需回暖(产能出清基本完成)的假设,我们进行如下敏感性分析:①. 营收测算

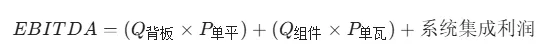

背板业务:预计出货量保持 15% 增长,单平净利修复至 1-1.2 元,贡献约 3-4亿净利。电池组件:预计 2026 年 N 型产能满产,组件单瓦净利回升至 $0.05-0.08$ 元。分布式业务:依托浙能资源,装机量预计年增速超过 $30\%$。②. 财务模型假设(2026E)

| 财务指标 | 2025年(预测/当前) | 2026年(测算预期) | 增长率 |

| 营业收入 | 约 110-130 亿元 | 约 165-180 亿元 | +35% |

| 归母净利润 | 亏损(-12亿规模) | +6亿 至 +9亿 | 扭亏为盈 |

| 毛利率 | 8% - 11% | 14% - 16% | +5% |

③. 估值反弹空间

目前中来股份受行业低迷影响,PB(市净率)处于历史底部区域。悲观预期:若行业复苏缓慢,维持 1.2x PB 运行。中性/乐观预期:随着利润转正及国资注入预期增强,PE 回升至行业平均的 15-20x,结合 2026 年测算的 8 亿利润,市值空间有望较当前水平回升40%-60%。风险提示:以上测算基于 2026 年全行业“反内卷”政策见效及产能出清顺畅的假设。五、 风险评估

行业竞争加剧:TOPCon产能过剩导致价格战,利润空间受挤压。原材料波动:银浆等关键耗材价格上涨可能侵蚀电池利润。出口壁垒:海外贸易保护政策(如美国、欧盟)对出口业务的影响。

六、 价值投资结论

中来股份目前处于“周期底部 + 技术变革期 + 国资赋能初期”。虽然2025年报表层面出现亏损,但其核心资产(背板市占率、TOPCon技术路径、国资背书)并未受损。投资建议: 建议关注2026年产能出清后的盈利回升。对于深度价值投资者,当前的关注点应在于公司扣非后经营现金流的改善以及浙能集团进一步注资或资源倾斜的预期。