中国锂离子电池行业发展白皮书(2026年)

1.1 编制主体与联系信息

本白皮书由高工产研(GGII)联合锂电产业链核心企业编制,旨在为行业从业者、投资者、政策制定者及科研机构提供等效有效、可及性强的行业全景信息。http://www.ggii.com

)获取一对一咨询服务,确保各类受众可及时获取补充信息。本白皮书严格遵循"等效有效获取"核心原则,针对不同受众信息需求差异,提供分层级信息适配方案:基础层

:面向行业入门者,提炼核心数据与趋势结论,规避专业壁垒;

专业层

:为从业者提供细分环节数据、技术参数及产业链协同逻辑;

决策层

:为投资者、政策制定者提供风险评估、政策影响及布局建议。

针对部分涉密数据(如头部企业专属产能规划),采用行业平均水平替代+趋势推导的等效方案,确保信息完整性与合规性;对暂无法量化的技术瓶颈(如全固态电池量产障碍),明确说明限制条件及替代分析维度,符合EEAAP例外情况披露要求。二、行业发展现状与核心格局(2025-2026)

2.1 行业周期特征:理性回归下的价值重构

2025年中国锂电池行业完成深度回调后的强势复苏,形成"供需错配、反内卷、储能爆发、价值聚焦"四大核心特征,行业发展逻辑较2020年前后实现根本性重塑,从情绪驱动转向理性主导的价值回归周期。政策与产业协同推动的"反内卷"行动成效显著,产能扩张不再盲目,资源持续向具备技术与规模优势的头部企业集聚,中小企业则面临产能闲置与订单短缺的双重压力。2.2 市场规模:储能成第一增量引擎

2026年中国锂电池总出货量预计同比增长近30%,突破2.3TWh,其中储能锂电池出货量将达850GWh,增速超35%,绝对增量首次超越动力电池,成为行业核心增长极;动力电池(含乘、商用车)出货量超1.3TWh,增速超20%,细分场景需求多点开花。国内独立储能市场

受益于容量电价补贴政策,IRR收益率普遍达6-12%,带动装机量超预期增长;

海外市场需求激增

,欧洲大储、工商业储能及美国AIDC数据中心配储需求持续释放;

新能源商用车渗透率快速提升

,2025年1-11月渗透率达25.7%,11月单月突破33.9%,预计2026年部分细分市场渗透率超40%,其中新能源重卡销量将从21万辆增至35万辆,带动动力电池需求超100GWh。

三、产业链供需与竞争态势

3.1 供需格局:持续平衡下的头部集聚

2026年行业供需紧张格局将贯穿全年,TOP10电芯企业及头部磷酸盐正极、负极、隔膜、电解液企业基本维持满产状态。供给端受"反内卷"政策调控,产能扩张回归理性,2026年新增招投标订单虽同比增长超30%,但多数产能需至2027-2028年逐步投产,短期难以弥补缺口。需求端则受储能、商用车、出海三重拉动,形成刚性支撑,关键材料环节高端产品供需缺口进一步加剧紧平衡态势。3.2 产业链协同:量价齐升与模式创新

2026年锂电池产业链将迎来量价齐升行情,核心产品价格涨幅普遍超10%。电池级碳酸锂价格稳定在12万元/吨以上,阶段性高点或突破15万元/吨;

铜箔价格突破12万元/吨,加工费上涨超1000元/吨;

中端电解液价格继续增长10%-20%,成本传导带动储能电芯价格回升超5%。

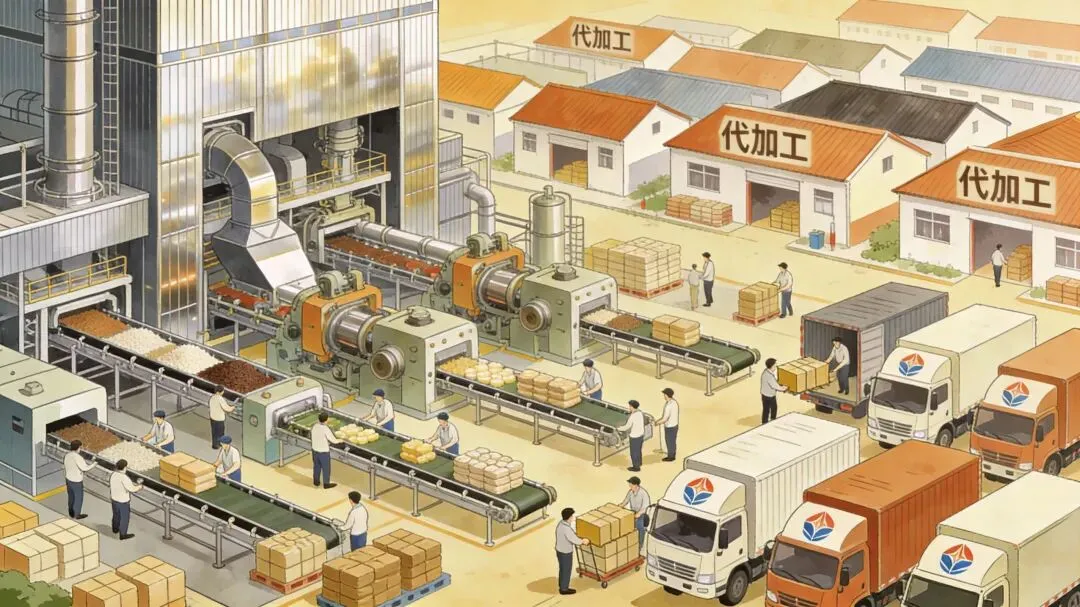

产能协作模式出现新变化,中小企业代加工成为行业阶段性选择。头部企业因新建产能周期长、并购性价比低,纷纷与闲置产能中小企业开展代加工合作,既解决短期产能缺口,又为中小企业提供生存空间,形成"头部主导、中小协作"的产业格局。3.3 出海动能:产能与订单双轮驱动

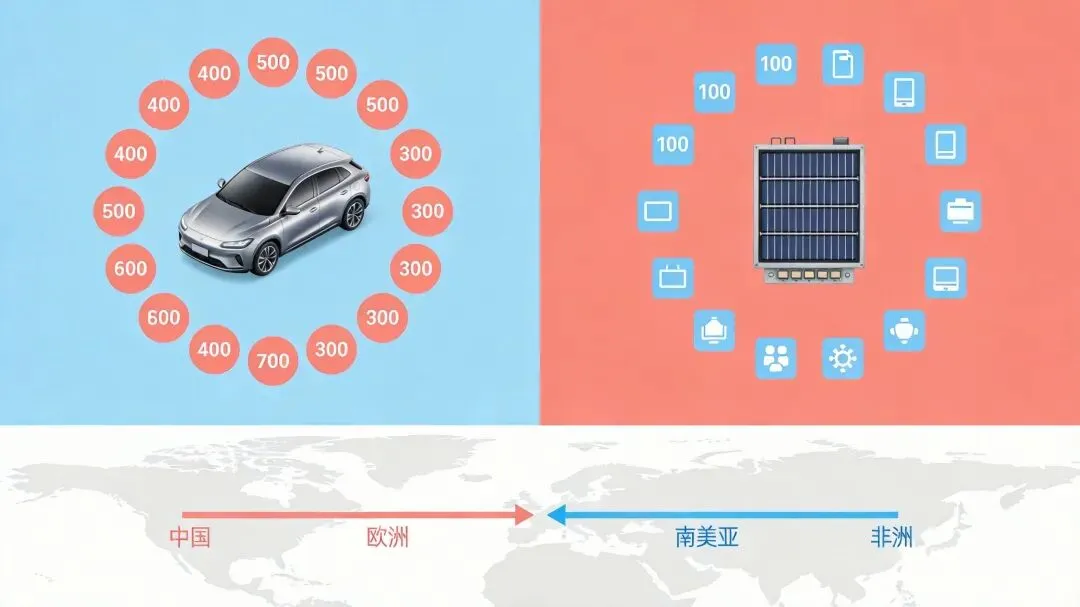

海外市场成为行业第二增长曲线,2026年中国新能源汽车出口有望接近400万辆,同比增长超50%。整车出海方面

,比亚迪、奇瑞、长城等企业海外工厂陆续落地,海外生产规模增长2倍至90万辆,对应动力电池需求超35GWh;

电池出海方面

,国内企业海外基地产能突破100GWh,全年出海电池出货量超40GWh。

出口退税政策调整成为短期催化因素,2026年4月1日后退税率从9%降至6%,2027年起取消,引发行业"抢出口"热潮,企业纷纷将2027年订单提前至2026年一季度执行,进一步放大短期需求。四、技术创新与产能布局(例外情况与替代方案)

4.1 技术迭代:固态电池突破与多元路线并行

2026年半固态电池出货量将突破15GWh,核心得益于中试线与早期量产线落地(如广汽集团产线、清陶能源储能项目)及性能提升,量产产品能量密度已达400Wh/kg,较此前提升显著。全固态电池年内难以实现批量上车,存在技术瓶颈(氧化物/聚合物路线一致性控制难)、应用局限(仅适配50Ah以下小型设备)、成本高昂等问题,目前仅进入密集路试阶段。替代分析显示,硅碳复合负极、高电压电解液、CTP/CTC结构创新仍是短期内提升能量密度与效率的核心路径。4.2 产能扩张:头部主导与设备需求释放

2026年锂电池新增有效产能超700GWh,主要集中于宁德时代、比亚迪、中创新航等头部企业及固态、钠离子电池赛道,头部企业海外产能加速释放。产能扩张直接带动锂电设备市场规模超650亿元,涂布、叠片、化成分容等设备需求旺盛。五、行业挑战与未来展望

5.1 核心挑战

资源约束

:锂、钴等关键原材料对外依存度较高,价格波动风险仍存;

技术瓶颈

:全固态电池产业化尚需突破界面阻抗、规模化制备等难题;

竞争加剧

:海外企业技术围堵与国内头部企业产能博弈并存,中小企业生存压力持续。

5.2 未来展望与受众适配建议

2026-2030年行业将维持年均18%的复合增速,市场规模突破1.2万亿元,逐步向高安全、高能量密度、低成本、绿色可持续方向演进。企业端

:头部企业聚焦海外产能布局与固态电池研发,中小企业深耕细分场景代加工市场;

投资者

:重点关注储能集成、固态电池材料、锂电设备等高增长赛道;

政策端

:优化原材料保障体系与回收网络,推动技术标准统一与国际化对接。