大家好,我是超想涨粉的灏哥,所以每次灏哥的发文都是分享最实在的投资思考,老粉们都知道,干货满满,绝非批量AI水文可比。如果认可,请点点关注,谢谢!

灏哥最近很多篇幅都在分析各个热门赛道的产业逻辑,这是因为今年市场主线大概率还是围绕有业绩,有成长逻辑的标的,

我们只有把赛道背后的产业逻辑、景气度支撑搞懂了,等后续相关标的出现回调时,大家才能游刃有余地去布局。

有粉丝问,即便把赛道逻辑搞清楚了,我们怎么在这个赛道里面找出真正有业绩,有成长逻辑的标的呢?

毕竟一个赛道里面起码有几十个标的,有很多都是蹭概念,甚至都没有相关业务的。

这个问题非常好。

那灏哥这周开始,会跟大家分享灏哥实践过非常有效的方法,有兴趣的小伙伴可以点个关注哈

今天,灏哥先分享毛利率分析技巧在我们大A的实战用法。

大A的特点很鲜明:题材炒作多、行业分化大、小伙伴们很容易被 “概念故事” 带偏,而毛利率就是我们戳穿假象、筛选优质标的的 “硬武器”。

它不仅能直接反映公司卖产品、做业务的真实赚钱能力,更能帮你一眼判断出,这家公司在行业里到底有没有不可替代的技术壁垒,还是只是靠薄利多销、同质化竞争的低利润选手。

今天分享的内容全程纯实操,没有复杂公式,不用自己计算。

首先,别觉得毛利率是专业术语,理解起来很难,本质上它特别简单:

毛利率就是公司卖一件产品,扣除生产、制作的直接成本后,剩下的钱占售价的比例。

毛利率 =(营业收入 - 营业成本)÷ 营业收入 × 100%。

这里的营业收入,就是卖产品、做业务收到的总钱数;

营业成本,只算生产这件产品、做这项业务的直接成本,比如原材料、生产人工、设备直接折旧,像广告费、管理费、财务费这些间接费用,都不算在里面。

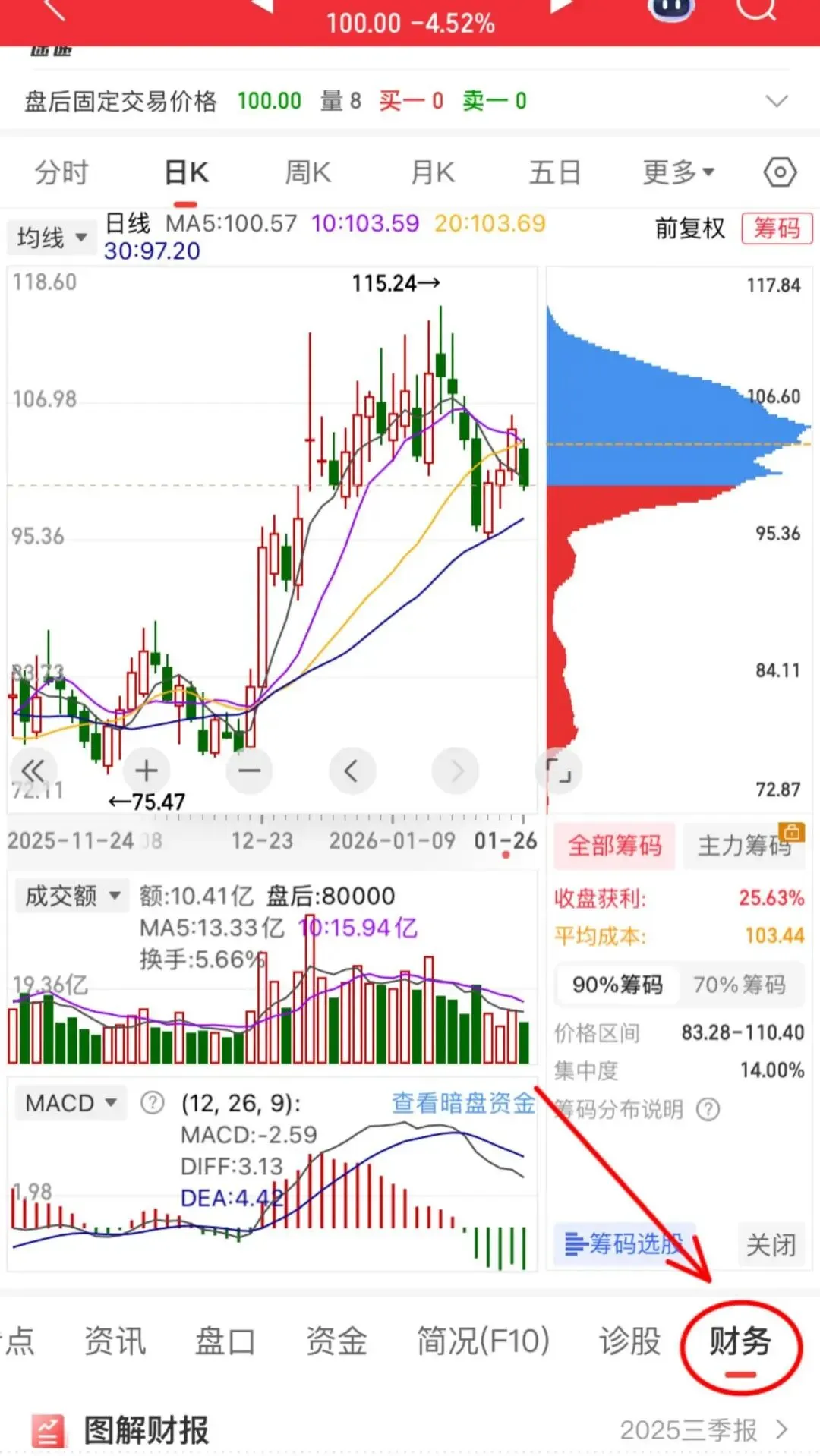

大家不用自己算,一般各券商应用里直接就能看,灏哥用同花顺来演示一下查看毛利率的路径,基本通用,10秒就能找到:

打开个股详情页,找到财务数据板块,同花顺在“财务”栏,东方财富在“财务分析”栏,点进去选择重要指标,就能直接看到“毛利率”,里面会显示最新季度、年报数据,还有近几年的历史数据。

大家要记牢,毛利率的核心意义,在于它能直接判断公司的技术壁垒。

毛利率的高低,本质由公司的定价权和成本控制能力决定,而这两点,正是技术壁垒的直接体现。

有技术壁垒的公司,往往拥有独家专利、核心技术、稀缺产品,行业里没人能轻易替代,所以它有定价权,可以自主定高价,不用靠降价抢客户。

同时核心技术能降低生产直接成本,最终体现为毛利率高且长期稳定。

没有技术壁垒的公司,产品同质化严重,大家都能做,只能靠降价薄利多销抢市场,定价权掌握在客户手里。

同时没有核心技术导致成本居高不下,最终体现为毛利率低且波动大。

举个很直观的行业例子:半导体行业里,做芯片设计的公司有核心算法和专利,毛利率普遍在50%-70%;而做芯片封装的公司,技术门槛低、同质化严重,毛利率大多在20%-30%,这就是技术壁垒带来的实打实的毛利率差距。

聊完基础,我们来说第一个实操技巧:纵向看一家公司自身的毛利率,判断它的赚钱能力稳不稳。

这是分析的基础,先通过这一步排除掉那些毛利率忽高忽低、经营不稳定的公司,再进行后续的同行业对比。

看时间段的时候,大家要注意两个维度,这样最能反映公司的真实情况。

短期看,选近5个连续季度的数据,能看出季度波动,避免单季度偶然因素的干扰;

长期看,翻近3-5年的年报数据,能看出公司长期的赚钱能力趋势,不受行业短期周期的影响。

这里有三个核心判断标准,大家可以直接对标。

第一,毛利率稳步上升,或者小幅波动,波动幅度≤5%,这属于优质标的。

这说明公司的定价权、成本控制能力在持续提升,或者核心技术壁垒在不断巩固,赚钱能力越来越稳定,哪怕行业有小幅波动,也能保持自身的盈利水平。

第二,毛利率长期持平,常年维持在同一区间,比如30%-35%,这属于合格标的。

说明公司的技术壁垒、定价权相对稳定,没有明显的提升,但也没有被行业竞争对手挤压,属于行业里的中坚选手。

第三,毛利率持续下滑,或者大幅波动,波动幅度≥10%,这就要警惕甚至直接排除了。

持续下滑,大概率是公司的核心技术被超越,定价权丧失,只能降价抢市场,或者原材料成本上涨却无法转嫁,壁垒在逐步消失;

大幅波动,说明公司的盈利受行业周期、原材料价格影响极大,自身没有核心能力对冲风险,属于“靠天吃饭”,没有真正的技术壁垒。

需要注意的是,毛利率突然飙升,其实比下滑更危险。

很多小伙伴看到公司毛利率突然从20%涨到40%,会觉得是重大利好,其实大概率是财报调节或短期偶然因素,不是真的技术壁垒提升,后续必然会回落。

比如短期原材料价格暴跌,这不是公司自身成本控制能力强;比如公司突然提价,但产品没有技术升级,提价根本无法持续;还有一种情况是财报做账,比如调整营业成本的计算方式。

判断技巧也很简单:如果毛利率突然飙升,去看公司的公告和业务说明,如果没有“核心技术突破、新品上市、专利落地”等实质性利好,直接划入高风险,别被表面数字误导。

由于篇幅有限,今天的内容就到这里,纵向看自身毛利率,是筛选优质公司的第一步,能帮我们先排除掉经营不稳定的标的。

下一篇,我会给大家讲核心实操第二步:横向对标同行业,找出“高毛利有壁垒”和“低毛利没壁垒”的公司,教大家怎么精准找对同行、怎么对比,避免踩中“伪高毛利”的坑。

觉得内容有用的朋友,记得点个关注,下次更新第一时间就能看到,咱们一起把财报分析的基本功练扎实,抓住优质标的,在慢牛中稳稳收获。

现在,快打开你的券商应用检验你持仓标的的毛利率,对照上面的方法判断一下哈,有疑问的也欢迎在评论区留言

#A股投资#财报分析#毛利率#股票理财#价值投资#投资理财#行业分析#财务指标#小伙伴投资#股票干货#毛利率分析技巧#技术壁垒识别#财报排雷指南#高毛利公司筛选#炒股实操技巧#财务分析干货#A股标的筛选#低利润公司避坑#炒股实操#财报分析入门