摘要

中国海洋石油有限公司(简称"中国海油")作为中国最大海上油气生产商,凭借国内海域95%探矿权的垄断地位、全球最低桶油成本(2025年上半年为26.94美元/桶)、清晰的产量增长路径(2025年760-780百万桶,2027年810-830百万桶)以及坚定的高分红政策(2025-2027年股息支付率不低于45%),在当前布伦特原油价格约66美元/桶的市场环境下展现出独特的投资价值。

中国海油是兼具防御性与进攻性的稀缺能源资产,其A股当前估值约12倍PE,H股仅7.9倍PE,均处于历史低位,同时具备4.1%-6.19%的稳定股息率。在能源转型背景下,公司通过深水技术突破和海外优质资产布局,构建了长期增长护城河。对于追求稳定现金流、适度资本增值的投资者而言,是一家不错的公司。

建议持有周期不少于3-5年。若布伦特原油价格站稳70美元/桶以上,估值有望向12-13倍PE修复,叠加股息再投资,年化复合回报率有望达到8%-10%。

一、公司基本情况

1.1 公司背景与历史沿革

中国海洋石油有限公司(中国海油,A股:600938.SH;港股:00883.HK)成立于1999年8月,2001年2月在香港联交所上市,2022年4月21日在上交所主板挂牌交易,成为一家同时在A股和H股上市的上游油气勘探开发企业。

公司是中国最大的海上油气生产商和全球领先的独立油气勘探与开发企业之一,专注于上游油气业务,不涉及炼化与加油站等中下游环节,业务结构高度聚焦。截至2026年1月,公司总市值约1.49万亿元人民币(A+H合计),在全球上市石油公司中位列前五。

中国海油作为中国海洋石油集团有限公司(国资委全资控股)的核心上市平台,承担着保障国家能源安全的重要使命。公司已连续21个年度获评国务院国资委中央企业负责人经营业绩考核A级,体现了其卓越的经营能力和战略执行力。

1.2 业务结构与资产分布

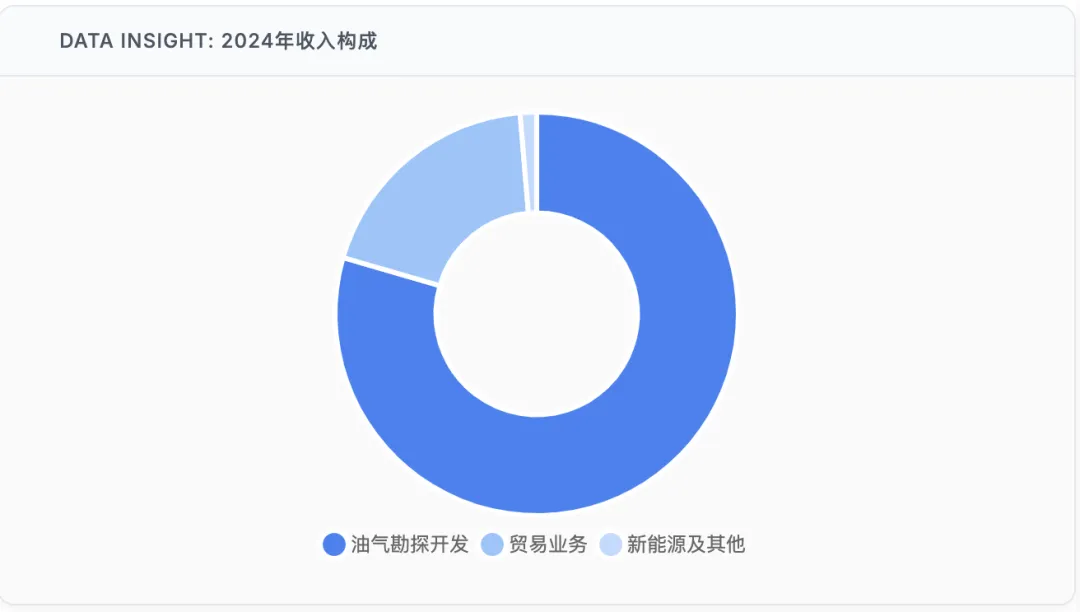

中国海油的业务结构以油气勘探开发为核心,2024年收入占比达78.7%,其中石油占比86%,天然气占比14%。公司同时布局贸易业务(占收入19%)和新能源业务(海上风电、CCUS等),但新能源业务尚处起步阶段,营收占比不足1%。

在资产布局上,中国海油形成了国内为主、海外为辅的全球化资产组合:

地区 | 储量占比 | 产量占比 | 主要项目 |

中国国内 | 59.7% | 68.8% | 渤海油田、"深海一号"超深水气田、文昌气田等 |

海外 | 40.3% | 31.2% | 圭亚那Stabroek区块、巴西Buzios项目、伊拉克Majnoon油田等 |

国内资产优势:中国海油在国内海域拥有95%以上的探矿权和采矿权,形成了以渤海、南海为核心产区的布局。截至2024年底,公司在渤海海域累计产量已超过4亿吨石油和天然气,拥有60多个在运营油气田和200多个生产设施。2025年上半年,公司在中国海域的油气净产量达265.8百万桶油当量,占总产量的69%。

海外资产亮点:海外资产已成为公司重要的增长引擎。公司持有圭亚那Stabroek区块25%的权益,该区块已探明可采资源约110亿桶,单井产量创全球纪录,是公司未来五年最重要的增长来源。此外,公司还持有巴西Buzios项目7.34%的权益和Libra项目10%的权益,以及伊拉克Majnoon油田等优质资产。

1.3 财务状况与经营业绩

1.3.1 财务指标概览

中国海油展现出卓越的财务健康状况和盈利能力。根据2025年中期财务报告,公司主要财务指标如下:

1.3.2 盈利能力与现金流

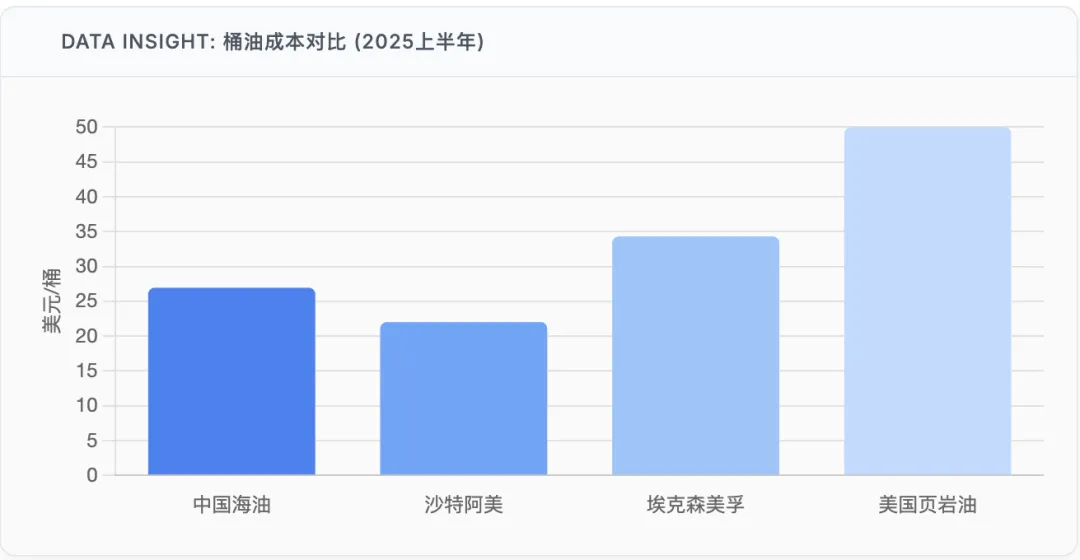

中国海油的盈利能力在全球油气行业中处于领先地位,这主要得益于其极低的桶油成本结构。2025年上半年,公司桶油主要成本降至26.94美元/桶油当量,较上年同期下降0.7%,在全球主要油气公司中处于领先地位:

企业/品类 | 桶油当量成本 |

中国海油 | 26.94美元/桶油当量 |

沙特阿美 | 22美元/桶油当量 |

埃克森美孚 | 34.3美元/桶油当量 |

美国页岩油 | 50-55美元/桶油当量 |

这种成本优势使公司在油价波动中展现出极强的盈利韧性。尽管2025年上半年国际油价同比下跌15.1%,但公司净利润降幅仅为12.79%,小于油价跌幅,表明成本控制能力出色。

在现金流方面,公司2025年上半年经营活动产生的现金流量净额达1091.82亿元,现金流利润率高达52.6%,体现了主营业务强劲的造血能力。公司自由现金流充沛,为高分红政策提供了坚实保障。

1.3.3 股息政策与股东回报

中国海油是中国能源行业中股东回报最慷慨的企业之一,其分红政策具有明确的法律约束力。公司已承诺2025-2027年年度股息支付率不低于净利润的45%,这一政策写入公司章程,具有高度确定性。

2024年度,公司每股分红1.28港元(含中期),分红率达44.7%,高于当时的承诺水平。以当前A股价格31.40元计算,股息率约为4.05%;H股因汇率及估值优势,股息率可达6.19%。公司自2022年A股上市以来累计分红逾5500亿元,体现了对股东回报的高度重视。

1.4 技术优势与战略转型

中国海油在深水油气勘探开发领域已形成核心技术壁垒。公司自主研发的"深水一号"平台国产化率达80%,水下生产系统国产化率达85%,使边际气藏开发成本降低27%。2025年5月,公司首个深远海浮式风电平台"海油观澜号"成功并入文昌油田群电网,标志着公司在新能源领域的实质性突破。

在战略转型方面,公司提出"油气与新能源融合发展"的发展模式,重点布局海上风电、CCUS(碳捕集与封存)等低碳业务。截至2025年,公司已签约福建、广东、江苏等地超百万千瓦级海上风电项目,并在恩平15-1油田建成中国首个海上CO₂封存示范工程,年封存30万吨。

1.5 未来发展规划

中国海油制定了明确的产量增长目标和资本支出计划:

产量目标:2025年760-780百万桶油当量;2026年780-800百万桶油当量;2027年810-830百万桶油当量,年均增长约4.5%。

资本支出:2025年预算1250-1350亿元,2026年维持相同水平,其中61%用于开发支出,16%用于勘探支出,20%用于生产资本化支出。

区域布局:2025年国内/海外产量比例为69%/31%,2027年调整为67%/33%,海外产量占比稳步提升。

在项目推进方面,公司2025年有多个重要项目投产,包括国内的文昌16-2油田(预计2027年日产11,200桶油当量)、西江油田群24区(预计2026年日产18,000桶油当量),以及海外的圭亚那Yellowtail项目(2025年8月投产,设计产能25万桶/天)和巴西Buzios7项目等。

二、SWOT分析

2.1 优势(Strengths)

2.1.1 全球最低成本结构

中国海油的桶油主要成本(All-in Cost)长期稳居全球最低梯队,2025年上半年降至26.94美元/桶油当量,远低于国际同行。

这种成本优势源于:优质浅海油田,开发难度低、采收率高。智能化与无人平台技术,大幅降低作业费用。规模效应与精细化管理,持续优化折旧与运维成本。国产化替代,降低设备采购成本。

2.1.2 资源垄断与优质储量

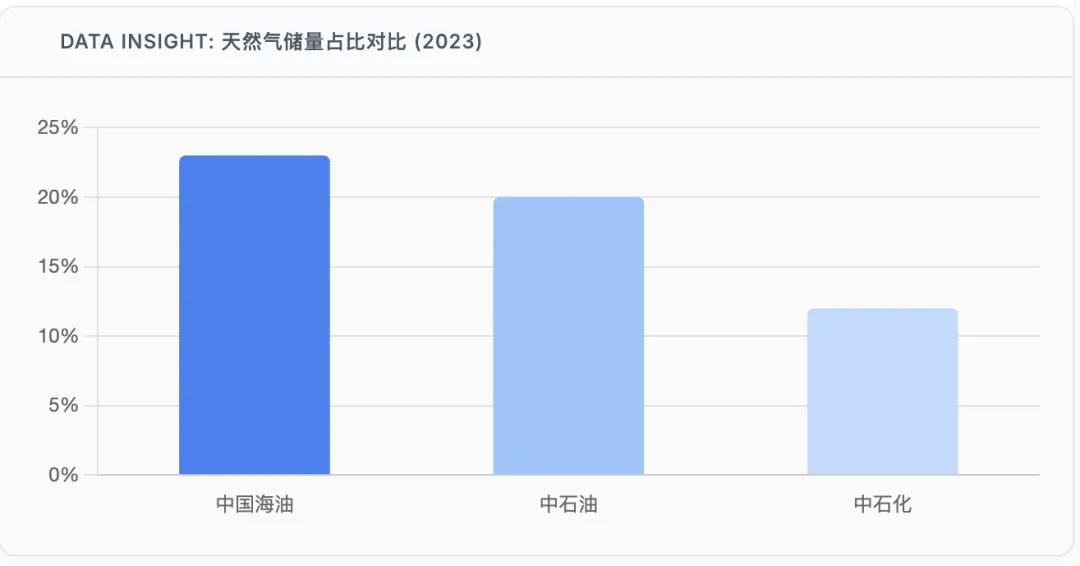

中国海油拥有中国海域95%以上的探矿权和采矿权,是国内唯一专注于海上油气开发的央企。截至2023年底,公司净证实储量达72.7亿桶油当量,其中天然气储量占比约23%,显著高于中石油(20%)和中石化(12%)。

公司储量替代率连续多年超100%(2024年为132%),意味着"采一桶、补一桶以上",资源可持续性极强。在深水领域,公司已掌握超深水开发的关键技术,"深海一号"二期项目2025年6月全面投产,标志着中国深水油气开发能力迈入世界前列。

2.1.3 高资本回报与分红纪律

中国海油的ROE长期维持在16%以上,净利率超30%,处于行业领先水平。公司高分红政策具有法律约束力,2025-2027年股息支付率承诺不低于45%,体现了公司对股东回报的高度重视。

2.1.4 国家战略高度绑定

中国海油是中国能源安全战略的核心执行者。中国原油对外依存度高达74.6%,天然气依存度超40%,提升国内油气自给率成为国家战略。公司承担着"先立后破"能源转型路径中的关键角色,其国内产量增长受到政策倾斜和审批支持。

2.2 劣势(Weaknesses)

2.2.1 业务结构单一

中国海油完全依赖上游勘探开发业务,缺乏炼化、销售等中下游板块对冲油价波动风险。这种单一业务结构虽然降低了经营复杂度,但也使其盈利弹性大但稳定性弱于一体化油企。特别是在油价大幅波动时,公司业绩波动性更大。

2.2.2 新能源转型尚处早期

公司虽然积极布局海上风电、CCUS等新能源业务,但相关业务营收占比不足1%,尚未形成第二增长曲线。同时,新能源业务的盈利模式和商业化路径仍需进一步探索,短期内难以贡献显著利润。

2.3 机会(Opportunities)

2.3.1 全球资本开支不足推升长期油价中枢

全球上游投资自2020年以来持续不足,2025年EIA预计布伦特原油均价约66美元/桶,但长期看,全球上游投资不足可能支撑油价维持在60-80美元/桶区间。公司低成本结构使其在油价波动中始终具备盈利安全边际。

2.3.2 中国能源自主战略加速

国家"十四五"规划明确提出提升国内油气产量,公司作为主力承担者将获更多区块开放与财税激励。2023年,国内海洋原油产量突破6200万吨,同比增产超340万吨,占全国原油增量比例约70%,表明国家对海上油气开发的支持力度大。

2.3.3 深水技术突破打开新资源空间

中国海油在深水技术方面取得重大突破,"海油观澜号"深远海浮式风电平台投用,标志着公司掌握了深海开发的关键技术。在南海,深水区(水深>300米)地质储量约230-300亿吨,占全国1/3,但开发率不足10%,未来增长空间广阔。

2.3.4 低利率环境下高股息资产受青睐

在中国低利率环境下,中国海油的高股息特性(当前H股股息率6.19%)对追求稳定现金流的投资者具有较强吸引力。公司现金流充沛(2025年上半年经营性现金流1091.82亿元),为高分红提供了坚实保障。

2.4 威胁(Threats)

2.4.1 石油需求见顶预期强化

全球新能源汽车渗透率快速提升,IEA预测石油需求或于2028-2030年达峰。尽管公司天然气产量占比逐年提升(2025年上半年达23%),但仍难以完全抵消石油需求长期下行的压力。

2.4.2 地缘政治风险

公司海外资产面临地缘政治风险,如伊拉克安全局势动荡、尼日利亚劳工罢工、圭亚那与苏里南海洋边界争议等。2024年,伊拉克库尔德地区与中央政府的武装冲突曾短暂影响南部油田生产安全,尽管Majnoon油田位于南部巴士拉省,但长期看仍存在不确定性。

2.4.3 ESG投资趋势压制传统能源估值

国际主流基金系统性减持化石燃料资产,可能对公司长期估值形成压制。公司天然气占比虽高,但仍属传统能源范畴,ESG评级相对落后于国际同行,可能影响外资流入。

2.4.4 极端气候或环保政策加码

碳税、甲烷排放限制等政策可能增加运营成本,尤其影响海外高碳强度项目。公司虽然积极布局CCUS等低碳技术,但短期内仍难以完全规避环保政策加码带来的成本压力。

三、行业格局与市场环境

3.1 全球油气行业格局

全球油气行业呈现"供应端高度集中、需求端结构性分化"的特征。供应方面,OPEC+控制全球约40%原油供应,具备较强定价权;美国页岩油作为边际调节者,盈亏平衡点已降至50-55美元/桶;全球深水区(水深>300米)成为新增储量主要来源,占比约40%。

需求方面,石油需求增长重心从交通燃料转向化工原料,全球石油需求预计2025年增长114万桶/日,2026年增长138万桶/日。天然气因清洁属性在能源转型中扮演"桥梁燃料"角色。中国天然气消费量持续增长,2023年全国天然气表观消费量达3900.35亿立方米,同比增长7%;预计2025年达4212亿立方米,增速约6.2%。

3.2 中国海洋油气政策环境

中国海洋油气行业发展得到了多方面政策支持:

勘探开发政策:

国家能源局2023年发布《加快油气勘探开发与新能源融合发展行动方案》,简化油气勘探开发与新能源融合项目的审批流程。海南等地对深海油气开发给予设备国产化补贴,如"深海一号"项目获补贴超20亿元。

技术政策:

工业和信息化部等七部门2024年发布《关于推动未来产业创新发展的实施意见》,支持深水油气开发关键技术攻关。

市场环境:

布伦特原油价格:2026年1月24日约66美元/桶,处于历史中位水平。

全球供需平衡:OPEC+总体维持减产,伊拉克、俄罗斯等国实际产量低于配额,委内瑞达与美国冲突,石油产量波动,伊朗被围,不确定性加大。

地缘政治溢价:俄乌战争、中东冲突等地缘风险已部分反映在当前油价中,若无重大供应中断,石油价格可能仍会保持波动震荡。

3.3 中国海油在行业中的竞争地位

中国海油在中国海洋油气行业处于绝对领先地位,占据国内海上油气市场超60%份额,掌控中国海域95%的探矿权。在"三桶油"(中石油、中石化、中海油)中,上游业务占比最高,经营聚焦度最强。在全球深水油气开发领域,与埃克森美孚、壳牌等国际巨头同台竞技。

竞争优势:

桶油成本全球最低,抗油价波动能力最强

深水开发技术全球领先,国产化率高,降低开发成本

储量替代率连续多年超100%,资源可持续性极强

作为国家能源安全战略执行者,享有政策支持和审批便利

四、估值分析与投资价值判断

4.1 估值指标分析

截至2026年1月24日,中国海油的估值指标如下:

指标 | 数值 | 行业对比 |

A股市价(2026/1/24) | 31.40元 | - |

H股市价(2026/1/24) | 22.44港元 | - |

A股市盈率(TTM) | 12.11倍 | 高于埃克森美孚(10倍)、低于雪佛龙(23.38倍) |

H股市盈率(TTM) | 7.90倍 | - |

A股市净率 | 1.90倍 | 显著低于国际可比公司均值(2.3倍) |

H股市净率 | 1.24倍 | - |

A股股息率(TTM) | 4.05% | 高于全球大型油企平均(3.8%) |

H股股息率(TTM) | 6.19% | - |

EV/EBITDA | 5.2倍 | 处于历史30%分位 |

与国际同行相比,中国海油的估值处于较低水平,但股息率具有一定优势。埃克森美孚当前市盈率约10倍,股息率3.5%-4%;雪佛龙市盈率23.38倍,股息率3.76%。这种估值差异反映了市场的平均定价水平,以及对海外地缘政治风险的定价。

4.2 产量增长与利润敏感性

中国海油的产量增长路径清晰,未来三年增长主要来自以下几个方面:

国内增长:

渤海油田:通过增储上产,2025年产量突破4000万吨油当量

南海深水区:"深海一号"二期项目全面投产,天然气产量持续增长

陆上非常规气:国内陆上已探明天然气地质储量超4000亿立方米

海外增长:

圭亚那Stabroek区块:Yellowtail项目2025年8月投产,设计产能25万桶/天

巴西Buzios项目:2026年Buzios7项目投产,贡献增量产量

其他项目:伊拉克Majnoon油田、尼日利亚Uaru项目等

利润敏感性分析:

布伦特原油价格对净利润的影响测算如下:

布伦特油价 | 毛利(美元/桶) | 净利率 | 净利润(亿元) |

60美元 | 33美元 | 29% | 1,100 |

65美元 | 39美元 | 31% | 1,200 |

70美元 | 44美元 | 33% | 1,300 |

75美元 | 49美元 | 35% | 1,400 |

80美元 | 55美元 | 37% | 1,500 |

从上表可见,即使油价跌至60美元/桶,中国海油仍能保持约29%的净利率,净利润约1,100亿元,远高于多数国际同行的盈亏平衡点。这种抗周期能力是公司投资价值的重要支撑。

4.3 DCF模型估值分析

采用DCF模型对中国海油进行内在价值测算,核心假设如下:

参数 | 假设值 | 说明 |

2025年净利润 | 1,300亿元 | 基于2025年中报数据外推 |

自由现金流增长率(2026-2030) | 5% | 保守估计,考虑圭亚那项目贡献 |

终值增长率 | 2% | 永续增长率 |

WACC | 8% | 加权平均资本成本 |

资本支出 | 1250-1350亿元/年 | 2025-2026年资本开支计划 |

基于上述假设,公司2025-2030年自由现金流测算如下:

年份 | 自由现金流(亿元) |

2025 | 1,150 |

2026 | 1,208 |

2027 | 1,268 |

2028 | 1,332 |

2029 | 1,399 |

2030 | 1,469 |

使用DCF模型计算公司内在价值约为1.48万亿元人民币,当前市值约1.49万亿元,估值合理。若考虑圭亚那Yellowtail项目2026-2028年产量爬坡带来的额外利润贡献,自由现金流增长率可提升至7%,内在价值将进一步上修。

4.4 投资价值判断

综合公司基本面、行业趋势与估值水平,中国海油当前具备稳健的长期投资价值,但需理性看待其周期属性与转型挑战。

4.4.1 优势投资价值

中国海油的核心优势构成了坚实的基本面底座:

低成本护城河:桶油成本26.94美元/桶,显著低于国际同行,赋予其极强的抗周期能力。

资源垄断与优质储量:储量替代率连续多年超100%,天然气占比逐年提升,符合能源转型趋势。

高分红政策:45%+的股息支付率承诺,H股股息率6.19%,提供稳定现金流回报。

国家战略支持:作为国家能源安全战略执行者,享有政策支持和审批便利。

4.4.2 投资机会与预期

4.4.2.1 事件驱动型投资机会

以下事件可能成为公司股价催化剂:

事件类型 | 具体事件 | 潜在影响 |

产量超预期 | 圭亚那Yellowtail项目提前达产 | 净利润提升5-7% |

油价上涨 | 布伦特油价站稳70美元/桶 | 净利润提升10-15% |

政策支持 | 国家出台海洋油气开发补贴政策 | 成本下降2-3%,净利润提升2-3% |

分红上调 | 股息支付率上调至50%以上 | 股息率提升0.5-1个百分点 |

4.4.2.2 不同情景下的投资预期

情景 | 概率 | 布伦特油价区间 | 净利润预期 | 股价目标 | 投资回报 |

基准情景 | 60% | 65-70美元/桶 | 1,200-1,300亿元 | A股32-35元H股24-27港元 | 年化8-10% |

乐观情景 | 25% | 70-80美元/桶 | 1,300-1,500亿元 | A股35-40元H股27-32港元 | 年化12-15% |

悲观情景 | 15% | 55-60美元/桶 | 1,000-1,100亿元 | A股26-28元H股18-20港元 | 年化3-5% |

4.5 风险提示

投资中国海油需关注以下风险:

油价大幅波动风险:公司盈利与国际油价高度相关,若油价持续低于60美元/桶,净利润将承压

海外项目政治风险:伊拉克、尼日利亚等海外项目面临地缘政治不确定性

ESG政策风险:全球碳减排政策趋严,可能对公司估值形成压制

自然灾害风险:台风、海啸等自然灾害可能影响海上油气田生产安全

技术风险:深水油气开发技术复杂,存在技术失败风险

五、结论

中国海洋石油有限公司(中国海油)作为中国最大的海上油气生产商,凭借其全球领先的低成本结构、资源垄断优势、高分红政策承诺以及国家战略绑定,在当前布伦特原油价格约66美元/桶的市场环境下展现出稳定的投资价值。

公司估值处于合理状态,A股市盈率约12.11倍,H股市盈率仅7.90倍,而股息率分别达4.05%和6.19%,形成了"低估值+高分红"的组合优势。在能源转型背景下,公司通过深水技术突破和海外优质资产布局,构建了长期增长护城河。

对于追求稳定现金流、适度资本增值的投资者而言,中国海油是兼具防御性与进攻性的稀缺能源资产。建议配置后持有周期不少于3-5年。若布伦特油价站稳70美元/桶以上,估值有望向12-13倍PE修复,叠加股息再投资,年化复合回报率有望达到8%-10%。

然而,投资者也需理性看待公司面临的结构性风险,包括石油需求长期下行压力、海外地缘政治不确定性以及新能源转型的挑战。在配置比例上,建议不超过能源板块的15%-20%,以平衡风险与收益。

中国海油的投资价值不仅体现在其当前的财务状况和分红政策上,更体现在其作为国家能源安全战略执行者的历史使命以及在深水油气开发领域的技术积累。随着全球能源格局的深刻重构,中国海油有望在保障国家能源安全的同时,为投资者创造长期稳定的回报。