英特尔刚刚发布了 2025 年第四季度财报,而贯穿始终的关键词只有一个:AI。

这家老牌半导体巨头正处在公司发展的关键时期,他们能否抓住AI的历史机遇实现逆袭呢?

我们想通过最新发布的财报,来观察英特尔的转型故事:究竟是实打实的业绩兑现,还是一次更宏大的“愿景推销”?

一、先讲故事:管理层希望你记住的“四个要点”

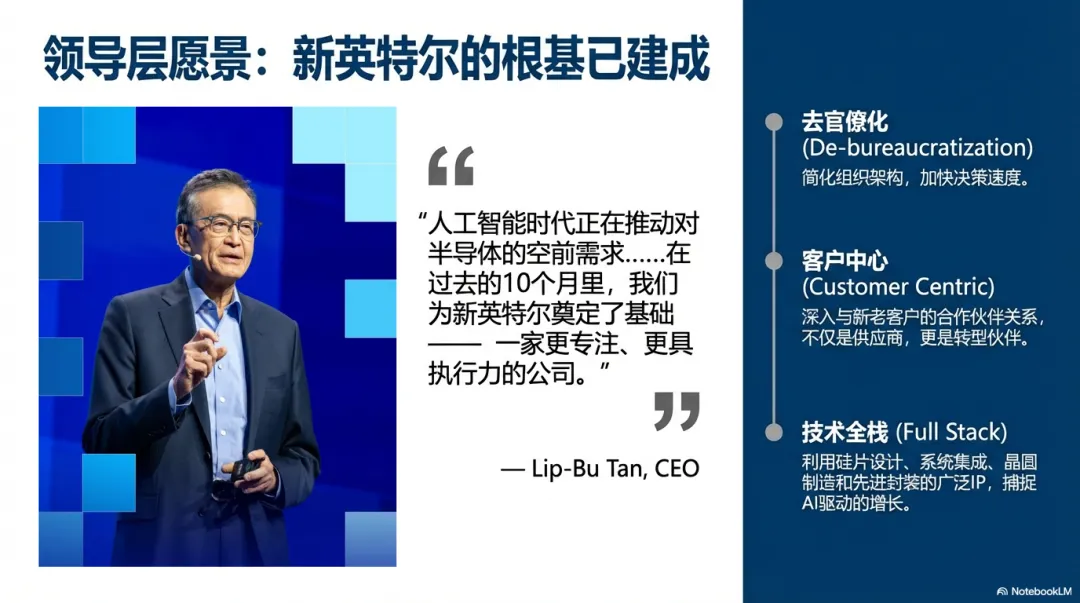

任何一家处在多年转型期的公司,财报电话会的开场都不会先从数字下手。CEO 的首要任务,是先稳住投资者预期:画蓝图、定调子、强调“我们在正确的路上”。

英特尔 CEO Lip-Bu Tan 的开场,典型而明确:2025 年是“为新英特尔奠定基础的一年”。 随后,他给出了几个具象的“动作”——精简组织、减少官僚、引入外部领导者、强化资产负债表,并用“客户与合作伙伴看到进展、希望英特尔参与其转型”来证明市场正在重新买账。

把这些表述与官方摘要放在一起看,英特尔希望外界形成的记忆点很清晰,几乎可以概括为“四句话”:

1.2025 年基础打得很好;

2.第四季度表现不错,且超出预期;

3.AI 是所有业务的巨大机会;

4.对未来充满信心。

这是一套标准的“复苏与希望”叙事框架。但故事讲得再完整,资本市场最终只看一件事:数字是否能支撑叙事。

二、再看数字:超预期背后,隐藏着“供不应求”的矛盾

从结果看,英特尔第四季度交出了一份“可被市场接受”的答卷:

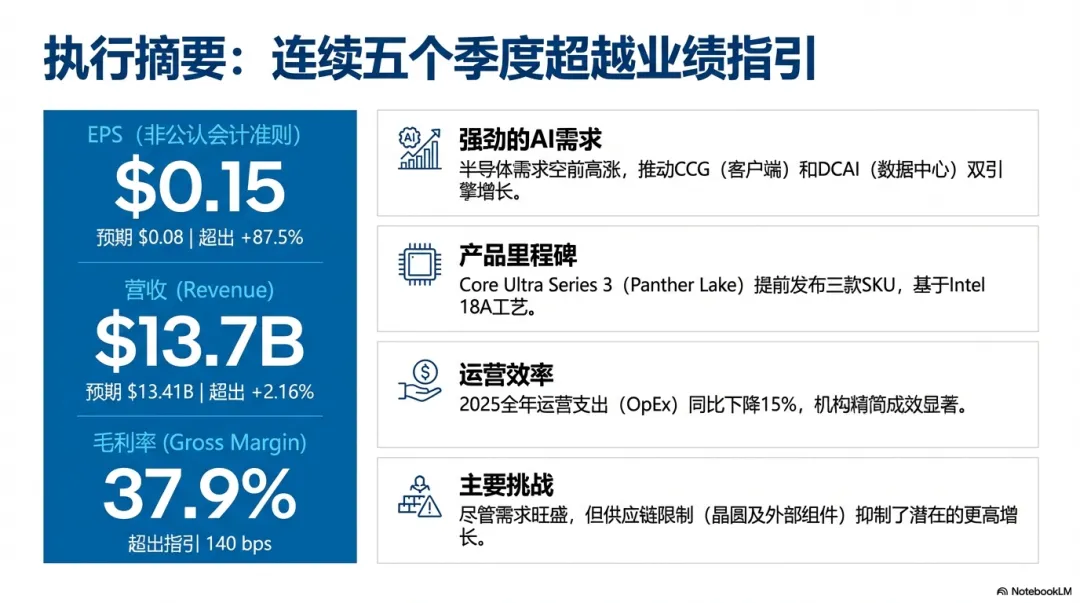

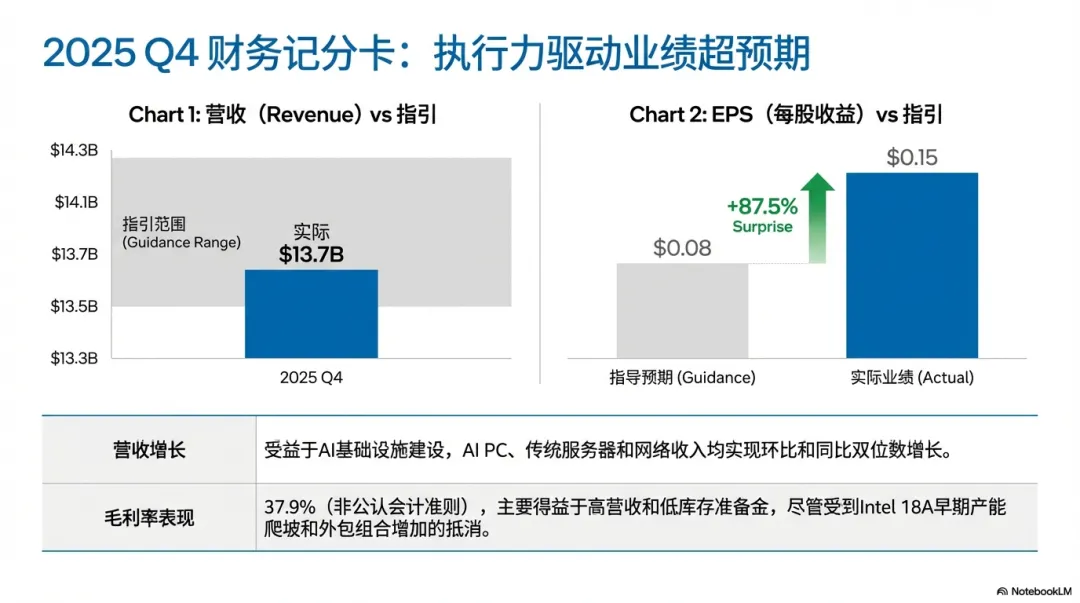

·Q4 营收 137 亿美元,达到公司指引上限;

·营收、毛利率、每股收益等关键指标整体超出预期;

·非 GAAP 每股收益 0.15 美元,显著高于公司此前指引的 0.08 美元。

在华尔街语境里,“超预期”往往比“绝对值有多好”更重要。但如果进一步拆解结构,也能看到压力仍在:

·营收 同比下降 4.1%;

·非 GAAP 毛利率 37.9%,同比下滑 4.2 个百分点。

更关键的是,CFO Dave Ginsner 在电话会上特意强调:本次成绩是在“供应限制严重影响我们捕捉全部增长”的情况下取得的。

这句话的潜台词并不复杂:需求比财报呈现的更旺盛,但产能跟不上。

于是,一个核心矛盾浮出水面:市场需求旺盛得不得了,但英特尔自己的生产与交付能力成为瓶颈。

从全年看,这种结构性矛盾仍在延续:

·2025 年全年营收 522 亿美元,略有下降,原因同样被归因于供应跟不上;

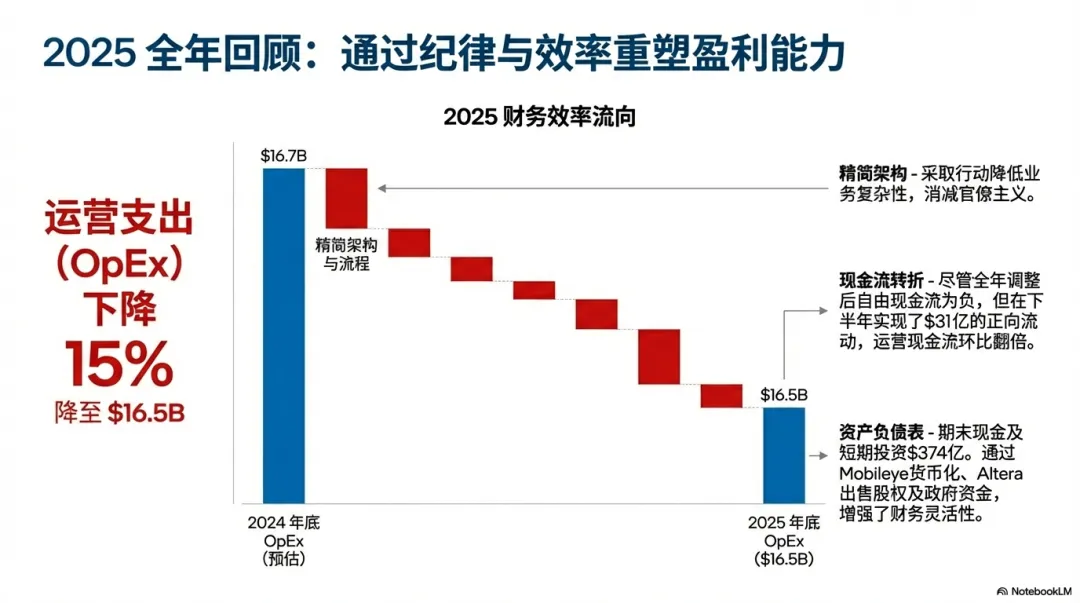

·但在内部改革层面,公司强调“省钱有效”:非 GAAP 运营支出较 2024 年下降 15 个百分点,试图证明转型并非只停留在口号。

三、资产负债表:弹药库充足,但故事更复杂

在“增强资产负债表”这条主线上,英特尔给出的信号很强:年底账上现金 374 亿美元。

管理层把它比作“准备打一场硬仗的军火库”。资金来源也被强调为多元:处置部分资产、政府补贴,以及外部投资等。

其中最戏剧化、也最容易引发传播的一点是:头号竞争对手英伟达反过来投资了英特尔 50 亿美元。

这让“竞争”与“合作”的边界更模糊,也为后续的 AI 叙事埋下伏笔:在新一轮算力产业链重构中,传统意义上的对手关系,可能正在被更复杂的生态协作重写。

四、AI 是主线:英特尔不想押注单一芯片,而要做“全套军火库”

翻阅整份材料,你会发现 AI 这个词几乎无处不在。CEO 的核心判断是:人工智能时代正在推动整个计算领域对半导体的空前需求。

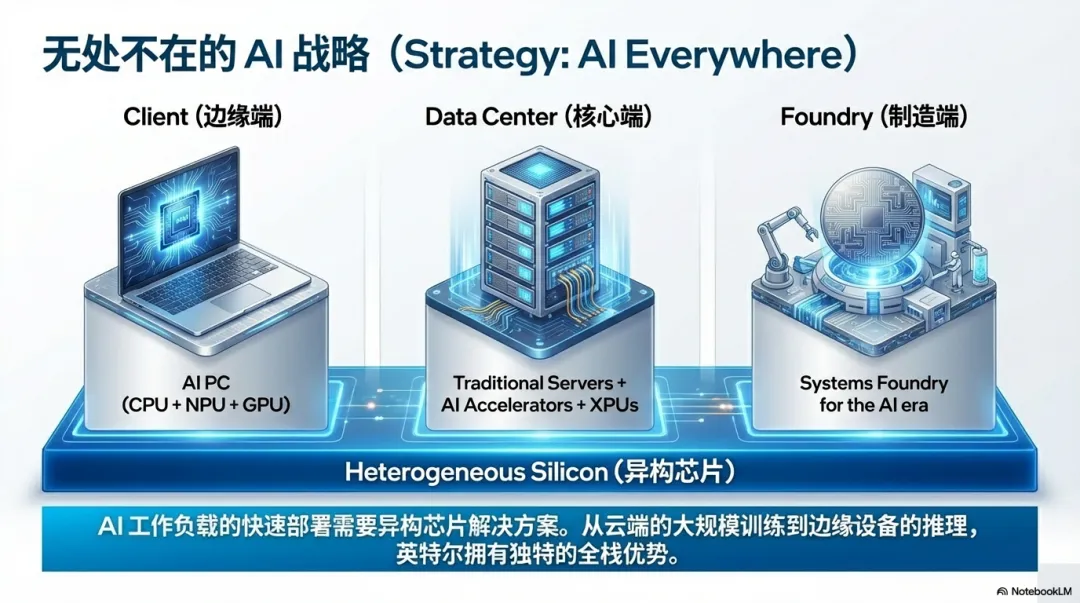

但英特尔试图与外界形成的差异化,不是“我也有 AI 芯片”,而是:我不靠单一芯片打天下,我要用组合拳覆盖所有 AI 场景。

于是你会看到一串字母:CPU、GPU、NPU、ASIC,以及一个更宏观的统称 XPU。

用更通俗的方式解释这套逻辑:

·CPU 是“通用大脑”,什么都能做,但不专精;

·GPU 依靠强并行能力,成为 AI 训练的核心算力;

·NPU / ASIC 更像“效率专家”,针对特定 AI 任务更快、更省电;

·XPU 则是英特尔想表达的“全家桶”概念:无论你要做什么 AI 工作负载,我都有对应的工具。

这背后是一种战略表达:别家可能只有一两件兵器,而英特尔希望自己是 AI 时代的“军火商”,提供完整军火库。

五、两条增长线:数据中心猛增,AIPC 用“混合式AI”讲第二曲线

英特尔把 AI 生意主要落在两块:

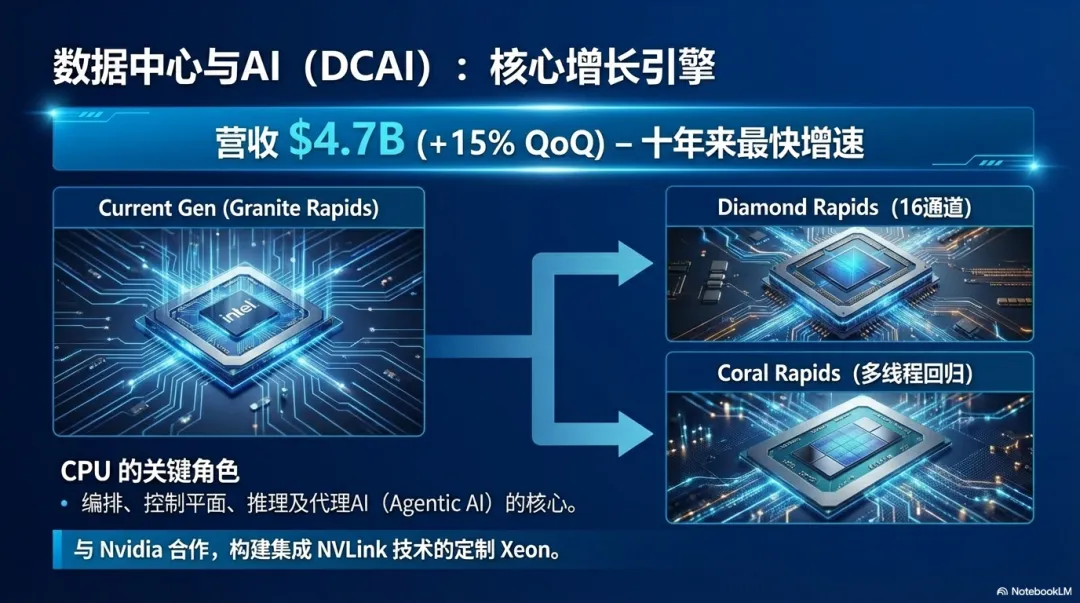

1)数据中心与 AI(DCAI)

·Q4 营收 47 亿美元,环比增长 15%;

·公司强调这是“十年来最快的环比增长”。

这背后对应的,就是大型科技公司加速建设 AI 数据中心带来的需求。

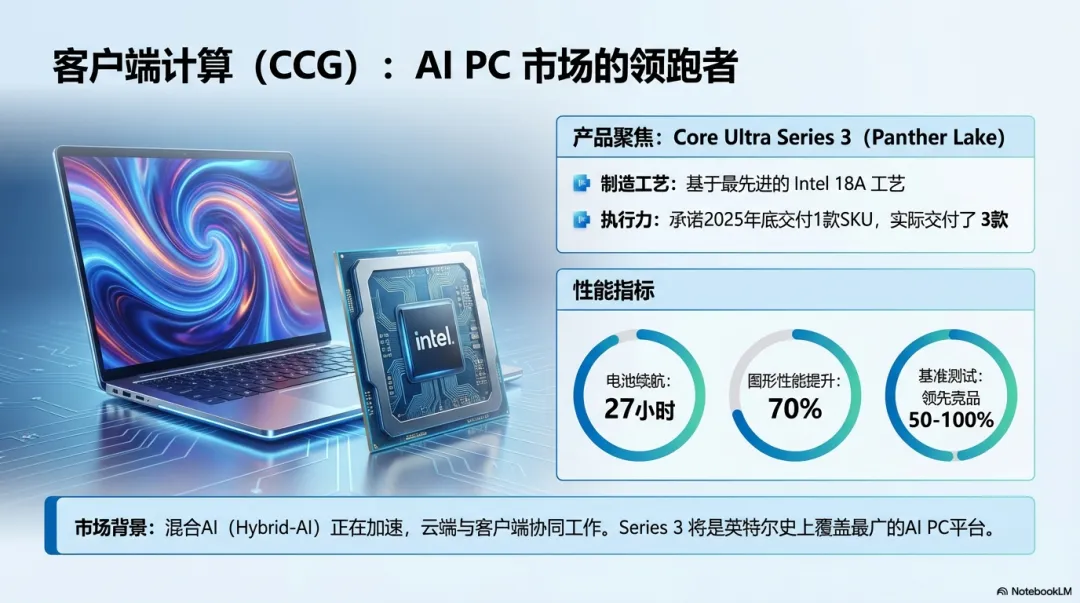

2)客户端计算(CCG)与 AIPC

对大众而言,英特尔最强的品牌心智仍在 PC。于是公司在电话会中把 AIPC 作为另一条叙事主线:

新一代酷睿 Ultra 3(代号 Panther Lake / 黑豹湖),基于 Intel 18A 工艺;并提出“混合式 AI”作为 AIPC 的核心愿景。

所谓“混合式 AI”,按管理层的描述,是指未来并非所有 AI 任务都必须上传云端处理——一些对隐私要求高、对延迟敏感的任务,可以在本地电脑完成;云端与本地协同,既能提升体验,也能降低云端成本。

为了证明这不是纯概念,英特尔给出的“生态证据”是:酷睿 Ultra 3 已进入 200+ 款 PC 设计。

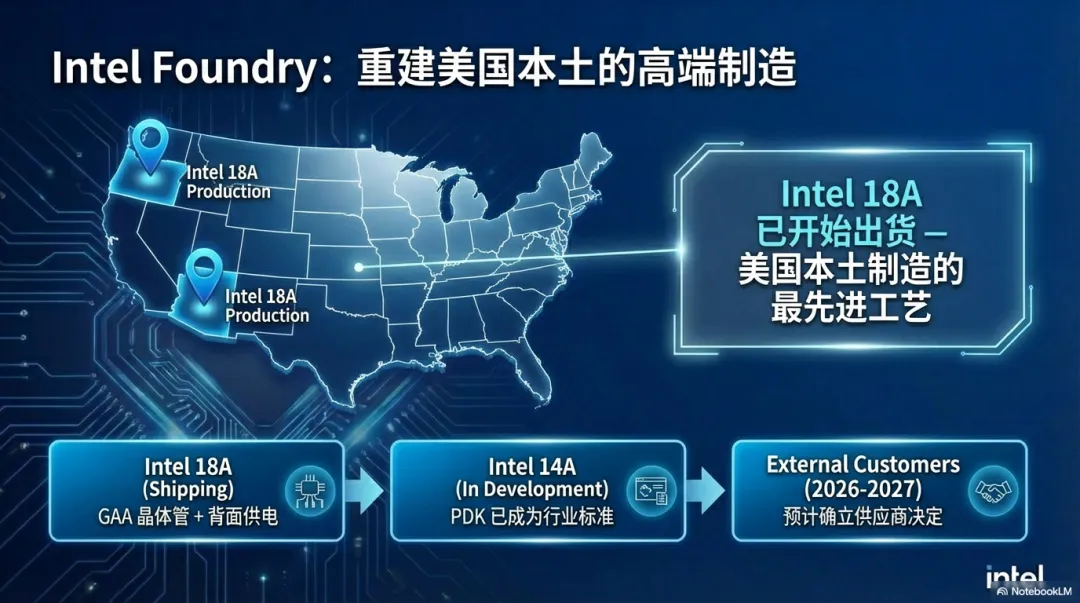

六、最重的赌注:Intel Foundry 可能改变命运,也可能吞噬利润

如果说 AI 是眼前增长叙事,那么 Intel Foundry(晶圆代工) 是更长周期、也更高风险的“命运下注”。

一个形象的比喻是:英特尔不满足于当“顶级厨师”,还要开“菜市场”,把自己的厨房租给别人用,并与台积电竞争。

英特尔强调的里程碑包括:

·已开始出货首批基于 Intel 18A 的成品;

·强调这是“美国本土开发与制造的最先进工艺”,明显带有“美国制造”的政策与地缘叙事;

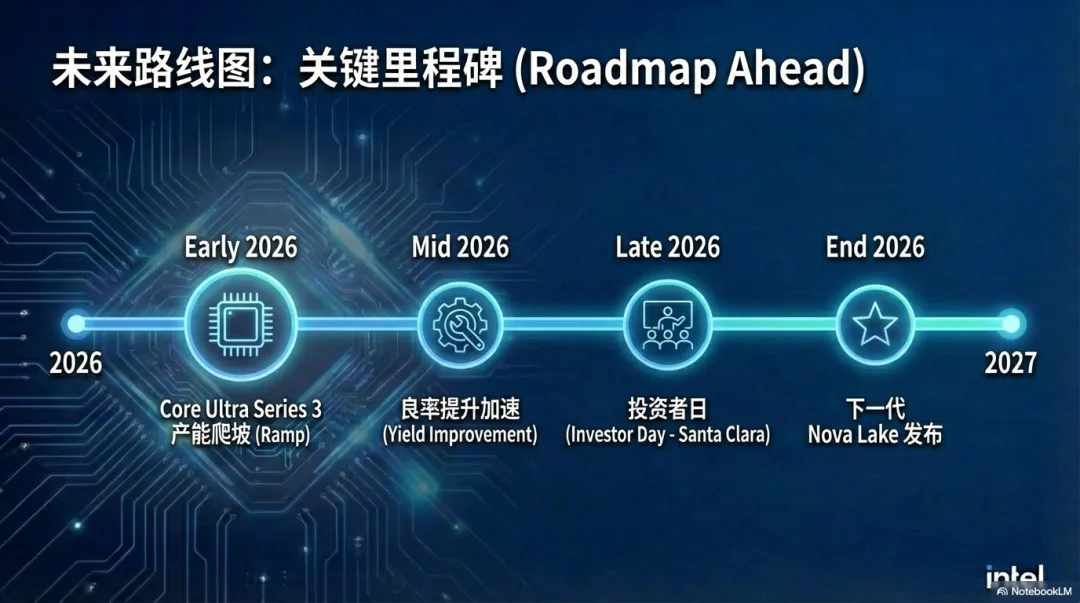

·同时推进下一代 Intel 14A,并透露今年下半年将迎来大客户对 14A 订单的关键决策窗口。

但代工业务的财务现实也同样刺眼:

·代工 Q4 营收 45 亿美元;

·运营亏损却高达 25 亿美元。

管理层的解释是“早期产能爬坡”带来的必经成本——像新开一家顶级餐厅,前期调试设备、训练团队、完善流程,必然亏钱,这是一笔昂贵的学费。

七、最大的风险点:不是需求,而是“良率”与供应链挤压

真正决定这份财报“质地”的,不是 AI 叙事有多宏大,而是 CEO 在结束语里那句相对坦诚的话:“我很失望我们无法完全满足市场的需求。”

这句话直接把问题指向制造端的关键指标:良率。

良率可以理解为:一整盘面团进烤箱,最后能烤出多少块“形状完美、能卖出去”的饼干,这个比例就是良率。良率不稳,意味着坏品率高、成本飙升、交付不足,最终直接限制营收与利润。

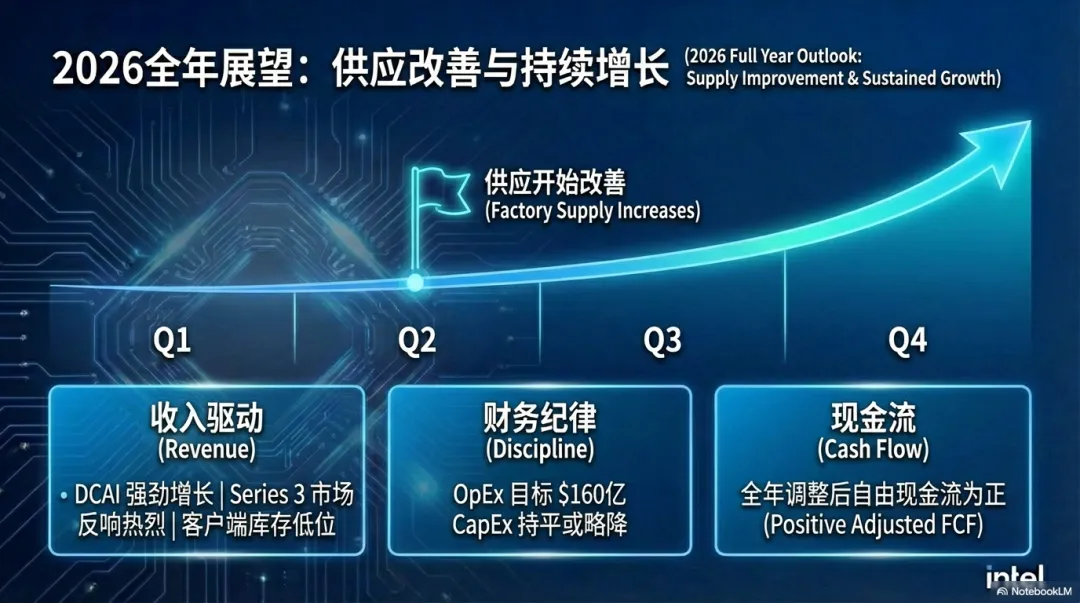

因此,英特尔对 2026 年第一季度给出了谨慎甚至偏悲观的展望:

·预计营收 117 亿—127 亿美元;

·毛利率约 34.5%;

·每股收益指引 接近盈亏平衡(0.00 美元)。

CFO 解释的原因包括:缓冲库存消耗殆尽、第一季度供应限制最严重、产线调整带来的短期阵痛等。

更进一步,管理层还提示了全行业风险:AI 基础设施建设带来的需求过于庞大,可能导致 DRAM、NAND、基板等关键组件短缺与涨价。这是一种“甜蜜的烦恼”:AI 浪潮足够大,大到可能反过来把供应链上的任何一个薄弱环节“淹没”。

八、结语:英特尔在三条战线上作战,胜负手仍是执行力

综合这份材料,可以把英特尔的处境概括为三条战线同时推进:

1.重振 PC 与服务器等传统核心业务;

2.把 AI 叙事从数据中心延伸到 AIPC,争夺新周期的入口;

3.从零开始打造世界级晶圆代工,与台积电竞争。

方向与故事并不难讲,市场也愿意听。但最关键的问题仍然是执行:尤其是制造端的良率与产能爬坡。

最后,管理层还抛出了一个值得继续观察的线索:英特尔一方面要成为“下一个 AI 计算时代的首选平台”,另一方面又在与英伟达合作,推进集成 NVLink 技术的定制至强处理器。

这引出了一个更本质的问题:在新的 AI 时代,取胜之道究竟是单打独斗成为唯一王者,还是成为生态里最关键、最不可替代的伙伴?

英特尔显然正在两条路上同时下注,而市场会用接下来几个季度的“交付能力”来决定它的估值与叙事能否继续成立。