Pacvue 联合 Helium 10 发布《2025 Q4 美国市场零售媒体基准报告》,基于 Amazon、Walmart、Target 在 Q4期间的广告数据,系统梳理了 CPC 变化、投放结构与消费者行为趋势。

如果说过去几年广告优化的核心是“压 CPC、算 ROAS”,那么这份 Q4 报告传递出的一个更清晰信号是:

消费者的购买意愿正在前移,而广告的价值,也正在被重新衡量。

本文将围绕 Q4 CPC 表现、结构效率变化,以及对 2026 年的趋势信号,做一次重点解读。文末可下载完整版报告。

Q4 的真实状态:

投放加码,但 CPC 并未失控

从 Q4 的整体数据来看,假日季并没有出现“竞价全面失控”的情况,反而呈现出一个更耐人寻味的结构性信号。

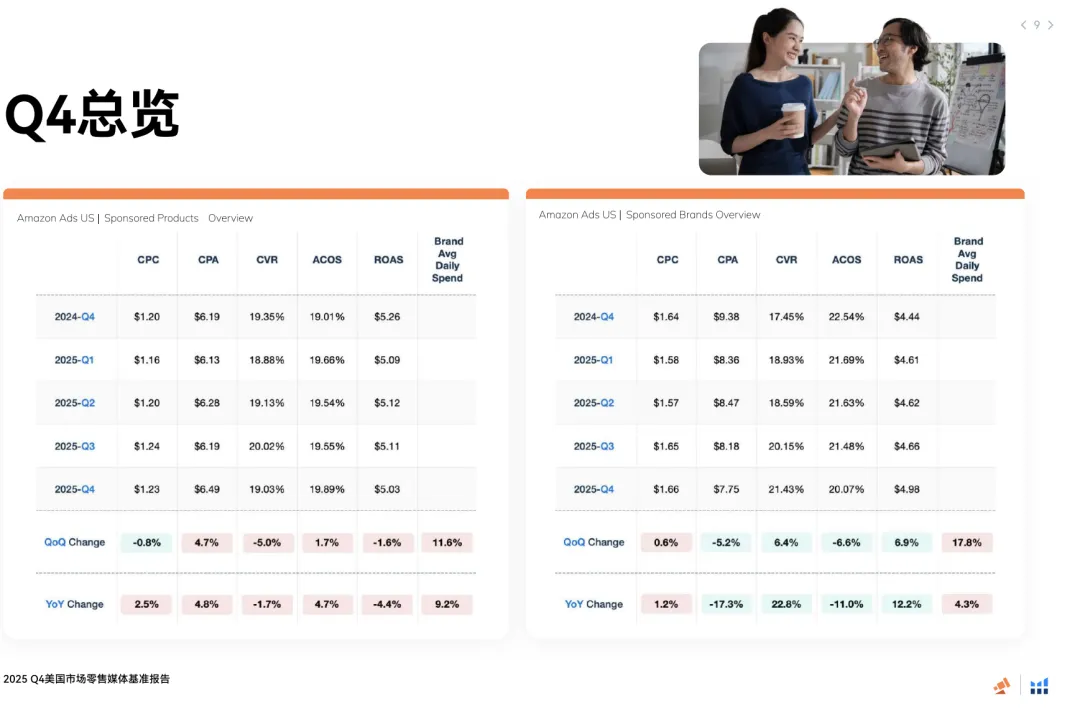

在 Amazon 美国市场:

Sponsored Products 的 CPC 环比下降 -0.8%

Sponsored Brands 的 CPC 环比仅小幅上升 +0.6%

但两类广告的日均投放均明显增长(SP +11.6%,SB +17.8%)

这意味着:

即便在黑五、圣诞等高峰节点集中、品牌普遍加码预算的背景下,CPC 并未被大幅推高,整体投放成本仍然可控。

相比“CPC 涨了多少”,Q4 更重要的信号是:广告竞争强度上升,但平台与广告结构仍然吸收住了压力。

效率并未消失,

而是体现在“结构”中

进一步结合 ROAS 与 CVR,会看到一个更完整的画面。

在 Amazon Sponsored Ads 中:

Sponsored Brands 的 ROAS 环比提升 +6.9%,CVR 提升 +6.4%

Sponsored Products 的 ROAS 虽略有波动,但整体保持稳定区间

这意味着:

即便 CPC 承压,广告效率并未系统性走弱。

报告所反映的更真实情况是:

品牌并未简单压缩出价

而是通过品牌广告、DSP 与搜索广告的组合

提前参与消费者决策过程,从而对冲高峰期的成本压力

广告不再只是“最后一步的成交工具”,而是在更早阶段参与到购买意愿的形成。

一个例证:

高压之下,结构决定“是否继续投”

如果把视角进一步下沉到品类层面,Q4 呈现出的情况会更加真实,也更复杂。

在美妆个护、3C 电子、健康家居等核心品类中,可以看到一个高度一致的趋势:

CPC 在 Q4 明显上升,而 ROAS 普遍承压下滑。

这说明,在需求集中释放、竞争加剧的环境下,成本上升确实对广告回报形成了直接压力,这一点不应被回避。

但同样重要的是:

在 ROAS 下滑的同时,这些品类的广告投入并未收缩,反而持续增长。

这背后反映的,并不是品牌“忽视效率”,而是对 Q4 投放目标的重新权衡:

Q4 的投放价值,不只体现在当季 ROAS

更体现在是否进入消费者的比较与决策清单

是否在高强度竞争中维持品牌可见度与心智位置

换句话说,结构并没有让 Q4 的投放“更便宜”,但让品牌“更有理由继续投下去”。

这是一种以长期竞争力为前提的理性选择,而不是短期效率的硬扛。

DSP 在 Q4 的表现:

上层广告并未失效

从 Q4 数据来看,DSP 的表现释放出一个重要信号。

在 Amazon DSP 中:

ROAS环比 +10.7%

ROAS 同比+10.5%

这说明,在竞争最激烈的假日季,DSP 并未因为偏上层而失去价值,反而在整体投放结构中承担了更清晰的角色。

DSP 的作用,正在从“等待转化”,转向:

在消费者探索和发现阶段,提前影响选择方向。

一个需要结合理解的行业背景:

DSP 的衡量方式正在收紧

在解读 Q4 CPC 与结构效率表现时,还需要结合一个行业层面的变化来看待上层广告的角色。

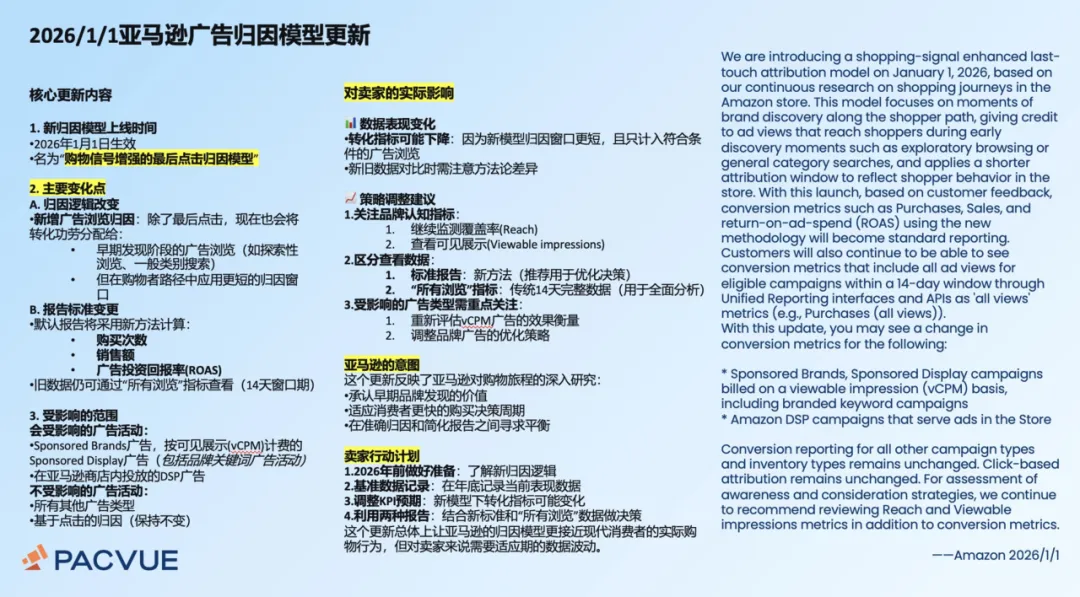

Amazon 已于 2026 年 1 月 1 日,对 Amazon DSP 在站内投放的转化归因模型进行了更新:

新模型将以更短的归因窗口作为默认标准

更强调广告在消费者发现与探索阶段的触达价值

原有基于 14 天“所有浏览(all views)” 的指标仍将保留,但仅作为补充视角,用于历史对比与全量分析

需要特别说明的是:这一变化并非本次 Q4 CPC 报告的结论,而是一个正在发生的衡量口径调整。

但将其与 Q4 数据放在一起理解,可以看到一个一致方向:

广告的价值,正在从“延长等待转化”,转向“是否在关键意愿形成时刻产生影响”。

从 Q4 到 2026:

趋势已经非常清晰

报告给出的趋势信号非常明确:

消费者在进入零售平台前,已受到品牌与内容的影响

广告结构正在前移,而不是不断向底层挤压

成功的投放,更依赖节奏、结构与跨触点协同

这意味着:

未来的广告竞争,不再只是“谁能等到转化”,而是谁能更早捕捉并放大消费者的购买意愿。

Pacvue 的价值:

在意愿先行的时代,更聪明地花钱

当广告的价值越来越体现在上层影响与结构效率中,品牌也需要更成熟的工具来应对变化。

借助 Pacvue,品牌可以:

在一个界面中统一管理 Amazon、Walmart 等多平台投放

通过 Pacvue AMC洞察,理解上层广告的真实影响

利用 AI 驱动的自动化与管理能力,在高流量周期中保持 ROI 稳定

将品牌广告、DSP 与转化型广告放入同一结构中协同优化,而非割裂评估

Pacvue 的目标很清晰:

帮助品牌在复杂的零售媒体环境中,

更早理解消费者,

更聪明地放大意愿,

更稳健地实现增长。

本文仅为《2025 Q4 美国市场零售媒体基准报告》的重点解读。

完整版报告中包含:

各平台 CPC / ROAS / CVR 的完整基准

DSP、品牌广告与类目表现的详细拆解

面向 2026 年的结构性趋势判断

点击文末【阅读原文】,下载完整报告。