在分析比亚迪的资产和负债时,我们看到了一只体量庞大的“巨象”;而打开现金流量表,我们看到的则是一只正在全速奔跑的“猎豹”。

在2025年,比亚迪的现金流呈现出一种极具进攻性的态势:经营造血虽有波动但底盘稳固,投资支出创历史天量,融资通道全面打开。

这不是一份为了“过冬”而准备的报表,这是一份为了“决战”而准备的弹药清单。

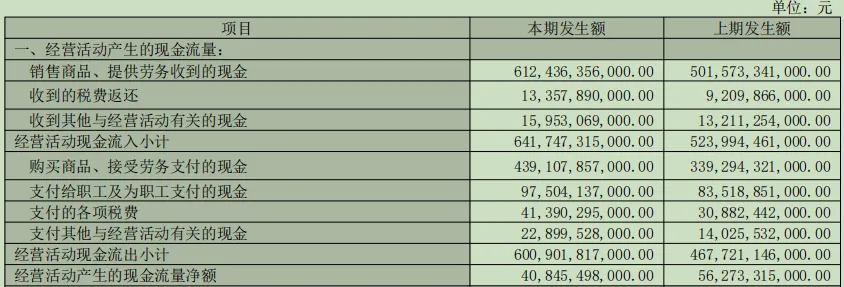

第一部分:经营活动现金流

核心数据:

销售商品收到的现金:6124.36亿元(同比+22.1%)

购买商品支付的现金:4391.08亿元(同比+29.4%)

经营活动现金流净额:408.45亿元(同比-27.42%)

深度解读:

1. 营收含金量极高,但回款压力初显

比亚迪“销售收现”的增速(22.1%)显著高于利润表中“营业收入”的增速(12.75%)。

2. “净额下降”背后的战略备货

投资者最关心的是:为什么卖车收到的钱多了,最后剩下的净现金流(408亿)反而比去年少了?

答案在于“购买商品支付的现金”激增了29.4%,远超销售增速。

战略备货:结合资产负债表中“存货”的增加,说明比亚迪正在利用资金优势,在原材料价格相对低位时进行大规模战略备货。

海外物流锁定:随着出海规模爆发,漫长的海运周期迫使比亚迪必须提前支付更多的供应链资金来维持全球流转。这是全球化扩张必须支付的“过路费”,而非造血能力的衰退。

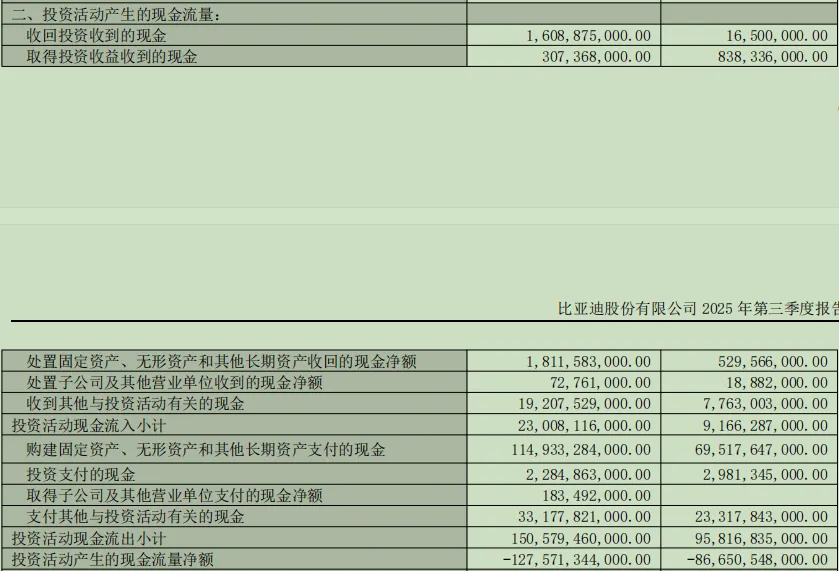

第二部分:投资活动现金流

核心数据:

购建固定资产、无形资产支付的现金:1149.33亿元(同比+65.3%)

投资活动现金流净额:-1275.71亿元

深度解读:

1. 史无前例的“千亿基建”

这是整张报表最震撼的数据。在全行业都在缩减开支、甚至裁员过冬的2025年,比亚迪前三季度竟然砸出了近1150亿元用于买设备、盖工厂。

海外产能落地:匈牙利、巴西、土耳其、墨西哥等地的工厂建设进入深水区。这是为了规避欧美关税壁垒,实现“本地化生产”的生死之战。

智能化基建:数据中心、智驾算力集群的重资产投入。

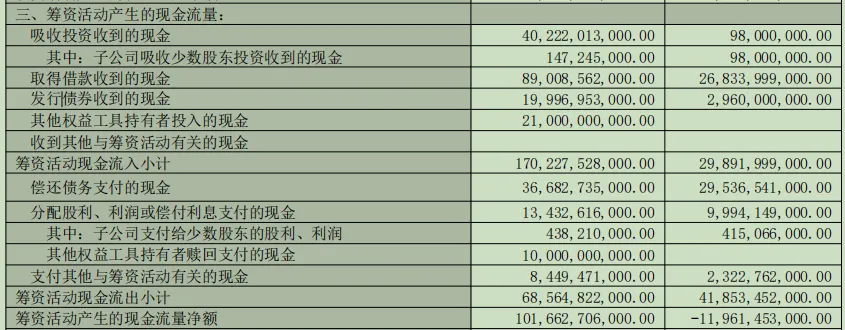

第三部分:筹资活动现金流

核心数据:

吸收投资收到的现金:402.22亿元(去年同期仅0.98亿元)

取得借款收到的现金:890.09亿元(同比+231%)

筹资活动现金流净额:1016.63亿元(去年同期为净流出119亿)

深度解读:

1. 股权融资的“神来之笔”

“吸收投资”暴增至402亿,这主要源于比亚迪在港股市场的H股配售。

2. 债权融资的“顺势而为”

“取得借款”激增2倍多,筹资净额从去年的“净还钱”变成了今年的“净借钱”1000亿。

中国推出了“科技创新再贷款”等定向支持政策,制造业贷款利率处于历史地板价。

比亚迪管理层非常敏锐地抓住了这个窗口期,大举借入低息长期贷款,置换高息债务或储备弹药。用银行极其便宜的钱去支持高回报的海外扩张,这是教科书级别的资本运作。

写在最后

通过剔除细枝末节,聚焦核心资金流向,比亚迪的战略图谱在2026年已非常清晰:

经营端(基本盘):尽管受全球物流周期和备货影响,净现金流短期承压,但400亿量级的正向造血能力依然是行业顶流。

投资端(进攻号角):1150亿的资本开支是对比亚迪未来增长最强有力的背书。管理层并不满足于国内的“卷”,而是坚决地将资源投向了“全球化”和“智能化”。

筹资端(顶级财技):利用H股配售(股权)和降息周期(债权)双轮驱动,一口气筹集了1000亿外部资金。这不仅完美覆盖了投资缺口,还让账上现金更加充裕。

对于投资者而言,这是一家野心与实力极其匹配的企业。短期的资本开支虽然会压制自由现金流,但一旦海外产能释放,其展现出的成长性将是惊人的。

(风险提示:本文基于公开财报数据分析,不构成投资建议。股市有风险,投资需谨慎。)