安踏是港股消费里面避不开的标的,前天对比了安踏和耐克的数据,依然觉得安踏被严重低估了。虽然受到炸山+消费股回调+港股流动性问题三重暴击,安踏的基本面什么时候看完,都会让我觉得赏心悦目。要增长有增长,要利润空间有利润空间,品牌运营能力一流。今天的价格又回到2025年1月我刚刚买过他的时候了。

一、安踏2025年财报指引测算及分析

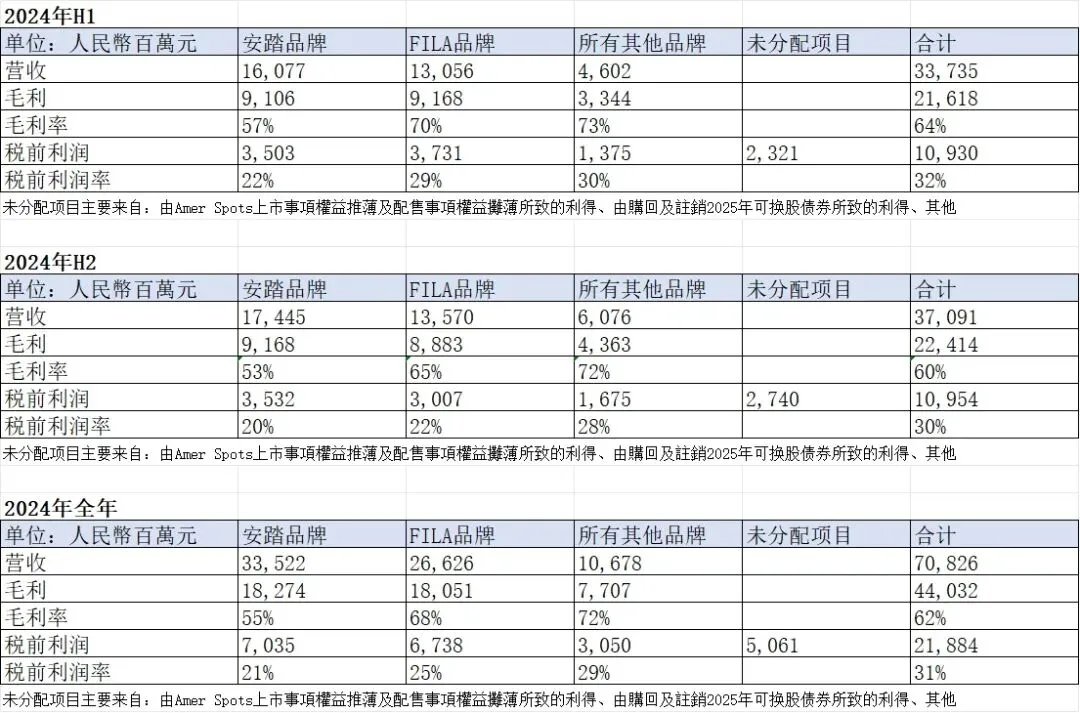

先说一下最新公布的Q4和全年财报指引数据,结合Q3指引,为了节约大家时间,这里做了合并整理:

然后结合已知信息2024年基准数据,带入去预评估2025年业绩。

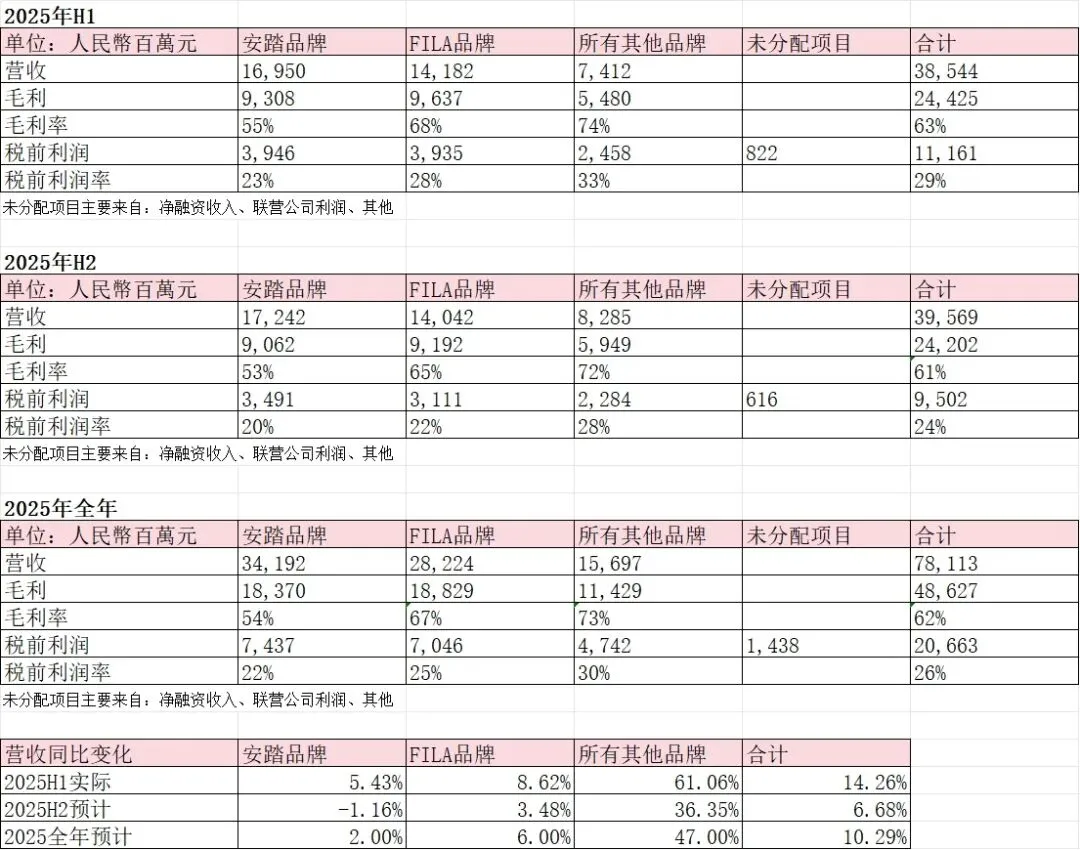

测算得出2025年的业绩结果如下:

整体结论基本符合2次指引描述,2025年全年营收误差应该在±2%以内;

然后结合这个数据,说一下几个关键数据变化的分析结论:

1.2025年H1的营收增速同比14.26%%,但是受24年H1的亚玛芬上市带动的一次性利润影响+实际税率上升(从26.8%上升至28.4%)+利息支出增加(影响较小);导致最终2025年H1的财报净利润同比下滑8.94%;如果排除一次性利润影响,实际利润其实预计保持低双位数增长。

2.2025年H1因为其他品牌(始祖鸟、迪桑特等)的营收占比提升,这些品牌的利润率更高,其实带动了整体的税前利润率水平提升。非主安踏品牌的营收增长对安踏的利润贡献高于安踏主品牌。二者税前利润率绝对值相差约5%~10%;

3.结合指引测算,安踏2025年H2的营收依然保持增长约6.68%;不过安踏主品牌增长在±1%左右(合理波动范畴),FILA低位数增长,增长贡献主要来自其他品牌。理论上带动净利润增长大于营收增长。

4.不过考虑到2024年H2的高基数,同时仍然有19亿的亚玛芬带来的一次性利润。以及实际税率提升带来的影响。2025年H2净利润肯定是同比下降的,预计H2同比下降约16%;如果排除一次性利润影响,2025年H2净利润实际增长约2%;这个值更贴合实际经营情况

5.2025年全年最终表现,结合上述数据,全年营收预期781亿,同比增速14%;按归母净利率17.5%预估(较上半年略微下滑绝对值0.7%),净利润预期在136亿左右,预计同比下降12.8%左右;如果排除2024年的亚玛芬上市影响,实际净利润同比增长约3%;

二、安踏与全球龙头耐克的对比

按我之前整理的1月11日数据看:

安踏目前的PE(市销率)14.56

安踏目前的PS(市销率)2.66

耐克目前的PE(市销率)38.6

耐克目前的PS(市销率)2.1

市盈率上安踏只有耐克的不到40%,市销率高于耐克是因为安踏的21%远高于安踏的6.29%,净利率比耐克高234%,而市销率仅比耐克高27%;

虽然有耐克身处美股被高估的情况在,但是在体育用品服装行业上,全球市场下,安踏的质地好于耐克,甚至可以说是该品类下实际上的基本面冠军。

估值偏低主要是市场对安踏旗下的品牌价值估值偏低,但是安踏是有机会在3-5年净利润层面超过耐克和阿迪的。对一笔耐克和阿迪,安踏的多品牌战略其实容错率更高,成长潜力也更好。面向客群的范围更广,且高端和中低端的定位清晰,也可以卖出更高的品牌溢价。

体育服装消费品也属于稳定的固定消费品市场,一般行业周期波动小,行业确定性高。

当净利润超越阿迪耐克,安踏其实会有品牌价值修正的长线逻辑。不过这个属于长期故事。

三、安踏2026年的价值测算及展望

以下均为个人观点,仅供参考。投资有风险,决策需谨慎

安踏属于一个很典型的龙头消费股,相对传统消费板块,体育用品板块其实一直一直保持相对稳定的营收增长。2025年也保持了10%以上的营收增速。只是因为2025年税率上升导致实际净利润增速放缓。

2026年在增长恢复稳健是大概率事件,基本年化保持10%-15%的营收和净利润增速水平是正常情况。(特别是其他品牌营收增速为主的情况下,净利润增速涨幅会快于营收涨幅)按正常15倍PE的合理预期的完全没有问题的。如果3-5年净利润超过耐克,可能就是另外一个重估叙事,太宏大的饼,就不展开了。

2026年按合理线性外推,测算预期是公司营收增速同比9%,净利润增速同比10%,对应营收为852.6亿,净利润预期149.6亿人民币,按15倍PE预估,测算市值为2490亿港元;

若市场乐观情况下给到18倍PE(2025年安踏PE高位),对应乐观测算市值为2989亿港元;

目前是事实是股价并不完全随基本面叙事走的,短期股价甚至可以和基本面毫不相关的上涨或下跌。只有在长线尺度才会出现均值回归。安踏在过去3年时间其实走了一个非常长震荡周期,虽然实际业绩营收净利润一直在增长,但是股价始终在一个大区间箱体内震荡。

(一方面是市场行情整体不好,一方面是在消化20-22年的疯牛后遗症)

对我来说喜欢安踏,不是因为我在它身上投资挣到过钱。而是因为过去2年有非常稳定的大箱体,宽幅空间在60-110元之间。本身业绩也稳定增长没问题,管理层能力也得到了证明。同样是价值投机,一个经营能力强,业绩底部不断拉高又有足够稳定周期性波动空间的公司。

对我来说就是好公司。

本文所涉及一切内容仅供分享参考,不构成向任何人发出出售或购买证券或其他投资标的的邀请,更不构成交易依据。市场有风险,投资需谨慎,本文所有信息及观点均不构成任何投资建议;过往业绩不代表未来表现,投资者应依据自身风险承受能力进行审慎评估、独立决策并自行承担全部责任。任何情况下,我方均不对因使用本文内容而产生的任何损失承担责任。相关数据可能存在滞后或误差,我方不对信息的完整性及准确性承担法律责任。

之前的交流群二维码失效,贴一个新的,加过的就别加了。管理员会检查,谢谢!