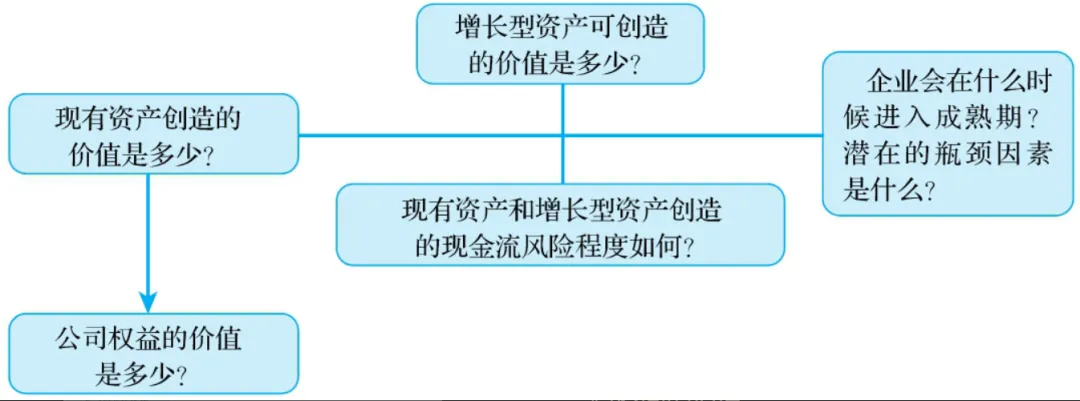

一. 框架的核心逻辑:“拆解维度→聚焦问题→推导价值”

企业的权益价值(即股东能拿到的价值),不是 “拍脑袋” 估算的,而是由现有资产的价值、增长型资产的价值共同决定,同时还要考虑 “增长的可持续性” 和 “现金流的风险”—— 这个框架把这四个核心影响因素,转化为 4 个具体问题,逐一分析后就能得到最终的权益价值。

1. 现有资产创造的价值是多少?

核心含义:评估企业当前已经落地的资产(比如厂房、设备、已运营的业务线)能带来的 “稳定价值”,这是企业价值的 “基本盘”—— 是当下就能确定的、不会轻易波动的价值部分。

举例说明:比如一家奶茶店,现在已经开了 10 家门店,这些门店开在成熟区域,每年能稳定赚 200 万;我们用现金流折现的方法,算出这 10 家门店未来能持续赚到的钱,换算成现在的价值,这就是 “现有资产创造的价值”。

2. 增长型资产可创造的价值是多少?

核心含义:评估企业未来要投入的新资产(比如新业务、新产能、新市场)能带来的 “增量价值”,这是企业价值的 “增长盘”—— 是决定企业能不能 “更值钱” 的关键部分。

举例说明:还是这家奶茶店,计划接下来新开 5 家门店;我们估算这 5 家新门店未来成熟后,每年能赚的钱,再把这些未来的收益换算成现在的价值,这就是 “增长型资产可创造的价值”。

3. 现有资产和增长型资产创造的现金流风险程度如何?

核心含义:评估这些资产产生现金流的 “不确定性”—— 风险越高,未来赚到的钱就越不稳定,对应的价值就要打 “风险折扣”。

举例说明:这家奶茶店的现有 10 家门店开在成熟商圈,客流稳定,赚钱的风险很低;但新开店选在新兴商圈,客流还不确定,赚钱的风险更高 —— 所以计算新门店的价值时,要按更高的折现率(相当于 “风险溢价”)来算,最终新门店的价值会比 “理想情况” 更低。

4. 企业会在什么时候进入成熟期?潜在的瓶颈因素是什么?

核心含义:评估增长的 “天花板”—— 企业的增长不可能一直持续,要判断增长什么时候会放缓(进入成熟期),以及是什么因素限制了增长(比如市场饱和、竞争变激烈)。

举例说明:这家奶茶店所在的城市,奶茶店的市场容量最多只能容纳 20 家;等这家店开到 20 家后,就没有新的市场空间了,“市场容量” 就是它的瓶颈因素;这时企业就进入了成熟期,之后增长型资产的价值就不会再增加了。

三. 最终推导:四个问题的答案结合起来,就是 “公司权益的价值”

先算出现有资产的价值(基本盘),加上增长型资产的价值(增长盘),再根据风险程度调整(风险高就减价值),同时考虑增长瓶颈(瓶颈来得早,增长型资产的价值就少)—— 这四个问题的结果综合起来,就是企业最终的权益价值。

这个框架的本质是把 “企业价值” 从 “模糊的概念” 拆解成 “可落地的分析步骤”,是投资、估值中常用的 “拆解思维”~

那我们用 ** 奶茶连锁品牌 “茶百道”** 来套这个框架,实际拆解它的权益价值评估逻辑:

(1)现有资产创造的价值是多少?

核心评估:茶百道当前已开业的7000 + 家门店、供应链体系、品牌商标等现有资产,能带来的稳定现金流价值。 举例分析:假设现有门店每年稳定贡献30 亿元净利润,按餐饮行业 5-8 倍的市盈率估算,现有资产的价值约为 150-240 亿元(这是企业价值的 “基本盘”)。

(2)增长型资产可创造的价值是多少?

核心评估:茶百道计划新开的门店、拓展的新市场(比如下沉城市、海外市场)、新业务(比如预制茶点)等 “未落地但计划投入的资产”,能带来的增量价值。 举例分析:假设未来 3 年每年新开 1000 家店,新门店成熟期后每年贡献5 亿元净利润,按 8 倍市盈率估算,增长型资产的价值约为 40 亿元(这是企业价值的 “增长盘”)。

(3)现有资产和增长型资产创造的现金流风险程度如何?

核心评估:这些现金流的 “不确定性”,风险越高,价值需要打更多折扣。 现有资产风险:现有门店在一二线城市,客流稳定,风险较低,折现率取 8%; 增长型资产风险:新门店在下沉市场,消费力不确定;新业务(预制茶点)竞争激烈,风险较高,折现率取 12%。 影响:增长型资产的 40 亿元价值,需按 12% 的折现率调整,实际价值会略低于 40 亿元。

(4)企业会在什么时候进入成熟期?潜在的瓶颈因素是什么?

核心评估:茶百道的增长什么时候放缓,以及限制增长的关键因素。 成熟期时间:国内奶茶店的市场容量约为 15 万家,茶百道当前 7000 家,按每年 1000 家的增速,预计10 年后接近市场饱和,进入成熟期;

瓶颈因素:市场容量上限、新品牌竞争、消费者口味迭代(比如未来奶茶被新饮品替代)。 影响:10 年后增长型资产的价值不再增加,企业价值将以现有资产的稳定现金流为主。

2. 最终推导:茶百道的公司权益价值

把以上结果结合:现有资产价值(150-240 亿) + 调整后增长型资产价值(约 35 亿) - 企业债务(假设 20 亿) = 茶百道的权益价值约为 165-255 亿元。

这个案例清晰对应了框架的逻辑:通过拆解 “现有 / 增长资产、风险、增长瓶颈”,把模糊的 “企业值多少钱” 转化为可计算的具体问题~

当然还要具体行业具体分析~

没有永远的高增长,也没有绝对的稳基本盘。所谓估值的智慧,不过是看清‘现在的底气’和‘未来的边界’。