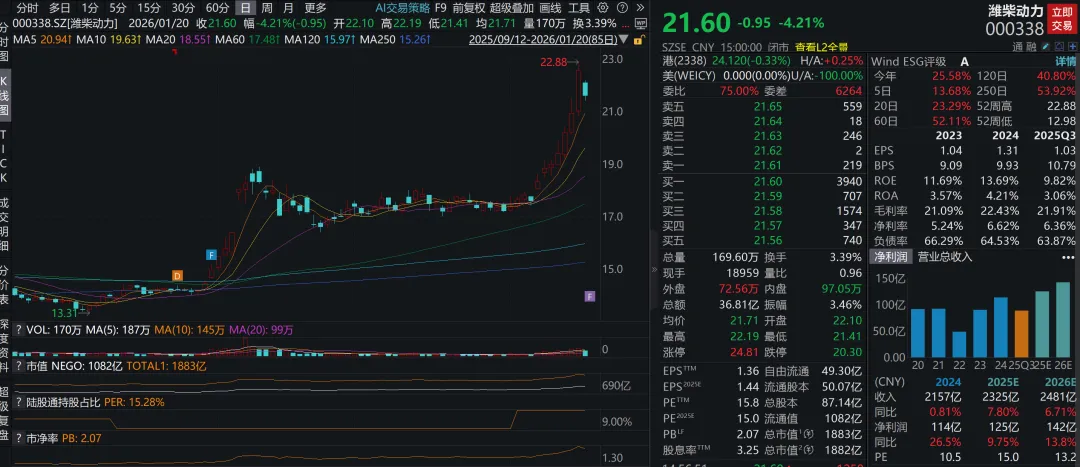

基于现有信息,对潍柴动力的股价进行合理估值,可以从以下三个步骤展开分析:

1. 2026年净利润预测

机构对其2026年的净利润预测共识度较高,这符合老牌制造业企业业绩可预测性较强的特点。综合来看,多数机构的预测结果集中在140亿元至160亿元之间,中位值约150亿元,可作为估值的基础。

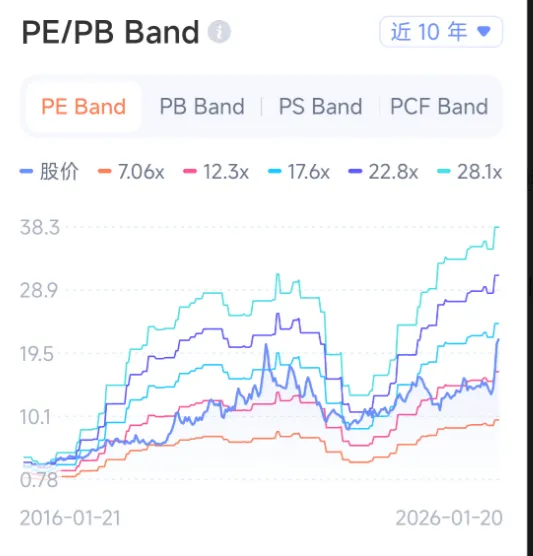

2. 历史PE区间参考

回顾历史估值,其市盈率(PE)的中位数区间大约在12.3倍至17.6倍之间。近期随着股价上涨超过20%,其PE也已升至15.8倍左右,正在向区间上沿17.6倍靠近。从长期看,其估值在过去十年中极少突破22.8倍。

3. 合理估值分析框架

当前估值需从两个属性综合审视:

一方面是周期股的特性。从周期视角看,其合理PE区间约为12-17倍,随行业景气度波动。近期财报显示,其与重卡等周期相关的业务增长依然强劲,行业景气周期持续。参考工程机械等行业在复苏期的逻辑,工程机械设备行业投资逻辑分析:复苏周期下的顺势布局从历史经验出发,保守估计其PE可触及区间上沿17.6倍。以150亿元预测净利润计算,对应市值约2640亿元,对应股价约30元。

另一方面是成长股的潜力。此前的转型分析指出,SOFC技术突破是其向成长股蜕变的关键标志。同时,其大缸径发动机在AI数据中心备用电源领域呈现爆发式增长(2025年前三季度销量同比增超3倍),该业务毛利率更高(预计超30%),且需求与AI算力基建强相关,成长性明确。此外,与英国Ceres在固体氧化物燃料电池(SOFC)领域的合作,也为长期增长打开空间。

值得注意的是,发动机业务以约20%的营收贡献了约80%的利润。截至第三季度,M系列大缸径发动机销售约7700台,其中数据中心专用约900台。尽管数据中心用发动机销量占比不高,但其单价与通用机型差异巨大,使得两者收入占比约2:1。鉴于数据中心机型毛利率远高于通用机型,不妨假设两者利润贡献各占一半。该公司自2023年起开始销售数据中心专用发动机,这意味着其当前利润结构近乎由一半周期属性(且处于景气提升期)和一半成长属性构成。若周期部分给予17倍PE,成长部分给予25倍PE,则混合估值计算为:150/2 * 17 + 150/2 * 25 = 3150亿元,对应股价约36元。

还有一个值得关注的是其成长性对标的巨大潜力。以美国SOFC行业龙头Bloom Energy为例,其在刚刚实现盈利、年营收约1300亿元人民币的阶段,市值已高达约2500亿元人民币。这一对标深刻揭示了,一旦潍柴动力的SOFC、数据中心电源等新业务完成从“概念”到“规模化盈利”的蜕变,市场完全有理由依据其成长属性,给予其远高于传统制造业务的估值水平,从而打开市值的长期上行通道。