Dan S. Dhaliwal 美国亚利桑那大学

Oliver Zhen Li 美国亚利桑那大学

期刊:The Accounting Review(JCRQ1)

标题:Voluntary Nonfinancial Disclosure and the Cost of Equity Capital: The Initiation of Corporate Social Responsibility Reporting

DOI:https://doi.org/10.2308/accr.00000005

引用:Dhaliwal, D. S., Li, O. Z., Tsang, A., & Yang, Y. G. (2011). Voluntary nonfinancial disclosure and the cost of equity capital: The initiation of corporate social responsibility reporting. The Accounting Review, *86*(1), 59–100.

关键词:自愿性披露、非财务信息、企业社会责任报告、股权融资成本

01 Summary

1. 研究背景与问题提出

随着社会责任投资(SRI)的兴起和公众对企业社会影响的关注增强,CSR披露逐渐成为企业透明度战略的重要组成部分。然而,独立CSR报告的自愿性质引发了一个核心问题:企业为何愿意承担成本发布这些报告? 本文提出,降低权益资本成本可能是关键动因之一。研究试图回答以下问题:

权益资本成本高的企业是否更倾向于启动CSR披露?

CSR披露是否真的能够降低企业的权益资本成本?

这种影响是否与企业自身的CSR绩效相关?

披露后企业是否更可能通过股权融资利用这一优势?

Dan S. Dhaliwal 美国亚利桑那大学

Oliver Zhen Li 美国亚利桑那大学

期刊:The Accounting Review(JCRQ1)

标题:Voluntary Nonfinancial Disclosure and the Cost of Equity Capital: The Initiation of Corporate Social Responsibility Reporting

DOI:https://doi.org/10.2308/accr.00000005

引用:Dhaliwal, D. S., Li, O. Z., Tsang, A., & Yang, Y. G. (2011). Voluntary nonfinancial disclosure and the cost of equity capital: The initiation of corporate social responsibility reporting. The Accounting Review, *86*(1), 59–100.

Dan S. Dhaliwal 美国亚利桑那大学

Oliver Zhen Li 美国亚利桑那大学

期刊:The Accounting Review(JCRQ1)

标题:Voluntary Nonfinancial Disclosure and the Cost of Equity Capital: The Initiation of Corporate Social Responsibility Reporting

DOI:https://doi.org/10.2308/accr.00000005

引用:Dhaliwal, D. S., Li, O. Z., Tsang, A., & Yang, Y. G. (2011). Voluntary nonfinancial disclosure and the cost of equity capital: The initiation of corporate social responsibility reporting. The Accounting Review, *86*(1), 59–100.

Dan S. Dhaliwal 美国亚利桑那大学

Oliver Zhen Li 美国亚利桑那大学

期刊:The Accounting Review(JCRQ1)

标题:Voluntary Nonfinancial Disclosure and the Cost of Equity Capital: The Initiation of Corporate Social Responsibility Reporting

DOI:https://doi.org/10.2308/accr.00000005

引用:Dhaliwal, D. S., Li, O. Z., Tsang, A., & Yang, Y. G. (2011). Voluntary nonfinancial disclosure and the cost of equity capital: The initiation of corporate social responsibility reporting. The Accounting Review, *86*(1), 59–100.

Dan S. Dhaliwal 美国亚利桑那大学

Oliver Zhen Li 美国亚利桑那大学

Dan S. Dhaliwal 美国亚利桑那大学

Oliver Zhen Li 美国亚利桑那大学

期刊:The Accounting Review(JCRQ1)

标题:Voluntary Nonfinancial Disclosure and the Cost of Equity Capital: The Initiation of Corporate Social Responsibility Reporting

DOI:https://doi.org/10.2308/accr.00000005

引用:Dhaliwal, D. S., Li, O. Z., Tsang, A., & Yang, Y. G. (2011). Voluntary nonfinancial disclosure and the cost of equity capital: The initiation of corporate social responsibility reporting. The Accounting Review, *86*(1), 59–100.

期刊:The Accounting Review(JCRQ1)

标题:Voluntary Nonfinancial Disclosure and the Cost of Equity Capital: The Initiation of Corporate Social Responsibility Reporting

DOI:https://doi.org/10.2308/accr.00000005

引用:Dhaliwal, D. S., Li, O. Z., Tsang, A., & Yang, Y. G. (2011). Voluntary nonfinancial disclosure and the cost of equity capital: The initiation of corporate social responsibility reporting. The Accounting Review, *86*(1), 59–100.

关键词:自愿性披露、非财务信息、企业社会责任报告、股权融资成本

01 Summary

1. 研究背景与问题提出

随着社会责任投资(SRI)的兴起和公众对企业社会影响的关注增强,CSR披露逐渐成为企业透明度战略的重要组成部分。然而,独立CSR报告的自愿性质引发了一个核心问题:企业为何愿意承担成本发布这些报告? 本文提出,降低权益资本成本可能是关键动因之一。研究试图回答以下问题:

权益资本成本高的企业是否更倾向于启动CSR披露?

CSR披露是否真的能够降低企业的权益资本成本?

这种影响是否与企业自身的CSR绩效相关?

披露后企业是否更可能通过股权融资利用这一优势?

2. 理论框架与假设

(1)披露与资本成本的关系

根据信息不对称理论和投资者基础理论,更高的披露水平可以减少信息不对称、扩大投资者基础,从而降低资本成本。这一逻辑不仅适用于财务披露,也适用于与价值相关的非财务披露,如CSR信息。

(2)CSR披露的独特性

CSR披露具有长期性和综合性,涉及环境、社区、治理、员工关系等多个维度。独立CSR报告通常比年报中的相关内容更详细,更能反映企业的长期可持续发展战略,因此可能为投资者提供增量信息。

(3)CSR绩效的信号作用

企业自愿披露CSR活动可视为对自身社会责任表现的信心信号。若企业CSR绩效优于行业同行,披露可能进一步增强投资者信心,降低感知风险,从而降低资本成本。

3. 实验设计与方法

(1)样本选择

研究采用1993年至2007年间发布独立CSR报告的美国上市公司数据,结合KLD STATS数据库中的CSR绩效评级。最终样本涵盖213家首次发布CSR报告的企业及其配对非披露企业。

(2) 变量定义

因变量:权益资本成本(采用Gebhardt等(2001)、Claus & Thomas(2001)、Easton(2004)三种模型平均值)、是否发布CSR报告、是否进行股权融资(SEO)等。

自变量:是否首次发布CSR报告、CSR绩效评分(经行业调整)、交互项等。

控制变量:企业规模、盈利能力、杠杆率、流动性、行业竞争、财务披露质量等。

(3) 模型设定

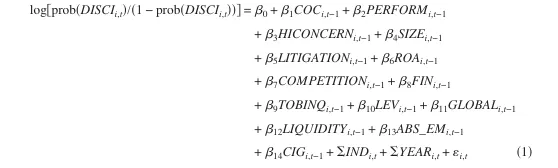

Logit模型:检验前期资本成本是否影响当期CSR披露决策。

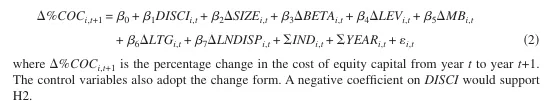

OLS回归模型:分析CSR披露对未来资本成本变化的影响,并引入CSR绩效交互项。

采用Heckman两阶段法和Hausman检验处理内生性和自选择问题。

4. 主要研究发现

(1) CSR披露的动因

企业在前一年权益资本成本较高时,更倾向于在当年启动CSR披露,支持假设H1。

(2) CSR披露对资本成本的影响

CSR披露本身不显著降低资本成本。

但若企业CSR绩效优于行业同行,披露后资本成本显著下降,支持假设H2。

绩效优异的企业发布CSR报告后,资本成本平均下降约1.83%。

(3)机制分析

机构投资者:CSR披露吸引了更多专注型机构投资者,尤其是绩效优异的企业。

分析师行为:披露后分析师覆盖增加,预测误差和分散度降低,信息环境改善。

股权融资行为:CSR披露企业更倾向于在披露后进行股权融资,且融资规模更大。

(4)稳健性检验

排除环境报告或公共事业行业后,结论依然稳健。

使用多种CSR披露和绩效衡量方式,结果一致。

5. 总结与展望

(1) 研究结论

本文首次系统研究了独立CSR披露与权益资本成本之间的关系,发现:

高资本成本企业更有动机启动CSR披露。

CSR披露仅对CSR绩效优异的企业带来资本成本降低。

披露通过吸引专注型机构投资者、改善分析师预测等机制发挥作用。

企业会利用资本成本降低的优势进行更大规模的股权融资。

(2)理论贡献

扩展了自愿披露理论,将其从财务披露延伸至非财务披露领域。

揭示了CSR披露的信息价值和信号功能。

为CSR披露的经济后果提供了实证支持。

(3)实践意义

对企业而言,优化CSR绩效并主动披露可降低融资成本。

对投资者而言,CSR报告提供了评估企业长期价值的重要信息。

对政策制定者而言,应鼓励高质量、可验证的CSR披露。

02 数据与方法

1. 数据来源与样本构建

(1) CSR披露数据来源

研究聚焦于首次发布的独立CSR报告(standalone CSR reports),认为其信息含量最高。

数据来自四个主要渠道:

Corporate Social Responsibility Newswire

CorporateRegister.com(专业跟踪CSR报告的私人公司)

互联网搜索(包括公司官网、新闻稿等)

公司官方网站

研究人员人工核对是否能够找到实际报告,确保披露的真实性。

(2)CSR绩效数据

采用KLD STATS数据库的CSR绩效评级,涵盖七个维度:社区、公司治理、多样性、员工关系、环境、人权、产品质量

KLD数据覆盖:1991年起:约650家公司(主要为S&P 500和Domini 400指数成分股)

2001–2002年:扩展至市值最大的1000家美国公司

2003年起:覆盖市值最大的3000家美国公司

(3)财务与市场数据

Compustat:获取财务数据(如资产、负债、收益等)

CRSP:获取股票收益数据,用于计算Beta等市场变量

I/B/E/S:获取分析师预测数据(覆盖范围、预测误差、分散度等)

First Call:获取管理层盈余预测数据

SDC数据库:获取股权再融资(SEO)数据

(4)样本筛选过程

初始CSR报告 | 1993–2007年间共收集到1,190份报告,涉及294家公司 | 1,190份报告 |

匹配KLD数据 | 保留同时存在于KLD和Compustat的公司 | 213家公司 |

剔除数据缺失 | 删除关键变量缺失的观测值 | 最终样本:213家披露企业 + 大量非披露企业作为控制组 |

(5)样本分布特征

行业分布:公用事业行业披露比例最高(30.41%),服务业和保险/房地产业最低。

时间趋势:CSR报告数量从1993年的8份增长至2007年的184份,报告平均长度从20页增至40页以上。

2. 变量定义与测量

(1)关键解释变量

| 变量 | 定义 | 测量方式 |

|---|---|---|

| DISCI | 是否首次发布CSR报告 | 哑变量:1=当年首次发布,0=否则 |

| COC_AVG | 权益资本成本 | 采用三种模型(Gebhardt et al., 2001; Claus & Thomas, 2001; Easton, 2004)的平均值,基于分析师预测和市价计算 |

| PERFORM | CSR绩效 | KLD总强度分数,经行业年度中位数调整 |

| HIPERFORM | 高CSR绩效 | 哑变量:1=绩效高于行业中位数,0=否则 |

(2)控制变量(基于文献选取)

| 类别 | 变量 | 定义 |

|---|---|---|

| 公司特征 | SIZE | 市值对数 |

| ROA | 总资产收益率 | |

| LEV | 资产负债率 | |

| TOBINQ | 托宾Q值 | |

| LIQUIDITY | 股票流动性(年交易量/总股本) | |

| 行业与环境 | COMPETITION | 行业竞争度(赫芬达尔指数×-1) |

| LITIGATION | 是否高诉讼风险行业 | |

| GLOBAL | 是否有海外收入 | |

| 财务披露质量 | ABS_EM | 盈余管理程度(修正Jones模型残差绝对值) |

| CIG | 是否发布盈余预测 | |

| 融资行为 | FIN | 当年融资净额(股权+债权)占总资产比例 |

(3)机制变量

| 变量类型 | 变量 | 定义 |

|---|---|---|

| 机构投资者 | DED, TRA, QIX | 专注型、交易型、准指数型机构持股比例 |

| 分析师行为 | COVERAGE | 分析师覆盖人数 |

| |FE| | 预测误差绝对值 | |

| DISP | 预测分散度 | |

| 融资行为 | SEO | 是否进行股权再融资 |

| ISSUEAMT | 融资金额(十亿美元) |

3. 模型设定

(1)假设H1:前期资本成本是否影响CSR披露决策

采用Logit回归

(2)假设H2:CSR披露是否降低未来资本成本

采用OLS回归

(3)机制检验模型

机构投资者:采用类似Bushee & Noe(2000)的模型,控制公司风险、流动性、增长性等。

分析师行为:采用Lang & Lundholm(1996)和Ali et al.(2007)的模型,控制公司规模、盈余波动性、研发强度等。

股权融资行为:Logit模型(是否进行SEO)和OLS模型(融资金额),控制市值账面比、盈利能力、现金流等。

4. 内生性与自选择问题的处理

(1)滞后结构设计

主要解释变量(COC)和多数控制变量使用滞后一期数据,缓解反向因果问题。

(2)Heckman两阶段法

第一阶段:Probit模型预测企业是否披露CSR。

第二阶段:将逆米尔斯比率(Inverse Mills Ratio)加入资本成本回归,控制自选择偏差。

(3)Hausman检验

检验关键变量(如DISCI)的内生性,结果支持其外生性假设。

(4)样本分层分析

按CSR绩效中位数将样本分为“高绩效组”和“低绩效组”,分别进行回归,考察异质性效应。

(5)稳健性检验

剔除“环境报告”和“公用事业行业”

使用不同的CSR披露衡量方式(如是否任何年份披露、是否间断披露)

使用不同的资本成本估计模型(分别使用三种模型)

使用其他CSR绩效指标(如是否入选道琼斯可持续发展指数)

5. 描述性统计与相关性

(1)均值比较

披露企业前期资本成本显著高于非披露企业(12.86% vs. 11.98%)

披露企业规模更大、盈利更强、杠杆更高、国际化程度更高

披露企业盈余质量更好、更常发布盈余预测

(2)相关性分析

DISCI与COC_AVG呈弱正相关(初步支持H1)

DISCI与PERFORM呈正相关(约0.09–0.13),说明披露企业CSR绩效更好

03 结论

1. 核心研究发现总结

本文系统地考察了企业首次自愿发布独立CSR报告是否以及如何影响其权益资本成本,主要得出以下四个层面的结论:

(1)CSR披露的动因:高资本成本驱动披露决策

企业在上一年权益资本成本较高的情况下,更倾向于在当年启动独立CSR披露。

这说明企业将CSR披露视为一种主动的信号传递与透明度提升策略,旨在降低融资成本。

支持了假设H1,证实了资本成本激励假说在非财务披露领域同样成立。

(2)CSR披露对资本成本的影响:取决于企业真实绩效

CSR披露本身并不必然降低资本成本。

关键调节变量是企业自身的CSR绩效:

若企业CSR绩效优于行业平均水平,发布独立CSR报告后,其权益资本成本显著下降(平均降幅约1.83%)。

若企业CSR绩效较差或一般,披露则无显著影响,甚至可能因暴露问题而带来负面效应。

这一结论支持了假设H2,并强调了“言行一致”的重要性:仅靠披露不足以取信市场,真实的卓越绩效才是降低资本成本的基础。

(3)作用机制:通过改善信息环境与吸引特定投资者实现

研究揭示了CSR披露降低资本成本的两条核心路径:

| 机制 | 具体表现 | 受影响群体 |

|---|---|---|

| 吸引长期机构投资者 | 绩效优异的披露企业吸引了更多 “专注型”机构投资者,这类投资者持股期长、积极参与公司治理。 | 专注型机构投资者 |

| 改善分析师信息环境 | 披露后,分析师覆盖人数增加,盈利预测误差降低,预测分散度下降。 | 证券分析师 |

| 共同效果 | 信息不对称减少 → 投资者估计风险下降 → 要求回报率降低 → 权益资本成本下降。 | 全体投资者 |

(4)经济后果:企业利用低成本优势进行融资

启动CSR披露的企业,在随后两年内进行股权再融资的可能性显著高于非披露企业。

在实施融资的企业中,披露企业的平均融资金额也显著更大。

这表明企业有策略地利用CSR披露带来的资本成本降低优势,为扩张或投资储备资金,实现了披露的“变现”。

2. 稳健性与异质性分析结论

(1)稳健性检验

样本调整:剔除仅关注环境的报告、剔除公用事业行业后,结论不变。

变量替代:使用不同的资本成本估算模型、不同的CSR绩效指标(如道琼斯可持续发展指数),结论依然成立。

内生性处理:采用Heckman两阶段法和Hausman检验后,核心结论未发生本质改变。

(2) 异质性发现

行业差异:公用事业、化工、食品等行业CSR披露更普遍,但资本成本降低效应在各行业均存在。

绩效门槛效应:仅对绩效处于行业前50%的企业有效,说明市场具有鉴别力,并非“披露即奖励”。

3. 理论贡献

(1)拓展了自愿披露理论:

将研究视野从传统的短期财务披露(如盈余预告)延伸至长期非财务披露(CSR报告),揭示了后者在资本市场的战略价值。

(2)深化了对CSR经济后果的理解:

明确了CSR披露的价值实现 依赖于企业真实的绩效表现,而非单纯的“漂绿”行为。

为“做好事也要说得好”提供了实证依据,强调了 “做”与“说”结合 的重要性。

(3)揭示了非财务信息披露的作用机制:

系统验证了机构投资者和分析师作为信息中介的关键角色,解释了CSR信息如何融入定价过程。

(4)连接了披露决策与融资行为:

将企业的披露动机、资本成本变化和后续融资决策纳入同一分析框架,展现了企业财务战略的连贯性。

徐玺元|编辑 排版

李仁德|审核

[ 分享者介绍 ]

Xiyuan Xu graduated from Sichuan International Studies University in 2023, majoring in auditing. She is currently studying Accounting at University of Shanghai for Science and Technology.

微信号|共读共享共思

徐玺元|编辑 排版

李仁德|审核

[ 分享者介绍 ]

Xiyuan Xu graduated from Sichuan International Studies University in 2023, majoring in auditing. She is currently studying Accounting at University of Shanghai for Science and Technology.

微信号|共读共享共思

微信号|共读共享共思