新年伊始,万象更新。

又到了财务人员喜闻乐见的年度财务报表编撰环节。

之前有一位公司股东就表示过疑惑,不知道财务报表有什么用。

财务报表其实就是企业的“商业真相报告”,反映了它在一段时间内的经营结果和某个时刻的财务状态。就像人体的体检报告一样,财务报表展示了企业的生命体征,揭示了一家公司的真正健康状况与未来潜力。

因此,作为公司的股东或实际控制人,读懂报表就是你的基本技能。

一、三大财务报表

财务报表主要包括资产负债表、利润表和现金流量表,每张表都有其独特的使命和要解答的核心问题。

1、资产负债表回答的是:“此刻,公司有多少家底?”

它像一张企业在特定日期(如12月31日)的体检报告。

这张表遵循一个永恒不变的等式:资产= 负债 + 所有者权益。

2、利润表回答的是:“一段时间内,公司赚钱了吗?”

它展示了企业在特定时期(如一年或一季度)的经营成果。

从企业的收入开始,一步步减去各类成本和费用,最终得到净利润,这就是利润表的逻辑。

3、现金流量表回答的是:“公司手头有多少真金白银?”

它记录了企业在一段时间内现金的流入和流出情况。

现金是企业的血液,没有它企业就无法运转。

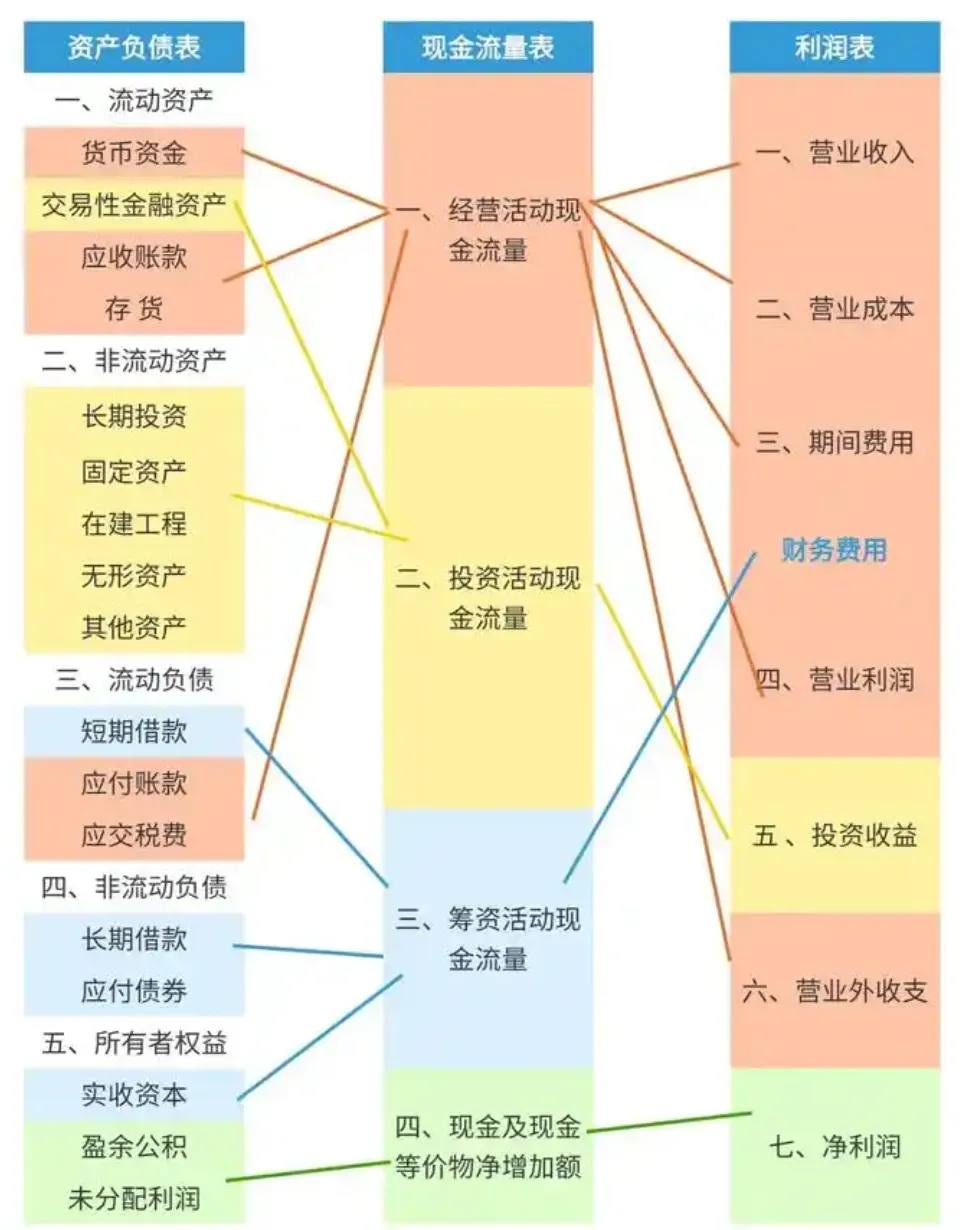

二、报表之间的核心关联

三张报表看似独立,实则紧密相连,构成一个完整的故事体系。

一方面,利润表中的净利润,经过调整后会出现在现金流量表中;同时,利润表中的净利润也会增加资产负债表中的所有者权益部分。

另一方面,企业购置固定资产会体现在资产负债表资产端的增加,同时会减少现金流量表中的现金。

这三张报表就像是一个三维立体的企业画像,任何一张单独看都只能看到一个侧面,只有结合起来才能看清全貌。具体如下图:

三、要关注关键指标

三大财务报表中的关键指标,相互关联,共同揭示了企业盈利能力、运营效率、财务结构是否健康,是评估企业健康状况的核心。

第一组指标:盈利能力——公司“赚钱”的能力强不强?

盈利能力是股东最关心的核心,但它不只是看最后的净利润数字。

现在我们用一家虚构的“每日咖啡”连锁店来举例。

1、毛利率,反映了产品的竞争力和定价权

毛利率=(营业收入 - 营业成本)/ 营业收入 × 100%

公司每卖出100元的产品,在扣除产品本身的直接成本(如咖啡豆、牛奶、杯子)后,还剩多少元可用于支付其他费用和形成利润。

比如,“每日咖啡”毛利率为65%(即(1200万-420万)/1200万)。如果行业平均毛利率为60%,说明其产品溢价能力或成本控制优于同行。

更重要的,需要关注其趋势。如果毛利率连续几个季度下滑,可能是市场竞争加剧被迫降价,或是原材料成本上涨无法转嫁,这将直接侵蚀最终利润。

2、净利率,反映了产品的盈利能力

净利率= 净利润 / 营业收入 × 100%

在扣除所有费用(包括研发、营销、行政、利息、税收等)后,公司每100元收入最终能转化为多少元净利润。

比如,“每日咖啡”净利率为12.5%(150万/1200万)。你需要将其与毛利率结合分析。高毛利率、低净利率(比如毛利率65%,净利率仅5%)可能意味着公司销售或管理费用过高,运营效率有待提升。反之,则说明管理高效。

第二组指标:运营效率——公司“管理”的功夫深不深?

公司资产周转得快不快,决定了它用既定资源创造收入的效率。

1、存货周转率,反映了存货的变现速度

存货周转率= 营业成本 / 平均存货余额

一年内,公司的存货(如咖啡豆、糕点原料)能够卖出并补充多少次。比率越高,说明存货流动性越强,占压资金少,变质风险低。

假设“每日咖啡”平均存货为35万,其存货周转率为12次(420万/35万),即大约每30天清仓并补货一次。如果行业平均是15次,说明其存货管理可能略慢,有改善空间。

存货周转率持续下降是危险信号,可能预示产品滞销或采购策略失误。

2、应收账款周转率,反映了公司收回赊销货款的速度

应收账款周转率= 营业收入 / 平均应收账款余额

通俗来讲,比率越高,回款越快。

对“每日咖啡”这类以现金销售为主的企业此指标极高;但对于有大量应收账款的B2B企业则至关重要。

如果收入增长但应收账款增速更快、周转率下降,很可能公司为了冲业绩放宽了信用政策,带来了表面繁荣却积累了坏账风险。

第三组指标:财务健康与偿债能力——公司“身子骨”结实不结实?

这是评估公司风险的核心,尤其在经济下行期。

1、资产负债率,能够衡量财务杠杆和风险水平

资产负债率= 总负债 / 总资产 × 100%

公司的资产中有多大比例是通过借债来支撑的。但该指标并非越低越好。

假设“每日咖啡”资产负债率为55%,需要结合行业特性判断。重资产行业(如制造业、航空业)通常比率较高(60%-70%);轻资产互联网公司可能很低(20%-30%)。关键看趋势和结构:比率急剧上升,或流动负债(一年内需偿还的)占比过大,都意味着短期偿债压力巨大。

2、流动比率,反映了短期偿债能力

流动比率= 流动资产 / 流动负债

公司用一年内可以变现的资产(现金、应收账款、存货等)偿还一年内到期债务的能力。

一般认为,2:1比较安全。假设“每日咖啡”流动比率为1.2,看上去偏低。但必须结合行业和资产质量分析:如果其流动资产中大部分是滞销的存货,这个比率就有水分;如果是快消零售业,现金流好,1.2也可能是健康的。更严格的指标是速动比率((流动资产-存货)/流动负债),它剔除变现能力较差的存货,更能反映即刻的偿债能力。

第四组指标:现金流——公司的“造血”能力真不真?

这是验证利润质量的“试金石”,避免陷入“纸上富贵”。

经营活动现金流量净额/ 净利润

这是最关键的关联分析之一。

公司账面上赚到的1元利润,实际带来了多少元的现金流入。理想状态下,这个比率应大于1,且长期稳定。

如果“每日咖啡”净利润150万,但经营活动现金流净额高达180万(比率1.2),说明其利润质量很高,销售回款强劲。如果这个比率持续小于1,甚至为负,则是一个红色警报!意味着公司利润可能大量停留在应收账款或存货上,没有真金白银入账,长期下去会导致资金链断裂。

综上,看关键指标,绝不是孤立地计算单个数字,而是要进行一场三维扫描:

纵向比(趋势):看公司自身3-5年的指标变化,是改善还是恶化?

横向比(同行):与行业标杆和竞争对手相比,处于什么位置?

内部勾稽(关联):将利润率与周转率结合看净资产收益率(ROE);将利润与现金流比对验证质量。

四、要注意行业差异

分析财务数据时,必须考虑行业差异,没有适用于所有行业的统一标准。

一家高科技软件公司与一家重型制造企业的财务结构自然不同;一家快速消费品公司与一家房地产开发公司的现金流模式也大相径庭。

巴菲特投资的可口可乐与伯克希尔哈撒韦投资的铁路公司BNSF,两者的财务报表结构就完全不同。

所以,比较财务数据时,行业内对比远比跨行业对比更有意义。

五、案例实战

以前述咖啡店来举例。

到年底,老板(也是股东)需要了解生意到底怎么样,最简单的可以这样看:

首先,看资产负债表:看到现金150万,但短期借款也有200万,这提示企业需要关注短期偿债压力。

其次,看利润表:收入1200万,净利润150万,净利率12.5%,在餐饮行业中属于中等偏上水平。

最后,看现金流量表:经营活动产生了180万现金,但投资活动支出了250万(主要用于新开门店),筹资活动又借入了100万。

如果只看利润表,会认为这是一家盈利的企业;但结合三张报表分析,会发现公司其实在快速扩张,现金主要用于新店投资。

它是一家成长中的企业,但股东需要关注其扩张速度和资金链的安全。

六、抓住财务真相的关键步骤

作为股东,你可以通过以下步骤快速抓住一家公司的财务真相。

第一步,看三年趋势。只看一年的数据很容易被误导,连续看三年的数据才能看出趋势。

第二步,计算关键比率。重点关注前述几个核心比率,然后进行行业对比。

第三步,寻找异常波动。任何突然的大幅度变化都值得关注。

第四步,交叉验证。用现金流量表验证利润表的真实性和资产负债表的质量。

通过这四个步骤,你就能够对一家公司的财务状况有一个全面而深入的理解。