一、本报告概述

报告系统梳理中国保健品行业“政策-需求-渠道-供给”全链条:2024 年市场规模 4150 亿元,6.6% 复合增速,线上占比 44% 已超药店;人均消费 26 美元仅为美国 1/7,65 岁渗透率 23% 对比美国 73%,成长空间 2-3 倍。政策端注册备案双轨制放宽准入,又借“权健后”严监管淘汰尾部;需求端银发经济(2035 年 60+人口>30%)与 Z 世代精准养生并行,宠物保健 2024 抖音 GMV 增速 225%。产业链高毛利(45%)、高销售费率、格局分散 CR5<30%,代工率 65%+。未来个性化定制、跨界生态、中国标准出海为三大方向。

二、第一章:行业概述

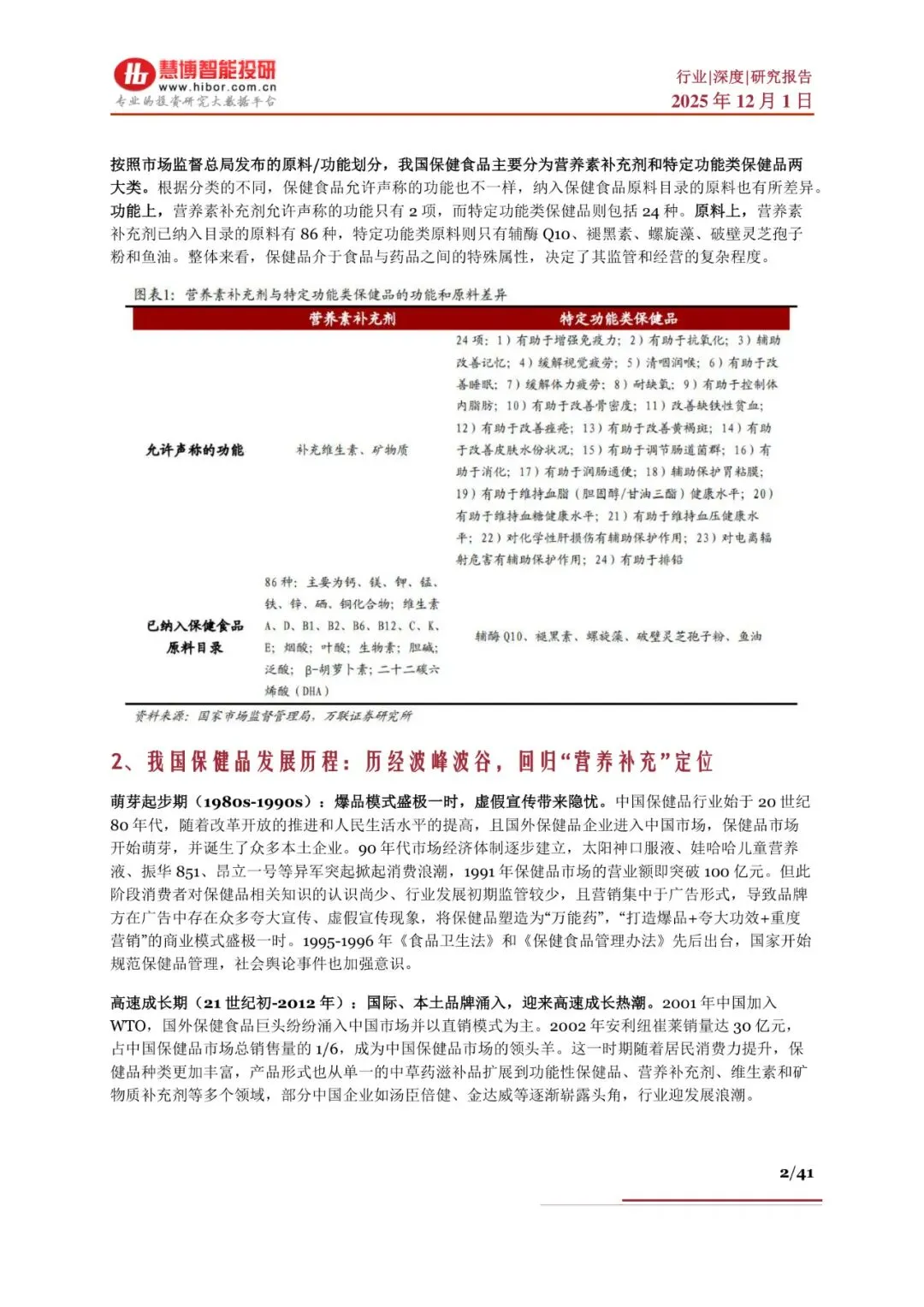

定义:GB16740-2014 界定为“具有保健功能、不以治疗为目的”的特殊食品;功能目录 24 项、原料目录 86 种。

历程:1991 年营业额破 100 亿元→2002 安利 30 亿元占 1/6→2013-19 严监管→2020 后电商主导,2019-24 人均医疗支出 CAGR 6.0%。

特征:毛利率 45%+、销售费率 30%+、净利率 10-15%,轻资产、多品牌矩阵分散(龙头市占率<10%)。

三、第二章:驱动因素

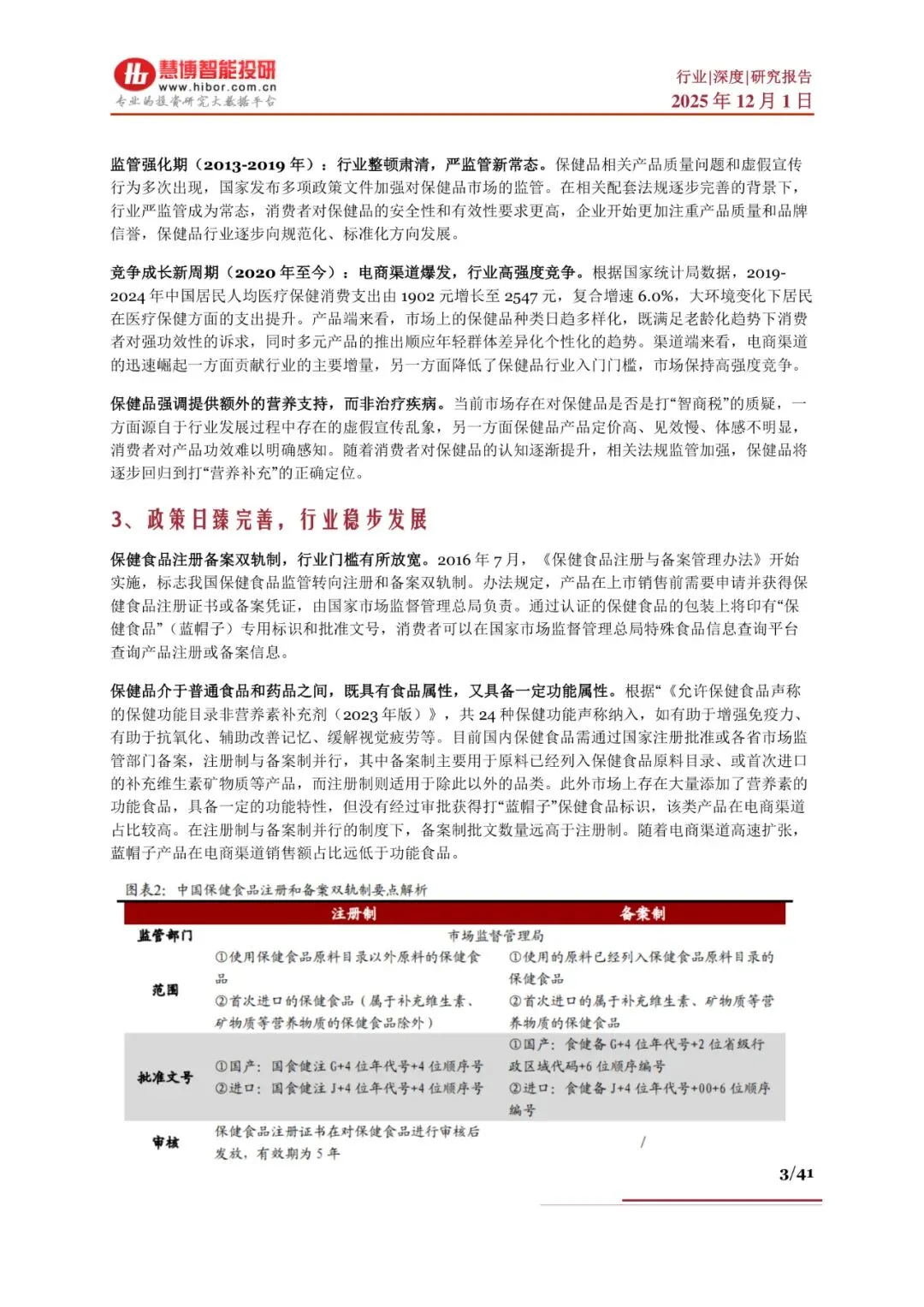

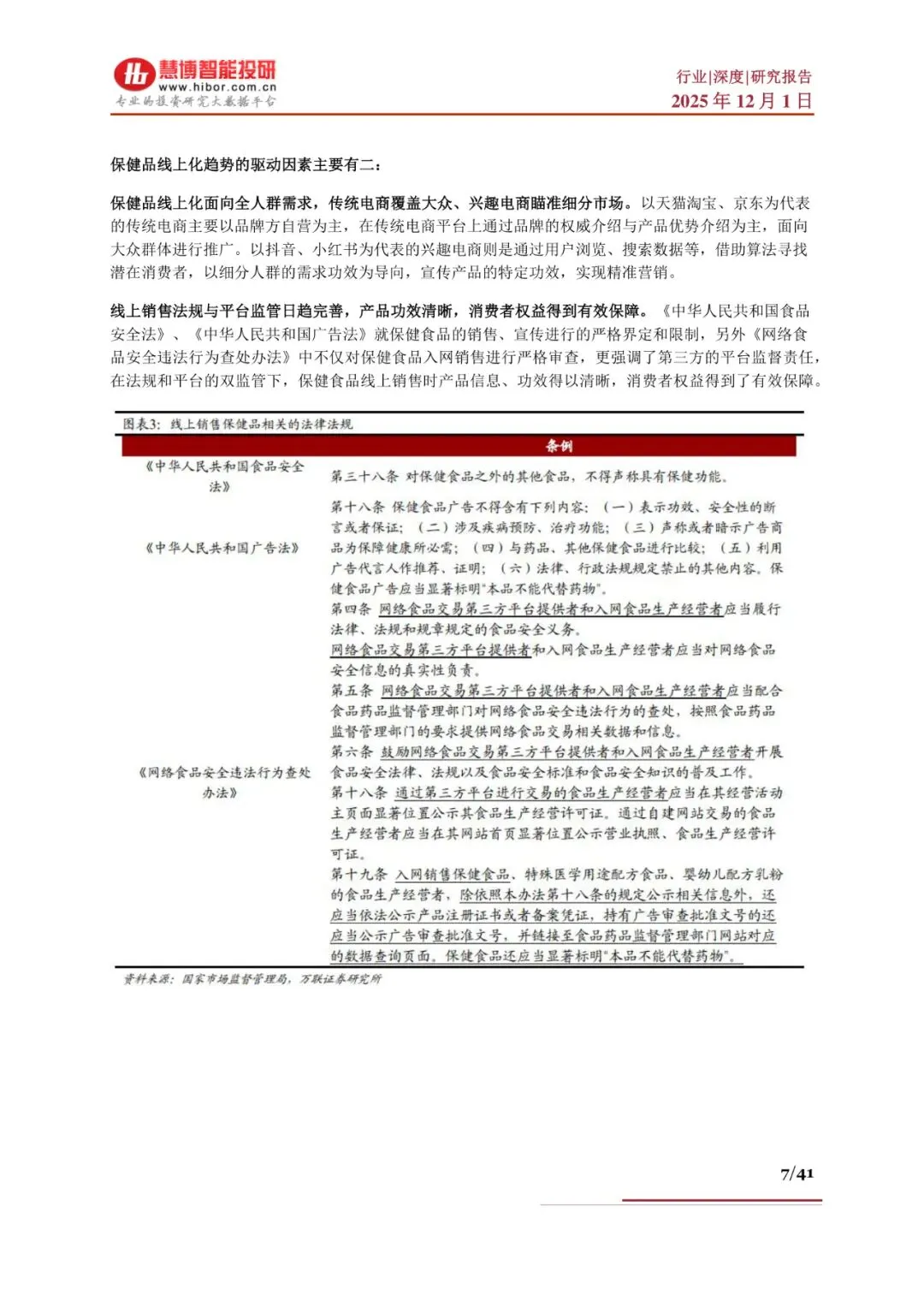

1. 渠道线上化:电商占比由 2019 年 27.3% 升至 2024 年 43.9%,抖音 2024 年 8 月跃居第一大平台;直销同期由 22.9% 降至 13.0%。

2. 银发经济:2020 年 65+占比 13.5%,2035 年将超 30%;老年户均资产 355 万元为各年龄最高,但 92% 老人月保健品支出<500 元,潜在释放空间大。

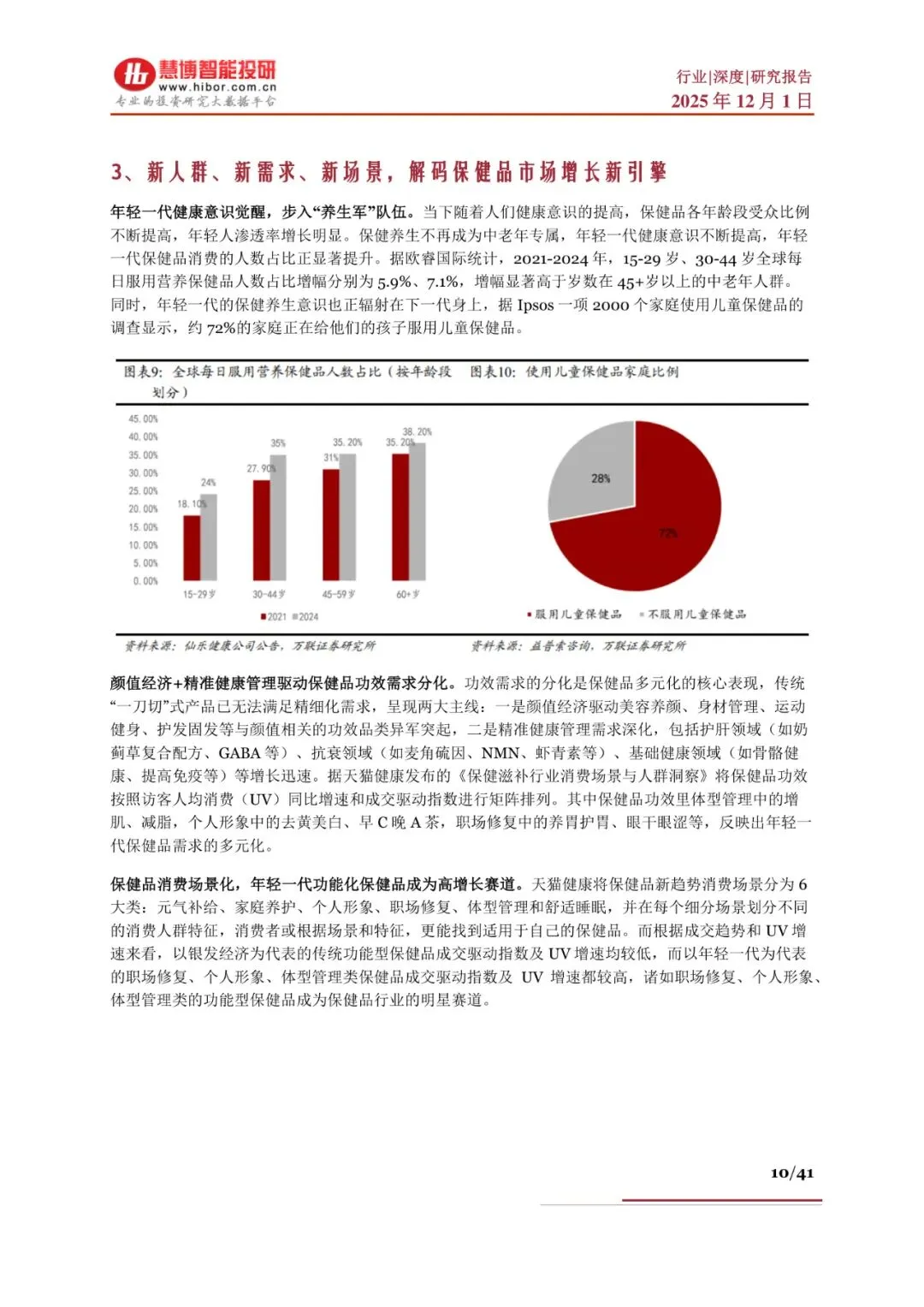

3. 新人群新场景:15-29 岁全球每日服用保健品人数 2021-24 增幅 5.9%,高于 45+;天猫六大场景里“职场修复、个人形象” UV 增速最高;宠物保健品 2019-22 肠胃调理线上 CAGR 62%。

四、第三章:市场现状及预测

规模:2020-24 年总量由 3214→4150 亿元,CAGR 6.6%;预测 2029 年达 4473 亿元,未来 4 年增速 1-2%。

对比:人均 26 美元 vs 美国 187 美元;65+渗透率 23% vs 美国 73%。

结构:膳食营养补充剂 55.98%、传统滋补 33.94% 合计 90%;运动营养虽小(1.42%)但 2010-24 CAGR 23.7% 最快。

价格:近 3 年 800 元以上高价位段复合增速 62-64%,200 元以下仅 2.8%,K 型分化显著。

五、第四章:产业链分析

上游:VA 全球 6 家垄断(新和成 1 万吨/年占 27%),VC 我国产能占全球 90% 但门槛低收入占比低;益生菌 50% 原料依赖美国杜邦。

中游:代工渗透率 65%+,功能性食品 80%;仙乐、百合等毛利率 35-45%,原料成本占比<10%,价格敏感度低。

下游:电商 43.9% 第一,药店 38% 承压(医保禁刷 2020 起),直销 13% 持续萎缩;私域 2023 年交易规模 5.8 万亿元成新增量。

六、第五章:主要细分市场

1. 膳食营养补充剂:2024 年 2323 亿元占 56%,CR5 由 34%→28% 分散;汤臣倍健市占 9.4% 第一。

2. 传统滋补:2024 年 1408 亿元占 34%,增速降至 1.5%;无限极份额由 11.3% 跌至 4.3%。

3. 运动营养:规模 62.7 亿元,2010-24 CAGR 23.7%;CR5 57%,西王食品占 18.7%;健身人口 2024 年 8752 万同比增 25.5%。

4. 儿童健康:2024 年 417 亿元占 4%,2010-24 CAGR 8.4%;出生率下降但精细化育儿推动人均客单提升。

5. 体重管理:2024 年 171.5 亿元占 4.1%,2020-24 CAGR -3.5%;代餐渗透率中国 30% vs 欧美>90%,卫健委“体重管理年”三年行动有望规范化再增长。

七、第六章:行业发展趋势

1. 个性化:基因+菌群检测定制维生素,复购率提升 30%+。

2. 出海:并购北欧鱼油、益生菌东南亚爆款;参与 ISO 推动灵芝、枸杞国际标准。

3. 生态化:险企“健康积分”抵扣保费,康养旅游融合海南中医药气候疗愈,延伸价值链。

八、第七章:相关公司

仙乐健康:CDMO 龙头,2025Q3 营收 32.9 亿元同比+8%,全球 7 基地 5 中心,285 个批文 87 项发明专利。

汤臣倍健:VDS 品牌龙头 2024 市占 9.4%,2025Q3 营收 49.2 亿元;线上收入占比 44%,155 个注册+184 个备案批文。

金达威:全球辅酶 Q10 最大生产商 620 吨产能,2025H1 营收 17.3 亿元同比+13%,境外收入 79%,Doctor’s Best NMN 单品天猫京东类目 TOP1。

百合股份:代工+品牌双轮,拟 6700 万元收购新西兰 Ora56% 股权布局海外,宠物营养 2024 行业增速 20%。

康比特:国家队运动营养供应商,2025Q3 营收 8.1 亿元同比+4.2%,奥运冠军代言强化品牌。