第一章:业务模式解析:技术、生态与产品构成

众安在线财产保险股份有限公司(以下简称“众安保险”)作为中国首家互联网保险公司,其商业模式与传统保险业存在显著差异,核心在于技术应用和场景化销售。

“保险+科技”双轨运营

众安将自身定位为一家应用技术的保险机构。其研发投入是其区别于传统同业的一个方面。2023年,众安研发投入为11.92亿元,占同年总保费的4.0%。其自主研发的核心系统“无界山”在2023年支撑了122.34亿张保单的签发。

同时,技术输出构成了其另一条业务线。2023年,该业务总收入达到8.29亿元,同比增长40.0%,表明公司已将其内部研发能力转化为一项独立的业务。

生态系统驱动的业务布局

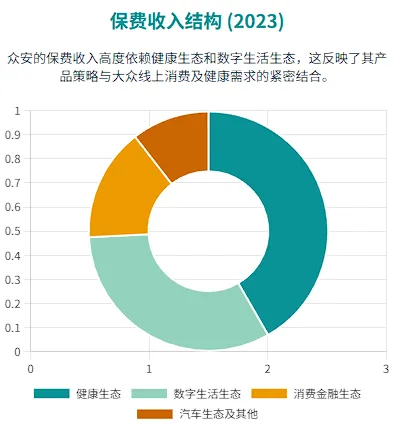

众安的市场策略是将保险产品嵌入各类数字生活场景中,直接触达潜在客户。其业务板块按生态系统划分,各自承担不同功能:

数字生活生态:作为规模最大的板块,2023年保费收入125.63亿元,同比增长41.6%。该生态是获取用户和市场规模的主要途径,但其承保综合成本率达99.5%,自身的承保利润空间有限。

健康生态:公司的主要利润来源。2023年保费98.06亿元,承保综合成本率为87.2%,是公司最主要的承保利润来源。

消费金融生态:提供信用保证保险,2023年保费55.51亿元,同比增长22.5%,承保综合成本率96.4%,实现了承保盈利。

汽车生态:增长迅速,2023年保费15.8亿元,同比增长24.7%。其中新能源车险保费同比增长196.1%。

产品特点:高频、低额、场景化

众安的产品设计以“高频、低额、碎片化”为特点。2023年,公司以295.01亿元的总保费,签发了122.34亿张保单,计算得出平均每张保单保费约2.41元。这种“微保单”模式是一种数据采集策略,但同时也塑造了与客户之间偏重交易的互动关系,可能导致用户忠诚度不高,并为后续的客户服务问题埋下隐患。

第二章:量化对比:众安与传统保险公司

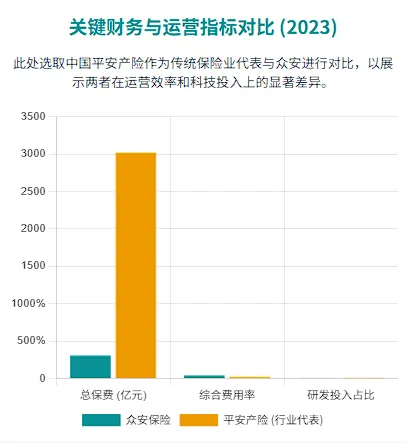

本章通过关键运营和财务指标,将众安与以平安产险为代表的传统保险公司进行数据对比。

运营效率与成本结构

承保综合成本率是衡量保险公司承保业务盈利能力的核心指标。2023年,众安的承保综合成本率为95.2%,实现了4.8%的承保利润;而平安产险同期为100.7%,承保业务处于微亏状态。这一数据显示了两者在当年承保效率上的差异。

成本结构方面,众安的费用主要由支付给生态伙伴的渠道费和研发投入构成。传统保险公司的成本则主要来自代理人佣金和线下分支机构的运营。此外,众安较高的自动化水平(承保自动化率99%,健康险理赔自动化率95%)有助于降低人工处理成本。

财务表现与盈利质量

2023年,众安报告的归母净利润为40.78亿元,实现了扭亏为盈。然而,这份利润中包含了一笔因会计处理方式变更而产生的37.84亿元一次性投资收益。若剔除这一非经常性项目,其经调整后的归母净利润约为2.94亿元。

这个数字反映了众安核心业务的真实盈利水平:尽管承保端实现了盈利,但公司的整体净利润空间有限。承保环节创造的利润,在很大程度上被渠道费用、研发投入及其他运营成本所消耗。这表明,众安目前仍处于一个以利润换取规模增长和技术投入的阶段。

表:众安保险 vs. 平安产险 — 2023年关键指标对比

指标 | 众安在线 (2023) | 平安产险 (2023) | 对比分析 |

保费/保险服务收入 | 295.01亿元 (总保费) | 3,134.58亿元 (保险服务收入) | 平安体量远超众安,但众安增速更快。 |

同比增长 | 24.7% | 6.5% | 众安展现出互联网模式的高成长性。 |

承保综合成本率 | 95.2% | 100.7% | 众安在承保端展现出盈利能力。 |

归母净利润 | 40.78亿元 | 89.58亿元 | 平安的绝对利润更高,但众安实现了扭亏。 |

经调整归母净利润 | 2.94亿元 | 不适用 | 剔除一次性收益后,众安核心业务盈利有限。 |

第三章:合规挑战与运营风险

众安在快速发展的同时,也面临着一系列问题,尤其集中在合规治理和客户服务领域。

合规问题的演变

众安近年收到的两张关键罚单,反映出其合规风险的变化。2021年的罚单主要针对运营层面的违规行为,如宣传误导、违规使用费率等,反映了早期业务扩张中的管理问题。

而2024年国家金融监督管理总局开出的“1号罚单”,所指出的问题更多地集中在公司治理层面,包括隐瞒关联关系和关联交易、通过关联方虚假列支费用、违规将保险资金用于放贷等。这些问题直接关系到公司财务报告的真实性和资金使用的合规性,对于一家金融机构而言,这类问题可能影响其长期稳健经营的基础。

生态系统依赖与服务问题

众安的生态系统战略在为其带来流量的同时,也使其面临渠道成本高昂和战略受限的风险。对少数头部平台的依赖,可能削弱其在合作中的议价能力。

同时,高度自动化的服务模式也给客户体验带来了挑战。根据过往数据,众安的亿元保费投诉量曾高于行业中位数水平。对于大量低额保单,标准化的线上理赔流程在处理复杂纠纷时,可能因缺乏人工介入而导致客户不满,进而影响品牌口碑。

第四章:长期发展的可能性与战略应对

众安模式的长期发展,取决于其能否有效应对盈利能力、公司治理和渠道依赖这三大挑战。

为提升盈利空间,公司正将资源向利润率较高的健康生态倾斜,并大力发展自有渠道以降低对外部生态的依赖。2023年,其自营渠道保费收入达76.14亿元,同比增长31.0%,占境内总保费的比重提升至25.8%。

在新业务增长方面,众安正布局新能源车险、深化“保险+医疗服务”的健康生态闭环,并持续拓展其科技输出业务。

第五章:行业竞争格局分析

在国内市场,众安面临着如腾讯旗下微保等平台的竞争。微保主要扮演流量分发角色,与众安自主承保的模式不同。

在全球范围,美国的Lemonade和Oscar Health等公司与众安在商业模式上有相似之处,都致力于用技术提升保险服务效率。然而,这类保险科技公司普遍面临将运营效率转化为稳定净利润的挑战。例如,Lemonade在2023财年报告了净亏损。在此背景下,众安能够在核心业务上实现盈利(尽管有限),但其面临的公司治理问题,是其发展路径中的一个重要风险因素。

第六章:结论与展望

众安的商业模式为保险业的数字化转型提供了一个值得研究的案例。其95.2%的综合成本率,反映了技术驱动模式在运营效率方面的潜力。然而,该模式也面临着一些现实挑战:

核心业务盈利空间有限:剔除一次性收益后,公司的净利润水平不高,表明其尚未将承保效率完全转化为稳固的盈利能力。

公司治理存在风险:2024年的罚单揭示了公司在内部控制和关联交易管理方面存在缺陷,这是其未来发展中需要解决的关键问题。

对第三方渠道的依赖:尽管自营渠道在增长,但公司目前仍较大程度依赖外部生态系统获客,这带来了成本和不确定性。

综上所述,众安模式的未来走向,将取决于其能否在保持技术优势的同时,有效提升盈利能力、完善公司治理并逐步建立渠道独立性。评估其未来发展,应关注以下几个关键指标:经调整后归母净利润、自营渠道保费占比、健康生态的综合成本率、科技输出业务收入以及监管动态。