这份摩根大通《2026年市场展望报告》是一份全面且结构化的投资策略分析,聚焦于未来一年可能主导全球市场的三大核心主题:人工智能革命、全球分化趋势、通胀的结构性转变。以下是报告的核心内容摘要与分析:

一、报告核心框架与三大主题

1. 人工智能革命

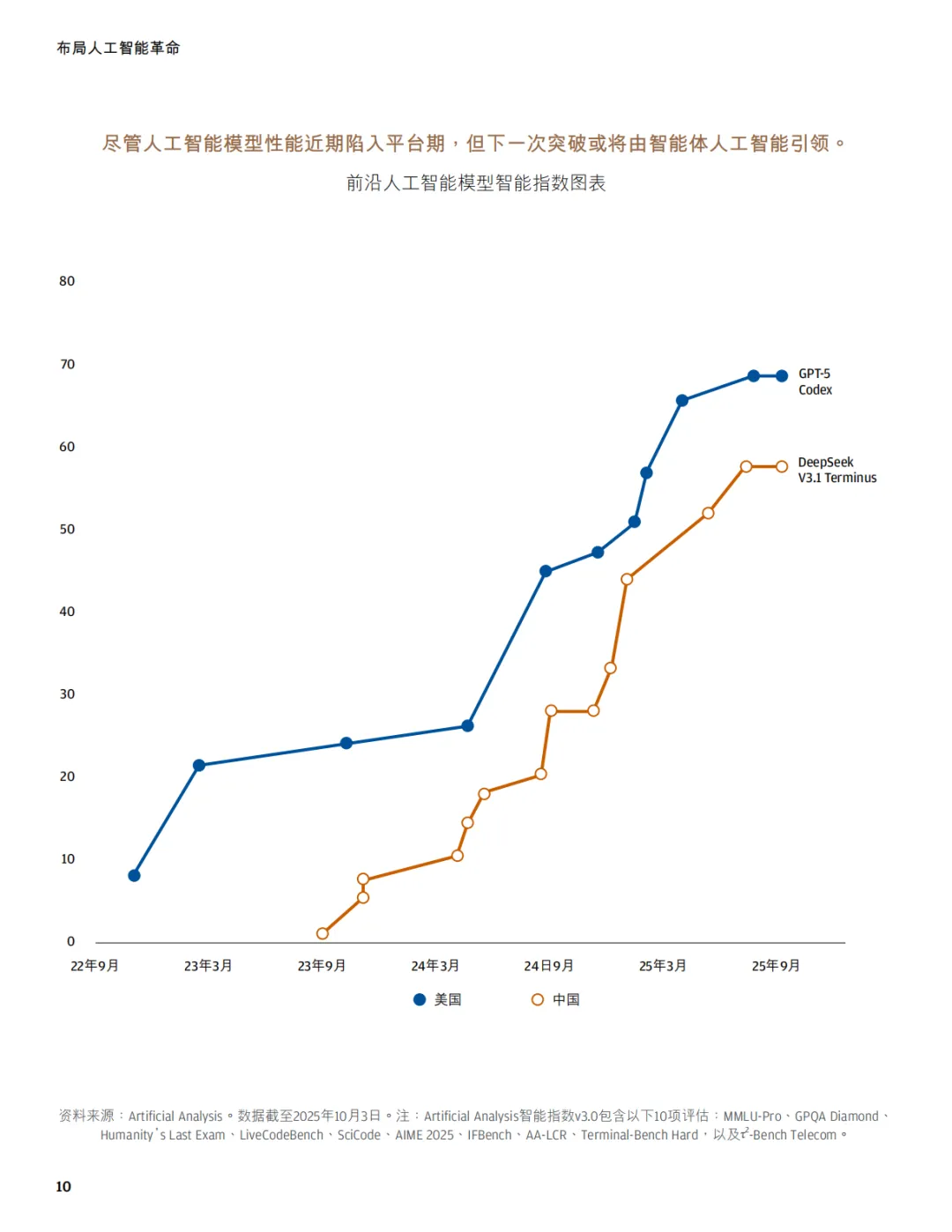

现状与趋势:AI 技术持续发展,生成式AI已进入广泛应用阶段,智能体模型预计在2026年达到人类水平。

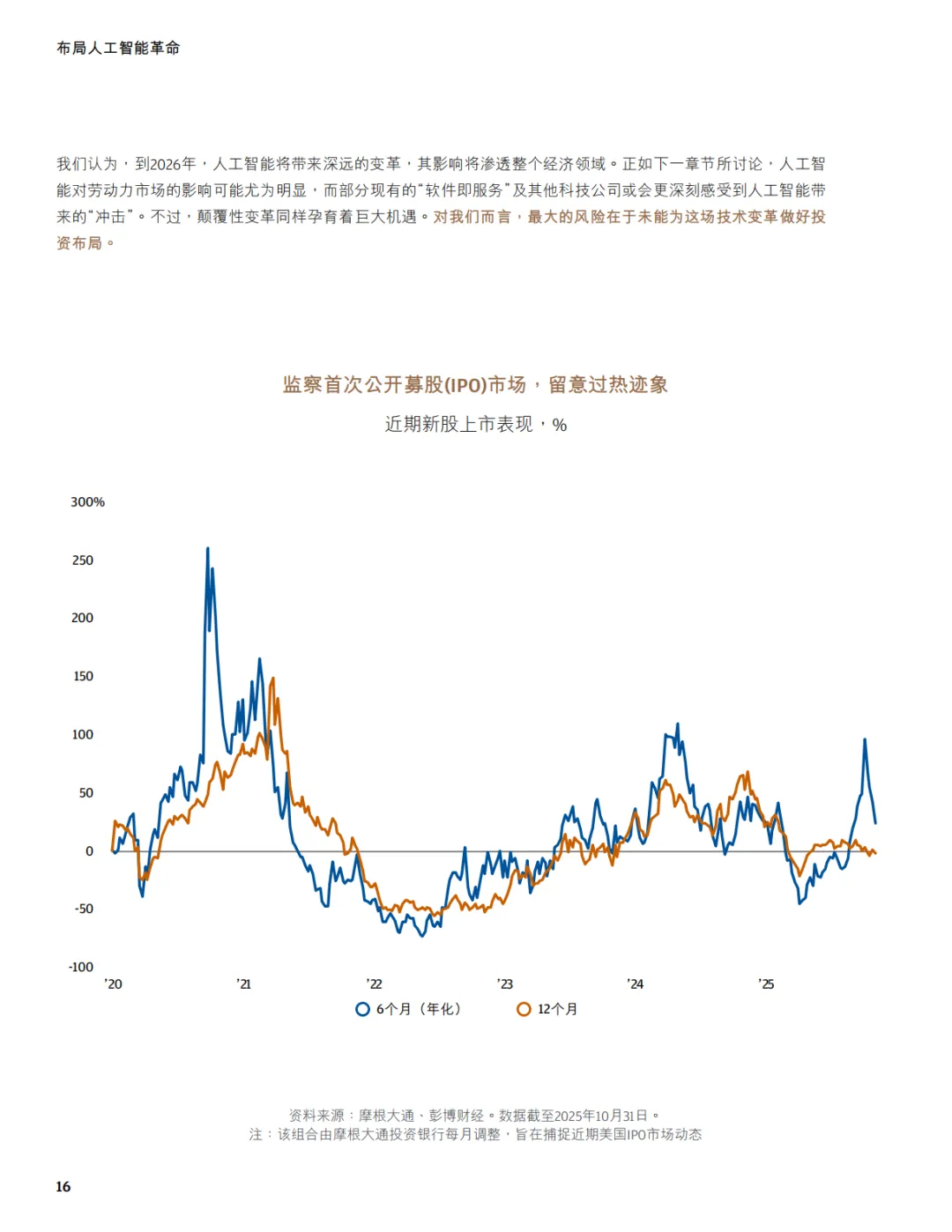

投资热潮与泡沫风险:AI 相关资本支出激增,但尚未出现明显泡沫迹象(如产能过剩、信贷标准恶化)。

劳动力市场影响:AI 将重塑就业结构,短期内“增强效应”大于“替代效应”,长期可能创造新职位。

限制因素:能源供应、水资源、数据隐私、监管等是AI发展的主要瓶颈。

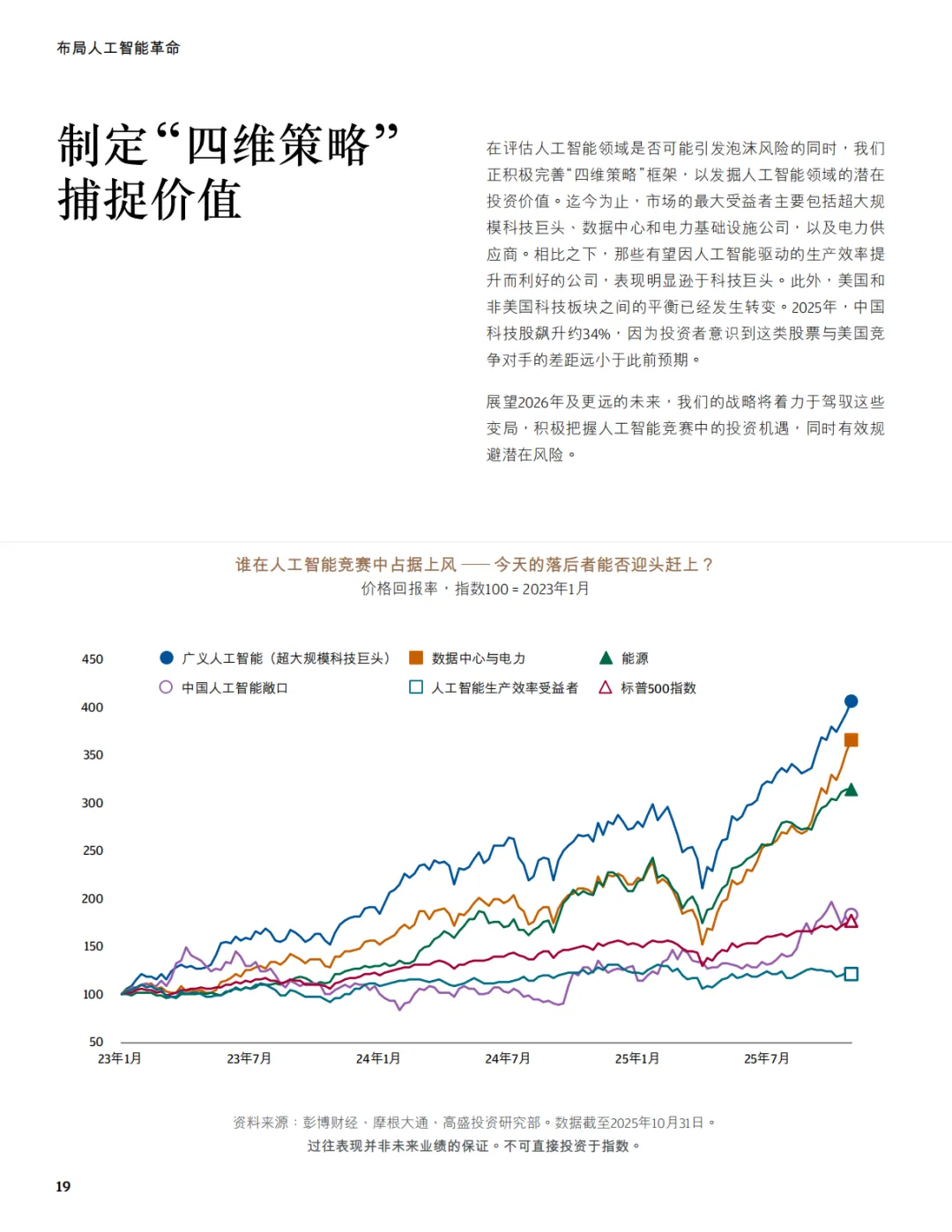

投资策略(四维策略):

聚焦大型科技龙头(如微软、谷歌、亚马逊等);

关注AI供应链(电力、半导体、冷却系统等);

挖掘能有效应用AI的企业;

配置私募市场资产(尤其是风险投资与私募股权中的AI创新企业)。

2. 全球分化趋势取代全球化

贸易政策转变:从“成本最低”转向“原产地规则”,关税政策趋向长期化,供应链更注重安全与韧性。

中美脱钩:贸易与投资持续分离,北美贸易圈(美墨加)重要性上升。

中国角色:出口强劲但企业盈利增长乏力,科技板块(尤其是AI与电动车)表现突出。

欧洲国防与能源:国防开支大幅提升,能源安全成为战略重点。

南美资源地位:拥有铜、锂、银等关键资源,成为全球供应链多元化的重要一环。

美元与替代资产:美元仍是主导货币,但黄金、加密货币等替代储值资产吸引力上升。

3. 通胀的结构性转变

通胀环境:通胀更具波动性与上行风险,可能长期高于央行目标。

驱动因素:

心理预期转变;

产能缺口(住房、劳动力、电力等);

消费者资产负债稳健;

供应链韧性成本上升;

气候变化与财政扩张。

主权债务风险:债务水平攀升可能引发“金融抑制”,即通过通胀稀释债务。

投资应对策略:

配置大宗商品(如天然气、石油);

投资实物资产(基础设施、房地产);

加入低相关性对冲基金与流动性另类投资。

二、投资建议与策略总结

多元化配置:在公开市场与私募市场之间平衡,注重区域与行业分散。

主题驱动投资:围绕AI、韧性供应链、安全与能源、通胀对冲等主题布局。

主动管理:在科技、供应链、实物资产等领域选择优质管理人。

风险对冲:通过黄金、能源、另类投资等对冲通胀与地缘政治风险。

三、报告特点与价值

数据支持丰富:引用大量研究机构、市场数据与历史案例。

全球视野:覆盖美、欧、亚、拉美等多区域市场。

前瞻性强:不仅分析现状,更强调结构转型与长期趋势。

务实策略:提出具体可操作的四维策略与资产配置建议。

交易和投资均具有很高的风险,BPI亮点国际不提供有关买卖任何金融工具的建议。本文表达的仅是作者的观点,并不反映BPI或其分支机构的观点;不保证事实或分析数据的准确性及完整性,不对传输或接收错误负责。所有图表与数据均来自公开可用的来源或专有数据。材料中的意见构成作者目前的判断,如有变更,恕不另行通知。BPI对读者根据本报告发布,建议或推荐的信息做出的任何商业行为,市场交易或观点概不负责。