需要下载报告的朋友,可以扫下方二维码付费成为会员,12万+份完整版报告,随意下载,不受限制,报告涵盖全行业。星球针对各行业做了合集系列,合集系列保持更新。客服微信:SCQZ715

(公众号资源有限,仅能展示部分少数报告,加入星球获取更多精选报告)

专业/及时/全面的行研智库

今天分享的是【2023年企业并购市场回顾—中国医药和生命科学行业】 报告出品方:普华永道

报告共计:35页

【报告内容摘要如下】

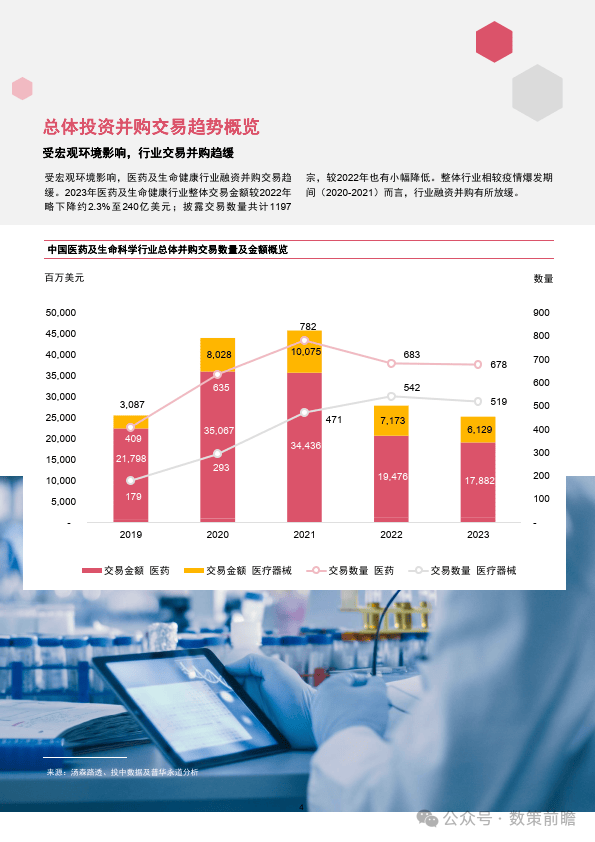

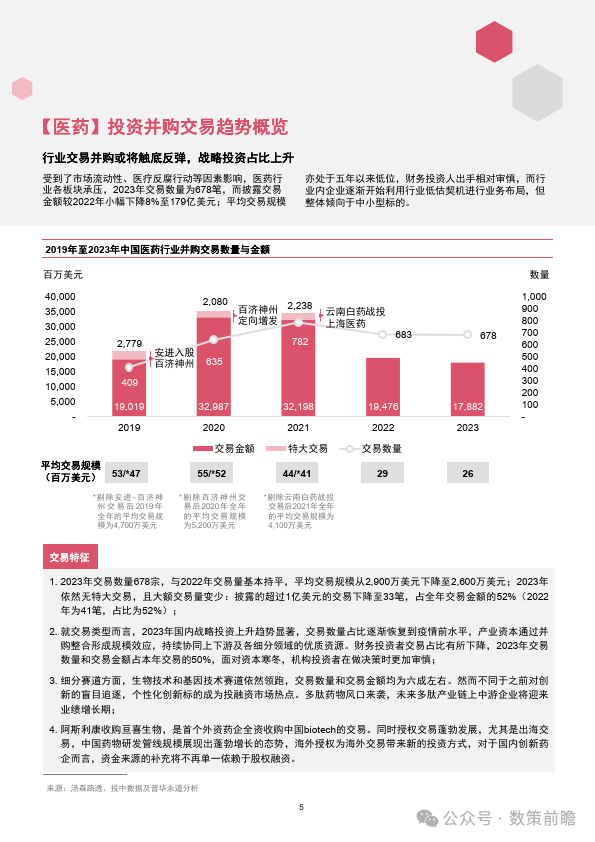

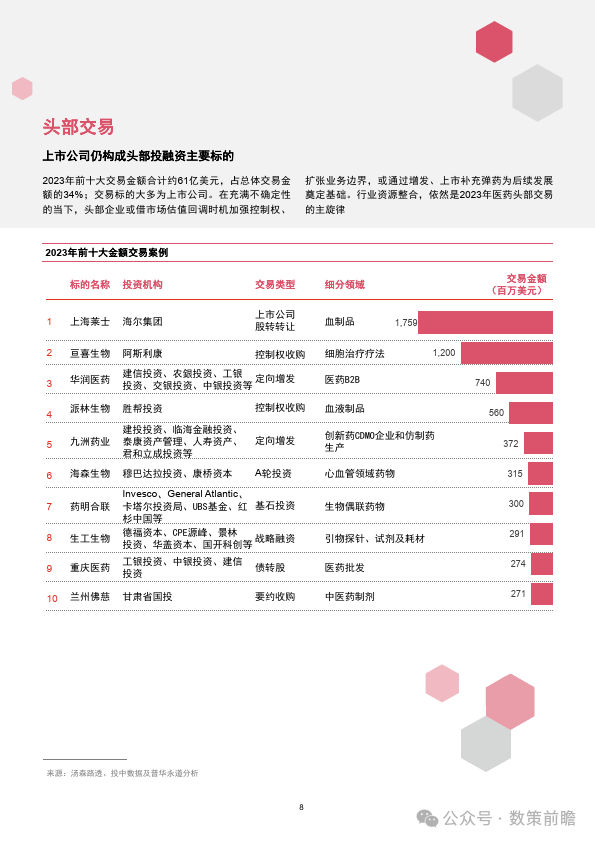

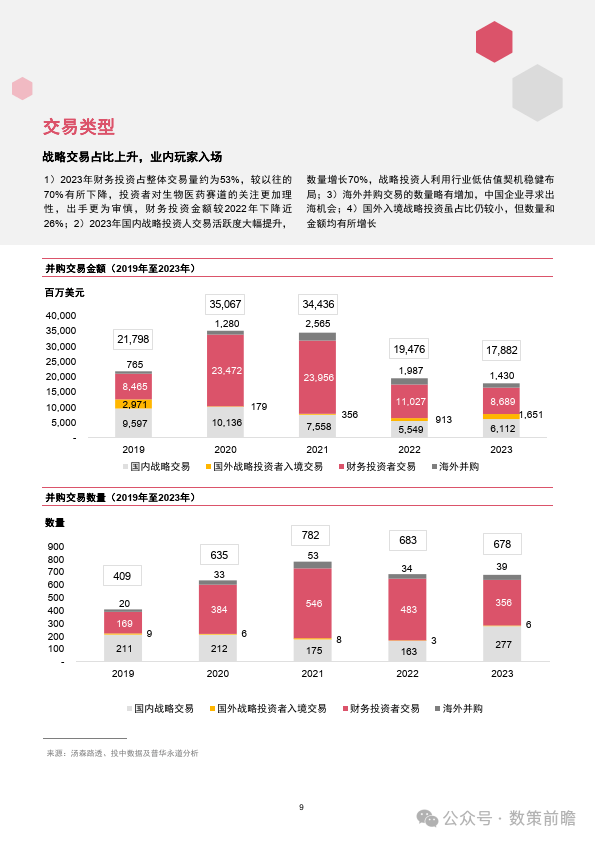

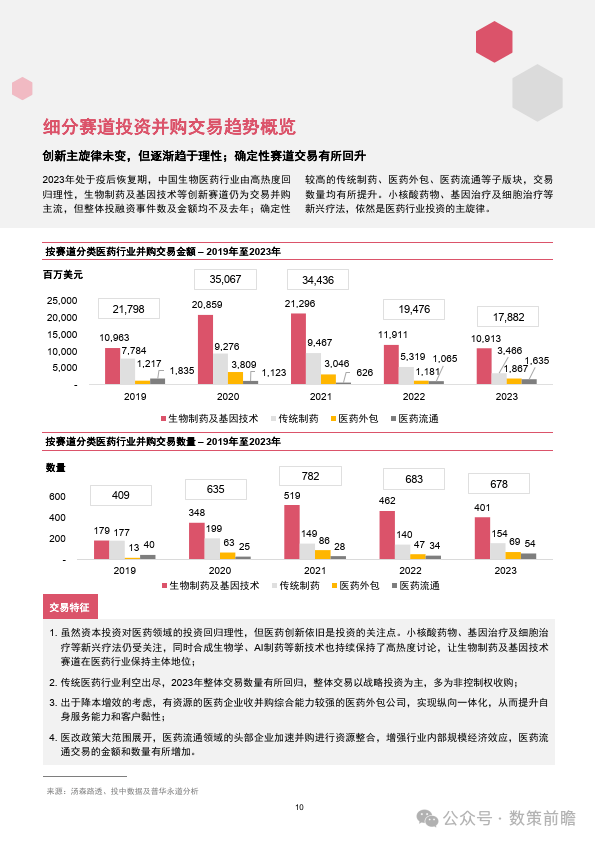

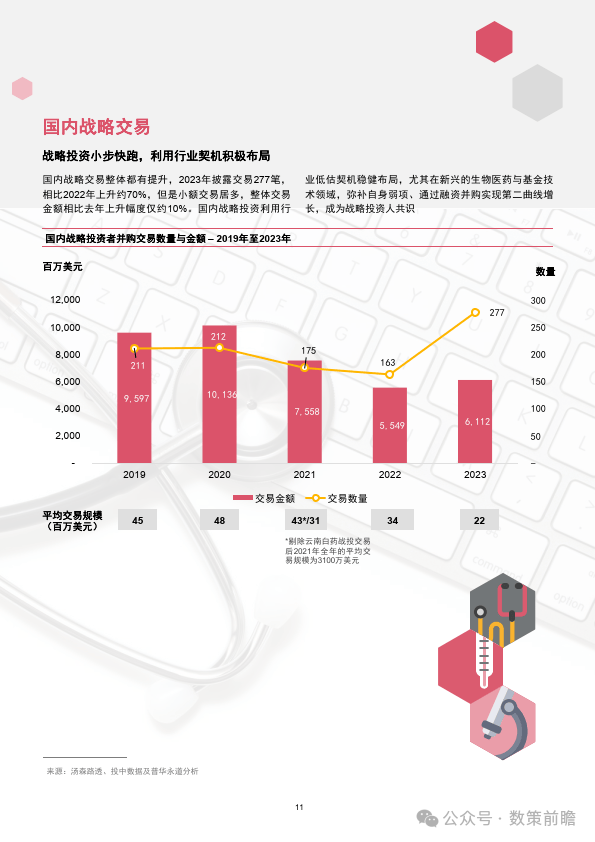

行业交易并购或将触底反弹,战略投资占比上升受到了市场流动性、医疗反腐行动等因素影响,医药行亦处于五年以来低位,财务投资人出手相对审慎,而行业各板块承压,2023年交易数量为678笔,而披露交易业内企业逐渐开始利用行业低估契机进行业务布局,但金额较2022年小幅下降8%至179亿美元;平均交易规模整体倾向于中小型标的。

1.2023年交易数量678宗,与2022年交易量基本持平,平均交易规模从2,900万美元下降至2,600万美元;2023年依然无特大交易,且大额交易量变少:披露的超过1亿美元的交易下降至33笔,占全年交易金额的52%(2022年为41笔,占比为52%);

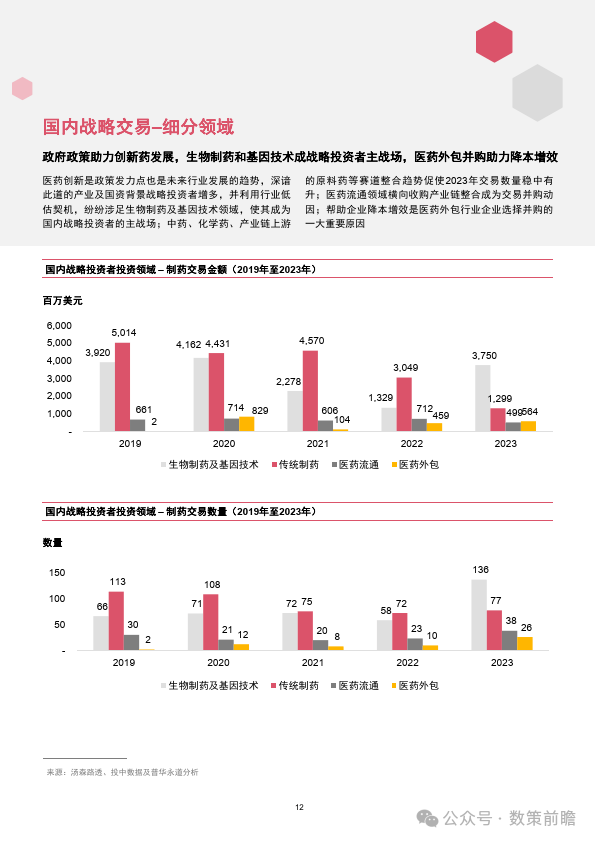

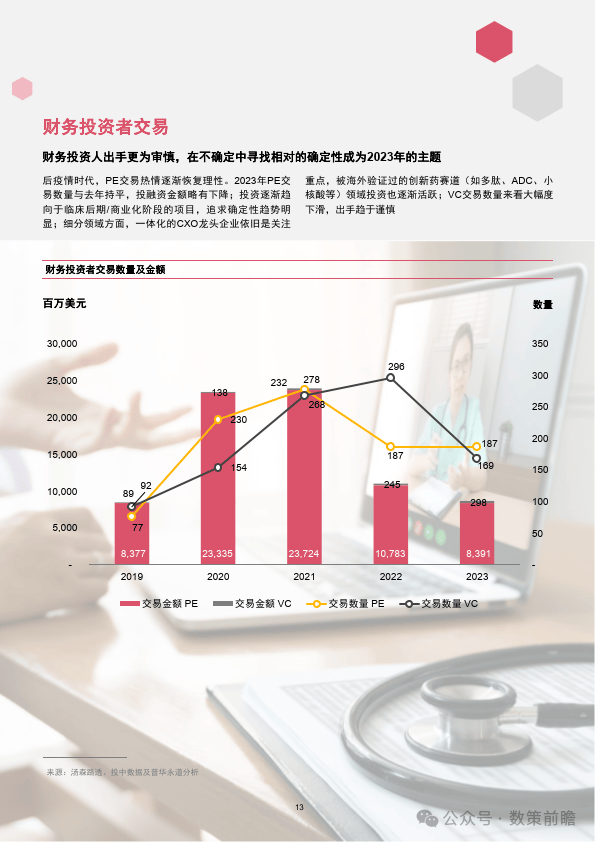

2.就交易类型而言,2023年国内战略投资上升趋势显著,交易数量占比逐渐恢复到疫情前水平,产业资本通过并购整合形成规模效应,持续协同上下游及各细分领域的优质资源。财务投资者交易占比有所下降,2023年交易数量和交易金额占本年交易的50%,面对资本寒冬,机构投资者在做决策时更加审慎;

3.细分赛道方面,生物技术和基因技术赛道依然领跑,交易数量和交易金额均为六成左右。然而不同于之前对创新的盲目追逐,个性化创新标的成为投融资市场热点。多肽药物风口来袭,未来多肽产业链上中游企业将迎来业绩增长期:

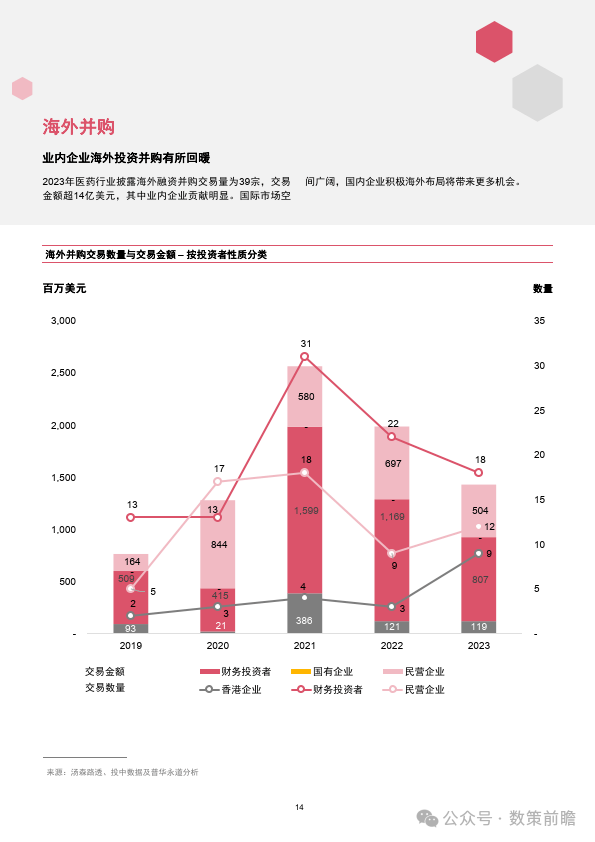

4.阿斯利康收购亘喜生物,是首个外资药企全资收购中国biotech的交易。同时授权交易蓬勃发展,尤其是出海交易,中国药物研发管线规模展现出蓬勃增长的态势,海外授权为海外交易带来新的投资方式,对于国内创新药企而言,资金来源的补充将不再单一依赖于股权融资。

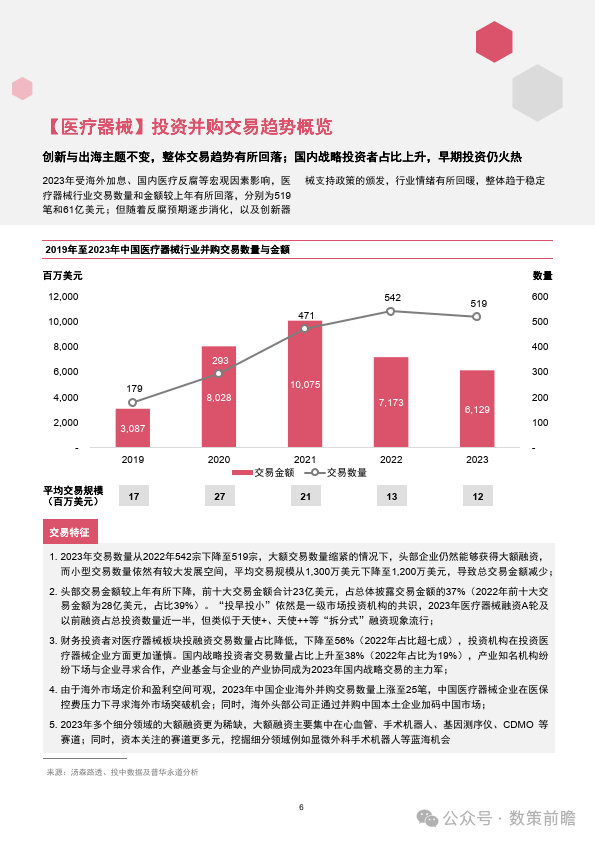

1.2023年交易数量从2022年542宗下降至519宗,大额交易数量缩紧的情况下,头部企业仍然能够获得大额融资,而小型交易数量依然有较大发展空间,平均交易规模从1,300万美元下降至1,200万美元,导致总交易金额减少;

2.头部交易金额较上年有所下降,前十大交易金额合计23亿美元,占总体披露交易金额的37%(2022年前十大交易金额为28亿美元,占比39%)。“投早投小”依然是一级市场投资机构的共识,2023年医疗器械融资A轮及以前融资占总投资数量近一半,但类似于天使+、天使++等“拆分式”融资现象流行;

3.财务投资者对医疗器械板块投融资交易数量占比降低,下降至56%(2022年占比超七成),投资机构在投资医疗器械企业方面更加谨慎。国内战略投资者交易数量占比上升至38%(2022年占比为19%),产业知名机构纷纷下场与企业寻求合作,产业基金与企业的产业协同成为2023年国内战略交易的主力军;

4.由于海外市场定价和盈利空间可观,2023年中国企业海外并购交易数量上涨至25笔,中国医疗器械企业在医保控费压力下寻求海外市场突破机会;同时,海外头部公司正通过并购中国本土企业加码中国市场;5.2023年多个细分领域的大额融资更为稀缺,大额融资主要集中在心血管、手术机器人、基因测序仪、CDMO等赛道;同时,资本关注的赛道更多元,挖掘细分领域例如显微外科手术机器人等蓝海机会

报告共计:35页

完整版报告已上传至星球,扫下方优惠券加入即可下载所有报告

全球行业报告库让你时刻了解行业现状、市场特征、企业特征、发展环境、竞争格局、发展趋势。

附报告覆盖行业范畴

免责声明:以上报告均系本平台通过公开、合法渠道获得,报告版权归原撰写/发布机构所有,如涉侵权,请联系删除;资料为推荐阅读,仅供参考学习,如对内容存疑,请与原撰写/发布机构联系。

戳“阅读原文”下载报告