дјҒдёҡеңЁз»ҸиҗҘиҝҮзЁӢдёӯпјҢеёёеёёдјҡеҗҢдёӘдәәеҸ‘з”ҹзӣёе…ідёҡеҠЎпјҢиҝҷйғЁеҲҶдёҡеҠЎдё»иҰҒж¶үеҸҠеҲ°еўһеҖјзЁҺдёҺдёӘдәәжүҖеҫ—зЁҺдёӨдёӘж–№йқўзҡ„йЈҺйҷ©пјҢжҲ‘еңЁдёӢйқўеҲ—еҮәе…«з§Қеёёи§ҒдёӘдәәзӣёе…ідёҡеҠЎ

вҖ”вҖ”дёӘдәәеҸ‘з”ҹеўһеҖјзЁҺеә”зЁҺиЎҢдёәпјҢеә”жҢү照收еҸ–з§ҹйҮ‘дёҖж¬ЎжҖ§зјҙзәіеўһеҖјзЁҺ5%пјҢдҪҶж №жҚ®еўһеҖјзЁҺдјҳжғ ж”ҝзӯ–пјҢеҸҜд»Ҙе°Ҷз§ҹйҮ‘еҲҶж‘ҠеҲ°жҜҸдёӘжңҲпјҢеҸӘиҰҒжҜҸдёӘжңҲжңӘи¶…иҝҮ10дёҮе…ғпјҲдёҚеҗ«зЁҺпјүз§ҹйҮ‘пјҢеҸҜд»Ҙе…ҚеҫҒеўһеҖјзЁҺпјҢдҪҶдҫқ然йңҖиҰҒеҲ°зЁҺеҠЎжңәе…ід»ЈејҖеўһеҖјзЁҺе…ҚзЁҺеҸ‘зҘЁз»ҷдјҒдёҡе…ҘиҙҰгҖӮ

вҖ”вҖ”дёӘдәәйңҖиҰҒзјҙзәіжҲҝдә§зЁҺпјҢз”ұдәҺжҳҜе•ҶдёҡпјҢжІЎжңүд»»дҪ•дјҳжғ пјҢйңҖиҰҒжҢүз…§жҲҝз§ҹ12%зјҙзәігҖӮ

вҖ”вҖ”дёӘдәәйңҖиҰҒзјҙзәідёӘдәәжүҖеҫ—зЁҺпјҢдҪңдёәз§ҹиөҒ收е…ҘпјҢеҸҜд»ҘжүЈйҷӨ20%иҙ№з”ЁпјҢеҶҚжүЈйҷӨжҜҸжңҲ800е…ғдҝ®зј®иҙ№з”ЁеҗҺдҪңдёәеә”зәізЁҺжүҖеҫ—пјҢжҢүз…§20%зЁҺзҺҮи®Ўз®—зјҙзәідёӘдәәжүҖеҫ—зЁҺгҖӮ

вҖ”вҖ”еҜ№дәҺдјҒдёҡиҖҢиЁҖпјҢжңҖеӨ§зҡ„йЈҺйҷ©жҳҜжӢҝдёҚеҲ°еҸ‘зҘЁзҡ„йЈҺйҷ©пјҢд»ҘеҸҠд»ЈжүЈд»ЈзјҙдёӘзЁҺйЈҺйҷ©гҖӮ

вҖ”вҖ”дёӘдәәеҸ‘з”ҹеўһеҖјзЁҺеә”зЁҺиЎҢдёәпјҢжҢүз…§3%зјҙзәіеўһеҖјзЁҺпјҢеҲ°зЁҺеҠЎжңәе…ід»ЈејҖеўһеҖјзЁҺжҷ®йҖҡеҸ‘зҘЁпјҢдёҚиғҪдә«еҸ—е°Ҹ规模зәізЁҺдәәжҜҸжңҲ10дёҮд»ҘеҶ…зҡ„е…ҚеҫҒеўһеҖјзЁҺж”ҝзӯ–гҖӮ

вҖ”вҖ”дёӘдәәйңҖиҰҒзјҙзәідёӘдәәжүҖеҫ—зЁҺпјҢиҝҷйҮҢеӯҳеңЁе·ЁеӨ§дәүи®®пјҢеә”иҜҘжҢүз…§еҠіеҠЎжҠҘй…¬иҝҳжҳҜз»ҸиҗҘжүҖеҫ—зјҙзәідёӘдәәжүҖеҫ—зЁҺпјҢжҢүз…§еӣҪзЁҺеҸ‘гҖ”1996гҖ•127еҸ·ж–Ү件пјҢеә”и®Ўе…Ҙз»ҸиҗҘжүҖеҫ—зјҙзәідёӘзЁҺпјҢе®һеҠЎдёӯдёӘдәәд»ЈејҖеҸ‘зҘЁж—¶еӨҡйҮҮз”ЁдёӘдәәжүҖеҫ—зЁҺж ёе®ҡеҫҒ收1%жҲ–1.5%гҖӮе…ідәҺиҝҷдёӘдәүи®®пјҢжңүе…ҙи¶Јзҡ„еҸҜд»ҘеӣһйЎҫжҲ‘зҡ„ж–Үз« гҖҠдёӘзЁҺзҡ„еҠіеҠЎжҠҘй…¬дёҺз»ҸиҗҘжүҖеҫ—究з«ҹеҰӮдҪ•еҢәеҲҶпјҹгҖӢ

вҖ”вҖ”еҜ№дјҒдёҡиҖҢиЁҖпјҢйЈҺйҷ©жҳҜеҸ‘зҘЁзҡ„д»ЈејҖдёҺеҸ–еҫ—пјҢз”ұдәҺдёҚеұһдәҺеҠіеҠЎжҠҘй…¬пјҢдёҚйңҖиҰҒд»ЈжүЈд»ЈзјҙдёӘдәәжүҖеҫ—зЁҺгҖӮ

вҖ”вҖ”дёӘдәәеҸ‘з”ҹеўһеҖјзЁҺеә”зЁҺиЎҢдёәпјҢжҢүз…§3%зјҙзәіеўһеҖјзЁҺпјҢеҲ°зЁҺеҠЎжңәе…ід»ЈејҖеўһеҖјзЁҺжҷ®йҖҡеҸ‘зҘЁпјҢдёҚиғҪдә«еҸ—е°Ҹ规模зәізЁҺдәәжҜҸжңҲ10дёҮд»ҘеҶ…зҡ„е…ҚеҫҒеўһеҖјзЁҺж”ҝзӯ–гҖӮ

вҖ”вҖ”дёӘдәәйңҖиҰҒзјҙзәідёӘдәәжүҖеҫ—зЁҺпјҢеұһдәҺе…ёеһӢзҡ„еҠіеҠЎжҠҘй…¬пјҢдјҒдёҡеңЁж”Ҝд»ҳж—¶еә”жҢүж¬Ўйў„жүЈдёӘзЁҺпјҲйў„жүЈзҺҮ20%вҖ”40%пјүпјҢдёӘдәәеә”еңЁж¬Ўе№ҙеҜ№дәҺе…Ёе№ҙз»јеҗҲжүҖеҫ—иҝӣиЎҢжұҮз®—жё…зјҙгҖӮ

вҖ”вҖ”еҜ№дјҒдёҡиҖҢиЁҖпјҢйЈҺйҷ©жҳҜеҸ‘зҘЁзҡ„д»ЈејҖдёҺеҸ–еҫ—пјҢеұһдәҺеҠіеҠЎжҠҘй…¬пјҢйңҖиҰҒд»ЈжүЈд»ЈзјҙдёӘдәәжүҖеҫ—зЁҺгҖӮ

вҖ”вҖ”дёӘдәәеҸ‘з”ҹеўһеҖјзЁҺеә”зЁҺиЎҢдёәпјҢжҢүз…§3%зјҙзәіеўһеҖјзЁҺпјҢеҲ°зЁҺеҠЎжңәе…ід»ЈејҖеўһеҖјзЁҺжҷ®йҖҡеҸ‘зҘЁпјҢдёҚиғҪдә«еҸ—е°Ҹ规模зәізЁҺдәәжҜҸжңҲ10дёҮд»ҘеҶ…зҡ„е…ҚеҫҒеўһеҖјзЁҺж”ҝзӯ–гҖӮ

вҖ”вҖ”дёӘдәәйңҖиҰҒзјҙзәідёӘдәәжүҖеҫ—зЁҺпјҢеұһдәҺе…ёеһӢзҡ„еҠіеҠЎжҠҘй…¬пјҢдјҒдёҡеңЁж”Ҝд»ҳж—¶еә”жҢүж¬Ўйў„жүЈдёӘзЁҺпјҲйў„жүЈзҺҮ20%вҖ”40%пјүпјҢдёӘдәәеә”еңЁж¬Ўе№ҙеҜ№дәҺе…Ёе№ҙз»јеҗҲжүҖеҫ—иҝӣиЎҢжұҮз®—жё…зјҙгҖӮ

вҖ”вҖ”еҜ№дјҒдёҡиҖҢиЁҖпјҢйЈҺйҷ©жҳҜеҸ‘зҘЁзҡ„д»ЈејҖдёҺеҸ–еҫ—пјҢеұһдәҺеҠіеҠЎжҠҘй…¬пјҢйңҖиҰҒд»ЈжүЈд»ЈзјҙдёӘдәәжүҖеҫ—зЁҺгҖӮ

вҖ”вҖ”дёӘдәәеҸ‘з”ҹеўһеҖјзЁҺеә”зЁҺиЎҢдёәпјҢжҢүз…§3%зјҙзәіеўһеҖјзЁҺпјҢеҲ°зЁҺеҠЎжңәе…ід»ЈејҖеўһеҖјзЁҺжҷ®йҖҡеҸ‘зҘЁпјҢдёҚиғҪдә«еҸ—е°Ҹ规模зәізЁҺдәәжҜҸжңҲ10дёҮд»ҘеҶ…зҡ„е…ҚеҫҒеўһеҖјзЁҺж”ҝзӯ–гҖӮ

вҖ”вҖ”дёӘдәәйңҖиҰҒзјҙзәідёӘдәәжүҖеҫ—зЁҺпјҢеұһдәҺеҲ©жҒҜ收е…ҘпјҢдјҒдёҡеңЁж”Ҝд»ҳж—¶еә”д»ЈжүЈд»Јзјҙ20%дёӘдәәжүҖеҫ—зЁҺгҖӮ

вҖ”вҖ”еҜ№дјҒдёҡиҖҢиЁҖпјҢйЈҺйҷ©жҳҜеҸ‘зҘЁзҡ„д»ЈејҖдёҺеҸ–еҫ—пјҢеұһдәҺдёӘдәәеҲ©жҒҜ收е…ҘпјҢйңҖиҰҒд»ЈжүЈд»ЈзјҙдёӘдәәжүҖеҫ—зЁҺгҖӮеҪ“然пјҢеҲ©зҺҮеҰӮжһңй«ҳдәҺйҮ‘иһҚжңәжһ„еҗҢжңҹеҗҢзұ»еҖҹж¬ҫеҲ©зҺҮпјҢжүҖеҫ—зЁҺеүҚдёҚеҫ—жүЈйҷӨй«ҳеҮәйғЁеҲҶгҖӮ

вҖ”вҖ”дјҒдёҡеұһдәҺж— еҒҝиө йҖҒпјҢеўһеҖјзЁҺеә”и§ҶеҗҢй”Җе”®пјҢдҪҶйҖҡеёёеҸӘйңҖиҰҒз”іжҠҘзјҙзәіпјҢдёҚйңҖиҰҒејҖзҘЁгҖӮ

вҖ”вҖ”дёӘдәәжңӘеҸ‘з”ҹеўһеҖјзЁҺеә”зЁҺиЎҢдёәпјҢдёҚйңҖиҰҒдёӘдәәзјҙзәіеўһеҖјзЁҺгҖӮ

вҖ”вҖ”еұһдәҺж— еҒҝиө йҖҒпјҢдёӘдәәйңҖиҰҒзјҙзәідёӘдәәжүҖеҫ—зЁҺпјҢеұһдәҺе…ёеһӢзҡ„еҒ¶з„¶жүҖеҫ—пјҢдјҒдёҡеңЁж”Ҝд»ҳж—¶еә”д»ЈжүЈд»ЈзјҙдёӘдәәжүҖеҫ—зЁҺ20%гҖӮ

вҖ”вҖ”еҜ№дјҒдёҡиҖҢиЁҖпјҢйЈҺйҷ©жҳҜеўһеҖјзЁҺи§ҶеҗҢй”Җе”®пјҢеұһдәҺдёӘдәәеҒ¶з„¶жүҖеҫ—пјҢйңҖиҰҒд»ЈжүЈд»ЈзјҙдёӘдәәжүҖеҫ—зЁҺгҖӮ

вҖ”вҖ”дјҒдёҡеұһдәҺж— еҒҝиө йҖҒпјҢеўһеҖјзЁҺеә”и§ҶеҗҢй”Җе”®пјҢдҪҶйҖҡеёёеҸӘйңҖиҰҒз”іжҠҘзјҙзәіпјҢдёҚйңҖиҰҒејҖзҘЁгҖӮ

вҖ”вҖ”дёӘдәәжңӘеҸ‘з”ҹеўһеҖјзЁҺеә”зЁҺиЎҢдёәпјҢдёҚйңҖиҰҒдёӘдәәзјҙзәіеўһеҖјзЁҺгҖӮ

вҖ”вҖ”еұһдәҺж— еҒҝиө йҖҒпјҢдёӘдәәйңҖиҰҒзјҙзәідёӘдәәжүҖеҫ—зЁҺпјҢеұһдәҺе…ёеһӢзҡ„еҒ¶з„¶жүҖеҫ—пјҢдјҒдёҡеңЁж”Ҝд»ҳж—¶еә”д»ЈжүЈд»ЈзјҙдёӘдәәжүҖеҫ—зЁҺ20%гҖӮ

вҖ”вҖ”еҜ№дјҒдёҡиҖҢиЁҖпјҢйЈҺйҷ©жҳҜеўһеҖјзЁҺи§ҶеҗҢй”Җе”®пјҢеұһдәҺдёӘдәәеҒ¶з„¶жүҖеҫ—пјҢйңҖиҰҒд»ЈжүЈд»ЈзјҙдёӘдәәжүҖеҫ—зЁҺгҖӮ

вҖ”вҖ”дјҒдёҡдёҚеұһдәҺж— еҒҝиө йҖҒпјҢеұһдәҺжҚҶз»‘й”Җе”®пјҲеҸҲз§°з»„еҗҲй”Җе”®пјүпјҢеўһеҖјзЁҺдёҚйңҖиҰҒи§ҶеҗҢй”Җе”®пјҢдҪҶеүҚжҸҗжҳҜеҲҶејҖејҖе…·еҸ‘зҘЁжҲ–иҖ…иө йҖҒдҪңдёәжҠҳжүЈиЎҢдёәејҖеңЁеҗҢдёҖеј еҸ‘зҘЁгҖӮз»ҶиҠӮй—®йўҳеҸҜеҸӮиҖғжҲ‘зҡ„ж–Үз« гҖҠй”Җе”®дёӯзҡ„иө йҖҒиЎҢдёә究з«ҹиҰҒдёҚиҰҒи§ҶеҗҢй”Җе”®гҖӢгҖӮ

вҖ”вҖ”дёӘдәәжңӘеҸ‘з”ҹеўһеҖјзЁҺеә”зЁҺиЎҢдёәпјҢдёҚйңҖиҰҒдёӘдәәзјҙзәіеўһеҖјзЁҺгҖӮ

вҖ”вҖ”дёҚеұһдәҺж— еҒҝиө йҖҒпјҢдёӘдәәдёҚйңҖиҰҒзјҙзәідёӘдәәжүҖеҫ—зЁҺпјҢдјҒдёҡеңЁж”Ҝд»ҳж—¶д№ҹж— йңҖд»ЈжүЈд»ЈзјҙдёӘдәәжүҖеҫ—зЁҺ20%гҖӮ

вҖ”вҖ”еҜ№дјҒдёҡиҖҢиЁҖпјҢйЈҺйҷ©жҳҜеўһеҖјзЁҺи§ҶеҗҢй”Җе”®пјҢеҝ…йЎ»иҰҒе°ҶеҗҲеҗҢгҖҒеҸ‘зҘЁй—®йўҳйў„е…Ҳи®ҫи®ЎпјҢеҗҰеҲҷе°ҶеҮәзҺ°и§ҶеҗҢй”Җе”®йЈҺйҷ©гҖӮ

в–¶иҜ»е®Ңд»ҘдёҠеҶ…е®№иҝҳдёҚиҝҮзҳҫв—Җ

В еҝ«жқҘе…іжіЁВ

зәҝдёӢе…¬ејҖиҜҫзЁӢ

title

е…¬ејҖиҜҫ в–ҚйҷҲиҗҚз”ҹиҖҒеёҲ-9.15-9.16 еҚ—дә¬| йҮ‘еӣӣвҖқж•°еӯ—з®ЎзЁҺдёӢжҲҝең°дә§е»әзӯ‘дёҡзЁҺ收йЈҺйҷ©з®ЎжҺ§дё“йўҳзҸӯ

дёҖгҖҒ2023зЁҺеҠЎзЁҪжҹҘж–№еҗ‘е’ҢеӨ§ж•°жҚ®ж¶үзЁҺжҢҮж ҮеҲҶжһҗ

дәҢгҖҒжЎҲдҫӢи§Јжһҗеҗ„项收е…Ҙж ёз®—дёӯзҡ„зЁҺ收йЈҺйҷ©з®ЎжҺ§

дёүгҖҒжЎҲдҫӢи§ЈжһҗжҲҗжң¬иҙ№з”Ёж ёз®—дёӯзҡ„зЁҺ收йЈҺйҷ©з®ЎжҺ§

еӣӣгҖҒжЎҲдҫӢи§Јжһҗиө„дә§ж ёз®—дёӯзҡ„зЁҺ收йЈҺйҷ©з®ЎжҺ§

дә”гҖҒжЎҲдҫӢи§ЈжһҗиҝӣйЎ№зЁҺйўқж ёз®—дёӯзҡ„зЁҺ收йЈҺйҷ©з®ЎжҺ§

е…ӯгҖҒжЎҲдҫӢи§ЈжһҗеҫҖжқҘиҙҰж ёз®—дёӯзЁҺ收йЈҺйҷ©з®ЎжҺ§

дёғгҖҒжЎҲдҫӢи§ЈжһҗиҗҘдёҡеӨ–收ж”Ҝж ёз®—дёӯзЁҺ收йЈҺйҷ©з®ЎжҺ§

е…«гҖҒжЎҲдҫӢи§ЈжһҗжүҖжңүиҖ…жқғзӣҠж ёз®—дёӯзЁҺ收йЈҺйҷ©з®ЎжҺ§

е…¬ејҖиҜҫ в–ҚзҺӢиҖҒеёҲ-9.22-9.23 еҢ—дә¬пјҡж•°жҚ®жІ»зЁҺеҪўеҠҝдёӢеңҹең°еўһеҖјзЁҺжё…з®—е®һеҠЎзӯ№еҲ’дёҺзЁҺиҙҹжөӢз®—дё“йўҳ

дёҖпјҡеңҹең°еўһеҖјзЁҺжё…з®—жҰӮиҝ°

дәҢпјҡеңҹең°еўһеҖјзЁҺ清算收е…ҘзЎ®и®Ө

дёүпјҡеңҹең°еўһеҖјзЁҺжё…з®—жүЈйҷӨзЎ®и®Ө

еӣӣпјҡвҖңжӢҶиҝҒиҝҳе»әвҖқиҙўзЁҺеӨ„зҗҶ

дә”пјҡжҲҗжң¬еҲҶж‘ҠдёҺиҪҰдҪҚ

е…ӯпјҡеңҹең°еўһеҖјзЁҺзЁҺиҙҹжөӢз®—

дёғпјҡжІіеҢ—гҖҒеҢ—дә¬еңҹең°еўһеҖјзЁҺи§ЈиҜ»

е…«пјҡдә’еҠЁзӯ”з–‘пјҲеұұдёңгҖҒеұұиҘҝгҖҒжІіеҚ—гҖҒеӨ©жҙҘзӯүзңҒд»Ҫж”ҝзӯ–пјү

е…¬ејҖиҜҫ в–ҚжқЁиҖҒеёҲ-9.21-9.22 е№ҝе·һпјҡйҮ‘зЁҺеӣӣжңҹд»Ҙж•°жІ»зЁҺиғҢжҷҜдёӢеңҹең°еўһеҖјзЁҺжё…з®—е®һеҠЎеҸҠйҮҚеӨ§ж¶үзЁҺйЈҺйҷ©йҳІиҢғдё“йўҳ

дёҖгҖҒжё…з®—еүҚжңҹеңҹең°еўһеҖјзЁҺз®ЎзҗҶ

дәҢгҖҒеңҹең°еўһеҖјзЁҺжё…з®—жқЎд»¶дёҺжё…з®—еҚ•дҪҚе®Ўж ё

дёүгҖҒеңҹең°еўһеҖјзЁҺ清算收е…Ҙе®Ўж ё

еӣӣгҖҒеңҹең°еўһеҖјзЁҺжё…з®—жүЈйҷӨйЎ№зӣ®е®Ўж ё

дә”гҖҒеңҹең°еўһеҖјзЁҺжё…з®—з»јеҗҲжЎҲдҫӢеҲҶжһҗ

е…¬ејҖиҜҫ в–Қд»ЈиҖҒеёҲ-9.22-9.23 йғ‘е·һ| ж•°з”өзҘЁ+йҮ‘зЁҺеӣӣжңҹдёӢвҖңеҢ»иҚҜдјҒдёҡзЁҺеҠЎеҗҲ规дёҺе®һжЎҲеҲҶжһҗвҖқдё“йўҳзҸӯ

еүҚиЁҖпјҡвҖңе•ҶгҖҒжі•гҖҒиҙўгҖҒзЁҺгҖҒеӣӣз»ҙдёҖдҪ“вҖқеҢ»иҚҜдјҒдёҡиҙўзЁҺеҗҲ规管зҗҶдҪ“зі»

дёҖгҖҒдәәеҠӣиө„жәҗпјҡиҚҜдјҒвҖңеӣӣзұ»зҫӨдҪ“вҖқдёӘзЁҺйЈҺйҷ©еҸҠеҗҲ规жҖқи·Ҝ

дәҢгҖҒйҮҮиҙӯжҲҗжң¬пјҡиҚҜдјҒйҮҮиҙӯиҝҮзЁӢдёӯйҳІиҢғиҷҡејҖеҸ‘зҘЁеҗҲ规жҖқи·Ҝ

дёүгҖҒжҠҖжңҜз ”еҸ‘пјҡиҚҜдјҒдёҺCROеҗҲдҪңдё»иҰҒж–№ејҸдёҺ规еҲ’жҖқи·Ҝ

еӣӣгҖҒиҗҘ收模ејҸпјҡиҚҜдјҒй”Җе”®еҗҲеҗҢж¶үзЁҺиҰҒзӮ№дёҺ规еҲ’жҖқи·Ҝ

дә”гҖҒжңҚеҠЎй…ҚеҘ—пјҡиҚҜдјҒй”Җе”®иҙ№з”ЁзЁҺеҠЎйЈҺйҷ©еҸҠеҗҲ规еӨ„зҗҶжҖқи·Ҝ

е…ӯгҖҒиө„йҮ‘з®ЎзҗҶпјҡиө„йҮ‘жұ дёҺйҮ‘иһҚиө„дә§жҠ•иө„еҰӮдҪ•з»ҹз»ҹжҗһе®ҡпјҹ

дёғгҖҒиӮЎжқғжһ¶жһ„пјҡдёҚеҗҢжғ…еҶөдёӢзҡ„еҲҶзәўдёҺ收并иҙӯзЁҺеҠЎзӯ№еҲ’и·Ҝеҫ„

е…«гҖҒзӯ” з–‘

е…¬ејҖиҜҫ в–ҚеҗҙиҖҒеёҲ-9.22-9.24ж—ҘжҲҗйғҪпјҡйҮ‘зЁҺеӣӣжңҹиғҢжҷҜдёӢе»әзӯ‘дёҡж¶үзЁҺе®һеҠЎй—®йўҳеӨ„зҗҶдёҺйЈҺйҷ©йҳІжҺ§дё“йўҳ

第дёҖиҠӮпјҡзЁҺ收еҫҒз®Ўж–°еҪўеҠҝ

第дәҢиҠӮпјҡе»әзӯ‘дјҒдёҡејӮең°е·ҘзЁӢйЎ№зӣ®жҲҗз«Ӣж–Ҫе·ҘеҚ•дҪҚзҡ„йҖүжӢ©дёҺзӯ№еҲ’

第дёүиҠӮпјҡе»әзӯ‘дјҒдёҡ收е…ҘзЎ®и®Өе®һеҠЎй—®йўҳеӨ„зҗҶдёҺжЈҖжҹҘеә”еҜ№

第еӣӣиҠӮпјҡе»әзӯ‘дёҡеўһеҖјзЁҺи®ЎзЁҺж–№жі•е®һеҠЎй—®йўҳеӨ„зҗҶдёҺйЈҺйҷ©йҳІжҺ§

第дә”иҠӮпјҡе»әзӯ‘дёҡж··еҗҲй”Җе”®е®һеҠЎй—®йўҳеӨ„зҗҶдёҺйЈҺйҷ©йҳІжҺ§

第е…ӯиҠӮпјҡжҢӮйқ дёҡеҠЎж¶үзЁҺй—®йўҳеӨ„зҗҶдёҺйЈҺйҷ©йЈҺжҺ§

第дёғиҠӮпјҡе»әзӯ‘дёҡеҮ йЎ№зү№еҲ«дёҡеҠЎж¶үзЁҺе®һеҠЎеӨ„зҗҶдёҺйЈҺйҷ©йҳІжҺ§

第八иҠӮпјҡиҷҡејҖеҸ‘зҘЁе®һеҠЎй—®йўҳеӨ„зҗҶдёҺйЈҺйҷ©йҳІжҺ§

第д№қиҠӮпјҡе»әзӯ‘дёҡвҖңдёүжөҒдёҖиҮҙвҖқе®һеҠЎй—®йўҳеӨ„зҗҶдёҺжЈҖжҹҘеә”еҜ№

е…¬ејҖиҜҫв–ҚжқҺиҖҒеёҲ-9жңҲ21-22ж—Ҙ-еҢ—дә¬пјҡйҮ‘зЁҺеӣӣжңҹиғҢжҷҜдёӢе»әзӯ‘дёҡвҖңдёҡгҖҒиҙўгҖҒзЁҺгҖҒзҘЁгҖҒзӯ№вҖқ дә”з»ҙзЁҺеҠЎз®ЎжҺ§еҸҠзӯ№еҲ’зӯ–з•Ҙдё“йўҳ-йӮҖиҜ·еҮҪ-еҪ©

дёҖгҖҒдёҡиҙўзЁҺзҘЁзӯ№дә”з»ҙжҺ§зЁҺжҳҜеә”еҜ№д»Ҙж•°жІ»зЁҺжңҖеҘҪзҡ„зӯ–з•Ҙ

дәҢгҖҒдёҡиҙўзЁҺзҘЁзӯ№дә”з»ҙжҺ§зЁҺвҖңиҰҒиҜҖвҖқ

дёүгҖҒе»әзӯ‘дёҡжүҖеҫ—зЁҺдёҡиҙўзЁҺзҘЁзӯ№дә”з»ҙзЁҺеҠЎз®ЎжҺ§еҸҠзӯ№еҲ’зӯ–з•Ҙ

еӣӣгҖҒе»әзӯ‘дёҡеўһеҖјзЁҺдёҡиҙўзЁҺзҘЁзӯ№дә”з»ҙзЁҺеҠЎз®ЎжҺ§еҸҠзӯ№еҲ’зӯ–з•Ҙ

дә”гҖҒе»әзӯ‘дёҡдёӘдәәжүҖеҫ—зЁҺдёҡиҙўзЁҺзҘЁзӯ№дә”з»ҙзЁҺеҠЎз®ЎжҺ§еҸҠзӯ№еҲ’зӯ–з•Ҙ

е…ӯгҖҒе»әзӯ‘дёҡвҖңе°ҸзЁҺз§ҚвҖқдёҡиҙўзЁҺзҘЁзӯ№дә”з»ҙзЁҺеҠЎз®ЎжҺ§еҸҠзӯ№еҲ’зӯ–з•Ҙ

дёғгҖҒзҺ°еңәдәӨжөҒдёҺзӯ”з–‘

е…¬ејҖиҜҫ в–ҚдәҺиҖҒеёҲ-9жңҲ21вҖ“23ж—Ҙ жІҲйҳіпјҡйҮ‘зЁҺеӣӣжңҹ+ж•°з”өеҸ‘зҘЁдёӢе»әзӯ‘ж–Ҫе·ҘдјҒдёҡе…ЁжөҒзЁӢе…ЁзЁҺз§ҚйЈҺйҷ©з®ЎжҺ§дёҺзЁҺзӯ№зӯ–еҲ’

дёҖгҖҒйҮ‘зЁҺеӣӣжңҹвҖңж•°еӯ—жҺ§зЁҺвҖқдёӢе»әзӯ‘ж–Ҫе·ҘдјҒдёҡеҰӮдҪ•еҗҲжі•йҷҚдҪҺзЁҺиҙҹпјҹ

дәҢгҖҒе»әзӯ‘дјҒдёҡеўһеҖјзЁҺзҡ„йЈҺйҷ©з®ЎжҺ§еҸҠзӯ№еҲ’

дёүгҖҒе»әзӯ‘дјҒдёҡдјҒдёҡжүҖеҫ—зЁҺзҡ„йЈҺйҷ©з®ЎжҺ§е’Ңзӯ№еҲ’

еӣӣгҖҒе»әзӯ‘дјҒдёҡдәәе·ҘжҲҗжң¬еҸҠдёӘзЁҺе’ҢзӨҫдҝқзҡ„йЈҺйҷ©з®ЎжҺ§еҸҠзӯ№еҲ’

дә”гҖҒе»әзӯ‘дјҒдёҡе…¶е®ғзЁҺиҙ№зҡ„йЈҺйҷ©з®ЎжҺ§еҸҠзӯ№еҲ’

е…ӯгҖҒ新收е…ҘеҮҶеҲҷеҰӮдҪ•еңЁе»әзӯ‘ж–Ҫе·ҘдјҒдёҡжӯЈзЎ®еә”з”Ё

дјҡе‘ҳжңҚеҠЎ

title

жҠҘеҗҚзғӯзәҝпјҡ010-69510580 В 13641095652й«ҳеҚҡ

е°Ҡ敬зҡ„жҲҝең°дә§дјҒдёҡгҖҒе»әзӯ‘дјҒдёҡйўҶеҜјгҖҒиҙўеҠЎйўҶеҜјпјҡ

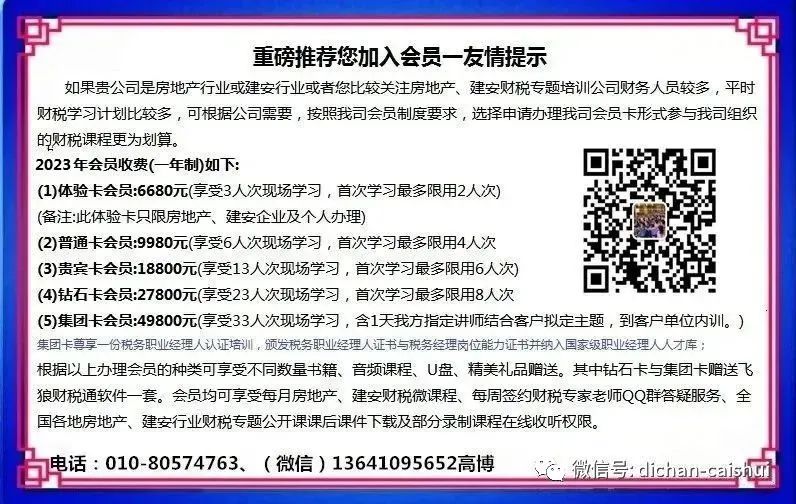

В В В еҰӮжӮЁеҚ•дҪҚеҸӮдјҡдәәж•°жҲ–еӯҰд№ йңҖжұӮиҫғеӨҡпјҢеҸҜд»Ҙз”іиҜ·еҠһзҗҶжҲ‘еҸёдјҡе‘ҳе№ҙеҚЎж–№ејҸеҸӮеҠ еӯҰд№ жӣҙдёәеҲ’з®—гҖӮ

В В жү¬е·һзЁҺйҷўдёЁиҙўеҠЎжҖ»зӣ‘зЁҺеҠЎз®ЎзҗҶй«ҳзә§з ”дҝ®зҸӯВ В

еҹ№и®ӯйңҖжұӮ

йҮ‘зЁҺеӣӣжңҹжҷәиғҪеҢ–еә”з”Ёзі»з»ҹеҚіе°ҶдёҠзәҝиҝҗиҗҘпјҢеҰӮдҪ•еҜ№еҺҶеҸІйҒ—з•ҷзЁҺ收问йўҳиҮӘжҹҘж•ҙж”№пјҢеҰӮдҪ•еҜ№жңӘжқҘзҡ„зЁҺ收иҝӣдёҖжӯҘ规иҢғеҢ–з®ЎзҗҶпјҢжҳҜжүҖжңүдјҒдёҡйқўдёҙзҡ„й—®йўҳгҖӮ2022е№ҙ8жңҲ23ж—ҘеӣҪиө„委еҚ°еҸ‘гҖҠдёӯеӨ®дјҒдёҡеҗҲ规管зҗҶеҠһжі•гҖӢпјҢ并е°ҶзЁҺеҠЎз®ЎзҗҶеҲ—дёәеҗҲ规管зҗҶзҡ„дёҖдёӘйҮҚзӮ№йўҶеҹҹ并иҰҒжұӮеҲ¶е®ҡзӣёеә”еҲ¶еәҰгҖӮ жң¬дё“йўҳд»Ҙжңҹеё®еҠ©еӯҰе‘ҳдәҶи§Јиө„жң¬дәӨжҳ“з–‘йҡҫй—®йўҳпјҢзҶҹжӮүйҮ‘зЁҺеӣӣжңҹиғҢжҷҜдёӢдјҒдёҡж¶үзЁҺйЈҺйҷ©зҡ„ж–°еҸҳеҢ–еҸҠйқўдёҙзҡ„ж–°й—®йўҳд»ҘеҸҠзЁҺеҠЎйЈҺйҷ©зҡ„жҲҗеӣ гҖҒиҜҶеҲ«гҖҒжҺ§еҲ¶дёҺйҳІиҢғпјҢжҺҢжҸЎе•ҶдёҡжЁЎејҸдёҺдјҒдёҡзЁҺеҠЎйЈҺйҷ©з®ЎзҗҶдҪ“зі»е»әи®ҫзҡ„еҹәжң¬зҗҶи®әгҖҒж–№жі•пјҢиҝӣдёҖжӯҘжҸҗеҚҮдјҒдёҡзЁҺеҠЎеҗҲ规管зҗҶиғҪеҠӣгҖӮ еҹ№и®ӯеҜ№иұЎ

дјҒдёҡи‘ЈдәӢй•ҝгҖҒжҖ»з»ҸзҗҶгҖҒиҙўеҠЎжҖ»зӣ‘гҖҒиҙўеҠЎз»ҸзҗҶгҖҒзЁҺеҠЎжҖ»зӣ‘зӯүиҙўеҠЎз®ЎзҗҶдәәе‘ҳпјҢдјҡи®ЎеёҲдәӢеҠЎжүҖгҖҒзЁҺеҠЎеёҲдәӢеҠЎжүҖгҖҒеҫӢеёҲдәӢеҠЎжүҖдёҡеҠЎйӘЁе№ІгҖӮ еҹ№и®ӯ收иҺ·

1гҖҒдёҡеҶ…еҗҚеёҲйўҶиЎ”жҺҲиҜҫпјҢдәҶи§ЈдјҒдёҡзЁҺеҠЎз®ЎзҗҶзҡ„еҹәжң¬зҗҶи®әдёҺж–№жі•пјҢжҺҢ жҸЎдәӢеүҚгҖҒдәӢдёӯгҖҒдәӢеҗҺзЁҺеҠЎз®ЎзҗҶзҡ„ж“ҚдҪңиҰҒйўҶпјӣВ 2гҖҒжҺўз©¶зЁҺеҠЎжң¬иҙЁпјҢзҶҹжӮүйҮ‘зЁҺеӣӣжңҹдёӢдјҒдёҡж¶үзЁҺйЈҺйҷ©жҲҗеӣ дёҺйҳІиҢғпјӣВ 3гҖҒеӣһеҪ’з®ЎзҗҶе®һи·өпјҢжҺҢжҸЎзЁҺеҠЎзЁҪжҹҘдәүи®®и§ЈеҶідёҺжқғзӣҠз»ҙжҠӨж–№жі•пјӣВ 4гҖҒиөӢиғҪе®һж•Ҳиө„жәҗпјҢжӢ“еұ•ж–°и§ҶйҮҺпјҢеҗҜеҸ‘ж–°жҖқз»ҙпјҢеҸ‘зҺ°ж–°жңәйҒҮпјӣВ 5гҖҒеӯҰд№ жңҹж»ЎпјҢиҖғж ёеҗҲж јйўҒеҸ‘гҖҠз»“дёҡиҜҒд№ҰгҖӢпјӣ

еҹ№и®ӯж—¶й—ҙеҸҠең°зӮ№

еҹ№и®ӯж—¶й—ҙпјҡ2023е№ҙ9жңҲ6ж—ҘиҮі9жңҲ10ж—ҘпјҢе…ұ5еӨ©гҖӮе…¶дёӯиҜҫе Ӯж•ҷеӯҰ3еӨ©пјҢжҠҘеҲ°гҖҒиҝ”зЁӢеҗ„1еӨ©гҖӮ еҹ№и®ӯиҙ№з”Ёпјҡ6980е…ғ/дәәпјҲеҗ«жҺҲиҜҫгҖҒеңәең°гҖҒиө„ж–ҷгҖҒдјҡеҠЎгҖҒиҜҒд№Ұиҙ№зӯүпјү В еҹ№и®ӯең°зӮ№пјҡеӣҪ家зЁҺеҠЎжҖ»еұҖзЁҺеҠЎе№ІйғЁеӯҰйҷўпјҢең°еқҖпјҡжұҹиӢҸзңҒжү¬е·һеёӮжү¬еӯҗжұҹеҢ—и·Ҝ515еҸ·гҖӮ иҜҫзЁӢи®ҫзҪ®

жЁЎ еқ—

еҹ№и®ӯеҶ…е®№

иҜҫж—¶пјҲеӨ©пјү

еёҲ иө„

еӨҮ жіЁ

еӣўйҳҹе»әи®ҫдёҺе…ҡжҖ§ж•ҷиӮІ

1.В е…ҘеӯҰж•ҷиӮІ

0

зҸӯдё»д»»

2.В еӯҰд№ иҙҜеҪ»дәҢеҚҒеӨ§зІҫзҘһ

0

еңЁзәҝеӯҰ

иҜҫ

В

зЁӢ

В

е®ү

В

жҺ’

1. В еӨ§ж•°жҚ®дёҺйҮ‘еӣӣиғҢжҷҜдёӢдјҒдёҡж¶үзЁҺйЈҺйҷ©з®ЎжҺ§

еҶ…е®№еҢ…жӢ¬пјҡиҜҫзЁӢз«Ӣи¶івҖңйҮ‘еӣӣвҖқе…ідәҺжҷәж…§зЁҺеҠЎзҡ„дёҖзі»еҲ—规еҲ’е®үжҺ’пјҢз»“еҗҲзЁҺеҲ¶ж”№йқ©зғӯзӮ№й—®йўҳпјҢиҒҡз„ҰзЁҺеҠЎйғЁй—Ёж·ұе…ҘжҺЁиҝӣзІҫзЎ®жү§жі•гҖҒзІҫз»ҶжңҚеҠЎгҖҒзІҫеҮҶзӣ‘з®ЎгҖҒзІҫиҜҡе…ұжІ»еҜ№дјҒдёҡз”ҹдә§з»ҸиҗҘжҙ»еҠЁеҸҠзЁҺеҠЎеӨ„зҗҶзҡ„еҪұе“ҚпјҢйҮҮз”ЁеӨ§йҮҸе®һйҷ…жЎҲдҫӢпјҢзі»з»ҹжўізҗҶдјҒдёҡеңЁвҖңд»Ҙж•°жІ»зЁҺвҖқзҺҜеўғдёӢжүҖйқўдёҙзҡ„еҗ„зұ»ж¶үзЁҺйЈҺйҷ©пјҢж·ұе…Ҙеү–жһҗеҶ…йғЁжҺ§еҲ¶е’ҢйЈҺйҷ©йҳІиҢғжҺӘж–ҪпјҢдҝғиҝӣдјҒдёҡе№ізЁіеҒҘеә·еҸ‘еұ•гҖӮ

1

е°№

иҖҒ

еёҲ

еӣҪ家зЁҺеҠЎе№ІйғЁеӯҰйҷўж•ҷжҺҲ

2. В иӮЎжқғжһ¶жһ„и®ҫи®ЎдёҺиө„жң¬иҝҗиҗҘж¶үзЁҺйЈҺйҷ©з®ЎжҺ§

еҶ…е®№еҢ…жӢ¬пјҡиө„жң¬иҝҗиҗҘеҺҹзҗҶдёҺи·Ҝеҫ„пјӣиӮЎжқғжһ¶жһ„и®ҫи®ЎеҸҠиө„дә§йҮҚз»„еҺҹзҗҶдёҺж–№жі•пјӣиӮЎжқғжһ¶жһ„и®ҫи®ЎиҰҒзҙ еҸҠжіЁж„ҸдәӢйЎ№пјӣиһҚиө„дёҺиө„йҮ‘иҝҗиҗҘзЁҺ收йЈҺйҷ©з®ЎжҺ§пјӣиө„жң¬дәӨжҳ“еҸҠиө„дә§йҮҚз»„зЁҺ收йЈҺйҷ©йҳІиҢғпјҲе…іиҒ”дәӨжҳ“гҖҒеҸ—жҺ§еӨ–еӣҪдјҒдёҡгҖҒиө„жң¬ејұеҢ–гҖҒж»Ҙз”ЁзЁҺ收еҚҸе®ҡгҖҒж»Ҙз”ЁзЁҺ收дјҳжғ гҖҒйқһеұ…ж°‘й—ҙжҺҘиҪ¬и®©дёӯеӣҪиҙўдә§гҖҒеўғеӨ–жіЁеҶҢдёӯиө„жҺ§иӮЎеұ…ж°‘дјҒдёҡиә«д»ҪиҪ¬жҚўгҖҒж»Ҙз”Ёиө„з®Ўдә§е“ҒгҖҒиӮЎеҖәй”ҷй…ҚгҖҒиӮЎжқғд»ЈжҢҒгҖҒ家ж—ҸдҝЎжүҳзӯүпјүгҖӮ

1

й«ҳ

иҖҒ

еёҲ

еӣҪ家зЁҺеҠЎе№ІйғЁеӯҰйҷўж•ҷжҺҲ

3. В иө„дә§йҮҚз»„зЁҺ收ж”ҝзӯ–дёҺз®ЎзҗҶйҮҚйҡҫзӮ№и§Јжһҗ

еҶ…е®№еҢ…жӢ¬пјҡи®ҫз«ӢгҖҒеўһиө„гҖҒеҮҸиө„гҖҒеҗҲ并гҖҒеҲҶз«ӢгҖҒж”№еҲ¶гҖҒеҲҶй…ҚгҖҒиҪ¬и®©гҖҒжё…з®—зӯүйҮҚз»„дёҡеҠЎж¶үеҸҠиө„дә§и®ЎзЁҺеҹәзЎҖгҖҒиӮЎжҒҜзәўеҲ©жүҖеҫ—гҖҒиӮЎжқғиҪ¬и®©жүҖеҫ—жҲ–жҚҹеӨұзӣёе…ізЁҺ收ж”ҝзӯ–пјҢж¶өзӣ–йқһиҙ§еёҒжҖ§иө„дә§жҠ•иө„гҖҒиө„дә§ж”¶иҙӯгҖҒиӮЎжқғ收иҙӯгҖҒиө„дә§еҲ’иҪ¬гҖҒи·ЁеўғйҮҚз»„гҖҒиӮЎжқғжҝҖеҠұгҖҒйҷҗе”®иӮЎиҪ¬и®©гҖҒз ҙдә§йҮҚж•ҙгҖҒеҲӣдёҡжҠ•иө„гҖҒжҲ‘еӣҪеұ…ж°‘еўғеӨ–жүҖеҫ—жҠ•иө„жҠөе…ҚгҖҒйқһеұ…ж°‘жқҘжәҗдәҺжҲ‘еӣҪзҡ„иӮЎжҒҜе’Ңиҙўдә§ж”¶зӣҠзӯүзү№е®ҡдёҡеҠЎзҡ„зЁҺеҠЎеӨ„зҗҶгҖӮ

1

й«ҳ

иҖҒ

еёҲ

еӣҪ家зЁҺеҠЎе№ІйғЁеӯҰйҷўж•ҷжҺҲ

е…¶е®ғе®үжҺ’

жҠҘеҲ°гҖҒиҝ”зЁӢ

2

еҗҲ и®Ў

5

еҹ№и®ӯз»„з»ҮдёҺе®һж–ҪВ

В В В В жң¬еҹ№и®ӯйЎ№зӣ®з”ұжҲ‘е…¬еҸёдёҺеӣҪ家зЁҺеҠЎжҖ»еұҖзЁҺеҠЎе№ІйғЁеӯҰйҷўеҗҲдҪңдёҫеҠһгҖӮжҲ‘е…¬еҸёдё»иҰҒиҙҹиҙЈеӯҰе‘ҳйҖүи°ғгҖҒй…ҚеҗҲж–Ҫж•ҷжңәжһ„иҝӣиЎҢйЎ№зӣ®и®ҫи®ЎгҖҒж•ҷеӯҰз®ЎзҗҶгҖҒж•ҷеӯҰдҝқйҡңд»ҘеҸҠж•ҷеӯҰиҜ„дј°зӯүе·ҘдҪңпјӣеӣҪ家зЁҺеҠЎжҖ»еұҖзЁҺеҠЎе№ІйғЁеӯҰйҷўдё»иҰҒиҙҹиҙЈеҹ№и®ӯйЎ№зӣ®е®һж–Ҫе·ҘдҪңпјҢеҢ…жӢ¬йЎ№зӣ®и®ҫи®ЎгҖҒж•ҷеӯҰе®һж–ҪгҖҒж•ҷеӯҰз®ЎзҗҶгҖҒж•ҷеӯҰдҝқйҡңгҖҒж•ҷеӯҰиҜ„дј°д»ҘеҸҠеӯҰе‘ҳз®ЎзҗҶгҖҒеӯҰе‘ҳиҖғж ёгҖҒеӯҰе‘ҳеӯҰд№ жЎЈжЎҲз®ЎзҗҶзӯүе·ҘдҪңгҖӮ

еҹ№и®ӯж–№ејҸ

В В В В жң¬йЎ№зӣ®йҮҮз”Ёи®ІжҺҲејҸзӯүж•ҷеӯҰж–№жі•пјҢзҙ§еҜҶиҒ”зі»зЁҺеҠЎе·ҘдҪңе®һйҷ…иҝӣиЎҢжҺҲиҜҫгҖӮжҺҲиҜҫеёҲиө„з”ұеӣҪ家зЁҺеҠЎжҖ»еұҖзЁҺеҠЎе№ІйғЁеӯҰйҷўе…·жңүдё°еҜҢе№ІйғЁеҹ№и®ӯз»ҸйӘҢзҡ„дё“иҒҢж•ҷеёҲжүҝжӢ…гҖӮ

еҹ№и®ӯиҖғж ё

дёәжҺҢжҸЎеӯҰе‘ҳзҡ„еӯҰд№ жғ…еҶөпјҢз”ұеӣҪ家зЁҺеҠЎжҖ»еұҖзЁҺеҠЎе№ІйғЁеӯҰйҷўеҜ№еҗ„еҹ№и®ӯ科зӣ®еҸҠеӯҰе‘ҳиЎЁзҺ°иҝӣиЎҢз»јеҗҲиҖғиҜ„гҖӮВ 1гҖҒеҸӮи®ӯеӯҰе‘ҳиҰҒж ‘з«ӢвҖңз»Ҳиә«еӯҰд№ вҖқзҗҶеҝө пјҢйҖҡиҝҮеҹ№и®ӯеҲҮе®һжҸҗй«ҳж”ҝжІ»зҙ иҙЁе’ҢдёҡеҠЎиғҪеҠӣгҖӮВ 2гҖҒеҸӮи®ӯеӯҰе‘ҳеңЁеҹ№и®ӯжңҹй—ҙпјҢиҰҒи®Өзңҹеҗ¬иҜҫпјҢз§ҜжһҒеҸӮеҠ дә’еҠЁдәӨжөҒ并еҒҡеҘҪ笔记пјӣз§ҜжһҒеҸӮеҠ еӯҰж Ўз»„з»Үзҡ„еҗ„йЎ№иҜҫеӨ–жҙ»еҠЁгҖӮВ 3гҖҒеҸӮи®ӯеӯҰе‘ҳиҰҒе»үиҮӘеҫӢпјҢдёҘж јйҒөе®Ҳе…ҡзәӘеӣҪжі•еҸҠеӯҰж Ўзҡ„еҗ„йЎ№и§„з« еҲ¶еәҰгҖӮВ 4гҖҒиҖғж ёеҗҲж јйўҒеҸ‘гҖҠз»“дёҡиҜҒд№ҰгҖӢ иҒ”зі»ж–№ејҸ

жҠҘеҗҚе’ЁиҜўпјҡй«ҳиҖҒеёҲ13641095652пјҲеҫ®дҝЎеҗҢеҸ·пјү

иҙўзЁҺз®ЎзҗҶй«ҳзә§з ”дҝ®зҸӯжҠҘеҗҚиЎЁ

В

еҚ• дҪҚ

дҝЎ жҒҜ

еҚ•дҪҚеҗҚз§°пјҲзӣ–з« пјүпјҡ

еҚ•дҪҚең°еқҖпјҡ

иҒ”зі»дәә

еӯҰ е‘ҳ

дҝЎ жҒҜ

姓 еҗҚ

иҒҢ еҠЎ

з”өВ В В иҜқ

жҖ§ еҲ«

ж°‘ ж—Ҹ

В

е·® ж—…

йЈҹ е®ҝ

еӯҰе‘ҳе·®ж—…иҙ№иҮӘзҗҶпјҢйЈҹе®ҝиҙ№пјҡж Үй—ҙ300е…ғ/дәәпјҢеҚ•й—ҙ450е…ғ/й—ҙпјҢдҪҸе®ҝиҙ№з»ҹдёҖжҢү4еӨ©ж ҮеҮҶ收еҸ–пјҢз»ҹдёҖејҖе…·дҪҸе®ҝиҙ№еҸ‘зҘЁгҖӮ

В

еӨҮ жіЁ

зҸӯиҪҰжҺҘз«ҷиҜҙжҳҺпјҡеӯҰйҷўдҪҚдәҺжұҹиӢҸжү¬е·һжү¬еӯҗжұҹеҢ—и·Ҝ515еҸ·пјҢеұҠж—¶еӯҰе‘ҳеҸҜиҮӘиЎҢжҠҘеҲ°гҖӮеҗҢж—¶еӯҰйҷўжҸҗдҫӣеҚ—дә¬гҖҒй•Үжұҹе’Ңжү¬е·һзӯүдёүеёӮжңәеңәгҖҒзҒ«иҪҰз«ҷзҡ„зҸӯиҪҰжҺҘйҖҒз«ҷжңҚеҠЎгҖӮВ В В В В

жү«жҸҸдәҢз»ҙз ҒеҚіеҸҜжҠҘеҗҚ

иҜҫзЁӢиҜҰиҜўпјҡй«ҳеҚҡиҖҒеёҲВ В

жүӢжңәдё“зәҝпјҡ13641095652пјҲеҫ®дҝЎпјү

иөһжҳҜдёҖз§Қйј“еҠұ | еҲҶдә«жҳҜжңҖеҘҪзҡ„ж”ҜжҢҒ

В В жү¬е·һзЁҺйҷўдёЁиҙўеҠЎжҖ»зӣ‘зЁҺеҠЎз®ЎзҗҶй«ҳзә§з ”дҝ®зҸӯВ В

еҹ№и®ӯйңҖжұӮ

еҹ№и®ӯеҜ№иұЎ

еҹ№и®ӯ收иҺ·

еҹ№и®ӯж—¶й—ҙеҸҠең°зӮ№

иҜҫзЁӢи®ҫзҪ®

жЁЎ еқ— | еҹ№и®ӯеҶ…е®№ | иҜҫж—¶пјҲеӨ©пјү | еёҲ иө„ | еӨҮ жіЁ |

еӣўйҳҹе»әи®ҫдёҺе…ҡжҖ§ж•ҷиӮІ | 1.В е…ҘеӯҰж•ҷиӮІ | 0 | зҸӯдё»д»» | |

2.В еӯҰд№ иҙҜеҪ»дәҢеҚҒеӨ§зІҫзҘһ | 0 | еңЁзәҝеӯҰ | ||

иҜҫ В зЁӢ В е®ү В жҺ’ | 1. В еӨ§ж•°жҚ®дёҺйҮ‘еӣӣиғҢжҷҜдёӢдјҒдёҡж¶үзЁҺйЈҺйҷ©з®ЎжҺ§ еҶ…е®№еҢ…жӢ¬пјҡиҜҫзЁӢз«Ӣи¶івҖңйҮ‘еӣӣвҖқе…ідәҺжҷәж…§зЁҺеҠЎзҡ„дёҖзі»еҲ—规еҲ’е®үжҺ’пјҢз»“еҗҲзЁҺеҲ¶ж”№йқ©зғӯзӮ№й—®йўҳпјҢиҒҡз„ҰзЁҺеҠЎйғЁй—Ёж·ұе…ҘжҺЁиҝӣзІҫзЎ®жү§жі•гҖҒзІҫз»ҶжңҚеҠЎгҖҒзІҫеҮҶзӣ‘з®ЎгҖҒзІҫиҜҡе…ұжІ»еҜ№дјҒдёҡз”ҹдә§з»ҸиҗҘжҙ»еҠЁеҸҠзЁҺеҠЎеӨ„зҗҶзҡ„еҪұе“ҚпјҢйҮҮз”ЁеӨ§йҮҸе®һйҷ…жЎҲдҫӢпјҢзі»з»ҹжўізҗҶдјҒдёҡеңЁвҖңд»Ҙж•°жІ»зЁҺвҖқзҺҜеўғдёӢжүҖйқўдёҙзҡ„еҗ„зұ»ж¶үзЁҺйЈҺйҷ©пјҢж·ұе…Ҙеү–жһҗеҶ…йғЁжҺ§еҲ¶е’ҢйЈҺйҷ©йҳІиҢғжҺӘж–ҪпјҢдҝғиҝӣдјҒдёҡе№ізЁіеҒҘеә·еҸ‘еұ•гҖӮ | 1 | е°№ иҖҒ еёҲ | еӣҪ家зЁҺеҠЎе№ІйғЁеӯҰйҷўж•ҷжҺҲ |

2. В иӮЎжқғжһ¶жһ„и®ҫи®ЎдёҺиө„жң¬иҝҗиҗҘж¶үзЁҺйЈҺйҷ©з®ЎжҺ§ еҶ…е®№еҢ…жӢ¬пјҡиө„жң¬иҝҗиҗҘеҺҹзҗҶдёҺи·Ҝеҫ„пјӣиӮЎжқғжһ¶жһ„и®ҫи®ЎеҸҠиө„дә§йҮҚз»„еҺҹзҗҶдёҺж–№жі•пјӣиӮЎжқғжһ¶жһ„и®ҫи®ЎиҰҒзҙ еҸҠжіЁж„ҸдәӢйЎ№пјӣиһҚиө„дёҺиө„йҮ‘иҝҗиҗҘзЁҺ收йЈҺйҷ©з®ЎжҺ§пјӣиө„жң¬дәӨжҳ“еҸҠиө„дә§йҮҚз»„зЁҺ收йЈҺйҷ©йҳІиҢғпјҲе…іиҒ”дәӨжҳ“гҖҒеҸ—жҺ§еӨ–еӣҪдјҒдёҡгҖҒиө„жң¬ејұеҢ–гҖҒж»Ҙз”ЁзЁҺ收еҚҸе®ҡгҖҒж»Ҙз”ЁзЁҺ收дјҳжғ гҖҒйқһеұ…ж°‘й—ҙжҺҘиҪ¬и®©дёӯеӣҪиҙўдә§гҖҒеўғеӨ–жіЁеҶҢдёӯиө„жҺ§иӮЎеұ…ж°‘дјҒдёҡиә«д»ҪиҪ¬жҚўгҖҒж»Ҙз”Ёиө„з®Ўдә§е“ҒгҖҒиӮЎеҖәй”ҷй…ҚгҖҒиӮЎжқғд»ЈжҢҒгҖҒ家ж—ҸдҝЎжүҳзӯүпјүгҖӮ | 1 | й«ҳ иҖҒ еёҲ | еӣҪ家зЁҺеҠЎе№ІйғЁеӯҰйҷўж•ҷжҺҲ | |

3. В иө„дә§йҮҚз»„зЁҺ收ж”ҝзӯ–дёҺз®ЎзҗҶйҮҚйҡҫзӮ№и§Јжһҗ еҶ…е®№еҢ…жӢ¬пјҡи®ҫз«ӢгҖҒеўһиө„гҖҒеҮҸиө„гҖҒеҗҲ并гҖҒеҲҶз«ӢгҖҒж”№еҲ¶гҖҒеҲҶй…ҚгҖҒиҪ¬и®©гҖҒжё…з®—зӯүйҮҚз»„дёҡеҠЎж¶үеҸҠиө„дә§и®ЎзЁҺеҹәзЎҖгҖҒиӮЎжҒҜзәўеҲ©жүҖеҫ—гҖҒиӮЎжқғиҪ¬и®©жүҖеҫ—жҲ–жҚҹеӨұзӣёе…ізЁҺ收ж”ҝзӯ–пјҢж¶өзӣ–йқһиҙ§еёҒжҖ§иө„дә§жҠ•иө„гҖҒиө„дә§ж”¶иҙӯгҖҒиӮЎжқғ收иҙӯгҖҒиө„дә§еҲ’иҪ¬гҖҒи·ЁеўғйҮҚз»„гҖҒиӮЎжқғжҝҖеҠұгҖҒйҷҗе”®иӮЎиҪ¬и®©гҖҒз ҙдә§йҮҚж•ҙгҖҒеҲӣдёҡжҠ•иө„гҖҒжҲ‘еӣҪеұ…ж°‘еўғеӨ–жүҖеҫ—жҠ•иө„жҠөе…ҚгҖҒйқһеұ…ж°‘жқҘжәҗдәҺжҲ‘еӣҪзҡ„иӮЎжҒҜе’Ңиҙўдә§ж”¶зӣҠзӯүзү№е®ҡдёҡеҠЎзҡ„зЁҺеҠЎеӨ„зҗҶгҖӮ | 1 | й«ҳ иҖҒ еёҲ | еӣҪ家зЁҺеҠЎе№ІйғЁеӯҰйҷўж•ҷжҺҲ | |

е…¶е®ғе®үжҺ’ | жҠҘеҲ°гҖҒиҝ”зЁӢ | 2 | ||

еҗҲ и®Ў | 5 | |||

еҹ№и®ӯз»„з»ҮдёҺе®һж–ҪВ

В В В В жң¬еҹ№и®ӯйЎ№зӣ®з”ұжҲ‘е…¬еҸёдёҺеӣҪ家зЁҺеҠЎжҖ»еұҖзЁҺеҠЎе№ІйғЁеӯҰйҷўеҗҲдҪңдёҫеҠһгҖӮжҲ‘е…¬еҸёдё»иҰҒиҙҹиҙЈеӯҰе‘ҳйҖүи°ғгҖҒй…ҚеҗҲж–Ҫж•ҷжңәжһ„иҝӣиЎҢйЎ№зӣ®и®ҫи®ЎгҖҒж•ҷеӯҰз®ЎзҗҶгҖҒж•ҷеӯҰдҝқйҡңд»ҘеҸҠж•ҷеӯҰиҜ„дј°зӯүе·ҘдҪңпјӣеӣҪ家зЁҺеҠЎжҖ»еұҖзЁҺеҠЎе№ІйғЁеӯҰйҷўдё»иҰҒиҙҹиҙЈеҹ№и®ӯйЎ№зӣ®е®һж–Ҫе·ҘдҪңпјҢеҢ…жӢ¬йЎ№зӣ®и®ҫи®ЎгҖҒж•ҷеӯҰе®һж–ҪгҖҒж•ҷеӯҰз®ЎзҗҶгҖҒж•ҷеӯҰдҝқйҡңгҖҒж•ҷеӯҰиҜ„дј°д»ҘеҸҠеӯҰе‘ҳз®ЎзҗҶгҖҒеӯҰе‘ҳиҖғж ёгҖҒеӯҰе‘ҳеӯҰд№ жЎЈжЎҲз®ЎзҗҶзӯүе·ҘдҪңгҖӮ

еҹ№и®ӯж–№ејҸ

В В В В жң¬йЎ№зӣ®йҮҮз”Ёи®ІжҺҲејҸзӯүж•ҷеӯҰж–№жі•пјҢзҙ§еҜҶиҒ”зі»зЁҺеҠЎе·ҘдҪңе®һйҷ…иҝӣиЎҢжҺҲиҜҫгҖӮжҺҲиҜҫеёҲиө„з”ұеӣҪ家зЁҺеҠЎжҖ»еұҖзЁҺеҠЎе№ІйғЁеӯҰйҷўе…·жңүдё°еҜҢе№ІйғЁеҹ№и®ӯз»ҸйӘҢзҡ„дё“иҒҢж•ҷеёҲжүҝжӢ…гҖӮ

еҹ№и®ӯиҖғж ё

иҒ”зі»ж–№ејҸ

жҠҘеҗҚе’ЁиҜўпјҡй«ҳиҖҒеёҲ13641095652пјҲеҫ®дҝЎеҗҢеҸ·пјү

иҙўзЁҺз®ЎзҗҶй«ҳзә§з ”дҝ®зҸӯжҠҘеҗҚиЎЁ

В еҚ• дҪҚ дҝЎ жҒҜ | еҚ•дҪҚеҗҚз§°пјҲзӣ–з« пјүпјҡ | ||||||

еҚ•дҪҚең°еқҖпјҡ | иҒ”зі»дәә | ||||||

еӯҰ е‘ҳ дҝЎ жҒҜ | 姓 еҗҚ | иҒҢ еҠЎ | з”өВ В В иҜқ | жҖ§ еҲ« | ж°‘ ж—Ҹ | ||

В е·® ж—… йЈҹ е®ҝ | еӯҰе‘ҳе·®ж—…иҙ№иҮӘзҗҶпјҢйЈҹе®ҝиҙ№пјҡж Үй—ҙ300е…ғ/дәәпјҢеҚ•й—ҙ450е…ғ/й—ҙпјҢдҪҸе®ҝиҙ№з»ҹдёҖжҢү4еӨ©ж ҮеҮҶ收еҸ–пјҢз»ҹдёҖејҖе…·дҪҸе®ҝиҙ№еҸ‘зҘЁгҖӮ | ||||||

В еӨҮ жіЁ | В | ||||||

жү«жҸҸдәҢз»ҙз ҒеҚіеҸҜжҠҘеҗҚ

иҜҫзЁӢиҜҰиҜўпјҡй«ҳеҚҡиҖҒеёҲВ В

жүӢжңәдё“зәҝпјҡ13641095652пјҲеҫ®дҝЎпјү

иөһжҳҜдёҖз§Қйј“еҠұ | еҲҶдә«жҳҜжңҖеҘҪзҡ„ж”ҜжҢҒ