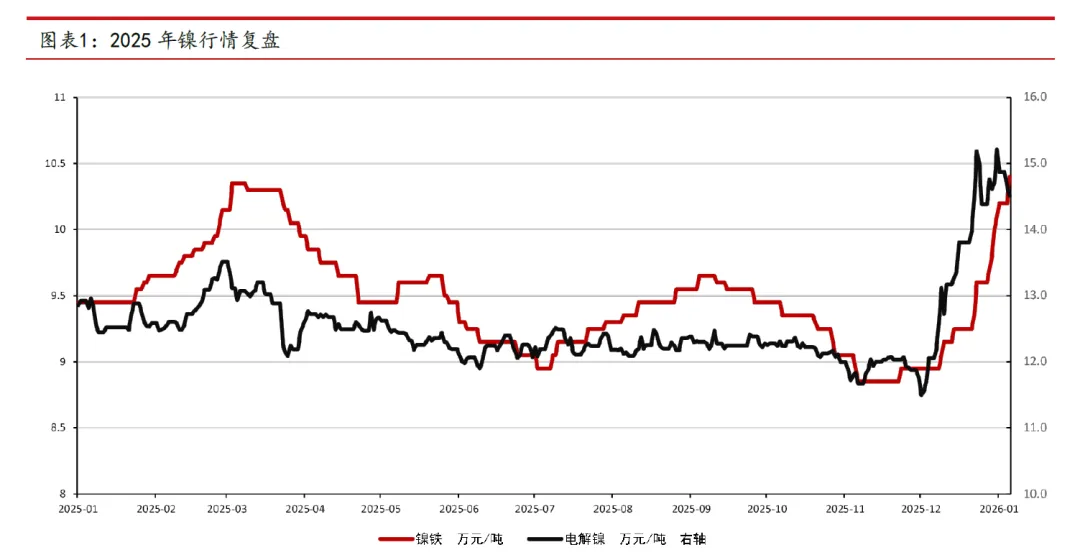

从电解镍和镍铁的走势来看,2025年镍市场总体偏弱,镍铁和电解镍价格总体呈现下行趋势,且在年末随着印尼政府镍矿配额的冲击迎来较强的反弹,且电解镍的弹性在这一阶段显著强于镍铁。

2025年1-3月,依托于主产区雨季镍矿供应紧张、原料端价格高企,叠加镍铁价格推升,镍价走出一段趋势性行情,电解镍价格一度涨上13万元/吨。2025年4-11月,由于美国关税冲击,镍价下跌,之后虽有流动性修复,但是供过于求的基本面使得价格一路走弱。

2025年12月开始,由于市场传闻印尼镍矿配额将在2026年降至2.5亿吨,超出市场预期,且镍价一度跌至11.5万元以下,26年供需改善+价格超跌使得价格迅速反弹,电解镍价格冲至14万以上,镍铁价格也随之改善,但弹性相对较弱。

镍供给:印尼戏份不断增强

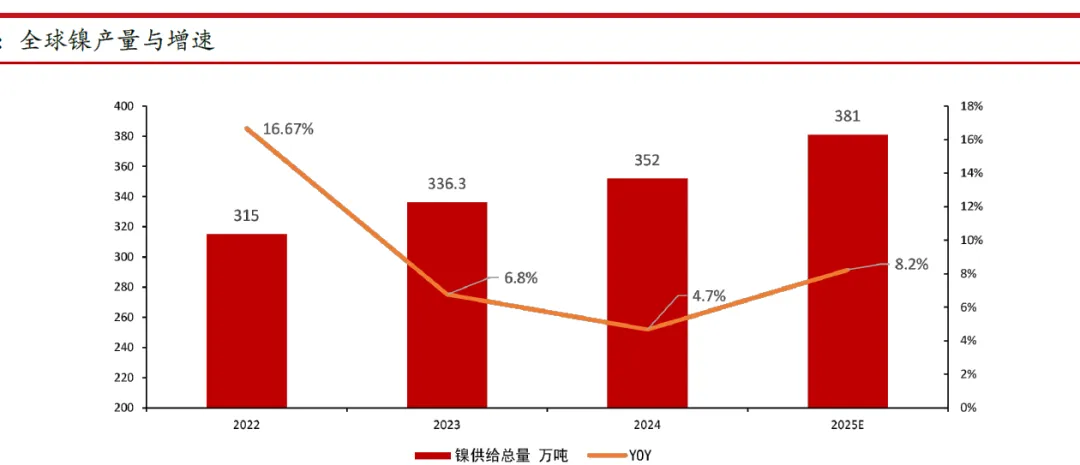

储量来看,印尼镍储量5500万吨,全球占比42%,是全球最重要的镍储量国,巴西和澳大利亚储量分别为1600万吨和2400万吨,占比分别为12%和18%。年产量来看,2024年全球镍产量为352万吨,YOY为4.7%,2025年,根据INSG预测,全球年产量为381万吨,YOY为8.2%。印尼方面,2024年印尼镍产量220万吨,全球占比60%左右,且随着25年其产量的进一步释放,占比为67%,对全球镍供应具有举足轻重的作用。

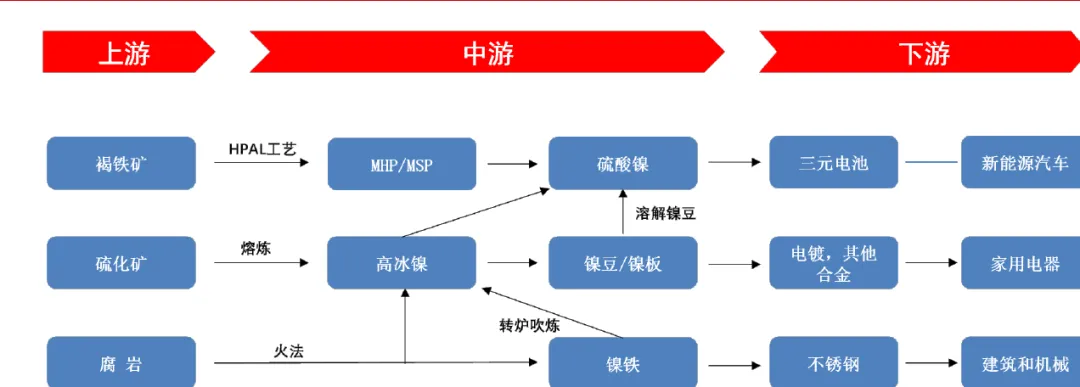

红土镍矿冶炼:MHP盈利良好,火法进退维谷

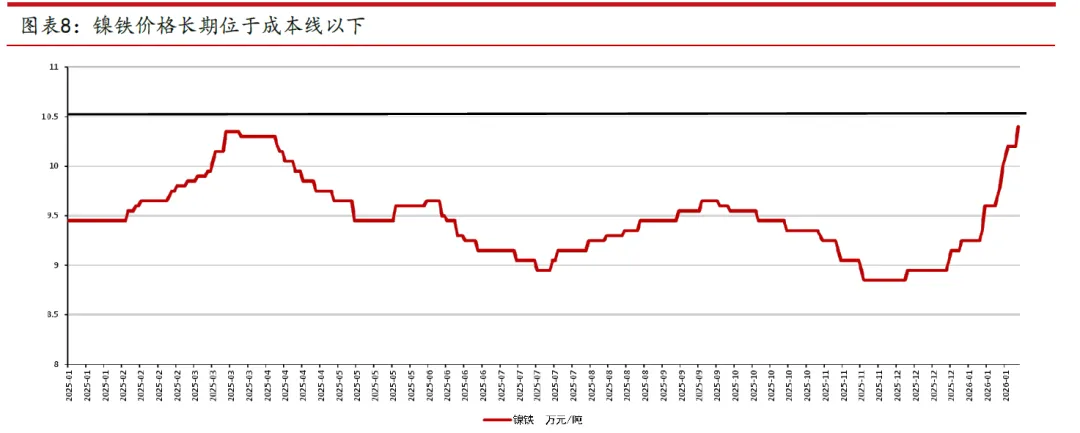

分析印尼镍冶炼情况,具体可以分为用作湿法HPAL工艺的褐铁矿路线,以及用作火法RKEF/富氧侧吹的腐岩路线。目前,湿法工艺由于钻价较高,抵扣成本后盈利能力良好,但火法工艺受困于镍矿价格较高,以及下游产品镍铁价格不佳,导致大多厂商处于盈亏平衡边缘。

HPAL简介:

HPAL工艺适合处理褐铁型红土镍矿,要求矿石含镁、铝低,通常镁含量小于4%。高压硫酸浸出过程反应温度一般为240-250°C,在此温度下,Ni、Co等氧化物与硫酸反应形成可溶性的硫酸盐进入溶液,而铁则形成难溶的赤铁矿留在渣中,高压浸出矿浆经闪蒸降温后,用浓密机逆流倾析洗涤,得到的浸出液经中和后得到高品位的镍钻硫化物富集物,送镍钻精炼厂进行镍钻的分离提取。HPAL的优势在于镍和钻的回收率均达到90%以上,但加压酸浸操作过程中会结垢,减少高压釜容积,降低传热效率,阻塞管道,且工艺操作条件相对苛刻。但是随着2012年中冶瑞木项目顺利投产,目前工艺难点已经被逐步克服,因此力勤资源、华友钻业、格林美等国内企业开始在印尼进行相应布局,目前经营较为稳定。HPAL工艺投资较大,投资额为2亿美金/万吨,具有较高的投资壁垒。

HPAL成本拆分:

相比于传统RKEF火法工艺,HPAL最大的优势是可以回收一部分钻从而抵扣成本,使得总体成本相较于火法更低。

目前印尼HPAL抵扣钻前成本(产品为MHP)在12000美金/吨,加工为电镍需要增加2000美金左右的成本。且副产品钻的折价系数目前随着钻价的提升而上行,使得抵扣钻后的成本进一步下降,给予了湿法项目较大的盈利能力:若钻价为50万元/吨,镍钻比为12:1,湿法MHP转产镍扣钻后成本预计为9300美金,由于项目均处于免税期,即使考虑到硫磺在26年的不断涨价,单吨电镍的净利润也在6000美金以上。

RKEF简介:

回转窑一矿热炉(RKEF)应用于镍铁生产始于20世纪50年代,是目前处理红土镍矿生产镍铁的主流火法工艺,以腐岩型红土镍矿为原料,生产镍质量分数为8-12%的镍铁,之后转炉吹炼可以获得低冰镍或高冰镍,镍回收率较高,超过90%。主要包括原料干燥与破碎、回转窑预还原、矿热炉高温溶炼、三步精炼除杂等工序,具有生产效率高、产品质量好、节能环保等优势,是当前世界范围内应用最广泛的红土镍矿工艺。RKEF工艺的缺点是无法回收镍矿中的钻。另外,由于工艺能耗高,适宜于处理镍含量大于2%、钻含量小于0.05%的矿石,且要求当地要有充沛的电力或燃料供应。

RKEF成本拆分:

RKEF工艺比较成熟,且流程短、原料范围广、生产规模大,是当前红土镍矿的主流生产工艺,但由于无法回收钻,成本相对于HPAL较高;我们选择上市公司批露的数据对RKEF工艺进行成本拆分,目前生产镍铁的成本约在13000-14000美金/吨。因此,目前镍铁价格水平之下,若前端没有经济性镍矿供应,后端没有不锈钢一体化产线,纯镍铁冶炼厂商基本处于亏损状态,若印尼配额传闻如期落地,上游镍矿紧张抬价,冶炼端进一步亏损可能触发减产动作。

需求:不锈钢与三元双驱动

镍需求来看,不锈钢依旧占据主导地位,三元需求增速放缓。2025年需求结构预测中,不锈钢需求在230万吨左右,占比65%,三元电池增速在7%左右,全年需求约48万吨,占比14%,镍合金和其他需求相对稳定,占比分别为14%和7%。

不锈钢需求:

不锈钢需求保持一定增长,未来预计稳定提升。

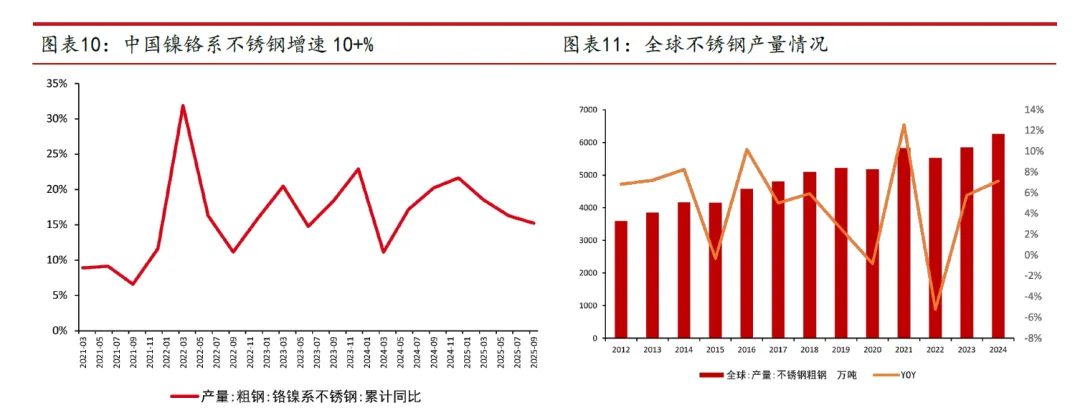

不锈钢产量近年来稳定增长,2024年全球生产不锈钢粗钢6262万吨,Y0Y超过7%,2023年产量5845万吨,YOY为5.78%。不锈钢的下游需求相对比较稳定,和房地产基建相关性较低,相关需求占比仅有12%左右,主要下游为制造业相关,因此在2022年-2025年保持了较高的增速。

中国镍铬系不锈钢产量来看,2022年后中国镍铬系不锈钢产量年增速均超过10%,2025年Q1-03累计增速达到15%,增速依然较为可观,对镍金属的需求给予了强支撑。

三元电池需求:

三元电池需求不及市场预期,主要系磷酸铁锂电池汽车的需求冲击。2025年M1-M11虽然新能车销量增速达到27%,但是三元材料出货量增速仅有7%左右,体现出新能车市场的结构性变化。

印尼政策成为供给变数,将显著影响平衡表

近期,印尼政府密集出台簽醒新政,进一步收紧对矿产资源,特别是战略矿产镍的开发监管。扭转了对镍市场的宽松预期。

1.提高林区违规开采处罚标准

12月1日,印尼能源与矿产资源部发布第391.K/MB.01/MEM.B/2025号部长令,明确对在森林保护区内违规开展采矿活动的企业实施按矿种分类的处罚。其中,镍矿的罚金标准显著高于其他矿种,达到每公顷65亿印尼盾(约合39万美元),远超铝土矿、锡矿和煤炭。此举凸显了镍资源在印尼的国家战略地位。

2.强化执法与追缴罚款

12月10日,印尼林业工作组展开执法行动,向71家涉及林区违规的企业追缴罚款。其中,22家矿业公司合计被处以29.2万亿印尼盾的罚金,而49家棕榈油企业的罚款总额为9.42万亿盾。该行动表明政府正加大执法力度,旨在压缩镍矿等资源的非法开采空间。

3.拟大幅下调镍矿产量目标并改革定价机制

据印尼镍矿商协会(APNI)12月17日透露,2026年的工作计划与预算(RKAB)草案中,镍矿石产量目标设定为2.5亿吨,较2025年的3.64亿吨目标大幅下调。这一调整可能缓解市场对镍矿供应过剩的预期。同时,能矿部计划于2026年初修订镍矿基准价格(HPM)计算公式,主要调整包括将钻等伴生矿物作为独立矿种进行计价并相应征收权利金。新公式预计在2026年1月至2月期间落地实施。

相较于非法采矿罚款以及对钻征税的成本提升预期而言,印尼2026年镍矿石目标最为重要,2025年印尼实际镍矿石需求量在3亿吨左右,对应大约255万吨镍金吨,若2026年实际镍矿产量在2.5亿吨,按照比例估算,2026年印尼镍产量大概为220万吨,下降约15%。

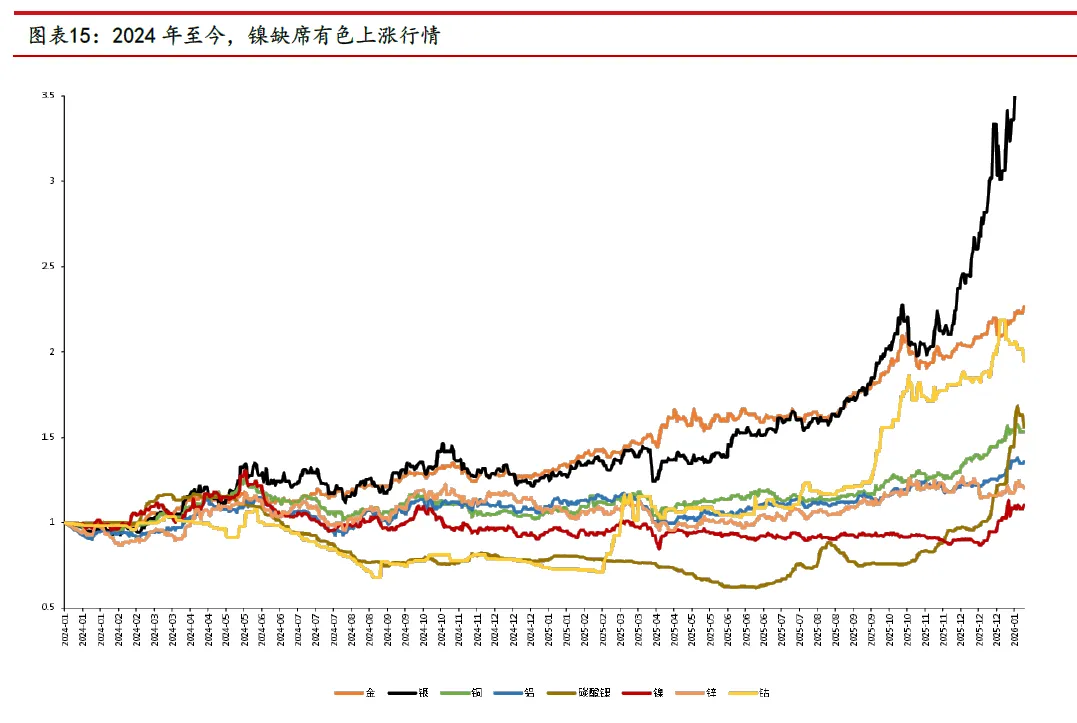

缺席2024和2025年金属牛市的品种,或具有高弹性

镍是有色金属中少有的缺席2024年至今有色牛市的品种。截至2026年1月5日,2024年开始,镍涨幅仅有3%,相较于贵金属、铜铝锌等工业金属、以及钻和碳酸锂等能源金属的涨幅都相差较大,一旦印尼政策使得品种出现供需缺口,或存在一定的高弹性补涨的可能性。