周五,黄金和白银遭遇了一次罕见的、近乎“失速式”的下跌。

盘中数据显示,现货黄金一度暴跌超过 12%,直接抹去本周全部涨幅;白银跌幅更为极端,盘中最大回撤一度接近 33%。市场甚至用“有望创下历史最差交易日”来形容这一天的波动。

但如果把视角稍微拉远,这次暴跌并非毫无征兆,也未必意味着黄金长期逻辑的终结。相反,它更像是一场对过热行情的强制冷却。

一、导火索很明确,但并不是根本原因

下跌最早始于隔夜交易时段。消息面上,特朗普政府确认计划提名 Kevin Warsh 出任下一任美联储主席。Warsh 以偏鹰派立场著称,这一消息迅速冲击了市场对未来降息节奏的预期。

同一天公布的美国 PPI(生产者价格指数)高于预期,进一步削弱了“快速降息”的想象空间。美股继续走弱,风险资产整体承压,贵金属也未能幸免。

但需要说清楚的是:这类人事或数据消息,更像是“点火器”,而不是“炸药本身”。如果市场本身不处在高度拥挤、杠杆集中的状态,这样的消息很难引发如此剧烈的单日波动。

二、真正的背景:这是一轮被“价格本身”推到极致的行情

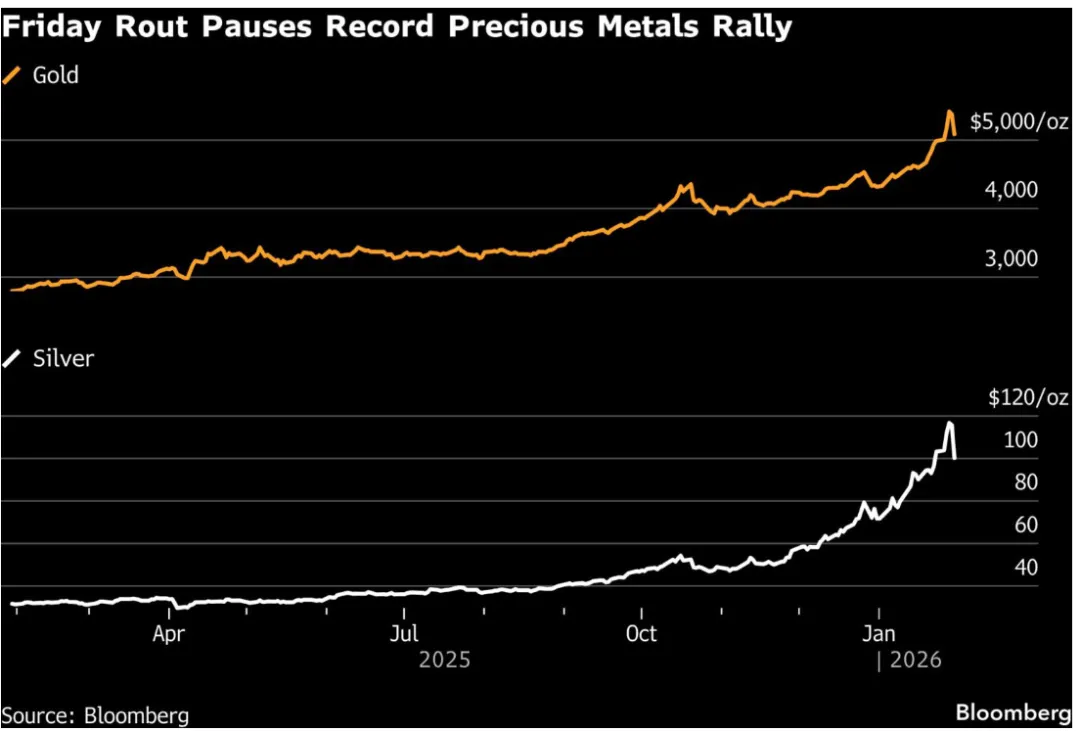

回看过去一年,黄金和白银的上涨早已不只是“稳步走强”。从 Bloomberg 的价格图可以清楚看到:

黄金在高位持续抬升,走势越来越陡;

白银在后半段明显加速,更像一条被情绪和杠杆拉直的曲线。

彭博宏观策略师 Simon White 的一句话点中了要害:当价格开始主导行情,基本面会在短期内被放到一边。这正是这轮行情的典型特征。上涨后期,市场交易的已经不再是“需求、供给、通胀”,而是趋势本身。

而当趋势交易变得极度拥挤,市场往往只是在等待一个“可以下车的理由”。

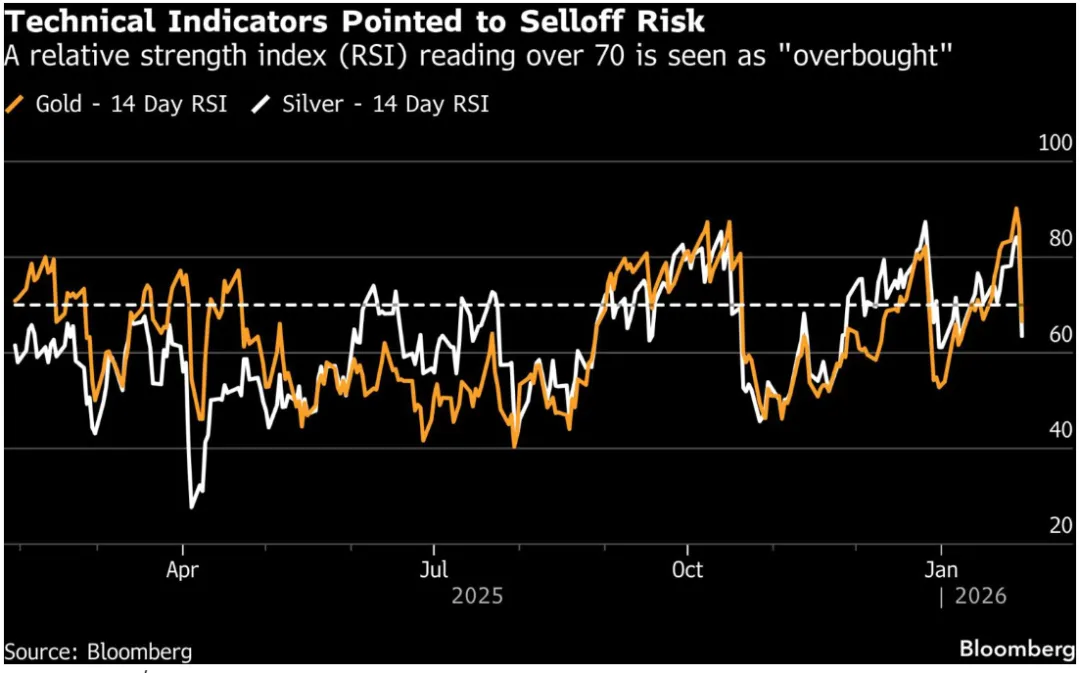

三、技术指标并非事后解释,而是提前预警

如果说基本面解释的是“为什么能涨这么久”,那么技术指标解释的就是“为什么会以这种方式跌下来”。

Bloomberg 的 RSI(相对强弱指数)图非常直观:

RSI 高于 70 通常被视为“超买”;

黄金的 14 日 RSI 近期一度冲到 90,为数十年来最高水平;

白银的 RSI 波动更剧烈,反复进入极端区间。

这也解释了一个很多人困惑的问题:为什么这次白银跌得比黄金狠得多?原因并不复杂:白银的金融属性更强、流动性更差、杠杆参与度更高。在行情后段,它往往先“冲过头”,也就更容易在回撤时出现踩踏。

四、剧烈回调 ≠ 长期逻辑被否定

如果只盯着周五的跌幅,很容易得出“是不是见顶了”的结论。但把视角拉回到更硬的基本面数据,会发现情况并不那么简单。

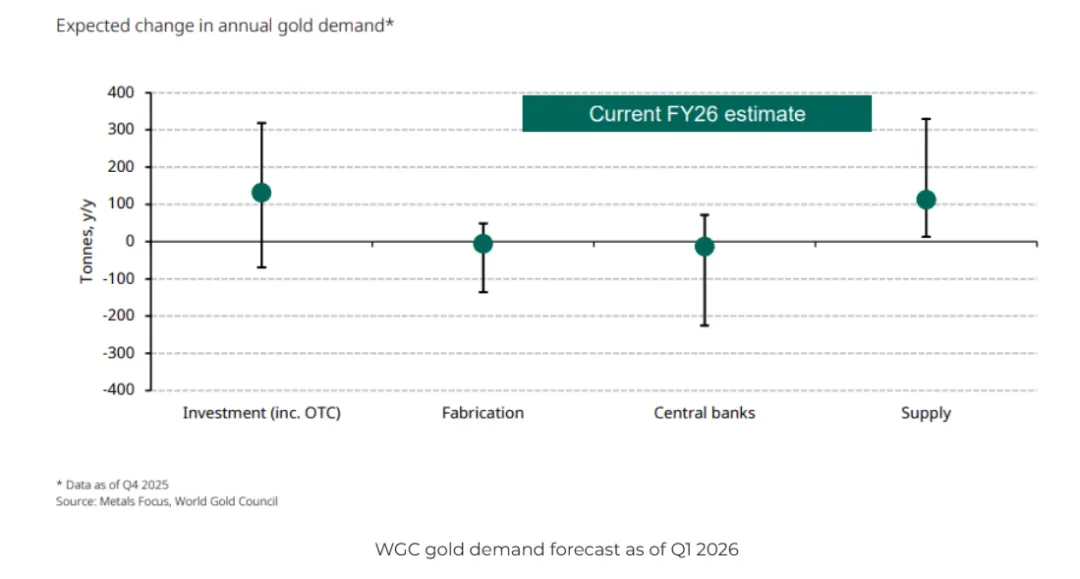

1️⃣ 需求端:2025 年全球黄金需求创历史新高

根据世界黄金协会(WGC)数据,2025 年:

全球黄金总需求达到 5,002 吨,创历史新高;

黄金 ETF 净流入 801 吨;

金条和金币需求同比增长 16%,为 12 年高位;

整体投资需求同比暴增 84%,至 2,175 吨。

与此同时,珠宝需求明显下滑:

全球黄金珠宝需求下降 18%;

中国市场购买量下降 24%,为 2009 年以来最低。

这组数据揭示了一个非常关键的结构变化:这轮黄金牛市,更多是由投资需求驱动,而不是消费需求。

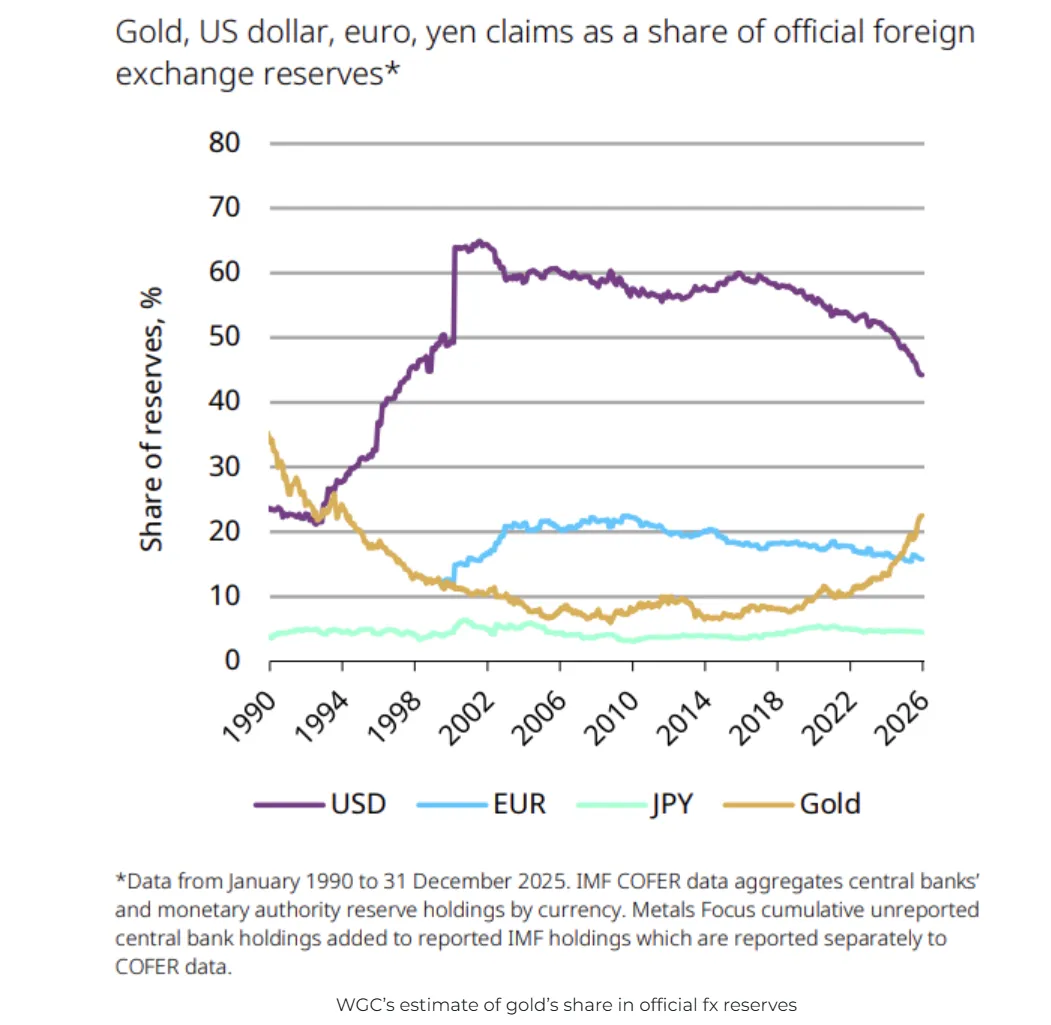

2️⃣ 储备端:黄金在全球外汇储备中的占比回到 90 年代初

另一张容易被忽视、但极具分量的图来自 WGC 对全球外汇储备结构的估算。数据显示,在 2022–2025 年央行持续购金后,黄金在官方外汇储备中的占比已接近 20 世纪 90 年代初的水平。

更重要的是,WGC 特别指出:

许多央行并不完全在“正式储备框架”内管理黄金;

有些央行关注的是“吨数”,而非“市值”;

因此,很难界定一个清晰的“央行买金的饱和点”。

这意味着,央行购金更像一种长期配置行为,而非短线交易。

五、JPM 的“8000 美元”,不是口号,而是一个条件判断

摩根大通近期提出:在特定情景下,金价在本十年末可能上看 8,000 美元/盎司。关键不在于这个数字是否“听起来夸张”,而在于它给出的前提:如果民间投资资金将黄金在资产组合中的配置比例从 3% 提高到 4.6%;那么金价仍有 40% 以上的上行空间。

高盛此前将年末金价目标上调至 5,400 美元/盎司,逻辑同样指向:民间投资资金需求的持续性。这也把讨论拉回到一个更理性的层面:未来金价走向,核心不在于某一天的涨跌,而在于资金是否持续愿意为黄金配置更高权重。

六、这次暴跌,真正该给投资者的三点提醒

第一,暴跌不等于逻辑崩塌,但一定意味着“涨得太快”。当行情进入抛物线阶段,回调几乎是迟早的事。

第二,当价格主导市场,波动一定比基本面更极端。这类阶段,最容易出现“一天巨跌、隔天急弹”的走势。

第三,真正需要观察的不是情绪,而是资金。接下来最值得盯的,只有三件事:

ETF 是否继续净流入;

央行购金是否明显降速;

美元与实际利率预期如何变化。

七、编后语:把暴跌当成提醒,而不是结论

周五金银价格的剧烈下跌,确实极具冲击力。但从多家机构的分析来看,这更像是一次对过快上涨行情的阶段性修正。当价格加速上行、技术指标进入极端区间、市场情绪高度集中时,波动本身往往会被放大。

机构观点普遍认为,短期内,高位市场的价格波动仍可能维持在较高水平;但从中长期看,支撑黄金价格的结构性因素,包括投资需求、央行配置以及全球储备多元化趋势,并未因单次回调而发生根本性改变。

因此,真正需要观察的,并非某一次暴跌是否“见顶”,而是资金是否持续流入黄金相关资产。这一变量,仍将是决定金价中长期运行方向的关键。

本微信公众平台所发布的文章,除标注【原创】外均属各大媒体平台、互联网平台推荐,如原作者见到后,认为不妥,请告知我们,我们会立即删除,并表示歉意!