导语

近期,中国副食流通协会发布《中国食品行业市场分析报告》,总结了2025年食品行业的发展情况,并对未来趋势进行了展望。

食品行业经济运行情况

1、工业增加值:1-11月,规模以上农副食品加工业增加值同比增长5.8%,食品制造业同比增加5.2%,酒、饮料和精制茶制造业同比增长2.3%。

2、企业营收:1-10月,我国农副食品加工业营收4.3万亿,比去年同期下降1.4%;食品制造业营收1.81万亿,比同期增长0.9%;酒饮茶营收1.26万亿,同比下降 2.3%。

3、企业数量:截止10月底规上企业数量增至43663 家,呈逐年增加态势;经营承压,亏损率同比上涨,截至10月亏损比率约 27.2%。

国家政策支持

1、政策方向:落实主体责任,全链监管强化;优化食品供给,倡导健康消费;推进数字转型,促进技术转化;新业态新模式,强化供需适配;推动绿色转型、加强品牌发展。

2、政策预期:不断完善的食品安全治理体系;供需适配更加精准,食品供应结构不断优化;食品工业数字化、绿色化水平显著提升;培育有竞争力的产业集群,由量转质实现高质量发展。

细分市场-酿酒行业

1、产量:2025年1-10月份规上酿酒产业总产量为3460.5万千升,其中白酒290.2万千升,啤酒3163.1万千升,葡萄酒7.2万千升,各酒类产量均有下滑,但白酒与葡萄酒产量分别下降11.5%、21.7%。下滑幅度较2024年同期有所扩大。啤酒产量比去同期增长1.7%。

2、利润:综合各上市酿酒企业财报数据,2025前三季度,36家上市酒企累计营收3896.81亿元,同比下降5.7%,净利润1328.87亿元,同比下降7.1%。

3、进出口情况:2025年1-10月,我国酒类累计进口额35.5亿美元,同比下降8.18%;累计进口量为6.8亿升,较去年下降3.73%;前三季度累计出口14.7亿美元,出口数量为6.93亿升。

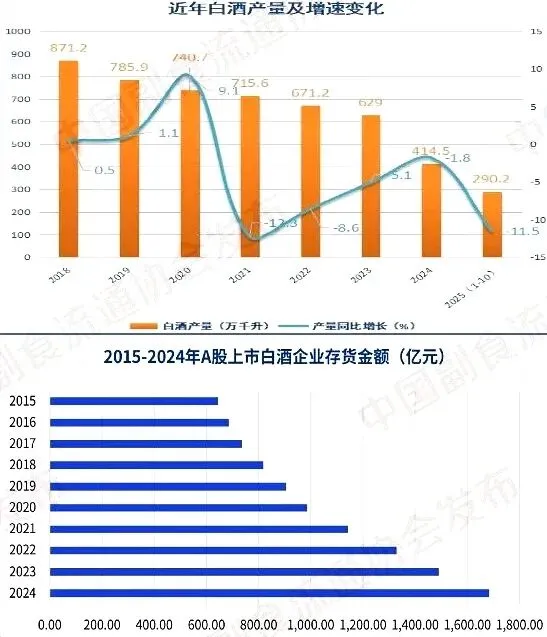

细分市场-白酒

1、产量情况:2025年1-11月规模以上酒企业白酒(折65度,商品量)产量达321.5万千升,同比下滑11.3%。

2、规上企业:自2024 年以来,众多酒企纷纷采取调价策略以应对库存压力,酒企调价行为暂未对库存压力产生明显改善。

3、市场趋势:商务消费场景收缩,大众悦己场景成增量;传统烟酒店承压,线上及即时零售景气度高。行业马太效应加剧,头部企业稳增,中小酒企现金流压力凸显。

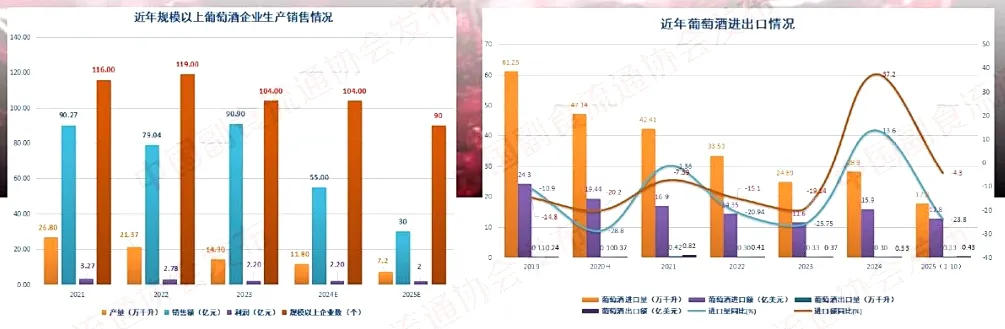

细分市场-葡萄酒

2024年全国葡萄酒产量11.8万千升,同比下降14.5%,上市酒企营收约54亿元,营收与利润下滑较为明显,2025年1-11月份全国葡萄酒产量为8.1万千升,累计下降20.6%,前三季度上市酒企营收不足30亿元。

行业痛点:

1、产能闲置与成本高企:产能利用率不足,中小企业扎堆中低端红酒,同质化严重无特色;葡萄种植、水肥管理机械化程度低,运输损耗较大,成本偏高。

2、场景收缩与替代分流:商务宴请等高端消费场景萎缩;佐餐、睡前酒等生活化消费习惯未养成;预调酒、精酿啤酒抢占年轻市场。

3、进口酒占领主导:2024年进口酒量额双增(两位数),低关税形成降维打击,进口酒稳固高端消费心智;国产酒品牌、产区、定位模糊,用户认知不足。

4、数字化滞后,协同不足:企业依赖传统工艺,产业链数字化、柔性化水平低,市场响应慢;传统酒企新渠道适配能力弱。

细分市场-啤酒

1-10月,我国规上企业啤酒产量为3163万千升,同比增长1.7%,预计年产量有望突破3700万千升。

行业特点:

1、结构优化支撑发展:啤酒产量四年涨跌约1%、进口量六年连降,行业产销基本触顶,未来市场增长,需依托产品结构优化与海外市场拓展。

2、市场集中度高,本土品牌崛起:2024年行业CR5份额达91%,马太效应凸显,本土品牌领跑。华润啤酒销量登顶,燕京、珠江等利润稳健增长。

3、渠道多样多点爆发:线上渗透率提升,即时零售销售额CAGR超30%;便利店、专卖点、外卖平台份额增长,非即饮渠道份额反超即饮渠道。

4、消费场景与消费理念多样化:高端产品需求提升,创新口味、低醇啤酒等细分市场增长迅速;女性消费占比持续提高;居家、社交、聚会等消费场景不断拓展。

亮点品类-低度酒:

1、市场现状:市场规模快速扩容,低度白酒复合增长率近30%,头部与新锐企业密集布局;预计黄酒产量超过去年同期;果酒、茶酒等创新品类撬动市场,年轻及女性为核心增量。

2、发展趋势:低度酒、创新品类齐增,线上及即时渠道发力,技术升级 +产品矩阵完善成重要方向,黄酒行业正通过创新和年轻化转型寻求突破。

3、核心优势:消费代际更替驱动"悦己”消费,叠加健康意识提升,柔和口感、多元场景产品受捧;酒企战略加码+渠道创新助力品类爆发。

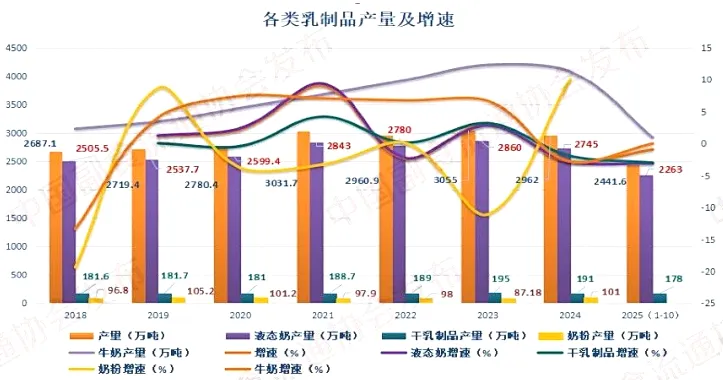

细分市场-酿酒行业

今年1-10月,我国乳制品产量总体稳定,产量达2441.6万吨,相较去年同期微降0.9%。

乳制品细分及亮点:

1、低温乳品:2025年市场规模有望破千亿,各品类近5年复合增长率7%-18%,在液态奶市场占比逐年提升,25年预计达35%。

2、奶酪:2025年市场规模有望破260亿,近5年复合增长率近20%,人均消费量达十年前4倍,跻身全球奶酪消费增速最快国家,成长空间巨大。

3、成人奶粉:2025年市场规模有望破300亿,近5年复合增长率约6.2%;羊奶粉、驼奶粉增长亮眼,过去一年线上销售额同比增速分别达40%、23%。

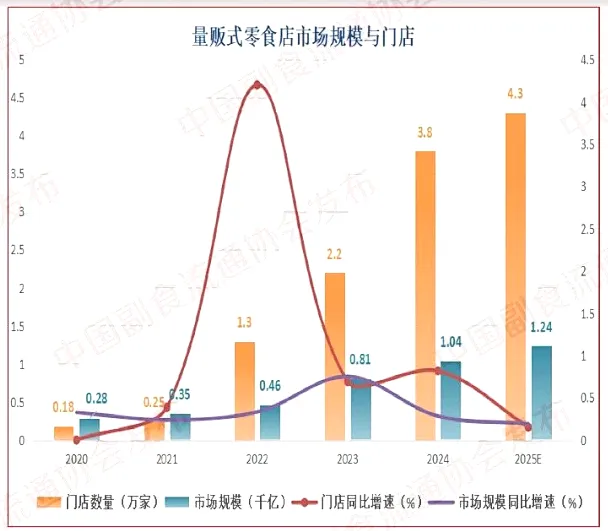

细分市场-休闲食品

1、市场规模:我国休闲零食市场规模一直呈稳定增长态势,增速略有放缓,目前已近万亿规模。近5年CAGR约为4.6%。

2、总体情况:健康化、场景化驱动增长,魔芋、低卡烘焙等品类营收高增。行业营收分化,头部企业凭渠道优势稳健增长;部分企业受原料涨价、渠道费用上升影响增收不增利,利润端凸显头部供应链与产品力优势。线下量贩店为核心增量,线上即时零售激活效能,二者形成高效互补格局。

量贩门店:

1、当前行业现状-行业规模:我国量贩零食店增至约4万家。

2、2025年行业展望-发展方向:放缓门店扩张,转向质量提升,市场规模预计达1239亿元。盈利趋势:初期因快速拓店利润较薄,后期头部品牌凭借规模效应、供应链优化,逐步改善盈利水平。

行业发展热点

1、数智化升级重塑产业生态:数智化升级理念已贯穿从“田间到餐桌”全链条,正在重塑生产、流通、监管、消费的生态与价值体系。

2、供需相应,促进结构化升级精准营养成刚需:预制食品、智能料理机等大幅提升饮食便捷化;为情怀买单意愿不断提升;可持续消费落地,企业努力减少碳足迹提开企业形象。

3、细分赛道迎来爆发式增长:植物基/低GI/优质蛋白/食药同源等新兴品类食品市场规模快速增长;量贩零食店/即时配送/内容直播等渠道持续发力;“悦已”“情绪”成热门词。

4、技术深度融合,提升产业价值:生物制造与AI智能形成合力,AI在智能决策、创新配方、研究路径等方面助力生物制造,为功能性蛋白合成,智能发酵,构建生物合成-应用转化体系。

5、产业绿色与标准化进阶:行业推进绿色智能改造,建全环节低碳技术体系,产能消耗及碳排放逐年下降;产业标准持续健全,对生物合成,食品标签等方面的管理愈加规范。

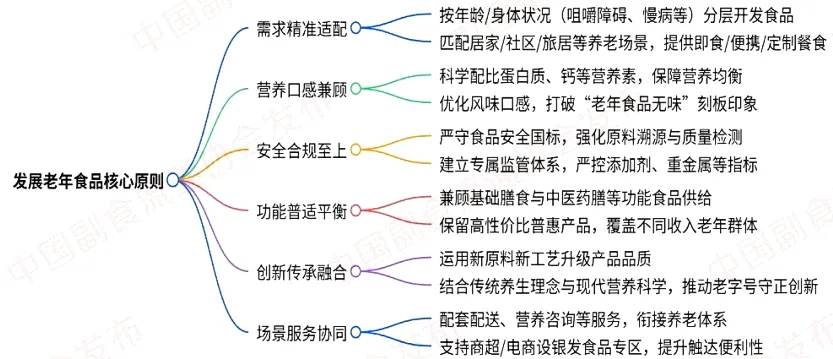

银发市场

1、市场规模:银发经济蓝皮书显示,当前市场规模约7万亿,占国内生产总值的6%左右,预计到2035年,银发经济的市场规模有望达25-30万亿元,占GDP的比重将上升至10%,年复合增长率超过13%。

2、老龄趋势:2024年末,60岁及以上人口3.1亿人,占全国人口的22.0%,其中65岁及以上人口2.2亿人;80岁以上的老年人规模增长态势迅猛,到2035年将增至6905万人,到2050年增至1.26 亿人;60岁以上老人约20-30%存在营养不良,在80岁以上人群中,比例更高;16-17年数据显示,60 岁及以上老年人中高血压患病率59.2%,糖尿病患病率 24.6%,3/4的老年人至少患有一种慢疾病。

发展趋势一览

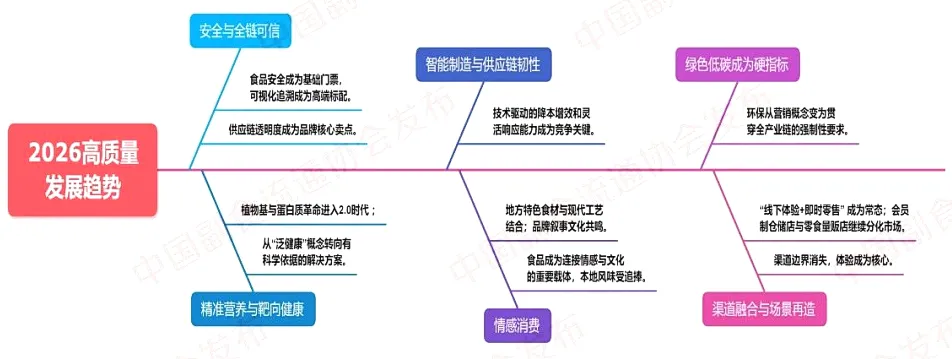

高质量发展

1、加强技术投入:深化“产学研用”协同创新机制,加速食品生物技术、营养健康配方等科技成果转化,以技术突破打造高附加值功能食品,摆脱单纯产能扩张的发展模式。

2、借助专业平台:依托区块链、物联网等技术搭建全链条数字化溯源系统,实现从农田到餐桌的食品安全透明化管控,将“安全信任”转化为品牌核心价值。

3、精准匹配需求:借助大数据与AI算法精准洞察细分人群健康需求,研发适配控糖、老年健身等群体的定制化食品,完成从“大众化供给”到“精准化价值适配”的转型。

4、推广生态意识:推行清洁生产技术与可降解包装工艺,搭建全产业链低碳管理体系,将绿色生态属性转化为产品差异化价值,筑牢可持续发展的价值根基。

5、稳健供应链条:构建稳固灵活供应链;优化生产提产能、降断货风险;拓展多元销售渠道强化与下游协作。借助信息技术确保食品安全,快速应对突发状况,保障运营稳定。

6、赋能品牌建设:融合中华传统食文化与现代生产工艺,打造兼具品质、文化与科技属性的高端品牌,实现从“产品规模销量”到“品牌价值溢价”的跃升。

筑牢安全链条

1、对标政策新规:紧跟《食品安全法》修订及全链条监管要求,完善企业从原料采购到终端配送的全环节合规体系,补齐的安全合规短板。

2、适配行业转型:针对产业新业态特性,升级全链条安全管控流程,强化跨境食品溯源、直播食品品控等薄弱环节,契合产业“价值深耕”的安全需求。

3、回应消费诉求:依托区块链、物联网技术搭建全链路可追溯系统,主动向消费者公开质检信息与溯源数据,将“可验证的安全”转化为品牌核心信任溢价。

4、融入多元共治:接入食品安全信用体系,引入第三方专业测评机构强化品控公信力,参与政企社协同治理,夯实企业安全治理的社会化监督根基。

来源|中国副食流通协会

好文 推荐

点击分享、赞和在看,把好内容传递给更多人☟

点击分享、赞和在看,把好内容传递给更多人☟

好文 推荐

点击分享、赞和在看,把好内容传递给更多人☟

点击分享、赞和在看,把好内容传递给更多人☟