深度解析——世界生物能源协会报告—“全球先进生物燃料速写”:数据、净零与市场

说明:本文基于《Global development of advanced biofuels sector – data, net zero and markets》(World Bioenergy Association, WBA;Advanced Biofuels)2023年哥德堡Advanced Biofuels Conference论坛报告

0. 全球先进生物燃料行业的发展——数据、净零与市场

标题:全球先进生物燃料行业的发展——数据、净零与市场

演讲人:Bharadwaj Kummamuru,执行董事,世界生物能源协会(WBA)

会议:Advanced Biofuels Conference(先进生物燃料大会)

地点/日期:哥德堡 / 2023年9月20日

1. WBA是谁?做什么?

世界生物能源协会(WBA)是一个国际行业协会,致力于在全球范围促进生物能源的可持续发展。 成员来自50多个国家,覆盖:行业协会、装备制造商、供热公司、清洁烹饪、液体生物燃料与沼气等领域。 秘书处设在斯德哥尔摩。 工作包括:发布报告、组织活动(例如线上研讨会)、建立并管理合作伙伴关系。

小编解读:

很多人谈“先进生物燃料”会默认它只属于交通燃料,但WBA的会员结构本身就暗示:

先进液体燃料的规模化,离不开“热(供热/供冷)、气(沼气/生物甲烷)、固(固体生物燃料)、液(乙醇/柴油/SAF)”的系统协同。

换句话说,交通燃料的故事,背后往往是更大的生物能源产业底盘。

2. 会员企业

会员构成:协会(Associations)、公司(Companies)。

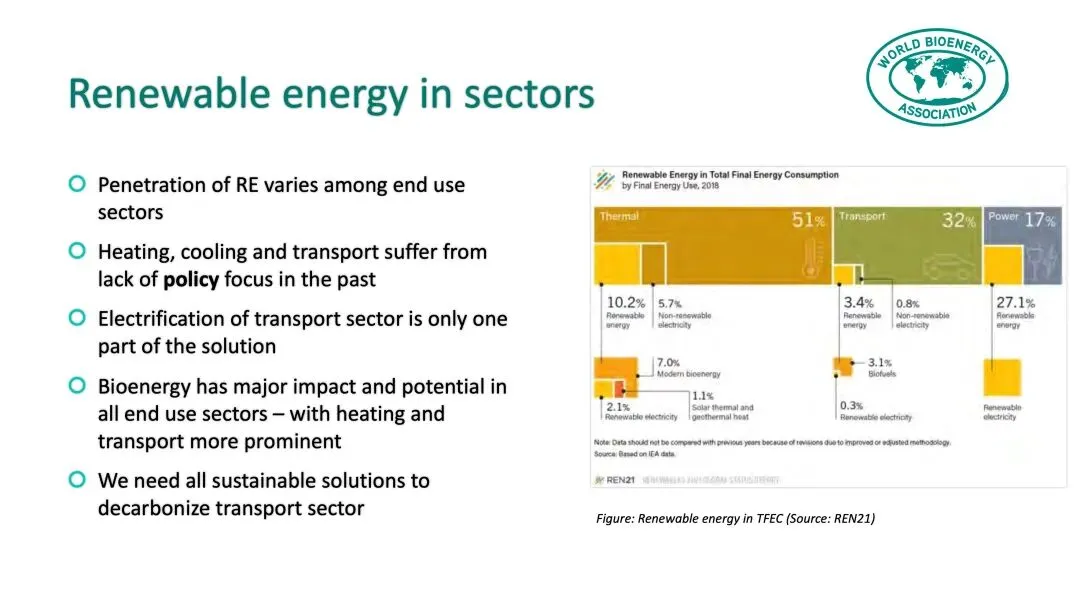

3. 可再生能源在不同终端部门的渗透差异

可再生能源在不同终端用能部门的渗透率差异很大。 供热/制冷与交通在过去缺乏政策关注。 交通电气化只是解决方案的一部分。 生物能源在所有终端部门都具有重大影响与潜力——其中供热与交通更为突出。 交通部门脱碳需要所有可持续解决方案协同发力(图:终端能源消费中的可再生能源占比,来源:REN21)。

小编解读:“电动化等于全部答案?”

交通是分层系统:

轻型车:电动化是主力; 重卡/长途/极端工况:补能、载重与能量密度约束更强; 航空与远洋航运:高能量密度燃料更难被电池替代,SAF、生物甲烷/生物甲醇等会长期存在需求。

所以“电气化只是其中一部分”这一句,背后是场景经济性 + 存量系统改造成本的现实。

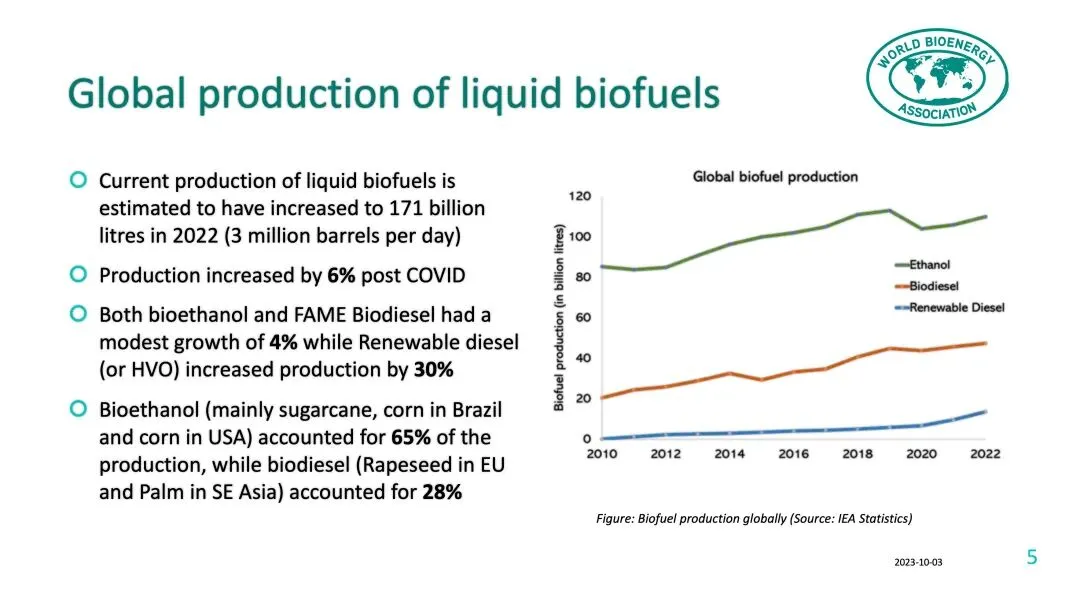

4. 全球液体生物燃料产量概览

当前液体生物燃料产量预计在2022年增至 1710亿升(约 300万桶/日)。 疫后(COVID之后)产量增长6%。 生物乙醇与FAME生物柴油温和增长 4%;而可再生柴油(或HVO)产量增长30%。 生物乙醇(主要来自巴西甘蔗、美国玉米以及巴西/美国玉米)占65%;生物柴油(欧盟以菜籽油为主、东南亚以棕榈油为主)占28%。 图:全球生物燃料产量(来源:IEA统计)。

小编解读:为什么HVO突然“跑得更快”?

HVO/可再生柴油放量快,常见原因有三条:

“即插即用(drop-in)”兼容性强:更容易进入现有柴油体系(发动机/储运/加注)。 政策更偏好高减排系数:UCO(废弃食用油)/动物脂等原料的碳强度往往更优。 商业化确定性更高:相较部分2G路线,近年HVO在投资端更容易形成“可融资叙事”。

但硬币另一面是:原料端的竞争会越来越激烈(后面还会提到)。

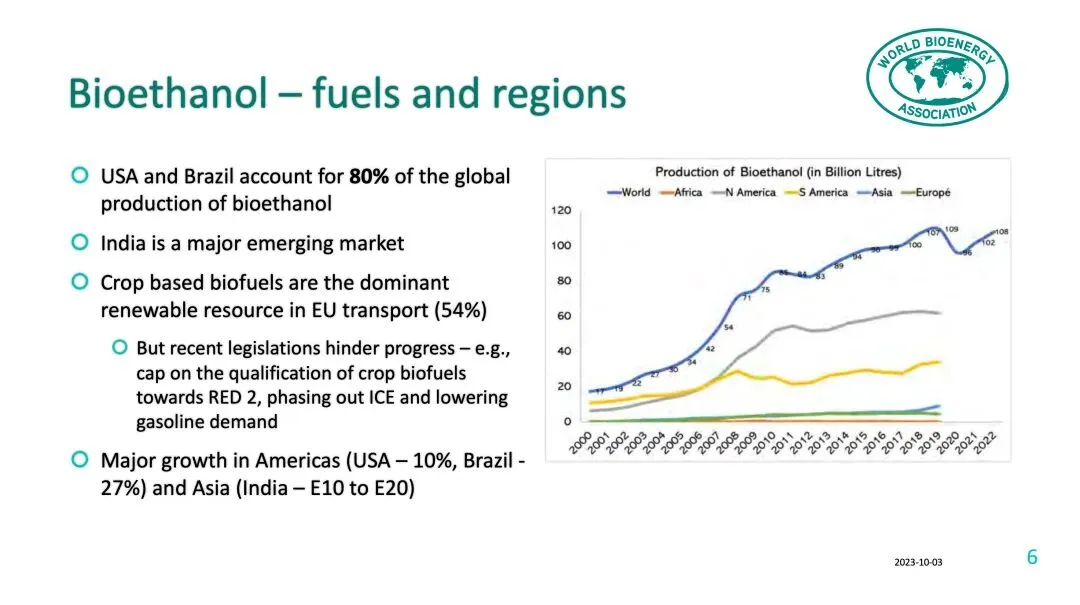

5. 生物乙醇:燃料与区域格局

美国与巴西占全球生物乙醇产量的80%。 印度是一个重要的新兴市场。 在欧盟交通领域,可再生资源中以作物为基础的生物燃料占主导(54%)。 但近期立法正在阻碍进展,例如:对作物基生物燃料计入RED II(欧盟可再生能源指令II)的资格设置上限、逐步淘汰内燃机并降低汽油需求。 美洲(美国 +10%、巴西 +27%)与亚洲(印度从E10走向E20)增长显著。

小编解读:欧盟“对作物基设上限”意味着什么?

这并不等于“欧盟不要乙醇”,更像是:

政策资源逐步向废弃物/残渣路线,2G路线倾斜; 同时汽油池需求可能结构性下降,影响乙醇掺混空间。

对企业来说:出海或对标欧盟时,要看目标燃料池(汽油/柴油/航空)和政策计分规则。

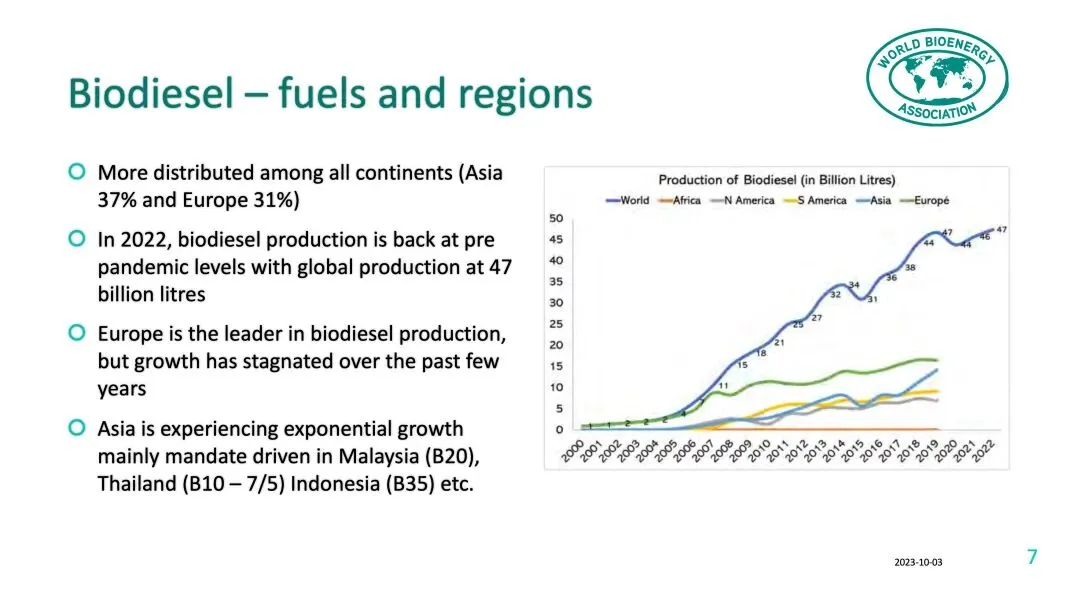

6. 生物柴油:燃料与区域格局

相比乙醇,生物柴油在全球各大洲分布更均衡(亚洲 37%,欧洲 31%)。 2022年生物柴油产量恢复到疫情前水平,全球约 470亿升。 欧洲是生物柴油生产的领导者,但过去几年增长停滞。 亚洲出现指数级增长,主要由掺混政策驱动:马来西亚(B20)、泰国(B10–7/5)、印尼(B35)等。

小编解读:亚洲掺混令会带来什么产业后果?

产能扩张更快,但原料端更容易被“政策硬拉动”推高成本; 越依赖特定油脂原料,越容易在国际贸易与可持续认证上遇到挑战。

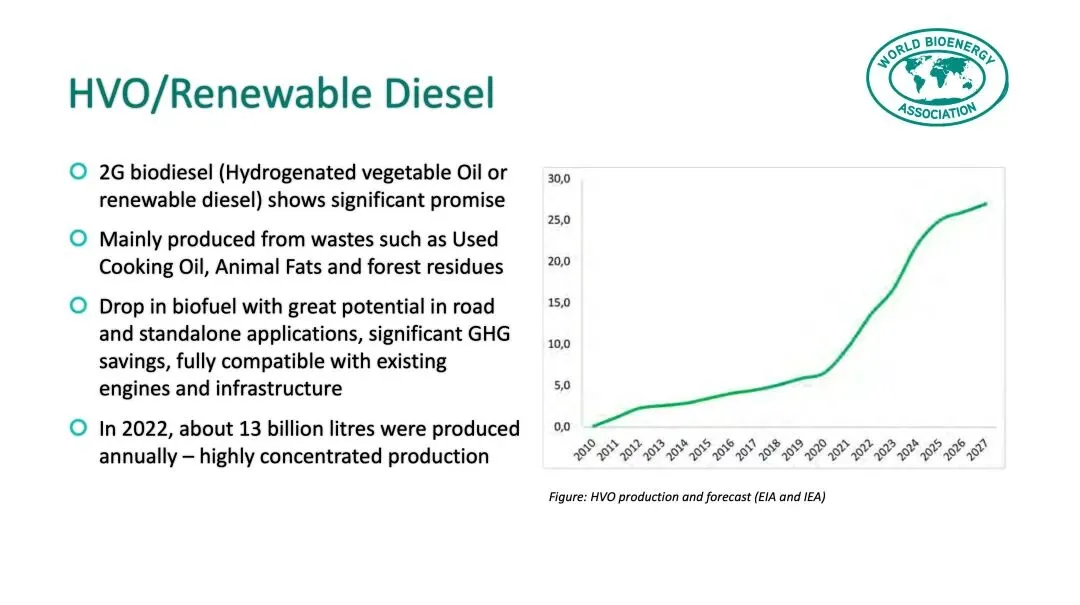

7. HVO / 可再生柴油

“第二代生物柴油”(加氢植物油HVO/可再生柴油)展现出巨大前景。 主要由废弃物生产:例如废弃食用油、动物脂肪与林业残余物。 作为可直接替代(drop-in)的生物燃料,在道路交通与独立应用场景潜力很大;温室气体减排显著,与现有发动机和基础设施完全兼容。 2022年年产约 130亿升——产量高度集中。 图:HVO产量及预测(EIA与IEA)。

小编解读:一句话抓住HVO的“甜点”和“硬伤”

甜点:兼容性强 → 容易快速放量。 硬伤:原料竞争 → UCO/动物脂/林残会越来越“紧”。

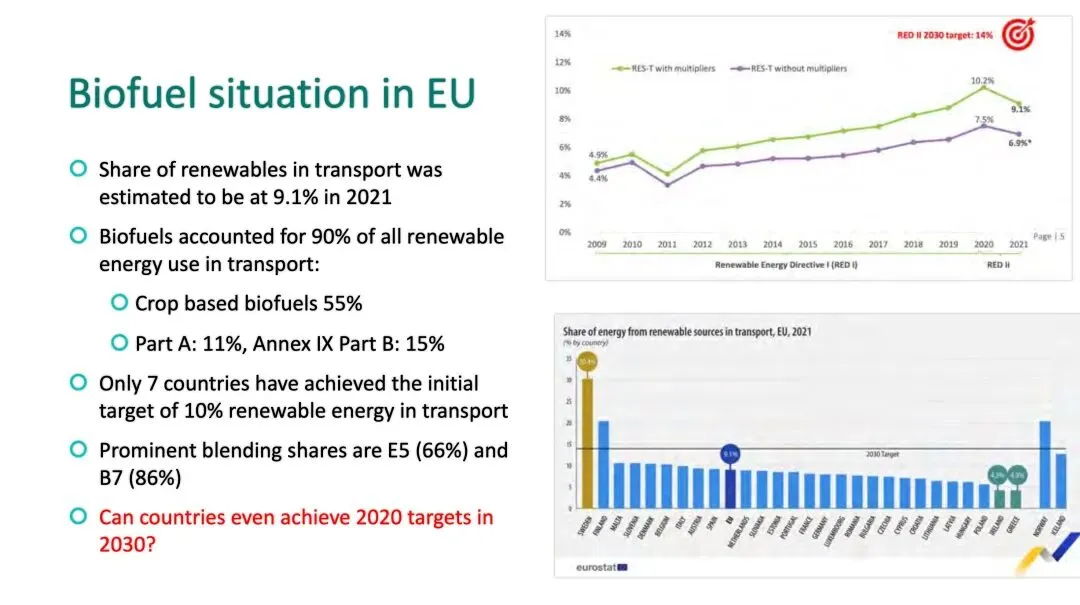

8. 欧盟交通燃料:生物燃料在可再生能源中的占比

2021年欧盟交通领域可再生能源占比估算为9.1%。 生物燃料占交通领域全部可再生能源使用的90%: 农作物基生物燃料:55% Part A:11%;Annex IX Part B:15% 仅有 7个国家实现了交通领域 10%可再生能源的初始目标。 主流掺混比例:E5(66%)与B7(86%)。 有意思的讨论:各国在2030年还能实现2020年设定的目标吗?

小编解读:目标不等于现实

即便政策强如欧盟:

交通可再生占比仍只有9.1%,且90%靠生物燃料扛着; E5/B7仍是主流,说明更高掺混并不容易(标准、车辆结构、基础设施、消费端接受度都是慢变量)。

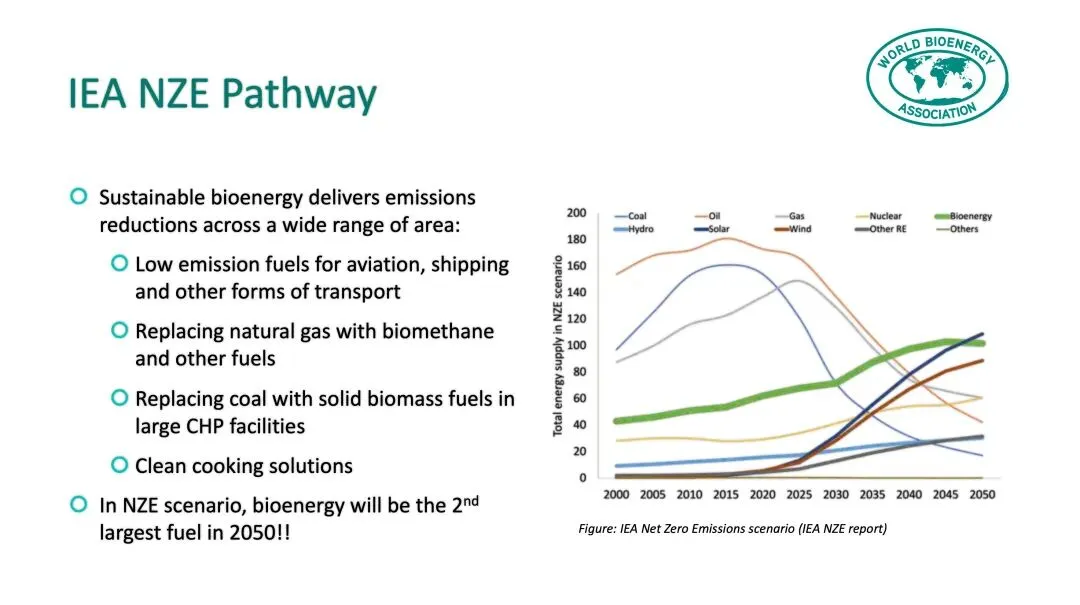

9. IEA净零路径:可持续生物能源的角色

可持续生物能源可在广泛领域带来减排: 航空、航运及其他交通方式的低排放燃料; 以生物甲烷等燃料替代天然气; 在大型热电联产(CHP)设施中以固体生物质燃料替代煤炭; 清洁烹饪解决方案。 在净零(NZE)情景中,到2050年生物能源将成为第二大燃料。 图:IEA净零排放情景(IEA NZE报告)。

小编解读:为什么交通讨论不能脱离“热与气”?

如果只用“交通燃料收益”解释项目,很容易低估系统价值。

真正能走向长期可持续的商业级项目,常常是多产品、多部门耦合:热、电、气、液体燃料与生物基化学品共同提升经济性与碳收益,只有工厂有闭环的工艺方案,才能有最低的运营成本。

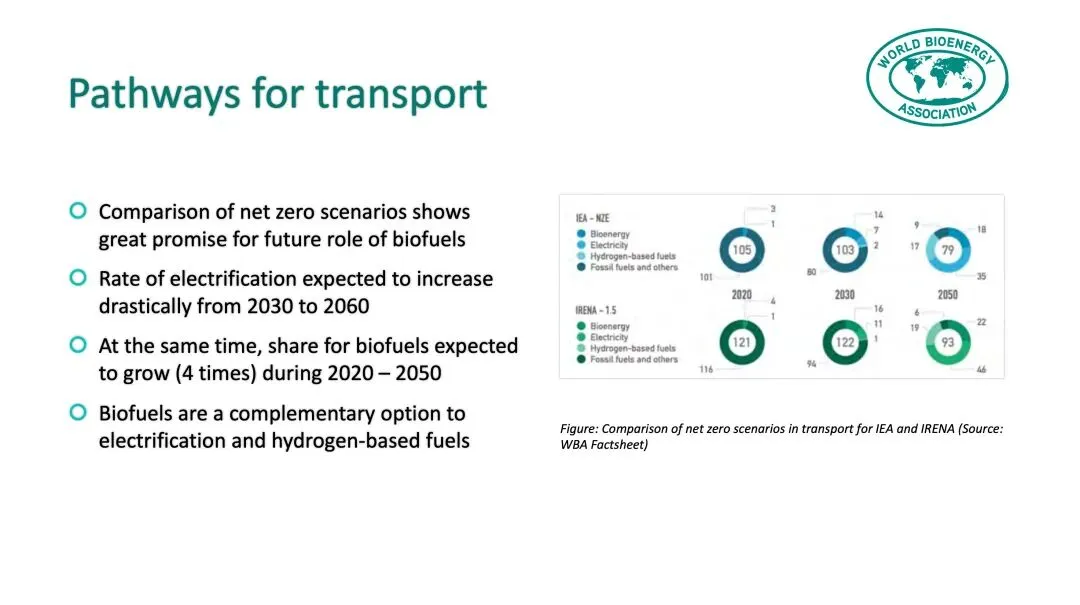

10. 交通部门净零:电气化、氢与生物燃料的互补

不同净零情景对比显示:生物燃料未来角色很有前景。 预计交通电气化速度将在2030–2060年显著加快。 同期生物燃料占比预计在2020–2050年增长(4倍)。 生物燃料是电气化与氢基燃料的互补选项。 图:IEA与IRENA交通净零情景对比(来源:WBA Factsheet)。

小编解读:“互补”是主题

电动化擅长“效率与短途”,氢擅长“部分重载与长续航”,生物燃料擅长“难电动化、难换装的存量系统”,尤其航空与航运。

11. 新兴经济体驱动长期增长

印度、巴西与印尼将在未来几年驱动生物燃料增长。 关键优势包括:原料可得性、产能利用不足、生产成本低、进口账单高(能源进口压力大)。 稳定且有雄心的掺混政策推动增长。 正在建立国际合作伙伴关系(例如“全球生物燃料联盟”)以进一步推动行业发展。

小编解读:为什么“进口账单高”很关键?

它说明生物燃料在这些国家不仅是减排工具,也是能源安全与贸易平衡工具。当目标不止一个(减排+安全+产业),政策持续性往往更强。

12. 印度生物燃料进展

2018年《国家生物燃料政策》(NBP 2018)设定:到2030年实现 20%掺混目标。 今年早些时候已实现E10(40亿升)——并提高要求:到2025年实现E20。 允许以甘蔗与粮食作物为原料。 第二代(2G)乙醇正在上线——新的商业化工厂将很快投运;近期已有新项目落成/启用。 正在探索向邻国出口乙醇的选项。 图:2G乙醇与沼气设施(来源:Praj)。

小编解读:2G的关键不是“建成”,而是“可复制”

从工程落地看,2G能否从示范走向规模复制,往往取决于:

连续稳定运行与装置可用率; 原料季节波动下的稳定吃料能力; 酶耗/化学品耗/能耗水耗的系统优化; 污水与能量闭环的可靠性。

先进燃料的竞争,本质是工程化 + 供应链的竞争。

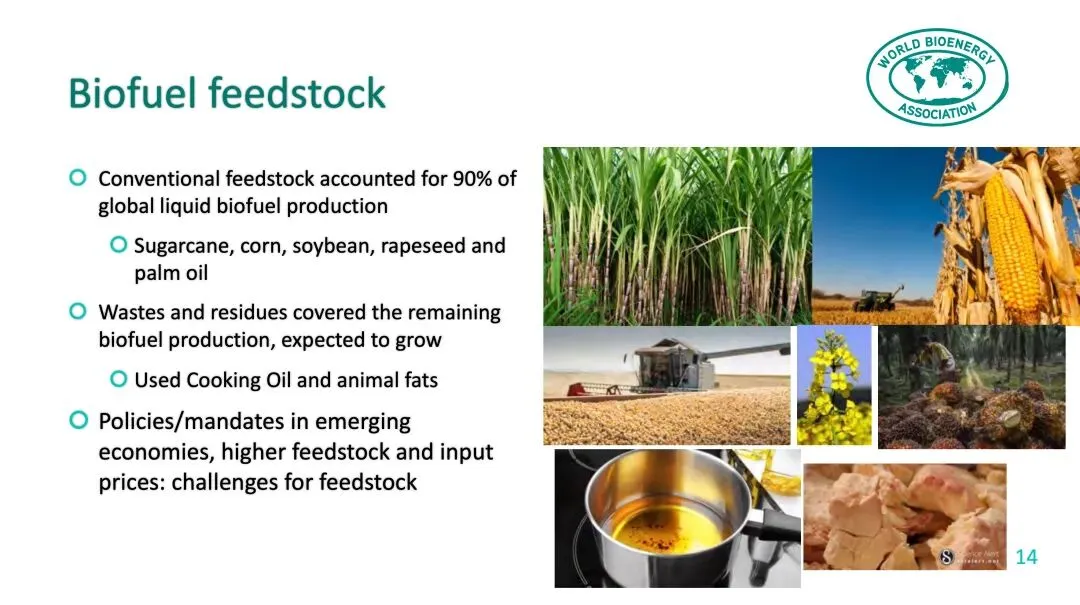

13. 生物燃料原料:90%仍是传统作物

传统原料占全球液体生物燃料产量的 90%。 主要包括:甘蔗、玉米、大豆、菜籽与棕榈油。 废弃物与残渣覆盖其余部分,预计将增长: 废弃食用油与动物脂。 新兴经济体的政策/掺混要求,以及更高的原料与投入品价格:构成原料端挑战。

小编解读:这一页是“最大现实约束”

很多人期待先进路线“一夜替代”,但数据告诉我们:

90%仍来自传统作物体系。

这并不丢人,反而说明:

传统路线仍在为全球减排“扛大梁”; 先进路线要扩张,必须回答“原料从哪里来、成本如何稳住、可持续如何证明”。

14. 如何强化原料供给?

用更少资源产出更多——提高单产、优化供应链与残渣收集。 在边际或退化土地上增加作物生产。 改进获取与加工新型原料的技术。 通过减少运输、化肥等环节的化石燃料使用来降低生命周期(LCA)排放。 投资沟通传播,消除误解(例如“粮食与燃料之争”)。

并提到:争夺新原料的竞赛——Eni、ExxonMobil、Chevron、BP等。

小编解读:

供链能力(收储运、预处理、含水率/杂质控制)决定装置能不能稳定吃料; 新原料适配决定成本曲线能否下移; LCA优化决定政策系数与融资成本; 社会沟通决定项目能否跨过舆论与合规门槛。

先进燃料不是实验室问题,而是“田间地头到加油站/机场”的系统问题。

15. 结论与建议

液体生物燃料对交通能源结构脱碳、以及实现多个可持续发展目标(SDGs)至关重要。 必须组合使用所有技术与燃料,包括1G、2G、先进/传统等。 由于政策与额外支持,欧洲正从传统/1G原料转向废弃物基原料;而美洲与亚洲的新兴经济体将加快利用传统生物质原料的步伐。 面向当前用途(如道路交通)以及未来用途(SAF、航运、炼化等)的先进原料争夺,将挑战现有供应链。 对新型原料的研究、提高单产、以及评估原料潜力的伙伴关系,将是行业关键。

写在最后:

别把先进燃料当成“单一路线押注”

“1G + 2G + 先进/传统”的组合并不是妥协,而是现实最优解:不同燃料池、不同区域、不同原料禀赋,决定了不存在唯一赢家。原料会越来越贵,也会越来越“敏感”

当HVO、SAF、航运燃料都盯上同一批可持续原料时,“拿到原料”与“证明原料”同样重要。未来供应链竞争的核心,可能不是工艺参数,而是原料网络与认证能力。把工程化指标写进商业计划书

市场在增长,但增长不会自动等于利润。供应链、装置可用率、能耗水耗、LCA、认证与合规,这些“慢变量”才是真正决定你能不能跑得长、跑得稳。

《Global development of advanced biofuels sector – data, net zero and markets》(WBA,ABC23演讲稿)