点击蓝字 关注我们

中国光伏行业正处在一个 “技术驱动降本” 的新时代。

市场竞争格局日益清晰,一体化、技术领先的头部企业优势持续扩大。“过去拼硅料,现在拼银浆;未来拼谁先不用银。”

白银成为最大成本项,既是危机,也是倒逼中国光伏从“规模制造”向“材料创新”跃迁的催化剂。

这场“去银化”战争,将决定谁能在下一轮周期中真正胜出。

一、 市场竞争格局:从“群雄逐鹿”到“强者恒强”

当前中国光伏制造业在各个环节都呈现出高集中度的特点,头部企业凭借技术、规模和成本优势,市场份额持续提升。

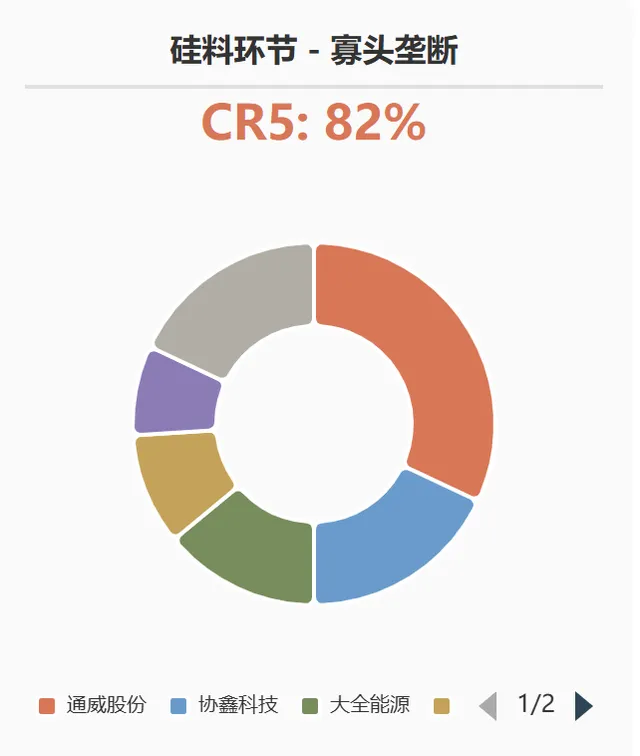

1. 硅料环节(高壁垒,高集中度)

格局:经历过2020-2022年的紧缺周期后,技术资金壁垒极高,已形成通威股份、协鑫科技、大全能源、新特能源等少数巨头主导的格局。CR5(前五大企业集中度)超过 80%。

特点:周期性明显,扩产周期长,其价格波动直接影响下游全产业链的利润分配。

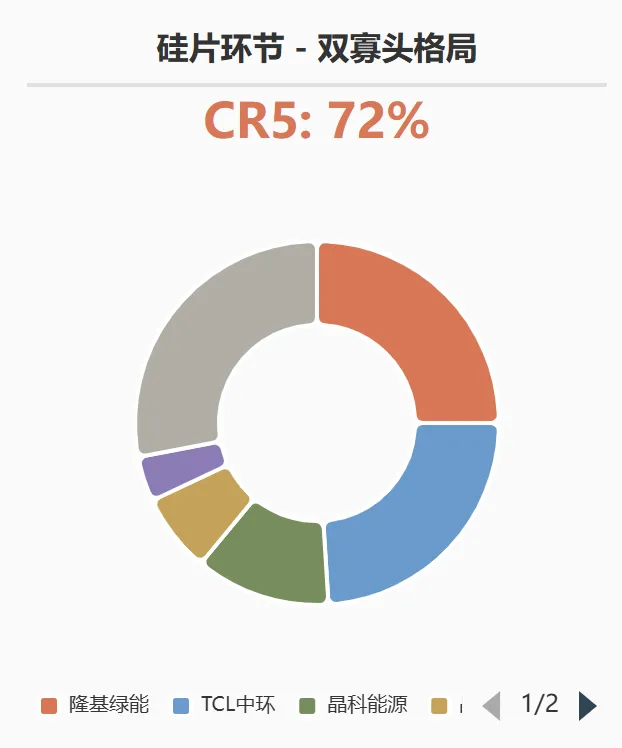

2. 硅片环节(双寡头垄断)

格局:TCL中环 和 隆基绿能 形成的“双寡头”格局稳固,两者合计占据全球超过 50% 的市场份额。

技术趋势:大尺寸化(182mm、210mm)和薄片化是绝对主流,N型硅片(如N型TOPCon专用硅片)需求快速增长。

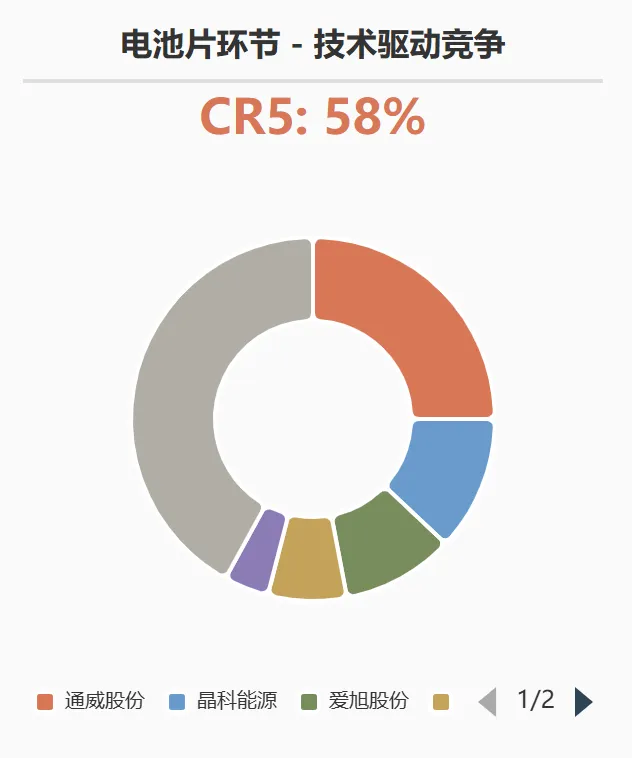

3. 电池片环节(技术驱动,快速迭代)

格局:竞争激烈,集中度低于硅料和硅片。通威股份是全球最大电池片供应商,其他重要玩家包括爱旭股份、润阳股份等。

特点:是技术迭代最关键的环节,企业盈利能力高度依赖于能否跟上最新技术路线。

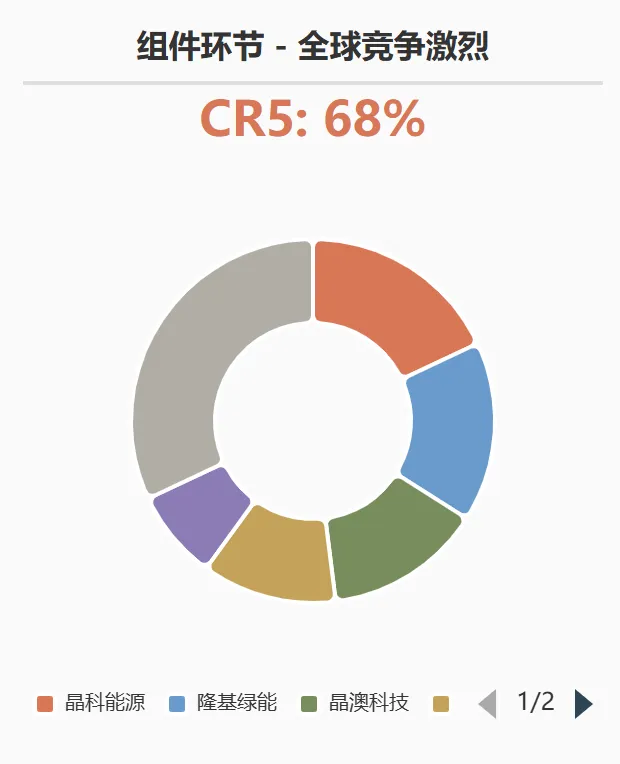

4. 组件环节(品牌与渠道为王)

格局:一体化布局成为主流。隆基绿能、天合光能、晶科能源、晶澳科技 构成全球组件出货量的第一梯队,CR5超过 60%。

特点:直接面向终端电站客户,品牌、渠道、全球化运营能力和一体化成本控制至关重要。

二、 技术路线:P型向N型的世代更迭,百花齐放

技术路线是当前决定企业命运的核心,正处在关键的转型期。

1. 当前主流:PERC技术(P型)

现状:目前存量产能和出货仍以P型PERC为主,但其效率已接近24.5% 的理论极限,是即将被替代的“旧技术”。

2. 现阶段扩产主力:N型TOPCon

优势:效率潜力高(量产效率已达25%以上),且可与现有PERC产线较好兼容,投资成本相对较低,是当前扩产的绝对主力。

市场前景:2025年底N型电池市占率逼近90%。

3. 差异化高端路线:HJT

优势:具有更高的效率潜力(>25.5%)、更高的双面率、更低的温度系数和更简化的工艺步骤。但设备投资和材料成本(特别是低温银浆)目前较高。

突破关键:降本技术(如银包铜、电镀铜 等“去银化”技术)的成熟和国产化设备降本。

4. 前沿探索:BC(背接触)电池

代表:隆基绿能 主推的HPBC技术,爱旭股份 的ABC技术。

优势:正面无栅线,外观美观、效率高,特别适合分布式光伏市场。但技术难度大、成本高。

核心特点:BC技术是一个平台型技术,可以与TOPCon、HJT等技术结合形成TBC、HBC等更高端的电池,是未来的重要方向之一。

5. 未来之星:钙钛矿/叠层电池

潜力:理论效率极限远超晶硅电池,被视为下一代颠覆性技术。目前仍处于研发和中小试阶段,解决长期稳定性和大面积制备 问题是商业化关键。

三、 成本结构分析与“去银化”核心解读

成本是光伏行业永恒的竞争焦点,而“去银化”正是当前降本的核心战役。

1. 光伏组件成本结构概览(以典型N型电池为例)

白银已正式超越硅料/硅片,成为光伏组件成本结构中的第一大单项成本。

白银(以银浆形式)已正式超越硅料/硅片,成为光伏组件成本结构中的第一大单项成本。这一转变标志着光伏行业底层逻辑的重大重构——从“拥硅为王”进入“得银者生”的新阶段。

2. 重点聚焦:“去银化”的必要性与技术路径

为什么必须“去银化”?

银浆是除硅料外最昂贵的材料成本:白银是贵金属,价格高昂且波动大。2025年初至2026年1月23日:累计涨幅超过230%–250%,价格从不足30美元飙升至100美元/盎司。

N型技术对银浆需求更高:TOPCon电池的银浆耗量比PERC高约 30-50%,HJT电池更是PERC的 2-3倍。若不解决银浆问题,N型技术的成本优势将大打折扣。

TOPCon、HJT等N型技术需更高银耗:

PERC电池:银耗 ≈ 90–100 mg/片

TOPCon:银耗 ≈ 120–140 mg/片

HJT:银耗 ≈ 150–180 mg/片(双面印刷)

2025年底N型电池市占率逼近90%,推高全行业平均银耗。

2025Q4,多数一体化厂商单瓦亏损0.05–0.1元; 银浆成本每上涨10%,组件毛利下降2–3个百分点。 2025年12月,隆基、晶科等头部企业启动大规模控产; 中小电池厂因现金流断裂,开工率降至30%以下。

产业可持续发展的瓶颈:光伏装机量持续爆发式增长,若完全依赖银浆,未来必然面临白银供给短缺的问题。

主要的“去银化”技术路径:

3. “去银化”的行业影响

重塑竞争格局:在“去银化”技术上领先的企业(如爱旭股份 在电镀铜上的突破),将建立起巨大的非硅成本优势,有望实现弯道超车。

加速N型技术普及:一旦HJT、BC等高效技术的“去银化”方案成熟,其成本将快速下降,加速对PERC的替代。

推动设备与材料创新:“去银化”背后是精密图形化、电镀、新材料等技术的进步,将带动整个产业链升级。

总结

2025年光伏全行业亏损总额预计突破1000亿元。

仅头部10家企业,2025年合计预亏超420亿元;

2025年光伏全行业亏损总额预计突破1000亿元。仅头部10家企业,2025年合计预亏超420亿元;

“过去拼硅料,现在拼银浆;未来拼谁先不用银。”白银成为最大成本项,既是危机,也是倒逼中国光伏从“规模制造”向“材料创新”跃迁的催化剂。

这场“去银化”战争,将决定谁能在下一轮周期中真正胜出。

技术路线上,N型TOPCon 是当前确定性最高的主流方向,而 HJT和BC 则代表未来的高端差异化竞争。所有这些技术路线的演进,都共同指向一个核心降本攻坚战——“去银化”。

银包铜 是当下的现实解决方案,而 电镀铜 则是公认的终极目标。谁能在保证产品性能和可靠性的前提下,率先突破并规模化应用低银/无银技术,谁就能在下一阶段的行业竞争中占据绝对主动,引领光伏发电成本迈向新低点。

数据综合自:华尔街见闻《从拥硅为王到去银为王》、国金证券研报、CPIA《2025中国光伏产业发展报告》、Infolink、EnergyTrend(截至2026年1月)

1. 硅料(上游原材料)

硅料是光伏产业链最上游的原材料,技术壁垒高,扩产周期长,龙头企业具备成本优势。

- 通威股份(600438)

:全球硅料+电池片双龙头,硅料市占率超30%,同时布局组件业务,一体化程度高。 - 大全能源(688303)

:专注高纯多晶硅研发生产,技术领先(N型硅料占比高),产能规模国内前三。 - 协鑫科技(03800.HK)

:港股硅料龙头,颗粒硅技术颠覆传统棒状硅,成本优势显著(需通过港股通交易)。

2. 硅片(中游加工)

硅片将硅料拉晶/铸锭后切片,尺寸大型化(如182/210mm)是趋势。

- 隆基绿能(601012)

:全球硅片+组件双龙头,硅片市占率超40%,HPBC电池技术领先,一体化布局完善。 - TCL中环(002129)

:大尺寸硅片(G12)领导者,210mm硅片市占率超80%,与隆基形成双寡头格局。 - 京运通(601908)

:硅片新势力,聚焦大尺寸(182/210mm),产能快速扩张。

3. 电池片(光电转换核心)

电池片技术迭代快(PERC→TOPCon→HJT→XBC),高效电池是降本关键。

- 爱旭股份(600732)

:PERC电池全球龙头,ABC(全背接触)电池技术突破,效率超26%。 - 钧达股份(002865)

:转型光伏电池片,TOPCon/HJT双路线布局,产能规模快速提升。 - 晶科能源(688223)

:全球组件龙头,N型TOPCon电池量产效率领先(25%+),一体化优势显著。

4. 组件(终端产品)

组件直接面向电站客户,品牌与渠道是关键,头部企业加速全球化布局。

- 天合光能(688599)

:全球组件第三(市占率约15%),210mm组件技术引领者,分布式市场优势突出。 - 晶澳科技(002459)

:组件龙头,垂直一体化布局(硅片-电池-组件),海外收入占比超60%。 - 东方日升(300118)

:组件+储能双轮驱动,异质结(HJT)电池技术储备深厚。

5. 逆变器(电力转换设备)

逆变器将直流电转换为交流电,分为集中式(电站)、组串式(分布式)、微型(户用),国产替代空间大。

- 阳光电源(300274)

:全球逆变器龙头(市占率超30%),覆盖光伏+储能+风电,技术全面。 - 锦浪科技(300763)

:组串式逆变器领军者,户用及工商业市场优势显著,海外市场占比高。 - 固德威(688390)

:微型逆变器龙头,户用储能系统(光储一体)布局领先。

6. 辅材(胶膜/玻璃等)

- 福斯特(603806)

:全球光伏胶膜龙头(市占率超50%),EVA/POE胶膜技术成熟,绑定主流组件厂。 - 海优新材(688680)

:胶膜第二梯队,POE胶膜占比提升,受益于N型组件需求增长。 - 福莱特(601865)

:光伏玻璃双龙头之一(另一家为信义光能01668.HK),大尺寸薄玻璃技术领先。

7. 电站运营(下游应用)

- 太阳能(000591)

:央企背景(中节能旗下),光伏电站装机量国内前三,现金流稳定。 - 晶科科技(601778)

:民营电站运营商龙头,聚焦分布式光伏,轻资产模式转型中。

二、光伏行业主题基金(主动+被动)

通过基金可分散个股风险,覆盖全产业链或聚焦细分领域,适合普通投资者。

1. 指数型基金(被动跟踪光伏指数)

- 华泰柏瑞中证光伏产业ETF(515790)

:规模最大(超200亿)、流动性最好的光伏ETF,跟踪中证光伏产业指数(覆盖硅料、硅片、电池、组件、逆变器等全产业链)。 - 国泰中证光伏产业ETF(159864)

:跟踪同一指数,规模较小但费率较低(管理费0.5%)。 - 天弘中证光伏产业A/C(011102/011103)

:场外指数基金,适合定投,跟踪中证光伏产业指数,C类无申购费(持有≥7天免赎回费)。

中证光伏产业指数前十大权重股(2024年6月):隆基绿能、TCL中环、阳光电源、通威股份、天合光能、晶澳科技、晶科能源、特变电工、福斯特、锦浪科技。

2. 主动管理型基金(精选光伏标的)

- 广发高端制造股票A(004997)

:基金经理郑澄然擅长新能源赛道,持仓以光伏、锂电为主,历史业绩突出(近3年收益超100%)。 - 农银汇理新能源主题灵活配置混合(002190)

:聚焦新能源(光伏+风电+锂电),基金经理赵诣曾因重仓新能源获年度冠军。 - 汇丰晋信低碳先锋股票A(540008)

:侧重低碳经济,光伏是核心配置方向之一,长期收益稳健。

风险提示

- 行业政策风险

:光伏依赖补贴退坡后的平价上网进程,海外贸易壁垒(如美国UFLPA、欧盟碳关税)可能影响出口。 - 技术迭代风险

:HJT、钙钛矿等新技术可能颠覆现有PERC/TOPCon路线,落后产能面临淘汰。 - 产能过剩风险

:硅料、硅片等环节扩产激进,可能导致阶段性供需失衡、价格下跌。 - 汇率波动

:光伏企业海外收入占比高(如组件厂超50%),人民币汇率波动影响利润。