朋友们,大家周末愉快!

强烈声明:

本文仅为我个人的学习财报实践记录!

我【不进行】任何形式的股票或基金的买卖推荐或指导!

文中提及的任何个股或基金,都有腰斩的风险。

文中任何操作或看法,均可能充满我个人的偏见和错误。

请坚持独立思考,任何人都万万不可依赖我的判断或行为作出买卖决策。

而且浮光掠影了解的公司、行业,99%都是我不懂的!绝对不是谦虚!!

以上,切记切记!

阅读财报的理念

阅读财报的原则

横向对比:对比3-5家最接近的同行 - 纵向对比:对比自家最近3-5年的历史数据

公司简介

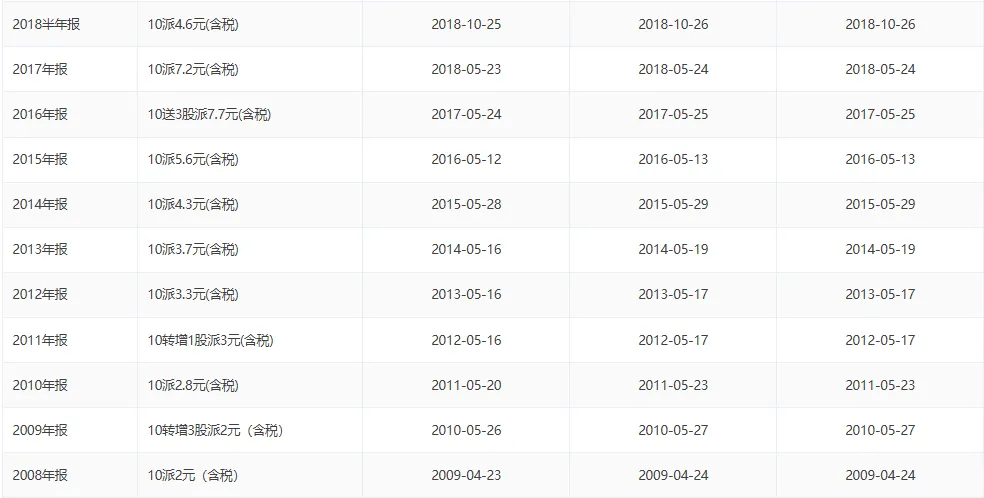

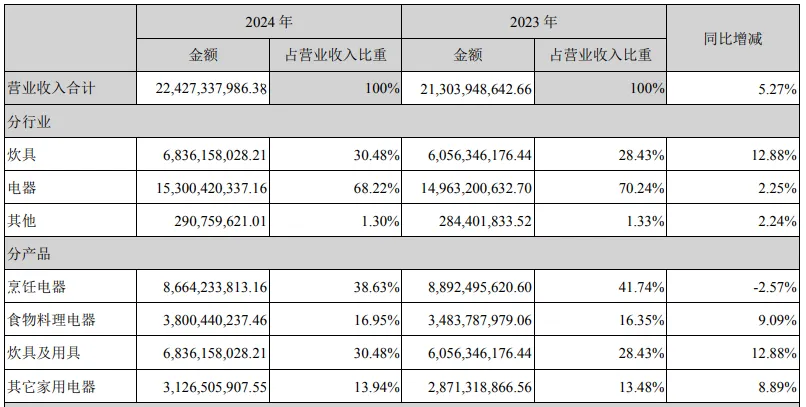

公司成立于1998年7月17日,总部位于浙江省玉环市,2004年8月17日于深交所主板上市,发行价12.21元/股,上市融资金额将近4亿,历年分红如下图1-3。公司所属行业为电气机械和器材制造业,主要业务就是设计、生产、销售各种压力锅、铝制品炊具及小家电等,主要产品为压力锅、奶锅、汤锅、炒锅、蒸锅、真空保鲜锅、电水壶、电磁炉、电火锅、电饭煲、榨汁机等。根据2024年财报显示,烹饪电器为第一大收入来源,占比38.63%,也不算特别突出炊具及用具也就是都是厨房相关产品,两部分加起来占比79%,如下图4。公司的部分产品展示如下5。调研了一下家里的电器,有媳妇陪嫁带过来的电饭锅已经用了8年、大前年买的电火锅和保温壶,质量确实挺不错的。

会计师事务所意见

财报浅印象

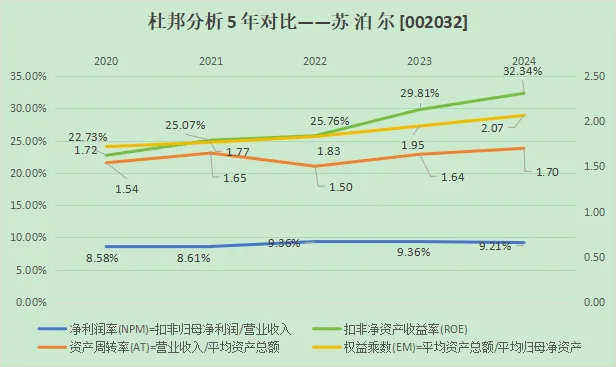

1. 扣非加权ROE:(扣非归母净利润/平均归母净资产)最重要的一个财务指标,杜邦分析法的核心内容,也是巴菲特老爷子非常看重的一个指标。巴菲特曾经说过,如果只能通过一个指标选股,他会选择净资产收益率。按照唐朝老师的说法,看到高ROE,要去思考这家公司有什么资产没有记录在账面上;看到低ROE,要去思考这家公司的什么资产已经损毁或减值,却还没有从账面上抹去。

稳步上升的趋势很明显,这个水平的扣非ROE算是很不错的了,值得“优秀”二字!

2. 营业收入:累积身家的起点。横向对比的事情就交给各位朋友了,也正好锻炼自己看财报的能力。

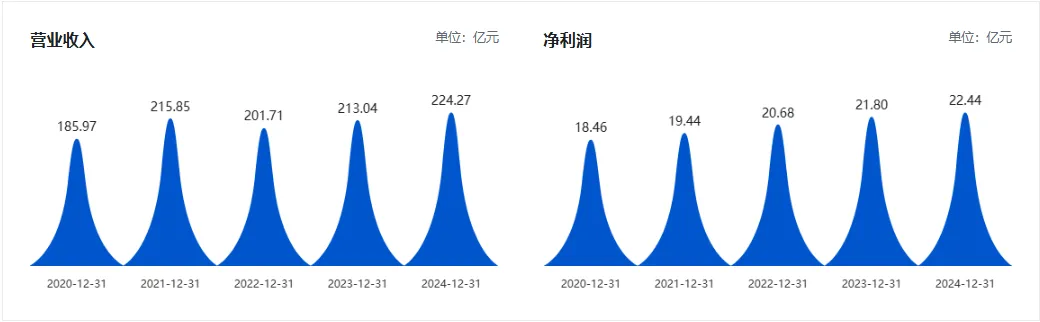

营业收入虽有小幅起伏,但总体向上,归母净利润逐年稳步小幅增长。

现金收入比例都能稳定在100%以上,很不错,每一份收入都有实打实的现金保障。

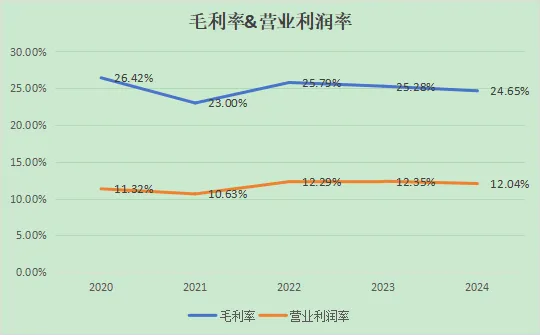

3. 毛利率:毛利率是毛利与销售收入(或营业收入)的百分比,反映了企业产品或服务的盈利能力,体现产品的竞争力。横向对比的事情就交给各位朋友了,也正好锻炼自己看财报的能力。按照唐朝老师的说法,利润表里最重要的一个指标就是营业利润,营业利润是一家企业的核心利润。持续增加的营业利润是企业蒸蒸日上的表现,持续提高的营业利润率(营业利润÷营业总收入)是企业竞争力不断提高的表现。也声明一下,我这里的营业利润率是按照保守的计算方法计算出来的,营业利润是由营业总收入减去营业总成本得出一个不含“公允价值变动收益、投资收益和汇兑收益”的“营业利润”,然后再除以营业收入得到的比例。

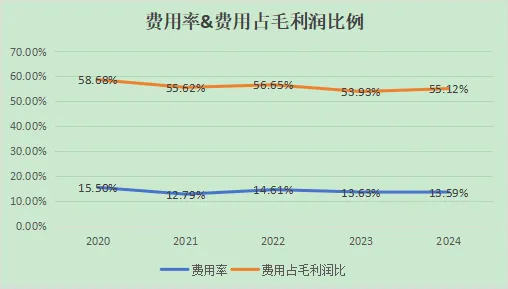

单看这个毛利率水平不算高,毕竟平均毛利率水平还在30%左右,但是相对于制造行业来说,这个毛利率水平算不错的了。

结合两张图来看,在毛利率整体小幅下滑的情况下营业利润率还能保持小幅提升,费用的控制首当其冲。

4. 净利润:含金量如何以及是否有水分(多少是非经常性损益)

第一张图显示:净利润现金含量除了2023年的“异常”外基本都能保持在100%以上,但是作为谨慎的投资者,出于对自己宝贵本金负责任的态度,好消息不怕晚,但是坏消息必须不能晚,也就是说遇到“异常”内容一定要深度挖掘出具体原因,直到自己信服为止。

第二张图显示:公司非经常性损益占比将近9%,主业不够聚焦,需要我们详细看看非经常损益都来自哪里?可持续性如何?未来发展如何?等等。这些都是一个谨慎的投资者能做、该做、也可以做到的事情。

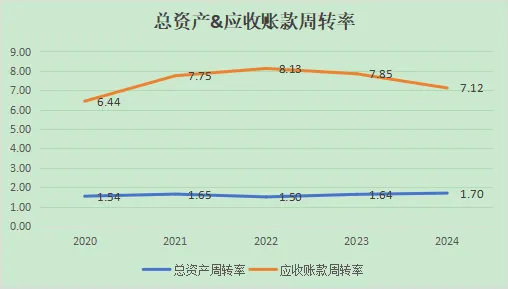

5. 总资产周转率:营业收入÷总资产(ToC的公司可以重点考查存货周转率,ToB的公司可以重点考查应收账款周转率)。横向对比的事情就交给各位朋友了,也正好锻炼自己看财报的能力。

应收账款周转率先升后降,具体原因还需要财报当中具体挖掘出可信的原因,不过请注意,我是严格把带有“应收”二字的科目全部算进来计算的应收账款周转率。

总资产周转率在小幅波动的情况下小幅增长。

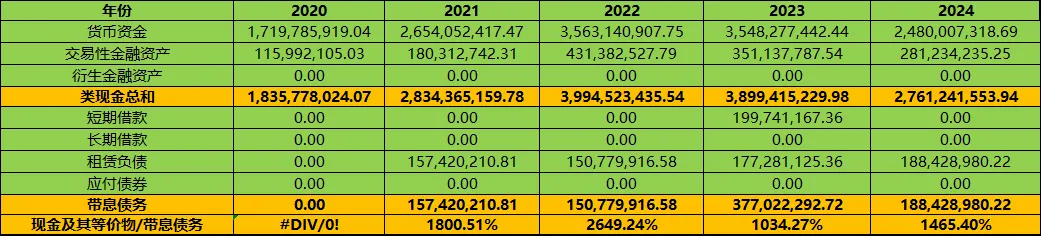

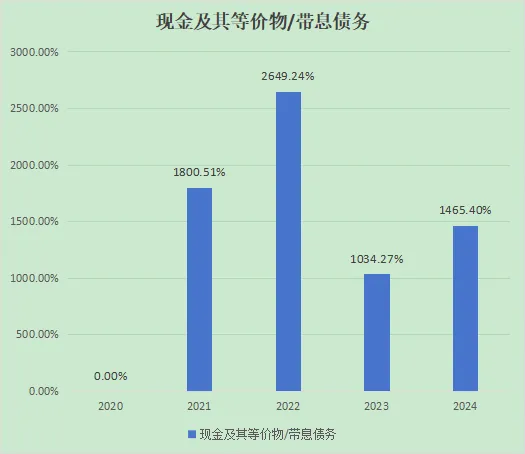

6. “现金及其等价物÷带息债务”:万一债主一起上门收回借款,公司能不能还得上,看企业的安全性,虽说一般都不会出现此种情况,就像银行一般都不会出现挤兑一样。但巴芒二老的理念之一就是,如果一件事情最坏的结果我接受不了,那么我就不会去做这件事,因为再多的涨幅,都经受不住一次归零。

基本没有有息负债,我喜欢的加分项之一,可能也是在听过看过段永平先生的相关访谈、书籍内容后才有的。借债确实可以助力企业在一定阶段快速发展,但是不借债却可以稳步发展的更长久,而且动作也不需要在外部压力的情况下变形。当然,也不能笼统的理解,毕竟有些行业先发优势很重要,比如互联网行业~

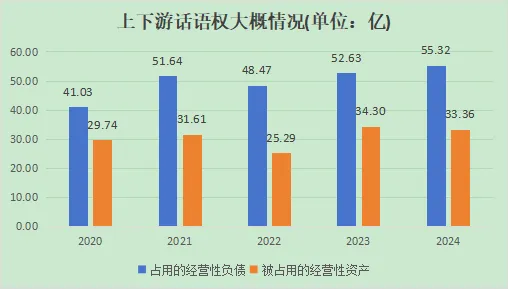

7.上下游话语权:

2024年归母净利润新高点将近23亿的情况下还可以每年占用上下游将近20亿左右的无息负债资产,很强势的产业链地位。

8. 做决定:这里记录下目前市场先生的报价,留待后期验证:截至昨日收盘价44.22元/股,滚动市盈率(TTM)16.27,总市值354.4亿。

按照上文提到的简单估值法,按照网上查到的机构预测的三年后平均归母净利润25亿,那么三年后的合理估值就是:25*80%*25=500亿,拦腰一刀就是现在能买入的位置,所以250亿以下可以关注!

但是,这完全不代表我建议你在这个位置买入,毕竟能为你的钱负责任的人只有你,切记!切记!!

ROE的分数:最好常年都在15%以上,再不济不能常年低于10%。

常年都能保持在15%以上,而且近五年还是逐年递增的状态。优秀!

ROE的质量:是靠盈利能力、周转能力、财务杠杆中的哪一项赚钱?

扣非ROE的逐年递增趋势来自于另外三项因素的各自递增大趋势,也就是说,公司的发展是全方面的,不仅是NPM的小幅递增,而且EM和AT也都有不同程度的小幅稳步递增。

ROE的稳定性:最近五年都这么优秀吗?还是跟心电图一样无法捉摸?

最近五年都是这么优秀的均保持在20%以上而且还在逐年递增。