解码高净值人群-投资需求与趋势白皮书

万通保险扎根香港50周年里程碑时刻,携手最懂中国富豪、记录中国财富变迁的胡润百富,联合发布了《中国高净值人群金融投资需求与趋势白皮书》。对中国206.6万户高净值家庭的深度解码

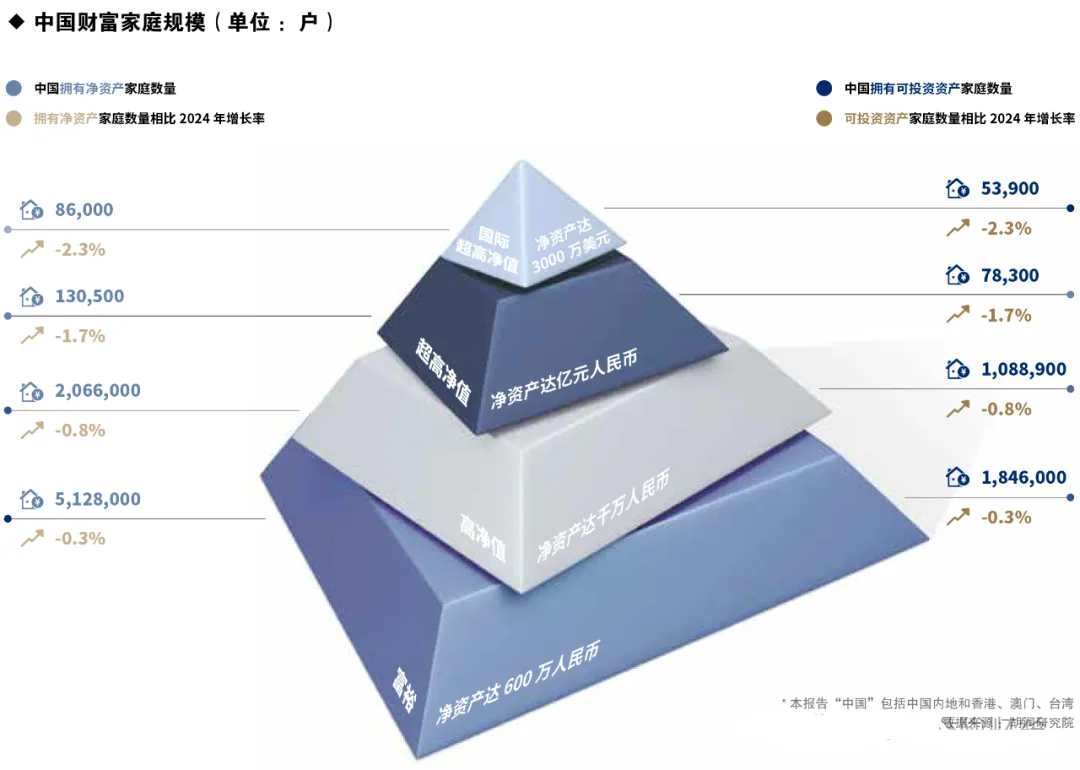

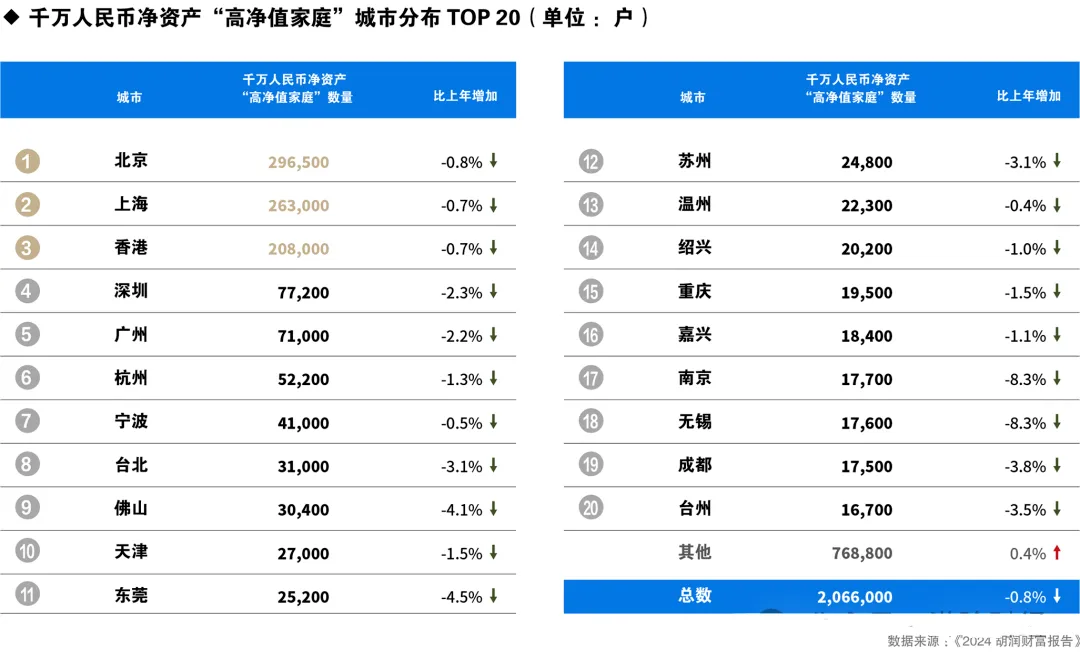

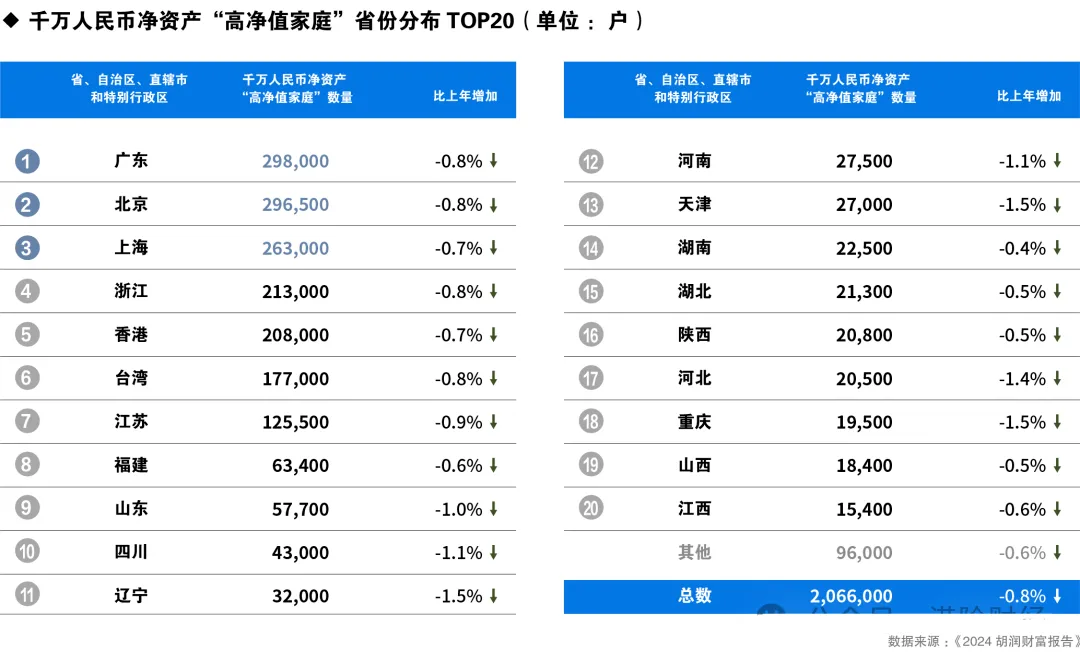

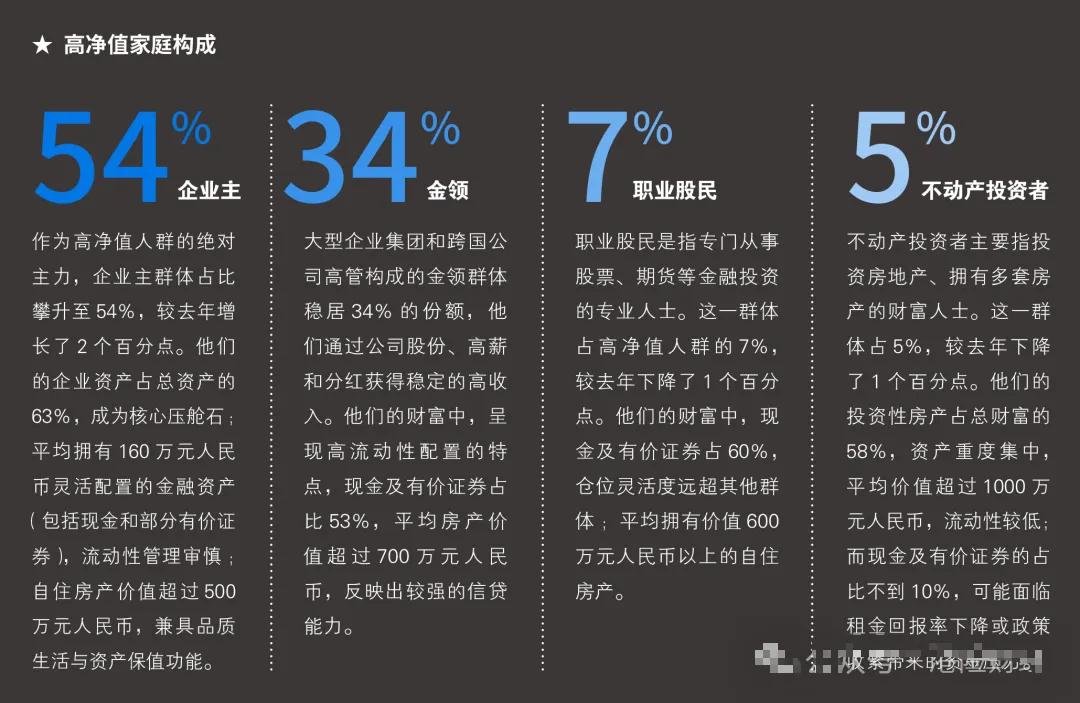

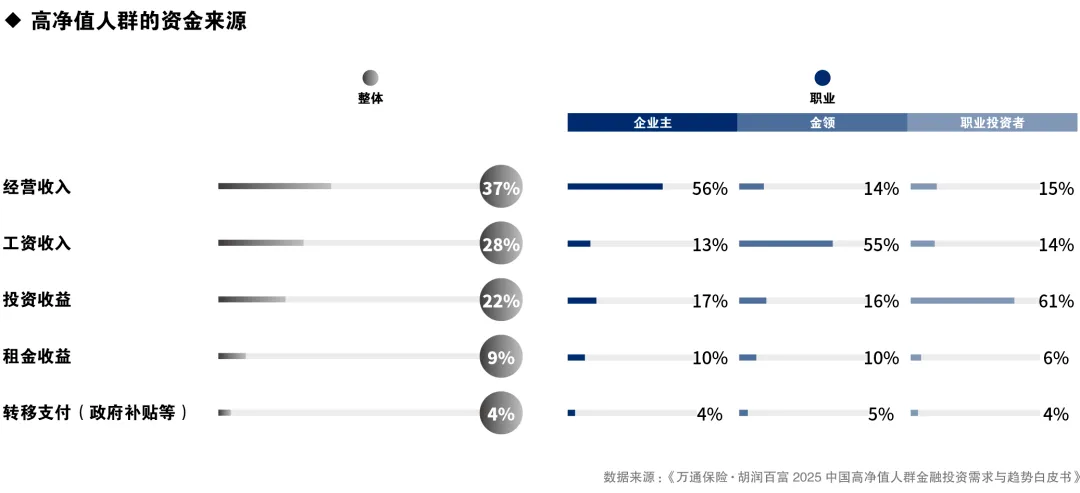

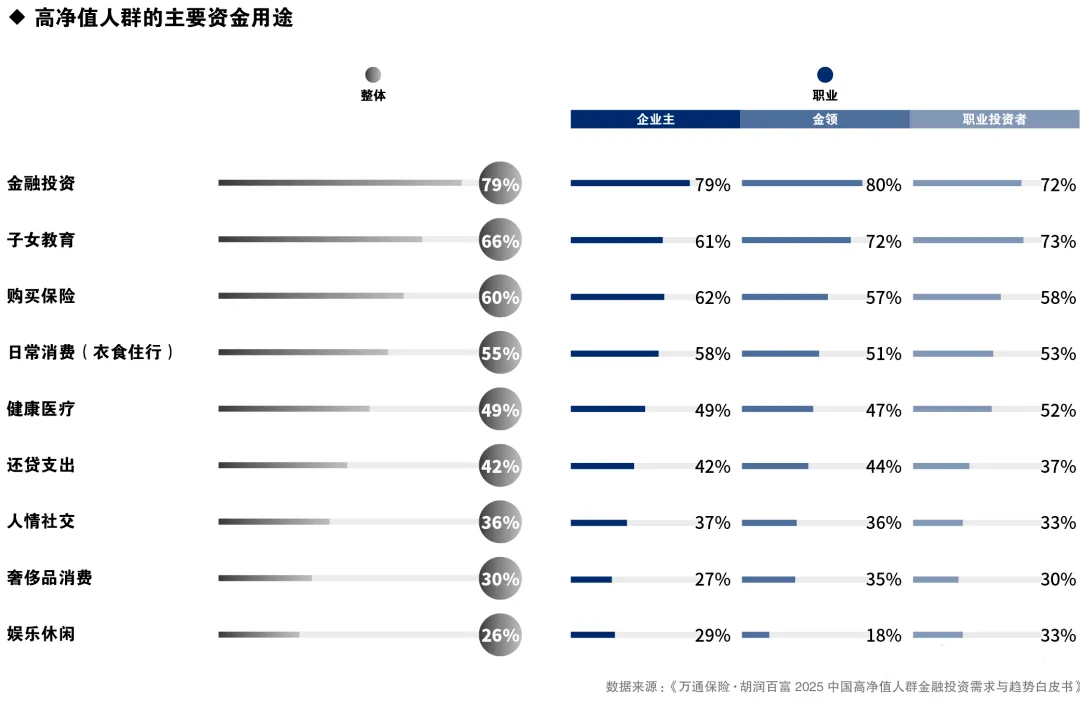

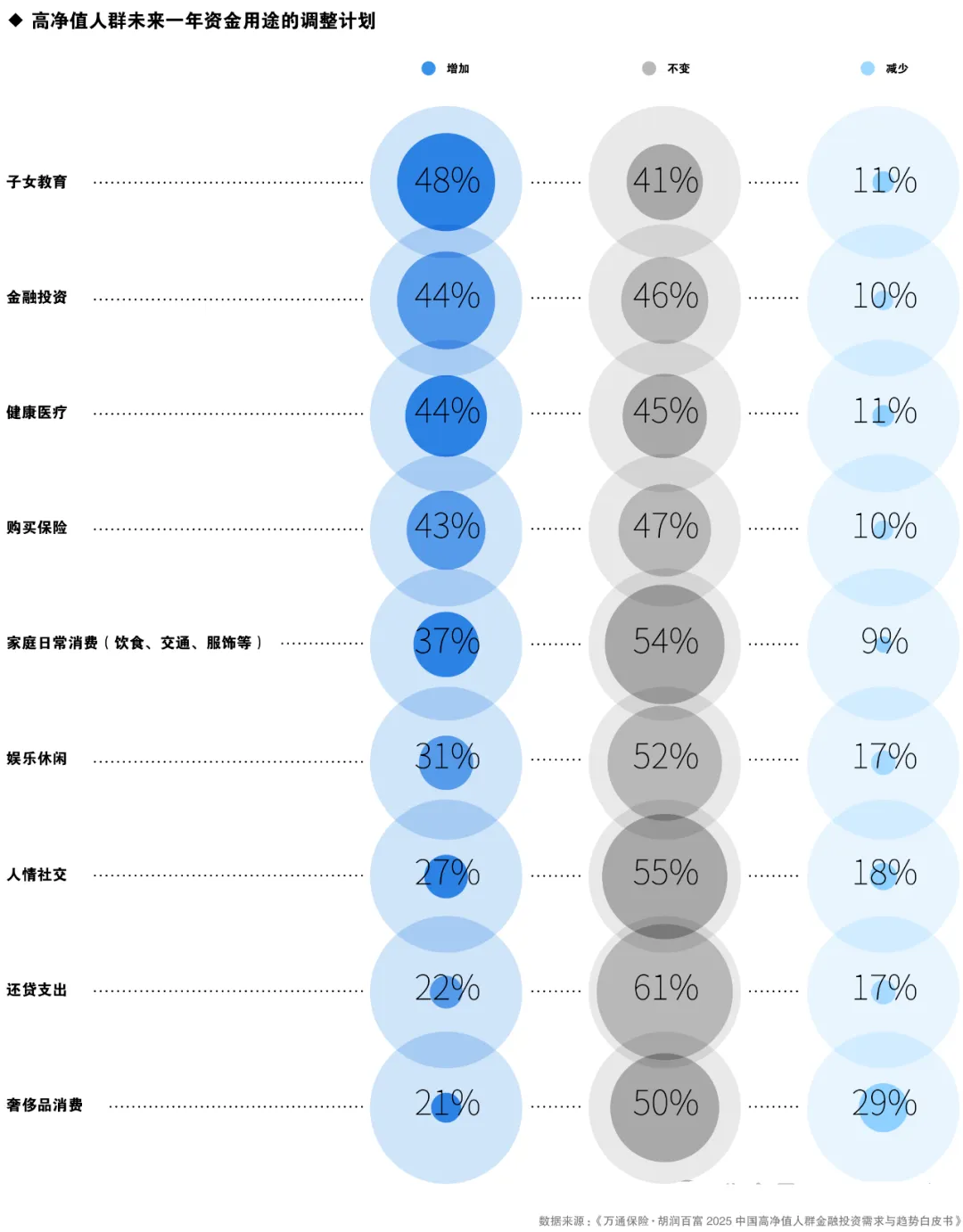

600万人民币净资产:富裕家庭,同比降0.3%,减少了1.4万户至512.8万户;1000万人民币净资产:高净值家庭,同比降0.8%,减少了1.7万户至206.6万户;1亿元人民币净资产:超高净值家庭,同比降1.7%,减少了2,200户至13.1万户;3000万美元净资产:国际超高净值家庭,同比降2.3%,减少了2,000户至8.6万户。2、高净值家庭地域分布:省级层面,广东领跑千万人民币净资产高净值家庭数量;城市维度,北京、上海、香港稳居前三甲3、高净值家庭构成:企业主占比54%成为绝对主力,金领占比34%次之,职业股名占比7%,不动产投资者占比5%4、高净值人群的资金来源:主要来源于经营收入、工资收入和投资收益,主要用于金融投资、子女教育和购买保险高净值人群的收入结构差异,主要受财富创造模式和职业属性的影响。按财富创造模式,主要来源于经营收入(37%)、工资收入(28%)和投资收益(22%);从职业类型看,企业主最依赖经营收入(56%),金领最依赖工资收入(55%),职业投资者更依赖投资收益(61%)。高净值人群的资金投向清晰展示了三大核心关切:金融投资(79%)、子女教育(66%)与购买保险(60%),反映出高净值人士对资产保值增值与财富传承的持续追求,对子女教育的深切期望,也普遍重视风险保障,构建抵御不确定性的坚实防线。5、高净值人群未来一年资金调整:增加子女教育、金融投资、健康医疗和购买保险,削减奢侈品消费、人情社交、娱乐休闲和还贷支出1、高净值人群的投资目标:最关注的是资产保值与增长、为重大目标储备资金、获取稳定现金流

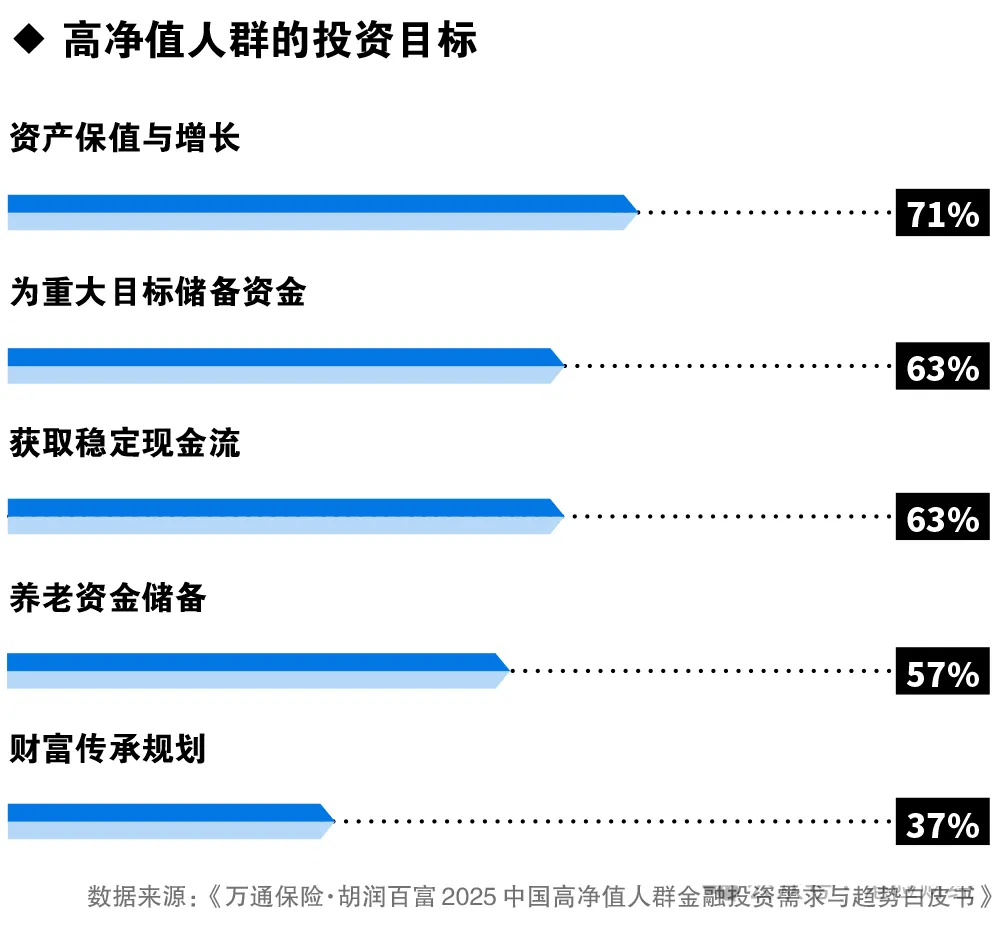

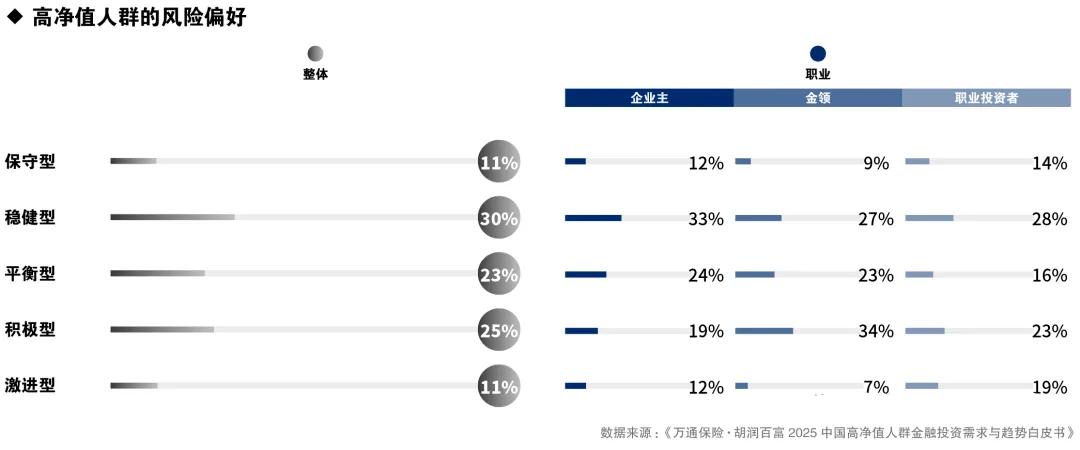

“资产保值与增长”以71%的绝对优势,成为高净值人群最核心的投资目标,这也反映出,在面对市场波动、政策调整等多重风险时,首要考量已不再是短期的高收益,而是如何确保财富的实际购买力不下降,并实现稳健增长。并列第二位的是“为重大目标储蓄资金”和“获取稳定现金流”,一方面反映出高净值人群目标导向的投资策略,另一方面也反映了他们对稳定现金流的强烈需求。2、高净值人群的风险偏好:整体以稳健型(30%)、积极型(25%)与平衡型(23%)为主

企业主倾向于稳健型和平衡型,金领中积极型比例较高,职业投资者的风险偏好更为激进。

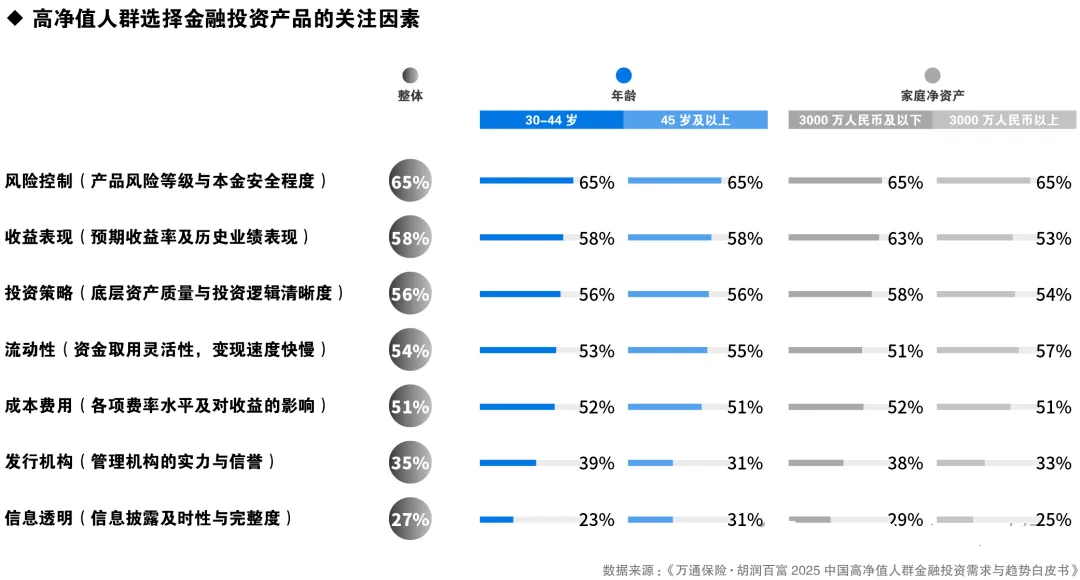

3、高净值人群选择金融投资产品的关注因素:首先是风险控制(65%),其次是收益表现(58%),第三是投资策略(56%)

从家庭净资产规模来看,净资产3000万人民币及以下者,相比3000万人民币以上者,更关注收益表现;而净资产3000万人民币以上者,更关注流动性;

从年龄层面看,30-44岁人群更关注发行机构的实力与信誉,更依赖专业机构以降低决策风险;45岁以上人群则更重视信息透明度,倾向于通过充分信息披露进行自主风险判断。

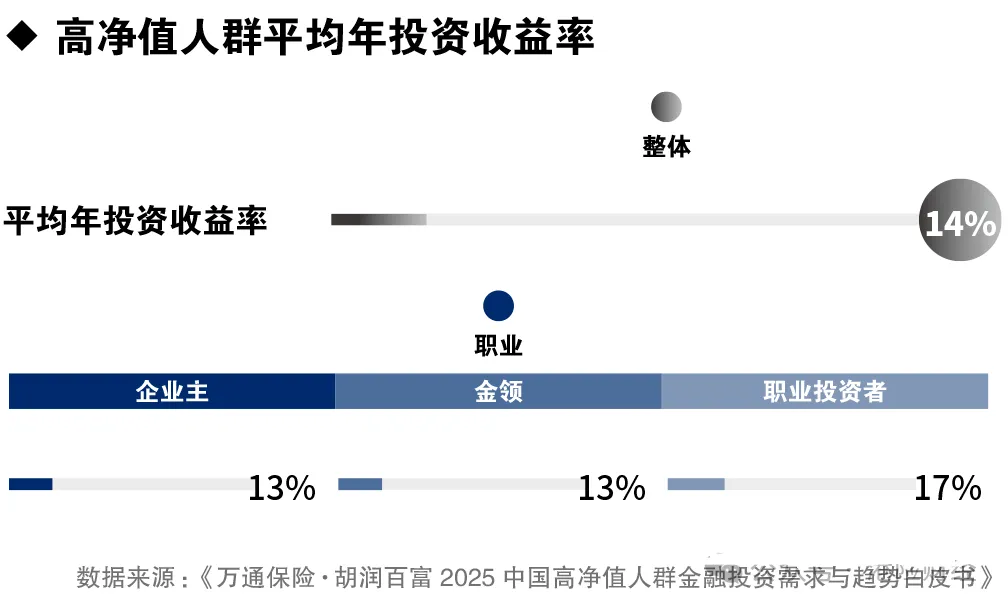

4、高净值人群平均年投资收益率整体14%,其中职业投资者平均17%,企业主和金领均为13%

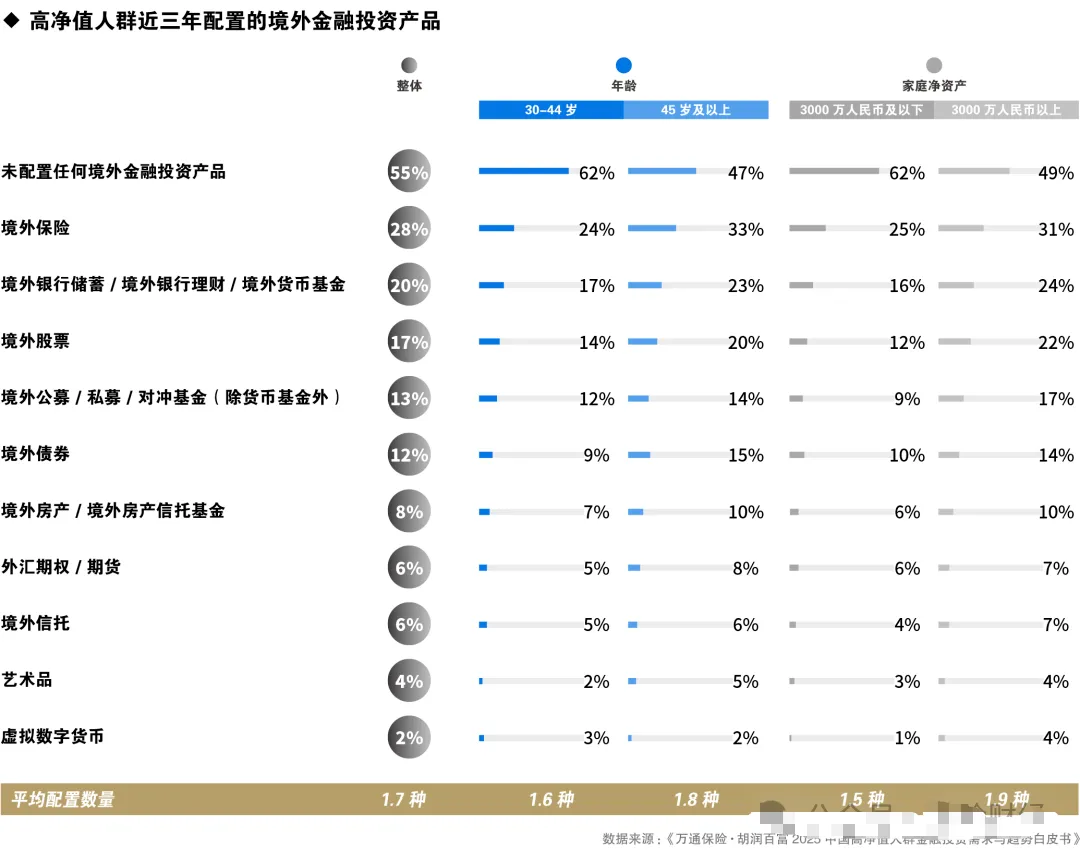

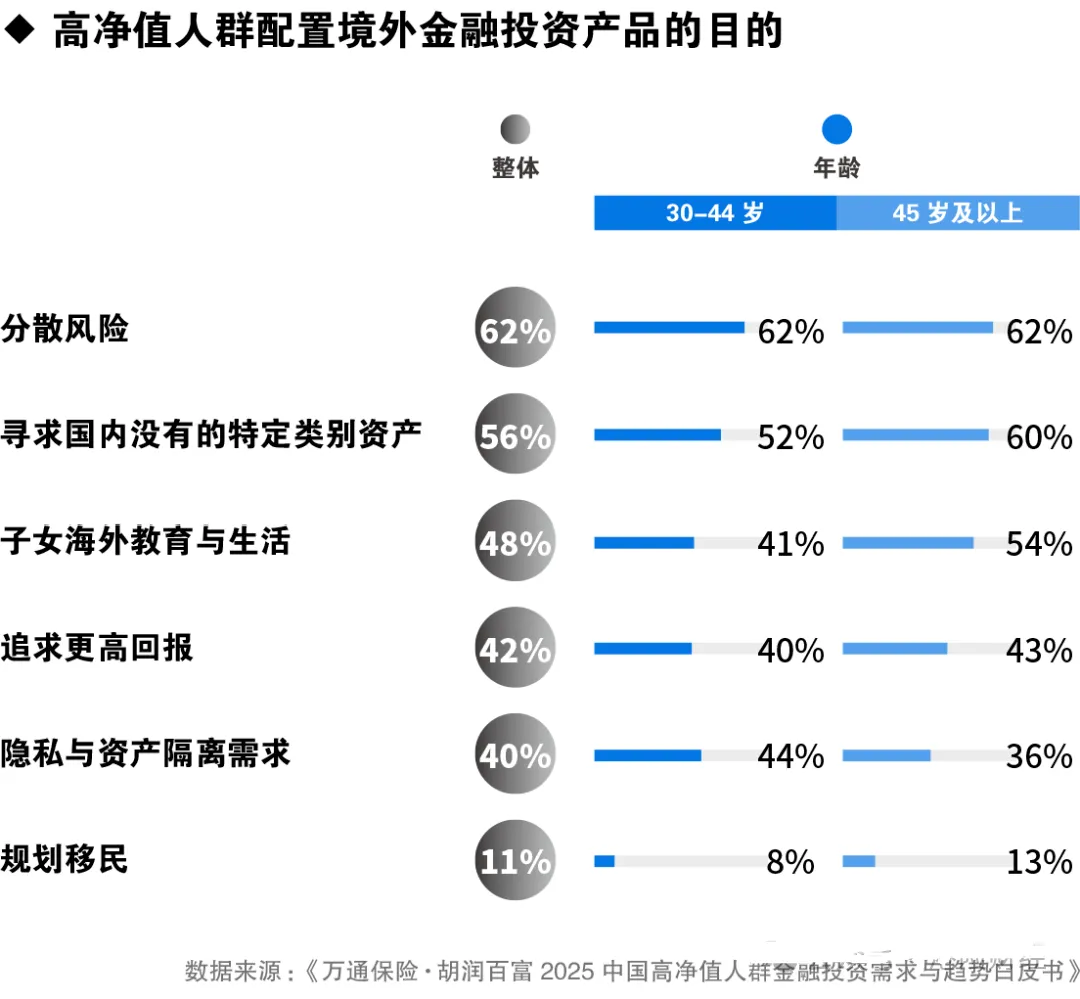

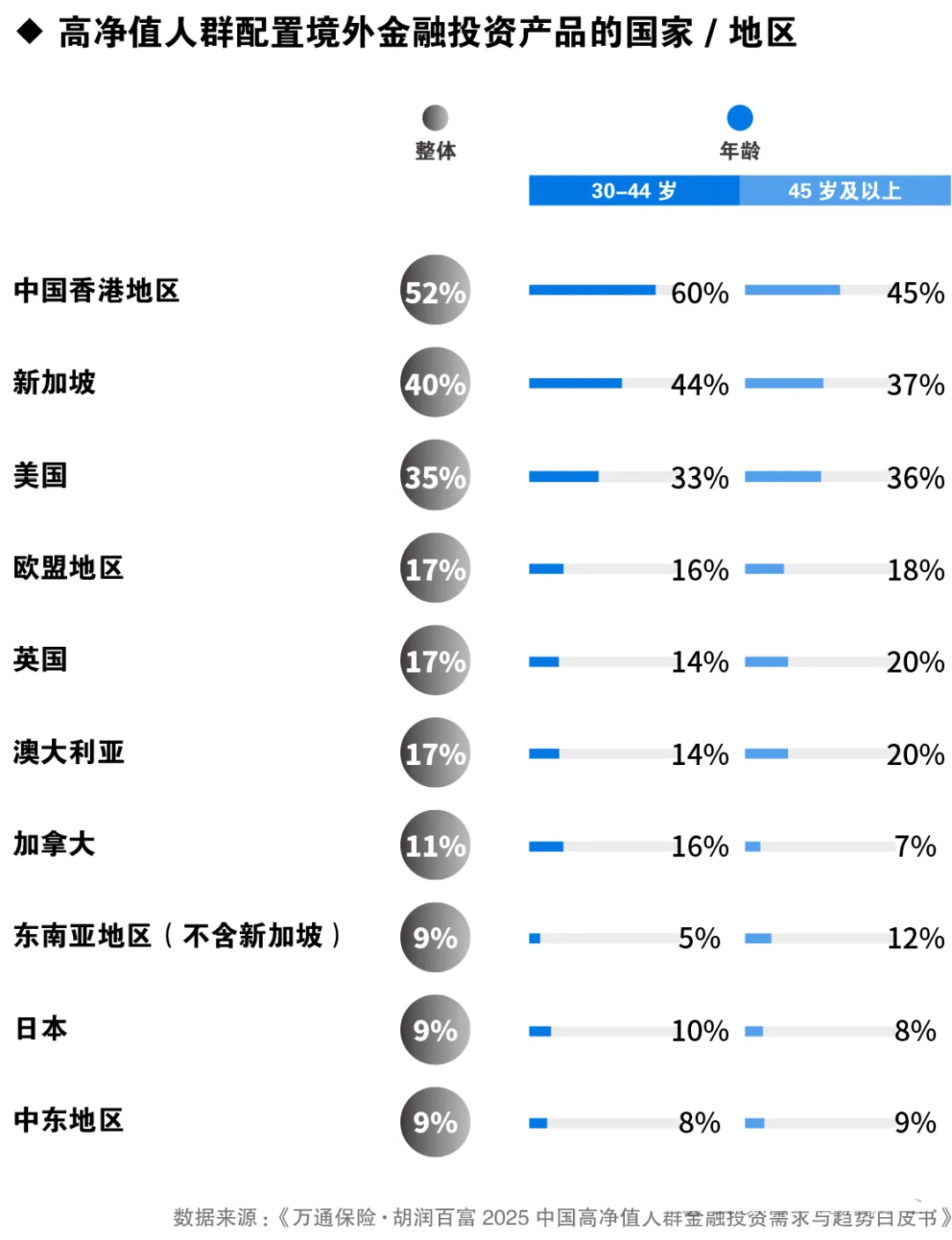

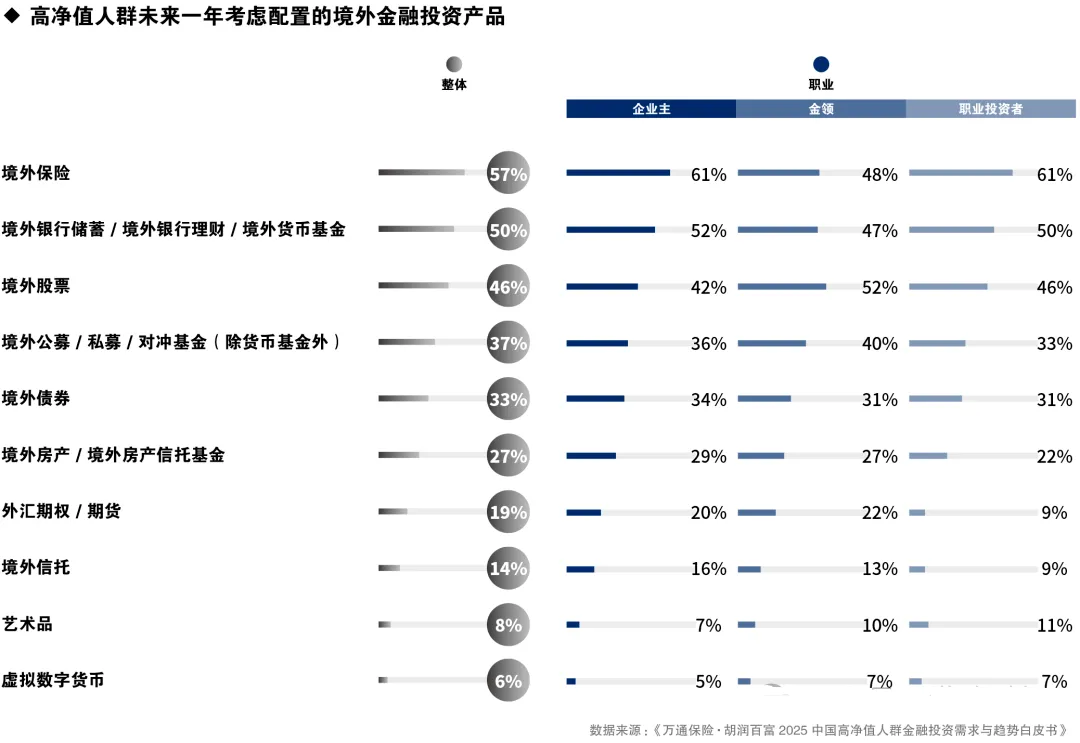

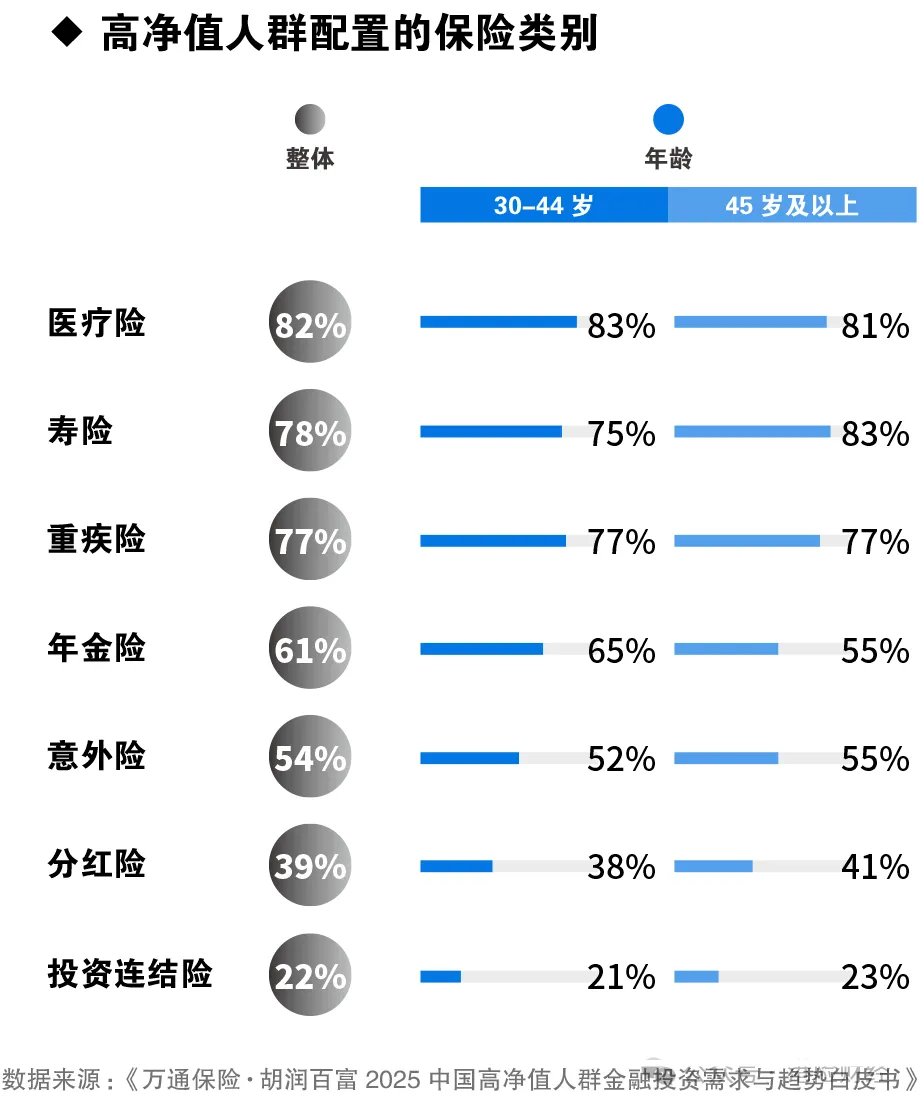

5、高净值人士近三年配置的境外金融投资产品:45%的受访高净值人群配置了境外金融产品,其中境外保险(28%)、境外银行储蓄/银行理财/货币基金(20%)与境外股票(17%)的配置比例较高6、高净值人群配置境外金融投资产品的目的:62%为分散风险,56%的投资者旨在寻求内地没有的特定类别资产,跨境投资获得更优的回报7、高净值人群配置境外金融投资产品的国家/地区:中国香港(52%)、新加坡(40%)和美国(35%)位列前三8、高净值人群未来一年考虑配置的境外金融投资产品:境外保险57%居首,企业主和职业投资者更倾向于考虑境外保险1、高净值人群青睐的保险类别:前三分别是医疗险(82%)、寿险(78%)和重疾险(77%)

即便财力雄厚,但高净值人群对于重大疾病可能引发的巨额医疗支出与收入中断风险,依然抱有强烈的“损失厌恶”心态。通过配置医疗险,通过确定的保费支出,转移未来不确定的的财务冲击,从而获得安全感和掌控感。

不同年龄段高净值人群在保险配置上有显著差异:45岁及以上人群对寿险有更高的配置意愿,规划重心转向财富的代际传承与税务优化。30岁-44岁中青年群体则更青睐年金险,正值职业黄金期与收入高峰,为未来锁定一份长期的、稳定的现金流,为高品质退休生活提供确定性保障。

2、中国高净值人群年均保费投入59万元人民币,长期财富规划(68%)、资产安全隔离(59%)与家庭财富传承(51%)是高净值人群配置保险的主要目的

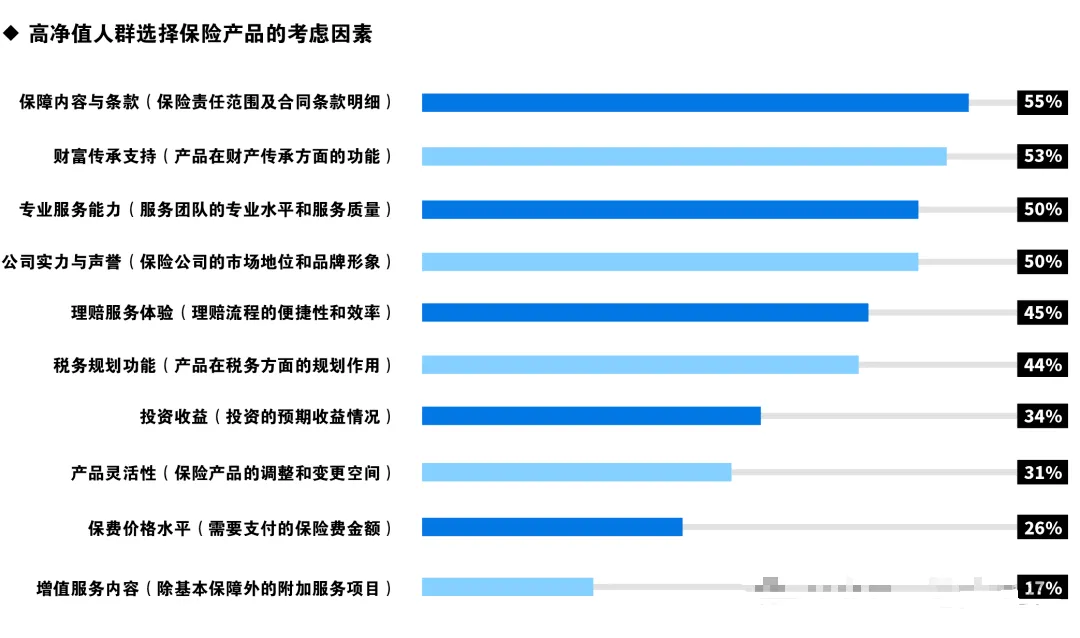

3、高净值人群选择保险产品的考虑因素,首要考量保障内容与条款,其次是财富传承支持

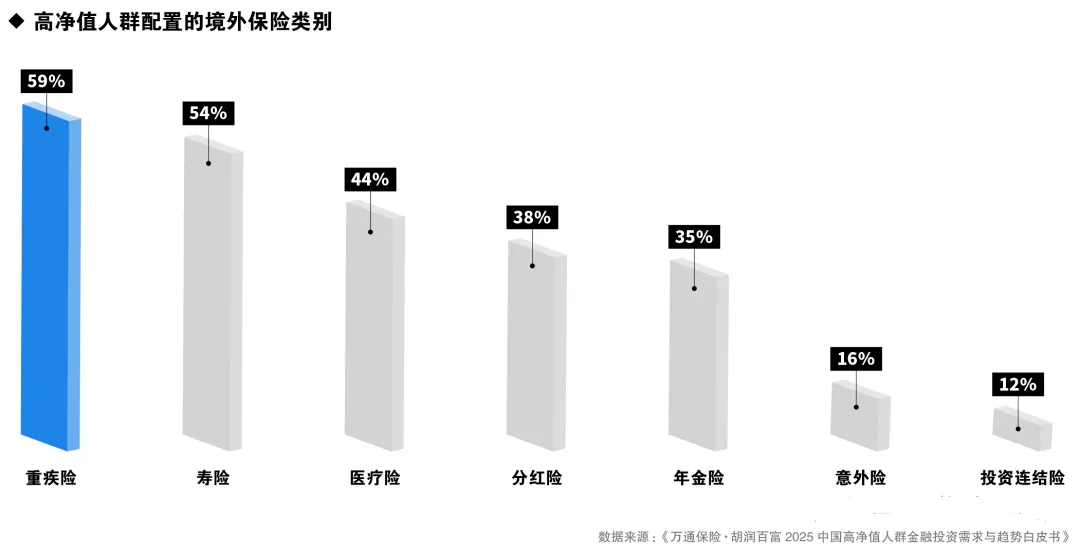

4、高净值人群境外保险的需求偏好:重疾险(59%)、寿险(54%)和医疗险(44%)占据主导地位

相较于境内保险,境外保险在多个维度具有显著优势。重疾险方面,香港的产品保障范围更广,且通常设有保额递增机制,能够有效抵御通胀。更重要的是,很多产品带分红,在提供保障的同时还能带来潜在现金流,实现保障与增值的双重目标。

香港的分红险和指数型万用寿险IUL的预期收益极具竞争力,结合法律架构的灵活性,成为财富传承和税务优化的有效载体。

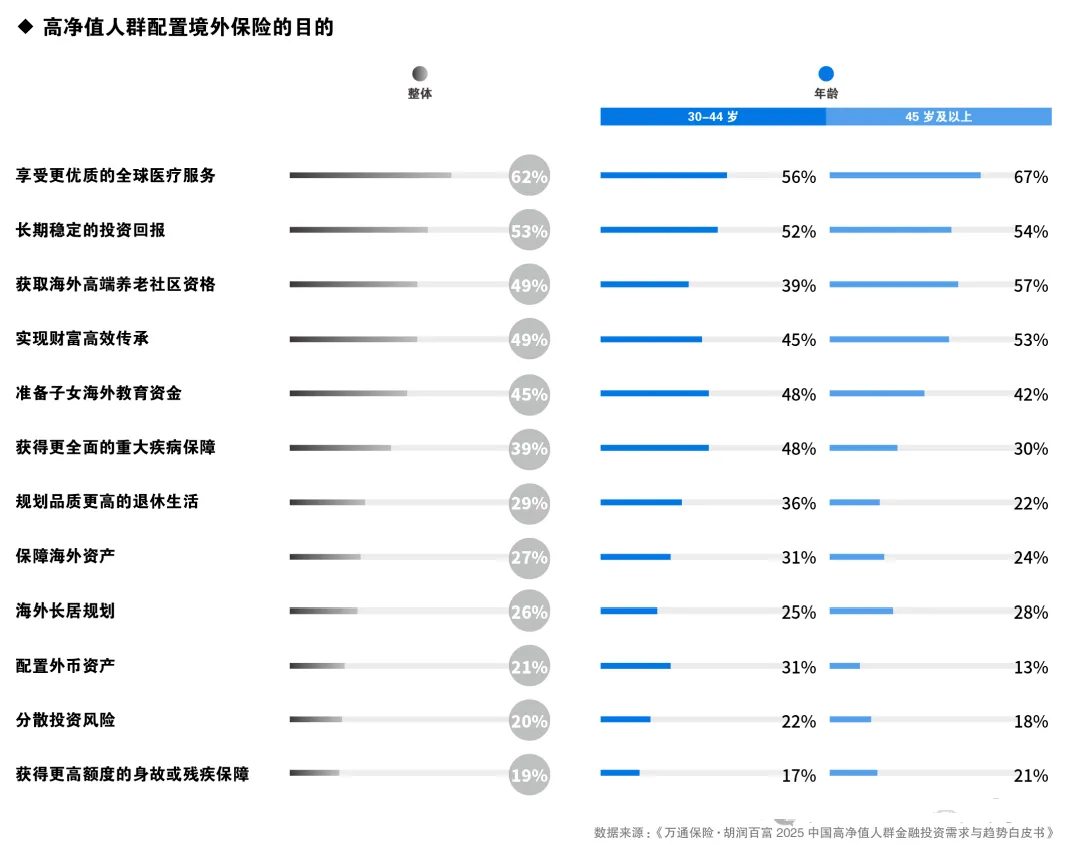

5、高净值人群配置境外保险的目的:首要目的是享受更优质的全球医疗服务(62%),其次是看重长期稳定的投资回报(53%),第三是获取海外高端养老社区资格

高净值人群在今外保险配置上呈现显著的年龄分化特征:45岁以上群体超过半数(57%)优先选择获取海外高端养老社区资格,比例远高于30-44岁人群(39%),后者更注重获得更全面的重大疾病保障。

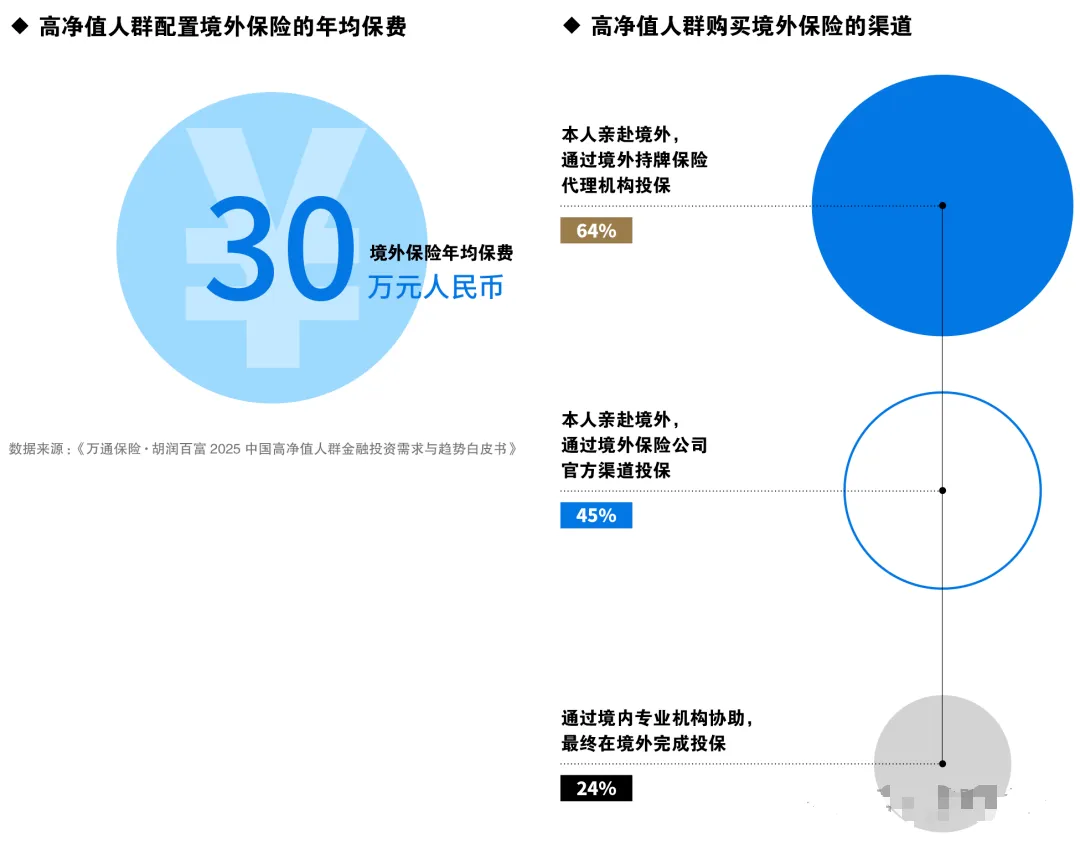

6、高净值人群配置境外保险的年均保费为30万元人民币,购买境外保险的主要渠道是境外持牌代理机构和境外保险公司官方渠道

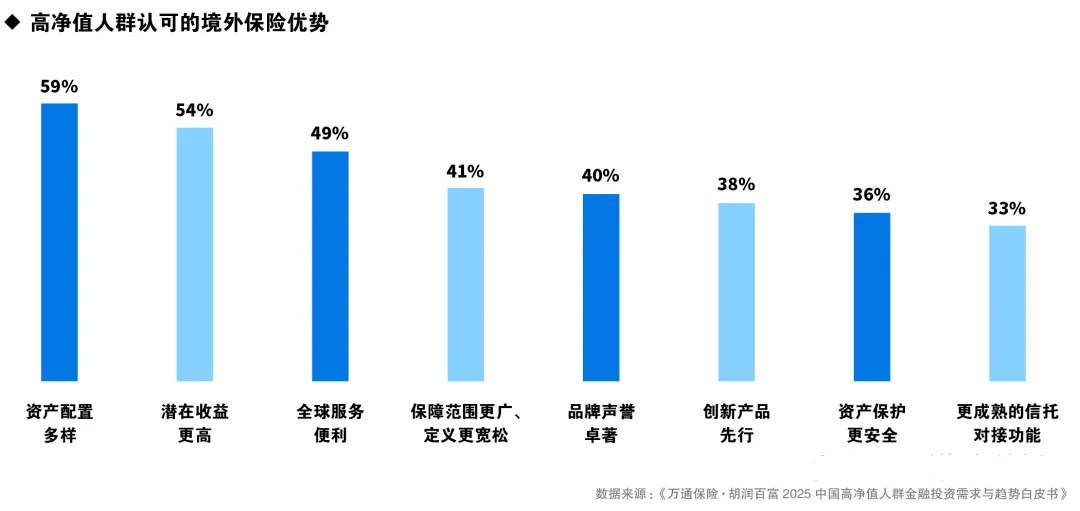

7、高净值人群对境外保险的青睐,主要基于三大优势:资产配置多样性(59%)、潜在收益更高(54%)与全球服务便利(49%)

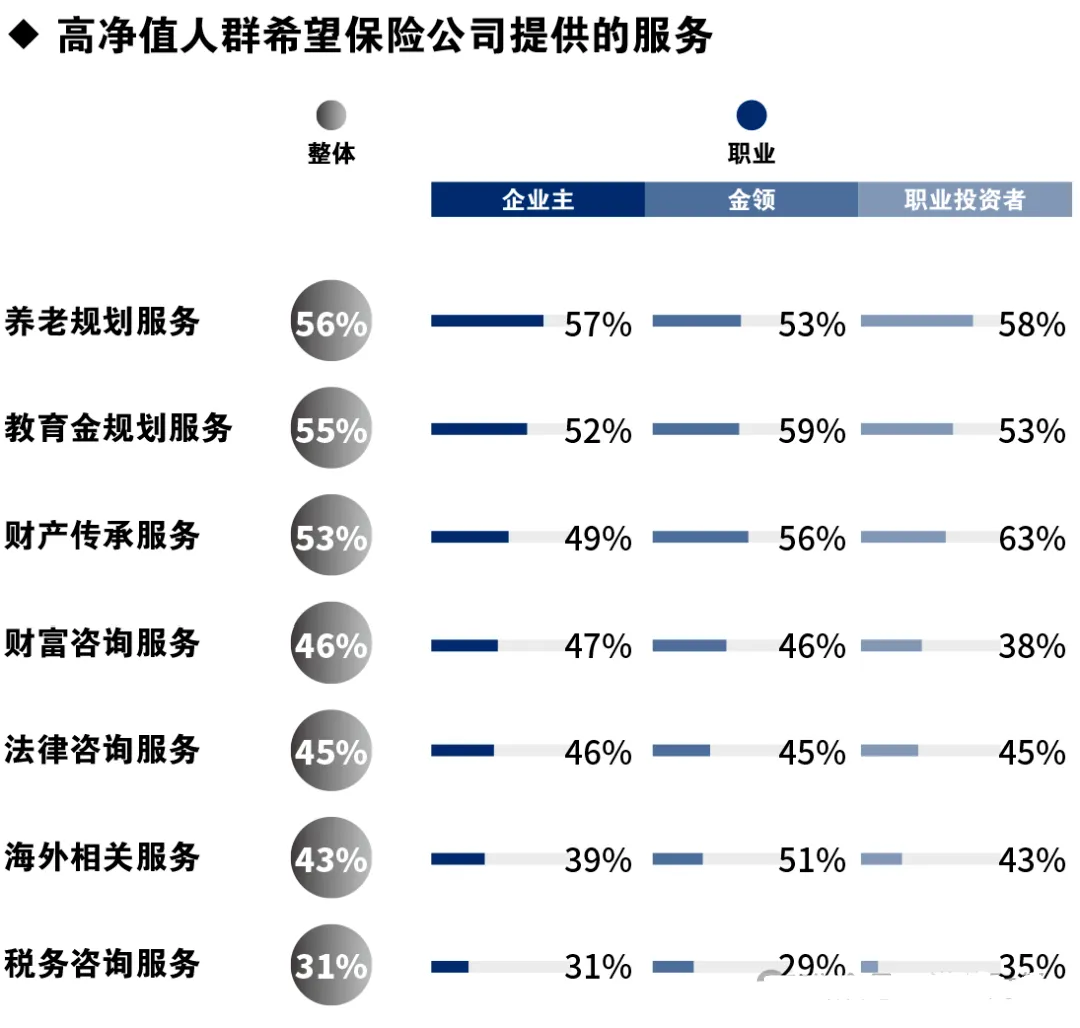

8、高净值人群希望保险公司提供的服务,主要是养老规划服务、教育金规划服务和财产传承服务三大领域

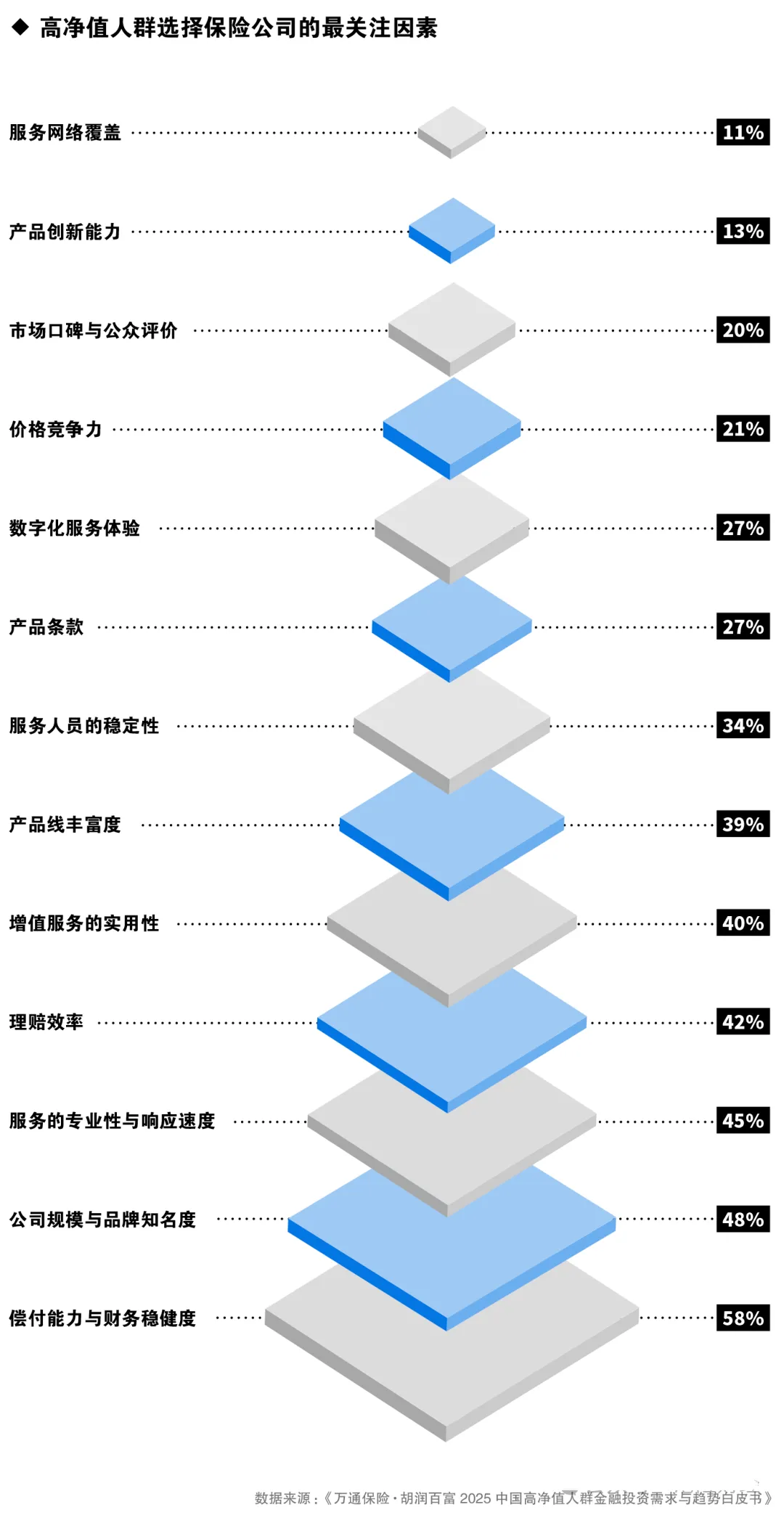

9、高净值人群选择保险公司时,最看重的三大因素依次为:偿付能力与财务稳健度(58%)、公司规模与品牌知名度(48%)以及服务的专业性与响应速度(45%)

未来投资趋势与策略展望

宏观经济波动、政策调整、技术革新与全球化进程,正在重塑高净值人群的投资逻辑与选择空间。在此之上,需求的演变、供给端的产品服务创新以及市场生态的变迁交织,共同决定了未来财富管理的版图与航向。①投资目标从“增值”到“多元化”:从单一财富增值向“保值+增值+传承+体验”的综合目标转变,投资策略更加注重长期主义与风险平衡;②资产配置从“本土”到“全球化”:资产配置的全球化、多元化程度不断提升,跨市场、跨币种、跨周期的组合管理能力成为核心竞争力;③产品服务从“标准化”到“定制化”:对金融产品的专业性、定制化要求更高,兼具保障功能与投资属性的复合型产品(如保险金信托、税务筹划型保险)将更受青睐;④服务模式从“人工”到“智能化”:科技赋能下的智能化投资工具与数字化服务体验,将成为金融机构吸引高净值客户的重要抓手。①产品设计从“单一资产类别”到“全谱系资产配置”:单一市场或资产类别难以通过简单分散化解,需要覆盖固定收益、权益、另类投资、跨境资产等多领域的综合解决方案。例如保险公司把保障型产品与投资型产品深度融合,开发出具有长期锁定收益、资产隔离和税务优化功能的新型保险计划;②全球化配置成为高净值人群的重要选择:金融机构加速跨境产品与服务布局;③科技赋能从“工具”到“引擎”:利用人工智能、大数据、区块链、云计算等技术的应用,深刻变革服务与运营模式;④服务模式从“单一产品销售”到“综合财富管理”:整合金融、法律、税务、教育、医疗等资源,为客户提供一站式综合解决方案;⑤风险管理与客户体验创新,从“后台”到“前台”:完善风险监测预警体系,设立专属服务团队等,赢得客户信任,建立口碑。全球宏观经济的不确定性、全球资产政策的分化与利率环境的变迁、金融监管政策的深化与行业格局的重塑、财富管理生态的竞争与服务模式的转型,高净值人群的投资策略更加注重“防御性”与“进攻性”的平衡,实现财富的可持续增长。由扎根香港50年的万通保险与权威研究机构胡润百富联手发布的这份报告,既是高净值人群需求的深度解码,更是香港保险业乃至财富管理行业的未来蓝图,重新定义未来的财富管理服务标准,为全球投资指明方向,为香港保险业深度赋能!免责声明:部份文章与内容来源于网络及其他平台综合整理,不担责任且不作为投资等建议!对任何因直接或间接使用本公众号信息和内容造成的一切后果或损失,不承担任何法律责任。如有侵权请与我们联系删除。