引言:看懂利润表的“结果”,是财务分析的入门级操作;看懂“原因”,才是穿透业务本质的关键。

这两层境界的差距,恰恰是“账房先生”和“业务伙伴”的分水岭。

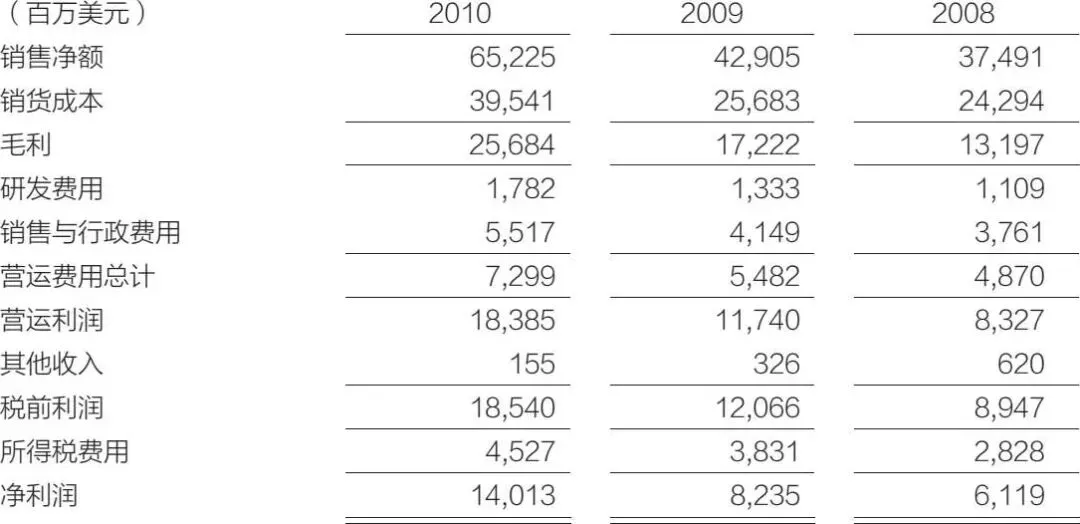

苹果公司利润表(译自苹果公司发布的2010年财务年报)

一、 第一层境界:利润表——只回答“赚没赚钱”的“结果报表”

合并利润表是所有财务人的“必修课”,它能清晰展示公司在一个周期内的营收、成本、费用和净利润,还能通过计算毛利率、净利率、EPS(每股收益)等指标,判断公司的盈利能力。

就像苹果的合并利润表,会告诉你“这家公司去年赚了几百亿美金”,但它不会告诉你:

• 这些钱是靠iPhone、Mac还是服务业务赚的?

• 是美洲市场贡献大,还是亚太市场在拖后腿?

• 新推出的产品有没有成为增长引擎?

这就是传统利润表的先天缺陷:它是高度浓缩的“总账单”,把所有业务、所有区域的业绩揉成一个数字,只给你结果,却藏起了过程。对投资人来说,只看净利润就像盲人摸象——你知道大象很大,却不知道它的鼻子、耳朵、腿长什么样。

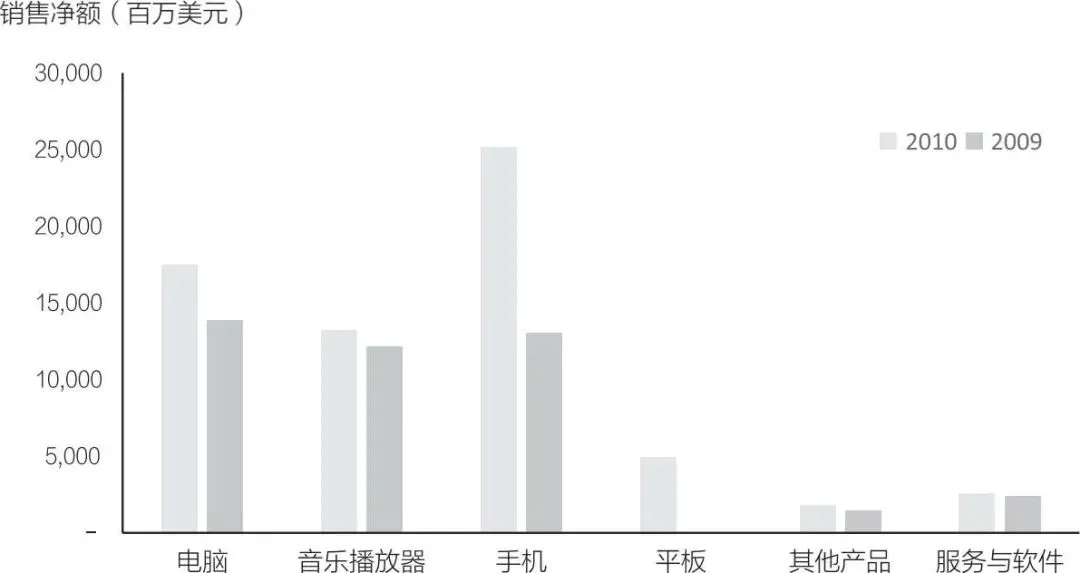

苹果公司分部报告(译自苹果公司发布的2010年财务年报)

二、 第二层境界:分部报告——揭秘“怎么赚钱”的“驱动报表”

分部报告的核心价值,就是把利润表的“总账单”拆解开,按产品、按区域、按事业部还原盈利的真实来源——这正是财务3D架构中“侧视图”的核心逻辑:每一笔收入和费用,最终都要对应到具体的业务单元。

以苹果的分部报告为例,它会清晰告诉你:

• iPhone业务贡献了60%以上的营收,是绝对的“现金牛”;

• 服务业务(App Store、Apple Music)的毛利率高达70%,是利润增长的新动力;

• 平板业务同比增长20%,有望成为下一个增长点。

这些信息,才是投资人真正关心的“未来密码”:

• 核心业务是否稳固?iPhone的市场份额有没有下滑?

• 新业务有没有潜力?平板、穿戴设备能不能扛起增长大旗?

• 业务结构是否健康?会不会过度依赖某一款产品?

可以说,利润表告诉你“公司值多少钱”,分部报告告诉你“公司为什么值这么多钱”——前者是静态的数字,后者是动态的逻辑。

三、 两层境界的背后:财务数据要“对齐业务”

从“看利润表”到“看分部报告”,本质是财务思维的升级:财务数据不是孤立的数字,而是业务活动的“镜像”。

1. 记账维度:记录“花了什么钱”,计入对应科目,是数据的源头;

2. 报表维度:归集“谁在花钱”,归集成本中心,是数据的分类;

3. 业务维度:追溯“为谁花钱”,具体为哪个产品/哪个客户,是数据的还原。

而分部报告,就是“业务维度”的终极体现——它让财务数据从“账本里的数字”,变成了“业务上的逻辑”。

对财务人来说,这意味着:你不能只盯着科目代码和报表数字,还要知道这些数字背后对应的业务动作。比如,销售费用增长了20%,是因为iPhone新品推广,还是因为亚太市场拓展?研发费用增加了30%,是投入到了芯片研发,还是软件升级?

只有这样,财务才能真正从“后台的记账员”,变成“前台的业务伙伴”——不仅能解释“过去赚了多少钱”,还能预测“未来能赚多少钱”,甚至能指导“怎么才能赚更多钱”。