府谷县镁工业协会

一、前言

镁作为十大常用金属之一,密度仅约1.74g/cm³,为钢的1/4、铝的2/3,是全球最轻的金属结构材料。我国镁资源禀赋优异,储量丰富、分布集中,为产业自主化发展筑牢核心资源根基;其凭借优异轻量化特性、出色减震降噪性能及高效电磁屏蔽优势,在新能源汽车、电动自行车、3C电子、轨道交通、航空航天、机器人与低空飞行等高端制造领域应用渗透率持续攀升,已成为支撑我国高端装备制造业自主化发展、保障产业链供应链安全可控的关键战略材料。

2025年,国内金属镁产业在政策引导、技术创新与市场需求三重驱动下,呈现产能稳步增长、结构持续优化、高端化加速推进的核心特征,产业规模与技术水平稳居全球首位,自主化发展能级实现显著提升。我国金属镁主流生产工艺分为硅热法与电解法两类,其中硅热法高度适配国内资源禀赋,且自主技术成熟度高、产业化应用体系完备,占据行业绝对主导地位,为我国金属镁产业稳固全球领先地位、实现全链条自主可控提供了核心支撑。

(一)硅热法

硅热法是我国金属镁生产的主流工艺,占全国原镁产量的98%以上,核心遵循“高温真空固态热还原”原理:以硅铁为还原剂,在氧化钙参与下,对白云石中的氧化镁进行还原反应(摩尔比理论值为1),生成镁蒸气并经冷凝提纯得到原镁产品。该工艺以煅烧白云石(CaMg(CO₃)₂)为主要原料,75#硅铁(FeSi75)为还原剂,萤石(CaF₂)为矿化剂,经精确配料、球磨制粉、冷压成球后,送入耐热合金还原罐,在1250℃高温及13.3Pa以下真空环境中完成还原反应,镁蒸气经多级冷凝形成粗镁,再通过熔剂保护精炼去除杂质,最终浇铸成符合GB/T 3499-2023标准的商品镁锭。

陕西府谷依托“半焦与镁冶炼”耦合发展模式,创新性回收半焦尾气作为生产燃料,吨镁综合能耗较行业平均水平降低15%以上,构建了涵盖“半焦→镁冶炼→尾气及余热发电→硅铁→镁合金熔铸→镁合金加工→镁废料回收→固废综合利用”的全链条县域循环经济镁产业集群,为金属镁生产的高效节能、深度环保及CO₂减排提供了可复制的县域样板。

(二)电解法

(二)电解法

电解法镁冶炼主要分为两大原料路线:一是以菱镁矿(MgCO₃)为原料,经多步化学转化制备高纯度无水氯化镁(MgCl₂);二是从海水资源中提取氯化镁水合物,其核心技术瓶颈在于六水氯化镁(MgCl₂·6H₂O)结晶水的深度脱除,直接制约工艺经济性与工业化可行性。该工艺还存在设备投资大、运行耗电高、环保要求严等问题,尤其需妥善处置生产过程中产生的副产氯气。目前我国电解法商品原镁产量占比不足2%,主要集中在青海盐湖等资源富集地区。随着绿色电力成本下降与电解工艺技术突破,电解法产量或有局部扩张的可能,但短期内仍难以撼动硅热法的主导地位。

二、相关政策与标准解读

2025年,国家层面紧密围绕“双碳”目标、高端装备自主化及产业结构优化等核心战略,密集出台了一系列针对镁行业的政策与标准,为产业的高质量发展构筑了坚实的制度保障。这些举措正有力地推动中国镁产业从“全球原镁供应基地”向“高附加值消费市场”的战略转型。

(一)涉镁主要政策解读

1. 绿色低碳发展政策:为践行“双碳”承诺,国家通过顶层设计强力引导镁产业绿色转型。国务院于2024年5月发布的《2024-2025年节能降碳行动方案》,明确提出对镁行业新增产能进行合理布局。根据《有色金属行业碳达峰实施方案》等政策文件要求,我国设定了明确的能效提升与碳减排目标:镁行业单位产品能耗需较2020年下降8%左右,并显著提升碳减排成效。旨在推动行业绿色低碳转型,提升可持续发展水平。还大力鼓励发展循环经济模式与废镁回收利用产业,推动全生命周期绿色发展。

2. 高端制造与创新应用政策:在推动产业向价值链高端攀升方面,政策支持精准而有力。《高端装备制造业发展规划(2021-2025年)》已将高性能镁合金列为关键战略材料,重点支持其在航空航天、新能源汽车等高端领域的研发与产业化。

· 技术装备支持:工业和信息化部发布的《国家工业和信息化领域节能降碳技术装备推荐目录(2024年版)》纳入了镁基固态储氢技术;《首台(套)重大技术装备推广应用指导目录(2024年版)》则列入了宽幅镁合金板带轧制机和超大型冷室压铸机,直接支持高端加工装备的自主化。

· 新材料应用激励:依据《重点新材料首批次应用示范指导目录(2024年版)》,铸造镁合金、高性能镁合金复杂型材等产品可通过保险补偿机制降低市场应用风险,有效鼓励下游用户大胆尝试。

3. 行业稳增长与市场拓展政策:为激发产业内生动力,多部门协同出台市场牵引政策。工信部等八部门于2025年9月联合发布的《有色金属行业稳增长工作方案(2025—2026年)》是年度核心政策,其明确指出要持续扩大镁合金在新能源汽车锻造轮毂、一体化大型铸件、电机壳体等部件上的应用,以明确的终端市场需求拉动整个产业发展。此外,海关总署也优化了出口监管机制,在加强规范管理的同时,重点支持高附加值镁合金加工件的出口,助力国内企业角逐国际高端市场。

4. 区域协同与地方扶持政策:国家注重引导产业基于资源优势集聚发展。国家发展改革委发布的《西部地区鼓励类产业目录(2025年本)》,在多个西部省份新增了镁合金、镁基材料等产业条目,旨在引导产能向资源富集区有序转移。在此导向下,地方政策各具特色:

· 陕西榆林:精准锚定“中国镁谷·世界镁都”战略定位,通过出台专项扶持政策、设立定向专项资金,聚焦兰炭-金属镁产业提标升级。在府谷县规划建设东方浩10万吨级、榆镁集团30万吨级镁及镁合金深加工标杆项目,推动镁产业集群化、高端化发展,持续夯实区域镁产业核心竞争力与全球影响力。

· 安徽:出台专项方案,志在打造国内领先的镁基新材料生产基地。

· 河南:将镁基新材料纳入省级重点产业链,支持鹤壁建设“中国镁谷”。

· 山西、内蒙古、新疆等地也均结合自身资源与区位优势,出台了相应的配套支持镁及镁合金产业发展的政策,形成了全国范围内多点支撑、错位发展的产业新格局。

2025年的政策体系呈现出“绿色引领、创新驱动、市场拉动、区域协同”的鲜明特征。强制性节能降碳目标倒逼产业技术升级,而对高端装备与新材料的目录化支持,则为升级提供了具体路径。特别是将镁合金的应用精准锚定在新能源汽车等高速增长的赛道,为产业打开了前所未有的市场空间。可以预见,在这一系列政策的系统引导下,中国镁产业将加速告别以初级产品为主的旧有模式,迈向以绿色低碳、高端定制、精深加工为核心竞争力的新发展阶段,在全球镁业格局中占据更为主动和有利的位置。

(二)涉镁标准

能耗标准:国家标准《工业硅和镁单位产品能源消耗限额》(GB 21347-2023)修订实施,工信部相继发布《镁冶炼行业节能监察技术规范》《镁冶炼企业节能诊断技术规范》《镁冶炼渣回收处理技术规范》,构建了全流程节能和资源综合利用管理体系。

碳足迹标准:《温室气体产品碳足迹量化方法与要求原生镁锭》(T/CNIA 0295-2025)于2025年9月1日正式实施,并入选工信部第三批工业产品碳足迹核算规则团体标准推荐清单,填补了国内原生镁锭碳足迹核算的标准空白,为企业精准降碳、对接国际碳规则提供科学依据 。

产品标准:国家标准《原生镁锭》(GB/T 3499-2023)修订升级,提高镁锭纯度、杂质含量等关键指标要求,提升原镁产品质量稳定性。

加工标准:《镁合金压铸件》《镁合金锻造件》等标准进一步完善,明确高端镁合金部件的力学性能、尺寸精度、表面质量等要求,精准适配新能源汽车、航空航天等高端领域应用需求。

三、上游市场分析

金属镁产业上游主要包括白云石、硅铁等原料,以及发生炉煤气、天然气、半焦尾气等燃料,其价格波动与供应稳定性直接影响原镁生产成本与行业盈利能力。2025年,上游市场整体呈现“原料价格平稳、燃料市场波动”的态势。

(一)白云石

白云石作为金属镁生产的核心原料,我国储量丰富、分布广泛,山西、安徽、陕西、内蒙古、新疆等产区供应充足,完全满足行业生产需求。2025年国内白云石市场价格保持平稳,山西五台山地区成品石料价格区间为80-140元/吨,陕西府谷地区依托临近产地优势及运煤返空车运输成本节约,到场价格略低于行业平均水平。随着环保政策趋严,白云石开采企业加速推进绿色矿山建设,开采成本略有上升,但对原镁生产成本的整体影响有限。

(二)硅铁

75#硅铁是硅热法生产金属镁的关键还原剂,其价格占原镁生产成本的30%-40%,对行业盈利影响显著。2025年国内硅铁市场供应稳定,陕西地区75#硅铁主流出厂价为5650-5800元/吨,价格同比基本持平。供应端方面,内蒙古、宁夏、陕西等主产区产能稳定释放;需求端除镁行业外,钢铁、铸造等行业需求平稳,共同支撑硅铁价格维持稳定运行,未对原镁生产造成成本压力。

(三)燃料:发生炉煤气、天然气、半焦尾气

燃料成本占原镁生产成本的25%-30%,2025年国内镁企业燃料结构持续优化,循环经济模式成为降本核心抓手。

半焦尾气:陕西府谷主产区依托神府煤田侏罗纪富油煤资源优势,采用“半焦与镁”耦合发展模式,回收半焦尾气作为燃料。吨入炉煤可产半焦尾气600Nm³,热值区间为1450-1750kcal/m³,吨镁耗气约1.2-1.5万Nm³(未含煅烧煤粉),即便在半焦(兰炭)生产普遍亏损的情况下,吨镁燃料成本仍较传统燃煤或天然气降低40%以上,同时实现半焦尾气资源化利用,成为镁产业循环经济的核心支撑。

天然气:部分产区企业采用天然气作为燃料,2025年国内工业用气价格维持在3.2-4.2元/立方米,成本相对稳定。

发生炉煤气:山西、安徽等产区镁企业采用煤气发生炉,外购高挥发份原煤制气,吨煤产气约2000-2500m³,热值1200-1500kcal/m³,吨镁耗气约1.5-1.8万Nm³(未含煅烧煤粉),成本低于天然气。

四、原镁主产区

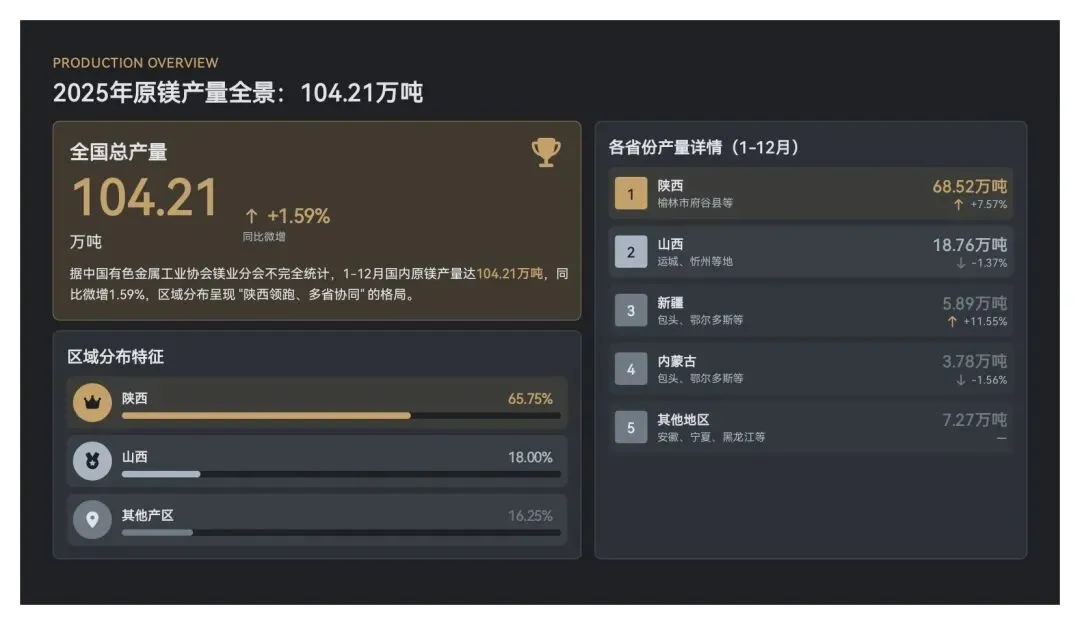

2025年,我国原镁产量持续增长,据中国有色金属工业协会镁业分会不完全统计,1-12月国内原镁产量达104.21万吨,同比微增1.59%,区域分布呈现“陕西领跑、多省协同”的格局,产能加速向资源禀赋好、循环经济成熟的地区集中。

(一)陕西

陕西是我国最大的原镁生产省份,产能主要集中在榆林市,2025年1-12月原镁产量达68.52万吨,同比增长7.57%,占全国总产量的65.75%。其中府谷县作为“中国镁谷·世界镁都”,2025年1-12月金属镁产量55.77万吨,全国占比高达53.52%,连续14年位居全国原镁产量区域首位。这一格局不仅源于先天资源禀赋,更得益于当地长期积淀的产业集聚效应、完善的上下游配套、成熟的生产技术及持续的政策扶持。府谷县依托“半焦与镁”耦合发展模式,构建了涵盖“半焦→镁冶炼→尾气及余热发电→硅铁→镁合金熔铸→镁合金加工→镁废料回收→固废综合利用”的全链条县域循环经济镁产业集群,年处理70多亿立方米尾气,吨镁减碳46.7%,绿色低碳优势显著。神木、佳县等地依托府谷镁产业集群辐射,产能稳步增长,形成规模化、集约化发展格局。目前陕西榆林原镁有效产能约96.25万吨,预计2025年产能释放率约68.8%。

(二)山西

山西是我国传统原镁生产省份,2025年1-12月原镁产量18.76万吨,同比下降1.37%,全国占比18%。镁产业主要集中在运城、忻州等地,运城作为山西镁产业核心集聚区有效产能就达25万吨。全省现有9家镁企业保留原镁生产线,总有效产能约32万吨。山西原镁冶炼以硅热法工艺为主,镁企业持续推进技术改造与环保升级,但受资源禀赋与产业结构限制,原镁增速不及陕西、新疆等地区,未来将重点发展镁合金深加工,延伸产业链、提升产品附加值。

(三)安徽

安徽原镁产量集中在巢湖和池州青阳两地,是宝武镁业核心的原镁冶炼与镁合金生产基地。2025年仅有巢湖项目维持生产,青阳项目暂停产,全省原镁产能约10万吨(巢湖、青阳各5万吨),也采用硅热法炼镁工艺。安徽依托本地白云石资源优势,结合长三角地区市场与技术禀赋,推动“矿头镁尾”产业生态圈建设,借助白云石矿山及原云海金属的“镁合金熔铸、加工、废料回收”全链条优势协同发展,原镁产能规模将稳步扩大。

(四)新疆

新疆凭借丰富的煤炭、电力资源与白云石储量,成为原镁产业增长的重要引擎,2025年1-12月原镁产量5.89万吨,同比增长11.55%,全国占比5.65%。新疆镁产业以硅热法工艺为主,依托低成本长焰煤的优势降低生产成本,借助中欧班列运输优势辐射中亚和中东市场,未来有望成为我国重要的原镁生产基地。目前新疆拥有4家原镁生产企业,建成产能约8万吨。

(五)内蒙古

内蒙古原镁产量集中在包头、鄂尔多斯等地,均采用硅热法炼镁工艺。2025年1-12月产量3.78万吨,同比下降1.56%,全国占比3.63%。内蒙古依托煤炭、电力资源优势,积极发展循环经济模式,但受环保政策与市场需求调整影响,产量略有下滑。未来将重点推进镁合金与稀土产业融合,聚焦稀土镁合金等高端产品市场,目前全区7家原镁生产企业建成产能约13万吨。

(六)其他

宁夏、黑龙江等地区原镁产量较小,均采用硅热法工艺。2025年1-12月纳入“其他地区”统计,其中宁夏仅太阳镁业1家原镁企业保留有效产能;黑龙江仅鸡西天诚镁业1家原镁企业。这些地区也采用硅热法炼镁工艺,整体规模相对有限。2025年其他地区(含安徽、宁夏、黑龙江等)累计镁产量7.27万吨。

(七)青海

青海盐湖工业股份有限公司(盐湖股份)在察尔汗盐湖配套建成的电解镁生产线,年产能约10万吨,长期处于停产状态。

(八)行业旗舰:宝武镁业(包括五台云海、巢湖云海、池州青阳等地项目)

宝武镁业作为我国镁合金旗舰企业,规划“十五五”期间镁合金(熔铸、加工、回收)产能约60万吨,旗下拥有五台云海、巢湖云海、池州青阳等多个生产基地,构建了“矿山—原镁—镁合金—深加工—废镁回收”全产业链布局;目前原镁产能五台5万吨、巢湖5万吨、青阳5万吨。预计2025年宝武镁业镁合金产量或达25万吨,其在新能源汽车镁合金零部件领域优势显著,为问界系列提供全系镁合金方案,2025年镁合金电驱壳体实现量产,目标单车用镁量达40公斤;同时布局航空航天、3C电子等高端领域,斩获多个大额定点订单,引领国内镁合金产业高端化发展。

五、各应用领域镁消费情况及趋势

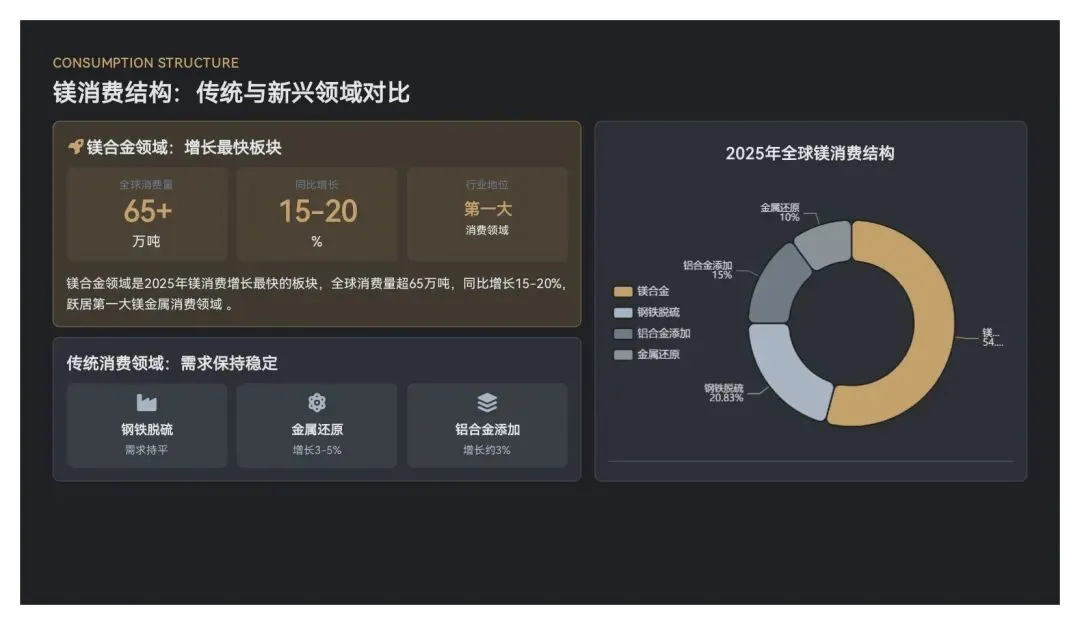

2025年,我国镁金属消费总量稳步增长,消费结构持续优化,高端镁合金应用占比显著提升,新能源汽车、电动自行车、轨道交通等新兴领域成为增长核心引擎,传统领域需求保持稳定。

(一)钢铁脱硫

钢铁脱硫是原镁传统消费领域,镁作为高效脱硫剂可有效降低钢水中硫含量、提升钢材质量。2025年全球钢铁脱硫领域镁消费量预计与上年持平,随着钢铁行业超低排放改造推进,高纯度镁脱硫剂应用占比逐步提高,但整体需求增长空间有限。

(二)金属还原

镁在“钛、锆、铍、铀、铪”等金属冶炼中用作核心还原剂,受益于钛合金产业快速发展,航空航天、军用物资、医疗器械等领域对钛材需求增长,带动全球金属还原领域镁消费量同比增长3-5%。未来随着稀有金属冶炼产业扩张,该领域镁需求将保持稳步增长态势。

(三)铝合金添加

镁作为铝合金关键合金元素,可提升铝合金强度、耐腐蚀性与可加工性,广泛应用于建筑、交通、包装等领域。2025年铝合金产业规模持续扩大,全球铝合金添加领域镁消费量同比增长约3%,随着铝合金在新能源汽车、建筑模板等领域应用拓展,该领域消费将维持稳定增长。

(四)镁合金领域

镁合金领域是2025年镁消费增长最快的板块,全球消费量超65万吨,同比增长15-20%,居第一大镁金属消费领域,形成“熔铸—加工—废料回收”协同发展格局,七大应用领域全面突破。

镁合金熔铸:2025年产能同比增长超15%,主要集中在陕西、山西、安徽三大主产区及长三角、珠三角、重庆等加工聚集区配套项目。熔铸技术持续升级,高性能合金牌号开发、半固态成型技术产业化应用,解决了传统液态压铸易燃、能耗高、缺陷率高等问题,材料利用率大幅提升,推动产业向高端化、高质量、高效率转型。

镁合金加工:涵盖锻造、挤压、轧制等工艺,2025年产能同比增长20%以上。高端加工技术突破显著,8000吨超大型压铸生产线投产,实现新能源汽车一体化压铸后车体等复杂结构件量产,推动镁合金加工从零部件向整车应用延伸。

镁废料回收:随着镁合金应用规模扩大,回收产业快速发展,2025年国内镁废料回收量约15万吨,同比增长30%,回收利用率达32%。宝武镁业在废料回收领域占据主导地位,山西运城、陕西府谷等地区镁合金企业也在配套建设专业化回收加工设施,回收废料经处理后重新用于镁合金生产,实现降本减排与循环发展。

七大镁合金消费领域

新能源汽车:成为镁合金第一大应用领域,单车用镁量从传统内饰件的5-8kg提升至核心结构件的15-40kg,电驱壳体、电池托盘、一体化压铸后车体等产品实现量产,多个加工企业获得巨额定点订单。在电动汽车新国标能耗限额驱动下,2026年汽车单车用镁量将快速增长。

电动两轮车:受新国标“限塑、限重”政策推动,镁合金渗透率从2024年的5%飙升至2025年三季度的28%,预计全年消费量达10万吨,轮毂、车架等为主要应用场景,5000万辆年产能对应超10万吨潜在需求。

3C电子:高端笔记本电脑、手机广泛采用镁合金外壳与中框,14英寸镁锂合金笔记本外壳重量仅95g,较铝壳减轻35%,苹果、华为等品牌持续扩大应用比例。

航空航天:国产大飞机C919、C929选用镁合金座椅骨架、承重结构等部件,单机减重18kg以上,航空级铸件市场规模以25%年增速扩张。

机器人:人形机器人、工业机器人壳体与结构件采用镁合金材料,同类型部件减重33%以上,整机能量损耗降低10%,单套人形机器人壳体用镁量约13.7kg,2025年消费量或超千吨级,未来3-5年有望实现数倍增长。

低空经济:无人机、eVTOL(电动垂直起降飞行器)机身框架、电机外壳等采用镁合金,机身重量每减轻10%,续航时间延长8%-12%。

其他领域:建筑模板、医疗器械、体育器材等领域的镁合金应用从2025年起逐步推广,市场潜力持续释放。

六、镁合金加工三大聚集区

2025年,我国镁合金加工产业已形成长三角、珠三角、重庆三大核心聚集区,依托区域上下游产业集群优势,实现“加工—应用”深度协同,成为推动镁合金产业高端化的核心载体。

1. 长三角

涵盖上海、江苏、浙江、安徽等地,依托汽车、电子信息等高端制造业优势,聚焦新能源汽车镁合金结构件、3C电子镁合金外壳等高端产品。宝武镁业池州青阳基地、巢湖云海等企业引领产业发展,构建“镁合金原料—精密加工—整车/终端产品”完整产业链。区域科研资源丰富,与高校、科研院所合作密切,在半固态成型、一体化压铸等技术领域处于国内领先水平,产品附加值高,出口占比达30%以上。

2. 珠三角

我国镁合金消费最集中的区域,依托电子信息产业集群优势,重点发展3C电子用镁合金精密部件,同时布局新能源汽车镁合金压铸件生产。区域内企业以中小型加工企业为主,配套能力强、市场反应快,能快速响应终端个性化需求。凭借出口便利优势,镁合金加工件出口量占全国的40%以上,主要销往欧美、东南亚等市场。

3. 重庆

依托本地汽车产业优势与镁合金研发实力,聚焦新能源汽车镁合金电驱壳体、电池托盘等核心部件,与长安、赛力斯等本地车企深度合作,实现“地产地用”,形成从镁合金熔铸到深加工的完整产业链,成为西南地区镁合金加工核心枢纽。

4. 其他地区

除三大镁合金加工核心聚集区外,陕西府谷与神木、山西运城与忻州等地区已逐步形成各具特色的镁合金熔铸和加工产业。府谷依托“世界镁都”原镁产能优势,重点布局镁合金熔铸产品(锭、板、棒、粒、带、丝)及基础加工产品,2026年规划镁合金产能达10万吨;山西运城和忻州聚焦镁合金熔铸成品与高端加工产品,与三大核心聚集区形成互补,共同推动全国镁合金加工产业均衡发展。

七、展望“十五·五”镁产业发展

“十五·五”(2026-2030年)是我国镁产业实现“从规模扩张向质量效益转型、从低端制造向高端引领跨越”的关键时期,在政策支持、技术创新、市场需求的多重驱动下,产业将呈现六大发展趋势:

(一)产能规模稳步增长,区域集中度进一步提升

(一)产能规模稳步增长,区域集中度进一步提升

到2030年,我国镁产业将实现“镁产量300万吨、镁消费200万吨”的战略目标,镁冶炼产能和镁合金熔铸将进一步向陕西府谷、山西运城、新疆、安徽等资源禀赋好、循环经济成熟的地区集中。府谷将巩固“世界镁都”地位,打造全球镁产业创新中心与高端制造基地,引领产业集约化发展。

(二)技术创新聚焦高端,产品结构持续优化

技术创新将聚焦三大方向:高性能稀土镁合金、耐蚀镁合金、镁锂合金等特种合金实现规模化应用;一体化压铸、半固态成型、3D打印等先进加工技术全面普及,推动镁合金应用从零部件向整车、整机延伸;碳足迹管理体系全面落地,到2030年吨镁能耗较2025年下降5~10%,碳排放量大幅降低,绿色竞争力显著提升。

(三)应用领域持续拓宽,市场需求爆发式增长

新能源汽车领域,单车用镁量将从2026年的15-40kg提升至2030年的45-80kg,一体化压铸车身、底盘结构件成为核心增长点;电动两轮车领域,镁合金渗透率将达50%以上;航空航天、机器人、低空经济等高端领域需求年均增速保持在20%以上,成为关键增长极。预计到2030年,我国镁合金消费占比将达60%以上,产业结构实现根本性优化。

(四)标准体系日趋完善,国际话语权显著提升

我国将构建覆盖“镁矿开采—原镁冶炼—镁合金熔铸—合金深加工—镁废料回收—固废综合利用”全产业链的标准化体系,涵盖碳足迹、产品牌号与质量、技术规范、安全环保、节能与智能化等核心领域。牵头制定多项国际镁产业标准,推动碳足迹等国内标准与国际接轨,加强与欧美等国家和地区的标准互认,打破国际技术贸易壁垒,提升我国镁产品国际认可度与竞争力。

(五)循环经济体系成熟,绿色低碳发展成效显著

到2030年,镁废料回收利用率将达50%以上,在全国形成“矿山开采—原镁冶炼—镁合金熔铸—镁合金加工—产品应用—镁废料回收—镁再生利用”的闭环产业链。府谷模式已在新疆和内蒙等区域推广,带动全行业碳减排,助力国家“双碳”目标实现。

(六)产业链协同深化,产业生态持续完善

形成国内上下游协同、产业内互补、各区域联动的产业生态,“政产学研用”深度融合,企业、高校、科研院所联合组建创新平台,攻克关键核心技术。上下游企业建立长期稳定合作关系,实现资源共享、风险共担,推动镁产业与新能源汽车、航空航天、电子信息等下游产业深度绑定,形成协同发展的产业集群,为我国高端装备制造业自主化、绿色化发展提供坚实支撑。

中国镁协仍将持续发挥桥梁纽带作用,推动技术创新、标准制定与产业协同,助力中国镁产业在“十五·五”期间实现绿色低碳高质量发展,为国家“双碳”目标与制造业强国战略贡献镁产业力量。